Векторный метод прогнозирования вероятности банкротства предприятия*

Е.В. Горюнов

кандидат технических наук, доцент кафедры антикризисного управления

Нижегородский государственный университет имени Н.И. Лобачевского — Национальный исследовательский университет

Экономический анализ: Теория и практика

27 (234)-2011

Автором представлены результаты исследований определения и значимости финансовых показателей при разработке моделей прогнозирования вероятности банкротства. Предложен векторный метод построения моделей прогнозирования банкротства. Изложены результаты оценки вероятности банкротства с использованием существующих и предлагаемых векторных моделей на примере производственной организации.

* Статья предоставлена Информационным центром Издательского дома «ФИНАНСЫ и КРЕДИТ» при Нижегородском государственном университете имени Н.И. Лобачевского — Национальном исследовательском университете.

В условиях цикличности действия экономических кризисов актуальной является проблема прогнозирования вероятности банкротства. Известны два основных подхода к оценке вероятности банкротства. Первый базируется на финансовых данных и включает оперирование количественными индикаторами (финансовыми коэффициентами). Это многофакторные регрессионные модели, учитывающие изменения в области финансового управления и экономики, на рынках капиталов и других факторов. Второй подход к прогнозированию банкротства исходит из статистики изменения показателей обанкротившихся компаний и сравнения их с соответствующими данными исследуемых организаций [5]. В обоих подходах ключевым является выбор оптимального числа значимых финансовых коэффициентов, обеспечивающих требуемую надежность и достоверность оценки вероятности прогноза.

Основными методиками и моделями, используемыми в зарубежной и отечественной практике оценки финансового состояния и прогнозирования банкротства, являются:

Z-счет Э. Альтмана; пятифакторная модель Э. Альтмана; семифакторная модель Э. Альтмана; коэффициент У. Бивера;

модель Д. Коннана - М. Гольдера;

девятифакторная модель Фулмера;модель Спрингейта;

скоринговый метод Credit-Men Ж. Депаляна;

формула Z-счет Лиса; модель Таффлера и Тишоу; модель Охе — Вербаера;

модель Честера;

рейтинговая оценка кредитоспособности ссудозаемщика (Франция);

методоценки финансового состояния Д. Ван Хорна;

показатель Д. Аргенти;

рейтинговая модель Р.С. Сайфуллина и Г. Г. Кадыкова;

методические указания Федеральной службы „России по финансовому оздоровлению и банкротству;

шестифакторная модель О. П. Зайцевой; модель ученых Иркутской государственной экономической академии для торговых предприятий; модель Г. Чонаевой;

рейтингово-скоринговая методика оценки Г.В. Савицкой;

модель ученых Московского государственного университета печати;

модель Н.В. Пчеленок — М.М. Петрыкиной для агропромышленных организаций;

модели ученых Нижегородского филиала Национального исследовательского университета «Высшей школы экономики»;

векторная модель автора статьи [3].

В настоящее время не существует единого мнения об оптимальном количестве финансовых коэффициентов многофакторных моделей прогнозирования. Например, Э. Альтман начинал с разработки двухфакторных моделей. Затем на основе обследования 66 предприятий и исследования 22 финансовых коэффициентов им была предложена пятифакторная модель прогнозирования.

На основании обработки данных 60 предприятий (30 потерпевших крах и 30 нормально работавших) со средним годовым балансом в 455тыс. долл. была создана модель Фулмера, которая изначально содержала 40 коэффициентов, тогда как окончательный ее вариант использует всего девять.

Как правило, выбор необходимого числа значимых коэффициентов многофакторных моделей прогнозирования осуществляется экспертным путем. К сожалению, количество экспертов, принимавших участие в проведении экспертиз, в специальной литературе зачастую не приводится. Из методов теории вероятности известно, что для минимальной достоверности при заданной надежности модели требуется на менее пяти экспертов.

Приведем примеры экспертной оценки.

Пример 1. В работе [10] 25 экспертов из 36 финансовых коэффициентов выбрали те, которые, на их взгляд, позволяют судить о высокой вероятности банкротства. По результатам обобщения и анализа полученных в результате опроса данных было выделено четыре коэффициента, которые, по мнению большинства опрошенных экспертов, являются индикаторами кризисного состояния агропромышленных организаций [10]:

коэффициент финансового рычага;

коэффициент текущей ликвидности;

коэффициент обеспеченности собственными оборотными средствами;

Пример 2. Для определения структурного состава модели прогнозирования учеными Иркутской государственной экономической академии был проведен опрос директоров 80 торговых негосударственных организаций г. Иркутска, в ходе которого было определено 13 наиболее популярных финансовых коэффициентов, позволяющих оценить текущее состояние и деятельность торгового предприятия. После проведения проверки независимости и однородности значений этих показателей состав модели был сокращен до четырех финансовых коэффициентов. На основе анализа их средних значений по выборке из 21 ликвидированного предприятия и 29 предприятий, продолжавших свою работу, были определены весовые индексы, вошедшие в модель финансовых коэффициентов. В качестве финансовых коэффициентов модели прогноза рисков банкротства были взяты следующие:

доля собственных оборотных средств в активах;

рентабельность собственного капитала (отношение чистой прибыли от всех видов деятельности к средней стоимости собственного капитала);

рентабельность текущих затрат (отношение прибыли от операционной деятельности к себестоимостиреализованной продукции).

Пример 3. В работе [6] автором предлагается экспертный метод анализа иерархий при выборе значимых финансовых коэффициентов для определения приоритетов критериев оценки состоятельности, среди совокупности которых выделены: степень платежеспособности по текущим обязательствам, рентабельность оборотного капитала, продукции и продаж. К сожалению, число экспертов не указывается.

Пример 4. В работе [7] авторами на основе методов анализа иерархий и эконометрики из 36 финансовых коэффициентов методики оценки состоятельности организации [9] выбраны пять финансовых коэффициентов модели:

коэффициент текущей ликвидности;

критерий фондоотдачи;

рентабельность основной деятельности; норма чистой прибыли;

отношение оборотных активов к сумме обязательств.

Количество экспертов, участвовавших в экспертизе методом анализа иерархий, также не приведено.

В большинство предлагаемых моделей входят факторы - финансовые коэффициенты, которые по сути своей являются взаимозависимыми (мультиколлинеарными), так как по определению в своем составе имеют общие финансовые показатели. Наглядный пример — взаимосвязь (взаимозависимость) таких финансовых коэффициентов, как коэффициент текущей ликвидности и коэффициент обеспеченности собственными оборотными средствами.

Необходимо отметить следующее. В первом приведенном примере попарно взаимозависимыми коэффициентами являются коэффициент финансового рычага и коэффициент автономии; коэффициент текущей ликвидности и коэффициент обеспеченности собственными оборотными средствами.

Во втором примере попарно взаимозависимыми коэффициентами становятся коэффициенты доли собственных оборотных средств в активах и оборачиваемости активов; рентабельности собственного капитала и рентабельности текущих затрат.

В третьем примере взаимозависимыми коэффициентами являются все представленные коэффициенты.

В четвертом примере взаимозависимыми коэффициентами являются коэффициент текущей ликвидности и отношение оборотных активов к сумме обязательств. Такие финансовые коэффициенты, как критерий фондоотдачи, рентабельность основной деятельности и норма чистой прибыли — все вместе также являются взаимозависимыми.

Можно привести примеры моделей, где финансовые коэффициенты — факторы условно не являются взаимозависимыми. Например, двухфакторная модель Э. Альтмана, в которую входят общий коэффициент покрытия и коэффициент финансовой зависимости. Или модель ученых Московского государственного университета печати. Входящие в модель финансовые коэффициенты текущей ликвидности и автономии также можно считать условно не взаимозависимыми.

В 1997 г. британские ученые Р. Таффлер и Г. Тишоу на основе анализа ключевых измерений деятельности корпорации (прибыль, оборотный капитал, финансовый риск и ликвидность) предложили четырехфакторную прогнозную модель платежеспособности, воспроизводящую, по оценкам экспертов, наиболее точную картину финансового состояния:

Z = 0,53 К1 + 0,13 К2 + 0,18 К3 + 0,16 K4

где К1 — прибыль от реализации / краткосрочные обязательства;

К2 — оборотные активы / сумма обязательств;

К3 - краткосрочные обязательства / сумма активов;

К4 — выручка / сумма активов.

Значение Z-счета больше 0,3 говорит о том, что у корпорации неплохие долгосрочные перспективы. Если оно меньше 0,2, банкротство более чем вероятно.

Однако данная модель также имеет определенные недостатки. В этой модели явно взаимосвязанными являются финансовые коэффициенты K1, К3 и условно не взаимозависимыми попарно коэффициенты К1 и К2, К2 и К3.

Следует отметить, что в настоящее время является актуальной проблема поиска достаточно универсального подхода к построению достаточно достоверных и надежных моделей прогнозирования банкротства. Одной из причин является следующее обстоятельство. В большинстве из перечисленных моделей используемые финансовые коэффициенты (показатели) часто являются взаимозависимыми (мультиколлинеарными). Многие из моделей получены методом многофакторного регрессионного анализа. Между тем известно, что для обеспечения требуемой достоверности регрессионной многофакторной модели необходим набор линейно независимых, не взаимосвязанных между собой факторов, т. е. немультиколлинеарных. А это авторам при построении моделей обеспечить не всегда удается в силу различных объективных причин. Вследствие этого надежность и достоверность прогнозирования снижается. Возникает проблема поиска новых, более совершенных и достоверных моделей прогнозирования банкротства.

При расчете параметров регрессионных моделей необходимо располагать представительной статистикой финансовых показателей, которая должна быть статистически однородной по организационно-техническому уровню организации, виду и объему экономической деятельности, периоду времени, за который производится анализ, и т.д.

Обзорный анализ 25 наиболее известных применяемых моделей прогнозирования показал, что наиболее часто в моделях предлагается использовать показатели, представленные в табл. 1.

Таблица 1. Основные показатели, используемые в моделях прогнозирования банкротства

| Показатель | Частота использования | |

| Количество | В процентах от общего количества | |

| Все активы | 21 | 15,44 |

| Прибыль (чистая прибыль) | 20 | 14,71 |

| Текущие активы (оборотные) | 15 | 11,29 |

| Выручка от реализации | 13 | 9,56 |

| Текущие (краткосрочные) обязательства | 12 | 8,8 |

| Собственный капитал | 11 | 8,09 |

| Заемный капитал | 8 | 5,88 |

| Внеоборотные активы | 5 | 3,68 |

| Себестоимость | 5 | 3,68 |

| Долгосрочная кредиторская задолженность | 4 | 2,94 |

| Дебиторская задолженность | 4 | 2,94 |

| Нераспределенная прибыль | 3 | 2,2 |

| Общая сумма пассивов | 3 | 2,2 |

| Обязательства (долгосрочные и краткосрочные) | 2 | 1,47 |

| Запасы | 2 | 1,47 |

| Производственные инвестиции | 1 | 0,73 |

| Общие инвестиции | 1 | 0,73 |

| Динамика прибыли | 1 | 0,73 |

| Продолжительность кредита поставщиков | 1 | 0,73 |

| Продолжительность товарного кредита | 1 | 0,73 |

| Среднемесячная выручка | 1 | 0,73 |

| Наиболее ликвидные активы | 1 | 0,73 |

| Денежный поток | 1 | 0,73 |

В указанных моделях наиболее часто используются финансовые коэффициенты, иногда имеющие максимальную в той или иной модели значимость (табл. 2).

Таблица 2. Значимость финансовых коэффициентов моделей

| Коэффициент | Частота использования | Повторяемость максимальной значимости, раз |

| Общий коэффициент покрытия (коэффициент текущей ликвидности) | 10 | 6 |

| Собственный оборотный капитал / активы | 6 | 2 |

| Коэффициент финансовой зависимости | 6 | |

| Балансовая прибыль / выручка от реализации | 5 | 1 |

| Прибыль / сумма активов | 4 | 2 |

| Выручка от реализации / активы | 4 | |

| Коэффициент автономии | 3 | 1 |

| Коэффициент финансового рычага | 3 | |

| Нераспределенная прибыль/сумма активов | 3 | 1 |

| Рентабельность собственного капитала | 3 | |

| Коэффициент критической (быстрой) ликвидности | 3 | |

| Чистая прибыль / выручка | 2 | |

| Оборотный капитал / обязательства | 2 | |

| Коэффициент фондоотдачи производственного капитала | 2 | |

| Прибыль от реализации / краткосрочные обязательства | 1 | 1 |

| Чистая прибыль / активы | 1 | |

| Степень платежеспособности по текущим обязательствам | 1 | |

| Валовая прибыль/собственный капитал | ||

| Коэффициент абсолютной ликвидности | ||

| Коэффициент обеспеченности запасов собственными оборотными средствами | ||

| Чистая прибыль / себестоимость продукции | ||

| Промежуточный коэффициент покрытия | ||

| Рентабельность оборотного капитала | ||

| Рентабельность продукции | ||

| Рентабельность основной деятельности | ||

| Коэффициент кредитоспособности (капитал и резервы / обязательства) | ||

| Коэффициент иммобилизации собственного капитала | ||

| Коэффициент оборачиваемости запасов | ||

| Коэффициент оборачиваемости дебиторской задолженности | ||

| Выручка от реализации / баланс | ||

| Денежный поток/ обязательства | ||

| Долгосрочные обязательства / баланс | ||

| Краткосрочные обязательства / баланс | ||

| Прибыль / обязательства |

Большое количество используемых показателей и финансовых коэффициентов обусловлено спецификой различных видов экономической деятельности, технико-организационным уровнем организаций.

Анализ состава предлагаемых моделей и данных табл. 1,2 позволяет сделать следующий вывод, что по меньшей мере 25—30 групп экспертов считают целесообразным включать в предлагаемые ими модели определенное количество факторов из существующих 35—40 финансовых коэффициентов на базе 2025 финансовых показателей.

В зарубежной и отечественной практике наиболее часто используемыми и значимыми в моделях прогнозирования банкротства являются следующие финансовые коэффициенты:

общий коэффициент покрытия (текущей ликвидности);

собственный оборотный капитал / активы; коэффициент финансовой зависимости (в модификации — коэффициент автономии); балансовая прибыль / выручка от реализации;

выручка / сумма активов; прибыль / сумма активов; рентабельность собственного капитала;

прибыль / краткосрочные обязательства; коэффициент финансового рычага.

На практике довольно часто могут использоваться коэффициенты рентабельности производственного капитала, фондоотдачи производственного капитала, критической (быстрой) ликвидности.

Если анализировать перечень показателей, рекомендуемых в методических указаниях Федеральной службы России по финансовому оздоровлению и банкротству, то можно сделать вывод, что в них количество комбинаций невзаимосвязанных показателей и число самих показателей в той или иной комбинации невелико.

С учетом того, что наиболее часто предлагаемые финансовые коэффициенты в регрессионных моделях должны быть к тому же и взаимонезависимыми (немультиколлинеарными), можно предложить несколько вариантов (комбинаций) структурных составляющих факторов — финансовых коэффициентов моделей.

Вариант 1: среднемесячная выручка / краткосрочные обязательства К1; коэффициент автономии К2 рентабельность основных производственных фондов К3

Вариант 2: рентабельность основных производственных фондов К3; коэффициент текущей ликвидности К4; коэффициент оборачиваемости собственного капитала К5.

Вариант 3: коэффициент текущей ликвидности К4; рентабельность собственного капитала К6; коэффициент оборачиваемости основных производственных фондов К7. Если считать, что связь между коэффициентами К4 и К2 достаточно мала, то возможно построение моделей из коэффициентов.

Вариант 4: коэффициенты К2, К3 К4.

Вариант 5: коэффициенты К2, К4, К7.

Сделаем некоторые допущения. Предположим, что все указанные финансовые коэффициенты имеют одинаковую значимость (одинаковые веса). В определенной мере это справедливо, так как выбранные финансовые коэффициенты наиболее часто используются в регрессионных моделях (табл. 2) и в предлагаемых автором статьи моделях являются немультиколлинеарными (взаимонезависимыми). В целом уточненные веса показателей могут быть получены в дальнейшем, например, методом анализа иерархий.

Подобные допущения сделаны, например, в рейтинговой модели Р. С. Сайфуллина и Г. Г. Кадыкова, а также в рейтингово-скоринговой методике оценки Г. В. Савицкой и в модели автора [3,11]. В этих моделях финансовые коэффициенты имеют одинаковую значимость и вносят одинаковый вклад в результативный показатель соответствующих моделей.

Предлагаемые многофакторные регрессионные модели представляют собой статистическую зависимость значений результативного признака от суммы значений факторов — финансовых коэффициентов. Строго говоря, такие модели не являются детерминированными. Диагностика несостоятельности на базе регрессионной модели не позволяет оценить причины попадания организации в зону неплатежеспособности. Другими словами, определить влияние изменения факторов на изменение результативного признака. Использование методов детерминированного факторного анализа применительно к таким рейтинговым моделям является некорректным.

Диагностика несостоятельности на базе рейтингового числа также не позволяет оценить причины попадания организации в зону неплатежеспособности. Сама рейтинговая модель, представленная в виде алгебраической суммы факторов, не является моделью, полученной в виде аналитической (детерминированной) формулы. Использование методов детерминированного факторного анализа применительно к таким рейтинговым моделям также является некорректным.

В качестве средства для решения проблемы исследования влияния факторов - финансовых показателей на оценку вероятности банкротства предлагается использовать векторную модель — длину вектора в пространстве соответствующих финансовых показателей (взаимонезависимых финансовых коэффициентов).

Использование векторной модели, где в качестве результативного показателя длина вектора, вносит в факторную модель детерминированность. Тем самым дает возможность использовать методы детерминированного факторного анализа. Сущность и преимущества векторного метода факторного анализа изложены автором в работе [2].

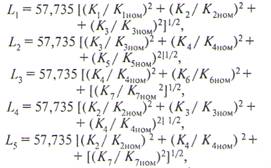

Представим в виде длины вектора каждый из пяти вариантов моделей. В представленных формулах множитель 57,735 выбран для расчета по стобалльной шкале. Индексом «ном» обозначены номинальные значения соответствующих коэффициентов.

где К1 — среднемесячная выручка / краткосрочные обязательства;

К2 - коэффициент автономии;

К3 — рентабельность основных производственных фондов;

К4 — коэффициент текущей ликвидности;

К5 — коэффициент оборачиваемости собственного капитала;

К6 — рентабельность собственного капитала;

К7 — коэффициент оборачиваемости основных

производственных фондов.

Для статистически однородных групп организаций, относящихся к одному организационно-техническому уровню, виду и объему экономической деятельности, периоду времени и имеющих нормальное финансовое состояние (низкий, минимальный уровень вероятности банкротства), номинальные значения могут быть различными и определяются на основе статистических исследований. При определении уровней номинальных значений можно опираться на средние величины соответствующих коэффициентов, рассчитанные на основе фактических данных однородных организаций одного вида экономической деятельности.

Автором на основе анализа данных статистики 1 б гистограмм распределений 16 финансовых коэффициентов более 500 российских крупных и средних промышленных предприятий [8] рассчитаны среднеарифметические значения некоторых коэффициентов. Результаты представлены в работе [4]. Эти значения можно взять в качестве номинальных коэффициентов моделей при анализе финансового состояния промышленных организаций (табл. 3).

Таблица 3. Номинальные значения финансовых коэффициентов для организаций химической отрасли [4]

| Коэффициент | Значение коэффициента |

| К1ном | 0,333 |

| К2ном | 0,6 |

| К3ном | 0,2 |

| К4ном | 1,5 |

| К5ном | 15 |

| К6ном | 0,07 |

| К7ном | 18 |

Был проведен сравнительный анализ возможностей прогнозирования вероятности банкротства на основе предлагаемых автором моделей и некоторых существующих. В качестве объекта было выбрано открытое акционерное общество химической отрасли. Анализируемый период — три года.

Номинальные значения взяты из табл. 3. Исходные данные представлены в табл. 4.

Таблица 4. Исходные данные за 2007—2009 гг. для расчета моделей

| Показатель | 2007 | 2008 | 2009 |

| Коэффициент текущей ликвидности К4 | 1,096 | 1,035 | 0,8734 |

| Коэффициент финансовой зависимости | 0,722 | 0,6762 | 0,7 |

| Собственный оборотный капитал / сумма активов | -0,0837 | -0,04127 | -0,2112 |

| Нераспределенная прибыль/ сумма активов | 0,04139 | 0,1183 | 0,05755 |

| Прибыль до уплаты процентов / сумма активов | 0,0591 | 0,1339 | -0,0785 |

| Собственный капитал / заемный капитал | 0,39 | 0,5271 | 0,5303 |

| Выручка / сумма активов | 2,723 | 2,717 | 2,251 |

| Прибыль от реализации / краткосрочные обязательства | 0,02796 | 0,1902 | -0,1397 |

| Оборотные активы / сумма обязательств | 0,884 | 0,9389 | 0,6991 |

| Краткосрочные обязательства / сумма активов | 0,5825 | 0,6136 | 0,5619 |

| Выручка / сумма активов | 2,723 | 2,717 | 2,251 |

| К1 | 0,3895 | 0,3689 | 0,3338 |

| К2 | 0,278 | 0,3238 | 0,298 |

| К3 | 0,021 | 0,2269 | 0 |

| К5 | 9,929 | 9,6193 | 6,726 |

| К6 | 0,0271 | 0,2558 | 0 |

| К7 | 7,528 | 8,006 | 4,852 |

Результаты расчетов по известным и предлагаемым моделям представлены в табл. 5.

Таблица 5. Результаты расчетов и прогнозы за 2007—2009 гг.

| Модель | 2007 | 2008 | 2009 |

| Двухфакторная модель Э. Альтмана | -1,523.Вероятность банкротства значительно меньше 50 % | -1,455. Вероятность банкротства существенно меньше 50% | -1,2849. Вероятность банкротства меньше 50% |

| Пятифакторная модель Э. Альтмана | 3,1065. Вероятность банкротства невелика | 3,5916. Вероятность банкротства достаточно мала | 1,976. Вероятность банкротства значительна |

| Модель Таффлера и Тишоу | 0,6664. Неплохие долгосрочные перспективы, банкротство маловероятно | 0,768. Неплохие долгосрочные перспективы, банкротство маловероятно | 0,4782 Банкротство маловероятно |

| L1 | 73,57. Вероятность банкротства средняя (до 30%) | 96,67. Вероятность банкротства минимальная (до 10%) | 64,54. Вероятность банкротства выше среднего (до 40 %) |

| L2 | 57,22. Вероятность банкротства достаточно высокая (до 50%) | 85,13. Вероятность банкротства низкая (до 20%) | 42,43. Вероятность банкротства очень высокая (более 50 %) |

| L3 | 51,34. Вероятность банкротства достаточно высокая (до 50%) | 82,75. Вероятность банкротства низкая (до 20%) | 43,88.Вероятность банкротства очень высокая (более 50 %) |

На основании анализа данных табл. 5 можно утверждать, что модель Таффлера и Тишоу дает менее точный результат прогноза по сравнению с моделью L2

По данным финансового анализа, обследуемая организация в настоящее время находится в предкризисном состоянии. В 2010г. испытала действие мирового экономического кризиса, так как работала в значительной степени на экспорт. На взгляд автора, более достоверный прогноз был получен на основе модели L2

В заключение можно сделать некоторые выводы и предложения по повышению достоверности векторных моделей прогнозирования банкротства.

Финансовые коэффициенты — факторы моделей не должны быть мультиколлинеарными.

В зависимости от специфики, технико-организационного уровня экономической деятельности организации может быть использована определенная векторная модель.

Требуется уточнение номинальных значений финансовых коэффициентов для организаций, статистически однородных по организационно-техническому уровню, объему и вpиду экономической деятельности.

Необходимо уточнение значений весовых коэффициентов при оценке значимости составляющих факторов векторных моделей.

Использование стобалльной шкалы в векторных моделях позволяет производить градацию, дифференцировать уровень финансового состояния предприятия. Тем самым детализировать степень финансового состояния, давать количественную оценку вероятности прогнозирования банкротства.

Список литературы

1. Гмурман В.Е. Теория вероятностей и математическая статистика: учебник. М.: Высшая школа, 1977.

2. Горюнов Е.В. Векторный метод в теории экономического анализа // Экономический анализ: теория и практика. 2010. № 17.

3. Горюнов Е.В. К проблеме количественных оценок в экономическом анализе финансового состояния// Экономический анализ: теория и практика. 2004. № 10.

4. Горюнов Е.В., Горюнова С. Е. Оценка влияния неконтролируемых факторов на развитие экономических процессов // Экономический анализ: теория и практика. 2007. № 7.

5. Любушин Я.П. Экономический анализ: учебник. 3-е изд. М.: ЮНИТИ-ДАНА, 2010.

6. Макаров А.С. К проблеме выбора критериев анализа состоятельности организации //Экономический анализ: теория и практика. 2008. № 23.

7. Макаров А.С., Максимов А.Г., Леонова Л.А., Шарунина А.В. Формирование многофакторных критериев оценки состоятельности организации с использованием методов анализа иерархий и эконометрики // Экономический анализ: теория и практика. 2010. № 30.

8. Недосекин А.О., Бессонов Д.И., Лукашев А.В. Сводный финансовый анализ российских предприятий за 2000—2003 гг. // Аудит и финансовый анализ. 2005. № 1.

9. Об утверждении правил проведения арбитражным управляющим финансового анализа: постановление Правительства Российской Федерации от 25.06.2003 № 367.

10. Пчеленок Н.В., Петрыкина М.М. Модель прогнозирования финансового состояния предприятий агропромышленного комплекса //Управленческий учет. 2006. № 6.

11. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. Минск: Новое знание, 2000.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ