Обоснование финансовых решений в управлении структурой капитала малых организаций

Морозко Н.И.,

д.э.н., проф. кафедры «Финансовый менеджмент»

Финансовый университет при Правительстве РФ

Аудит и финансовый анализ

№3, 2014

Рассматриваются особенности функционирования субъектов малого бизнеса. Предлагаются авторские дифференцированные критерии отнесения организаций к малым, с учетом экономического содержания деятельности организаций. Делается вывод, что возможно эмпирическое использование теории Модильяни-Миллера в управлении структурой капитала. Предполагается определение затрат по привлечению капитала на основе оценки средневзвешенной стоимости капитала и расчета эффективности использования капитала малой организации на основе экономической добавленной стоимости. Предлагаются способы увеличения доходности на вложенный капитал малой организации.

Управление финансовыми ресурсами в соответствии с современными экономическими условиями является главной проблемой отечественных субъектов малого бизнеса. Для решения финансовых проблем у субъектов малого бизнеса возникает потребность использования финансового механизма, учитывающего упрощенные диагностические методы в управлении финансами организации.

В настоящее время определение субъектов малого бизнеса в разных институциональных структурах трактуется по-разному. В данном исследовании в качестве критериев отнесения организаций к малым, предлагаются дифференцированные показатели. Для фондоемких видов экономической деятельности (промышленные производства, строительство, транспорт) - в качестве критерия отнесения организации к малой принимается - величина активов; для материалоемких видов экономической деятельности (оптовая, розничная торговля) - годовой объем оборота; для трудоемких видов экономической деятельности (научно-техническая сфера и другие инновационные формы) - численность работников [3, с.5].

Идентификация пока не введенного в научный оборот и управленческую практику критерия «экономическое содержание деятельности малых организаций» - дифференцированно с учетом разных условий экономического развития, а также особенностей функционирования малого предпринимательства в различных видах экономической деятельности позволит адекватно характеризовать субъекты малого бизнеса.

По нашему мнению, малые организации - это самостоятельные коммерческие рисковые организации, позволяющие активно раскрывать индивидуальные способности предпринимателей с высокой степенью стимулирования и ответственности [3, с.55].

Предпринимательская деятельность в большинстве случаев осуществляется в формах:

- закрытого акционерного общества (ЗАО), реже в форме открытого акционерного общества (ОАО);

- общества с ограниченной ответственностью (ООО).

В исследовании на основе использования выборочного наблюдения и факторного анализа, установлена зависимость процесса формирования финансовых ресурсов малой организации от организационно-правовой формы.

Проведенная оценка деятельности обществ с ограниченной ответственностью в сравнении с акционерными обществами позволила выделить следующие преимущества:

- при разбивке капитала на доли не требуется вести реестр как для акционерных обществ;

- отсутствие дополнительных отчетов в связи с эмиссией акций; возможность привлечения финансовых средств путем изменения уставного капитала различными способами;

- управление в ООО проще и требует меньших расходов, чем в акционерных обществах;

- полученная прибыль по результатам деятельности ООО может распределяться в любом порядке в отличие от акционерных обществ.

Данную форму, на наш взгляд, эффективнее применять в тех видах экономической деятельности, где не требуется значительных средств для приобретения фондов и одновременно достаточно гибко реагирующих на финансовые изменения - оптовая и розничная торговля, сфера услуг.

Такая организационно-правовая форма, как акционерные общества, также применяется в некоторых малых организациях. Для малых организаций использование формы ЗАО является наиболее рациональным:

- возможность для акционеров осуществлять непосредственное управление;

- упрощенные процедуры эмиссии акций в сравнении с ОАО;

- в рамках такой формы можно относительно легко привлечь дополнительные финансовые ресурсы для пополнения фондов за счет эмиссии акций;

- упрощенное ведение отчетности; минимизация рисков при выходе участника из общества.

Рассматриваемые организационно-правовые формы ЗАО и ООО имеют много общего:

- уровень формирования уставного капитала;

- ограничения по численности учредителей;

- аналогичный порядок налогообложения.

Специфика малого бизнеса определяет условия формирования и использования его финансовых ресурсов: большая оборачиваемость основных и оборотных средств и одновременно недостаток ресурсов на различных стадиях хозяйственной деятельности. В ходе исследования автор выявил, что возникают проблемы привлечения денежных средств на оптимальных для малой организации условиях:

- относительно небольшой объем привлекаемых средств;

- оперативное получение недостающих финансовых ресурсов;

- доступная и гибкая плата за привлекаемые средства.

- кратковременный период использования средств в обороте организации [3, с.56].

Специфика субъектов малого бизнеса определяется тем, что в ситуациях ограниченных возможностей привлечения заемного капитала и недостаточности собственного капитала становится необходимым обоснование финансовых решений в привлечении финансовых ресурсов.

В нынешних условиях управление структурой капитала должно стать существенной частью финансовой политики малых организаций. Научно обоснованное применение финансовых методов управления собственным и заемным капиталом малых организаций, в соответствии с особенностями российской экономики способно обеспечить устойчивое развитие отечественных организаций малого бизнеса, их инновационную активность, выход на мировой рынок.

Методы управления структурой капитала включают процесс определения рационального соотношения использования заемного и собственного капитала. Анализируя эту проблему, следует обратиться к основным принципам теорий, связанных с управлением структурой капитала организации.

В соответствии с традиционным подходом к проблеме управления структурой капитала, цена капитала зависит от его структуры. В традиционном подходе доводы сформированы на определении отношения суммы денежных средств на обслуживание собственного и заемного капитала к средневзвешенной цене капитала, как цены фирмы. Одновременно средневзвешенная цена капитала компании зависит от цены составляющих структуру этого капитала. При трансформации структуры капитала изменяется цена каждого источника финансирования, при этом отмечаются различные темпы изменения. В развитых странах цена собственного капитала в среднем выше, чем цена заемного капитала, поэтому очевидно, что существует определенная оптимальная структура капитала, при которой средние затраты на капитал будут наименьшими, а стоимость фирмы - максимальной.

Следующий подход в теоретических исследованиях проблем управления структурой капитала основан на трудах Ф. Модильяни и М. Миллера, которые во второй теореме сделали вывод: стоимость капитала фирмы является прямой линейной функцией структуры капитала и зависит в основном от трех следующих факторов: необходимой величины прибыли на активы компании (экономической рентабельности), цены заемных средств и от соотношения заемного капитала и собственного капитала. Потом были учтены налоги (налог на прибыль корпораций), и это позволило показать обусловленные преимущества заемного финансирования, выражающиеся в том, что проценты за использование заемных средств вычетаются из общей суммы облагаемого налогом дохода, что создает условия снижения налога [5, с. 287].

По нашему мнению, принципы основополагающей теории Миллера-Модильяни по управлению структурой капитала, в формализованном виде учитываются при определении эффекта финансового рычага:

EFL = (ROA - i)(1 - t) D / Е,

где

ROA - экономическая рентабельность;

i - проценты за применение заемного капитала;

t - налог на прибыль (в долях);

D - заемный капитал;

Е - собственный капитал.

Эффект финансового рычага показывает изменение собственного капитала организации за счет привлечения заемных средств. Положительный эффект финансового рычага указывает на превышение рентабельности совокупного капитала организации над стоимостью заемного капитала и на увеличение финансовой устойчивости малой организации.

Коэффициент финансового левериджа является не только индикатором финансовой устойчивости, но и оказывает большое влияние на изменение размера прибыли и собственного капитала организации. Повышение значения коэффициента финансового левериджа, свидетельствует о повышении риска вложения капитала в данную организацию.

По нашему мнению, перед малой организацией стоит сложная задача - принятие решения относительно взаимосвязи уровней прибыли и риска и сопоставления их с вложениями - капиталом.

Для обеспечения устойчивости организации необходимо, чтобы высокий финансовый риск не сочетался с высоким производственным риском. Для выполнения этого условия фондоемкие и трудоемкие организации (производительный малый бизнес) должны финансироваться преимущественно собственным капиталом с частичным привлечением заемного. Материалоемкие организации (оптовая и розничная торговля) могут развиваться с использованием, как собственного капитала, так и широко использовать внешнее финансирование: банковский или коммерческий кредит. Соответственно, эти условия можно определить, исходя из дифференциала финансового левериджа:

- фондоемкие и трудоемкие малые организации могут руководствоваться соотношением: ROA ≤ i;

- материалоемкие малые организации должны следовать соотношению: ROA > i

Основным финансовым показателем, характеризующим использование активов является рентабельность активов (ROA). Целевое значение этого показателя должно быть обосновано. Моделирование показателя проводится с применением подхода Дюпона, который позволяет оценивать менеджмент организации как с позиции рентабельности продаж, так и с позиции эффективности использования активов, что дает возможность определить факторы, влияющие на изменение рентабельности инвестированного капитала.

Экономистами фирмы Дюпон (The DuPont System of Analysis) в 1919 г. была предложена схема факторного анализа. В факторной модели корпорации Дюпона увязываются вместе несколько показателей и изображаются в виде треугольной схемы. В верху схемы находится показатель рентабельности совокупных активов (ROA), в основе два факторных коэффициента - рентабельность продаж (ROS) и ресурсоотдача (ТАТ) (рис. 1).

В основу данной модели была заложена жестко детерминированная факторная модель:

Рn / А = Pn / S * S / A или ROA = ROS * TAT.

где

Рn - чистая прибыль;

А - сумма активов компании;

S - объем продаж (выручка от реализации).

Исходя из рассматриваемых зависимостей, на величину доходности капитала влияют следующие факторы:

- средняя ставка за кредит;

- налог на прибыль;

- оборачиваемость активов;

- рентабельность активов;

- финансовый леверидж.

Применение метода корпорации «Дюпон» в российской практике связано с рядом проблем:

- затруднительно объективно оценить активы в большинстве организаций;

- изменения налоговой политики в течение рассматриваемого времени;

- значительная часть российских организаций меняют учетную политику в рамках одного года.

Рассмотрим механизм формирования эффекта финансового левериджа в малой организации на примере ООО «XY» (табл. 1).

Таблица 1. Расчет эффекта финансового рычага для ооо «ху» в 2010-2012 гг. тыс. руб.

| Показатели | 2010 г. | 2011 г. | 2012 г. |

2011 г. к 2010 г. |

2012 г. к 2011 г. |

| 1. Собственный капитал | 621 | 2836 | 4 090 | 2215 | 1 254 |

| 2. Заемный капитал | 137 | 227 | 485 | 90 | 258 |

| 3. Цена заемных средств | 14 | 22 | 48 | 9 | 26 |

| 4. Чистая прибыль | 130 | 595 | 777 | 465 | 182 |

| 5. Операционная прибыль с учетом налогообложения | 141 | 613 | 815 | 472 | 202 |

| 6. Рентабельность инвестиций, % | 19 | 20 | 18 | 1 | -2 |

| 7. Прибыль, полученная от использования заемного капитала | 25 | 45 | 87 | 20 | 42 |

| 8. Изменение рентабельности собственного капитала за счет использования заемных средств | 2,2 | 0,9 | 1,2 | -1,3 | 0,3 |

| 9. Рентабельность собственного капитала с учетом применения заемного капитала | 21 | 21 | 19 | 0 | -2 |

| 10. Расчет рентабельности собственного капитала (проверочный) | 21 | 21 | 19 | 0 | -2 |

| 11. Эффект финансового рычага | 2,2 | 0,9 | 1,2 | -1,3 | 0,3 |

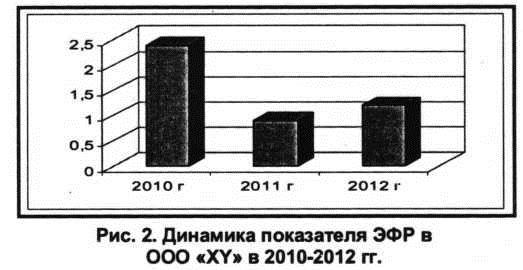

Соответственно табл. 1 в ООО «ХУ» эффект финансового рычага (ЭФР) на протяжении всего исследуемого периода имел значение выше нуля, что говорит о положительном воздействии финансового рычага на рентабельность собственного капитала (рис. 2).

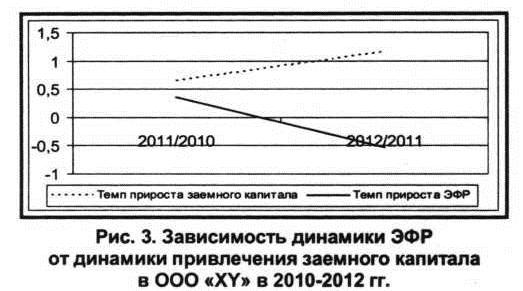

Однако чем больше заемных средств использует ООО «ХУ», тем ниже значение эффекта финансового рычага, т.е. политика управления заемными средствами на предприятии несовершенна (рис. 3).

Для установления оценки привлеченных ресурсов используем определение средневзвешенной стоимости капитала (weighted average cost of capital), позволяющей установить затраты, связанные с привлечением разных видов капитала.

При расчетах средневзвешенной стоимости капитала следует ориентироваться на рентабельность активов организации, как на ограничение привлечения средств из различных источников. При разработке финансовой политики малой организации необходимо учитывать следующее условие: ROA ≥ WACC Показатель средневзвешенной стоимости капитала (weighted average cost of capital, WACC):

WACC = E / V re + D / V rd (1 - t),

где

E - собственный капитал;

D - заемный капитал;

V - общая сумма капитала;

rе - стоимость собственного капитала;

rd - проценты за применение заемного капитала;

t - ставка налога на прибыль (в долях).

В продолжение рассматриваемого примера проведем анализ средневзвешенной цены капитала ООО «ХУ», который позволит установить рациональность вложений средств в исследуемую малую организацию. На основании данного анализа можно будет установить инвестиционную привлекательность организации. Результаты анализа средневзвешенной цены капитала будут необходимы организации в том случае, если в качестве источников финансирования дальнейшего развития организации руководство выберет внешнее финансирование (табл. 2).

Таблица 2. Расчет средневзвешенной цены капитала ООО «ХУ»

| Показатели для расчета WACC | Годы | ||

| 2010 | 2011 | 2012 | |

| 1. Собственный капитал, тыс. руб. | 621 | 2836 | 4090 |

| 2. Доля собственного капитала в структуре капитала | 0,82 | 0,92 | 0,89 |

| 3. Стоимость собственного капитала, % | 21 | 21 | 19 |

| 4. Заемный капитал, тыс. руб. | 137 | 227 | 485 |

| 5. Доля заемного капитала в структуре капитала | 0,18 | 0,08 | 0,11 |

| 6. Стоимость заемного капитала, % | 10,5 | 9,7 | 9,9 |

| 7. Чистая прибыль | 130 | 595 | 777 |

| 8. WACC | 18,7 | 19,9 | 17,8 |

В ООО «ХУ» необходимо повысить эффективность политики управления заемными средствами и проводить выбор источников финансирования своей деятельности с точки максимального эффекта от их использования на финансовое положение организации.

При условии, что рентабельность активов организации превышает средневзвешенные затраты на капитал, возникает добавленная стоимость:

EVA = NOPAT - WACC * IC,

где

NOPAT (net operating profit after tax) - чистая операционная прибыль за вычетом налогов, но до выплаты процентов;

WACC (weighted average cost of capital) - средне-взвешенная цена капитала;

IC (invested capital) - сумма инвестированного в компанию капитала.

Экономическая добавленная стоимость представляет собой показатель экономической прибыли, используемый для определения стоимости организации.

В случае, есть ROCE > WACC, можно отметить, что малая организация смогла заработать добавочную стоимость за исследуемый период, т.е. имеет место положительный спред.

Если цель малой организации - увеличение EVA, то это можно осуществить четырьмя способами:

- малая организация должна инвестировать в процессы, где рентабельность выше средневзвешенной стоимости капитала;

- малая организация может увеличить эффективность опе-раций и повысить рентабельность;

- малая организация может извлечь капитал из убыточных проектов и вложить их в более выгодные проекты.

Малая организация может понизить средневзвешенную стоимость капитала путем изменения соотношения заемных и собственных средств, если это не отразится на изменении эластичности.

При положительном значении (EVA > 0) можно констатировать рост благосостояния собственников, что капитал обеспечивает норму возврата на вложенный капитал, тогда как отрицательное значение (EVA < 0) свидетельствует о неэффективном менеджменте. Следует отметить, что показатель EVA:

- отражает качество принятых управленческих решений в долгосрочной перспективе;

- показатель можно использовать для финансового анализа;

- позволяет оценить стоимость организации с учетом фактора риск;

- разрешает учитывать и использовать больше информации из бухгалтерского учета.

Показатель EVA показывает эффективность использования капитала организации, т.е. доходность на вложенный капитал инвестора. В EVA отражается заинтересованность и собственников, и менеджеров. Экономическая добавленная стоимость выступает в роли инструмента, позволяющего измерить реальную прибыльность организации и управлять ею с позиции собственников, и в роли инструмента, показывающего, как можно повлиять на прибыльность организации (табл. 3).

Таблица 3. Расчет экономической добавленной стоимости ООО «XY»

| Показатели для расчета EVA | Годы | ||

| 2010 | 2011 | 2012 | |

| 1. Сумма собственного капитала, тыс. руб. | 621 | 2836 | 4090 |

| 2. Сумма заемного капитала, тыс. руб. | 137 | 227 | 485 |

| 4. Сумма инвестированного в компанию капитала | 758 | 3063 | 4575 |

| 5. Чистая прибыль | 130 | 595 | 777 |

| 6. МАСС | 18,7 | 19,9 | 17,8 |

| 7. EVA | -12 | -18 | -37 |

Рассчитанное отрицательное значение (EVA < 0) свидетельствует о неэффективном менеджменте в ООО «XY». Следует отметить, что увеличение доли заемных средств в финансировании деятельности малых организаций должно стать неотъемлемой частью процесса совершенствования структуры их капитала.

Экономическая добавленная стоимость выполняет роль критерия оценки результата деятельности малой организации. В отличие от ряда используемых результативных показателей (EBIT, NOPAT, ROIC) EVA отражает факторы создания стоимости организации: фактические и альтернативные (неявные) издержки. Инвестор может провести сравнение вложения средств в другие проекты и доходность отдачи капитала организации по экономической добавленной стоимости.

Собственный капитал малых организаций характеризуется простотой привлечения и более высокой способностью создания прибыли во всех видах деятельности организации. Положительной стороной привлечения собственного капитала является то, что не требуется уплата процентов при его использовании. Отрицательной стороной привлечения собственного капитала является ограниченность объема привлечения капитала. При использовании собственного капитала в большей части структуры капитала, позволяет малой организации обеспечивать финансовую устойчивость, однако при этом ограничиваются возможности увеличения активов, что обеспечивается при альтернативном привлечении заемного финансирования. При необходимости увеличения темпов развития, организация не может в полном объеме обеспечить потребность в финансировании за счет собственного капитала, поэтому возникает необходимость привлечения заемного капитала. Однако использование заемного капитала связано с уменьшением финансовой устойчивости и платежеспособности, что особенно свойственно для малых организаций.

Первым этапом оптимизации структуры капитала малой организации является установление потребности в капитале для финансирования необходимых организации активов (рис. 4).

Далее необходимо определить объем собственных и заемных средств, доступных для финансирования деятельности организации. На этой стадии изучается информация о возможных способах привлечения капитала, которые малая организация может использовать в качестве источника привлечения капитала. Различные способы финансового обеспечения имеют ограничения по применению, которые необходимо учитывать при формировании рациональной структуры капитала малой организации. При проведении анализа позитивных и отрицательных сторон привлечения капитала, выявляются наиболее приемлемые для формирования структуры капитала малой организации.

После этого необходимо осуществить оценку соответствия сформированной структуры капитала малой организации структуре активов и влияния соотношения собственных и заемных средств на финансовое состояние организации с помощью расчета эффекта финансового рычага. На этом этапе производится оценка финансового риска использования капитала.

Целью такого анализа является определение влияния создаваемой структуры капитала на основные финансовые показатели. Это позволит дать оценку финансовому риску и качеству активов, финансируемых за счет собственных и заемных средств.

При обосновании финансовых решений по структуре капитала следует рассчитать средневзвешенную стоимость капитала (WACC), чтобы определить необходимый уровень отдачи на вложенный в деятельность организации капитал (EVA) и установить минимальный уровень чистой рентабельности инвестированного капитала, который должна иметь малая организация, чтобы не уменьшить благосостояние собственников и рыночную стоимость. Экономическая добавленная стоимость выполняет роль критерия оценки результата деятельности малой организации. Таким образом выстаивается система моделей эффективности используемой структуры капитала. Финансовый механизм позволяет произвести анализ, во что обходится капитал, инвестированный собственниками и привлеченный заемный капитал.

Субъекты малого бизнеса могут решать возрастающие финансовые проблемы только в условиях альтернативных финансовых услуг, учитывающих в той или иной степени перечисленные требования. В настоящее время в РФ складывается такой рынок финансовых услуг для малого бизнеса, который включает:

- факторинговое облуживание малого бизнеса;

- франчайзинговые и лизинговые схемы;

- систему микрофинансирования со стороны как финансовых, так и нефинансовых организаций;

- другие механизмы привлечения ресурсов.

Value based management (VBM) является не только способом защиты малой организации от угрозы недружественного поглощения, но также основой развития бизнеса в современной экономической реальности.

Литература

1. О развитии малого и среднего предпринимательства в РФ [Электронный ресурс] : федер. закон от 24 июля 2007 г. №209-ФЗ. Доступ из справ.-правовой системы «Консультант-Плюс».

2. О государственной поддержке малого предпринимательства [Электронный ресурс]: федер. закон от 14 июня 1995 г. №88-ФЗ. Доступ из справ.-правовой системы «КонсультантПлюс».

3. Аносова Л.А. и др. Финансовый менеджмент в малом бизнесе [Текст] / Аносова Л.А., Диденко В.Ю., Морозко Н.И. - М. : Дашков и К, 2009. - 436 с.

4. Брейли Р. Принципы корпоративных финансов [Текст] : пер. с англ. / Р. Брейли, С. Майерс. - 2-е изд. - М. : Олимп-бизнес, 2012. - 1120 с.

5. Modigliani F., Miller М. The cost of capital, corporation finance and the theory of investment II American economic review. 1958.- Pp. 261-297.

РЕЦЕНЗИЯ

Колчин С.П., д.э.н., проф., декан заочного факультета экономики ФГОБУ ВПО «Финансовый университет при Правительстве РФ»

Современные преобразования российской экономической системы требуют их осмысления с позиций не только сегодняшнего дня, но и перспективного развития. Рыночная система хозяйствования базируется на предпринимательском типе экономической системы с сохранением в руках государства регулирующих функций, что подтверждает актуальность вопросов, рассмотренных в работе.

В статье обосновывается положение о том, что малый бизнес находится в фазе длительного экономического неравновесия. Современное состояние обусловлено не только воздействием циклических факторов развития, но и определенной социально-экономической политикой.

Автор отмечает, что процесс определения сущности понятия малой организации протекает сложно и противоречиво. Это отражается на критериях отнесения предприятий к малым, источниках формирования финансовых ресурсов малых организаций. Не теряет своей остроты проблема управления структурой капитала малых организаций на основе обоснованных финансовых решений.

Приведенные в работе данные свидетельствуют о том, что в условиях мирового экономического кризиса меняются условия управления источниками финансирования малых организаций. Возникает необходимость проведения достоверной оценки финансовых рисков организации, анализа структуры капитала организации, выявления финансовых результатов функционирования малых организаций.

В работе справедливо подчеркивается, что проблемы, с которыми сталкиваются малые организации на современном этапе, обусловлены значительными рисками предпринимательской деятельности. Их анализ, поиск путей и способов решения требует исследования факторов и механизмов снижения и нейтрализации рисков.

Автор делает акцент на предлагаемой методике финансовых решений в управлении структурой капитала малых организаций. Для решения этой задачи привлекается большой теоретический и фактологический материал, всесторонне характеризующий алгоритм управления структурой капитала малой организации.

В качестве недостатков следует отметить некоторую перегруженность расчетами отдельных вопросов статьи.

Статья Н.И. Морозко «Обоснование финансовых решений в управлении структурой капитала малых организаций» представляет собой логичную, самостоятельную работу, структура которой соответствует предъявляемым современным требованиям и может быть рекомендована к открытой публикации.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ