Оптимизация структуры источников финансирования инвестиционной деятельность компании: принципы, подходы, модель

Игонина Л.Л.,

доктор экономических наук, профессор,

заведующая кафедрой экономики и финансов

Краснодарский филиал Финансового университета

при Правительстве Российской Федерации

Опрышко Е.Л.,

старший преподаватель кафедры

экономики и менеджмента

Кубанский государственный университет

физической культуры,

спорта и туризма

Финансы и кредит

№1(577) - 2014

В статье исследованы основные подходы к оптимизации структуры источников финансирования инвестиционной деятельности компаний. Обоснованы критерии, принципы и модель инвестиционнофинансового выбора, позволяющие решить задачу формирования оптимальной структуры источников финансирования инвестиционной деятельности компании исходя из максимизации ее инвестиционной стоимости.

Повышение обоснованности политики финансирования инвестиций компаний в условиях динамизма хозяйственной среды и финансовой нестабильности требует уточнения принципов и разработки моделей оптимизации структуры инвестиционного капитала, ориентированных на достижение долгосрочных целей компании.

Кардинальная значимость принятия аргументированных и взвешенных решений по формированию структуры источников финансирования инвестиционной деятельности обусловлена многовекторным влиянием этого фактора на развитие компании:

- при неоптимальной структуре инвестируемого капитала компании предстоит проходить свой жизненный цикл при более высоких требованиях к его доходности, следовательно, устанавливать более жесткие критерии отбора инвестиционных проектов, так как не всякие привлекательные потенциальные направления инвестирования будут удовлетворять завышенным требованиям к доходности инвестируемых средств;

- при возникновении дополнительных ограничений инвестиционных возможностей компания не сможет быть в нужной степени динамичной и маневренной. Завышенные затраты на инвестиционный капитал будут служить тормозом гибкого и эффективного реагирования на изменение условий рыночной конъюнктуры и поддержания конкурентоспособности;

- несбалансированность структуры инвестируемого капитала ведет к продуцированию агентских конфликтов, противоречий интересов собственников и менеджмента. Агентские конфликты могут проявляться в оппортунистическом поведении менеджмента, трансформации его мотивации, принятии инвестиционных решений, ведущих к реализации неэффективных и рискованных инвестиционных проектов;

- при слишком высокой доле заемного капитала трансформируется отношение к компании стейкхолдеров, которые могут приступить к поиску иных вариантов сотрудничества, что чревато ухудшением хозяйственных взаимосвязей, договорных условий, снижением объемов продаж, сокращением выручки, уменьшением потоков денежных средств.

Ключевые концептуальные подходы к оптимизации структуры источников финансирования инвестиций в экономической литературе строятся на анализе соотношения собственного и заемного капиталов предприятия, а также их составляющих (прибыли, амортизации, эмиссии акций, облигаций, банковского кредита, коммерческого кредита, лизинга и др.)1.

1 Бланк И. Л. Управление формированием капитала. 2-е изд. М.:Омега-Л. 2007. С. 44.

Традиционно в теории и методике финансового анализа сопоставление величин собственного и заемного капиталов используется в качестве одного из главных параметров финансовой устойчивости компании. Это направление исследования структуры капитала предприятия достаточно глубоко теоретически проработано в отечественной и западной экономической науке и нашло широкое практическое использование в прикладных методах оценки финансового состояния компаний 2. Оно базируется на данных финансовой отчетности и отражает так называемый бухгалтерский подход к структуре капитала компаний. Проблема оптимизации структуры капитала в рамках данного подхода сводится, как правило, к поддержанию такого соотношения собственного и заемного капиталов компании, при котором обеспечивается достижение индикативных значений известных финансовых коэффициентов (финансового левериджа, прибыли на акцию, рентабельности собственного капитала и др.). Помимо расчета традиционных финансовых коэффициентов используется также прием определения точек равновесия, с помощью которого производят сопоставление альтернативных вариантов финансирования. При несомненной аналитической значимости бухгалтерского подхода он не может быть применен для решения задач оптимизации структуры источников финансирования инвестиций компании, поскольку в основу оценки эффективности этой структуры не могут быть положены показатели прошлой деятельности. На данной основе невозможно выстроить политику финансирования инвестиционной деятельности, соответствующую ее стратегической цели, в качестве которой, на взгляд авторов, должен рассматриваться рост инвестиционной стоимости компаний.2

2 Ионова Л. Ф., Селезнева H.H. Финансовый анализ. М.: ТК Велби, Проспект. 2007; Крейнина М. Н. Финансовое состояние предприятия. М.: ДиС. 2000; Коупленд Т., Коллер Т., МурринДж. Стоимость компании: оценка и управление / пер. с англ. М.: Олимп-Бизнес. 2005; Шеремет А.Д., Негаьиев Е.В. Методика финансового анализа. М.: ИНФРА-М. 2008; Foulke R.A. The Genesis of the Fourteen Important Ratios. New York: Dun Bradstreet. 1995; Hamburg M. Statistical Analysis for Decision Making, 3rd ed. San Diego: Harcourt Brace Jovanovitch. 1983.

В экономической литературе цели инвестиционной деятельности традиционно связываются с получением чистого дохода от инвестиционных вложений в рамках одного инвестиционного цикла. Однако движение инвестиций в ходе инвестиционной деятельности предприятий имеет постоянно повторяющийся и возобновляемый характер, что формирует основу для его анализа в долгосрочной перспективе и определяет необходимость определения перспективной цели инвестиционной деятельности компаний3 . Такая цель, на взгляд авторов, прежде всего подчинена приоритетной стратегической цели финансовой деятельности компании в рыночной экономике - росту ее стоимости4 . С этих позиций перспективная цель инвестиционной деятельности компаний заключается в превышении доходов инвестирования над вложенным инвестиционным капиталом, что в долгосрочном периоде обеспечит возрастание чистого дисконтированного денежного дохода в условиях динамизма и неопределенности рыночной среды. Поскольку чистый дисконтированный денежный доход является наиболее точным выражением инвестиционной стоимости предприятия, то перспективная цель инвестиционной деятельности предприятия предстает как рост его инвестиционной стоимости.

3 Игонина Л.Л. Инвестиции. М.: Магистр. 2013. С. 22.

4 Игонина Л.Л. Стоимость капитала: понятие и способы определения // Бухучет в строительных организациях. 2012. № 7; Игонина Л. Л., Опрышко Е.Л. Современные тенденции формирования источников финансирования инвестиционной деятельности российских предприятий // Финансовая аналитика: проблемы и решения. 2011. № 25.

В данной связи основы выбора стратегии инвестиционной деятельности и финансового развития предприятия формируются на концептуальной платформе другого направления анализа структуры капитала, представленного теоретическими исследованиями структуры капитала фирмы и поиском оптимального соотношения собственного и заемного капитала.

Анализ основных подходов к оптимизации структуры капитала с учетом их адаптации к проблеме формирования оптимальной структуры источников финансирования инвестиционной деятельности компаний позволяет выделить следующие ключевые положения:

- структура инвестиционного капитала компаний является ключевым стратегическим параметром и инструментом принятия управленческих решений, ориентированных на повышение эффективности политики финансирования инвестиционной деятельности компаний. Заниженная доля заемного капитала фактически означает недоиспользование потенциально более дешевого, чем собственный капитал, источника финансирования, поскольку у компании формируются более высокие затраты на инвестиционный капитал, что детерминирует рост требований к доходности будущих инвестиций. В то же время при росте доли заемного капитала растет вероятность издержек банкротства, увеличиваются риски неплатежа для инвестора, что также ведет к повышению требований к доходности этого капитала;

- направления эволюции теорий структуры капитала связаны с обоснованием взаимосвязи структуры капитала с рыночной стоимостью компании. Структура инвестиционного капитала может иметь случайный характер или быть результатом целенаправленного выбора. Процесс формирования структуры капитала направлен на установление заданного соотношения собственных и заемных средств, что позволяет обеспечить достижение критерия ее оптимизации.

Современные теории структуры капитала располагают обширным методическим инструментарием оптимизации этого показателя, где основными критериями выступают:

- приемлемый уровень риска в деятельности предприятия;

- максимизация рыночной стоимости предприятия;

- минимизация средневзвешенной стоимости капитала предприятия.

Необходимо отметить, что выбор конкретного критерия оптимизации определяется предприятием самостоятельно5.

5 Бланк И. А. Управление формированием капитала. 2-е изд. М.: Омега-Л. 2007. С. 56,57.

Касательно решения проблемы оптимизации структуры источников финансирования инвестиционной деятельности компании таким критерием, как отмечалось ранее, служит максимизация инвестиционной стоимости предприятия. Такая максимизация достигается с учетом принятых рисков и заданной доходности, определяемой величиной средневзвешенной стоимости всех используемых источников финансирования. При этом минимизация средневзвешенной стоимости источников инвестируемого капитала сама по себе не может выступить критерием оптимальности их структуры. Как следует из положений теорий структуры капитала, при таком подходе инвестируемый капитал предприятия должен состоять исключительно из заемного капитала, стоимость которого при прочих равных условиях всегда меньше акционерного капитала, однако это, в свою очередь, означает утрату финансовой устойчивости и угрозу банкротства компании.

С позиций финансово-инвестиционного подхода, воспроизводящего задачи роста чистого дисконтированного дохода от реализации инвестиционных проектов и инвестиционной стоимости предприятия, оптимизация структуры источников финансирования инвестиционной деятельности предполагает выявление того соотношения заемного и собственного капиталов, которое ведет к максимизации инвестиционной стоимости данной компании.

Реализация финансово-инвестиционного подхода предполагает обоснование комплекса сложных управленческих решений в части структурирования инвестиционных сделок, выбора предпочтительных финансовых инструментов, разработки схемы денежных поступлений и выплат разным типам инвесторов, регулирования инвестиционных рисков, формулирования условий инвестиционных соглашений и договоров.

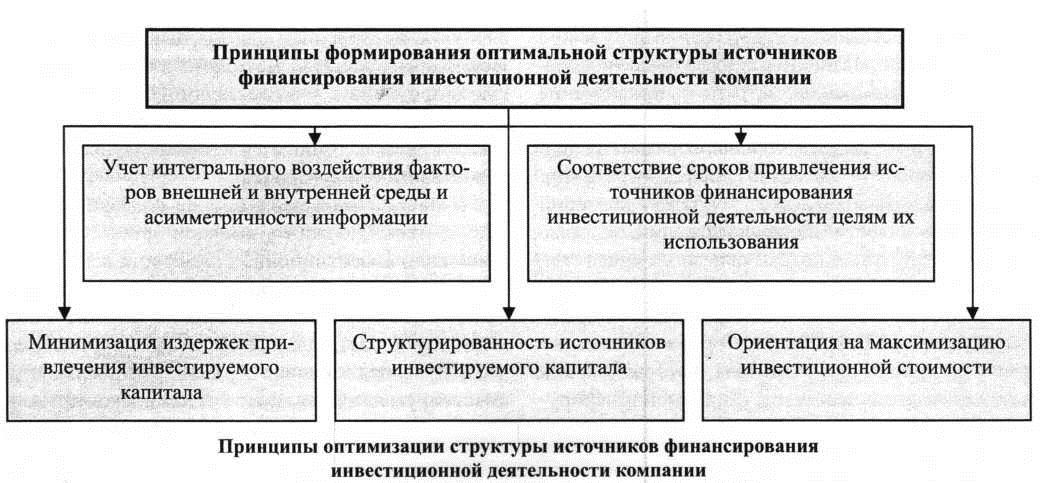

Исходя из этого, финансово-инвестиционный подход к оптимизации структуры источников финансирования инвестиционной деятельности компании должен опираться на некоторые принципы, к которым можно отнести (см. рисунок):

- учет интегрального воздействия факторов внешней и внутренней среды и асимметричности информации на структуру инвестируемого капитала компании. Данные факторы могут действовать разнонаправленно, результат их влияния определяет возможное соотношение уровней доходности, риска и ликвидности вложения инвестируемого капитала. Неоднозначные оценки будущего уровня доходности, риска, ликвидности, а следовательно, и условий оптимизации структуры источников финансирования инвестиционной деятельности формируются также под воздействием асимметричности информации;

- минимизацию издержек привлечения инвестируемого капитала. Процесс получения ожидаемых денежных потоков инвесторами отсрочен во времени, что определяет необходимость приведения величин этих потоков к настоящему времени с учетом альтернативной ставки дохода, утрачиваемого инвесторами. Ставка привлечения заемных источников финансирования инвестиций отражает минимальную ставку доходности, требуемую кредиторами. Совокупные требования к доходности, предъявляемые различными категориями инвесторов, результируются в единой ставке средневзвешенных затрат на инвестируемый капитал с учетом доли заемных и собственных денежных средств в сумме его затрат;

- структурированность источников инвестируемого капитала. Максимизация инвестиционной стоимости компании при прочих равных условиях предполагает минимизацию средневзвешенной стоимости всех составляющих инвестируемого капитала. Для решения данной задачи необходимы точная идентификация всех источников финансирования инвестиционной деятельности, использование современных методов их количественной и качественной оценки;

- адекватность сроков привлечения источников финансирования инвестиционной деятельности целям их использования. В соответствии с одним из «золотых правил» инвестирования инвестиционные вложения должны соответствовать источникам их финансирования по суммам и срокам;

- ориентацию на максимизацию инвестиционной стоимости компании как ключевого критерия оптимизации структуры инвестируемого капитала. В соответствии с этим принципом при оптимизации структуры инвестируемого капитала следует исходить из возможностей максимизации величины инвестиционной стоимости компании, выражающей сумму дисконтированного чистого денежного потока выгод, ожидаемых инвестором в результате реализации проекта.

Реализация данных принципов направлена на оптимизацию структуры источников финансирования инвестиционной деятельности компании исходя из объединенного критерия «доходность - риск - ликвидность».

Для формирования политики финансирования инвестиционной деятельности компании в каждом конкретном случае необходимо установить область оптимальных значений структуры инвестиционного капитала. Поиск такой области связан с качественным и количественным анализом структуры источников финансирования инвестиционной деятельности.

Качественный анализ предполагает выделение различных макроэкономических и микроэкономических факторов, которые следует иметь в виду, вырабатывая политику финансирования инвестиционной деятельности данной компании. Этот вид анализа нуждается в дополнении количественными оценками - финансовыми моделями, позволяющими установить расчетное оптимальное соотношение источников финансирования инвестиционной деятельности компании.

Исходным пунктом, лежащим в основе разработки модели инвестиционно-финансового выбора оптимальной структуры источников финансирования инвестиционной деятельности компаний, является обоснованное ранее концептуальное положение о том, что критерием оптимизации служит, прежде всего, максимизация инвестиционной стоимости компании, которая достигается с учетом допустимых рисков и требуемой доходности, заданной средневзвешенной стоимости всех используемых источников. Поскольку рост инвестиционной стоимости определяется тем, насколько генерирующие ее доходы превышают расходы по привлечению инвестируемого капитала, средневзвешенная стоимость всех используемых источников должна быть минимальна, при том, что доля заемных источников, стоимость которых при прочих равных условиях всегда меньше стоимости собственного капитала, не должна быть выше доли собственных источников (для избежания рисков утраты финансовой устойчивости и угрозы банкротства предприятия).

Инвестиционная стоимость предприятия характеризует, прежде всего, его привлекательность для инвестора, которая определяется перспективами доходности с учетом неопределенности и риска. Ее величина связана с суммой дисконтированных потоков свободных денежных средств, которые инвестор ожидает получить в будущем. Поэтому авторы придерживаются мнения тех ученых и специалистов, которые считают, что базовым методом оценки инвестиционной стоимости является метод дисконтированных денежных потоков6.

6 Брейли Р., Майерс С. Принципы корпоративных финансов. М.: Олимп-Бизнес. 2008;ДамодаранА. Инвестиционная оценка. Инструменты и техника оценки любых активов. М.: Альпина Паблишер. 2008; Есипов В. Е., Маховикова Г.А., Терехова В. В. Оценка бизнеса. 2-е изд. СПб.: Питер. 2006; Коупленд Т., Коллер Т., Муррин Дж. Стоимость компании: оценка и управление / пер. с англ. М.: Олимп-Бизнес. 2005.

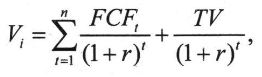

В соответствии с данным методом инвестиционная стоимость компании К. определяется суммированием дисконтированной стоимости на фиксированном горизонте прогнозирования и дисконтированной остаточной стоимости:

где FCFt - показатель свободного денежного потока в t- м году периода расчета;

t - интервал периода расчета;

r - ставка дисконтирования;

TV - остаточная стоимость.

Для оценки инвестиционной стоимости предприятия используется денежный поток для инвестированного капитала, поскольку он отражает движение денежных средств, которое является следствием основной деятельности предприятия, и доступен как собственнику, так и инвесторам. Чистый денежный поток для всего инвестируемого капитала является единственным показателем, который точно отображает истинные возможности предприятия по созданию богатства. Он показывает доходы компании до уплаты основных сумм долга и процентов по нему, не допуская искажений, которые могут вызываться различными уровнями заимствования.

Чистый денежный поток для инвестируемого капитала FCF рассчитывается как разность валового денежного потока GCF и валовых инвестиций GI 7:

FCF = GCF-GI.

Валовой денежный поток определяется как сумма прибыли от основной деятельности за вычетом налогов NOPLAT и амортизационных отчислений DA:

GCF = NOPLAT + DA.

Валовые инвестиции представляют собой сумму капитальных вложений КВ и прироста собственного оборотного капитала СОК:

GI = КВ + СОК

7 Коупленд Т., Коллер Т., Муррин Дж. Стоимость компании: оценка и управление / пер. с англ. М.: Олимп-Бизнес. 2005.

В качестве ставки дисконтирования при расчете методом инвестированного капитала можно использовать средневзвешенные затраты на привлечение источников финансирования инвестиций WACC. Величина WACC, с одной стороны, выражает ожидания инвесторов относительно перспектив развития конкретной компании и поэтому задает критерий доходности инвестиционных вложений, которые формируют будущие потоки денежных средств и, следовательно, инвестиционную стоимость компании. С другой стороны, она характеризует бремя выполнения требований инвесторов как величину затрат на привлечение капитала, которая должна быть обязательно перекрыта величиной генерируемого дохода.

Опыт применения различных методов расчета затрат на собственный капитал в практике оценки инвестиционной стоимости показывает, что в принципе в этих целях применимы различные модели: модель оценки капитальных активов САРМ (Capital Asset Pricing Model), модель арбитражного ценообразования APT (как многофакторный аналог модели оценки долгосрочных активов) и другие модели, опирающиеся на фактическую статистику рыночных показателей.

Решение проблемы оценки стоимости заемного капитала может быть получено на основе анализа доходности займов к погашению с учетом того обстоятельства, что риск кредитора складывается из вероятности колебания ставки доходности под влиянием рыночных факторов и из вероятности отказа компании-должника от выплат или их задержки. Такая вероятность может быть оценена либо исходя из пессимистического сценария изменения характеристик финансового состояния компании-заемщика в течение срока заимствования, либо на основе установления ее зависимости от кредитного рейтинга заемщика.

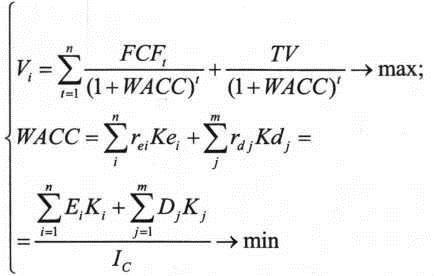

В целом модель инвестиционно-финансового выбора оптимальной структуры финансирования источников финансирования инвестиционной деятельности предприятия может быть математически формализована в виде двухкритериальной задачи: максимизации инвестиционной стоимости предприятия и минимизации ставки средневзвешенных-затрат на инвестируемый капитал с учетом допустимых рисков и требуемой доходности.

Данная задача решается методом линейной свертки критериев, что позволяет трансформировать двухкритериальную задачу в однокритериальную с построением единой целевой функции. Последняя решается методами линейного программирования с учетом заданных экспертным способом коэффициентов предпочтения а1 и а2, а также с использования аддитивных функций для сопоставимости критериев.

В рассматриваемом случае коэффициенты предпочтения должны учитывать приоритет максимизации инвестиционной стоимости компании. Сопоставимость критериев достигается при делении величины инвестиционной стоимости на величину инвестируемого капитала Ic Отметим, что полученная величина отражает рентабельность инвестируемого капитала с учетом дисконтирования. В итоге однокритериальная задача представлена как

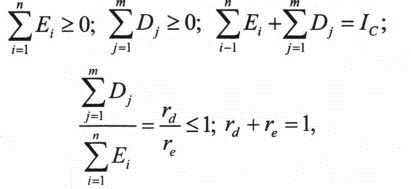

при следующих ограничениях:

где Еi - величина i-го источника собственного инвестиционного капитала;

Dj – величина j-го источника заемного инвестиционного капитала;

r = 1, 2, 3, … n — количество источников собственного инвестиционного капитала;

j = 1, 2, 3, ... m - количество источников заемного инвестиционного капитала;

rd - минимальная ставка доходности заемного инвестиционного капитала;

rе - минимальная ставка доходности собственного инвестиционного капитала.

Система уравнений должна быть решена относительно D/E или rd/re, учетом того, что инвестируемый капитал Ic равен сумме всех собственных и заемных источников, а доля собственного и доля заемного капиталов составляет единицу относительно rd или re.

Таким образом, предложенная модель инвестиционно-финансового выбора позволяет обеспечить оптимизацию структуры источников финансирования инвестиционной деятельности применительно к конкретной компании исходя из максимизации ее инвестиционной стоимости и минимизации средневзвешенных затрат на привлечение инвестиционного капитала. В этом плане применение модели будет способствовать повышению эффективности политики компаний в области финансирования инвестиционной деятельности.

Литература

1. Бланк И.А. Управление формированием капитала. 2-е изд. М.: Омега-Л. 2007.

2. Бочаров В.В. Финансовый анализ. СПб.: Питер. 2009.

3. Брейли Р, Майерс С. Принципы корпоративных финансов. М.: Олимп-Бизнес. 2008.

4. Дамодаран А. Инвестиционная оценка. Инструменты и техника оценки любых активов. М.: Альпина Паблишер. 2008.

5. Есипов В.Е., Маховикова Г. А., Терехова В. В. Оценка бизнеса. 2-е изд. СПб.: Питер. 2006.

6. Игонина Л.Л. Инвестиции. М.: Магистр. 2013.

7. Игонина Л.Л. Стоимость капитала: понятие и способы определения // Бухучет в строительных организациях. 2012. № 7.

8. Игонина Л.Л., Опрышко Е. Л. Современные тенденции формирования источников финансирования инвестиционной деятельности российских предприятий // Финансовая аналитика: проблемы и решения. 2011. № 25.

9. Ионова А.Ф., Селезнева H. Н. Финансовый анализ. М.: ТК Велби, Проспект. 2007.

10. Крейнина М.Н. Финансовое состояние предприятия. М.: ДиС. 2000.

11. Коупленд Т., Коллер Т., Муррин Дж. Стоимость компании: оценка и управление / пер. с англ. М.: Олимп-Бизнес. 2005.

12. Шеремет А.Д., Негаьиев Е.В. Методика финансового анализа. М.: ИНФРА-М. 2008.

13. Foulke R.A. The Genesis of the Fourteen Important Ratios. New York: Dun Bradstreet. 1995.

14. Hamburg M. Statistical Analysis for Decision-Making, 3rd ed. San Diego: Harcourt Brace Jovanovitch. 1983.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ