Концепция, принципы и метод управления инвестиционными проектами по факторам ресурсоемкости продукции

Алабугин А.А.,

доктор экономических наук,

профессор кафедры международного менеджмента

Томашева В.В.,

старший преподаватель кафедры антикризисного управления

Южно-Уральский государственный университет

Финансы и кредит

8(584) - 2014

В статье отмечается, что в настоящее время управление инвестиционными проектами является неотъемлемой частью развития предприятия. При этом показатели качества этого управления постоянно совершенствуются. Предлагаются авторские метод и алгоритм оценки экономической эффективности управления инвестиционными проектами.

Актуальность разработки инвестиционного проекта возрастает при подготовке производства и изготовлении инновационного продукта в условиях повышенных требований к ресурсной эффективности предприятия. При этом целесообразна относительная стабильность материальных затрат на единицу продукта.

Важным фактором ресурсосбережения является ресурсоемкость продукции, определяющая затраты материальных ресурсов в соотношении с объемами продукции, выполненных работ и оказанных услуг. Проведенный анализ выявил тенденции роста ресурсоемкое™ отечественной промышленности, недостаточное методологическое и методическое обеспечение управления предприятиями и инвестиционными проектами в плане снижения ресурсоемкости и продукции.

Существует противоречие между объективной необходимостью промышленных предприятий в ресурсосберегающем инновационном развитии на основе инвестиционных проектов и возможностями теоретических разработок и практических методов эффективного управления этими инвестиционными проектами по факторам ресурсоемкое™ продукции. Проблемы инвестиционной деятельностью предприятия и экономии ресурсов нашли отражение во многих трудах отечественных и зарубежных ученых. Однако, несмотря на значительное количество теоретических исследований, наличие различных методик, отсутствует комплексный методический подход, обеспечивающий управление развитием на основе снижения ресурсоемкости продукции.

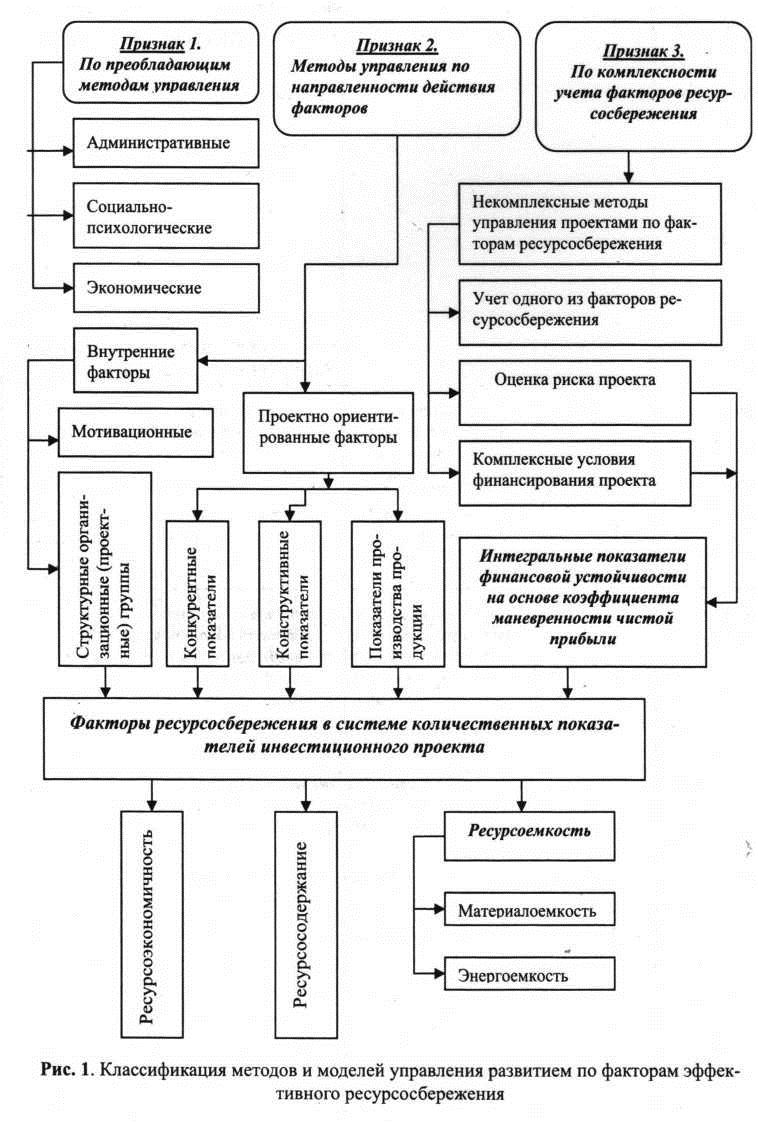

Для разработки такого метода необходимо создание особой концепции как целостной системы научных подходов, которые должны способствовать формированию на предприятии портфеля эффективных инвестиционных проектов. Для этого придется определить новые принципы и показатели данной системы по факторам ресурсоемкости продукции Предлагается авторская классификация методов и моделей управления развитием предприятия на основе эффективного ресурсосбережения. Большинство имеющихся классификаций определяет их типизацию по следующим параметрам:

- наличие управляющей и управляемой подсистем;

- результаты влияния среды на экономическую систему;

- выводы из анализа показателей качества продукции и т. п.

Это не соответствует условиям возрастающей конкуренции и требованиям практики по включению инвестиционных проектов в систему управления развитием предприятий по инновационным и ресурсосберегающим направлениям.

Генезис и анализ методов и моделей управления ресурсосберегающим развитием выявил их многообразие, потребовавшее:

- повышения значимости факторов ресурсосбережения;

- оценки финансовой ситуации, конкуренции;

- расширения состава признаков.

Признаки, учитывающие цели и предмет настоящего исследования, представлены на рис. 1.

В предлагаемую классификацию методов управления развитием предприятия (в отличие от существующих) включены следующие составляющие эффективного ресурсосбережения:

- направленность методов на ресурсоемкость;

- комплексность учета внешних и внутренних факторов, определяющих эффективность проектов и влияющих на качество управления развитием;

- наличие системной интегрированности моделей по степени взаимосвязи показателей внутренней и внешней среды предприятия.

Эта классификация моделей управления ресурсосберегающим развитием дает возможность комплексного описания и обоснованного выбора инвестиционных проектов на основе расчетного комплексного показателя, определяющего объективность решения о реализации конкретного инвестиционного проекта, его эффективность. Таковым является коэффициент маневренности чистой прибыли, комплексно учитывающий главные факторы успешной реализации проекта.

Анализ существующих методов и принципов управления развитием показывает их недостаточность для оценки эффективности проектов ресурсосберегающего типа. Поэтому предлагаются новые принципы:

- инвестиционной проектной направленности;

- комплексности;

- интегрированности управленческих и финансовых оценок;

- специализированность действий;

- адаптационность (рис. 2).

Для количественной оценки принципа эффективной специализированности в ресурсосбережении предлагаются другие показатели, учитывающие управленческие и финансовые факторы производства и реализации продукции:

1) конкурентные показатели, характеризующие сравнительную ресурсоэкономичность проектов и продукции:

- расход энергоресурсов при эксплуатации;

- срок эксплуатации;

- другие, зависящие от сферы (по принципу адаптационное™ реализации методик в различных сферах);

2) показатели эффективности процесса производства новой продукции, отражающие ее ресурсоемкость:

- материалоемкость;

- энергоемкость;

3) конструктивные показатели, учитывающие характеристики ресурсосодержания:

- массу;

- габаритные размеры;

- объем изделия.

Предложенный принцип комплексной систем ной интегрированности в отличие от существующих позволяет более полно исследовать основные характеристики инвестиционной деятельное ги, их взаимное влияние и связи. Это помогает сформировать систему управления факторами эффективности проектов.

Для реализации системы управления разработан метод, дающий возможность формировать портфель эффективных проектов на основе расширенной системы показателей оценки их экономической эффектности. Это позволяет моделировать и прогнозировать инвестиционную деятельность деятельность инновационной направленности в условиях разных сфер. Основным является показатель интегральной устойчивости системы управления развитием (ИУСУР) предприятий. Выбор основан на комплексности действия общего показателя, учитывающего частные показатели:

- коэффициент общей ликвидности Кл;

- коэффициент автономии Кфн;

- коэффициент обеспеченности собственными оборотными средствами Кс.с;

- платежеспособности по текущим обязательствам Кп.т:

- коэффициент рентабельность продаж Rп.р.

Комплексность выбранных показателей ИУСУР для оценки экономической эффективности проекта проявляется в совместном решении системы из пяти уравнений коэффициентов финансовой устойчивости и двух уравнений баланса при наличии взаимной аналитической связи между ними [4].

Мультипликатором упомянутых коэффициентов является коэффициент финансовой устойчивости

Yf = Кc.c. Кл Кп.т (1 / Rп.р)

Из последнего уравнения получено выражение

Yf = (СС - ВнА) / Чпр,

где СС — величина собственных средств;

ВнА — внеоборотные активы;

Чпр — чистая прибыль.

Так как величина собственных средств СС непосредственно зависит от чистой прибыли Чпр, то для исследования финансовой устойчивости удобно использовать два относительно независимых основных показателя ИУСУР:

— коэффициент маневренности активов

Vм = (СС — ВнА) / ∑А;

— рентабельность активов

Rа - Чпр / ∑А

где А — активы.

Тогда коэффициент финансовой устойчивости можно представить в виде

Yf = Vм / Ra.

Показатели ИУСУР целесообразно разделить на две подгруппы.

1. Показатели, определяющие эффективность управляющих методоз.

Признаки 1 и 2 (см. рис. 1) определяют влияние методов управления на комплексные факторы ресурсосбережения через структурные группы, конкурентные, конструктивные и производственные показатели. Эффективность этих методов можно оценивать одним из основных показателей деловой активности организации — рентабельностью активов Ra.

2. Показатели, определяющие эффективность финансовых методов.

Эффективность финансовых методов учтена коэффициентом маневренности активов (см. рис. 1). Последний можно рассматривать как элемент финансового рычага: относительную величину, числитель которой определяет собственные средства, направленные на обеспечение активов, а знаменатель — величину всех активов.

Таким образом, эффективность методов управления будет определяться коэффициентом Yf как соотношением собственных средств, направленных на финансирование активов, и чистой прибыли как основного источника собственных средств.

Расширение системы показателей оценки экономической эффективности проектов за счет коэффициентов ИУСУР, установление их связи с факторами ресурсоемкости позволяют развить инструментарий планирования эффективности, основанный на экономико-математической модели управления инвестиционными проектами [5].

Окончательное решение о разработке проекта может быть принято только после вариантных расчетов с комплексным учетом всех влияющих факторов. Поэтому для реализации метода оценки и отбора эффективных инвестиционных проектов необходима специальная методика регулирования — с помощью показателей ресурсоемкость (с учетом параметров внешней среды). Для включения разработанной методики в ИУСУР предприятия нужен новый информационно-программный продукт, реализующий метод оценки и отбора вариантов инвестиционных проектов [1, 3].

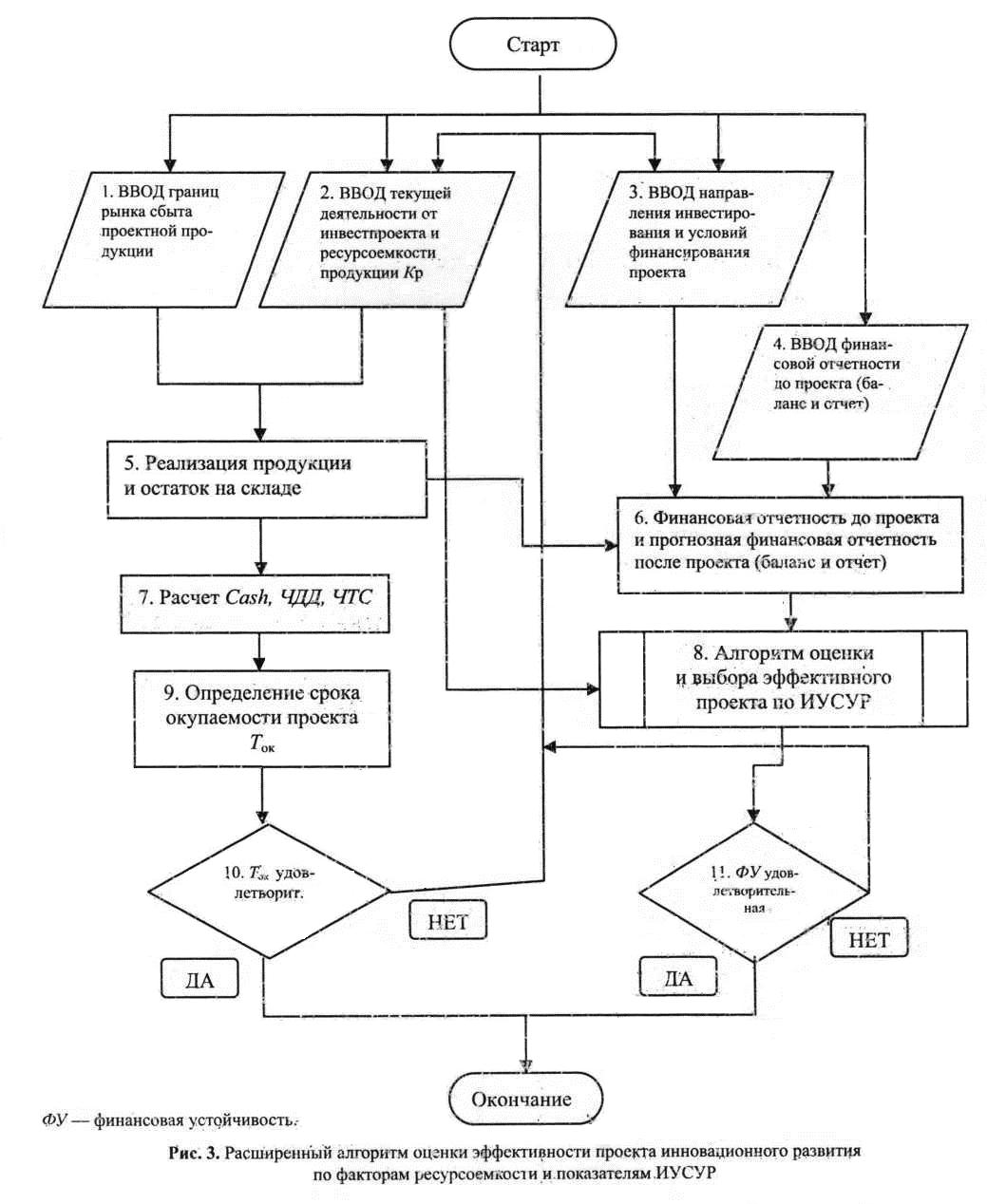

Как показывает анализ данных рис. 3, работа с программой начинается с последовательного ввода исходных данных, определяющих текущую деятельность по инвестиционному проекту на основе показателей ресурсоемкости в предполагаемых границах рынка и при различных условиях финансирования.

На основе допроектной финансовой отчетности происходит формирование прогнозной отчетности с ее последующим анализом в блоке 8 (см. рис. 3) по показателям ИУСУР. Анализ производится в соответствии с отдельным алгоритмом оценки и выбора эффективного проекта на основе управляемых показателей ресурсоемкости продукции. Затем проект изучается по показателя финансовой устойчивости (платежеспособности, финансовой независимости и деловой активности) и при достижении удовлетворительного результата принимается к исполнению.

Расширенный алгоритм оценки эффективности предусматривает (дополнительно к показателям ИУСУР) расчет сроков окупаемости проекта при раз-личных условиях финансирования. Указанные сроки определяются графически — последовательным расчетом финансового потока Cash, чистого дисконтированного дохода ЧДЦ и чистой текущей стоимости ЧТС. Изменение факторов ресурсоемкости продукции производится в блоке 2 и влияет как на сроки окупаемости проекта, так и на показатели ИУСУР.

Алгоритм отбора и планирования инвестиционных проектов, реализующий метод оценки и отбора их вариантов по показателям эффективности и факторам ресурсоемкости, основанный на информационно-программном продукте, является неотъемлемой частью общего алгоритма реализации инвестиционных проектов, включающего методику планирования и прогнозирования расширенной системы показателей их экономической эффективности [2].

На первом этапе управления проектом принимается решение о необходимости разработки проекта, направленного (в рассматриваемом случае) на повышение финансовой устойчивости (ФУ) организации за счет показателей ресурсоемкости продукции.

Потом переходят ко второму этапу, на котором определяется комплекс показателей эффективности реализации проекта.

Выбранные критерии эффективности диктуют состав команды, которая формируется на третьем этапе. Направление проектной деятельности связано со спецификой инженерной подготовки специалистов-проектировщиков, а также со спецификой финансовой и управленческой деятельности.

После того как команда, отвечающая требованиям проекта, создана, переходят к четвертому этапу,-на котором кроме сбора производятся оценка, обработка и хранение информации, связанной с проектными решениями. На этом этапе команда проектировщиков исследует рынок аналогичных проектных решений, проведенных на других предприятиях сферы.

Всей собранной информации должно быть достаточно для расчета снижения ресурсоемкости на пятом этапе. Здесь полученные исходные данные используются по алгоритму оценки эффективности проекта ресурсоемкости.

В результате этих расчетов выбираются первоочередные проекты, дающие максимальный экономический эффект.

На шестом этапе оценивается удовлетворенность инвесторов показателями инвестиционного проекта. Если оценка положительна, то переходят к следующему этапу алгоритма управления проектом. Если же нет, то меняют входную информацию и начинают разработку проекта при других исходных данных.

Когда расчетные показатели эффективности реализации проекта удовлетворяют требованиям инвесторов, переходят к седьмому этапу, где рассматривается возможность реализации проекта с точки зрения положения предприятия в окружающей среде.

Если проект приводит предприятие к повышению ФУ, он реалистичен, возможно использование внешних и внутренних источников финансирования, то делается технико-экономическое обоснование и проект принимается к исполнению. Если же нет, то меняется комплекс показателей эффективности реализации проекта, а процесс разработки повторяется со второго этапа алгоритма управления.

На восьмом (завершающем) этапе алгоритма управления инвестиционным проектом ресурсоемкости проводится подготовка технико-экономического обоснования выбранного окончательного варианта проекта, который удовлетворяет требованиям инвесторов и имеет возможность реализации в существующих условиях.

Предлагаемый алгоритм управления инвестиционным проектом на основе показателей ресурсоемкости содержит как элементы управленческих решений, так и расчетную программу, используемую на пятом этапе алгоритма управления и предназначенную для расчета показателей эффективности инвестиционного проекта.

Реализация концептуально обоснованных методов позволит промышленным предприятиям управлять инвестиционными проектами развития по факторам ресурсоемкости продукции, повышать устойчивость экономического роста и разрабатывать стратегии инвестиционного развития на долгосрочный период.

Литература

1. Алгоритм комплексного анализа хозяйственной деятельности организации: алгоритм / ГОУ ВПО «Южно-Уральский государственный университет» М. 2010.

2. Алгоритм оценки экономической эффективности проекта развития предприятия по факторам ресурсоемкости продукции: алгоритм / ГОУ ВПО «Южно-Уральский государственный университет». М. 2013.

3. Расчет показателей финансово-хозяйствен- ной деятельности предприятия: программа / ГОУ ВПО «Южно-Уральский государственный университет» М. 2008.

4. Томашева В. В. Управление финансовой устойчивостью предприятия через показатели маневренности // Вестник Южно-Уральского государственного университета. Серия: Экономика и менеджмент. 2011. № 41.

5. Томашева В. В. Управление инвестиционной деятельностью как фактор устойчивого функционирования компании // Финансы и кредит. 2012. № 46.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ