Анализ финансовой деятельности предприятия

Программа ФинЭкАнализ проводит анализ финансовой деятельности предприятия. Для большинства методик анализа, используемых в программе, достаточно данных 1 и 2 формы бухгалтерской отчетности.

Ниже представлен финансовый анализ, созданный в программе ФинЭкАнализ.

Анализ деловой активности

Деловая активность проявляется в динамичности развития организации, достижении ею поставленных целей, что отражают абсолютные стоимостные и относительные показатели.

Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов.

Для анализа деловой активности организации используются две группы показателей:

1. Общие показатели оборачиваемости;

2. Показатели управления активами.

| Наименование показателя | за 2020 среднее значение по отрасли | за 2019 | за 2020 | изменение |

| базис | отчет | |||

| 1. Коэффициент общей оборачиваемости капитала (Д1) (ресурсоотдача), обороты | 0.974 | 1.02 | 1.024 | 0.004 |

| 2. Продолжительность оборота капитала (Д2), дни | 370 | 353 | 352 | -1 |

| 3. Коэффициент оборачиваемости мобильных средств (Д3), обороты | 2.354 | 1.363 | 1.347 | -0.016 |

| 4. Продолжительность оборота оборотных активов (Д4), дни | 153 | 264 | 267 | 3 |

| 5. Доля оборотных активов в общей величине капитала (Д5), коэф. | 0.414 | 0.748 | 0.761 | 0.013 |

| 6. Коэффициент отдачи нематериальных активов (Д6), обороты | 958.035 | 517.431 | 502.738 | -14.693 |

| 7. Фондоотдача (Д7), обороты | 2.211 | 7.711 | 7.41 | -0.301 |

| 8. Коэффициент отдачи собственного капитала (Д8), обороты | 2.820 | 2.547 | 3.594 | 1.047 |

Коэффициент общей оборачиваемости капитала (Д1) показывает эффективность использования имущества, отражает скорость оборота всего капитала организации. Ускорение оборачиваемости совокупного капитала произошло за счет изменения структуры капитала (увеличения доли оборотного капитала в общей его сумме). При этом продолжительность нахождения капитала в активах организации сократилась на 1 и составила 352 дн.

Коэффициент оборачиваемости мобильных средств (Д3) показывает скорость оборота всех оборотных средств организации (как материальных, так и денежных). Продолжительность оборота мобильных средств возросла на 3 дн. За счет замедления оборачиваемости оборотного капитала в отчетном году организация недополучило прибыли на сумму -292.7 тыс. руб. Величина дополнительно привлекаемых в оборот оборотных средств в результате замедления оборачиваемости составила 22 572.9 тыс. руб.

Коэффициент отдачи нематериальных активов (Д6) показывает эффективность использования нематериальных активов. Коэффициент оборачиваемости нематериальных активов снизился на -14.693 и составил 502.738 оборотов, т.е. уменьшился дополнительный доход на один рубль капитала, вложенного в нематериальные активы.

Фондоотдача (Д7) показывает эффективность использования только основных средств организации. Фондоотдача уменьшилась на 0.301 и составила 7.41 оборотов, т.е. возросла сумма амортизационных отчислений, приходящихся на один рубль объема продаж, и, следовательно, упала доля прибыли в цене товара.

Коэффициент отдачи собственного капитала (Д8) показывает скорость оборота собственного капитала, т.е. отражает активность использования денежных средств. В ОАО "Арсенал" (ПРИМЕР) этот показатель больше, чем в аналогичном периоде прошлого года, - на каждый рубль инвестированных собственных средств приходится 3.594 руб. выручки от продаж.

| Наименование показателя | за 2020 среднее значение по отрасли | за 2019 | за 2020 | изменение |

| базис | отчет | |||

| 1. Коэффициент оборачиваемости материальных средств (Д9), обороты | 5.488 | 1.327 | 1.326 | -0.001 |

| 2. Продолжительность оборота (срок хранения) запасов (Д12), дни | 66 | 271 | 271 | 0 |

| 3. Доля запасов в общей величине оборотных активов (Д15), коэф. | 0.319 | 0.573 | 0.594 | 0.021 |

Коэффициент оборачиваемости материальных средств (Д9) показывает число оборотов запасов и затрат за анализируемый период, либо число оборотов основных составляющих запасов и затрат. Себестоимость проданной продукции (товаров, работ, услуг), приходящаяся на один рубль материальных запасов снизилась на 0.001 руб. и составила 1.326. При этом аналогичный показатель, но по отношению к стоимости сырья и материалов, не изменился, а по отношению к стоимости готовой продукции и товаров для перепродажи, не изменился. Срок хранения запасов возрос на 0 дн.

| Наименование показателя | за 2020 среднее значение по отрасли | за 2019 | за 2020 | изменение |

| базис | отчет | |||

| 1. Коэффициент оборачиваемости средств в расчетах (Д19) | 5.236 | 4.558 | 3.844 | -0.714 |

| 2. Срок оборачиваемости средств в расчетах (Д22), дни | 69 | 79 | 94 | 15 |

| 3. Оборачиваемость кредиторской задолженности (Д25), обороты. | 4.571 | 1.785 | 1.534 | -0.251 |

| 4. Период погашения кредиторской задолженности (Д26), дни | 79 | 202 | 235 | 33 |

| 5. Соотношение дебиторской и кредиторской задолженности (Д27), коэф | 0.873 | 0.392 | 0.399 | 0.007 |

| 6. Коэффициент оборачиваемости денежных средств (Д28) | 26.057 | 11.618 | 28.239 | 16.621 |

Коэффициент оборачиваемости средств в расчетах (Д19) характеризует расширение или снижение коммерческого кредита, предоставляемого организацией, а срок оборачиваемости средств в расчетах показывает средний срок погашения дебиторской задолженности. Увеличение срока расчетов с покупателями на 15 дн. привело к привлечению в оборот дополнительные свободных денежных средств в результате оттока денежных средств за счет замедления оборачиваемости дебиторской задолженности на -0.714 оборота. При этом срок оборачиваемости как долгосрочных, так и краткосрочных средств в расчетах не изменились.

Коэффициент оборачиваемости кредиторской задолженности (Д25) отражает расширение или снижение коммерческого кредита, предоставляемого организации, а срок оборачиваемости кредиторской задолженности показывает средний срок возврата долгов организацией по текущим обязательствам. Дополнительный приток денежных средств организации возник в связи с увеличением срока погашения кредиторской задолженности на 33 дн. Это говорит о расширении объема финансирования, связанного с ростом срока кредитования, что и изменяет величину притока денежных средств. Данная ситуация может привести к ложному увеличению платежеспособности и ликвидности организации.

При этом дебиторская задолженность меньше кредиторской на 60.1%.

Коэффициент оборачиваемости денежных средств (Д28) показывает скорость оборота денежных средств организации. Скорость оборота денежных средств возросла до 28.239 оборота в год за счет снижения балансовых остатков денежных средств и увеличения суммы выручки от реализации.

| Наименование показателя | за 2019 | за 2020 | изменение |

| базис | отчет | ||

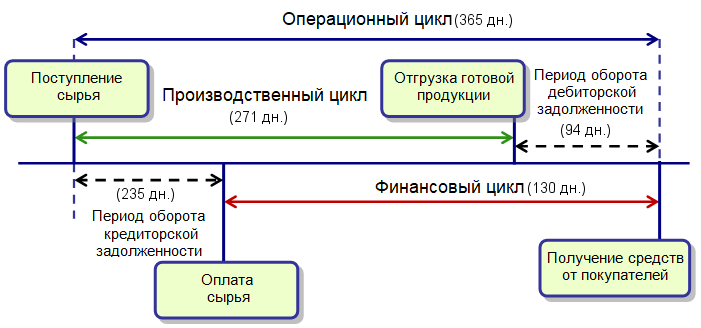

| 1. Операционный цикл (OS), дни | 350 | 365 | 15 |

| 2. Финансовый цикл (FS), дни | 148 | 130 | -18 |

| 3. Производственный цикл (PS), дни | 271 | 271 | 0 |

Операционный цикл - это время между приобретением материалов, используемых в производственном процессе, и их продажей в обмен на денежные средства или инструменты, легко обратимые в денежные средства. Совокупная длительность операционного цикла организации в отчетном периоде составляла 365 дн. При этом в течение 235 дн. он обслуживался капиталом поставщиков, а в течение 130 дн. – за счет иных источников. Такими источниками, как правило, являются собственные средства организации, а также краткосрочные кредиты банков. Имеет место увеличение операционного цикла, что свидетельствует о снижении эффективности организации. Длительность финансового цикла организации составила 130 дн. - это период полного оборота денежных средств, инвестированных в оборотные активы, начиная с оплаты за сырье, материалы и полуфабрикаты и заканчивая получением денег за отгруженную продукцию. За анализируемый период финансовый цикл увеличился, что является отрицательной тенденцией.

Оценка ликвидности баланса

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

| АКТИВ | условия абсолютной ликвидности | ПАССИВ |

| А1 – денежные средства организации и краткосрочные финансовые вложение | А1 ≥ П1 | П1 – кредиторская задолженность, а также ссуды, не погашенные в срок |

| А2 – дебиторская задолженность и прочие активы | А2 ≥ П2 | П2 – краткосрочные кредиты и заемные средства |

| А3 – «Запасы и затраты» (за исключением «Расходов будущих периодов») и «Долгосрочные финансовые вложения» | А3 ≥ П3 | П3 – долгосрочные кредиты и заемные средства |

| А4 – статьи раздела I актива баланса «Внеоборотные активы» (за исключением «Долгосрочные финансовые вложения») | А4 ≤ П4 | П4 – статьи раздела III пассива баланса «Капитал и резервы» |

Если одно или несколько неравенств имеют противоположный знак, ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

1. Текущая ликвидность отражает абсолютную величину покрытия краткосрочных обязательств с помощью наиболее ликвидных активов. Считается нормальной, если соблюдается условие, (А1+А2) ≥ (П1+П2), это свидетельствует о платежеспособности на ближайший к рассматриваемому моменту промежуток времени.

2. Перспективная ликвидность показывает в абсолютной величине превышения медленно реализуемых активов над долгосрочными обязательствами, характеризуется условием: А3 ≥ П3. Перспективная платежеспособность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей, из которых представлена лишь часть, поэтому этот прогноз носит приближенный характер.

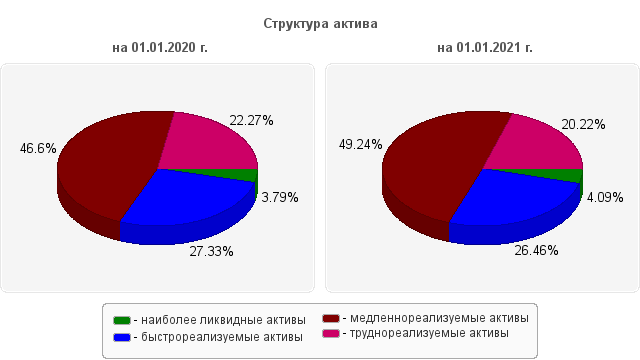

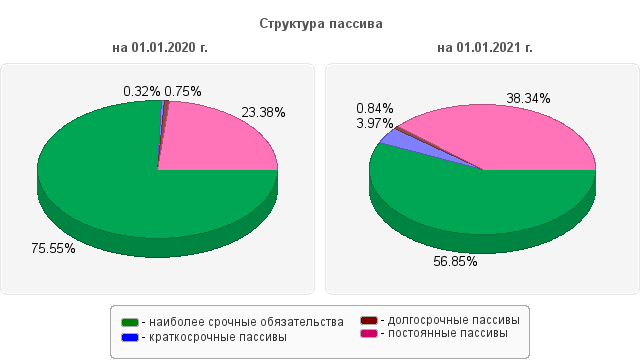

Результаты расчетов по данным ОАО "Арсенал" (ПРИМЕР) показывают, что сопоставление итогов групп по активу и пассиву имеет следующий вид:

| АКТИВ | 01.01.2020 | 01.01.2021 | ПАССИВ | 01.01.2020 | 01.01.2021 | излишек (+) или недостаток (-) активов на погашение обязательств | |||

| 01.01.2020 | 01.01.2021 | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| A1 | Hаиболее ликвидные активы | 106 284 | 101 720 | П1 | Наиболее срочные обязательства | 2 116 324 | 1 414 327 | -2 010 040 | -1 312 607 |

| A2 | Быстро реализуемые активы | 765 514 | 658 223 | П2 | Кратко срочные пассивы | 8 987 | 98 658 | 756 527 | 559 565 |

| A3 | Медленно реализуемые активы | 1 305 377 | 1 224 864 | П3 | Долгосрочные пассивы | 20 933 | 20 933 | 1 284 444 | 1 203 931 |

| A4 | Трудно реализуемые активы | 623 877 | 502 942 | П4 | Постоянные пассивы | 654 808 | 953 831 | -30 931 | -450 889 |

| БАЛАНС | 2 801 052 | 2 487 749 | БАЛАНС | 2 801 052 | 2 487 749 | x | x | ||

(106 284)А1<П1(2 116 324) (765 514)А2>П2(8 987) (1 305 377)А3>П3(20 933) (623 877)А4<П4(654 808) | Текущая ликвидность: ТЛ = -1 253 513 тыс. руб. | ||

| Перспективная ликвидность: ПЛ = 1 284 444 тыс. руб. | |||

Ликвидность баланса на начало анализируемого периода можно охарактеризовать как недостаточную. При этом в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособность. Однако следует отметить, что перспективная ликвидность отражает некоторый платежный излишек.

| Текущая ликвидность: ТЛ = -753 042 тыс. руб. | (101 720)А1<П1(1 414 327) (658 223)А2>П2(98 658) (1 224 864)А3>П3(20 933) (502 942)А4<П4(953 831) | ||

| Перспективная ликвидность: ПЛ = 1 203 931 тыс. руб. | |||

По состоянию на 01.01.2021 г. ситуация не изменилась. Ликвидность баланса также можно охарактеризовать как недостаточную. При этом отсутствует возможность увеличения текущей ликвидности в недалеком будущем, но сохраняется – в отдаленной перспективе.

Оценка риска кредитования клиентов

Согласно Регламенту СБ РФ по вопросам присвоения корпоративным клиентам категорий кредитного риска и установления лимитов риска, их мониторинга, актуализации и контроля оценивается влияние финансового состояния корпоративного клиента (по совокупности показателей, характеризующих наличие, размещение и использование финансовых ресурсов) на его способность к погашению обязательств по кредитам.

Оценка производится на основании сформированного аналитического баланса и включает расчет и анализ следующих показателей:

| Показатели | Расчетная формула | за 2019 | за 2020 | |

| 1. Коэффициент автономии (независимости) | K1 | собственный капитал / (обязательства + собственный капитал) | 0.222 | 0.357 |

| 2. Доля оборотных активов в общей величине совокупных активов | K2 | текущие активы / активы | 0.758 | 0.763 |

| 3. Коэффициент обеспеченности собственными оборотными средствами | K3 | (собственный капитал – внеоборотные активы) / оборотные активы | -0.027 | 0.157 |

| 4. Коэффициент текущей ликвидности | K4 | текущие активы / краткосрочные обязательства | 0.984 | 1.202 |

| 5. Коэффициент абсолютной ликвидности | K5 | денежные средства / краткосрочные обязательства | 0.044 | 0.061 |

| 6. Коэффициент рентабельности активов | K6 | прибыль до налогообложения / средняя стоимость активов | 0.073 | 0.056 |

| 7. Коэффициент оборачиваемости активов | K7 | выручка (нетто) от продажи / средняя стоимость активов | 1.02 | 1.024 |

В зависимости от фактических значений по каждому коэффициенту определим значение переменной «Величина коэффициента»:

| Период | Коэффициент | Значение | Диапазон | Величина коэффициента | Финансовое состояние клиента |

| за 2019 | K1 | 0.2215 | 0,2 - 0,3 | Низкий | Неблагополучие |

| K2 | 0.7583 | 0,6 - 0,8 | Высокий | Относительное благополучие | |

| K3 | -0.0266 | менее 0,0 | Очень низкий | Предельное неблагополучие | |

| K4 | 0.9836 | 0,7 - 1,0 | Низкий | Неблагополучие | |

| K5 | 0.0443 | 0,02 - 0,05 | Низкий | Неблагополучие | |

| K6 | 0.073 | 0,01 - 0,1 | Средний | Среднее качество | |

| K7 | 1.02 | выше 1,0 | Очень высокий | Благополучие | |

| за 2020 | K1 | 0.3565 | 0,3 - 0,5 | Средний | Среднее качество |

| K2 | 0.7631 | 0,6 - 0,8 | Высокий | Относительное благополучие | |

| K3 | 0.1567 | 0,0 - 0,2 | Низкий | Неблагополучие | |

| K4 | 1.2015 | 1,3 - 1,5 | Средний | Среднее качество | |

| K5 | 0.0609 | 0,05 - 0,1 | Средний | Среднее качество | |

| K6 | 0.0556 | 0,01 - 0,1 | Средний | Среднее качество | |

| K7 | 1.0243 | выше 1,0 | Очень высокий | Благополучие |

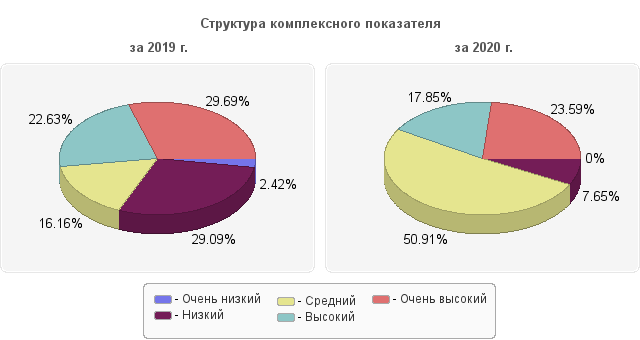

На основе полученных данных рассчитаем комплексный показатель оценки финансового состояния корпоративного клиента по формуле:

| Период | Показатель | Группы по значениям «Величина коэффициента» | Количество попаданий в группу | Значение показателя |

| за 2019 | N1 | Очень низкий | 1 | 0.143 |

| N2 | Низкий | 3 | 0.429 | |

| N3 | Средний | 1 | 0.143 | |

| N4 | Высокий | 1 | 0.143 | |

| N5 | Очень высокий | 1 | 0.142 | |

| F | 0.442 | |||

| за 2020 | N1 | Очень низкий | 0 | 0 |

| N2 | Низкий | 1 | 0.143 | |

| N3 | Средний | 4 | 0.571 | |

| N4 | Высокий | 1 | 0.143 | |

| N5 | Очень высокий | 1 | 0.143 | |

| F | 0.561 | |||

На основе проведенного анализа финансовое состояние корпоративного клиента может быть оценено как среднего качества, при этом степень оценочной уверенности составляет 89%. Показатель комплексной оценки финансового состояния корпоративного клиента не достиг стоп-значения, поэтому кредитование ОАО "Арсенал" (ПРИМЕР) считается возможным с средней степенью риска.

За анализируемый период не произошло существенных изменений в финансовом состоянии ОАО "Арсенал" (ПРИМЕР).

Расчет стоимости чистых активов

Стоимость чистых активов определяется как разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету обязательств организации. Принимаемые к расчету активы включают все активы организации, за исключением дебиторской задолженности учредителей (участников, акционеров, собственников, членов) по взносам (вкладам) в уставный капитал (уставный фонд, паевой фонд, складочный капитал), по оплате акций. Принимаемые к расчету обязательства включают все обязательства организации, за исключением доходов будущих периодов, признанных организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества.

Иными словами, чистые активы – это нетто-активы организации, не обремененные обязательствами. Чем лучше показатель «чистые активы», тем выше инвестиционная привлекательность организации, тем больше доверия со стороны кредиторов, акционеров, работников. И напротив, чем ниже значение показателя «чистые активы», тем выше риск банкротства организации. Поэтому руководство организации должно контролировать значение данного показателя, не допускать его падения до критического значения, установленного законодательством, изыскивать пути его повышения.

Значение показателя «чистые активы» - это своего рода индикатор благополучия или неудач организации, на основании которого собственник может оценивать действия менеджмента и принимать свои решения.

| Показатель | 01.01.2020 | 01.01.2021 |

| Стоимость чистых активов | 620 494 | 886 844 |

| Уставный капитал | 48 156 | 48 156 |

| Минимальный размер уставного капитала | 100 | 100 |

| Резервный капитал | 2 338 | 2 338 |

| Разница между стоимостью чистых активов и уставного капитала | 572 338 | 838 688 |

| Разница между стоимостью чистых активов и минимальным размером уставного капитала | 620 394 | 886 744 |

| Разница между стоимостью чистых активов и суммой уставного и резервного капитала | 570 000 | 836 350 |

Стоимость чистых активов за анализируемый период возросла на 266 350 тыс. руб. или на 30,03% и составила 886 844 тыс. руб.

Оценка стоимости чистых активов в целях сравнения их стоимости и размера уставного капитала позволила сделать следующие выводы:

1. По состоянию на 01.01.2020 г. стоимость чистых активов организации превышает размер ее уставного капитала, а также минимальный размер уставного капитала (согласно ст. 26 Закона №208-ФЗ «Об акционерных обществах»), т.е. общество в целом работает эффективно.

2. По состоянию на 01.01.2021 г. стоимость чистых активов организации превышает размер ее уставного капитала, а также минимальный размер уставного капитала (согласно ст. 26 Закона №208-ФЗ «Об акционерных обществах»), т.е. общество в целом работает эффективно.

3. Деятельность организации может быть признана успешной.

4. Общество имеет право принять решение о распределении своей прибыли между участниками, т.к. стоимость чистых активов общества выше его уставного капитала и резервного фонда.

5. Возможно увеличение уставного капитала общества на 836 350 тыс. руб.

| Показатель | за 2020 | за 2019 | Отклонение, +/- |

| Рентабельность чистых активов, % | 34.706 | 30.02 | 4,686 |

| Оборачиваемость чистых активов, об | 3.594 | 2.547 | 1,047 |

| Чистая рентабельность, % | 9.656 | 11.787 | -2,131 |

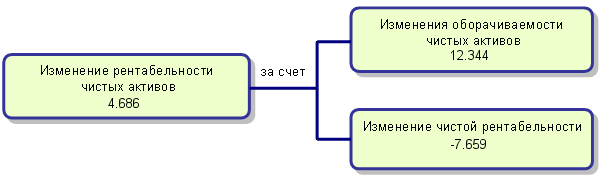

В отчетном периоде рентабельность чистых активов возросла на 0.023 пунктов и составила 34.706 %, что свидетельствует о способности к наращиванию капитала через отдачу каждого рубля, вложенного собственниками.

При этом оборачиваемость чистых активов увеличилась.

Таким образом, рост рентабельности чистых активов произошел за счет роста оборачиваемости чистых активов.

Оценка структуры финансовых источников средств

Главная составляющая процесса оптимизации структуры капитала – снижение относительного уровня затратности, связанного с использованием как заемных, так и собственных финансовых ресурсов.

Для оценки оптимальности структуры капитала необходимо использовать один из важнейших финансовых критериев – показатель средневзвешенной стоимости капитала (WACC), который рассчитывается по формуле:

WACC – цена капитала!;

Ki – цена i-го источника средств;

Di – удельный вес i-го источника средств в их общей сумме;

N – количество источников средств.

WACC характеризует уровень рентабельности активов, который должна обеспечивать организации, чтобы не уменьшить свою рыночную стоимость.

| Наименование показателя | Сумма, тыс. руб. | Затраты на привлечение, тыс. руб. | Цена источника, % | Доля источника в структуре пассива | Взвешенная стоимость источника, % | |||||

| 2013 | 2014 | 2013 | 2014 | 2013 | 2014 | 2013 | 2014 | 2013 | 2014 | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Кредиторская задолженность | 809613 | 907014 | 0 | 0 | 0 | 0 | 0.399 | 0.364 | 0 | 0 |

| 2. Задолженность по налогам | 0 | 0 | 0 | 0 | 6.69 | 20.68 | 0 | 0 | 0 | 0 |

| 3. Прочие краткосрочные обязательства | 5371 | 6254 | 0 | 0 | 0 | 0 | 0.003 | 0.003 | 0 | 0 |

| 4. Отложенные налоговые обязательства | 20170 | 20933 | 0 | 0 | 0 | 0 | 0.01 | 0.008 | 0 | 0 |

| 5. Кредиты и прочие долгосрочные финансовые обязательства | 289370 | 0 | 19022 | 28206 | 6.574 |

x |

0.143 | 0 | 0.939 | 0 |

| 6. Акционерный капитал | 626492 | 656169 | 0 | 654 | 0 | 0.1 | 0.309 | 0.263 | 0 | 0.026 |

| 7. Резервы | 31020 | 58888 | 0 | 0 | 0 | 0 | 0.015 | 0.024 | 0 | 0 |

| 8. Нераспределенная прибыль | 244595 | 842142 | 0 | 162088 | 0 | 19.247 | 0.121 | 0.338 | 0 | 6.506 |

| Совокупные пассивы | 2026631 | 2491400 | 19022 | 190948 |

x |

x |

1,0 | 1,0 | wacc 0.939 |

wacc 6.532 |

В отчетном периоде цена капитала возросла на 5.59%, что свидетельствует о снижении рыночной стоимости организации

Высокая рентабельность обычно достигается ценой рискованных финансовых решений, ориентированных на активное привлечение заемных средств. При этом, одним из наиболее распространенных инструментов оценки эффективности использования и обоснования дополнительного привлечения заемных средств является расчет эффекта финансового рычага.

| Наименование показателя | 2013 | 2014 | изменение |

| 1. Прибыль до налогообложения и расходов по привлечению заемных средств тыс. руб. | -102228 | 787898 | 890126 |

| 2. Среднегодовая балансовая величина всех активов тыс. руб. | 2135268 | 2259015.5 | 123747.5 |

| 3. Рентабельность совокупных активов, % | -4.788 | 34.878 | 39.666 |

| 4. Расход по налогу на прибыль тыс. руб. | -20335 | 162088 | 182423 |

| 5. Уровень налогообложения прибыли, коэффициент | 0.168 | 0.213 | 0.045 |

| 6. Расходы в связи с использованием заемного капитала тыс. руб. | 19022 | 28206 | 9184 |

| 7. Среднегодовая балансовая величина заемного капитала тыс. руб. | 1269234 | 1073969 | -195265 |

| 8. Цена заемного капитала, % | 1.499 | 2.626 | 1.127 |

| 9. Среднегодовая балансовая величина собственного капитала тыс. руб. | 866034 | 1185046.5 | 319012.5 |

| 10. Коэффициент финансового рычага | 1.466 | 0.906 | -0.56 |

| 11. Эффект финансового рычага, % | -7.668 | 22.996 | 30.665 |

| 12. Чистая прибыль тыс. руб. | -100915 | 597604 | 698519 |

| 13. Рентабельность собственного капитала, % | -11.653 | 50.429 | 62.082 |

Произведенные расчеты свидетельствуют о том, что рентабельность собственного капитала ОАО "Арсенал" (ПРИМЕР) возросла на 62.082%.

Сравнение значений показателей эффекта финансового рычага и рентабельности собственного капитала говорит о том, что достигнутый уровень рентабельности собственного капитала за 2014 г. – 50.429% - был на 45.602% обеспечен за счет использования заемных средств и на 54.4% - за счет собственного капитала.

Данная финансовая ситуация возникла в результате:

- роста доходности совокупных активов

| Наименование показателя | Значение |

| 1. Предельная цена капитала, % | 0.965 |

| 2. Предельная эффективность капитала | 7.091 |

Оценка показателя предельной эффективности капитала свидетельствует об укреплении финансового состояния организации при росте рентабельности и цены капитала.

Расчет показателей фиктивного или преднамеренного банкротства

Признаком фиктивного банкротства является наличие у должника возможности удовлетворить требования кредиторов в полном объеме на дату обращения должника в арбитражный суд с заявлением о признании его несостоятельным (банкротом). Для установления наличия (отсутствия) признаков фиктивного банкротства определяется обеспеченность краткосрочных обязательств должника его оборотными активами

Обеспеченность краткосрочных обязательств должника его оборотными активами (К1) определяется как отношение величины оборотных активов, за исключением налога на добавленную стоимость по приобретенным ценностям к величине краткосрочных пассивов, за исключением доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей. Нормальное значение <1 - признаки фиктивного банкротства отсутствуют.

| (с.1200-с.1220)Ф1 (с.1500-с.1530-с.1540)Ф1 |

K1 на 01.01.2020 | 0,999 | |

| K1 на 01.01.2021 | 1,246 | признак фиктивного банкротства | |

| Изменение | 0,247 | положительная тенденция |

За 2020 г. увеличилась обеспеченность краткосрочных обязательств предприятия его оборотными активами. На 01.01.2021 г. у ОАО "Арсенал" (ПРИМЕР) наблюдаются признаки фиктивного банкротства

Признаками преднамеренного банкротства являются действия лиц, имеющих право давать обязательные для должника указания, которые вызвали неспособность должника удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. С целью выявления признаков преднамеренного банкротства рассчитываются показатели, характеризующие изменения в обеспеченности обязательств должника перед его кредиторами, а также изучаются условия совершения сделок должника, повлекших существенные изменения данных показателей

1. Обеспеченность обязательств должника всеми его активами (К2) характеризуется величиной активов организации, приходящихся на единицу долга и определяется как отношение всей величины имущества, равной валюте баланса, за исключением организационных расходов, налога на добавленную стоимость по приобретенным ценностям и убытков к сумме кредиторской задолженности, включая задолженность по обязательным платежам

| (с.1600-с.1220)Ф1 (с.1400+с.1500-с.1530-с.1540)Ф1 |

K2 на 01.01.2020 | 1,305 | |

| K2 на 01.01.2021 | 1,614 | ||

| Изменение | 0,309 | положительная тенденция |

Обеспеченность краткосрочых обязательств увеличилась. Вероятность оплаты счетов поставок и возврата кредитных ресурсов увеличилась.

2. Обеспеченность обязательств должника его оборотными активами (К3) характеризуется величиной оборотных активов организации, приходящихся на единицу долга и определяется как отношение величины оборотных активов, налога на добавленную стоимость по приобретенным ценностям и убытков к сумме кредиторской задолженности, включая задолженность по обязательным платежам

| (с.1200-с.1220)Ф1 (с.1400+с.1500-с.1530-с.1540)Ф1 |

K3 на 01.01.2020 | 0,989 | |

| K3 на 01.01.2021 | 1,229 | ||

| Изменение | 0,24 | положительная тенденция |

Увеличилась обеспеченность обязательств предприятия оборотными активами и надежность предприятия как хозяйственного партнера.

3. Величина чистых активов (ЧА) организации характеризует наличие активов, не обремененных обязательствами

| ЧА на 01.01.2020 | 620 494 | ||

| ЧА на 01.01.2021 | 886 844 | ||

| Изменение | 266 350 | положительная тенденция |

Стоимость чистых активов за анализируемый период возросла на 266 350 тыс. руб. или на 30,03% и составила 886 844 тыс. руб.

ВЫВОД: На 01.01.2021 года у предприятия отсутствуют признаки преднамеренного банкротства.

С другими аналитическими блоками программы можно ознакомиться, скачав и установив её на компьютер.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ