Анализ деловой активности организации с учетом налогообложения

Семенова Н.В.

Генеральный директор ООО «БН-КОНСАЛТИНГ»

Управленческий учет,

10/2012

В статье рассмотрены теоретические основы анализа деловой активности организации с учетом налогообложения. Автором раскрыта роль показателей налогообложения в качественной оценке деловой активности и предложена методика анализа деловой активности организации.

Оценка финансового состояния, устойчивости и деловой активности организации представляет собой обязательный элемент управления. Результаты этой оценки служат основой характеристики финансово-экономического состояния предприятия, от которого зависит успех экономического субъекта на рынке.

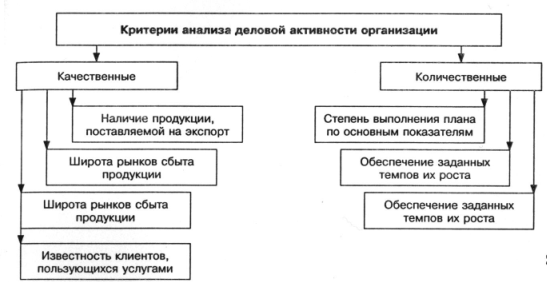

Понятие деловой активности рассматривается многими авторами в экономической литературе. В.В. Ковалев, характеризуя деловую активность, указывает, что ее показатели описывают «результаты и эффективность текущей основной производственной деятельности». При этом автор разделяет критерии, характеризующие деловую активность, на группы (рис. 1) [1].

Также в системе показателей оценки деловой активности можно выделить абсолютные и относительные, прямые и косвенные (например, увеличение потребления электроэнергии).

К абсолютным можно отнести результативные и ресурсные показатели, которые отражают характер деловой активности с точки зрения полученных производственных и финансовых результатов хозяйственной деятельности. На основе относительных показателей проводят сопоставление данных между различными периодами, а также организациями.

Существуют и другие взгляды на понятие «деловая активность». Так, по мнению Т.И. Юрковой и С.В. Юрков [2], показатели деловой активностп позволяют определить эффективность использования средств хозяйствующего субъекта. Это определение является кратким и не дает полной характеристики анализируемой категории.

Рис. 1. Критерии анализа деловой активности по В.В. Ковалеву

Экономисты-финансисты Шеремет, Сайфулин и Негашев характеризуют деловую активность еще более узко. По их мнению, она определяется только «скоростью оборота оборотных средств хозяйствующего субъекта» [3]. В этом определении выделен основной фактор деловой активности предприятия.

Уровень деловой активности организации тесно связан с системой налогообложения. Налоговая система государства помимо фискальной функции пополнения бюджета выполняет функции регулирования экономического и социального развития и вне)внеэкономических связей. Это осуществляется преимущественно за счет таможенных пошлин, акцизов, налога на добавленную стоимость. Система налогообложения имеет трехуровневый характер, но в целях анализа деловой активности наибольший вес имеют федеральные налоги и сборы.

Различный характер налоговых платежей позволяет определить платежеспособность экономических субъектов, отразить разнообразие форм доходов налогоплательщиков разных отраслей, воздействовать на потребление и накопление.

Финансово-экономический анализ используют в процессе налогового планирования в качестве инструмента выработки решений в области воздействия налогоплательщика на процесс налогообложения.

Анализ деловой активности организации позволяет оценить платежеспособность, ликвидность, финансовую устойчивость, налоговую нагрузку, изменение уровня налоговых издержек организации и их влияние на ее финансовый результат.

Стабильность деятельности налогоплательщика во многом зависит от того, насколько хорошо он оценивает свои налоговые риски: степень их серьезности, варианты действий в спорных ситуациях, способы доказать свою правоту [4].

Деловая активность организации проявляется в динамичности развития хозяйствующего субъекта, достижении им поставленных целей, а также скорости оборота средств, от которой зависит размер годового оборота. При этом с размерами оборота и с их оборачиваемостью связана относительная величина условно-постоянных расходов, так как чем быстрее оборот, тем меньше на каждый оборот приходится этих расходов. Отсюда очевидно, что уровень налоговой нагрузки на организацию прямо пропорционален степени деловой активности.

Так, метод начисления амортизации напрямую влияет на формирование финансового результата организации. Величина доходов и расходов, отражаемая в отчетном периоде, при использовании линейного или нелинейного метода амортизации существенно различается. При нелинейном методе начисления амортизации уровень прибыли будет динамично возрастать, а значит, будет повышаться рентабельность производства.

Для принятия финансовых решений необходимо классифицировать доходы и расходы, прибыли и убытки с целью определения основного источника доходов и направления их использования, иметь возможность объективно анализировать влияние внутренних и внешних факторов (в частности, налогообложения) на эффективность деятельности предприятия, оперативно получать исходную информацию для оценки деловой активности.

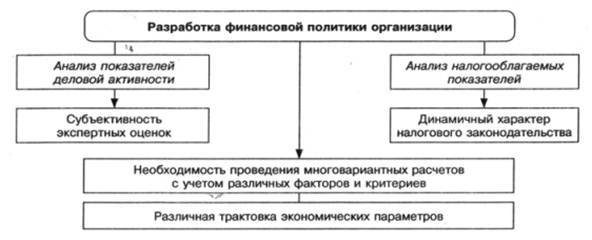

Анализ деловой активности целесообразно осуществлять в рамках финансово-экономического анализа деятельности предприятия, следовательно, его результаты и методы могут отличаться от анализа налогооблагаемых показателей (рис. 2).

Рис. 2. Особенности анализа показателей налогооблажения и деловой активности

Основным содержанием анализа деловой активности организации является комплексное системное изучение финансового состояния предприятия и факторов, на него влияющих, а также прогнозирование уровня доходов и расходов предприятия. Основными внутренними факторами организации, влияющими на уровень деловой активности организации, являются:

— конкурентоспособность выпускаемой продукции, позволяющая поддерживать объем реализации и цену на приемлемом уровне;

— качество и производительность трудовых и материальных ресурсов организации и затраты на них;

— уровень затрат на финансирование организации;

— налоговая нагрузка;

— мотивация персонала и собственников.

Налоговую нагрузку на организацию можно рассматривать как внутрений фактор деловой активности (качество налогового планирования, эффективность налоговой оптимизации, степень использования услуг налоговых консультантов), так и внешний. Налоговые платежи, которые уплачивают организации, устанавливаются законодательством, а размеры налоговых ставок, льгот напрямую влияют на объем налоговых обязательств.

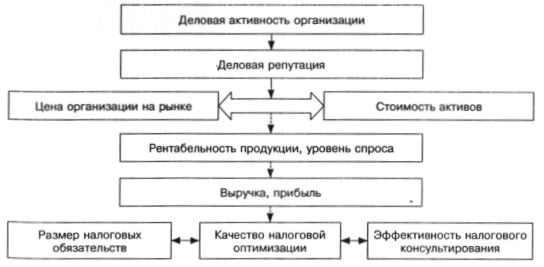

Качественным критерием оценки деловой активности организации также является репутация организации. Репутация — это оценка организаций-смежников, контрагентов, потребителей, бюджетных организаций и налоговых органов том числе. Налоговые обязательства организации, наличие задолженности, недоимок могут сформировать определенную неблагоприятную среду вокруг налогоплательщика, что отрицательно повлияет на формирование рынков сбыта I, как следствие, на объемы реализации и оборачиваемость ресурсов.

Таким образом, деловая репутация организации — это разница между ой ценой, которую покупатель заплатил на рынке при приобретении другой организации (как имущественного комплекса), и суммарной стоимостью всех активов, которые входят в состав этого комплекса.

В зависимости от физического состояния приобретенных активов, рентабельности продукции, выпускаемой организацией, общего состояния дел: отрасли, состояния спроса и предложения на аналогичные объекты, а также других факторов деловая репутация организации может быть как положительной, так и отрицательной. На рис. 3 схематично описана роль показателей налогообложения в процессе анализа качественной стороны деловой активности организации.

Рис. 3. Роль показателей налогооблажения в качественной оценке деловой активности

Таким образом, деловая активность имеет тесную взаимосвязь с другими важнейшими характеристиками предприятия. Прежде всего, речь идет о влиянии деловой активности на инвестиционную привлекательность, финансовую устойчивость, кредитоспособность, повышение которых снижает вероятность - формирования задолженности, недоимок по налогам и сборам [5].

По мнению профессора И.А. Масловой, главной задачей анализа деловой активности является исследование длительности производственного, коммерческого цикла предприятия и его составляющих; выявление причин изменения длительности производственного цикла; определение соотношения длительности производственно-коммерческого цикла и периода погашения; кредиторской задолженности [6]. Результаты проведенного анализа являются , источником информации для выявления резервов ускорения оборачиваемости оборотных средств и разработки конкретных мероприятий, направленных на повышение эффективности использования оборотных средств. Высокий уровень деловой активности организации позволяет ей реализовывать свои стратегические интересы с целью достижения определенных результатов деятельности. Деловая активность имеет тесную связь с другими важнейшими характеристиками организации.

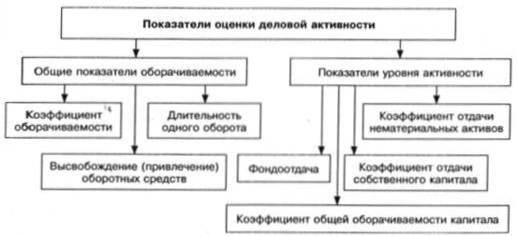

Система показателей, используемая для оценки уровня деловой активности, представлена на рис. 4

Рис. 4. Система показателей, спользуемая для оценки уровня деловой активности

Порядок расчета количественных показателей деловой активности, представленных на рис. 4, а также их экономическое значение показаны в табл. 1.

Таблица 1. КОЛИЧЕСТВЕННЫЕ ПОКАЗАТЕЛИ ДЕЛОВОЙ АКТИВНОСТИ И ИХ ЗНАЧЕНИЕ

| Показатель | Порядок расчета | Экономическое значение |

| Коэффициент оборачиваемости | Отношение выручки от реализации продукции к среднегодовой стоимости активов | Характеризует эффективность использования активов с точки зрения объема продаж |

| Длительность одного оборота | Отношение объема товарной продукции к оборотным средствам (остатку или средним) | Чем выше коэффициент, тем лучше используются оборотные средства |

| Отношение числа календарных дней в отчетном периоде к количеству оборотов, которые можно рассчитать путем деления выручки от реализации продукции за вы четом налога на добавленную стоимость и акцизов на средний остаток оборотных средств | ||

| Высвобождение (привлечение) оборотных средств | Произведение числа дней, на которое ускорилась или замедлилась оборачиваемость, на фактический однодневный оборот по реализации | Указывает на ускорение (замедление) оборачиваемости средств |

| Коэффициент отдачи нематериальных активов | Отношение выручки от реализации к средней стоимости нематериальных активов предприятия по балансу | Показывает эффективность использования нематериальных активов (в оборотах); рост этого показателя характеризуется положительно |

| Фондоотдача | Отношение выпуска продукции (валовой, товарной, чистой) к среднегодовой стоимости основных фондов | Показывает, сколько продукции (или прибыли) получает организация с каждого рубля имеющихся у нее средств |

| Коэффициент отдачи собственного капитала | Отношение чистой прибыли к среднему размеру собственного капитала | Показывает, какую прибыль приносит каждая стоимостная единица, вложенная в собственный капитал |

Длительность нахождения средств в обороте определяется совокупным влиянием ряда разнонаправленных факторов. К числу первых следует отнести сферу деятельности предприятия, отраслевую принадлежность, масштаб предприятия и ряд других факторов. Не меньшее воздействие на оборачиваемость оборотных средств оказывают экономическая ситуация в стране и связанные с ней условия хозяйствования предприятий. Так, инфляционные процессы, отсутствие предприятий налаженных хозяйственных связей с поставщиками и покупателями приводят к вынужденному накапливанию запасов, значительно замедляющих процесс оборота средств. Период нахождения средств в обороте в значительной степени определяется внутренними условиями деятельности предприятия, в первую очередь эффективностью стратегии управления его активами. В зависимости от применяемой ценовой, финансовой, налоговой политики, структуры активов, методики оценки товарно-материальных ценностей предприятие имеет большую или меньшую свободу воздействия на длительность оборота своих активов [7].

Среди причин общего замедления оборачиваемости материально-производственных запасов, которое свидетельствует о дополнительном их накоплении и, соответственно, приводит к дополнительному оттоку денежных средств, можно выделить следующие:

— увеличение затрат, возникающих в связи с владением запасами;

— увеличение затрат, связанных с риском потерь из-за устаревания и порчи, а также хищений и бесконтрольного использования товарно-материальных ценностей;

— увеличение сумм уплачиваемых налогов;

— отвлечение средств из оборота.

Для анализа деловой активности информационной базой является бухгалтерская отчетность организации. Преимущественно данные для расчета показателей деловой активности формируются в форме № 1 «Бухгалтерский баланс» и форме № 2 «Отчет о прибылях и убытках».

Необходимую информацию о финансовых результатах деятельности предприятия получают из отчета о финансовых результатах и их использовании. Для согласованности информации, полученной из отчетных документов, используют бухгалтерские книги и документы, в первую очередь главную книгу или оборотные ведомости, ведомости инвентаризаций.

Также помимо рассмотрения количественных показателей при анализе деловой активности целесообразно изучение ее качественных характеристик. 1а количественные показатели деловой активности оказывают влияние различные внешние и внутренние факторы. К внешним факторам относятся:

— отраслевая принадлежность;

— сфера деятельности организации;

— масштаб деятельности организации;

— влияние инфляционных процессов;

— характер хозяйственных связей с партнерами.

К внутренним факторам относятся:

— эффективность стратегии управления активами;

— ценовая политика организации;

— методика оценки товарно-материальных ценностей и запасов.

Обобщение экономических характеристик показателей деловой активности позволяет рассмотреть деловую активность в разрезе темпов роста ыручки от реализации, изменения активов, соотношения этих темпов, коэффициентов оборачиваемости текущих активов, материальных средств, дебиторской задолженности, собственного капитала и прочих средств и ресурсов.

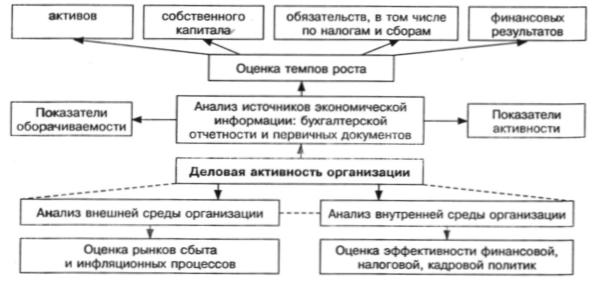

Анализ деловой активности представляет собой широкий и многогранный внутренний процесс управления организацией (рис. 5).

Рис. 5. Методика анализа деловой активности

Анализ деловой активности представляет собой широкий и многогранный внутренний процесс управления организацией (рис. 5).

Таким образом, анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов, среди которых основные — фондоотдача и рентабельность финансово-хозяйственной деятельности. Деловая активность является комплексной и динамичной характеристикой деятельности хозяйствующего субъекта. Уровень деловой активности организации характеризует этап ее деятельности и показывает степень адаптации к динамичным рыночным условиям, а также определяет качество работы налогового консультанта. Динамичное развитие, генерирование доходов, положительный рост результативных показателей — основные факторы, которые позволяют судить о способности организации выполнять свои основные функции, среди которых можно выделить и исполнение налоговых обязательств перед бюджетом, в изменяющихся условиях внутренней и внешней среды.

Литература

1. Ковалев В.В. Финансовый анализ: методы и процедуры. — М.: Финансы и статистика. — 2002. — 560 с.

2. Юрков С.В. Экономика предприятия: учебное пособие / Т.И. Юркова, С.В. Юрков. — М., 2006. — 116 с.

3. Шеремет А.Д. Анализ взаимосвязи глубины кризиса и опасности банкротства предприятий // А.Д. Шеремет, Р.С. Сайфулин, Е.В. Негашев. — М.: ИНФРА-М, 2000.

4. Брызгалки А.В. Налоговые риски: осведомлен — значит вооружен // Налоговые споры. — 2009.— № 4 — С. 31.

5. Попова Л.В. Модели налогового консультирования в анализе и оценке финансово-экономической деятельности промышленных предприятий // Управленческий учет. — 2012. — № 4. — С. 59 — 65.

6. Маслова И.Л. Основы менеджмента как важнейшей функции управления финансами на предприятии в условиях постоянно изменяющейся рыночной среды // Управленческий учет. — 2011.- № 11.— С. 3.

7. Дедкова Е.Г. Методика анализа влияния налоговых затрат на финансовые результаты деятельности предприятий // Экономические и гуманитарные науки. — 2010. — № 10 (225). — С. 76 — 83.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ