Международные стандарты финансовой отчетности

Казакова Н.А.,

д.э.н., профессор, факультет бизнеса,

профессор кафедры бухгалтерского учета и аудита,

Российский экономический университет им. Г.В. Плеханова,

Черепанова Л.А.,

специалист учебно-методического управления,

Российский государственный аграрный университет им. К.А. Тимирязева,

Мартьянова О.В.,

аспирант кафедры бухгалтерского учета и аудита,

Российский экономический университет им. Г.В. Плеханова,

Управленческий учет

12/2012

В статье описывается В статье рассматриваются проблемы трансформации бухгалтерской отчетности организаций в соответствии с международными стандартами для формирования достоверной оценки их финансовой устойчивости. Представлены результаты сравнительного анализа существующих методик оценки финансовой устойчивости применительно к сельскохозяйственных организациям.

Вступление России во Всемирную Торговую Организацию обеспечивает возможность выхода крупных российских сельскохозяйственных производителей на международные рынки. Это, в свою очередь, требует не только повышения качества продукции организаций, но и применения ими международных стандартов при формировании финансовой отчетности. О проблемах перехода на Международные стандарты финансовой отчетности (МСФО) указывалось еще в Концепции развития бухгалтерского учета и отчетности в Российской Федерации на среднесрочную перспективу (приказ Минфина России от 14.01.2004 № 180), а также в проекте «Осуществление реформы бухгалтерского учета и отчетности в Российской Федерации». Евросоюз оказывает содействие переходу России на МСФО с целью улучшения делового и инвестиционного климата и создания в будущем Единого экономического пространства (ЕЭП), предоставляя помощь в подготовке финансовой отчетности на основе МСФО.

В настоящее время во всем мире действует свыше 80 национальных систем бухгалтерского учета. Однако в условиях активного движения трудовых, ресурсов и капитала требуются единые подходы к формированию экономических показателей, адекватно отражающих финансовое состояние и результаты деятельности предприятий и организаций. Переход в формировании финансовой отчетности на международные стандарты обусловлен влиянием многих факторов, одним из ключевых выступает требование соблюдения качественных характеристик финансовой отчетности, делающих ее не просто полезной, но и необходимой для управления бизнесом и обоснования решений внешними пользователями. На это направлено развитие Международных стандартов финансовой отчетности, что отражено в изменениях Концептуальных основ МСФО, утвержденных в сентябре 2010 г. [1].

Отчетность, составленная по МСФО, выступает важнейшим элементом корпоративного управления в агрохолдингах, прежде всего с участием иностранного капитала. Использование МСФО расширяет возможности российской системы учета и способствует повышению статуса бухгалтерской профессии, становится фактором повышения эффективности работы как отдельных субъектов хозяйствования, так и рыночной экономики в целом, а также стимулирования экономического роста и развития международных финансовых рынков.

Сельское хозяйство является специфическим видом деятельности, требует организации учета биологических активов в соответствии со стандартом МСФО (IAS) 41 «Сельское хозяйство», а также сельскохозяйственной продукции в соответствии с МСФО (IAS) 2 «Запасы» [1]. Их применение в российской учетной практике оказывает существенное влияние на оценку финансовой устойчивости сельскохозяйственных организаций.

Оценка финансовой устойчивости организации представляет собой процесс изучения ее статического финансового состояния, динамики изменений во времени, выявления причин, обусловивших эти изменения, и определения перспективного уровня финансовой устойчивости в условиях возможных изменений факторов внешней и внутренней среды. Достоверная оценка финансовой устойчивости сельскохозяйственных организаций на основе бухгалтерской отчетности, составленной по требованиям МСФО, является актуальной и востребованной задачей, имеющей государственную значимость.

Трансформация бухгалтерской отчетности в соответствии с МСФО представляет собой процесс перевода статей российской бухгалтерской отчетности в формат финансовой отчетности по МСФО по состоянию на отчетную дату (конец отчетного года, квартала). В соответствии с постановлением Правительства РФ от 25.02.2011 № 107, а также приказом Минфина России от 25.11.2011 № 160н на территории РФ вводится в действие Положение о признании Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности. В соответствии с МСФО 1 (IAS1) «Представление финансовой отчетности» полный комплект финансовой отчетности может включать следующую информацию:

— отчет о финансовом положении;

— отчет о совокупном доходе;

— отчет об изменениях в капитале;

— отчет о движении денежных средств;

— примечания, состоящие из краткого обзора основных принципов учетной политики и прочей пояснительной информации;

— отчет о финансовом положении на начало самого раннего сравнительного периода, в случае если предприятие применяет учетную политику ретроспективно.

Согласно п. 10 IAS1 предприятие может использовать наименования отчетов, отличающиеся от тех, что использованы в данном стандарте. Кроме того, в стандарте отсутствует само понятие формы финансовой отчетности. МСФО устанавливают требования к составу и порядку раскрытия информации в каждой из компонентных составляющих финансовой отчетности.

Несмотря на то, что принятые в последние годы изменения в действующих положениях по бухгалтерскому учету и разработанные новые стандарты, а также новые формы бухгалтерской финансовой отчетности с 2011 г. направлены на дальнейшее сближение российской отчетности с МСФО, до сих пор сохраняются определенные различия в формате, содержании и оценке показателей. Так, в отчете о прибылях и убытках (отчете о совокупном доходе по МСФО) могут дополнительно раскрываться по экономическому содержанию (по элементам затрат) показатели затрат и присутствует показатель «амортизация». Кроме того, согласно п. 81 IAS1 предприятия могут предоставлять доходы и расходы, признанные за период, как в одном отчете о совокупном доходе, так и в двух отчетах: в отчете, отражающем компоненты прибыли или убытка (отдельный отчет о прибылях или убытках), и во втором отчете, начинающемся с прибыли или убытка и отражающем компоненты прочего совокупного дохода (отчета о совокупном доходе). Отчет о движении денежных средств, составленный по МСФО, может отражать движение не только денежных средств по сферам деятельности, но и по сегментам бизнеса. Пояснения к финансовой отчетности по МСФО предусматривают раскрытие показателей и текстовые комментарии, российские стандарты помимо этого содержат рекомендуемые типовые таблицы.

Кроме того, при оценке показателей бухгалтерской финансовой отчетности имеются различия, связанные с признанием активов, обязательств, доходов и расходов, а также в подходах к оценке отдельных видов активов, обязательств, капитала, доходов и расходов (в том числе учет справедливой стоимости), в денежном измерении активов, обязательств, доходов и расходов с учетом инфляционных процессов, в возможности использования аналитических методов уточнения стоимости активов, собственного капитала, обязательств, доходов и расходов. В табл. 1 обобщены основные направления имеющихся различий в отчетности по российским и международным: стандартам [3]. Сравнительный анализ составления финансовой отчетности по МСФО и Российским стандартам бухгалтерского учета (РСБУ) отражает существующую разницу в подходах к формированию показателей финансовой отчетности, что дает право говорить о различиях в оценке показателей финансовой устойчивости.

Таблица 1. Сравнительный анализ соответствия правил составления финансовой отчетности по МСФО и РБСУ

| Направления сравнения (оценки) | РСБУ | МСФО |

| Объективное (справедливое) представление | Если при составлении бухгалтерской отчетности применение установленных правил бухгалтерского учета не позволяет сформировать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении, то организация в исключительных случаях может допустить отступление от этих правил (ПБУ 4/99). Существенные отступления должны быть раскрыты в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках вместе с указанием причин, вызвавших эти отступления, и результата, который данные отступления оказали на понимание финансового положения организации и результатов ее деятельности (Федеральный закон от 21.11.1996 № 129-ФЗ «О бухгалтерском учете», ПБУ 4/99) | В соответствии с МСФО 1 отступление от какого-либо требования возможно, если: 1) это необходимо для достижения достоверного представления финансового положения, финансовых результатов деятельности и движения денежных средств организации; 2) финансовая отчетность соответствует МСФО во всех существенных аспектах, за исключением отступления от какого-либо стандарта в целях достижения достоверного представления, а таюке в части характеристик, относящихся к уточняющим (в соответствии с изменениями в Концептуальных основах МСФО, утвержденных в сентябре 2010 г.); 3) отступление от МСФО касается уточнения чистой прибыли или убытка компании, ее активов, обязательств, капитала и движения денежных средств в каждом из представленных периодов |

| Последовательность представления финансовой отчетности | В соответствии с ПБУ 4/99 изменение принятых содержания и формы бухгалтерского баланса, отчета о прибылях и убытках и пояснений к ним допускается в исключительных случаях, например при изменении вида деятельности | В МСФО 1 определено отступление от последовательного представления финансовой отчетности в случаях: 1) значительного изменения в характере операций компании или когда анализ представления ею финансовой отчетности демонстрирует, что изменение приведет к более надлежащему представлению событий или операций с учетом критериев выбора и применения учетной политики согласно МСФО 8, 2) изменение в представлении требуется международным стандартом финансовой отчетности или интерпретацией Постоянного комитета по интерпретациям (ПКИ) |

| Существенность и агрегирование | В соответствии с ПБУ 4/99 поуказатели могут приводиться в бухгалтерском балансе или отчете о прибылях и убытках общей суммой с раскрытием а пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках, если каждый из этих показателей а отдельности несущественен для оценки заинтересованными пользователями финансового положения организации или финансовых результатов ее деятельности | Если статья не является существенной в обособленном виде, она объединяется с другими статьями в самой финансовой отчетности или в примечаниях (МСФО 1) |

| Зачет статей отчетности | В бухгалтерской отчетности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету (ПБУ 4/99) | Активы и обязательства, а также доходы и расходы не должны взаимозачитываться, за исключением случаев, когда это требуется или разрешается МСФО или их интерпретацией (МСФО 1) |

При проведении трансформации российской бухгалтерской отчетности в соответствии с МСФО возникают также проблемы, связанные с тем, что записи на счетах в российском учете заводятся на основе юридических документов, по МСФО — на основе экономически обоснованного профессионального суждения. Бухгалтерский учет и формирование бухгалтерской финансовой отчетности в России ведутся преимущественно в интересах государственных контрольных органов и потому ориентированы на уменьшение налогов, т. е. занижение финансовых результатов и стоимости активов. Основное же назначение финансовой отчетности по МСФО — служить интересам инвесторов и кредиторов, поэтому она ориентирована на увеличение прибыли и стоимости активов.

Необходимость многих организаций проводить трансформацию бухгалтерской отчетности в соответствии с МСФО или вести параллельный учет способствовала разработке подходов или методик, включающих уточнение данных бухгалтерского учета и устранение различий в стандартах и расчете показателей. При расчете показателей финансовой устойчивости на основе трансформированной отчетности должны учитываться корректировки: временных расхождений в признании и принятии к учету, а также различий в подходах к оценке отдельных видов активов, обязательств, доходов и расходов в целях бухгалтерского учета и налогообложения. Кроме того, требуется уточнение стоимости активов, собственного капитала, обязательств, доходов и расходов, что вызвано необходимостью учета влияния на них инфляции. Для этого применяются специальные аналитические методы, например пересчет с использованием индексов цен.

Проводимые корректировки, безусловно, влияют на статьи баланса (отчета о финансовом положении), на основании которых рассчитываются показатели финансовой устойчивости: увеличение или уменьшение стоимости соответствующих активов и пассивов в конечном счете изменяет значенияпоказателей финансовой устойчивости. Таким образом, трансформированная бухгалтерская отчетность, являясь элементом управленческого финансового учета, может служить основой для оценки финансовой устойчивости организации по МСФО.

Однако в современной российской практике до сих пор не выработан ~ единый подход к проведению анализа финансовой устойчивости сельскохозяйственных организаций. Использование зарубежных методик без соответствующей адаптации невозможно из-за существующих различий в методологии сбора первичных показателей от уровня предприятий и организаций, формирования расчетных показателей, различий в структуре активов и обязательств, доходов и расходов, уровне инфляции и ее оценке в показателях ~ деятельности предприятий и организаций, различий в налоговом законодательстве и его влиянии на экономические показатели. Практика применения зарубежных методик финансового анализа на российских предприятиях ~ позволяет сделать вывод о том, что к банкротам следует отнести примерно две трети хозяйствующих субъектов. Однако они, тем не менее, достаточно успешно функционируют, имеют как бухгалтерскую, так и экономическую прибыль, обеспечивают трудовую занятость населения, способствуют пополнению бюджетов за счет налогов, сборов и взносов. При этом достаточно легко упустить из виду по-настоящему проблемные организации, так как в методических рекомендациях достойное отражение получили показатели, характеризующие в основном ликвидность.

Качество проведенного анализа во многом зависит от выбора наиболее, подходящей методики, учитывающей специфику сельскохозяйственного производства, а также от уровня квалификации и профессионального опыта специалиста, проводящего оценку.

В российской нормативно-правовой базе, а также в работах отечественных и зарубежных экономистов представлены различные методики проведения анализа финансовой устойчивости предприятий и организаций. Каждая из них находит свое применение, но в то же время обладает определенными недостатками, требует дальнейшего развития с учетом современного состояния экономики, а также отраслевой и институциональной специфики.

Рассмотрим результаты анализа нескольких методик с целью установления возможности их применения для оценки финансовой устойчивости сельскохозяйственных организаций:

— методика, утвержденная Правительством Российской Федерации и прилагаемая к Федеральному закону от 09.07.2002 № 83-ФЗ «О финансовом оздоровлении сельскохозяйственных товаропроизводителей»;

— методика, разработанная для оценки состояния сельскохозяйственных предприятий коллективом под руководством профессора В.Я. Узуна;

— методика, предложенная учеными-экономистами Л.В. Донцовой и Н.А. Никифоровой;

— методика Сбербанка России для оценки кредитоспособности организаций-заемщиков;

— методика кредитного скорринга Д. Дюрана

Первая методика используется при оценке финансового состояния сельскохозяйственных предприятий, находящихся в предбанкротном состоянии, при рассмотрении условий проведения их санации путем реструктуризации кредиторской задолженности. Финансовое состояние определяется на основании коэффициентов ликвидности, обеспеченности собственными средствами, общей финансовой независимости и в части формирования запасов и затрат.

Во второй методике для оценки финансового состояния используются два показателя: балансовая прибыль и коэффициент задолженности. В зависимости от значений показателей предприятие может быть отнесено к одной из пяти групп. На наш взгляд, недостатком данной методики является то, что классифицировать предприятия по показателям балансовой прибыли и коэффициенту задолженности недостаточно, тем более что сейчас на уровне государства действует программа, по которой накопленные сельскохозяйственными предприятиями долги государство пытается реструктуризировать. Это освобождает балансовые статьи от обязательств и позволяет улучшить финансовое положение сельскохозяйственных производителей. В этом случае по данной методике предприятие из группы неплатежеспособных сразу перейдет в группу благополучных хозяйств.

Третья методика заключается в классификации предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах. На наш взгляд, данная методика не ориентирована на специфику сельскохозяйственного производства, так как критерии оценки показателей сильно завышены для сельскохозяйственных предприятий.

Четвертая методика основана на определении класса кредитоспособности заемщика с помощью трех коэффициентов ликвидности, соотношения собственных и заемных средств и рентабельности основной деятельности.

Пятая методика использует интегральную оценку финансовой устойчивости на основе скоррингового анализа. Она впервые была предложена американским экономистом Д. Дюраном и состоит в оценке уровня финансового риска на основе практически тех же показателей-коэффициентов ликвидности и финансовой независимости.

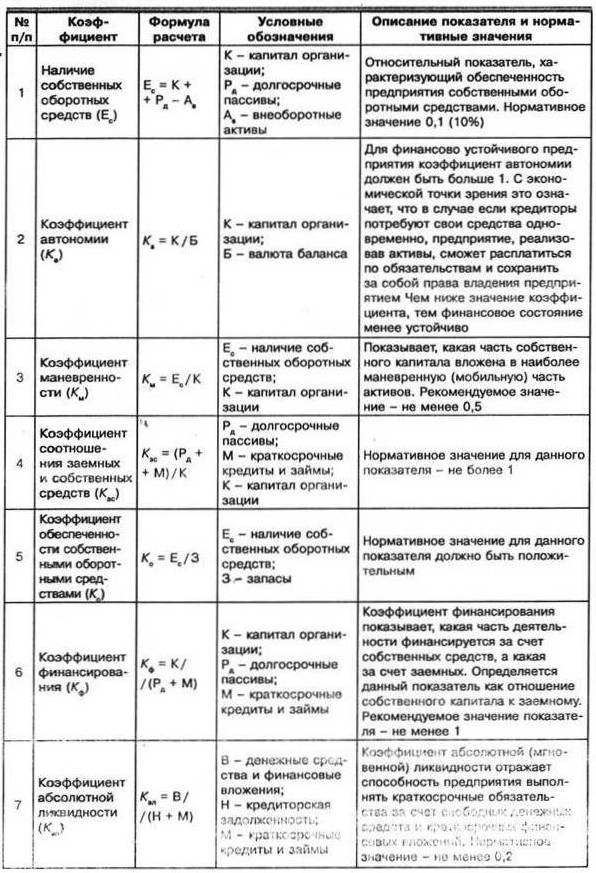

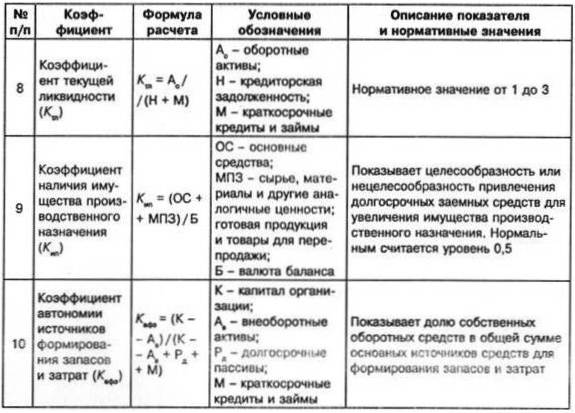

Кроме того, большинство других используемых методик анализа финансовой устойчивости основано на расчетах коэффициентов по данным бухгалтерского баланса. Это в основном характеристики структуры баланса: соотношение заемных и собственных средств, доля собственных средств в капитале, доля имущества, составляющего производственный потенциал предприятия, в общей стоимости активов и т.д. Цель отбора показателей — оценка степени независимости финансовой устойчивости предприятия от случайностей, связанных не только с конъюнктурой рынка, но и обычными срывами договоров, неплатежами и др. В табл. 2 обобщены основные коэффициенты, используемые в различных методиках для определения финансовой устойчивости организации.

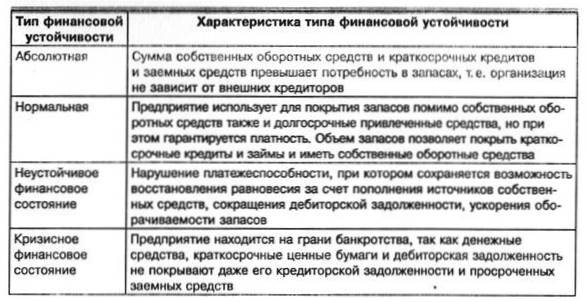

На основании анализа рассчитанных коэффициентов организация может быть отнесена к одному из типов финансовой устойчивости, указанных обязательств, доходов и расходов, указанных в табл.3.

Таблица 2. Основные показатели для оценки финансовой устойчивости сельскохозяйственной организации, рассчитанные на основе её финансовой отчетности

Окончание таблицы 2

Таблица 3. Типы финансовой устойчивости

Таким образом, сравнительный анализ рассмотренных методик определения финансовой устойчивости и оценка возможности их применения для сельскохозяйственных предприятий и организаций позволили сделать вывод о том, что они не обеспечивают адекватную оценку финансовой устойчивости хозяйствующего субъекта, не позволяют сделать правильные однозначные выводы. Проведение анализа и формирование достоверной оценки финансовой устойчивости организаций сельского хозяйства требует высокой квалификации аналитика и большого практического опыта его работы в сфере сельскохозяйственного производства.

Наиболее простыми с позиции технической реализации являются методики, основанные на рейтинговой оценке. Многие методики основаны на расчете к показателей финансовой устойчивости и платежеспособности и сопоставлении их с нормативными значениями. Однако использование критериев финансовых коэффициентов затруднено из-за недостаточной репрезентативности: публичных статистических данных по организациям сельского хозяйства с учетом их специфики, многопрофильного характера деятельности, а также отсутствием до сих пор электронного сбора информации по большинству сельскохозяйственных организаций. Несмотря на проведенную сплошную автоматизацию бухгалтерского учета сельскохозяйственных организаций в соответствии с приоритетным национальным проектом «Развитие агропромышленного комплекса» 1 и государственной программой развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2008 — 2012 гг., уровень бухгалтерского учета и состояние отчетности в сельском хозяйстве не позволяют решать многие организационные и государственные задачи.

1 Основные направления и мероприятия национального проекта «Развитие агропромышленного комплекса» впервые были рассмотрены на расширенном заседании коллегии Минсельхоза России 19.10.2005, а затем утверждены президиумом Совета при Президенте Российской Федерации по реализации приоритетных национальных проектов 21.12.2005.

В то же время перечень показателей рассмотренных методик не учитывает специфику сельскохозяйственной деятельности, ее сезонный характер, использование земли и природной среды как главных средств производства, зависимость финансовой устойчивости от климатических и погодных условий, а также от уровня товарности, связанного с использованием значительной части продукции собственного производства в воспроизводственном процессе.

Все это ставит под сомнение правомерность оценки финансовой устойчивости сельскохозяйственных организаций на основе соответствия фактических коэффициентов и установленных нормативных значений.

Кроме того, многие финансовые коэффициенты находятся в функциональной зависимости между собой, что, во-первых, говорит об их избыточности и нехватке показателей, характеризующих другие стороны деятельности, а во-вторых, не позволяет применять для исследования методы математической статистики в современных программах бизнес-аналитики. И наконец, ни одна из методик не учитывает инфляционный процесс, что также влияет на точность оценки финансовой устойчивости.

Литература

1. МСФО: практика и теория. — http://www.msfo-mag.ru

2. Казакова Н.А. Управленческий анализ в различных отраслях: учебник. — М.: ИНФРА-М, 2011.

3. Михайлов И.А.Оценка финансового состояния компаний с применением Международных стандартов финансовой отчетности // Международный бухгалтерский учет. — 2008. — № 6.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ