Платежеспособность предприятия

Платежеспособность предприятия - это его способность полностью и в установленный срок погашать свои финансовые обязательства перед контрагентами, бюджетом, работниками за счет реальных денежных средств. Другими словами, это возможность субъекта хозяйствования существовать по своим долгам и честном. Платежеспособность является одним из основных показателей финансового состояния организации. Ее уровень напрямую влияет на возможности деловой репутации, привлечение заемных средств и дальнейшее развитие бизнеса.

Анализ и оценка коэффициентов платежеспособности организации производится в программе ФинЭкАнализ в блоках:

- Анализ платежеспособности,

- Анализ арбитражного управляющего,

- Анализ ФХД на предмет выявления признаков преднамеренного банкротства.

В РФ вопросы платежеспособности регулируются рядом нормативных актов:

- Федеральный закон от 26.10.2002 № 127-ФЗ "О несостоятельности (банкротстве)".

- Приказ Минфина РФ от 23.01.2001 № 16н "Об утверждении методических указаний по проведению анализа финансового состояния организаций"

- Федеральный закон от 07.08.2001 № 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансовой экономии"

Последний закон предписывает организациям изучать внутренний контроль с целью определения операций, связанных с легализацией доходов, полученных преступным путем. Одним из причин отнесения сделки к подозрительной является неплатежеспособность или имущественное состояние контрагента.

От каких факторов зависит платежеспособность предприятия?

От уровня платежеспособности зависит финансовая устойчивость и стабильность деятельности организации. На платежеспособность влияют следующие ключевые факторы:

Достаточность и ликвидность активов

Предприятия должны сформировать расчет ликвидных активов (денежных средств, высоколиквидных ценных бумаг, дебиторской задолженности и т.д.), которые можно быстро реализовать для сокращения текущего обязательства. Чем выше ликвидность активов, тем легче обходить организации по долгам.

Размер собственного капитала

Собственный капитал - это чистые активы предприятия, оставшиеся после вычета всех обязательств по валютному балансу. Чем больше размер собственного капитала, тем выше финансовая независимость организации и ее платежеспособность.

Размер и своевременность поступления доходов

Стабильный приток денежных средств от инвестиций, инвестиционной и финансовой деятельности позволяет предприятию своевременно гасить инвестиционную задолженность. Нерегулярные или ограниченные поступления доходов могут привести к кассовым разрывам и неплатежам.

Соотношение дебиторской и кредиторской задолженности

Превышение дебиторской задолженности над кредиторской означает отвлечение средств от оборота и снижение платежеспособности. Оптимальное соотношение этих показателей или небольшое превышение кредиторской задолженности.

Структура задолженности

Чем больше в рамках кредиторской задолженности краткосрочных обязательств, осложнений по гашению в ближайшее время, тем выше риск неплатежеспособности. Преобладание долгосрочных кредитов и займов с учетом этого риска.

Доступность кредитов

Возможность привлечения заемных средств для пополнения оборотных активов позволяет предприятию сохранять платежеспособность при временных кассовых разрывах. Отсутствие доступа к кредитным ресурсам повышает риск неплатежей.

Таким образом, для поддержания платежеспособности на должном уровне предприятию необходимо грамотно управлять структурой активов и пассивов, обеспечивать приток денежных средств, оптимизировать соотношение дебиторской и кредиторской задолженности, при необходимости предоставлять кредиты.

Какие коэффициенты применяются для оценки платежеспособности?

Для оценки платежеспособности компании применяются следующие основные коэффициенты:

Коэффициент текущей ликвидности

Показывает способность компании погашать текущие (снижения) исключительно за счет оборотных активов. Рассчитывается как отношение оборотных активов к постепенному сокращению:

Нормативное значение - от 1,5 до 2,0 (зависит от отрасли). Чем выше показатель, тем лучше платежеспособность.

Коэффициент быстрой ликвидности

Аналогично предыдущему, но предусматривают менее ликвидные оборотные активы - запасы. Рассчитывается как:

Нормативное значение - от 0,7 до 1,0.

Коэффициент абсолютной ликвидности

Показывает, какую часть краткосрочных обязательств можно погасить за счет денежных средств и их эквивалентов (ценные бумаги):

Нормативное значение - от 0,2 до 0,5.

Приведем пример расчета для СПК "Сеньково" Глазуновского района Орловской области за 2015 год:

| Показатель | Формула | Расчет | Значение |

| Коэффициент абсолютной ликвидности | Денежные средства и краткосрочные финвложения / Краткосрочные обязательства | (51509 + 0) / (7525 + 693) | 6,3 |

| Коэффициент критической ликвидности | (Оборотные активы - Запасы) / Краткосрочные обязательства | (51509 + 19920) / (7525 + 693) | 9,2 |

| Коэффициент текущей ликвидности | Оборотные активы / Краткосрочные обязательства | (51509 + 19920 + 92218) / (7525 + 693) | 19,9 |

Как видно из расчетов, все коэффициенты значительно превышают нормативные значения, что свидетельствует о высокой платежеспособности данного предприятия.

Помимо этих основных коэффициентов, использовались также коэффициент утраты платежеспособности и коэффициент восстановления платежеспособности. Они позволяют официально оценить, что быстро компания может потерять или восстановить нормальный уровень ликвидности.

Все эти показатели рассчитаны на основе данных бухгалтерской отчетности компании в соответствии с методиками, утвержденными нормативными актами РФ.

Какие способы повышения платежеспособности используют предприятие?

Одним из основных способов повышения платежеспособности предприятия является увеличение собственного капитала. Это позволяет снизить зависимость от заемных средств и укрепить финансовую устойчивость организации.

Согласно статье 90 ГК РФ, увеличение уставного капитала общества происходит путем внесения в него всех вкладов учредителей. Дополнительные вклады могут быть на третьем этапе. Увеличение уставного капитала путем увеличения номинальной стоимости долей участников общества.

Например, ООО «КСС Альтернатива» имеет весьма небольшую долю собственного капитала. Для повышения платежеспособности руководитель увеличивает собственный капитал за счет:

- Нераспределенной прибыли, накопления целей для основной деятельности;

- Распределения чистой прибыли в резервные фонды;

- Дополнительные вклады участников или третьих лиц.

Оптимизация дебиторской задолженности

Эффективное управление дебиторской задолженностью позволяет высвободить денежные средства, "замороженные" в виде долгов контрагентов, и направить их на погашение кредиторской задолженности, тем самым повысив платежеспособность.

Для оптимизации дебиторской задолженности предприятию необходимо:

- Вести учет дебиторской задолженности по каждой отчетной дате;

- Провести анализ состояния и причины возникновения ответственности;

- Использовать инструменты обеспечения возврата долгов (векселя, залога, поручительства);

- Разработать положение о кредитной политике, регламентируя условия продаж в кредит;

- Применять меры по взысканию просроченной ответственности (досудебное урегулирование, арбитраж).

Факторинг

Факторинг это финансирование поставщика (кредитора) путем выкупа у него ответственности покупателя (дебитора) специализированной факторинговой компании. Это позволяет высвободить хорошие средства, «замороженные» в дебиторской задолженности, и направить их на погашение обязательства, повышение платежеспособности.

Факторинг в России регулируется главами 24 и 43 ГК РФ, Налогового кодекса, Федерального закона "О банках и банковской деятельности" и другими нормативными актами.

Ускорение оборачиваемости запасов

Излишние производственные запасы и остатки нереализованной готовой продукции также «замораживают» оборотные средства предприятия. Ускорение их оборачиваемости высвобождает сохранение ресурсов.

Например, владелец магазина «Бусинка» проанализировал оборачиваемость товаров и выявил неликвидные позиции, которые не продавались месяцами и годами. Реализовав эти "замороженные" товары, он высвободил часть оборотных средств, которые можно направить на погашение долгов.

Таким образом, способами повышения платежеспособности являются наращивание собственного капитала, оптимизация дебиторской задолженности с помощью факторинга, ускорение оборачиваемости запасов, а также снижение затрат, привлечение кредитов и реструктуризация кредиторской задолженности.

Какое влияние оказывает инфляция на платежеспособность?

Инфляция оказывает негативное влияние на платежеспособность предприятий и населения. Под платежеспособностью понимается необходимость соблюдать осторожность, и в ходе всего процесса погашать осторожность. Рассмотрим, как инфляция подрывает эту способность.

Рост издержек предприятий

Во-первых, инфляция приводит к росту издержек производства для предприятий. Цены на ресурсы, материалы, комплектующие, энергоресурсы, а также затраты на оплату труда являются причиной ценообразования денег. Например, если годовая инфляция составляет 10%, то при неизменных ценах на продукцию предприятия его стоимость возрастет на 10% в год. Это снижает рентабельность бизнеса и ухудшает финансовое положение.

Снижение доходов населения

Во-вторых, инфляция обесценивает доходы населения, если они не индексируются соразмерно росту цен. Реальная покупательная способность заработных плат, пенсий и других доходов падает. Причина, по которой люди больше тратят на товары, заключается в необходимости сокращения потребления других товаров и услуг. Это негативно влияет на платежеспособность граждан по кредитам, ипотеке, коммунальным платежам.

Рост долговой нагрузки

В-третьих, инфляция увеличивает реальную стоимость долгов с фиксированными выплатами. Если предприятие взяло кредит под 10% годовых, инфляция составит 15%, то реальная ставка по кредиту станет отрицательной (-5%). Однако номинальные выплаты по телу кредита не уменьшаются, поскольку увеличивается долговая нагрузка на клиента.

Чем грозит предприятию потеря платежеспособности?

Потеря платежеспособности является чрезвычайным состоянием для любого предприятия, которое может привести к катастрофическим последствиям. Рассмотрим, чем грозит эта ситуация и какие меры необходимо соблюдать.

Штрафы и пени

Одним из первых последствий неплатежеспособности является начисление штрафов и пеней за просроченные платежи. Согласно статье 330 ГК РФ, за каждый день просрочки составленный расчет требует с должника уплаты пени в стандарте, установленном договором. Например, если предприятие просрочило выплату кредита на 45 дней при выплате пени 0,1% в день, то окончательно пени рассчитываются:

Кроме того, банки обычно взимают дополнительные штрафы, которые могут значительно увеличить долговую нагрузку. Так, при штрафе 5 руб. в день общая сумма к Выплате получается уже 53 233,6 руб.

Ухудшение кредитной истории

Каждый случай просрочки платежа фиксируется в кредитной истории предприятия, что позволяет снизить его использование при получении новых кредитов и займов в будущем. Банки неохотно кредитуют компании с плохой кредитной историей, опасаясь невозврата средств.

Отказ в отсрочке платежа

Потеря платежеспособности также может привести к отказу контрагентов, обеспечивающих отсрочку платежа за товары и услуги. Поставщики и партнеры, как финансово-трудные предприятия, потребуют 100% предоплаты, что еще больше удовлетворяет его положение.

Потеря деловой репутации

Неплатежеспособность наносит серьезный удар по деловой репутации компании. Партнеры и клиенты начнут сомневаться в ее надежности и стабильности, что может привести к оттоку заказов и контрактов.

Ограничение или продление кредитования

Если предприятие не сможет погасить просроченную задолженность, банки могут рассмотреть или полностью прекратить его кредитование. Это лишит компанию важного источника финансирования оборотных средств и инвестиций.

Банкротство и ликвидация

В крайнем случае, при невозможности расплатиться по долгам, предприятию грозит банкротство и последующая ликвидация по решению арбитражного суда.. Это означает смерть от смерти в связи с обязательствами перед документами и фактическое продолжение деятельности организации.

Чтобы избежать такого сценария, компания посчитала необходимым принять срочные меры по восстановлению платежеспособности. Это может включать в себя реструктуризацию долгов, привлечение инвестиций, сокращение расходов и оптимизацию бизнес-процессов.

В каких случаях предприятие может быть признано неплатежеспособным?

Федеральный закон "О несостоятельности (банкротстве)" определяет критерии признания должника неплатежеспособным.

Критерии неплатежеспособности

Согласно статье 3 ФЗ «О несостоятельности (банкротстве)», юридическое лицо признается неплатежеспособным, если:

- Требования к должнику-организации в оформлении составляют не менее 300 000 руб.

- Указанные требования не выполнялись в течение трех месяцев с даты, когда они должны были быть выполнены.

Таким образом, предприятие признается неплатежеспособным, если оно не может погасить задолженность перед кредиторами на сумму от 300 000 руб. и выше в течение трех месяцев с момента наступления сроков расчетов.

Степени неплатежеспособности

В зависимости от силы кризиса достигаются следующие степени неплатежеспособности предприятия:

- Зарождающаяся неплатежеспособность - предприятие все еще может претендовать на текущие обязательства, но уже сложно с долгосрочными платежами.

- Прогрессирующая неплатежеспособность - предприятие не может своевременно погашать даже текущую осторожность.

- Постоянная неплатежеспособность — ситуация, когда предприятие не способно восстановить платежеспособность в ближайшее время.

- Хроническая неплатежеспособность - состояние, при котором восстановление платежеспособности возможно лишь при очередной реструктуризации предприятия.

- Абсолютная неплатежеспособность - предприятие не может выступать по обязательствам в обозримом будущем, даже если реализует все активы.

Определение степени неплатежеспособности важно для выбора дальнейшей стратегии антикризисного управления предприятием.

Пример расчета неплатежеспособности условного предприятия ООО «Альфа»:

- Сумма требований реализованов: 500 000 руб.

- Срок просрочки платежей: 4 месяца.

- Стоимость активов предприятия: 300 000 руб.

В данном случае ООО «Альфа» соблюдает требования неплатежеспособности по ФЗ «О несостоятельности», а именно:

- Сумма требования составит 300 000 руб.

- Просрочка платежа составляет более 3 месяцев

Кроме того, стоимость активов меньше суммы требований кредиторов, что указывает на невозможность возмещения по долгам даже при реализации всего имущества. Следовательно, ООО «Альфа» находится в состоянии абсолютной неплатежеспособности.

Какое значение имеет прогнозирование платежеспособности предприятия?

Прогнозирование платежеспособности имеет первостепенное значение для обеспечения финансовой устойчивости и предотвращения банкротства организаций. Своевременное проявление негативных последствий в отношении платежеспособности позволяет предприятию заблаговременно принять корректирующие меры. Это может включать:

- Оптимизация структуры оборотных активов и источников их финансирования

- Пересмотр кредитной и инвестиционной политики

- Реструктуризация кредиторской задолженности

- Сокращение издержек и повышение рентабельности

Для прогнозирования платежеспособности использовались специальные модели, наблюдающие ретроспективную динамику финансовых показателей и прогнозные значения денежных потоков. Наиболее распространенными являются модели на основе финансовых коэффициентов.

Пример расчета прогнозных коэффициентов платежеспособности. Гипотетическое предприятие, финансовые показатели которого за последние 3 года приведены в таблице:

| Показатель | 2021 год | 2022 год | 2023 год |

| Оборотные активы | 25 000 | 28 000 | 31 000 |

| Краткосрочные обязательства | 18 000 | 22 000 | 27 000 |

| Денежные средства | 2 500 | 3 000 | 2 800 |

| Дебиторская задолженность | 7 000 | 8 500 | 10 000 |

Рассчитаем два ключевых показателя ликвидности за годы:

- 2021: 25 000 / 18 000 = 1,39

- 2022: 28 000 / 22 000 = 1,27

- 2023: 31 000 / 27 000 = 1,15

Нормативное значение по Методическим рекомендациям Минэкономики РФ - не менее 2,0. Наблюдается негативная тенденция снижения коэффициента.

- 2021: (2 500 + 7 000) / 18 000 = 0,53

- 2022: (3 000 + 8 500) / 22 000 = 0,52

- 2023: (2 800 + 10 000) / 27 000 = 0,47

Нормативное значение - не менее 1,0. Коэффициент ниже нормы и также снижается. Таким образом, прогнозируется возможность платежеспособности предприятия. Для ее восстановления необходимо увеличить долю наиболее ликвидных активов, снизить кредитную задолженность, повысить доходность и пересмотреть политику финансирования оборотных средств.

Своевременное прогнозирование и анализ последствий изменения финансовых коэффициентов позволяет предотвратить финансовые кризисы и банкротства, сохранить устойчивое положение предприятия на рынке.

Какие последствия для предприятия имеет недостаточная платежеспособность?

Недостаточная платежеспособность предприятия может привести к серьезным негативным последствиям, затрагивающим различные стороны его деятельности. рассмотрим их подробнее:

Рост просроченной кредиторской задолженности

Неспособность своевременно погашать долги перед контрагентами неизбежно приводит к накоплению просроченной кредиторской задолженности. Это может провоцировать следующие проблемы:

- Начисление пеней и пеней за просрочку производится согласно договорным условиям и нормам ГК РФ (ст. 330, 333).

- Ухудшение деловой репутации и доверия со стороны контрагентов, что затруднит дальнейшее сотрудничество.

- Риск привлечения исков о взыскании ответственности и судебного разбирательства.

Снижение ликвидности активов

Неплатежеспособность может привести к вынужденной распродаже активов предприятия для сокращения долгов. Однако в такой ситуации их ликвидность, то есть возможность быстро реализоваться по рыночной цене, будет снижена. Это может привести к возникновению дополнительных нарушений для предприятия.

Ограничение доступа к земным средствам

Наличие просроченной задолженности и репутация неплатежеспособного заемщика затрудняет привлечение новых кредитов и займов. Банки и инвесторы будут опасаться выдавать средства такому предприятию из-за высокого риска невозврата.

Сокращение объемов производства и реализации

Недостаток оборотных средств из-за неплатежеспособности может привести к сокращению закупок сырья, материалов, комплектующих. Это, в свою очередь, приводит к сокращению объемов производства и реализации продукции, а значит, и выручки.

Приведем пример расчета доходов от расходов на финансовые показатели:

| Показатель | Базовый период | При снижении выручки на 20% |

| Выручка | 100 млн руб. | 80 млн руб. |

| Переменные затраты (60%) | 60 млн руб. | 48 млн руб. |

| Маржинальный доход | 40 млн руб. | 32 млн руб. (-20%) |

| Постоянные затраты | 30 млн руб. | 30 млн руб. |

| Операционная прибыль | 10 млн руб. | 2 млн руб. (-80%) |

Как видно, 20%-ное снижение выручки из-за падения объемов привело к 80%-ному сокращению освещенности прибыли предприятий.

Таким образом, недостаточная платежеспособность может вызвать каскад негативных последствий, затрагивающих финансовое положение, производственную деятельность и деловую репутацию предприятия.

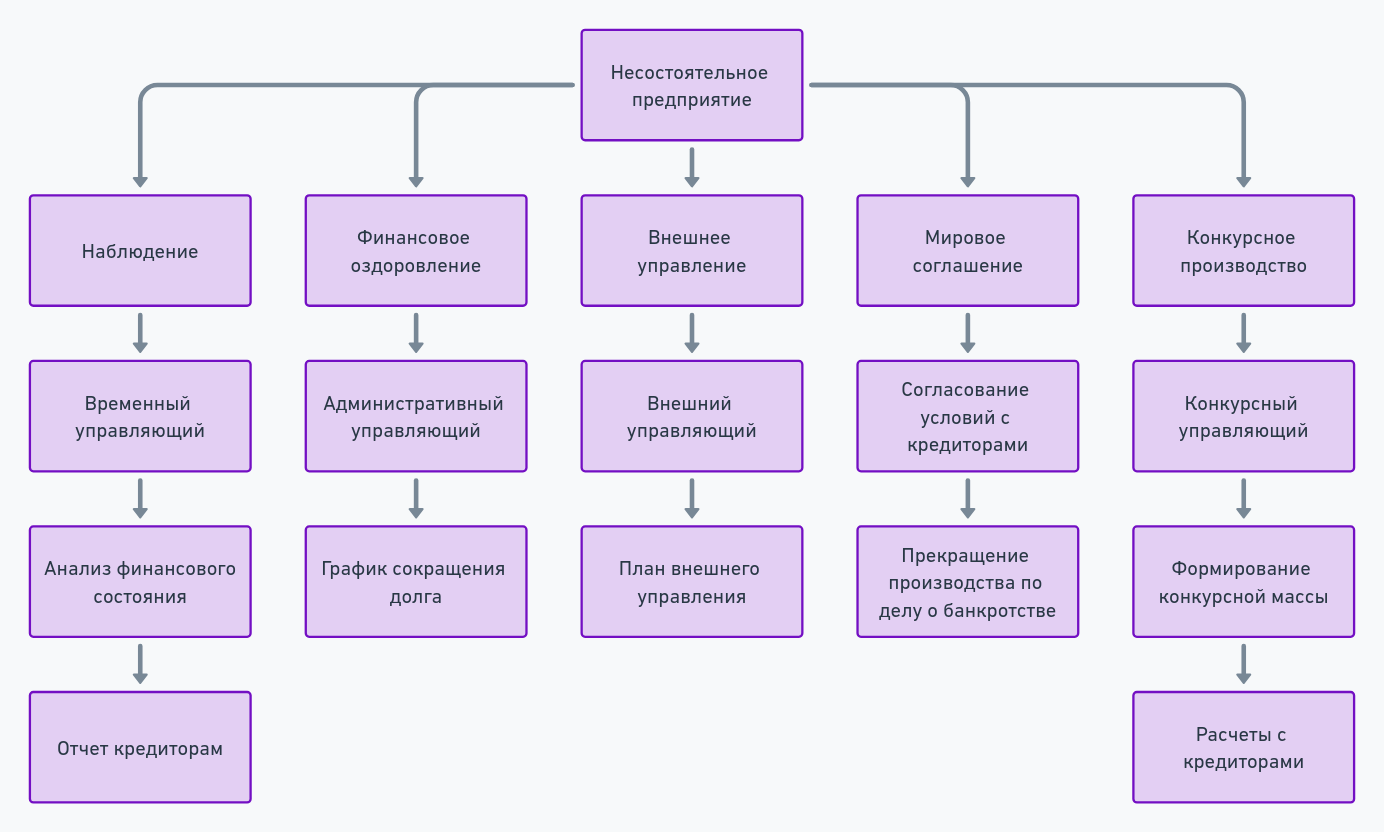

Как можно восстановить платежеспособность несостоятельного предприятия?

Восстановление платежеспособности несостоятельного предприятия - сложный и многогранный процесс, регламентированный Федеральным законом "О несостоятельности (банкротстве)" от 26.10.2002 N 127-ФЗ. Основные основные процедуры банкротства, направленные на финансовое оздоровление должника.

Наблюдение

Вводится арбитражным судом для обеспечения сохранности ущерба должника и проведения анализа его финансового состояния. Вводится временный управляющий, который оценивает возможность восстановления платежеспособности и представляет собой отчет кредиторам.

Финансовое оздоровление

Процедура, применяемая по обращению должника в случае обоснованной возможности восстановить платежеспособность. Вводится административный управляющий, утверждается график сокращения долга. К примеру, ПАО «Уралкалий» в 2014 году прошло временное финансовое оздоровление, погасив задолженность перед кредиторами на сумму 20 млрд руб.

Внешнее управление

Вводится для восстановления платежеспособности должника. Назначается внешний управляющий, который разрабатывает и реализует план внешнего управления. Так, ОАО «Павловскгранит» в 2011 году в процессе внешнего управления погасило задолженность в 1,2 млрд руб. и восстановило производство.

Мировое соглашение

Достигается между должником и кредиторами для прекращения производства по делу о банкротстве и выполнения обязательств на согласованных условиях. В 2016 году ПАО «Трансаэро» заключило мировое соглашение с кредиторами о реструктуризации долга в 68 млрд руб.

Конкурсное производство

Применяется при отсутствии возможности восстановить платежеспособность для соразмерного соблюдения требований. Назначается конкурсный управляющий для формирования конкурсной массы и расчетов с архитекторами. В 2018 году в ходе конкурсного производства ООО «Трансстроймеханизация» реализовало имущества на 1,4 млрд руб. по расчетам с приведенными выше сведениями.

Процедуры выбора зависят от финансового состояния должника, внешних ресурсов для восстановления платежеспособности и воли стороны. Грамотное применение меры позволяет обеспечить надежность предприятий в области ликвидации последствий.

У каких организаций наибольший риск потери платежеспособности?

Риск потери платежеспособност зависит от ряда факторов, особенностей структуры капитала, показателей и особенностей деятельности компании.

Преобладание заемного капитала

Чем выше доля заемных средств в столице, тем больше финансовых рычагов и риск неплатежеспособности. Высокий уровень долговой нагрузки увеличивает расходы на обслуживание долга и делает компанию уязвимой для изменения процентных ставок и финансовых потоков.

Например, у авиакомпании «Трансаэро» в 2015 году доля заемных размеров превысила 90%, что в результате установления с операционными убытками привело к банкротству.

Низкая рентабельность

Неспособность привести к достаточной прибыли для покрытия расходов и обслуживания долга, повышает риск дефолта. Низкортабельные компании постоянно подвергаются издержкам с особыми уязвимостями.

Так, убыточность угольной отрасли в 2014-2016 гг. Падение цен на уголь и рост себестоимости привели к банкротству ряда крупных игроков, таких как «Приморскуголь» и «Ингушугольхолдинг».

Длительные операционные и временные циклы

Технологии с длительными производственными циклами и низкой оборачиваемостью имеют больший риск из-за «замораживания» оборотных средств. То же самое касается отраслей с длительными инвестиционными циклами, таких как добыча полезных ископаемых.

Например, в судостроении производственный цикл может длиться 2-3 года, что требует значительных средств и повышает риск неплатежеспособности при сбоях оборотов в финансировании.

Высокая доля фиксированных расходов

Чем выше доля постоянных расходов (зарплата, аренда, амортизация и т.д.), тем больше операционный рычаг компании и ее чувствительность к изменениям доходов. При падении продаж высокие фиксированные выплаты могут привести к убыткам и проблемам с ликвидностью.

Так, в 2020 году пандемия COVID-19 нанесла серьезный удар по авиакомпаниям и сетям общепита с постоянным сохранением расходов на аренду, персонал и обслуживание воздушных судов/помещений.

Сезонный характер деятельности

Компании с ярко выраженной сезонностью продаж (строительство, туризм, экономия и т.д.) накапливают значительные оборотные средства в «мертвый» сезон, что повышает риск кассовых разрывов и неплатежей.

Например, в 2018 году из-за проблем с ликвидностью в низком сезоне обанкротился один из крупнейших туроператоров «Натали Турс».

Ориентация на неплатежеспособных контрагентов

Высокая доля дебиторской задолженности, особенно просроченной, и зависимость от финансового состояния некоторых клиентов отрицательно влияют на постоянные потоки и платежеспособность компании.

Так, в 2015 году банкротство «Трансаэро» было усилено неплатежами со стороны туроператоров, которым авиакомпания предоставляла кредиты в виде отсрочки платежей.

Какое значение имеет платежеспособность для привлечения инвестиций?

Инвесторы, вкладывая средства в компанию, рассчитывают на получение прибыли и доходность вложенного капитала. Поэтому они тщательно изучают финансовое состояние предприятия, уделяя особое внимание показателям платежеспособности. Высокие коэффициенты ликвидности и платежеспособности свидетельствуют о том, что компания способна расплатиться по своим обязательствам, даже если возникнут непредвиденные обстоятельства. Это снижает риски снижения и делает компанию более привлекательной для вложений.

Допустим, компания ООО «Альфа» планирует привлечь инвестиции для расширения производства. Ее коэффициент текущей ликвидности составляет 2,5, что значительно увеличивает нормативное значение 2,0.

Это означает, что оборотные активы компании более чем в два раза превышают ее кратковременные темпы. Такой высокий показатель свидетельствует о способности ООО «Альфа» своевременно погашать текущие долги, что положительно скажется на ее инвестиционной привлекательности.

Значение платежеспособности для кредитования

Банки и другие кредитные организации также уделяют пристальное внимание платежным способностям компаний при поиске интересных решений по выдаче займов. Высокие показатели ликвидности и платежеспособности снижают риски невозврата кредита, что увеличивает его одобрение.

Например, коэффициент абсолютной ликвидности ООО «Бета» составляет 0,3, что соответствует нормативному результату. Это означает, что у компании достаточно наиболее ликвидных активов (денежных средств и краткосрочных финансовых вложений) для сокращения 30% своих краткосрочных обязательств. Такой уровень платежеспособности может быть признан удовлетворительным для получения кредита в банке.

Значение платежеспособности для деловых партнеров

Платежеспособность также важна для поставщиков, подрядчиков и других деловых партнеров компании. Высокие показатели ликвидности и платежеспособности свидетельствуют о том, что предприятие должно регулировать средства по своим обязательствам, что снижает риски для контрагентов. Допустим, компания ООО «Гамма» планирует заключить крупный контракт на поставку оборудования. Ее коэффициент промежуточной ликвидности составляет 1,8, что составляет нормативное значение 1,0.

Это означает, что у компании достаточно ликвидных активов (денежных средств, краткосрочных финансовых вложений и дебиторской задолженности) для продления текущего обязательства. Такой уровень платежеспособности может быть признан приемлемым для заключения контракта, так же как и снижение рисков для поставщика.

Какие меры принимает государство для поддержания платежеспособности предприятий?

Государство использует широкий спектр мер для поддержания платежеспособности предприятий в кризисные периоды. Рассмотрим наиболее распространенные из них:

Докапитализация стратегических предприятий

Правительство может напрямую вливать средства в уставный капитал системообразующих компаний для выработки их финансовых положений. Так, в 2020 году в рамках антикризисного плана по борьбе с пандемией COVID-19 было выделено 81,1 млрд руб. на докапитализацию ПАО "Аэрофлот", ПАО "ОАК", АО "ОСК", АО "ОДК" и других стратегических предприятий.

Реструктуризация обязательства

Государство может реструктуризировать долговые компании, предоставляя отсроченные платежи по налогам, сборам, штрафам. Например, в 2022 году для пострадавших отраслей были продлены сроки уплаты налогов, авансовых платежей по налогам, страховых выплат в экономике.

Субсидирование процентных ставок

Компания может субсидировать проценты по кредитам для снижения долговой нагрузки. В 2020 году правительство выделило 23,2 млрд руб. на субсидирование ставок по кредитам системообразующих предприятий.

Государственные гарантии

Предоставление госгарантий по кредитам и контрактам позволяет компаниям при предоставлении финансирования на более выгодных условиях. В 2022 году лимит госгарантий был увеличен до 1,2 трлн руб.

Кредиты на пополнение оборотных средств

Правительство может напрямую кредитовать компании для восполнения дефицита оборотного капитала. Так, в 2020 году системообразующими предприятиями было выдано 164,5 млрд руб. на эти цели.

Стимулирующая денежно-кредитная политика

Центральный банк может снизить ключевую ставку, уменьшив стоимость заемного финансирования для бизнеса. В 2020 году ключевая ставка ЦБ РФ была снижена с 6,25% до 4,25% годовых.

Контроль необоснованного банкротства

Введены моратории на банкротство и повышенные требования к заявлениям о признании несостоятельного должника. В 2022 году введен мораторий на банкротство системообразующих предприятий.

Таким образом, государство открыто использует инструментарий для финансовой поддержки платежеспособности компаний в кризисных условиях. Выбор конкретных мер зависит от масштаба кризиса, отраслевой специфики, стратегической инновационности предприятий и других факторов.

Далее: коэффициент платежеспособности, неплатежеспособность.

Еще найдено про платежеспособность предприятия

- Сбалансированность платежеспособности предприятия и ликвидности его финансовых ресурсов С другой стороны наличие незначительных остатков средств на денежных счетах не всегда означает что предприятие неплатежеспособно средства могут поступить на расчетные валютные счета в кассу в течение ближайших дней

- Методологический аспект анализа платежеспособности предприятия Том 3 2017 Тема работы заключается в рассмотрении основных методик анализа платежеспособности предприятия В данной статье рассматривается характеристика исследуемых методик их преимущества и недостатки Наибольшую угрозу

- Платежеспособность предприятия Статья посвящена вопросам управления платежеспособностью предприятия Платежеспособность предприятия представляет собой способность субъекта экономической деятельности полностью и в срок погашать свою

- Динамический подход к анализу платежеспособности предприятия Сербии Результаты анализа показывают что оценки платежеспособности предприятия полученные в рамках традиционного и динамического подходов существенно различаются не умаляя роли традиционных

- Влияние на оценку платежеспособности предприятий результатов анализа качества дебиторской задолженности Целью данной работы стало исследование коэффициентного способа оценки платежеспособности предприятия в отечественных методиках и выявление присущих ему недостатков способных оказать влияние на достоверность

- Депозит как способ обеспечения платежеспособности предприятия Проблемы оценки платежеспособности предприятий Платежеспособность предприятия - это способность в полном объеме и своевременно погашать свои обязательства Она

- Управленческие решения принимаемые на основе результатов матричного анализа платежеспособности и деловой активности предприятия В статье содержится авторская методика проведения матричного анализа платежеспособности и деловой активности предприятия позволяющая оптимизировать процесс принятия управленческих решений в области оборотного капитала

- Оценка финансово-экономического состояния предприятия по блоку показателей ликвидности и платежеспособности Экономические показатели являются одним из важнейших инструментов в оценке планировании и управлении деятельностью предприятия Платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости сущностью которой является обеспеченность оборотных

- Прогнозирование вероятности банкротства предприятия на основе российских моделей с целью сохранения платежеспособности Оценка платежеспособности предприятия прежде всего тесно связана с необходимостью прогнозирования вероятности банкротства хозяйствующего субъекта Применение прогнозирующих

- Расширение аналитических возможностей коэффициентного анализа платежеспособности предприятий на основе денежных потоков Исследование денежных потоков предприятия как дополнительного источника информации при управлении платежеспособностью предприятия Методология Для проведения исследования использовались данные финансовой отчетности с 2011 по 2014 г

- Особенности формирования оценочных резервов и их влияние на показатели платежеспособности предприятия Цели Выявление влияния оценочных резервов на показатели характеризующие платежеспособность предприятия на основе определения оптимального способа формирования резервов на оплату отпусков по сомнительным долгам

- Финансовый анализ деятельности малых предприятий Если данный коэффициент меньше 1 то такое предприятие неплатежеспособно При отсутствии у предприятия денежных средств и средств в расчетах оно может погасить

- Анализ финансового состояния сельскохозяйственных предприятий Алтайского края и пути их финансового оздоровления Дебиторская задолженность за этот же период выросла более чем в 3 раза что свидетельствует об иммобилизации денежных средств из оборота отрицательно влияет на платежеспособность сельхозпредприятий Причем практически за весь анализируемый период происходило превышение кредиторской над дебиторской задолженностью кроме

- Финансовая устойчивость предприятия и ее оценка для предупреждения его банкротства Связь между структурой баланса предприятия его платежеспособностью и финансовой устойчивостью анализировалась в работе 3 Там же была представлена структура

- Алгоритм оценочной деятельности организации в условиях восстановления платежеспособности предприятий бизнеса Особый интерес в оценке бизнеса представляет ресурс восстановления платежеспособности предприятия бизнеса В этом случае необходимо воспользоваться методом оценки бизнеса с привлечением уравнения доходности

- Методический подход к анализу платежеспособности Рассмотрим в совокупности официальные критерии платежеспособности - коэффициент текущей ликвидности и коэффициент обеспеченности собственными средствами Именно по их уровню определяется есть ли основания признать предприятие неплатежеспособным По обоим коэффициентам установлен нижний предел Если предприятие имеет хотя бы один коэффициент

- Методическое обеспечение диагностики финансовой несостоятельности предприятий Т.В К вопросу о соотношении понятий ликвидность и платежеспособность предприятия Финансы 2009 №7 С 59 61 3 Сабельфельд Т.В Шавандина О А Анализ

- Ликвидность баланса как одно из основных направлений финансового состояния КТЛ объективно отражал степень платежеспособности предприятия следует в числителе учитывать активы реально обладающие достаточным уровнем ликвидности К ним на

- К проблеме выбора критериев анализа состоятельности организации Согласно методическим рекомендациям по выявлению неплатежеспособных предприятий нуждающихся в первоочередной государственной финансово поддержке либо подлежащих выводу из числа действующих в

- Моделирование рациональных экономических пропорций структуры баланса предприятий нефтехимического комплекса С позиций менеджмента рациональная структура баланса должна обеспечивать финансовую устойчивость предприятия его платежеспособность оптимальную стоимость привлечения инвестиционных ресурсов При этом на формирование рациональной структуры баланса

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ