Анализ методов и моделей оценки финансовой устойчивости организаций

Н.П. Любушин

доктор экономических наук,

профессор, заведующий кафедрой антикризисного управления

Нижегородский государственный университет им. Н. И. Лобачевского

Н.Э. Бабичева

кандидат экономических наук, доцент кафедры бухгалтерского учета и аудита

Нижегородский коммерческий институт

А.И. Галушкина

старший преподаватель кафедры экономики и управления

Нижегородский государственный лингвистический университет им. Добролюбова

Л. В. Козлова

аспирант кафедры антикризисного управления

Нижегородский государственный университет им. Н. И. Лобачевского

Журнал "ЭКОНОМИЧЕСКИЙ АНАЛИЗ"

1 (166)-2010

В статье приводятся результаты исследований, проводимых на финансовом факультете ННГУ им. Н.И. Лобачевского, в рамках исследования концепции жизненного цикла систем по направлению «Финансовая устойчивость».

Любая организация относится к открытой социально-экономической системе, в которой можно выделить следующие свойства:

1) социально-экономическая система функционирует во времени, взаимодействует с внешней средой и в каждый момент может находиться в одном из возможных состояний, предопределяемых кривой жизненного цикла;

2) на «вход системы» поступают ресурсы, а на «выходе» образуются результаты (продукция, работы, услуги) (рис. 1);

3) внутри системы на основе используемых технологий происходит преобразование поступающих ресурсов в результаты;

4) под воздействием внешней среды внутри системы возникают отклонения заданных показателей развития, которые являются фактором, предопределяющим переход системы из одного состояния в другое, и приводят к адаптации входных и выходных параметров системы;

5) после адаптации система способна сохранить устойчивое развитие;

6) устойчивым следует считать развитие социально-экономической системы, при котором достигается минимальный разрыв между ее заданными и фактическими характеристиками при условии минимальных затрат на обеспечение такого устойчивого состояния.

Таким образом, организация развивается при условии обеспечения устойчивости, в противном случае она может не выйти из очередного отклонения от устойчивого развития (кризиса). Устойчивость выступает фактором развития системы.

Проблема устойчивости впервые возникла из практических задач небесной механики, однако впоследствии было обнаружено, что она возникает во всех научных задачах, связанных с изучением развития любых материальных систем, описываемых обыкновенными дифференциальными уравнениями. Явление устойчивости системы, которое рассматривается применительно к экономическим системам*, является фундаментальным свойством природных и социально-экономических систем при их развитии, что нашло отражение в нормативной документации по анализу финансового состояния организаций [12,11].

Явление устойчивости в наибольшей степени разработано для технических систем. Развитие теории устойчивости связывают с русским ученым А. М.Ляпуновым, результатами, полученными в его докторской диссертации «Общая задача об устойчивости движения» (1892г.). В развитие методов расчетов нелинейных систем управления значительный вклад внесли исследования академика А. А. Андронова (1901-1952 гг.) и созданной им в г. Горьком научной школы [13, с. 57].

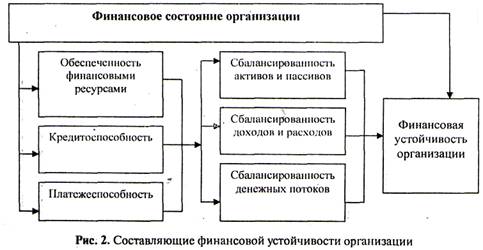

Финансовая устойчивость является одной из важнейших характеристик финансового состояния организации. В работах как отечественных, так и зарубежных авторов показано, что понятие «финансовая устойчивость» базируется на оптимальном соотношении между видами активов организации (оборотными и внеоборотными с учетом их внутренней структуры) и источниками их финансирования (собственными и привлеченными средствами). Как указывает Л.Т. Гиляровская: «Понятие «финансовая устойчивость» организации многогранно, оно более многогранно в отличие от понятий «платежеспособность» и «кредитоспособность», так как включает в себя оценку различных сторон деятельности организации» [3, с. 9]. Факторы, определяющие финансовую устойчивость организации, отобразим на рис. 2.

Анализ финансовой устойчивости организации позволяет ответить на вопросы:

насколько организация является независимой с финансовой точки зрения;

является ли финансовое положение организации устойчивым.

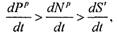

Финансовая устойчивость обеспечивается, если наращивается экономический потенциал организации, т. е. выполняется условие:

где Рр — прибыль от продаж;

Np — объем товарооборота (выручка);

S’ — себестоимость (полная).

Исследования показали, что оценка финансовой устойчивости основывается на коэффициентном методе (относительных показателях). В работе Л. А. Бернстайна указано, что коэффициенты принадлежат к числу самых известных и широко используемых инструментов финансового анализа [1, с. 67]. Я. В. Соколов отмечает, что было сделано много, но в большей части безуспешных, попыток расширить методологический репертуар анализа финансовой отчетности, однако и по сей день ее основу составляет довольно стандартный набор так называемых вертикальных и горизонтальных коэффициентов [17, с. 407].

Выделим следующиеподходы к оценке финансовой устойчивости организации (рис. 3) :

традиционный;

ресурсный;

ресурсно-управленческий;

основанный на использовании стохастического анализа;

основанный на использовании теории нечетких множеств;

основанный на использовании других специальных методов и моделей расчета.

Традиционный, ресурсный и ресурсно-управленческий подходы реализуются в рамках коэффициентного метода.

Традиционный подход. К традиционному отнесем подход, который использует показатели, характеризующие активы организации, источники их формирования и другие стороны финансово-хозяйственной деятельности без группировки по определенному признаку. Наиболее полно традиционный подход представлен в работах [5, 2, 18], а также в нормативных методиках [15, 13].

В методике [12] показатели платежеспособности и финансовой устойчивости объединены в одну группу, содержащую 10 коэффициентов:

платежеспособность общая;

коэффициент задолженности по кредитам банков и займам;

коэффициент задолженности другим организациям;

коэффициент задолженности фискальной системе;

коэффициент внутреннего долга;

степень платежеспособности по текущим обязательствам;

коэффициент покрытия текущих обязательств оборотными активами;

собственный капитал в обороте;

доля собственного капитала в оборотных средствах;

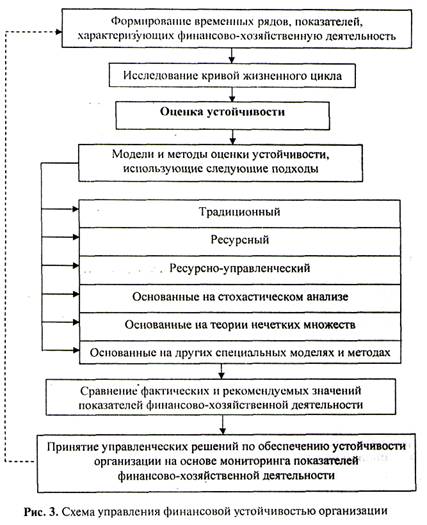

Д. А. Ендовицкий считает, что система комплексного анализа финансовой устойчивости организации должна состоять из четырнадцати блоков (рис. 4) [5].

Первый блок - это предварительный анализ имущественного и финансового положения, результатов деятельности и денежного потока организации. Далее следует укрупненный модуль из восьми блоков — факторный анализ финансовой устойчивости. Это следующие блоки:

анализ ликвидности активов и платежеспособности;

анализ капитала и обязательств и оценка финансового рычага;

анализ влияния инфляции;

анализ влияния изменения валютных курсов;

анализ влияния уровня налогообложения;

анализ денежного потока и качества прибыли;

анализ распределения прибыли и оценка финансовых резервов;

анализ устойчивости сегментов бизнеса. В рассмотренном методе отсутствуют рекомендации по ранжированию показателей и алгоритм расчета.

Аналогичный подход, но с расчетом интегрального показателя, использован в работе СМ. Бухоновой, Ю.А. Дорошенко, О. Б. Бендерской [2]. Система показателей формируется на основе:

оценки чистых активов;

анализа обеспеченности необходимых запасов собственными оборотными средствами и оценки структуры капитала;

оценки оптимальности уровня фактических запасов;

анализа структуры активов;

анализа достаточности производственных активов;

оценки технического состояния основных средств;

анализа эффективности использования ресурсов;

оценки потоков денежных средств;

анализа рентабельности и покрытия финансовых расходов;

анализа запаса безубыточности;

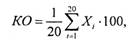

анализа роста собственного капитала. Перечисленные показатели используются для расчета интегрального показателя вида:

где 20 — количество показателей, включенных в оценку;

Xi — индикатор, величина которого задается в зависимости от фактического значения Кi i-го показателя, включенного в расчет

Если значение Ki соответствует нормативному, то Xi = 1; если значение Кi не соответствует нормативному, то Xi = 0.

В общем случае значения интегрального показателя могут варьировать в пределах от 0 до 100. Интегральный показатель равен 100, если значения всех показателей оценки находятся в пределах установленных для них допустимых значений, т.е. соблюдаются все условия финансовой устойчивости. Этот уровень финансовой устойчивости назван абсолютной финансовой устойчивостью. Если значение интегрального показателя меньше 100, это свидетельствует о невыполнении части условий устойчивости, т.е. об определенном недостатке устойчивости, причины чего следует выяснять, анализируя отдельные показатели, входящие в интегральный показатель. Равенство интегрального показателя нулю означает, полное отсутствие финансовой устойчивости.

Расчет интегрального показателя позволяет выявить слабые и сильные стороны организации при разработке программы развития. Также указанная методика предполагает сравнительную оценку уровня финансовой устойчивости, в результате которой определяется положение анализируемой организации в рейтинге.

Недостатки этого метода:

разнообразие набора коэффициентов связано с различными источниками информации, используемыми авторами;

значимость каждого коэффициента зависит от квалификации экспертов;

коэффициенты, рассчитанные на основе данных бухгалтерской отчетности, отражают ретроспективные данные, что приводит к снижению качества оценки;

использование различных методов для рейтинговой оценки приводит к неоднозначным результатам.

Одним из критериев оценки финансовой устойчивости организации является излишек или недостаток источников средств для формирования запасов (материальных оборотных фондов).

В работах М.И. Баканова, А.Д. Шеремета, В. В. Ковалева и других ученых указывается, что обеспеченность запасов источниками формирования является сущностью финансовой устойчивости, тогда как платежеспособность выступает ее внешним проявлением. Поскольку основным источником формирования запасов являются собственные оборотные средства, то следует уделя ть особое внимание особенностям их расчета, что показано в работе [4].

Обычно выделяют четыре типа финансовой устойчивости [18, с. 232].

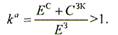

1. Абсолютная устойчивость финансового состояния , когда сумма собственных оборотных средств (EЗ) и краткосрочных кредитов и заемных средств (СЗК) превышает потребность в запасах (ЕЗ):

При этом для коэффициента обеспеченности запасов источниками средств (kа) должно выполняться следующее условие:

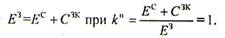

2. Нормальная устойчивость, при которой гарантируется оплатность, если:

Объем запасов позволяет покрыть краткосрочные, кредиты и займы и иметь собственные оборотные средства.

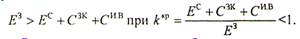

3. Неустойчивое финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств путем привлечения временно свободных источников средств (Си- в) в оборот организации (резервного капитала, фонда накопления и потребления, кредитов банка и заемных средств на временное пополнение оборотного капитала и т. п. — источники, ослабляющие финансовую напряженность):

4. Кризисное финансовое состояние, при котором степень текущей платежеспособности больше трех, что предполагает: денежные средства, краткосрочные финансовые вложения и дебиторская задолженность организации не покрывают кредиторской задолженности и просроченных заемных средств, т.е.:

Равновесие платежного баланса в данной ситуации может обеспечиваться за счет просроченных платежей по оплате труда, кредитам банка и заемным средствам, поставщикам, по налогам и сборам и т.д.

Ресурсный подход. Сущность ресурсного подхода заключается в том, что ресурсы рассматриваются как факторы производства, привлекаемые для достижения результата. Различают трудовые, материальные, финансовые, информационные, интеллектуальные ресурсы и пр. (рис 1). Их наличие, состав и эффективность использования определяют объем продаж (выручку), прибыль, себестоимость.

Как правило, при оценке и прогнозировании развития организации не имеет смысла использовать большое число показателей (принцип обозримости). Показатели могут быть из различных по экономическому содержанию и назначению групп, но "их назначение — характеристика типа «экономическое развитие производства» в соответствии со структурой и динамикой показателей, характеризующих использование ресурсов [14, с. 33].

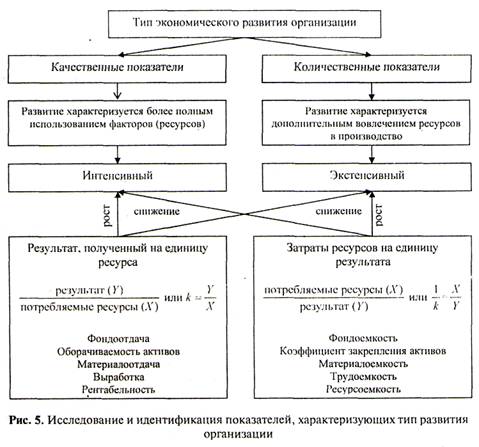

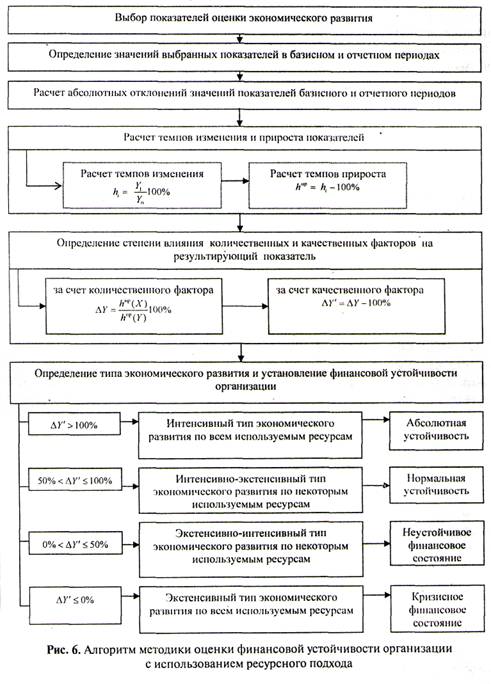

Различные сочетания динамики объема продаж (производства), потребляемых ресурсов и величины их отдачи определяют тип экономического развития производства и идентифицируют показатели, характеризующие финансовую устойчивость организации (рис. 5, 6).

Долю экстенсивных и интенсивных факторов можно рассчитать с использованием детерминированного факторного анализа (индексный метод). В соответствии с индексным методом сначала рассчитывается влияние количественного фактора (рис. 6).

Разработанный метод доказал свою эффективность при практической реализации в ряде организаций, и особенно в условиях вертикально интегрированных структур, когда дочерние организации не определяют ценообразование конечной продукции [6, 7, 8].

При оценке финансовой устойчивости организации актуальным является вопрос: когда же ухудшается финансовое состояние? В рамках рассматриваемого подхода таким моментом будет наличие экстенсивных факторов в развитии производства. Наличие экстенсивных факторов свидетельствует об имеющихся резервах, использование которых может вывести организацию из наступающей кризисной ситуации.

Анализ существующих и исследование новых систем показывают, что для обеспечения системной и структурной устойчивости сложных систем производства, экономики, живописи, музыки и других областей необходимо установить между основными показателями системы соотношения, соответствующие принципу «золотой пропорции» [15, с. 180].

Согласно теории, подтвержденной строгими математическими расчетами, системы устойчивы только внутри диапазона от 1/3 до 2/3, т. е. от 33,3 % до 66,6%. Иначе резко возрастает их неустойчивость и теряется управление. Знание этой границы имеет важнейшее значение в экономике. Уточним приведенную классификацию типов экономического развития производства, используя принцип «золотой пропорции» (см. таблицу).

Классификация финансовой устойчивости с учетом принципа «золотой пропорции» в зависимости от типа экономического развития производства

| Вид финансовой устойчивости | Тип развития производства | Границы изменения |

| Абсолютная | Интенсивный | Более 62% |

| Нормальная | Интенсивно-экстенсивный | От 38 % до 62% |

| Неустойчивое финансовое состояние | Экстенсивно-интенсивный | От 14% до 38% |

| Кризисное финансовое состояние | Экстенсивный | Менее 14% |

Рассмотренный подход активно развивался в СССР — это работы С. Б. Барнгольц, В. И. Ганштака, С. Е. Каменицера, В. П. Копняева, М. В. Мельник и многих других.

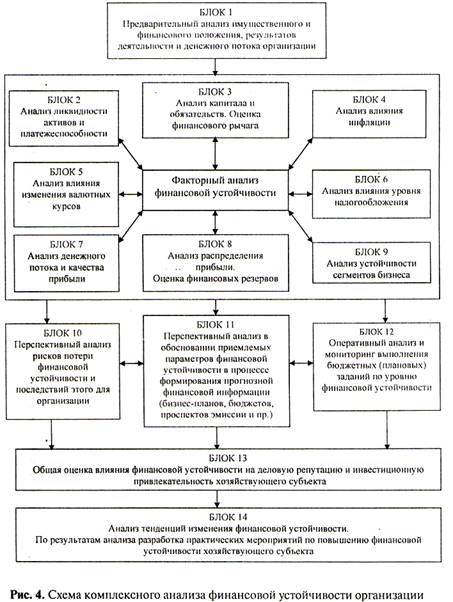

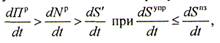

Ресурсно-управленческий подход. Эффективность используемых ресурсов зависит от качества управления организацией, что не учитывается в приведенных способах оценки устойчивости. Плохой менеджмент в организации может привести к кризисной ситуации. В связи с этим наращивание экономического потенциала следует дополнить следующим условием: темп роста управленческих расходов на объем выпуска продукции не должен превышать темп роста удельного расхода ресурсов для выпуска этого же объема продукции:

где — темп роста управленческих расходов;

— темп роста управленческих расходов;

- темп роста прямых затрат на ресурсы.

- темп роста прямых затрат на ресурсы.

Проведенные исследования методов и моделей оценки финансовой устойчивости организации, основанных на коэффициентном методе, позволяют выделить условия и показатели, характеризующие финансовую устойчивость организации (показатели приведены в порядке уменьшения рейтинга значимости):

1) коэффициент текущей платежеспособности;

2) условие наращивания экономического потенциала;

3) финансовая устойчивость с учетом эффективности использования ресурсов (ресурсный подход);

4) финансовая устойчивость с учетом качества управления организацией (ресурсно-управленческий подход);

5) финансовая устойчивость с учетом обеспеченности запасами;

6) коэффициент автономии;

7) коэффициент текущей ликвидности (покрытия);

8) доля собственного капитала в оборотных средствах.

Рейтинговая оценка финансовой устойчивости организаций по периодам исследования определяется в соответствии с алгоритмами, приведенными в работе [9, с. 387— 388]. Значимость показателей может изменяться под воздействием внешних условий функционирования организации.

Методы и модели, основанные на стохастическом анализе. Полученная в результате финансового анализа система показателей позволяет выявить недостатки в финансово-хозяйственной деятельности организации, охарактеризовать финансовую устойчивость. При этом одни показатели могут находиться в критической зоне, а другие быть вполне удовлетворительными. Сделать однозначный вывод о том, что организация потеряет финансовую устойчивость в ближайшее время или, наоборот, будет развиваться, на основе такого анализа весьма трудно. Выводы о вероятности потери финансовой устойчивости можно делать на основе сопоставления показателей данной и аналогичных организаций, обанкротившихся или избежавших банкротства'. Однако в России найти в каждом случае подходящий аналог для сравнения весьма затруднительно, а часто и невозможно. Надежность выводов о возможности потери финансовой устойчивости существенно повышается, если дополнить финансовый анализ прогнозированием вероятности потери финансовой устойчивости организации с использованием методов многофакторного стохастического анализа [9, с. 92].

Использование численных значений зарубежных критериев для многофакторных моделей не имеет практической значимости для российских организаций, так как эти модели строятся на основе дискриминантного анализа по статистическим данным корпораций отдельных стран, имеющих свои особенности рыночной экономики, что было доказано в работе И. Е. Рисина, Ю. И. Трещевского [16]. На примере конкретной организации была проведена оценка вероятности банкротства с использованием моделей Альтмана, Лиса, Таффлера, Сайфуллина и Кадыкова, Зайцевой. Результаты показали противоречивость прогнозных оценок.

Анализ потери финансовой устойчивости (риска банкротства) организации возможен при выполнении следующих условий:

1) основой анализа являются результаты наблюдений за возможно более долгий период времени деятельности организации;

2) данные, используемые при анализе, должны достоверно отображать финансовое состояние организации;

3) для анализа используются лишь те показатели, которые в наибольшей степени отражают возможность потери устойчивости исследуемой организации;

4) для проведения анализа необходимо располагать представительной статистикой банкротств, которая должна обладать статистической однородностью по следующим факторам:

Несостоятельность (банкротство) в данном случае отождествляем с потерей финансовой устойчивости, кризисным финансовым состоянием.

организационно-технический уровень организации;

вид экономической деятельности;

период времени, за который проводится анализ и т. п.

Методические подходы к построению многофакторных моделей прогнозирования банкротства могут использоваться при прогнозировании финансовой устойчивости российских организаций. Для достижения более высокой точности результатов необходимо постоянно корректировать набор показателей и значения коэффициентов весового влияния каждого показателя с учетом вида экономической деятельности и других перечисленных условий [10]. Для этого необходим постоянный мониторинг финансового состояния организаций, что позволит построить адекватные для российских условий модели прогнозирования финансовой устойчивости, позволяющие дать достоверные и объективные результаты.

Методы и модели, основанные на теории нечетких множеств. Нечеткая логика является одной из наиболее успешных современных технологий для разработки и оценки сложных систем управления организацией. Она заполняет важный промежуток в методах проектирования незатронутыми математическими подходами (например, проект линейного управления) и логическими подходами (например, экспертными системами) в проектировании и оценке эффективности систем.

Теория нечетких множеств позволяет для набора отдельных показателей определить степень вероятности определяемого уровня финансовой устойчивости организации. Для каждого /-го показателя строятся границы нечетких подмножеств (предельное кризисное финансовое состояние, кризисное финансовое состояние, неустойчивое финансовое состояние, нормальная устойчивость, абсолютная устойчивость). Производится оценка текущего уровня анализируемого показателя, строится классификация уровня показателя по подмножествам (аналогично классификации финансовой устойчивости) и определяются числа, с помощью которых следует производить оценку финансовой устойчивости.

Использование теории нечетких множеств, а также других специальных методов требует специальных математических знаний. Исследования в этом направлении активно проводятся в настоящее время.

Анализ подходов к оценке деятельности российских организаций и их устойчивости позволяет выделить основные проблемы в этой области исследований:

на практике анализ деятельности сводится к расчетам структурных соотношений, темпов изменения показателей, значений финансовых коэффициентов. Глубина исследования ограничивается, как правило, констатацией тенденции «улучшения» или «ухудшения»;

результаты оценки устойчивости функционирования организаций основываются в ряде случаев на недостаточно достоверной информации. С одной стороны, в силу оптимизации налоговой нагрузки наблюдается тенденция к различным способам расчета налогооблагаемой базы, с другой — по российским правилам бухгалтерского учета денежные и неденежные формы расчетов не «разведены» в отчетности;

детализация анализа деятельности организаций обусловила разработку, расчет и использование явно избыточного числа показателей, тем более что некоторые из них находятся в функциональной зависимости между собой (например, коэффициент автономии и коэффициент соотношения заемных и собственных средств);

сравнительный анализ деятельности российских организаций затруднен отсутствием нормативной базы по видам экономической деятельности и доступных осредненных показателей (в зарубежных странах рейтинговые агентства производят и регулярно публикуют аналогичные нормативы);

отчетность анализируемых организаций искажается из-за инфляционных процессов в российской экономике, которые главным образом влияют не на вертикальный (основные пропорции остаются неизменными), а на горизонтальный анализ. В связи с этим обязательным условием оценки тенденций изменения финансово-хозяйственной деятельности организаций является представление показателей в сопоставимых ценах.

Список литературы

1. Бернстайн Л.А. Анализ финансовой отчетности. М.: Финансы и статистика, 2002.

2. Бухонова С.М., Дорошенко Ю.А., Бендерская О. Б. Комплексная методика анализа финансовой устойчивости организации // Экономический анализ: теория и практика. 2004. N° 7 (22).

3. Гиляровская Л.Т., Вихарева А.А. Анализ и оценка финансовой устойчивости коммерческого предприятия. СПб.: Питер, 2003.

4. Глазунов М.И. Оценка финансовой устойчивости коммерческой организации на основе данных бухгалтерского баланса // Экономический анализ: теория и практика. 2009. № 21 (150).

5. Ендовицкий Д.А., Ендовицкая А.В. Системный подход к анализу финансовой устойчивости коммерческой организации // Экономический анализ: теория и практика. 2005. № 6 (39).

6. Любушин Н.П., Романова И. В. Функциональный подход к анализу финансового состояния организации // Экономический анализ: теория и практика. 2006. № 6 (63).

7. Любушин Н.П., Бабичева Н. Э. Анализ методик по оценке финансового состояния организации // Экономический анализ: теория и практика. 2006. № 22 (79).

8. Любушин Н. П., Левшин Г. В. Анализ финансовой устойчивости организаций вертикально интегрированных структур управления с использованием данных управленческого учета // Экономический анализ: теория и практика. 2008. №5 (ПО).

9. Любушин Н.П. Экономический анализ: учеб. пособие для студентов вузов, обучающихся по специальности 080109 «Бухгалтерский учет, анализ и аудит» и 080105 «Финансы и кредит». М.: ЮНИТИ-ДАНА, 2007.

10. Любушин Н. П., Безбородова Т. И. Использование зарубежного опыта в омплексной оценке финансового положения организации для антикризисного управления // Экономический анализ: теория и практика. 2004. № 11 (26).

11. Об утверждении Правил проведения арбитражными управляющими финансового анализа: постановление Правительства РФ от 25.06.2003 № 367.

12. Об утверждении методических указаний по проведению анализа финансового состояния организаций: приказ ФСФО России от 23.01.01 № 16.

13. Петров Ю. П. Очерки истории теории управления. СПб.: БХВ-Петербург, 2007.

14. Петухов Р. М. Оценка эффективности промышленного производства: методы и показатели. М.: Экономика, 1990.

15. Прангишвили И. В. Системный подход и повышение эффективности управления. М.: Наука, 2005.

16. Рисин И. Е., Трещевский Ю.И. Применение К-прогнозных моделей в финансовом анализе организаций // Экономический анализ: теория и практика. 2004. № 3.

17. Соколов Я.В. Бухгалтерский учет: от истоков до наших дней: учеб. пособие для вузов. М: Аудит, ЮНИТИ, 1996.

18. Шеремет А. Д. Теория экономического анализа: учебник. М.: ИНФРА-М, 2002.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ