Анализ методик оценки кредитоспособности малого бизнеса в российской и зарубежной практике

Кемаева С.А.,

кандидат экономических наук,

доцент кафедры бухгалтерского учета,

экономического анализа и аудита,

Нижегородский государственный университет

им. Н. И. Лобачевского -

Национальный исследовательский университет

Козлова Е.Е.,

ассистент кафедры бухгалтерского учета,

экономического анализа и аудита,

Нижегородский государственный университет

им. Н. И. Лобачевского -

Национальный исследовательский университет

Ионова Е.С.,

аспирантка кафедры финансов и бухгалтерского учета,

Нижегородский государственный университет

им. Н. И. Лобачевского -

Национальный исследовательский университет

Экономический анализ: теория и практика

№ 8(359) - 2014

В настоящее время кредитная организация вправе самостоятельно разрабатывать методики оценки кредитоспособности заемщиков. Учитывая низкую степень финансовой устойчивости субъектов малого предпринимательства, методики оценки банков должны ориентироваться на всестороннее изучение бизнеса заемщиков для снижения кредитных рисков и увеличения доступности кредитования.

Фундаментальной природой кредита является элемент доверия между кредитором и заемщиком (от лат. credere - доверять). Привлечение и использование кредитов является характерной чертой рыночных экономических отношений. Особенность формирования и использования базы данных заемщика для анализа его кредитоспособности, как и методику оценки кредитоспособности клиентов, каждый банк определяет по-своему. При этом основным источником информации для анализа финансового состояния и финансовых результатов деятельности малых предприятий по-прежнему остается бухгалтерская (финансовая) отчетность.

В предыдущих работах рассмотрен порядок формирования действующих форм бухгалтерской (финансовой) отчетности субъектами малого бизнеса [2], а также информационно-аналитическое обеспечение для оценки кредитоспособности заемщиков, относящихся к субъектам малого предпринимательства [3]. Исследуем российскую и зарубежную практику оценки кредитоспособности заемщиков.

Кредитоспособность как целостное определение стало использоваться в VІІІ-ХІХ вв. такими известными учеными, как А. Смит, Д. Кейнс, Н. Бунге и В. Косинский. Основой для зарождения кредитных операций как в отечественной, так и в мировой истории являлось ростовщичество, а основными факторами кредитоспособности выступали репутация заемщика, размер имения, предоставляемого в залог, количество крепостных крестьян. Эволюция понятия кредитоспособности представлена в табл. 1 [5].

Таблица 1. Развитие понятия «кредитоспособность»

| Период | Определение, критерии |

| 1920-е гг. | С точки зрения заемщика под кредитоспособностью понимали способность к совершению кредитной сделки, т. е. возможность своевременного возврата полученной ссуды. С позиций банка - правильное определение размера допустимого кредита и его обеспеченность. Большинство экономистов того времени при рассмотрении вопроса о выдаче кредита главным считали возможность получения заемщиком дохода |

| 1930-1940-е гг. |

При организации кредитных отношений указывалось, что право на получение ссуд имеют те организации, которые состоят на хозрасчете, имеют самостоятельный баланс и собственные оборотные средства. В практике кредитования применялись такие понятия, как «неликвидность баланса», «неплатежеспособность заемщика». Хозяйственный орган признавался неплатежеспособным в случае неоплаты или оплаты не в срок срочного обязательства по ссуде из-за отсутствия покрытия |

| 1950-1980-е гг. | Финансово-кредитный словарь трактует кредитоспособность как наличие предпосылок для получения кредита, способность возвратить его. Кредитоспособность заемщика определяется показателями, характеризующими его аккуратность при расчетах по ранее полученным кредитам, способность при необходимости мобилизовать денежные средства из различных источников |

| С 1991г. | Создание двухуровневой банковской системы. Процесс кредитования заемщиков стал осуществляться коммерческими банками. Ориентация на зарубежный опыт. Разработка методик осуществления кредитного процесса |

В современной российской экономической литературе нет единого мнения по трактовке понятия «кредитоспособность». Различия в определениях обобщены и представлены в табл. 2.

Таблица 2. Сравнительная характеристика определений понятий «кредитоспособность»

|

Автор определения АдадуровИ.Е.и другие экономисты 1920-х гг. |

Основа понятия Возможность получения заемщиком дохода |

Факторы, определяющие понятие Финансовая устойчивость заемщика. Прогнозная кредитоспособность заемщика |

| Финансово-кредитный словарь | Наличие предпосылок для получения кредита | Прогнозная кредитоспособность заемщика |

| Сахарова М. О. | Финансово-хозяйственное состояние предприятия-заемщика | Финансовая устойчивость заемщика. Прогнозная кредитоспособность заемщика |

| Ширинская Е.Б. | Наличие предпосылок для получения кредита | Финансовая устойчивость заемщика. Прогнозная кредитоспособность заемщика |

| Кирисюк Г. М. | Правовое и финансово-хозяйственное положение заемщика | Финансовая устойчивость заемщика. Прогнозная кредитоспособность заемщика. Правоспособность заемщика |

| Лаврушин О. И. | Способность к совершению сделки | Финансовая устойчивость заемщика. Прогнозная кредитоспособность заемщика. Правоспособность заемщика |

| Любушин Н.П., Шеремет А. Д. | Возможность погашения обязательств ликвидными активами | Показатели ликвидности активов |

Углубленный анализ финансового положения клиентов, если он проводится регулярно, как часть обычных оценочных процедур кредитного отдела, может оказать неоценимую помощь при оценке кредитоспособности заемщика. Однако он может отнимать много времени, если проводится традиционными методами [6], к которым относят коэффициентный, статистический методы и методы комплексного анализа кредитоспособности организации. Модели на основе комплексного анализа нашли широкое применение у зарубежных банков.

Анализ методов оценки кредитоспособности клиентов в России позволяет выделить их основные группы, определить преимущества и недостатки (табл. 3).

Таблица 3. Методы оценки кредитоспособности

| Метод | Характеристика | Преимущества | Недостатки |

| Коэффициентный метод оценки кредитоспособности заемщиков |

Применяемые банками коэффициентные методы оценки кредитоспособности различны, но, как правило, содержат определенную систему показателей, таких как:

|

Высокая скорость получения выводов о классе кредитоспособности заемщика в силу расчета небольшого набора показателей х | Исследование подобных методик в крупных российских банках показало, что в них отсутствует основной показатель, характеризующий платежеспособность, который является единственным, имеющим нормативное значение в соответствии с Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)». Вид экономической деятельности, как правило, не учитывается |

| Статистический метод оценки кредитоспособности заемщиков (или методы оценки риска) | Цель этих методов состоит в выработке стандартных подходов для объективной характеристики заемщика, определении числовых критериев для разделения будущих клиентов на основе представленной ими информации на надежных и ненадежных. Примером служит модель Зета (Zeta model), разработанная группой американских экономистов в конце 1970-х гг. Значение ключевого параметра Z определяется с помощью уравнения, переменные которого отражают характеристики анализируемой фирмы: ее ликвидность, скорость оборота капитала. Наибольшее применение эти методы получили при прогнозировании вероятности банкротства |

Высокая скорость получения выводов о классе кредитоспособности заемщика в силу расчета небольшого набора показателей (как правило, статистическая модель включает всего 2-5 коэффициентов). Для расчета достаточно данных, представленных в бухгалтерской (финансовой) отчетности |

Эти методы редко используются в российской практике из-за отсутствия качественных статистических моделей, учитывающих специфику разных видов экономической деятельности и масштабы бизнеса. Их характеризует низкая степень достоверности результатов анализа |

| Комплексный аналитический подход к оценке кредитоспособности заемщиков | Основным источником информации при анализе потенциального заемщика является его бухгалтерские отчетность. Кроме того, кредитные эксперты могут потребовать прогноз доходов и расходов на год и более, сведения о дебиторской и кредиторской задолженности. Также оценивается рентабельность предприятия, прибыль и убытки, соотношения показателей финансовой устойчивости и другие показатели | Получение наиболее достоверных данных о финансовом положении организации-заемщика | Высокая трудоемкость проведения процедур оценки. Проблема с получением информации при работе с субъектами малого предпринимательства |

| Оценка кредитоспособности на основе анализа денежных потоков | Определяются коэффициенты деятельности исходя из данных об оборотах ликвидных средств, запасах и краткосрочных долговых обязательствах на основе сальдо денежных потоков | Повышение достоверности анализа кредитоспособности, так как денежный поток определяет способность предприятия покрывать свои расходы и погашать задолженность своими собственными денежными средствами | Высокая трудоемкость метода, недостаток информации о денежных потоках субъекта малого предпринимательства |

| Оценка кредитоспособности на основе анализа делового риска | Деловой риск связан с возможностью не завершить эффективно кругооборот имущества организации. Принцип непрерывности деятельности организации является базовым требованием для устойчивого развития, поэтому оценка рисков должна проводиться и организацией, и кредитным экспертом при оценке кредитоспособности | Анализ делового риска позволяет прогнозировать достаточность источников погашения ссуды. Данный подход дополняет способы оценки кредитоспособности клиентов банка> | Проблема доступности к внутренней информации заемщика при оценке внутренних рисков в деятельности организации |

| Прогнозная оценка кредитоспособности |

При определении кредитоспособности заемщика банки стремятся оценивать не только текущую, но и будущую платежеспособность предприятия. Для этого могут использоваться следующие приемы:

|

Позволяет учесть не только данные бухгалтерского учета, отчетности, но и дополнительную информацию (например, устойчиво низкие коэффициенты ликвидности, ухудшение отношений с учреждениями банковской сферы, недостаточную диверсификацию деятельности или потерю ключевых контрактов и т.д.) | Любое прогнозное решение является субъективным, а рассчитанные значения критериев носят скорее характер дополнительной информации. Прогнозные модели широко используются в зарубежной практике (модели прогнозирования банкротства). В России их применение ограничено |

| Методика Ассоциации российских банков |

Предполагает анализ кредитоспособности по следующим направлениям:

|

Из каждой группы необходимо выбрать по одному показателю, наиболее характерному для анализируемой организации, и собрать по ним статистику. В связи с этим методика не является трудоемкой и учитывает при этом разные стороны деятельности заемщика | Невозможность использования для оценки кредитоспособности при длительном кредитовании. Не учитываются многие факторы риска, действие которых может сказаться через определенное время |

На практике методика оценки кредитоспособности, как правило, объединяет несколько методов, обобщая их в авторскую методику оценки кредитоспособности клиентов.

В настоящее время в мире нет единой стандартизованной системы оценки кредитоспособности. Поэтому банки используют различные методы анализа кредитоспособности заемщика. Причинами такого многообразия являются:

- различная степень доверия к количественным (поддающимся измерению) и качественным (поддающимся измерению с трудом, с высокой степенью допустимости) способам оценки факторов кредитоспособности;

- особенности индивидуальной кредитной культуры и исторически сложившейся практики оценки кредитоспособности;

- использование определенного набора инструментов минимизации кредитного риска, сопровождающееся пристальным вниманием к отдельным инструментам;

- разнообразие факторов, оказывающих влияние на уровень кредитоспособности, которое приводит к тому, что банки уделяют им различное внимание при присвоении кредитного рейтинга. Ранее достаточно подробно было рассмотрено информационно-аналитическое обеспечение, необходимое для актуальной оценки кредитоспособности потенциальных заемщиков [3]. Наиболее значимые, по мнению авторов, факторы, влияющие на оценку кредитоспособности, представлены в табл. 4;

- итог оценки кредитоспособности заемщика принимает различные формы. Некоторые банки останавливаются на простом расчете финансовых коэффициентов, другие - присваивают кредитные рейтинги и рассчитывают уровень кредитного риска.

Таблица 4. Факторы, влияющие на кредитоспособность

| Фактор | Содержание |

| Финансовое состояние на момент получения кредита | Расчет финансовых коэффициентов, определяющих ликвидность, платежеспособность И т.д. |

| Экономические возможности погашения кредита | Наличие реализуемых активов, способность привлечь дополнительные средства (кредиты других банков, займы, выпуск долговых ценных бумаг, эмиссия акций) |

| Юридические условия | Правоспособность, дееспособность, правовые риски |

| Намерения заемщика возвратить кредит | Репутация, добросовестность, кредитная история, руководство |

| Обеспечение кредита | Залог, гарантии, поручительства, страхование |

| Вероятность дефолта | Использование моделей прогнозирования банкротства |

| Конкурентоспособное положение | Срок деятельности, продукция, доля на рынке, производственная стабильность, конкуренты |

| Руководство | Стратегия, опыт, планирование и средства контроля, надежность |

| Среда окружения | Экономическая, политическая, техническая, юридическая, внешняя |

| Анализ отрасли | Барьеры вхождения, возможности покупателей и поставщиков |

| Стратегия | Товарная, маркетинговая, производственная, финансовая, научные исследования |

| Оценка реальности деятельности | Отсутствие у организации собственных или арендованных основных средств, систематическое снятие предприятием со своих банковских счетов крупных наличных денежных средств в объеме 80 % и более по отношению к оборотам по этим счетам, осуществление запутанных, экономически нецелесообразных операций, осуществление операций по доверенности лицами, не являющимися сотрудниками организации, отсутствие в штате сотрудников, кроме руководства, частая смена места постановки на налоговый учет, исполнение лицом обязанностей руководителя в нескольких организациях, регистрация предприятия по месту массовой регистрации, осуществление доверительного управления деятельностью предприятия юридическим лицом, находящимся на стадии ликвидации, отсутствие либо несущественный размер налоговых платежей |

Методики зарубежных банков по оценке кредитоспособности во многом соответствуют методикам, применяемым российскими банками. Основные элементы оценки заемщиков в России, Франции и США представлены в табл. 5.

Таблица 5. Элементы оценки заемщиков банков США, Франции. России

| Элементы оценки | США | Франция | Россия |

| Источники информации: | |||

| - учредительные документы, устав; | + | + | + |

| - источники внешней информации, бюро; | + | + | + |

| - техническая документация | + | - | - |

| - аудиторские заключения | + | + | - |

| - маркетинговая информация | + | + | - |

| - финансовые отчеты и данные бухгалтерского учета; | + | + | - |

| - данные прогнозной финансовой информации (бизнес- план, бюджет, технико-экономическое обоснование) | + | + | + |

| Показатели оценки: | |||

| - ликвидность организации; | + | + | + |

| - оборачиваемость капитала; | + | + | + |

| - привлеченные средства; | + | + | + |

| - показатели рентабельности; | + | + | + |

| - наличие единых нормативов | + | + | КТП* |

| Анализ потенциальных источников погашения кредита:> | |||

| - анализ обеспечения кредита; | + | + | + |

| - анализ прибыли предприятия; | + | + | + |

| - достаточный объем пригодных к продаже активов | + | + | + |

* Коэффициент текущей платежеспособности

Сравнительный анализ моделей оценки кредитоспособности в некоторых зарубежных странах представлен в табл. 6.

По данным Росстата, доля малых и средних компаний в ВВП России составляет около 20% [8], в то время как в странах Евросоюза, в США, Китае этот показатель превышает 50%. В Европе доля малого и среднего предпринимательства в ВВП составляет от 0 до 70%. Малый бизнес в развитых странах воспринимается как полноправный участник экономической деятельности. В России к таким предприятиям отношение скорее снисходительное, что отражается и на подходе банков к данной категории клиентов. Многими участниками банковского сектора России малый и средний бизнес рассматривается как отдельная категория клиентов в контексте кредитования. В Европе же к малым предприятиям практикуется другой подход: субъекты малого предпринимательства получают все те же услуги и продукты, что и любой корпоративный клиент: от расчетно-кассового обслуживания до гарантий и аккредитивов. Но при этом финансовыми организациями учитываются особенности этой категории клиентов. Уровень банковских ставок зависит от стоимости денежных ресурсов для самих банков. Чтобы ставки снизились для конечных потребителей, должна снизиться стоимость денег на межбанковском рынке.

Устойчивое долгосрочное экономическое развитие страны возможно только при дальнейшей диверсификации производства. Сегмент малого и среднего бизнеса по опыту развитых стран должен активно этому способствовать, обеспечивая модернизацию инфраструктуры, усиление конкуренции и развитие инноваций. В настоящее время число производственных предприятий среди компаний малого бизнеса не превышает 12%, что наряду с низкой долей малого бизнеса в ВВП России существенно тормозит рост конкуренции в реальном секторе экономики. Одной из причин низких темпов экономического развития субъектов малого бизнеса является недоступность банковского кредитования.

Несколько лет назад предоставление кредитов большинством банков осуществлялось по скоринговой системе. Во время кризиса такие банки показали наибольшее число просроченных кредитов. Методика оказалась неэффективной. Сейчас банки рассматривают кредитоспособность потенциальных заемщиков, анализируя все возможные факторы, влияющие на развитие бизнеса. Поэтому переход на единую методику оценки кредитоспособности банками очень важен для целевого финансирования данного сегмента в России.

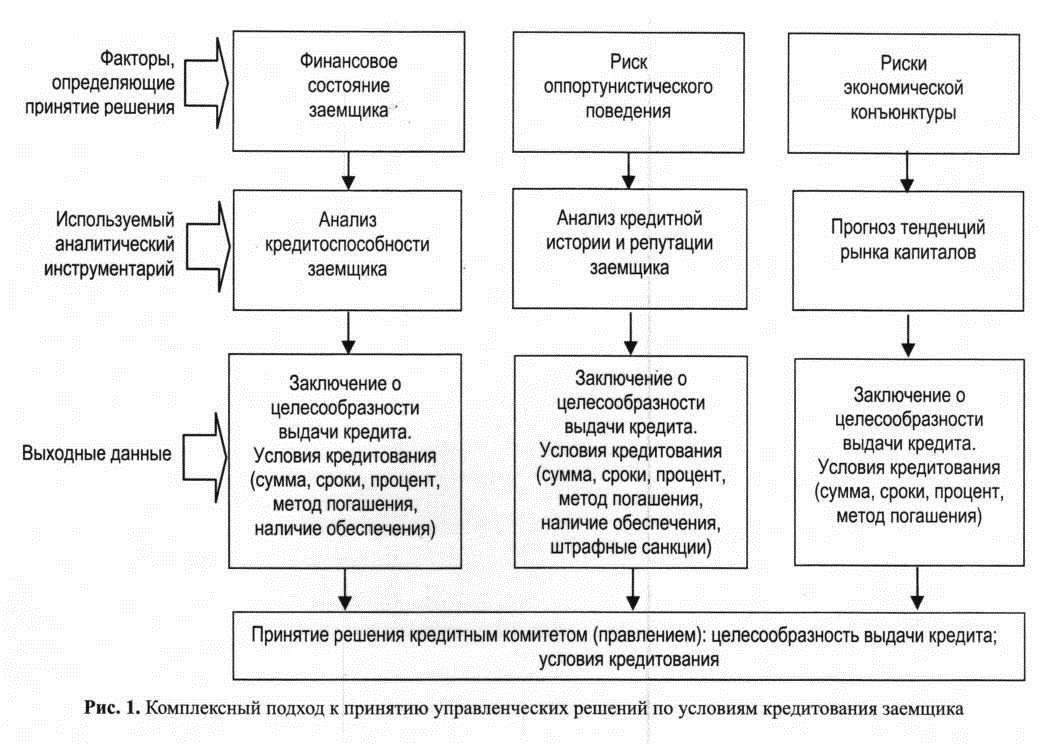

Схематично комплексный подход к принятию управленческих решений о целесообразности выдачи кредита и определению условий кредитования представлен на рис. 1.

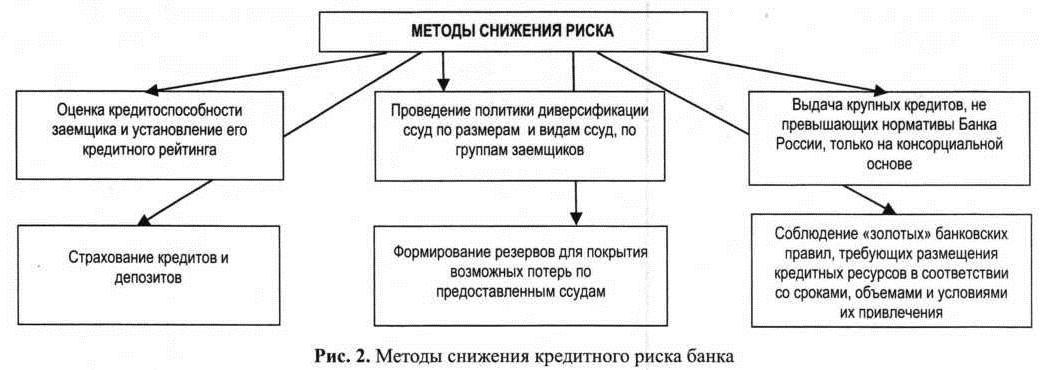

Оценка кредитоспособности заемщиков и отнесение их к разным рейтинговым позициям является одним из главным методов снижения кредитного риска. Кредитный риск - это риск невозврата (неплатежа) или просрочки платежа по банковской ссуде.

Поэтому для российской банковской системы очень важно унифицировать единую базу для оценки заемщиков в целях снижения кредитных рисков и повышения финансовой устойчивости. Методы снижения кредитного риска представлены на рис. 2.

Качество кредитного портфеля банка оценивается специальными отделами по учету ссуд и оценке рисков по системе коэффициентов, включающей абсолютные показатели (объем выданных ссуд по их видам и объем просроченных ссуд) и относительные показатели, характеризующие долю отдельных кредитов в структуре ссудной задолженности. Коэффициент качества кредитного портфеля в общем виде может быть представлен как отношение просроченной ссудной задолженности к сумме ссудной задолженности (основной долг без процентов) [7]. Методика Банка России рекомендует определять данный коэффициент как отношение расчетного резерва на возможные потери по ссудам к сумме ссудной задолженности по основному долгу.

Полноценная оценка кредитоспособности охватывает анализ и последующий мониторинг всех факторов, определяющих величину текущего риска. Основные факторы, определяющие величину текущего риска, представлены на рис. 3.

Важнейшей частью информации, анализируемой банком и получаемой через внешние источники, можно считать сведения, которые отражают действительную кредитную историю заемщика. Многие страны достигли в этом плане значительных успехов, отладив у себя работу кредитных бюро. В России в настоящее время сбором информации о финансовом состоянии клиентов занимаются как специализированные подразделения ряда кредитных организаций (в собственных интересах), так и некоторые коммерческие фирмы, предоставляющие неофициальную информацию на платной основе. Созданы разрозненные базы данных, функционирующие без взаимного обмена информацией. Фактически российские банки могут пополнять информацию о клиентах только силами собственных информационно-аналитических служб и служб безопасности (если таковые имеются).

С помощью финансового анализа банк получает достаточно объективную и достоверную информацию о платежеспособности заемщика.

В условиях высокой конкуренции и слабой государственной поддержки субъекты малого бизнеса вынуждены постоянно преодолевать финансовые трудности и кризисные ситуации. Как свидетельствуют данные Росстата, 18,9% организаций малого бизнеса в 2011г. были признаны убыточными [8].

Поэтому при оценке кредитоспособности субъектов малого предпринимательства недостаточно провести только расчет финансовых коэффициентов, так как их динамика, как правило, не является устойчивой и не позволяет выявить причины ухудшения отчетных показателей и финансового состояния организации.

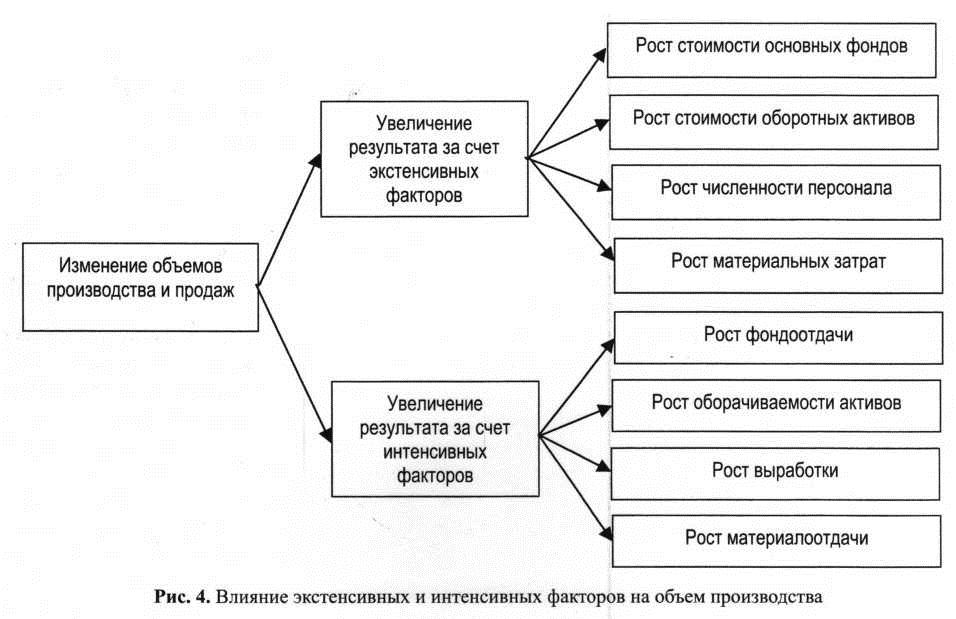

Методика оценки кредитоспособности будет наиболее достоверно описывать финансовое состояние организации в том случае, когда кредитные эксперты при выдаче кредита будут принимать во внимание показатели эффективности использования основных ресурсов организации малого бизнеса, а именно: определять, насколько интенсивно субъекты малого предпринимательства используют трудовые и материальные ресурсы, оборотные и внеоборотные активы (использование ресурсоориентированного экономического анализа). Оценка эффективности использования перечисленных ресурсов проводится на основе факторного анализа выручки от продажи товаров, работ, услуг [1].

Рост выручки субъектов малого предпринимательства может быть связан с увеличением интенсивных и экстенсивных факторов в развитии деятельности (рис. 4).

Критерием оценки кредитоспособности субъектов малого предпринимательства с позиции ресурсоориентированного экономического анализа является доля экстенсивных и интенсивных факторов в наращивании основного финансового ресурса организации (выручки от продаж).

В рамках ресурсоориентированного экономического анализа моментом ухудшения финансового состояния и уровня кредитоспособности будет наличие экстенсивных факторов в развитии производства. Наличие экстенсивных факторов свидетельствует об имеющихся резервах, использование которых может вывести организацию из наступающей кризисной ситуации. Анализ существующих и исследование новых систем показывает, что для обеспечения системной и структурной устойчивости сложных систем производства, экономики, искусства и других областей необходимо установить между основными показателями системы соотношения, соответствующие «золотой пропорции» («золотому сечению») [1].

В основе количественной оценки показателей, характеризующих тип экономического развития, финансовую устойчивость (абсолютная и нормальная устойчивость, неустойчивое и кризисное состояние) и уровень кредитоспособности, используется классификация по удельному весу экстенсивных и интенсивных факторов, влияющих на выручку коммерческих организаций. Исходя из правила «золотой пропорции» система устойчива только внутри диапазона значений от 38 до 2% удельных весов интенсивных факторов, иначе резко теряется финансовая устойчивость и управление коммерческими организациями, соответственно, снижается и уровень кредитоспособности организации.

Критерии оценки финансового состояния и кредитоспособности субъектов малого бизнеса, основанные на ресурсном подходе и правиле «золотой пропорции», представлены в табл. 7 [1].

Таблица 6. Модели оценки кредитоспособности в зарубежной практике

| Подход | Страна | Принцип оценки | Используемые коэффициенты | Период анализа | Достоинства | Недостатки |

| Правило шести С | США |

Character - репутация. Capacity - финансовые возможности. Capital - собственный капитал, имущество. Collateral - обеспечение. Conditions - общие экономические условия. Control - контроль изменений |

Общий приток денег, полученных заемщиком в ходе предпринимательской деятельности в течение всего периода его деятельности. Структура капитала | Прошлый отчетный период | Анализ качественных и количественных показателей, учет внешних факторов | Субъективизм, недостаточная проработанность математического аппарата |

| CAMPARI | США, европейские страны |

Character - репутация, характеристика (личные качества) заемщика. Ability - способность вернуть кредит (оценка бизнеса заемщика). Marge - маржа, доходность. Purpose - цель кредита. Amount - размер кредита. Repayment - условия погашения кредита. Insurance - обеспечение, страхование риска непогашения кредита |

Показатели ликвидности фирмы. Показатели оборачиваемости капитала. Показатели привлечения средств. Показатели рентабельности | Комплексная оценка клиента с учетом цели кредитования и страхования риска | ||

| PARTS | Англия |

Purpose - назначение, цель получения кредита. Amount - сумма, размер кредита. Repayment - оплата, возврат (долга и процентов). Term - срок предоставления кредита. Security - обеспечение погашения кредита |

Приток и отток денежных средств. Анализ баланса: соотношение долгосрочной задолженности и собственных средств, соотношение стабильных собственных ресурсов и суммы активов, динамика затрат и убытков по сравнению с темпами роста производства | Анализ качественных показателей, движения денежных средств | ||

| Оценочная система анализа | Франция | Оценка предприятия, анализ его баланса, а также другой финансовой отчетности. Оценка кредитоспособности клиентов на основе методик, принятых отдельными коммерческими банками. Использование для оценки кредитоспособности данных картотеки банка Франции | Соотношение факторов производства. Соотношение амортизации и амортизируемых средств, уровень инвестиций. Анализ баланса: соотношение долгосрочной задолженности и, собственных средств, соотношение стабильных собственных ресурсов и суммы активов, динамика затрат и убытков по сравнению с темпами роста производства | Комплексная оценка, использование картотеки банка Франции, анализ баланса |

Таблица 7. Классификация кредитоспособности организации на основе ресурсоориентированного экономического анализа с учетом принципа «золотой пропорции»

| Границы изменения интенсивных факторов, % | Тип развития производства | Вид финансовой устойчивости | Финансовое состояние заемщика | Уровень кредитоспособности |

| Более 2 | Интенсивный | Абсолютная | Хорошее | Высокий |

| От 38 до | Интенсивно-экстенсивный | Нормальная | Среднее | Достаточный |

| От 14 до 38 | Экстенсивно-интенсивный | Неустойчивая | Ниже среднего | Удовлетворительный |

| Менее 14 | Экстенсивный | Кризисная | Плохое | Низкий |

Рассмотренный подход активно развивался в СССР, что подтверждают работы С. Б. Барнгольц, В. И. Ганштака, С.Е. Каменицера, В. П. Копняева, Б.И. Майданчика, М.В. Мельник, P.M. Петухова, Н.Г. Чумаченко, А. Д. Шеремета и многих других ученых и практиков.

При всех достоинствах ресурсоориентированного экономического анализа он, к сожалению, практически не используется в практике банковского кредитования, хотя его применение способно повысить эффективность кредитования субъектов малого бизнеса и снизить кредитные риски со стороны банков.

Таким образом, на основании анализа банковских методик оценки кредитоспособности заемщиков можно выделить следующие недостатки существующих моделей оценки:

- поверхностный анализ структуры бизнеса заемщика;

- отсутствие информации о видах деятельности заемщика и их диверсификации;

- оценка ряда финансовых и нефинансовых факторов риска, рекомендованных положением Банка России [4], отсутствует либо является поверхностной;

- отсутствие оценки эффективности использования ресурсов субъектов малого бизнеса;

- отсутствие в учетной системе предприятия перспективной (управленческой) отчетности (плана доходов и расходов, прогноза движения денежных средств);

- отсутствие критерия текущей платежеспособности (единственного нормативно закреп-ленного показателя) в банковских методиках оценки кредитоспособности.

Рекомендации по устранению выявленных недостатков при оценке кредитоспособности заемщиков заключаются в обязательном мониторинге следующих факторов:

- правового обеспечения деятельности заемщика, т. е. проверка наличия и срока действия патентов, лицензий, сертификатов;

- уровня организации системы внутреннего контроля, качества управления финансами, ведения бухгалтерского учета и формирования бухгалтерской отчетности;

- эффективности и добросовестности управления бизнесом;

- стадий развития жизненного цикла заемщика и положения в конкурирующей среде;

- разнообразия хозяйственных связей заемщика и сроков исполнения обязательств;

- оценки рыночных, в том числе предпринимательских, рисков;

- изучения репутации заемщика среди клиентов (наличие судебных разбирательств или возможности их возникновения, а также оценка иных санкций в отношении заемщика);

- наличия и вида обеспечения кредитов, возможности покрытия ссудной задолженности и процентов на период кредитования;

- платежно-расчетной дисциплины, в том числе в отношении обязательств перед бюджетом, государственными внебюджетными фондами, персоналом по оплате труда и т. п.;

- перспективной платежеспособности на основе прогнозирования денежных потоков;

- определения типа экономического развития организации (экстенсивное или интенсивное) на основе эффективности использования ресурсов.

Литература

1. Ендовицкий Д.А., Любушин Н.П., Бабичева Н.Э. Ресурсоориентированный экономический анализ: теория, методология и практика // Экономический анализ: теория и практика. 2013. № 38.

2. Кемаева С.А., Бондаренко В.В. Анализ упрощенных форм бухгалтерской отчетности малых предприятий // Экономический анализ: теория и практика. 2013. № 2.

3. Кемаева С.А., Козлова Е.Е., Ионова Е.С. Информационно-аналитическое обеспечение оценки кредитоспособности организаций малого бизнеса // Экономический анализ: теория и практика. 2014. №7.

4. О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности: положение Банка России от 02.03.2004 № 254-П.

5. Просалова В.С. Проблемы оценки кредитоспособности клиентов коммерческих банков: монография. Владивосток: ВГУЭС, 2008. 180 с

6. Тавасиев А.М., Бычков В.П., Москвин В.А. Банковское дело: базовые операции для клиентов. М.: Финансы и статистика, 2005. 304 с.

7. Шаталова Е.П. Оценка кредитоспособности заемщика в банковском риск-менеджменте: учеб. пособие. М.: КноРус, 2011.

8. Федеральная служба государственной статистики. http://gks.ru

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ