Два контура интересов в политике финансовго здоровья компании

Теплова Тамара Викторовна

д.э.н., профессор кафедры фондового рынка и рынка инвестиций НИУ-ВШЭ,

руководитель магистерской программы «Финансовые рынки и финансовые институты»

факультета экономики НИУ-ВШЭ, руководитель Лаборатории анализа финансовых рынков Ниу-ВШЭ

Автор ряда научных публикаций, монографий и учебных пособий для вузов (г. Москва)

Управление корпоративными финансами

№ 05(53) 2012

ФИНАНСОВОЕ ЗДОРОВЬЕ И РЫНОЧНАЯ УСПЕШНОСТЬ

В статье рассказывается о двух контурах финансовых интересов основных владельцев капитала компании (собственников и кредиторов) и различиях систем ключевых финансовых показателей, соответствующих трем проекциям диагностирования финансового здоровья (ликвидность, текущая экономическая эффективность и рост). Приведены примеры российских компаний, по-разному подходящих к трактовке стоимостных целей и к выбору показателей, используемых при анализе деятельности и мотивации топ-менеджмента.

Современная финансовая аналитика имеет ряд особенностей, о которых часто забывают неопытные финансовые менеджеры компаний и начинающие рыночные игроки и постоянно помнят профессиональные финансовые аналитики, успешные инвесторы (как портфельные рыночные, так и мажоритарные собственники компаний), последние улавливают их суть часто на интуитивном уровне. Перечислим эти особенности:

1) для диагностирования рыночного успеха и инвестиционной привлекательности недостаточно только традиционных финансовых (на базе стандартной финансовой отчетности) показателей деятельности;

2) интересы (цели) отдельных групп стейкхолдеров компании различаются, решение каждой задачи предполагает использование своего набора (системы) показателей;

3) необходимо увязывать нормативные показатели, в том числе финансовые (маржа прибыли,. оборачиваемость активов и т.п.), с динамикой бизнес-цикла и отраслевыми изменениями (главное правило: не может быть «вечных» нормативов).

«Все чаще компании — среди них банки, сырьевые группы, ретейлеры — вместо громоздкого «прочное финансово-экономическое положение» говорят «здоровье». Эта метафора вполне уместна. Как многие люди кажутся внешне вполне крепкими, даже если их физические силы на исходе и вряд ли их хватит на долгие годы активной жизни, так и краткосрочная прибыльность не означает, что компания будет из года в год достигать высоких результатов» [2]. Финансовая успешность компании является обязательным условием сохранения и укрепления конкурентной позиции на рынке. Однако для поддержания конкурентоспособности выполнения этого условия недостаточно.

Рыночную успешность традиционно оценивают по следующим показателям:

1) достижение целей ключевых собственников (вывод на рынок нового продукта, выход на новые географические рынки, устранение одного из конкурентов, создание узнаваемого бренда и т.п.);

2) доля рынка и возможность диктовать рынку свои условия;

3) лояльность покупателей и других клиентов компании и т.д.

Рыночная успешность(конкурентная позиция) зависит в первую очередь от наличия у сотрудников компании таких компетенций, которые позволяют ей своевременно воспользоваться рыночными возможностями и обратить кризисные ситуации (внешние или внутренние) в новые стимулы и рычаги развития. Финансовая успешность (часто используется термин «финансовое здоровье») определяется способностью компании управлять денежными средствами (генерировать их, привлекать и распределять). При этом принимается во внимание не только оперативное управление денежными потоками (функция казначейства), но и стратегические способности управлять капиталом (выбрать оптимальное соотношение собственного и заемного капиталов, обеспечивающее рост бизнеса, определиться с дивидендной политикой, чтобы удовлетворить интересы разных групп собственников и при этом не потерять возможности роста, и т.д.). В финансовой успешности заинтересованы различные группы: менеджеры компании (прежде всего генеральный и финансовый директора), работу которых часто оценивают с учетом достижения / недостижения ключевых финансовых показателей, собственники (владельцы собственного капитала), кредиторы, инвесторы (потенциальные владельцы капитала). Каждая из вышеперечисленных групп проводит собственный финансовый анализ (с учетом имеющейся информации и целей взаимодействия с компанией).

В общем случае финансовый анализ должен:

1) дать представление о том, каково текущее финансовое здоровье компании: устраивают ли собственников и других заинтересованных лиц (стейкхолдеров) рост капитала и бизнеса, рост прибыли, генерируемый денежный поток;

2) помочь выявить проблемные зоны в работе компании («слабые звенья» в процессах генерирования денежных потоков, привлечения денег, их распределения, инвестирования) и те финансовые рассогласования, которые мешают достижению целей владельцев капитала и других заинтересованных лиц;

3) показать, как будет выглядеть компания (финансовые метрики: прибыль, денежный поток, рыночная стоимость) и какими будут выгоды стейкхолдеров в случае реализации тех или иных управленческих решений.

Можно ли утверждать, что только финансово здоровая компания (способная вовремя расплачиваться по обязательствам, эффективно управляющая капиталом и активами, способная привлечь новый капитал) может быть успешной (наращивать нужные компетенции в конкурентной борьбе и в создании новых рынков)? Если речь идет о рыночной экономике, то ответ однозначный: только -финансово здоровая компания имеет шанс на успех. В нерыночных (или квазирыночных) условиях, когда методы конкурентной борьбы из сферы качества продукции / услуг и цен смещаются в область обладания административным ресурсом, ситуация гораздо сложнее. Существует масса примеров того, как неэффективно работающая компания, реализующая убыточные инвестиционные проекты, предлагающая услуги низкого качества, тем не менее сохраняет высокую долю рынка и пользуется поддержкой регулирующих и контролирующих органов.

Можно ли только по показателям финансового здоровья предсказать успех или провал компании на рынке? В учебной литературе на этот вопрос часто дается положительный ответ, но исследования на зарубежных рынках (классическая работа Нортона и Каплана)1 и отечественная практика указывают на то, что все не так однозначно. Во-первых, финансовые показатели имеют временной лаг (пользователь получает.их не в режиме текущего времени, например, по ряду непубличных компаний миноритарный собственник может получить годовой отчет только через два-три месяца после завершения финансового года). Во-вторых, есть определенные сомнения в достоверности демонстрируемых компаниями финансовых показателей (например, когда приводятся рыночные (экспертные) или же балансовые оценки активов компании, которые могут не отражать реальной ценности рассматриваемых ресурсов, при расчете прибыли могут закладываться определенные допущения (например о переоценке активов, что ведет к появлению «бумажной прибыли»)).

Важность отслеживания и совершенствования таких проекций, как маркетинговая успешность, взаимовыгодные отношения персонала и руководства и т.п., учтена во множестве концепций сбалансированного роста и анализа деятельности на уровне фирмы, самыми известными из которых являются сбалансированная система показателей Нортона — Каплана (Balanced Scorecard, BSC),система стратегических карт Мейселя, пирамида эффективности Мак-Нейра — Ланча — Кросса, универсальная система показателей деятельности Рамперсада, система ЕР2М (Effective Progress and Performance Measurement) Адамса — Робертса.

Основной принцип, заложенный в вышеперечисленные концепции, — ориентация исключительно на финансовые показатели деятельности (динамику величины активов, капитала, прибыли, операционных денежных потоков) — может сыграть злую шутку с инвесторами и менеджерами компаний.2

Анализ многолетней истории взлетов и падений североамериканских и европейских компаний показывает, что традиционные финансовые индикаторы (скажем, выстроенные на базе стандартов бухгалтерского учета) часто опаздывают с диагностированием проблем. Тревожными сигналами для аналитиков чаще являются не финансовые показатели, а падение качества и ухудшение репутации компании на рынке, уход компетентного персонала, разногласия среди представителей руководства и среди собственников. Эта закономерность нашла понимание у теоретиков и практиков только к середине 1990-х гг., хотя еще в 1950-1960-е гг. разработчики управленческих систем подчеркивали значимость комплексного отслеживания финансовых и нефинансовых показателей. Однако именно к 1990-м гг. с ростом компаний «новой экономики», которые не укладывались в «стандартную аналитику» на базе финансовой отчетности и демонстрировали взрывной рост капитализации, появилось много наработок по взаимоувязке финансовых и нефинансовых показателей, пытающихся объяснить успех компаний «новой экономики» и финансовые провалы индустриальных компаний (прежде всего машиностроительных).

Вариант дополнения набора традиционных финансовых показателей нефинансовыми (характеризующими успешность маркетинговых программ, эффективность системы управления персоналом и т.д.) — лишь один

из возможных способов совершенствования аналитической работы в компании. Второй вариант — переход на новый уровень финансовой аналитики, нацеленной на интересы рыночных инвесторов, позволяющей сблизить целевые задачи менеджеров и ключевых собственников. В рамках этого второго направления уже много лет ведутся активные исследования по разработке системы стоимостных показателей. Предполагается, что новые (стоимостные) показатели позволят компании не только более адекватно диагностировать проблемы в финансовой сфере, но и достоверно определять степень рыночной

успешности. Для того чтобы понять, в чем состоят различия между стоимостными и традиционны-

ми показателями, рассмотрим три общепринятые группировки (проекции) финансовых показателей и коэффициентов, раскрывающие три ключевых аспекта финансового здоровья: генерирование денежных средств и расчеты с заинтересованными сторонами, прибыль как индикатор эффективности использования ресурсов и оценку активов (капитала) и их потенциала роста.

ТРИ ПРОЕКЦИИ ФИНАНСОВОГО ЗДОРОВЬЯ КОМПАНИИ

Ответ на вопрос, каково финансовое здоровье компании, формируют три проекции:

1) проекция ликвидности (иногда в литературе можно встретить «жизнеспособности»), связанная с генерацией компанией денежных потоков и возможностью расчетов по обязательствам, а также по требованиям собственников (дивидендные выплаты);

2) проекция текущей экономической эффективности деятельности (часто применяют термин «проекция прибыли», т.к. большинство метрик строится на использовании тех или иных показателей прибыли);

3) проекция сбалансированности роста бизнеса (которая включает оценку активов (капитала) и отвечает на вопрос о целесообразности расширения деятельности).

Проекция ликвидности отражает достаточность поступлений денежных средств и формирования денежных потоков для удовлетворения ожиданий заинтересованных групп. Главный вопрос, на который должен получить ответ аналитик, — способна ли компания генерировать денежные средства, расплачиваться вовремя по операционным и финансовым обязательствам.

Проекция текущей эффективности позволяет сопоставить текущие затраты ресурсов, выраженные в денежной форме, с получаемыми текущими выгодами. Главный вопрос насколько эффективно используются ресурсы. Заметим, что в русскоязычной литературе единого понимания эффективности и сопутствующих терминов не существует, поэтому дадим краткие комментарии.

Следует различать понятия «результативность» и «эффективность». Результативность —характеристика процесса или действия, относящаяся к способности компании достигать поставленных целей. Компания или отдельный проект результативны, если имеет место достижение поставленных целей, которые не обязательно формулируются в финансовых показателях. Эффективность предполагает сопоставление эффекта и затрат на его получение. Можно рассматривать эффективность использования отдельных ресурсов, например труда, долгосрочных материальных активов, а также эффективность (отдачу) по всем задействованным ресурсам (традиционно используемый показатель — ROC 3). Таким образом, следует различать:

• efficacy (эффективность в смысле результативности) — способность получать намеченный результат в желаемом объеме и качестве; такая трактовка эффективности фокусируется на достижении цели, а не на ресурсах, затраченных на получение желаемого результата (например, процентное соотношение фактически полученного результата к нормативному / запланированному, так обозначают эффективность вакцины или вакцинации);

• effectiveness(эффективность в смысле действенности) — способность получать эффект (результат) от неких действий, который не всегда может быть измерен при помощи количественных показателей;

•efficiency (эффективность в смысле продуктивности, производительности, экономичности) — отдача (эффект) на единицу затрат (примеры — производительность труда, фондоотдача, отдача на капитал); рассматриваемый результат по операционной деятельности компании трактуется как операционная эффективность (operating efficiency).

Проекция сбалансированного роста диагностирует целесообразность роста бизнеса (выручки) и сбалансированность основных финансовых пропорций (рост активов, прибыли, денежных средств). Главный вопрос — целесообразен ли рост, не создает ли рост бизнеса (выручки) диспропорций (не порождает ли он дефицит или избыток денежных средств, падение эффективности и т.п.).

СТОИМОСТНАЯ АНАЛИТИКА КАК ИНСТРУМЕНТ УСТРАНЕНИЯ ПРОТИВОРЕЧИЙ ДИАГНОСТИРОВАНИЯ РЫНОЧНОЙ И ФИНАНСОВОЙ УСПЕШНОСТИ

По меткому выражению Стюарта Майерсас4 1990-х гг. в среде финансовых консультантов и аналитиков началась настоящая «война метрик». За вводимыми метриками (показателями) стоят сложные системы взаимосвязанных финансовых и нефинансовых факторов, характеризующих новые экономические реалии и отраслевую специфику.

Среди наиболее известных финансовых моделей можно выделить следующие:

• запатентованную модель финансового управления по экономической добавленной стоимости EVA™ (Economic Value Added) компании Stern, Stewart & Со, а также множество стоимостных показателей, развивающих концепцию добавленной стоимости, которые разработаны этой компанией (MVA, COV, FGV, WAI, RWA)5;

• модели остаточной прибыли (Residual lncome , Rl) компании McKinsey;

• модель доходности по денежному потоку CFROI (Cash Flow Return on Investment) Бостонской консалтинговой группы (BCG);

• модель добавленной стоимости денежного потока (CVA), разработанная в середине 1990-х гг. шведскими финансовыми консультантами Оттоссоном и Вейссенриэдером [12];

• модифицированная модель добавленной стоимости денежного потока (Modified Cash Value Added, MCVA);

• модель CerTIVVA (Certification, Testing, Inspection & Verification — Value Added), которая применяется банковской группой Societe Generale de Surveillance (SGS)6.

Новые финансовые показатели выстраивают «в пирамиду» по уровням управления и бизнес-единицам, цель их применения — показать, какие эффекты для владельцев капитала создаются на разных временных отрезках. Данные показатели существенно отличаются от показателей стандартной финансовой отчетности. Проверка показателей на качество работы реализуется через расчет корреляции с фиксируемой по биржевым котировкам рыночной стоимостью компании (акций). Именно рыночная стоимость компании (ее акционерного капитала и акций) ставится во главу угла (чем более показатель или система показателей коррелирует с рыночной стоимостью компании, позволяет прогнозировать котировки акций, тем он (она) более ценен). При этом не только финансовая аналитика подчиняется задаче наращения рыночной стоимости. Процитируем Питера Дойля, автора работы «Маркетинг, ориентированный на стоимость»: «Маркетинг — это управленческий процесс, нацеленный на увеличение доходов собственников компании посредством создания устойчивых отношений с прибыльными потребителями и защиты этих отношений устойчивыми отличительными преимуществами» [3].

Подвижки происходят и в системе управленческого учета, управления затратами, реинжиниринга, что способствует появлению «инноваций» в этих сферах (Strategic Management Accounting, SMA — стратегический управленческий учет; Activity-Based Costing, АВС — расчет себестоимости по видам деятельности; Activity-Based Management, АВВ — функционально-стоимостное управление; Activity-Based Budgeting АВВ — процессно-ориентированное бюджетирование; Business Process Reengineering, BPR — реинжениринг бизнес-процессов).

В конце 1990-х гг. на американском рынке стала крайне популярной модель управления стоимостью компании (менее распространена на европейском рынке и слабо представлена на скандинавском рынке). Управление стоимостью компании (Value Based Management, VBM7) — современная концепция менеджмента, обосновывающая преимущества системы управления на уровне хозяйствующего субъекта рынка, в рамках которой последовательно реализуются процессы целеполагания, стратегического и оперативного принятия решений, управления, базирующегося на принципах стоимостной модели финансового анализа компании, те. ориентированного на приращение рыночной стоимости бизнеса и ее акционерного капитала. Согласно данной концепции управление стоимостью в интересах акционеров (владельцев собственного капитала, держателей акций) позволяет повышать конкурентную позицию компании на рынке, ведет к росту эффективности (например, увеличению производительности труда, отдачи по капиталу), повышению благосостояния всех других стейкхолдеров и общества в целом.

Еще одна инновация, активно продвигаемая в академических работах, но пока не нашедшая воплощения в практике управления, — переход от VBM с акцентом на интересы акционеров (Shareholder Value, SHV) к «переосмысленной» модели максимизации стоимости (Enlightened Share-holder Model) Дженсена, т.е., по сути, к модели управления стоимостью с позиции всех стейкхолдеров компании, как финансовых, так и нефинансовых (Stakeholder Value, STV), что, по мнению автора, фактически означает переход к новому этапу развития капитализма (stakeholder capitalism, по терминологии Дж. Келли, Д. Келли и Гэмбла [10]). Этот переход должен обеспечить максимизацию выгод стейкхолдеров в долгосрочном периоде и гарантировать не только рыночную успешность, но и устойчивость рыночной позиции компании. Эта устойчивость будет, по мнению авторов, базироваться на гармонизированном учете интересов всех стейкхолдеров, на балансе интересов.

Стоимостная финансовая модель компании исходит из того, что целевой функцией принятия управленческих решений и критерием их оценки является стоимость бизнеса (Value of Firm), увеличение которой обеспечивается за счет сбалансированного роста финансового, интеллектуального и социального капиталов компании. Концепцию VBM взяли на вооружение многие консалтинговые компании. Преуспевающие компании из разных отраслей внедряют эту систему управления трансформируют с учетом подвижек на рынке капитала1.

КОНФЛИКТЫ ИНТЕРЕСОВ ВЛАДЕЛЬЦЕВ КАПИТАЛА И ДВА КОНТУРА ДИАГНОСТИРОВАНИЯ ФИНАНСОВОГО ЗДОРОВЬЯ

Владельцы капитала — не однородная формация. Значительным упрощением будет утверждать, что все владельцы капитала (мажоритарные и миноритарные собственники, инсайдеры и аутсайдеры, держатели крупных кредитов и владельцы биржевых облигаций) имеют общие интересы и стимулы к повышению рыночной успешности компании, а также получают выгоды от своего присутствия пропорционально принимаемому риску. В реальном мире все гораздо сложнее, деловая пресса пестрит обсуждениями случаев конфликтов интересов между владельцами капитала. Один из значимых конфликтов — между владельцами собственного и заемного капиталов. Кредитор заинтересован в «исправном заемщике», который не входит в высокорискованные (непонятные для кредитора) проекты, проявляет лояльность к кредитору и принимает все его условия (по срокам, ставкам, обеспечению, порядку погашения займов) и ограничения (например, по дивидендной политике, сделкам в рамках операционной деятельности). Собственник в силу большей информированности о состоянии дел в компании и ситуации на отраслевом рынке имеет возможность направить деньги кредитора на выгодные для себя (и более рискованные для кредитора) проекты, а также может объявить о банкротстве, если сочтет, что долг превышает рыночную оценку активов компании.

Вот почему диагностирование «здоровья» компании различается в зависимости от того, с позиций какой из заинтересованных групп (стейкхолдеров) оно осуществляется. При рассмотрении конфликта «собственник — кредитор» можно выделить два контура диагностирования: контур интересов кредитора и контур интересов собственника. Каждый контур формируют три проекции анализа финансового здоровья компании: ликвидность (платежеспособность), текущая эффективность и сбалансированность роста (будущее развитие). Однако трактовка этих проекций и показатели в рамках каждого контура различаются т.к. различаются интересы двух групп владельцев капитала (кредиторов и собственников). Соответственно, можно говорить о двух моделях финансового анализа компании: учетной, или бухгалтерской (ориентированной в первую очередь на интересы кредиторов) и стоимостной (иногда в литературе фигурирует термин «инвестиционная», или «финансовая»), отражающей интересы владельцев собственного капитала компании. Первая модель широко описана в литературе, представлена популярными наборами финансовых показателей, которые рассчитываются на базе финансовой отчетности и поэтому легко автоматизируются (например, с помощью программного продукта «Альт-Финансы»). Вторая модель относительно новая, работы по созданию системы финансовых показателей для разных уровней управления, по ранжированию компаний в рамках этих систем начались только в 1990-е гг.

Отметим важный момент: две модели финансовой аналитики не конфликтуют, а органично дополняют друг друга. Часто на уровне экспресс-диагностики финансового здоровья компании для оценки возможности получить банковский кредит вполне достаточно учетного анализа (в рамках интересов кредиторов).Для принятия инвестиционных решений (входить ли в капитал компании в качестве собственника), стратегических управленческих решений на уровне фирмы (дивидендная политика, изменение структуры капитала и т.п.) стоимостный анализ обязателен. Соответственно, возникает потребность в понимании терминологии 9 и набора показателей, которые формируют этот стоимостный анализ. Видимое различие двух моделей — использование разного набора информации: учетная модель базируется на стандартной финансовой отчетности, а в рамках стоимостной модели активно используется информация с финансового рынка (например, по доходности финансовых инструментов разного класса риска). Существуют и более глубокие отличия, связанные с учетом риска деятельности, с трактовкой денежных средств и рыночной стоимости бизнеса.

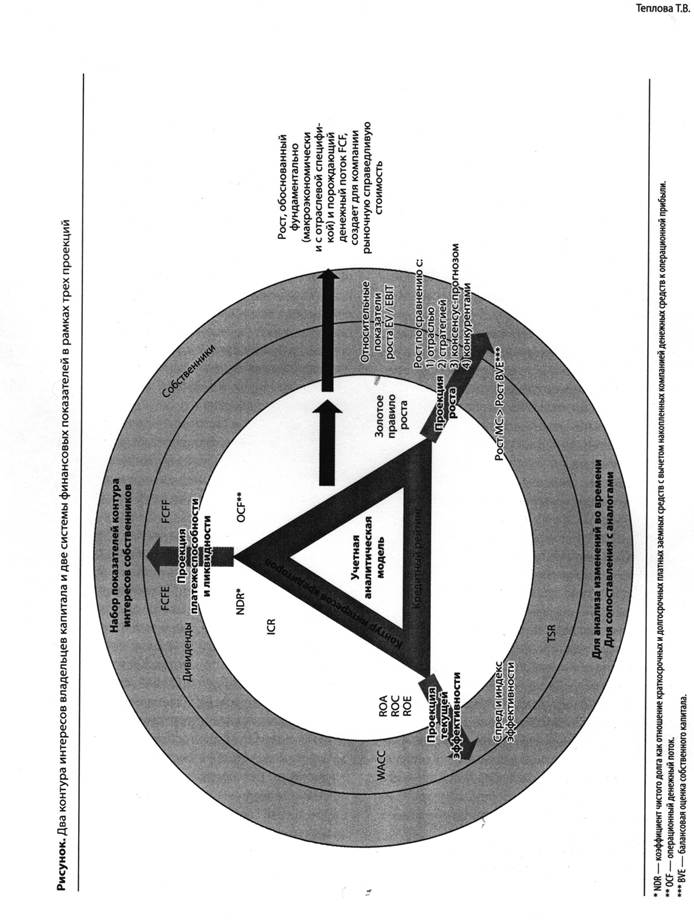

Рассмотрим три проекции финансового здоровья в рамках двух контуров интересов (см. рисунок).

Проекция ликвидности в рамках контура кредитора показывает, может ли компания своевременно расплачиваться по своим обязательствам. В первую очередь интерес представляют текущие обязательства, но важен также и вопрос о сбалансированности имеющихся ресурсов (активов) по степени их ликвидности и срочности обязательств. Термин, который характеризует возможность в любой момент времени расплатиться по наступающим обязательствам, — «платежеспособность». Это достаточность имеющихся в распоряжении денежных средств для своевременного выполнения денежных обязательств, обусловленных законом или договором. Важный момент для диагностирования платежеспособности — наличие обязательств в рассматриваемый момент времени.

Поскольку оценить платежеспособность по стандартной финансовой отчетности достаточно сложно (даже публичные компании не всегда раскрывают отчет о движении денежных средств), часто в учетной аналитике используется понятие ликвидности компании с позиции кредитора (ликвидность как наличие у компании оборотных активов, достаточных для погашения текущих обязательств). Степень сбалансированности имеющихся ресурсов (активов) и срочности обязательств характеризует показатель ликвидности баланса. Баланс ликвиден, если денежная оценка каждой группы активов, выделенной по степени ликвидности (начиная с высоколиквидных (денежные средства)), превышает величину обязательств, сгруппированных по срочности. Показатели ликвидности баланса — традиционно используемые показатели в рамках учетной (бухгалтерской) модели анализа (первый блок показателей). К этому блоку относятся такие популярные показатели, как коэффициент текущей ликвидности, быстрой и абсолютной ликвидности баланса (показатели краткосрочной ликвидности баланса (Short Term Liquidity Risk Ratios)). Обратим внимание, что речь идет именно о ликвидности баланса, а не компании, и уж точно не о позиции собственника. К первому блоку показателей может быть отнесен и расчет «чистых активов», методики которого могут отличаться (например, методика Минфина России отличается от ряда зарубежных популярных методик).

Второй блок показателей в рамках первой проекции — показатели долгосрочной ликвидности, характеризующие возможность погашения долгосрочных обязательств и наличие займовой мощности у компании. Сюда относятся показатель окупаемости долга (соотношение долга и годовых чистых выгод (прибыли или денежного потока)), коэффициент покрытия процентов (ICR, Interest Coverage Ratio; TIE, Times Interest Earned), доля краткосрочного чистого долга в общем долге и др.

Проекцию текущей эффективности в рамках контура кредитора характеризуют понятие прибыли (в контексте принятых страновыхили10 международных 11бухгалтерских стандартов), скорректированные аналитические показатели прибыли, а также целый спектр относительных показателей, рассчитываемых на базе прибыли по стандартам финансовой отчетности и по аналитической прибыли. Могут приниматься во внимание и нормализованные показатели, в которых устранены нетипичные доходы и расходы.13 Типичные примеры аналитической прибыли — показатели EBIT, EBITDA, OIBDA, для расчета которых нет общепринятых стандартов. В своих годовых отчетах компании часто дают комментарии по расчету этих показателей и приводят собственные оценки, которые могут не совпадать с оценками аналитическо-информационных агентств (например, агентства Bloomberg ).14

Проекцию сбалансированности роста характеризуют показатели темпов роста выручки, прибыли, активов и возможности наращения бизнеса (т.е. выручки) при сложившихся ключевых финансовых пропорциях (расчет так называемого «устойчивого темпа роста бизнеса» и оценка предполагаемого дефицита денежных средств)15. К этой проекции могут быть отнесены также показатели операционного и финансового рычагов (как коэффициенты эластичности изменения прибыли по отношению к изменению выручки).

Контур собственника расширяет требования к набору используемой информации и к трактовке выделенных проекций. Система стоимостных показателей, сгруппированных по трем проекциям, показана на внешнем круге схемы.

Проекция ликвидностью в рамках анализа интересов собственников (в стоимостной модели) трактуется как ликвидность капитала (всего капитала и капитала собственников). Ликвидность капитала отражает возможность удовлетворить интересы финансовых стейкхолдеров (инвесторов) за счет денежного потока, сгенерированного компанией (бизнесом), т.е. она учитывает погашение как текущих операционных, так и инвестиционных обязательств, связанных с сохранением и развитием конкурентной позиции на рынке. Ликвидность капитала собственников предполагает наличие денежных потоков, которые могут быть свободно выведены (например, денежные дивиденды) без ущерба для рыночной позиции компании (т.е. ликвидность капитала собственников характеризует способность компании заработать средства, которые будут достаточны, чтобы расплатиться по операционным обязательствам, инвестиционным (связанным с будущим ростом) и с кредиторами).

Для оценки положения инвесторов компании важно понимать, насколько денежный поток, генерируемый в рамках применяемой бизнес-модели, покрывает текущие обязательства (по заработной плате, взаимоотношениям с контрагентами и т.п.) и достаточен ли он для развития компании, те. покрывает ли он потребность в инвестициях; может ли компания, выполняя и операционные, и «инвестиционные» обязательства, компенсировать риски инвесторов. Ни показатель операционного денежного потока, ни уж тем более совокупный денежный поток16 ответа на этот вопрос не дают. Финансовые аналитики обращаются к специфическому показателю свободного денежного потока, который рассматривается как с позиции всех владельцев капитала (FCFF), так и с позиции собственников (FCFE). Алгоритм расчета FCF подчеркивает значимость непрерывного рассмотрения результатов деятельности компании, необходимость учета инвестиций-в основной и оборотный капитал для продолжения деятельности.

Одни компании нуждаются в неотложных крупных инвестициях для поддержания деятельности, для других эта необходимость возникает через определенные промежутки времени, что связано с физическим и моральным износом оборудования.

Безусловно, потребность в новом основном капитале меняет ценность компании в глазах инвесторов. Компании, испытывающие потребность в инвестициях в текущий момент (для замены изношенных или обновления морально устаревших элементов материального основного капитала), будут цениться инвесторами меньше, чем компании с небольшой текущей потребностью в замене и модернизации оборудования. Таким образом, показатель свободного денежного потока отражает не только «живые» деньги, но и деньги, потенциально выводимые собственниками капитала, т.к. все обязательства по развитию компании уже учтены (по вложениям как в основной капитал, так и в оборотный). Миноритарный акционер в рамках проекции ликвидности часто ориентируется на денежные выплаты в виде дивидендов. Отметим, что во многих компаниях выплаты дивидендов привязаны (в рамках дивидендной политики) не к прибыли по стандартной финансовой отчетности, а именно к свободному денежному потоку. Так, весной 2012 г. в преддверии IPO акционеры ОАО «Мегафон» утвердили новую дивидендную политику, согласно которой дивиденды могут исчисляться как от чистой прибыли (50%), так и от денежного потока (70%) — в зависимости от того, какая сумма больше.

Проекция текущей эффективности в рамках контура собственника для рыночного инвестора базируется на показателе доходности акции (TSR, Total Shareholders Return; специалисты компании McKinsey обозначают как TRS [9] )17, а для мажоритарного инвестора (собственника) и в ситуации принятия управленческих решений на уровне компании — на экономической прибыли (ключевым показателем становится барьерная ставка доходности — WACC). Отметим, что в стоимостной модели для миноритарного и мажоритарного собственников финансовые индикаторы различаются, что связано как с принимаемыми рисками, так и

с возможностью получения тех или иных выгод от

владения долями компании.

TSRтрадиционно рассматривается как сумма дивидендной доходности и доходности прироста

капитала по наблюдаемым рыночным оценкам:

TSR = D iv/MC o+ (VC 1— MC o) / MC o

где D iv- денежный поток, направляемый по результатам года владельцам собственного капитала компании (дивиденды);

МС oи МС 1 — рыночная капитализация в начале и в конце года (периода) соответственно.

В ряде случаев для выстраивания системы мотивации менеджмента при отсутствии наблюдаемых рыночных оценок акций или при недоверии к ним могут быть использованы расчетные величины. Для определения вклада менеджеров в создание доходности часто как базовый используют показатель MAR (Market Adjusted Return), который отражает полную (общую) доходность владения акциями компании, скорректированную на доходность всего рынка (доходность акции делится на доходность рынка). Показатель может трансформироваться и в TBR (Total Business Return) на основе традиционной метрики ликвидности капитала — свободного денежного потока. Используется следующая формула:

TBR = FCF /V o+ (V 1— V o) / V o

где FCF — созданный за период (например, год) свободный денежный поток; V — расчетная рыночная оценка всего капитала компании.

Основные показатели при расчете экономической прибыли, которые появляются только в стоимостной модели и не могут быть рассчитаны по стандартной финансовой отчетности, — требуемый уровень отдачи на вложенный капитал (WACC) и плата по собственному капиталу (COE, Cost of Equity) как компенсация инвестиционного

риска собственника. Относительными показателями (в процентах годовых) выступают спред эффективности (ROC - WACC) и индекс эффективности деятельности (ROC /WACC), а абсолютным индикатором наращения стоимости капитала за период (например, год) выступает экономическая прибыль (или ее аналоги, разработанные консалтинговыми компаниями18):

Экономическая прибыль = Прибыль по стандартам финансовой отчетности — Плата за собственный капитал,

Плата за собственный капитал = Требуемая доходность по собственному капиталух Величина задействованного собственного капитала.

Компания характеризуется как эффективно функционирующая в рамках контура интересов собственника, если отдача по бизнесу превышает стоимость капитала (ROC > WACC). Компания эффективно использует финансовый рычаг, если доходность по собственному капиталу превышает доходность бизнеса (ROE>ЯОС) и требуемую доходность по собственному капиталу (ROE> COE).

Проекция сбалансированного роста в рамках контура интересов собственников трансформируется в проекцию качества роста. Качественный рост компании (бизнеса) предполагает сбалансированность роста выручки и рыночной стоимости капитала (оценки бизнеса). Это характеристика признания рыночными инвесторами наращения капитала за счет выбранной стратегии развития, реализуемой бизнес-модели и усилий менеджмента и персонала. Такое признание (превышение темпом роста рыночной капитализации темпа роста бизнеса) позволяет собственникам «обналичить» вложенный и приумноженный капитал, те. делает позицию собственника как инвестора более мобильной, гибкой.

Главная идея такой трансформации проекции роста — констатация того факта, что быстрый рост бизнеса (выручки) не является залогом рыночной успешности и финансового здоровья. Большой размер компании предполагает ряд конкурентных преимуществ: экономию на масштабе по операционным издержкам, возможность привлечения дешевого заемного капитала, относительную устойчивость операционной и чистой прибыли, увеличение инвестиционной гибкости (через расширение круга возможных инвестиционных проектов ввиду снижения общей стоимости привлекаемых денег). Однако часто фиксируется парадокс быстрый рост активов и выручки приводит к замедлению роста прибыли и отсутствию денежных потоков. Возникает так называемая «ловушка прибыли», когда растущая прибыль замораживается в дебиторской задолженности и в запасах и не порождает роста денежных средств. Возникает и управленческая ловушка, когда большая компания теряет связь со своими клиентами, работниками, становится менее креативной и гибкой. Постепенно теряются важные компетенции, так необходимые в меняющемся мире. Таким образом, главная идея анализа проекции роста — сбалансированность роста бизнеса (выручки) и интегрального индикатора рыночного успеха — рыночной стоимости.

Итак, стоимостная аналитика (аналитика в интересах собственников, с учетом инвестиционного риска) базируется на расчете специфических (с учетом отрасли, используемой бизнес-модели) аналитических показателей, которые не могут быть найдены непосредственно в стандартной финансовой отчетности (EBITDA и OIBDA19, FCF, ROC — WACC). На новых аналитических показателях выстраивают и систему вознаграждения топ-менеджмента. Главное назначение показателей в этом случае — устранить конфликты интересов между группами акционеров, между акционерами и менеджментом, между кредиторами и собственниками. После кризиса 2008-2009 гг. инновацией в системе вознаграждения стали системы, предусматривающие выплаты части ежегодных премий не деньгами или акциями, а долговыми обязательствами (например, такое вознаграждение применялось в британских банках Royal Bank of Scotland и Lloyd Banking Group в 2009 г., что делало позицию топ-менеджмента этих банков даже более привлекательной (по сравнению с руководителями других банков), т.к. при падении рыночной капитализации получатели «долговых вознаграждений» все равно рассчитывали на гарантированный купонный доход). Рекомендация использовать долговые обязательства при построении системы вознаграждения фигурирует в отчете о принципах реформирования банковской системы Европейского союза, подготовленном комиссией под руководством председателя Центробанка Финляндии Эркки Лииканена. Предлагаемая новация в системе вознаграждения должна удержать руководство компании от рискованных решений, направленных на краткосрочное увеличение прибыли и капитализации компании.

Некоторые российские компании, прежде всего публичные, заинтересованные в привлечении внешнего капитала и ставящие целью наращение своей рыночной стоимости, с начала 2000-х гг. стали приводить самостоятельно рассчитанные показатели стоимостной аналитики в годовых отчетах. В качестве цели развития они декларируют наращение стоимости 20 и встраивают стоимостные показатели в набор ключевых индикаторов, с учетом которых производится вознаграждение менеджеров. Часть компаний рассматривает управление стоимостью в первую очередь через призму операционной деятельности (используя такие индикаторы, как увеличение выручки и рентабельности). Например, собственники компании «М.видео», формулируя цель бизнеса, таким образом определяют рычаги ее достижения: «Повысить акционерную стоимость компании путем увеличения выручки и рентабельности и, фокусируясь на наших конкурентных преимуществах, увеличить рыночную долю компании в России в городах, где находятся наши магазины» [4]. Есть примеры привязки цели к темпу роста стоимости (по сравнению с конкурентами), более широкой трактовки стоимости (в большей степени стейкхолдерской, чем собственно акционерной). Например, миссия ОАО «Северсталь» определена как «лидерство в созидании», те. «стоимость компании должна создаваться опережающими темпами по сравнению с конкурентами. При этом стоимость должна формироваться по всей цепи вертикальной интеграции, начиная с добычи и обогащения природного сырья и заканчивая высокими переделами производства» [5]. Более того, «лидерство в созидании понимается компанией как неуклонное развитие и устойчивый рост с учетом интересов всех стейкхолдеров, включая акционеров, клиентов, сотрудников, партнеров, местные сообщества и общество в целом» [5].

Открытым остается вопрос, насколько стоимостная аналитика позволяет рыночным инвесторам ранжировать российские компании по инвестиционной привлекательности. Этот вопрос требует эмпирической проверки.

1В основе концепции сбалансированной системы показателей лежит идея о том, что при оценке успешности деятельности компании (performance measurement) следует учитывать влияние и удовлетворенность ключевых стейкхолдеров (персонала, контрагентов и т.n.). Разработчиками BSC была предложена модель оценки успешности деятельности, а в последующем и система построения целей, которая базируется на четырех основных элементах («проекциях«, по терминологии авторов): финансы, маркетинг, внутренние бизнес-процессы, персонал. На сегодняшний день существует большой спектр моделей, автоматизирующих ССП (например, SAP SEM, Microsoft Business Solutions Axapta, 0PR, Dialog Softwar). — Здесь и далее лрим. авт.

2Исследования начала 1990-х гг. показали, что оценка эффективности деятельности компании исключительно по финансовым показателям не обеспечивает достоверности прогноза о ее будущем, устойчивости ее положения на рынке. Компании с формально высокими финансовыми показателями часто уходили с рынка, теряли конкурентные преимущества, «разрушение стоимости» выражалось в падении капитализации. Яркий тому пример — американский автопроизводитель Ford.

3R0C (Return on Capital) — отдана (доходность) по всему капиталу.

4Соавтор широко извечного учебника по корпоративным финансам «Принципы корпоративных финансов»

5См. сайт компании Stem, Stewart ; Со . О динамике распространения стоимостных показателей как элементов систем вознаграждения топ-менеджмента см. в работе Балачандрана [8].

6CerTIVVA может расшифровываться как «формирование добавленной стоимости за счет выполнения услуг по сертификации, тестированию, инспектированию и верификации». Мотивационная система российского подразделения SGS «ИС Восток Лимитед» (SGS Vostok Limited) строится на фиксации нормативного значения прироста показателя CerTIVVA (в процентах) относительно показателя предыдущего года. Подробнее см.: http://delovoymir.biz/rг/articles/view/?did=1998.

7Впервые аббревиатура появилась в 1994г. в книге The Value Imperative [11], автор которой, Джим Мак-Таггарт, является одним из основателей компании Manakon Associate, специализирующейся на оказании услуг в области стратегического и управленческого консалтинга.

8В статье автора Антикризисное управление и подвижки в системах вознаграждения» [6] приведен пример построения системы стоимостных показателей и привязки вознаграждения к ним по уровням управления. В частности, описаны принципы расчета показателя свободного денежного потока и других аналитических индикаторов, увязанных с получением денежных средств.

9Особенность стоимостной аналитики — формирование специфической терминологии, отличной от стандартов бухгалтерского учета (например, вместо «нематериальных активов» возникает более широкое понятие «интеллектуальный капитал компании»).РСБУ, US БААР, UK БААР.

10РСБУ, US БААР, UK БААР

11МСФО.

12Показатели ROC и ROE и влияющие на них факторы по модели DuPont (маржа прибыли и оборачиваемость активов).

13Ои., например, сайт компании «Полюс Золото» (http / www.polyusgold.com).

14Пример расчета скорректированной аналитической прибыли ЕBITDA ОАО «Мечел» на основании данных отчетности, составленной по РСВУ, с использованием ряда корректировок к чистой прибыли можно найти на дайте компании (www.mесhel.ru).

15 Существуют четкие рекомендации по соотношению темпов роста выручки, операционной прибыли и чиной прибыли. Анализ темпов роста позволяет выявить точки несбалансированности

16Показатели стандартной финансовой отчетности (отчет о движении денежных средств).

17В уточненной в 2011 г. стратегии развития компании «АФК «Система«, нацеленной на создание инвестиционного холдинга, а также в программе мотивации менеджмента холдинга и входящих компаний (например МТС) показатель TSR является одним из ключевых. По МТС, переменная (бонусная) часть вознаграждения будет полностью выплачиваться, если годовое значение TSR (как прирост рыночной цены ADR плюс дивидендная доходность) превысит1596. При достижении этого рубежа у участника программы возникает только право получения вознаграждения, кроме того, получить вознаграждение менеджеры смогут, если компания достигнет четырех целей по занятию определенных рыночных позиций. Сам размер вознаграждения зависит от величины TSR: чем выше показатель, тем большее вознаграждение получает сотрудник. Значительный доход от своего опциона менеджер сможет получить при 2096-ном значении годового TSR.

18Например,показатель ЕVАТМ.

19Для компаний связи (например, применяют и на своих байтах показывают расчет компании «АФК «Система», «МТС», «Вымпелком», «МегаФон» и др.).

20Например, стратегическая цель ОАО «АФК «Система» заключается «в обеспечении устойчивого роста акционерной стоимости бизнеса», «все активы на инвестиционном горизонте в пять-семь лет должны генерировать возврат на инвестиции выше, чем стоимость капитала (IRR > WACC)», показатель TSR является ключевым для оценки работы топ-менеджмента.

ЛИТЕРАТУРА

1. Брейли Р., Майерс С. Принципы корпоративных финансов / Пер. с англ. Н. Барышниковой. — М.: Олимп-Бизнес, 2012.

2. Доббс Р., Лесли К., Менцонца Л. Создание здоровой корпорации // Вестник McKinsey. — 2005. — ЫоЗ. — С. 28.

3. Дойль П. Маркетинг, ориентированный на стоимость / Пер. с англ. С. Жильцова. — СПб.: Питер, 2001.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ