Анализ финансовых показателей деятельности подразделений

Свердлинова А.В.

Аспирант кафедры «Бухгалтерский учет, аудит и статистика» Российского университета дружбы народов,

Управленческий учет

№6 2012

В условиях рыночной экономики достижение эффективного управления ресурсами (не только финансовыми, но и временными, материальными, трудовыми, производственными и др.), а также контроль ключевых показателей деятельности были и есть одной из первостепенных задач для современных компаний и банков. Но принимать решения абсолютно по вопросам самостоятельно руководителям даже самой небольшой организации достаточно сложно. Это создает условия для делегирования полномочий по принятию некоторых решений на более низкие уровни управления.

Для начала необходимо определить, что понимается под функциональными и децентрализованными организационными структурами.

Под функциональной и организационной структурой понимается вариант, когда все виды деятельности одного типа контролируются отдельным руководителем (рис. 1).

На указанном примере деятельность компании осуществляется пятью отдельными подразделениями, где ни один из менеджеров каждого подразделения не отвечает больше, чем только за определенную часть работы. К примеру, отдел закупок отвечает за закупки сырья и компонентов по выгодной цене, а также за качество, при котором будут удовлетворены требования производственного отдела. Производственное подразделение отвечает за выпуск продукции с минимальными издержками необходимым качеством, а также за своевременность выпуска продукции.

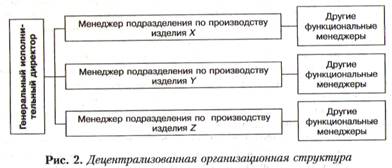

На рис. 2 показана децентрализованная организационная структура, где организация делится на подразделения в соответствии с видами продукции, которую она производит.

Из схемы также видно, что каждый менеджер отвечает за все операции, связанные с выпуском продукции в подразделении. При этом каждое подразделение является либо центром инвестиции, либо центром прибыли.

Различия между двумя указанными структурами заключаются в том, что в функциональном плане функциональная структура является центром инвестиций на уровне компаний в целом, и ее уровни организованы функционально. В децентрализованной структуре происходит деление на отдельные центры инвестиций и прибыли, а функциональная структура применяется на более низких уровнях.

Что может служить преимуществом децентрализации. Создание подразделений может улучшить процесс принятия решений. Качество улучшится в связи с тем, что решения будут приниматься сотрудником, который лучше знаком с ситуацией в целом, нежели менеджером из головного офиса, который занят различными сегментами бизнеса и не вникает досконально во все виды деятельности. Возрастает скорость принятия решений, так как проблема, не проходя по цепочке от высшего руководства и обратно, находит решение на месте. Делегирование ответственности менеджерам подразделений предоставляет им больше свободы, ввиду чего их работа становится более ответственной. Передача ответственности за принятие решений на уровень подразделений предоставляет возможность высшему руководству уделять больше времени стратегическому планированию. Кроме того, указанная практика позволяет совершенствовать уровень подготовки кадров для высшего руководящего звена. Вместе с тем децентрализованная организационная структура имеет и свои недостатки.

Разделение компаний на подразделения может спровоцировать опасность активной конкурентной борьбы между менеджерами, отвечающими за подразделение, которые будут пытаться увеличить прибыль подразделения за счет прибыли других подразделений, что может отрицательно повлиять на общую прибыль компании, а также на достижение общих целей организации.

Возможно увеличение расходов по видам деятельности. Например, общий бухгалтерский отдел в централизованной структуре потребует меньше расходов, чем отдельные бухгалтерские отделы в каждом подразделении в децентрализованной структуре.

При делегировании менеджерам подразделений части управленческих функций высшее руководство теряет полный контроль над происходящими процессами. Несмотря на то, что периодические отчеты являются не столь эффективными, как детальное знание всей деятельности компании, при наличии хорошей системы оценивания показателей работы менеджеров руководство высшего звена может эффективно контролировать ключевые операции. Децентрализованные организации нуждаются в системах учета, которые могут соединить в себе ответственность за принятие решений с полномочиями, переданными менеджерам на более низкие уровни управления. Для этих целей принято распределять учет по центрам ответственности. Центры ответственности подразделяются на:

1) центр затрат. Представляет собой подразделение внутри предприятия, руководитель которого отвечает только за затраты (производственный цех, не выпускающий конечной или завершенной продукции и полуфабрикатов, отделы заводоуправления, социальные службы). Центры затрат могут входить в состав других центров ответственности или существовать обособленно;

2) центр прибыли. Менеджер имеет контроль и несет ответственность за доходы и расходы, кроме использования инвестиционных ресурсов;

3) центр инвестиций. Менеджер несет ответственность за доходы, расходы и инвестиции в долгосрочные активы;

4) некоторые компании классифицируют службы и отделы, которые несут ответственность за генерирование доходов, - центры доходов.

Для оценки работы подразделения в основном используют два показателя рентабельности: один для оценки экономических показателей функционирования, другой - для оценки работы менеджеров. Для измерения рентабельности функционирования подразделения обычно применяются показатели: рентабельность инвестиций (прибыль в процентном виде от инвестиций, выделенных для подразделения), остаточная прибыль и экономическая добавленная стоимость. Все три показателя рассчитываются на основе операционной прибыли подразделений.

В формуле расчета ROI используется чистая операционная прибыль (EBIT), а не чистая прибыль, потому что знаменателем являются операционные активы и должны использоваться соответствующие показатели.

Однако, несмотря на широкое распространение ROI, при использовании этого показателя может возникнуть ряд проблем. Например, ROI подразделения может возрасти в результате действий, из-за которых общее положение компании может ухудшиться и, наоборот, снижение коэффициента может привести к улучшению положения компании в дальнейшем.

Рассмотрим пример на основе подразделений А и В (табл. 1).

Таблица 1. Данные для примера

| Подразделение А | Подразделение В | |

| Доступный проект для инвестирования, евро | 10 млн | 10 млн |

| Контролируемый вклад в прибыль, евро | 2 млн | 1,3 млн |

| Поступления на оцениваемый проект, % | 20 | 13 |

| ROI подразделения в настоящее время, % | 25 | 9 |

Предполагается, что неконтролируемые расходы останутся на том же уровне, а общая стоимость капитала для компании равна 15%. Учитывая предложенные условия, менеджер подразделения А может не решиться на снижение текущего показателя ROI, в то время как менеджер подразделения В будет стремиться инвестировать дополнительно 10 млн евро с целью увеличить показатель ROI. На основе этих соображений менеджеры могут принять ошибочные решения, которые могут идти в разрез с общими целями компании. Организации целесообразно принимать только те проекты, поступления от которых превышают стоимость капитала (в данном случае 15%).

Неверное решение может быть принято также и в части избавления от активов. Например, в подразделении А есть актив, генерирующий поступления в 19%, а подразделение Б - 12%. Менеджер первого подразделения может увеличить ROI, избавившись от актива, в то время как ROI второго подразделения снизится, если его актив будет продан. От части актива стоит избавляться только в том случае, если эта часть приносит поступления меньше стоимости капитала.

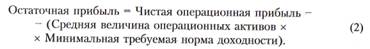

Чтобы преодолеть некоторые последствия применения ROI, можно по пользоваться подходом, который называется «остаточная прибыль». Оста точная прибыль - это чистая операционная прибыль, которую получает подразделение, за вычетом минимально требуемого дохода от его операционных активов.

Используя данные предыдущего примера, можно вычислить остаточный доход для подразделений А и Б (табл. 2).

Таблица 2. Результаты расчета остаточного дохода для подразделений

| Подразделение А | Подразделение В | |

| Доступный проект для инвестирования, евро | 10 млн | 10 млн |

| Контролируемый вклад в прибыль, евро | 2 млн | 1,3 млн |

| Начисленная стоимость капитала, 15% | 1,5 млн | 1,5 млн |

| Остаточная прибыль | 0,5 млн | -0,2 млн |

Следовательно, на основе этого показателя менеджер подразделения А будет вкладывать деньги, а менеджер подразделения Б нет, что будет соответствовать интересам компании в целом. Остаточная прибыль также поможет принять правильное решение, касающееся избавления от части активов.

Плюс ко всему остаточная прибыль является более гибким показателем по сравнению с ROI. Для инвестиций, имеющих различный уровень риска, можно использовать различные процентные ставки стоимости капитала, поэтому, кроме стоимости капитала подразделений, с разным уровнем риска, но и отдельные составляющие активов одного и того же подразделения с различными параметрами стоимости и риска.

Таким образом, показатель остаточной прибыли, в отличие от ROI, может учитывать различные стоимости капитала, скорректированные на величину рисков.

Однако остаточная прибыль имеет свои недостатки. Так как этот показатель объясняет измерение абсолютных величин, то Достаточно трудно сравнивать функционирование подразделения с другими подразделениями или с компаниями других размеров. Например, крупное подразделение будет получать более высокий остаточный доход, чем небольшое подразделение. В этом случае для каждого подразделения могут устанавливаться целевые или сметные уровни остаточного дохода, которые более сопоставимы с размерами активов или рыночными условиями.

На практике компании отдают большее предпочтение рентабельности инвестиции, нежели остаточной прибыли. Причины могут быть следующие:

1) ROI является соотношением и поэтому может сравниваться с поступлениями от других подразделений в компании или от других компаний, когда абсолютные денежные показатели, к которым относится остаточный доход, не подходят для такого сопоставления;

2) «внешние структуры» чаше прибегают к ROI как к показателю, измеряющему общую деятельность компании;

3) процентные показатели рентабельности, такие как ROI, позволяют сравнивать рентабельность подразделения с другими финансовыми параметрами, также выражаемыми в процентах (ставка инфляции, процентные платежи, ставки ROI других подразделений и внешних компаний, сопоставимых по размеру). В 1990-х гг. остаточная прибыль как подход была модифицирована и получила другое название - экономическая добавленная стоимость (EVA). EVA -это широкая трактовка идеи традиционного остаточного дохода, включающая корректировки финансовых показателей деятельности подразделений, которые учитывают искажения, вносимые общепринятыми принципами бухгалтерского учета. EVA можно определить следующим образом:

EVA = Прибыль подразделения, рассчитываемая традиционным способом + Бухгалтерские корректировки - (3) - Стоимость капитала, начисляемого на активы подразделения.

В отношении ROI, остаточной прибыли и EVA существует ряд вопросов, которые необходимо решить для получения более точной информации, отражающей реалии бизнеса. Сюда относится определение состава активов для их включения в инвестиционную базу и создание корректировок, необходимых для получения более точной картины.

Необходимо определить, какие активы стоит включать в базу подразделения, чтобы вычислить ROI и EVA. Если цель - оценить работу менеджера подразделения, то в оцениваемые параметры должны входить активы, которые находятся под контролем менеджера и относятся к подразделению. Активы, относящиеся к головному офису, сюда входить не должны. Например, если дебиторская задолженность и касса управляются централизованно, их не нужно включать в состав базы активов подразделения, за исключением случаев, когда менеджер может влиять на эти расходы. (Менеджер может выдавать щедрые кредиты клиентам, в результате чего часть дополнительного капитала окажется связанной долгами.) Если цель - оценить экономическую деятельность подразделения, то включение в базу только контролируемых статей может завысить рентабельность подразделения. Подразделение не может действовать без некоторых корпоративных активов, таких как строения, денежные средства и дебиторская задолженность, что позволит оценивать деятельность подразделения как отдельной компании.

Влияние инфляции. Оба показателя окажутся искаженными без уточнения влияния инфляции на них. Амортизационные отчисления и стоимость основных средств должны корректироваться с учетом индекса цен, отражающего инфляционные изменения, в противном случае их стоимость будет занижена. В таких условиях прибыль подразделения будет завышена, а инвестиции занижены.

К сожалению, использование ROI и EVA вкачестве учетных показателей может побудить менеджеров действовать в разрезе краткосрочных целей. К примеру, менеджеры могут повысить оба этих показателя, отвергнув выгодные долгосрочные инвестиции.

Существуют следующие подходы к преодолению краткосрочности ориентации рассматриваемых показателей.

1. Метод EVA. При вычислении этого показателя используются корректировки, вносимые в значение прибыли подразделения, полученные обычным способом. Эти корректировки, такие как капитализация исследований и разработок или расходов на рекламу, представляют собой попытку представить экономический доход.

2. Учет стоимости капитала. Исходной точкой для вычисления EVA являются обычные значения бухгалтерской прибыли, а они основываются на первоначальных затратах, а не на будущих потоках денежных средств.

3. Удлинение отчетного периода. Чем больше отчетный период, тем ближе учетные показатели подразделения приближаются к значению экономического дохода. Есть недостаток, связанный с тем, что вознаграждение привязывается к оценке показателей работы, но если оно выдается через длительный промежуток времени, то есть риск потери мотивации.

4. Использование нефинансовых показателей. Эти показатели фокусируются на таких аспектах, как конкурентоспособность, лидерство по производству продукции, качество, своевременность доставки, инновации, гибкость в изменении спроса.

Показатели ROI и остаточной прибыли обычно включают в систему оценки деятельности менеджеров подразделения как одни из измерителей финансового состояния подразделения или компании. Однако эти показатели являются, с одной стороны, результирующими, а другой стороны, дополняющими другие измерители, которые показывают, какими способами компания стремится улучшить свое финансовое положение. Необходимость связывания между собой финансовых и нефинансовых показателей функционирования и выделения из них основных параметров привела к созданию сбалансированной учетной ведомости - набора основных показателей, которые обеспечивают менеджерам высшего звена быструю, но достаточно полную картину деятельности организационной единицы. Этот подход позволяет менеджерам взглянуть на бизнес с четырех разных сторон и попытаться дать ответы на четыре основных вопроса:

1) как потребители относятся к нам? (потребительская перспектива);

2) в чем нужно действовать лучше других? (перспектива внутренних бизнес-процессов);

3) как можно продолжать совершенствовать свою деятельность и повышать ценность? (перспектива обучения и роста);

4) как мы выглядим в глазах акционеров? (финансовая перспектива).

В заключение заметим, что методика сбалансированной учетной ведомости - это один из немногих подходов, предложенных западными учеными в разработке интегрирования финансовых и нефинансовых показателей для измерения показателей деятельности фирмы, которые используются для уточнения стратегии и улучшения общих показателей компании.

Литература

1.Друри К. Управленческий производственный учет. - М.: Юнити, 2010.

2.Гаррисон Р., Норин Э., Брюэр П. Управленческий учет. - 12-е изд. -Питер, 2010.

3.Аверчев И.В. Управленческий учет и отчетность : постановка и внедрение.-М : Рид Групп, 2011.

4. Лысенко Д.В. Бухгалтерский управленческий учет. - ИНФРА-М, 2009.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ