Стратегический управленческий учет финансовых потоков - важное направление стратегического управленческого учета

С.И. Крылов

профессор кафедры учета, анализа и экономики труда

Уральского федерального университета имени первого Президента России Б.Н. Ельцина,

г. Екатеринбург, доктор экономических наук

Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет

№ 6, июнь 2011

Стратегический управленческий учет финансовых потоков может быть охарактеризован как значимое направление стратегического управленческого учета, в рамках которого осуществляется информационное обеспечение принятия решений по управлению финансовыми потоками организации на долгосрочную перспективу (на 5 и более лет).

При этом под финансовыми потоками организации следует понимать не только ее денежные потоки, но и потоки прочих активов организации в стоимостном выражении, потоки источников средств (пассивов) организации, а также финансовые результаты деятельности организации и определяющие их факторы (доходы, расходы, налоговые платежи).

Решаемая при этом задача состоит в достижении основной цели финансового менеджмента организации — максимизации благосостояния ее собственников.

Если же организация испытывает финансовые затруднения той или иной степени тяжести, то стратегический управленческий учет финансовых потоков становится средством обоснования программы ее финансового оздоровления.

В рамках стратегического управленческого учета финансовых потоков должно выполняться тщательное исследование не только внутренних, но и внешних факторов, оказывающих влияние на финансовые потоки и, как следствие, на финансовое состояние организации.

Стратегический управленческий учет базируется на разработанных в рамках теории финансов и финансового менеджмента концепциях денежного потока, временной ценности денежных ресурсов, учете влияния факторов инфляции, риска, ликвидности, альтернативных затрат.

Концепция денежного потока предполагает идентификацию денежного потока, его продолжительности и вида; оценку факторов, определяющих величину его элементов; выбор коэффициента дисконтирования, позволяющего сопоставлять элементы потока, генерируемые в различные моменты времени; оценку риска, связанного с данным потоком и способ его учета.

Концепция временной ценности денежных ресурсов связана с тем, что денежная единица, имеющаяся сегодня, и денежная единица, ожидаемая к получению через какое-то время, не равноценны. Эта неравноценность определяется действием трех основных причин: инфляцией, риском неполучения ожидаемой суммы и оборачиваемостью.

Концепция учета влияния фактора инфляции заключается в необходимости реального отражения стоимости активов и денежных потоков организации, а также в обеспечении возмещения потерь доходов, вызываемых инфляционными процессами при осуществлении различных хозяйственных операций.

Концепция учета фактора риска состоит в объективной оценке его уровня с целью формирования необходимого уровня доходности хозяйственных операций и разработки системы мероприятий, минимизирующих его негативные финансовые последствия для финансово-хозяйственной деятельности организации.

Концепция оценки фактора ликвидности состоит в объективной оценке ее уровня по намечаемым объектам инвестирования с целью обеспечения необходимого уровня доходности по ним, возмещающего возможное замедление денежного оборота при реинвестировании капитала.

Концепция альтернативных затрат связана с тем, что принятие практически любого решения финансового характера в подавляющем большинстве случаев сопряжено с отказом от какого-либо альтернативного варианта. Она играет весьма важную роль в оценке вариантов возможного вложения капитала, использования производственных мощностей, выбора вариантов политики кредитования покупателей и др.

Инструментарий стратегического управленческого учета финансовых потоков организации включает в себя: систему относительных показателей (коэффициентов) оценки финансового состояния организации; классификацию финансовых потоков организации; математическую модель финансовых потоков организации.

Система относительных показателей оценки финансового состояния — это инструмент стратегического управленческого учета финансовых потоков, увязывающий финансовую стратегию организации с ее оперативной финансово-хозяйственной деятельностью и позволяющий перевести финансовую стратегию организации в конкретные цели и показатели.

Система относительных показателей (коэффициентов) оценки финансового состояния организации должна охватывать все его аспекты: имущественное положение, финансовую устойчивость, платежеспособность и ликвидность, деловую активность. При этом по каждому из выделенных аспектов оценки финансового состояния организации в целом и в разрезе составляющих их более частных элементов необходимо рассматривать цели, задачи, отдельные показатели и действия.

Оценка финансового состояния организации должна быть комплексной, то есть предполагающей использование факторных моделей наиболее важных показателей рентабельности или экономико-статистических факторных моделей прогнозирования вероятности банкротства.

Второй инструмент стратегического управленческого учета финансовых потоков — классификация финансовых потоков организации, осуществляемая по достаточно большому числу признаков, наиболее существенные из которых представлены ниже (см. табл. 1), и лежащая в основе построения математической модели финансовых потоков организации.

Таблица 1. Классификация финансовых потоков организации

| Классификационный | Виды финансовых потоков организации |

| 1 Отношение к денежным средствам |

1.1 .Финансовый денежный поток 1.2. Финансовый неденежный поток |

| 2. Направление движения |

2 1 Финансовый приток 2.2 Финансовый отток |

| 3. Знак абсолютной величины |

3.1. Положительный финансовый поток 3.2. Отрицательный финансовый поток |

| 4. Метод расчет объема финансового потока |

4.1. Итоговый, или суммарный, финансовый поток 4.2. Чистый финансовый поток |

| 5. Виды финансово-хозяйственной деятельности |

5.1. Финансовый поток от текущей деятельности 5.2. Финансовый поток от инвестиционной деятельности 5.3. Финансовый поток от финансовой деятельности |

| 6. Отношение к организации |

6.1. Внешний финансовый поток 6.2. Внутренний финансовый поток |

| 7. Масштаб обслуживания финансово-хозяйственных процессов |

7.1. Финансовый поток организации в целом 7.2. Финансовый поток отдельного структурного подразделения организации 7.3. Финансовый поток отдельной финансовой Операции |

| 8. Длительность: |

8.1. Краткосрочный финансовый поток 8.2. Среднесрочный финансовый поток 8.3. Долгосрочный финансовый поток |

| 9. Периодичность |

9.1. Периодический финансовый поток 9.2. Непериодический финансовый поток |

| 10. Синхронность |

10.1 Синхронный финансовый поток 10.2. Асинхронный финансовый поток |

| 11. Риск |

11.1. Рискованный финансовый поток 11.2. Нерискованный финансовый поток |

| 12. Скорость |

12.1. Быстрый финансовый поток 12.2. Медленный финансовый поток |

| 13. Достаточность объема |

13.1. Избыточный финансовый поток 13.2. Оптимальный финансовый поток 13.3. Дефицитный финансовый поток |

| 14 Предсказуемость возникновения | 14.1. Полностью предсказуемый финансовый поток 14.2. Недостаточно предсказуемый финансовый поток 14.3. Непредсказуемый финансовый поток |

| 15. Возможность регулирования в процессе управления | 15.1. Регулируемый финансовый поток 15.2. Нерегулируемый финансовый поток |

| 16 Оценка во времени | 16.1 Текущий финансовый поток 16.2 Будущий финансовый поток |

| 17. Значимость | 17.1. Приоритетный финансовый поток 17.2. Второстепенный финансовый поток |

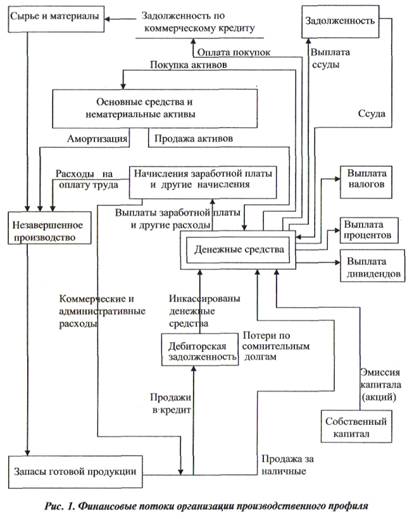

Третий инструмент стратегического управленческого учета финансовых потоков — математическая модель финансовых потоков, отражающая движение финансовых и материальных ресурсов организации в стоимостном выражении (рис.1).

Данная модель представляет собой систему уравнений, описывающих показанные на рис. 1 финансовые потоки организации и их взаимосвязи, определяет возможности оптимизации финансовых потоков и, следовательно, повышения эффективности финансово-хозяйственной деятельности организации.

Процесс стратегического управленческого учета финансовых потоков организации включает в себя не только собственно учет финансовых потоков, но также их стратегический анализ, стратегическое планирование и стратегический контроль.

При этом достаточно сложно отделить один элемент стратегического управленческого учета финансовых потоков от другого.

Учет финансовых потоков — это, по сути дела, бухгалтерский учет организации в целом. Уже в самом определении бухгалтерского учета как упорядоченной системы сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организаций и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций заложено понимание финансово-хозяйственной деятельности организаций как совокупности финансовых потоков.

Таким образом, вся совокупность бухгалтерских проводок, отражающих хозяйственную деятельность организации, а не только проводки, связанные со счетами денежных средств, как это рассматривается в некоторых публикациях при отождествлении финансовых и денежных потоков, отражает формирование финансовых потоков организации.

При этом следует иметь ввиду, что для принятия стратегических решений по управлению финансовыми потоками организации необходима информация о них за последние 5 и более лет.

Стратегический анализ финансовых потоков предполагает изучение за последние 5 и более лет следующих основных характеристик финансовых потоков организации: объема, структуры, динамики, длительности, периодичности и синхронности - с помощью соответствующих приемов экономического анализа.

По окончании стратегического анализа финансовых потоков в случае необходимости разрабатываются рекомендации по их оптимизации с целью улучшения финансового состояния организации.

Стратегическое планирование финансовых потоков направлено на разработку финансовых планов долгосрочного характера, выполнение которых, в свою очередь, ведет к достижению долгосрочных, то есть стратегических, целей организации в сфере финансов.

Результатом стратегического планирования финансовых потоков является финансовая стратегия организации — долгосрочная программа действий организации (на 5 и более лет) в сфере финансов. Финансовая стратегия рассматривается как одна из подстратегий в составе стратегии развития (бизнес-стратегии, корпоративной стратегии) организации.

Очевидно, что финансовая стратегия требует основательной проработки со стороны стратегического управленческого учета финансовых потоков и, прежде всего, в части направленности ее на увеличение рыночной стоимости организации в целом и обеспечение устойчивого роста объемов производства, инвестиционной и инновационной активности; согласованности с другими подстратегиями (производственной, маркетинговой, кадровой); учета интересов отдельных групп, заинтересованных в финансово-хозяйственной деятельности организации.

Все это в конечном итоге обеспечит долгосрочную устойчивость финансового состояния организации и, соответственно, ее финансовой привлекательности.

Поэтому стратегическое планирование финансовых потоков должно быть направлено на обеспечение, как минимум, удовлетворительных значений наиболее существенных показателей оценки финансового состояния организации в долгосрочной перспективе.

Стратегический контроль финансовых потоков заключается в отслеживании и контроле за достижением поставленных целей в финансовой сфере и обеспечении возврата к стадии принятия решений. Такие возвраты необходимы для того, чтобы скорректировать инвестиционные и финансовые решения и вернуться на путь, который необходимо пройти для достижения целей организации, или для того, чтобы изменить цели (или скорректировать их) в случае необходимости (в частности, если изменились внешние и внутренние условия финансово-хозяйственной деятельности организации).

Поэтому стратегический контроль финансовых потоков следует рассматривать в качестве инструмента решения комплексных задач, поставленных при осуществлении стратегического планирования финансовых потоков. Его результаты — взыскания за сделанные ошибки и вознаграждения за достигнутые успехи при реализации финансовой стратегии организации.

В процессе контроля осуществляется расчет и сравнение фактических значений финансовых коэффициентов с запланированными, выявление отклонений по каждому из показателей, установление причин их возникновения и разработка предложений по их устранению путем корректировки долгосрочного плана финансовых потоков и, соответственно, финансовой стратегии организации.

Характерными функциями стратегического управленческого учета финансовых потоков являются:

поддержание процесса принятия решений по управлению финансами организации, то есть инвестиционных и финансовых решений;

обеспечение сотрудников организации информацией о ее финансовых потоках;

изменение путей представления информации о финансовых потоках, если существующие методы ее получения не соответствуют потребностям организации.

Эффективная реализация указанных функций обеспечивает действенность системы стратегического управленческого учета финансовых потоков организации и предполагает:

профессиональную интерпретацию полученных данных каждым специалистом по стратегическому управленческому учету финансовых потоков;

обеспечение каждого финансового менеджера необходимой конкретно ему информацией;

выявление необходимости в изменениях финансовой стратегии и разработка определенных индикаторов, позволяющих судить о возникновении подобных изменений в будущем.

Именно стратегический управленческий учет финансовых потоков позволит сформировать информационную базу управления финансовыми потоками организации, адекватную современным условиям рыночной экономики и позволяющую принимать оптимальные управленческие решения.

Литература:

1. Бланк И.А. Основы финансового менеджмента. Т1. - К.: Ника-Центр, 1999. - 5292 с.

2. Багатая И.Н. Стратегический учет собственности предприятия. - Ростов-на-Дону: Феникс, 2001. - 320с.

3. Ковалев В.В. Финансовый менеджмент: теория и практика. - 2-е изд., перераб. и доп. - М.: ТК Велби, Изд-во Проспект, 2008. - 1024 с.

4. Крылов С.И. Совершенствование методологии анализа в системе управления финансовым состоянием коммерческой организации: Монография. - Екатеринбург: ГОУ ВПО УГТУ - УПИ, 2007. - 357 с.

5. Николаева О.Е., Алексеева О.В. Стратегический управленческий учет. - М.: Едиториал УРСС, 2003. - 304 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ