Активы предприятия

Активы предприятия - то экономические ресурсы, которыми предприятие владеет на праве собственности или контролирует на основании договорных отношений (арендованные основные средства, материальные ценности на ответственном хранении). Активы выражаются в денежном измерении и являются результатом прошлых сделок и событий. Они должны приносить предприятию экономические выгоды в будущем - непосредственно через использование в деятельности или косвенно от возможной продажи.

Анализ активов предприятия производится в программе ФинЭкАнализ в блоках:

- Анализ финансового состояния в динамике,

- Анализ ФХД на предмет выявления признаков преднамеренного банкротства.

Актив баланса содержит сведения:

- о размещении капитала, имеющегося в распоряжении предприятия, т.е. о вложении в конкретное имущество и материальные ценности,

- о расходах предприятия на производство и реализацию продукции,

- об остатках свободной денежной наличности. Каждому виду размещенного капитала соответствует отдельная статья баланса.

Как классифицируется структура активов предприятия?

В бухгалтерском учете активы классифицируются по различным признакам. По признаку вещественности активы подразделяются на реальные (идентифицируемые, отторгаемые) и ирреальные (неотторгаемые, отвлеченные) средства. К реальным активам относятся:

- материально-вещественные активы,

- средства в расчетах,

- денежные средства и их эквиваленты;

Ко ирреальным активам относятся:

- налог на добавленную стоимость по приобретенным ценностям,

- организационные расходы,

- приобретенный гудвилл,

- расходы будущих периодов и убытки.

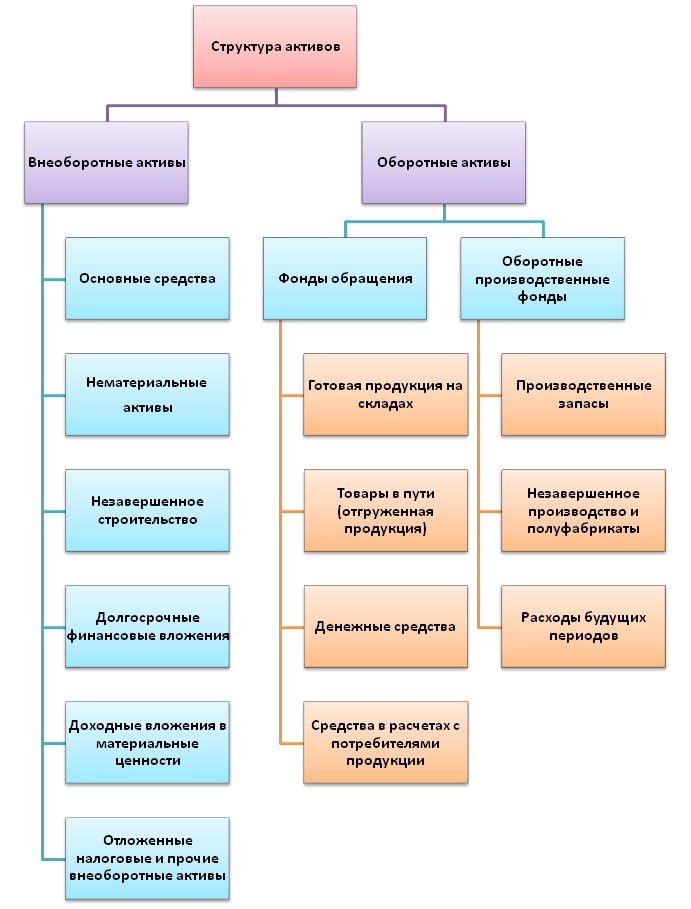

Главным признаком группировки статей актива баланса считается степень ликвидности (скорость превращения в денежную наличность). По этому признаку активы предприятия подразделяются на:

- внеоборотные активы (иммобилизованные средства), срок эксплуатации которых более 12 мес.;

- оборотные активы (мобильные средства), срок эксплуатации которых не превышает 12 мес.

К внеоборотным активам относятся:

- основные средства (здания, сооружения, машины, оборудование, транспорт и др.);

- нематериальные активы (патенты, лицензии, товарные знаки, программное обеспечение);

- незавершенное строительство;

- доходные вложения в материальные ценности.

- отложенные налоговые и прочие внеоборотные активы.

Нематериальные активы включают в себя:

- патенты на изобретения,

- промышленные образцы,

- селекционные достижения,

- программы для ЭВМ,

- базы данных,

- товарные знаки и знаки обслуживания,

- деловая репутация организации, возникшая в связи с приобретением предприятия как имущественного комплекса.

Нематериальные активы отражают исключительные права организации на результаты интеллектуальной деятельности и средства индивидуализации.

Долгосрочные финансовые вложения могут включать:

- инвестиции в акции и облигации других организаций,

- взносы в уставные капиталы других компаний, предоставленные другим организациям займы сроком более 12 месяцев,

- депозитные вклады в кредитных организациях и пр.

Краткосрочные финансовые вложения - это финансовые вложения со сроком обращения менее 12 месяцев, например, краткосрочные вклады и займы.

Внеоборотные активы - это средства труда, которые участвуют во многих производственных циклах, сохраняя натуральную форму. Главным определяющим признаком основных фондов выступает способ перенесения стоимости на продукт:

- постепенно - в течение ряда производственных циклов,

- частями - по мере износа.

Основные средства предприятия - это денежная оценка средств труда, отражающихся в балансе предприятия. В нормативных материалах они представляются как часть имущества, используемая как средства труда при производстве продукции, выполнении работ или оказании услуг либо для управления организации в течение периода, превышающего 12 мес. Или обычный операционный цикл, если он превышает 12 мес.

Непременное условие ведения предприятием хозяйственной деятельности - наличие оборотных средств. Оборотные средства - это денежные средства, авансированные в оборотные производственные фонды и фонды обращения.

Экономическая роль оборотных средств - обеспечение воспроизводственного процесса, включающего как процесс производства, так и процесс обращения. В отличие от основных фондов, неоднократно участвующих в процессе производства, оборотные средства функционируют только в одном производственном цикле и независимо от способа производственного потребления полностью переносят свою стоимость на готовый продукт.

Оборотные средства предприятия существуют в сфере производства и в сфере обращения. Оборотные производственные фонды и фонды обращения подразделяются на элементы, составляющие материально-вещественную структуру оборотных средств. Оборотные производственные фонды включают:

- запасы (сырье, материалы, незавершенное производство, готовая продукция);

- дебиторскую задолженность;

- денежные средства;

- краткосрочные финансовые вложения.

Фонды обращения включают:

- готовую продукцию,

- товары отгруженные,

- денежные средства,

- а также дебиторскую задолженность.

Дебиторская задолженность - это сумма долгов, причитающихся предприятию от юридических и физических лиц в итоге хозяйственных взаимоотношений с ними. Различают краткосрочную дебиторскую задолженность со сроком погашения до 12 месяцев и долгосрочную свыше 12 месяцев.

К прочим оборотным активам относятся расходы будущих периодов, НДС по приобретенным ценностям и др.

Запасы классифицируются в бухучете по:

- видам (сырье, материалы, топливо и т.д.),

- назначению (производственные, для управленческих нужд),

- степени завершенности производственного цикла (сырье и материалы, незавершенное производство, полуфабрикаты, готовая продукция).

Соотношение между внеоборотными и оборотными активами значительно влияет на такие важные характеристики деятельности предприятия, как ликвидность, платежеспособность, финансовая устойчивость, оборачиваемость средств. Чем выше уровень обеспеченности оборотных активов собственными средствами, тем больше ликвидность и платежеспособность фирмы. Преобладание внеоборотных активов свидетельствует об иммобилизации капитала и снижении маневренности бизнеса.

Например, в бухгалтерском балансе ООО "Промтех" на 31.12.2022 г. доля внеоборотных активов составила 55%, оборотных активов - 45%. Это свидетельствует о приемлемой структуре активов данной компании с точки зрения ликвидности и финансовой устойчивости.

Таким образом, классификация и анализ состава активов имеют большое значение для комплексной оценки финансово-хозяйственной деятельности предприятия.

Какие принципы лежат в основе управления активами?

Управление активами предприятия представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, использованием и организацией оборота активов предприятия. К основным принципам управления активами относятся:

- Целевая направленность – соответствие стратегии развития бизнеса. Управление активами должно осуществляться в соответствии со стратегическими целями и задачами бизнеса. Решения по управлению активами должны приниматься с учетом долгосрочных планов и перспектив развития компании. Эффективная система управления активами поддерживает реализацию стратегии бизнеса и способствует достижению запланированных финансовых и производственных показателей. Пример: Компания Apple приобрела semiconductor-startup PA Semi в 2008 году, чтобы усилить свои компетенции в разработке микропроцессоров для собственных устройств. Это позволило реализовать стратегию вертикальной интеграции и выпуска полностью собственных чипов.

- Комплексность – учет взаимного влияния различных видов активов. Эффективное управление активами предполагает комплексный подход, учитывающий взаимосвязи и взаимовлияние между различными их видами. Необходимо понимать синергетический эффект и последствия управленческих решений в отношении одних активов для других. Пример: В ходе слияния Disney и Pixar в 2006 году был проведен комплексный анализ взаимного усиления брендов и франшиз обеих компаний. Это позволило максимизировать стоимость обоих бизнесов в рамках единого холдинга.

- Динамичность – быстрое реагирование на изменение рыночной конъюнктуры. Система управления активами должна обеспечивать гибкость и способность быстро реагировать на изменения экономических условий. Необходим постоянный мониторинг макроэкономических показателей и оперативная корректировка подходов. Пример: В 2008 году во время кризиса компания Rio Tinto быстро сократила капитальные затраты, заморозила проекты и продала часть активов, чтобы пережить спад в горнодобывающей отрасли.

- Гибкость структуры активов – возможность ее оперативной модификации. Эффективное управление активами предполагает возможность быстро изменять их структуру и состав в ответ на изменение условий или новые возможности бизнеса. Пример: В 2020 году компания Airbnb быстро сместила фокус с аренды жилья на аренду пространств для удалённой работы, чтобы адаптировать бизнес к новым реалиям во время пандемии.

- Оптимальное сочетание доходности и рискованности активов. Эффективное управление активами предполагает оптимизацию соотношения между их доходностью и рискованностью. Активы должны обеспечивать адекватный доход при приемлемом уровне риска. Пример: Инвестфонд Berkshire Hathaway инвестирует как в рискованные активы (акции), так и в консервативные (облигации), чтобы балансировать риск и доходность инвестпортфеля.

- Эффективность – максимизация результативности управленческих решений. Управление активами нацелено на повышение эффективности их использования с целью максимизации вклада в стоимость и конкурентоспособность бизнеса. Пример: В 2019 году Disney реорганизовала структуру для эффективного управления приобретенными активами Fox с фокусом на стриминг как ключевой бизнес. Это увеличило эффективность обоих бизнесов.

Какие методы применяют для анализа состава и структуры активов?

Для анализа состава и структуры активов используются следующие методы:

1. Горизонтальный и вертикальный анализ активов по данным бухгалтерской отчетности.

- Проводится анализ динамики валюты баланса и отдельных статей активов в абсолютных и относительных величинах.

- Определяются темпы роста и прироста различных групп активов за период.

- Рассчитываются удельные веса отдельных групп активов в валюте баланса.

- Анализируются структурные сдвиги в составе активов по сравнению с предыдущими периодами.

- Выявляются основные тенденции в изменении состава и структуры активов организации.

Рассмотрим пример горизонтального и вертикального анализа активов организации "Альфа-Трейд" на основе данных бухгалтерской отчетности за два последних финансовых года: 2021 и 2022.

Горизонтальный анализ: Позволяет оценить изменения в активах организации за определенный период. Для этого рассмотрим динамику ключевых статей активов в абсолютных значениях.

Таблица 1: Горизонтальный анализ активов (в млн. руб.)

| Статья актива | 2021 | 2022 | Изменение | Изменение (%) |

| Внеоборотные активы | 500 | 550 | 50 | 10% |

| Оборотные активы | 800 | 900 | 100 | 12.5% |

| Итого активы | 1300 | 1450 | 150 | 11.5% |

За год общая сумма активов организации "Альфа-Трейд" выросла на 150 млн. руб., что составляет прирост в 11.5%. Этот рост обусловлен как увеличением внеоборотных, так и оборотных активов.

Вертикальный анализ: Направлен на определение доли каждой статьи активов в общей структуре активов. Это помогает выявить изменения в структуре активов и их влияние на финансовое положение организации.

Таблица 2: Вертикальный анализ активов (в % к общей сумме активов)

| Статья актива | 2021 | 2022 |

| Внеоборотные активы | 38.46% | 37.93% |

| Оборотные активы | 61.54% | 62.07% |

Доля внеоборотных активов организации немного снизилась с 38.46% до 37.93%, в то время как доля оборотных активов немного увеличилась с 61.54% до 62.07%. Это может свидетельствовать о некоторых изменениях в стратегии управления активами.

Горизонтальный и вертикальный анализ активов организации "Альфа-Трейд" позволил выявить положительную динамику в их росте, а также небольшие изменения в структуре активов. Рост оборотных активов может свидетельствовать о расширении операционной деятельности компании, в то время как незначительное снижение доли внеоборотных активов может быть результатом стратегических изменений в инвестиционной политике.

2. Коэффициентный анализ – расчет показателей ликвидности, оборачиваемости, рентабельности активов.

- Рассчитываются коэффициенты ликвидности для оценки платежеспособности.

- Анализируются показатели оборачиваемости различных групп активов.

- Оценивается рентабельность активов для определения эффективности их использования.

- Проводится сравнение полученных коэффициентов с нормативными значениями.

- Делаются выводы об эффективности состава и структуры активов.

Рассмотрим пример анализа активов "Альфа-Трейд" и рассчитаем показатели ликвидности, оборачиваемости и рентабельности на примере данных за финансовый год 2022.

1. Показатели ликвидности. Ликвидность оценивает способность организации выполнять свои платежные обязательства. Для этого рассчитаем коэффициент текущей ликвидности. Формула текущей ликвидности:

2. Показатели оборачиваемости: Показатели оборачиваемости помогают оценить, насколько эффективно используются активы компании. Рассмотрим коэффициент оборачиваемости оборотных активов. Формула коэффициента оборачиваемости оборотных активов:

Предположим, что выручка "Альфа-Трейд" составила 1200 млн. руб. Оборачиваемость оборотных активов = 1200 / 900 = 1.33

3. Показатели рентабельности: Показатели рентабельности позволяют оценить эффективность использования активов для генерации прибыли. Рассчитаем коэффициент рентабельности активов. Формула коэффициента рентабельности активов:

Пусть чистая прибыль "Альфа-Трейд" составила 150 млн. руб., а средние активы за год равны (1450 + 1300) / 2 = 1375 млн. руб.

Выводы по коэффициентному анализу:

- Текущая ликвидность организации "Альфа-Трейд" составляет 2.25, что указывает на достаточно высокую платежеспособность компании.

- Коэффициент оборачиваемости оборотных активов равен примерно 1.33, что может свидетельствовать о средней эффективности использования активов для генерации выручки.

- Рентабельность активов компании составляет около 10.91%, что означает, что каждый рубль активов принес приблизительно 10.91 копеек чистой прибыли.

3. Сравнительный анализ структуры активов с отраслевыми нормативами или данными конкурентов.

- Структура активов сравнивается с отраслевыми нормативами.

- Проводится сопоставление с показателями основных конкурентов.

- Выявляются возможные недостатки собственной структуры активов.

- Определяются пути оптимизации состава активов на основе лучших практик.

Проведем сравнительный анализ структуры активов с отраслевыми нормативами и данными конкурентов на примере данных за финансовый год 2022.

1. Сравнение с отраслевыми нормативами: Предположим, что в отрасли "Альфа-Трейд" средняя доля внеоборотных активов составляет 40%, а доля оборотных активов - 60%.

Таблица 3: Сравнение структуры активов с отраслевыми нормативами (в % от общей суммы активов)

| Статья актива | "Альфа-Трейд" | Отраслевой норматив |

| Внеоборотные активы | 37.93% | 40% |

| Оборотные активы | 62.07% | 60% |

Вывод по сравнению с отраслевыми нормативами: Структура активов "Альфа-Трейд" в целом соответствует отраслевым нормативам. Доля внеоборотных активов немного ниже, чем среднее значение в отрасли, в то время как доля оборотных активов немного выше. Это может указывать на более операционную ориентированность компании.

2. Сравнение с данными конкурентов: Проведем сравнение структуры активов "Альфа-Трейд" с данными основных конкурентов, компанией "Бета-Трейд" и "Гамма-Трейд".

Таблица 4: Сравнение структуры активов с данными конкурентов (в % от общей суммы активов)

| Статья актива | "Альфа-Трейд" | "Бета-Трейд" | "Гамма-Трейд" |

| Внеоборотные активы | 37.93% | 40.20% | 35.80% |

| Оборотные активы | 62.07% | 59.80% | 64.20% |

Вывод по сравнению с данными конкурентов: Структура активов "Альфа-Трейд" имеет некоторые отличия от конкурентов. В частности, доля внеоборотных активов ниже, чем у "Бета-Трейд", но выше, чем у "Гамма-Трейд". Доля оборотных активов также отличается, причем "Альфа-Трейд" имеет более операционную структуру, чем оба конкурента.

Сравнение структуры активов "Альфа-Трейд" с отраслевыми нормативами и данными конкурентов позволяет выявить некоторые особенности в распределении активов. Например, компания может обратить внимание на более низкую долю внеоборотных активов по сравнению с отраслевым средним и рассмотреть возможные пути оптимизации такой структуры. Сравнительный анализ предоставляет ценную информацию для принятия решений по оптимизации использования активов и повышению конкурентоспособности компании.

4. АВС-анализ – ранжирование отдельных статей активов по величине их стоимости.

- Статьи активов группируются на основании их удельного веса в общей стоимости.

- Выделяются наиболее существенные статьи активов, требующие приоритетного внимания.

- Определяются возможности оптимизации наименее существенных статей активов.

Проведем АВС-анализ для структуры активов компании "Альфа-Трейд" на основе их стоимости за финансовый год 2022.

АВС-анализ позволяет выделить наиболее значимые статьи активов на основе их величины. Разделим активы на три группы в соответствии с их вкладом в общую стоимость.

Таблица 5: АВС-анализ структуры активов (в млн. руб.)

| Статья актива | Удельный вес (%) | Группа |

| Внеоборотные активы | 37.93% | A |

| Оборотные активы | 62.07% | A |

| Запасы | 30% | B |

| Дебиторская задолженность | 20% | B |

| Денежные средства | 12% | C |

| Прочие активы | 18% | B |

Выводы по АВС-анализу:

- Группа A: Внеоборотные и оборотные активы организации "Альфа-Трейд" включаются в группу A, так как их удельный вес составляет более 80%. Эти активы являются наиболее существенными для компании и требуют особого внимания в управлении.

- Группа B: В данную группу входят статьи, такие как "Запасы", "Дебиторская задолженность" и "Прочие активы". Они имеют умеренное значение в структуре активов и могут потребовать определенной оптимизации и управления.

- Группа C: Статьи "Денежные средства" входят в группу C, что означает их наименьший удельный вес. В данном случае, оптимизация этих активов может быть менее критичной, но все равно важной.

Какие основные задачи решает управление активами предприятия?

Управление активами предприятия представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с формированием и использованием в операционной деятельности предприятия и организацией их оборота. Как и весь финансовый менеджмент, управление операционными активами подчинено цели роста рыночной стоимости предприятия. Согласно этой цели управление операционными активами предприятия направлено на решение следующих задач:

1. Формирование достаточного объема и необходимого состава активов, обеспечивающих заданные темпы развития операционной деятельности. Эта задача реализуется путем:

- определения потребности в необходимых активах, намечаемых к использованию,

- оптимизации соотношения отдельных видов активов,

- привлечения наиболее эффективных их разновидностей с позиций уровня производительности и потенциальной доходности.

Пример: "Газпром" оптимизировал структуру активов, увеличив долю газотранспортных мощностей для реализации стратегии расширения экспорта газа в Азию.

2. Максимизация доходности (рентабельности) используемых активов при предусматриваемом уровне коммерческого риска. Достигается за счет использования активов в эффективных направлениях операционной деятельности и коммерческих операциях предприятия. Максимум доходности операционных активов достигается при существенном возрастании уровня коммерческих рисков, связанных с их использованием. Между этими двумя показателями прямая связь.

Пример: ФК "Система" реструктурировала активы, сосредоточив их в наиболее эффективных и быстрорастущих отраслях, таких как телеком и розничная торговля. Это позволило увеличить рентабельность активов.

3. Минимизация коммерческого риска использования активов при заданном уровне доходности (рентабельности). Если уровень доходности (рентабельности) используемых активов задан или спланирован заранее, неотъемлемая задача - снижение уровня коммерческого риска деятельности, обеспечивающей эту доходность (рентабельность). Пути минимизации рисков:

- диверсификация операций и направлений операционной деятельности предприятия, связанных с использованием активов;

- избежание отдельных видов коммерческих рисков;

- действенные формы внутреннего и внешнего страхования.

Пример: Группа ЛУКОЙЛ диверсифицировала свою деятельность географически, распределив активы между Россией, Европой и другими регионами для снижения страновых и региональных рисков.

4. Постоянство платежеспособности предприятия за счет поддержания достаточного уровня ликвидности активов. Эта задача решается за счет эффективного управления остатками денежных активов и их эквивалентов. Решая эту задачу следует иметь в виду, что излишне сформированные денежные активы, обеспечивающие платежеспособность предприятия, теряют стоимость под влиянием фактора времени и инфляции.

Поэтому задача поддержания достаточного уровня платежеспособности относится к числу оптимизационных, при решении которой учитываются различные экономические интересы предприятия. Необходимая платежеспособность предприятия обеспечивается также высоким уровнем ликвидности готовой продукции, дебиторской задолженности, краткосрочных финансовых вложений и некоторых других видов операционных активов.

Пример: Сбербанк демонстрирует эффективное управление ликвидностью в сложных экономических условиях:

- Сбербанк поддерживает значительный объем высоколиквидных активов (денежные средства, счета в ЦБ, краткосрочные ценные бумаги), которые составляют около 30% от общих активов.

- Банк диверсифицирует источники ликвидности, привлекая средства как на внутреннем, так и на международных рынках капитала. Это позволяет снизить зависимость от одного источника фондирования.

- Сбербанк поддерживает значительный объем долгосрочных пассивов, что снижает риски рефинансирования в кризисных условиях.

- Банк прогнозирует потребность в ликвидности с учетом различных стресс-сценариев, моделируя возможный отток средств в кризисных ситуациях. Это позволяет заблаговременно формировать ликвидные буферы.

- Сбербанк оптимизирует соотношение ликвидных активов и обязательств по срокам, чтобы сбалансировать приток и отток денежных средств.

Комбинация высоколиквидных активов, диверсифицированных источников фондирования, стресс-тестирования ликвидности и сбалансированного подхода к управлению активами и обязательствами позволяет Сбербанку эффективно управлять ликвидностью даже в периоды экономической нестабильности. Это поддерживает стабильную платежеспособность банка.

5. Оптимизация оборота активов. Эта задача решается путем:

- управления денежными и материальными потоками активов в процессе отдельных циклов кругооборота на предприятии;

- синхронности формирования отдельных видов потоков активов, связанных с операционной деятельностью;

- минимизации затрат на организацию оборота активов во всех формах.

Пример: X5 Retail Group внедрила современные логистические системы и ИТ-решения для оптимизации товародвижения и сокращения складских запасов в розничной торговле.

6. Повышение эффективности управления затратами на содержание и обслуживание активов. Может быть достигнуто следующими способами:

- Внедрение системы бюджетирования и контроля затрат на техническое обслуживание и ремонт оборудования. Необходимо разработать детальный бюджет на плановое ТО и ремонты, а также осуществлять мониторинг фактических затрат для выявления возможностей их оптимизации.

- Внедрение автоматизированных систем управления обслуживанием оборудования (CMMS). Это позволит оптимизировать графики и стоимость работ за счет автоматизации планирования, учета и анализа затрат.

- Внедрение системы мониторинга технического состояния оборудования для планирования работ по фактическому состоянию. Это позволит сократить затраты на необоснованное ТО и ремонты.

Пример:

- «Транснефть» внедрила централизованную систему управления затратами на ремонт трубопроводов. Это позволило снизить издержки на 20%.

- НЛМК использует автоматизированную систему управления оборудованием, оптимизируя графики обслуживания и снижая затраты.

- Северсталь внедрила мониторинг состояния оборудования, сократив расходы на необоснованные ремонты.

Каковы основные этапы управления активами?

Процесс управления активами включает следующие основные этапы:

1. Анализ состава и структуры активов.

- Проводится полная инвентаризация активов организации с целью определения их текущего состава и структуры по видам активов.

- Анализируются изменения в составе и структуре активов организации за последние отчетные периоды с целью выявления основных тенденций и динамики.

- Проводится оценка эффективности использования различных видов активов на основе анализа ключевых финансовых и операционных показателей деятельности.

- Осуществляется сравнительный анализ состава и структуры активов компании с отраслевыми нормативами и лучшими практиками аналогичных организаций.

- Полученные результаты анализа используются для выявления резервов повышения эффективности управления активами в организации.

Примеры из практики:

- ПАО "Газпром" регулярно проводит полную инвентаризацию своих активов - основных средств, нематериальных активов, финансовых вложений. Это позволяет определить текущий состав и структуру активов, необходимых для добычи, транспортировки и переработки газа.

- ПАО "Сбербанк" анализирует динамику структуры активов, оценивая темпы роста различных групп активов. За последние годы Сбербанк активно наращивал долю кредитов физлиц при снижении корпоративного кредитования. Это соответствует стратегии развития розничного бизнеса.

- АО "Российские железные дороги" оценивает эффективность использования подвижного состава на основе коэффициентов использования и доходности различных типов вагонов и локомотивов. Это позволяет оптимизировать парк подвижного состава.

- ПАО "НОВАТЭК" сравнивает структуру своих запасов углеводородов с другими нефтегазовыми компаниями. Это позволяет оценить потенциал месторождений и направления развития ресурсной базы.

- ПАО "Северсталь" проводит аудит состава мощностей и состояния основного технологического оборудования на предмет износа и потребности в модернизации. Это необходимо для поддержания эффективности производства стали.

2. Планирование и оптимизация активов.

- Разрабатывается стратегия и концепция управления активами, соответствующие общей стратегии развития компании.

- Формируются долгосрочные и среднесрочные планы развития и обновления всех видов активов организации.

- Проводится оптимизация состава и структуры активов на основе стратегических целей и планов компании с учетом необходимого уровня доходности и риска.

- Осуществляются расчеты оптимальных объемов и сочетания различных видов активов для обеспечения максимальной результативности.

- Планирование и оптимизация активов направлены на обеспечение роста стоимости компании и максимизации ценности для заинтересованных сторон.

Примеры планирования и оптимизации активов российских компаний:

- ПАО "Газпром нефть" разработала стратегию развития ресурсной базы до 2030 года. Она включает планы поиска и разведки новых месторождений, оптимизации добычи на зрелых месторождениях, внедрения новых технологий повышения нефтеотдачи. Это позволит нарастить доказанные запасы углеводородов.

- ПАО "СИБУР Холдинг" сформировал план модернизации и расширения производственных мощностей на период до 2025 года. Он включает строительство новых установок пиролиза, модернизацию инфраструктуры и логистики. Это обеспечит рост производства полимеров в соответствии со стратегией компании.

- ПАО "Аэрофлот" провел оптимизацию парка воздушных судов, увеличив долю новых топливоэффективных самолетов. Это позволило снизить операционные расходы, повысить экологичность и масштабировать бизнес.

- ПАО "МТС" сформировало план модернизации телекоммуникационной инфраструктуры на период до 2024 года. Он включает развитие сетей 5G, расширение волоконно-оптических линий связи, развитие ИТ-платформ. Это соответствует стратегии цифровой трансформации компании.

- ПАО "НЛМК" провело оптимизацию производственных мощностей, выведя из эксплуатации неэффективные активы и сосредоточившись на современных высокотехнологичных активах. Это повысило эффективность производства стали.

3. Нормирование и бюджетирование активов.

- Разрабатываются нормативы обеспеченности подразделений основными видами активов, необходимых для их эффективной деятельности.

- Формируются бюджеты и лимиты затрат по приобретению, содержанию и использованию различных видов активов.

- Внедряется система контроля за целевым расходованием средств на активы и эффективностью их использования.

- Нормирование и бюджетирование обеспечивают контроль обоснованности затрат на активы и их рациональное использование.

Примеры нормирования и бюджетирования активов российских компаний:

- ПАО "Ростелеком" разработало нормативы обеспеченности филиалов основными активами - АТС, маршрутизаторами, каналами связи. Это позволяет контролировать достаточность активов для оказания услуг связи в регионах и планировать закупки.

- ПАО "Аэрофлот" использует систему нормирования летной годности парка воздушных судов. Для каждого типа самолётов установлены нормы налета часов и посадок. Это позволяет планировать техобслуживание и обновление парка.

- ПАО "Северсталь" внедрило систему бюджетирования затрат на ремонт и обслуживание технологического оборудования. Для каждого подразделения устанавливается лимит затрат на ТОиР, стимулируя рациональное использование активов.

- ПАО "ФСК ЕЭС" использует нормативы технологических потерь в электросетях при транспортировке электроэнергии. Это позволяет контролировать эффективность работы сетевых активов и принимать меры по оптимизации потерь.

- ПАО "Магнит" внедрило бюджетирование затрат на открытие и оснащение новых магазинов торговой сети. Установлены нормативы затрат на м2 торговой площади. Это позволяет оптимизировать инвестиции в расширение розничной сети.

4. Организация учета и контроля активов.

- Внедряются организационные процессы учета движения и технического состояния всех видов активов организации.

- Обеспечивается периодический контроль наличия, состояния и эффективности использования активов.

- Осуществляется автоматизация учета, отчетности и мониторинга состояния активов с применением современных ИТ-систем.

- Внутренний аудит и контроль активов направлен на своевременное выявление отклонений и их предупреждение.

Пример организации учета и контроля активов в российской компании: ПАО "Транснефть" использует автоматизированную систему учета и мониторинга основных производственных фондов, включающую:

- Автоматизированную систему технического учета и паспортизации оборудования, которая ведет единую базу данных по всему технологическому оборудованию и трубопроводам.

- Корпоративную информационную систему управления техническим обслуживанием и ремонтом оборудования, которая позволяет планировать, учитывать и контролировать все работы по ТОиР.

- Автоматизированную систему мониторинга технического состояния оборудования, которая собирает данные с датчиков контроля в режиме реального времени.

- Систему технического диагностирования оборудования, которая проводит регулярное обследование технического состояния основных фондов.

- Программный комплекс по управлению надежностью трубопроводных систем, который моделирует и прогнозирует риски отказов.

Такая комплексная автоматизированная система позволяет ПАО "Транснефть" эффективно организовать учет, мониторинг состояния и контроль над эксплуатацией своих ключевых активов

Учет активов предприятия

Актив признается при наличии следующих условий:

- имущество принадлежит фирме по праву собственности, например, здание офиса";

- ресурсы, контролируемые организацией, появляются по юридически оформленному договору, к примеру, оборудование полученное по договору лизинга;

- в результате использования имущества произойдет увеличение экономических выгод организации, как при использовании в производстве токарного станка на заводе;

- величина актива измерима, например, площадь здания в кв.м.

Заключенная в активах экономическая выгода представляет потенциал, который войдет прямо или косвенно в поток денежных средств или денежных эквивалентов организации. Заключенная в активах экономическая выгода может быть, например, в виде выручки от продажи продукции, произведенной с использованием основных средств (оборудования).

Потенциал может быть продуктивным, т.е. составлять часть операционной деятельности организации. Потенциал может быть конвертирован в денежные средства или их эквиваленты, а также сокращать отток денежных средств (например, альтернативный производственный процесс снижает производственные затраты).

Хозяйственные ресурсы, составляющие активы, должны:

- приносить хозяйственную выгоду (доходы, прибыль, деньги) в будущем к примеру, приобретенные для перепродажи товары в розничной торговле;

- быть в распоряжении хозяйствующего субъекта, для беспрепятственного использования по собственному усмотрению или продажи. Например, производственные запасы на складе;

- быть результатом ранее совершенных сделок (быть готовыми к использованию в данный момент, а не находиться на стадии изготовления или доставки по договору, контракту). Например, дебиторская задолженность покупателей перед поставщиком.

В состав активов включают имущество и права. К имуществу относят различные предметы, имеющие хозяйственную ценность в силу своих физических свойств (деньги, товары, материалы, строения, машины, оборудование). В активах различают:

- недвижимое и движимое имущество,

- паи и акции в других организациях (долгосрочные финансовые вложения),

- оборотные средства (текущие активы) или оборотный капитал,

- биологические активы.

Права делятся на овеществленные и неовеществленные.

Овеществленные права связаны с владением какой-либо ценной бумагой, дающей право на получение ценностей (векселем, чеком, облигацией, акцией и т.п.). К неовеществленным правам относят:

- долговые требования (дебиторская задолженность в различных видах),

- исключительные права (например, патент, лицензия, авторское право, право на фирменное наименование и товарный знак),

- прочие права, вытекающие из незаконченных хозяйственных операций (например, заранее произведенные затраты или еще не полученные доходы).

Перечисленные составляющие активов, количественно измеренные и оцененные, отражаются в бухгалтерском балансе. По классификации активов судят о:

- характере средств хозяйствующего субъекта,

- юридических отношениях с контрагентами,

- относительном участии в общем обороте средств.

Выявление всей совокупности имущественных средств путем годовой инвентаризации или на основе книжных (учетных) данных необходимо для:

- определения собственного капитала или величины чистых активов (разность между суммой актива, выраженной стоимостью всех имущественных средств, и суммой обязательств);

- выявления всего имущества, которое послужит для обеспечения прав кредиторов.

В бухгалтерском учете активы классифицируются по различным признакам:

- по составу и размещению - на внеоборотные (основные средства, нематериальные активы и т.д.) и оборотные (запасы, денежные средства и т.д.);

- по отношению к процессу производства - на производственные и внепроизводственные;

- по использованию - на прямые (непосредственно используемые в производстве) и косвенные (обеспечивают производственный процесс) и т.д.

Различные виды активов отражаются на соответствующих бухгалтерских счетах. Например, основные средства - на счете 01, нематериальные активы - на счете 04, материалы - на счете 10, готовая продукция - на счете 43 и т.д.

Активы первоначально оцениваются по фактической себестоимости приобретения или создания. В дальнейшем могут переоцениваться:

- основные средства - до текущей рыночной стоимости,

- нематериальные активы - до восстановительной стоимости,

- запасы - по текущим рыночным ценам и т.д.

Примеры типовых хозяйственных операций с активами:

- Поступление основных средств (оборудования) в ООО "Промтех" от поставщика по договору купли-продажи. Отражается дебет счета 08 "Вложения во внеоборотные активы" и кредит счета 60 "Расчеты с поставщиками".

- Ввод в эксплуатацию основных средств. Делается запись по дебету счета 01 "Основные средства" и кредиту счета 08.

- Начисление амортизации основных средств. Дебет счета 20 "Основное производство" или 26 "Общехозяйственные расходы", кредит 02 "Амортизация основных средств".

- Отгрузка материалов со склада в производство. Дебет счета 20 и кредит 10 "Материалы".

- Оприходование готовой продукции со склада. Дебет счета 43 "Готовая продукция" и кредит счета 20.

- Реализация готовой продукции. Дебет счета 62 "Расчеты с покупателями и заказчиками", кредит счета 90 "Продажи".

- Списание дебиторской задолженности в результате оплаты покупателем. Дебет счета 51 "Расчетные счета", кредит счета 62.

На активы начисляется амортизация в целях равномерного включения их стоимости в издержки производства. Способы начисления амортизации зависят от вида актива.

Важнейшим аспектом учета активов является проведение инвентаризации - проверки их фактического наличия и состояния. По результатам выявляются отклонения от данных учета, которые отражаются в бухгалтерских записях.

Таким образом, в бухгалтерском учете комплексно отражаются операции поступления, выбытия, оценки и движения активов предприятия. Это позволяет осуществлять контроль за их сохранностью и эффективностью использования.

Как оценить влияние структуры активов на финансовую устойчивость?

Чем выше удельный вес внеоборотных активов в валюте баланса, тем меньше маневренность компании и выше риск потери финансовой устойчивости.

Рост доли неликвидных оборотных активов (просроченной дебиторки, неходовых запасов) также негативно сказывается на платежеспособности.

Оптимальное соотношение в структуре активов: 40-50% внеоборотных активов, 50-60% оборотных активов. Это обеспечивает сбалансированность активов по уровню ликвидности.

Какие активы являются наиболее ликвидными?

Наиболее ликвидные активы:

- Денежные средства на расчетных и валютных счетах, в кассе.

- Легкореализуемые краткосрочные финансовые вложения (депозиты, векселя, облигации).

- Дебиторская задолженность с неистекшим сроком оплаты.

- Краткосрочная задолженность участников по взносам в уставный капитал.

Такие активы быстро конвертируются в денежные средства и позволяют поддерживать текущую платежеспособность.

Какие активы относят к наименее ликвидным?

К наименее ликвидным активам относят:

- Незавершенное капитальное строительство.

- Специализированные основные средства узкого назначения.

- Расходы будущих периодов со сроком списания более 12 месяцев.

- Нематериальные активы с ограниченным сроком использования.

- Просроченная дебиторская задолженность с истекшим сроком исковой давности.

Такие активы сложно быстро реализовать по причине их низкой востребованности на рынке.

Как классифицируются активы по степени риска?

По степени риска активы классифицируются следующим образом:

- Безрисковые активы – денежные средства, краткосрочные финансовые вложения.

- Малорискованные активы – ликвидная дебиторская задолженность, ликвидные запасы, краткосрочные финансовые вложения.

- Среднерискованные активы – основная доля оборотных активов, имеющая среднюю ликвидность.

- Высокорискованные активы – просроченная дебиторская задолженность, устаревшие основные средства, неликвидные запасы и прочие активы.

Далее:

- активы предприятия,

- совокупные активы,

- финансовые активы,

- инвестиционные активы,

- внеоборотные активы,

- амортизируемые активы,

- текущие активы,

- оборотные активы,

- наиболее ликвидные активы,

- быстрореализуемые активы,

- медленно реализуемые активы,

- труднореализуемые активы,

- иммобилизованные активы.

Еще найдено про активы предприятия

- Классификация и анализ стратегий формирования оборотных активов предприятия В статье отмечается что в теории финансового менеджмента различают три стратегии формирования оборотных активов предприятия - агрессивную консервативную и умеренную компромиссную Отсутствие формализованной характеристики этих стратегий делает их

- Сущность оборотных активов и повышение эффективности их использования на предприятии Представленная выше классификация оборотных активов позволяет с различных сторон оценить оборотные активы предприятия Эффективное управление оборотными активами позволяет максимизировать прибыль на вложенный капитал при обеспечении устойчивой

- Учет нематериальных активов в системе управления стоимостью предприятия Данный вопрос требует особого внимания так как положительные результаты НИОКР - это будущие активы предприятия которые будут приносить доход и повысят стоимость предприятия Отрицательные результаты НИОКР - это

- Оценка состава движения и эффективности использования внеоборотных активов на предприятиях энергетической отрасли Раскрыты возможности отдельных форм отчетности для проведения анализа внеоборотных активов предприятия Дана характеристика возможным причинам отклонений по отдельным составляющим внеоборотных активов выявленных в ходе

- Исследование различных форм финансирования оборотных активов предприятий в современных условиях Оборотные активы предприятий промышленного сектора являются одновременно источником ликвидности и риска что делает задачу комбинирования источников

- Анализ финансового равновесия активов и пассивов баланса - основа оценки финансовой устойчивости и платёжеспособности предприятия Одним из проблемных активов особенно в период кризиса является актив дебиторская задолженность что отрицательно сказывается на оборачиваемости активов предприятия Взыскание дебиторской задолженности с юридических лиц производится в судебном порядке Проблема с дебиторской

- Совершенствование методики определения проблем управления оборотными и внеоборотными активами предприятия А.Н активы - это совокупность принадлежащих хозяйствующему субъекту собственного имущества и дебиторских счетов Активы предприятия представляют собой то что оно построило оборудование которое закупило запасы которое сделало а

- Экономические показатели оценки использования активов предприятия на примере ОАО ЧЭМК Сущность активов предприятия заключается в том что для осуществления любой экономической деятельности каждая организация должна располагать

- Нематериальные активы в составе предприятия как имущественного комплекса понятие признаки и значение Охарактеризовать нематериальные активы предприятия - достаточно трудная задача Актуальность проблематики продиктована как наличием достаточного количества оставшихся открытыми

- Метод откорректированных чистых активов используемый при оценке предприятия затратным подходом Этапы применения метода чистых активов анализ данных бухгалтерского учета и отчетности предприятия с целью выявления перечня активов и пассивов принимаемых к расчету стоимости предприятия затратным подходом оценка рыночной стоимости объектов отраженных в составе активов предприятия оценка текущей стоимости объектов отраженных в составе обязательств предприятия расчет стоимости предприятия как

- Оценка деловой активности предприятия на основе показателей оборачиваемости активов Показатели оборачиваемости активов и оборачиваемости собственного капитала характеризуют уровень деловой активности предприятия и рассчитываются как отношение годовой выручки от реализации продукции к среднегодовой стоимости соответственно

- Финансовая устойчивость предприятия и ее оценка для предупреждения его банкротства Исходя из этого целесообразно выделить в составе активов предприятия денежную составляющую активы имеющие денежную форму которая может быть использована для расчета по

- Рост оборачиваемости оборотных активов как резерв развития фармацевтического промышленного предприятия в условиях структурного кризиса К наиболее крупным активам предприятия относятся производственные запасы и дебиторская задолженность период оборота которых определяет длительность операционного цикла

- Рост оборачиваемости оборотных активов как резерв развития фармацевтического промышленного предприятия в условиях структурного кризиса К наиболее крупным активам предприятия относятся производственные запасы и дебиторская задолженность период оборота которых определяет длительность операционного цикла

- Оценка эффективности управления дебиторской задолженностью организации на примере организаций оптовой торговли Российской Федерации Целью исследования стала оценка влияния изменений дебиторской задолженности ее количественных и качественных характеристик на такие показатели деятельности предприятий как оборачиваемость оборотных активов предприятия выручка предприятия чистая прибыль предприятия размер кредиторской задолженности предприятия на примере оптовой торговли

- Практика анализа эффективности использования нематериальных активов предприятия Основной целью является определение резервов повышения эффективности использования нематериальных активов предприятия 3 Выделяют следующие направления комплексного анализа НМА анализ структуры динамики и движения нематериальных

- Интегральная оценка политики управления оборотными средствами предприятия ЖКХ Основные результаты исследования Структура оборотных активов предприятий ЖКХ России за последние годы представлена в таблице 1 Таблица 1 Структура оборотных

- Современное понимание управления рисками оборотных активов промышленных предприятий занятых производством тяжелых технических тканей Базовыми являются показатели которые могут быть определены достаточно достоверное имущественное состояние предприятия чистые активы ожидаемый доход расходы и т.д На рисунке 1 отражены группы рисков при

- Планирование оборотных производственных активов предприятия И.В Бабич Т.Н Планирование оборотных производственных активов предприятия на примере незавершенного производства Экономический анализ теория и практика 2010 № 14 179

- Проблемы управления активами в современных условиях Если выбрать стратегию по увеличению активов предприятия необходимо сделать прогнозный расчет на сколько привлечение новых средств сократит расходы и определить

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ