Особенности аудита ликвидности баланса коммерческих организаций

Н.В. Парушина,

д-р экон. наук, Орловский государственный институт экономики и торговли,

О.В. Губина,

канд. экон. наук, Орловский государственный институт экономики и торговли

Журнал Аудитор №5, 2009

В процессе аудита финансовой отчетности используются аналитические процедуры. Аналитические процедуры применяются на всех стадиях аудиторской проверки, в том числе при подтверждении финансовой информации, представленной в отчетности экономических субъектов, а также при оценке непрерывности деятельности компании. Единые требования в отношении применения аналитических процедур в ходе аудита регулируются Федеральным правилом (стандартом) № 20 «Аналитические процедуры», утвержденным Постановлением Правительства РФ от 16.04.05 г. № 228.

Аналитические процедуры основаны на использовании методов экономического анализа (простое сравнение, комплексный экономический анализ и др.) и включают в себя различные направления оценки финансово-хозяйственной деятельности организации. Аналитические процедуры применяются:

при комплексной оценке имущественного потенциала организации и совокупного капитала;

сравнении фактических данных финансовой отчетности с показателями смет, расчетов, планов и прогнозов;

расчете и сравнении показателей финансовой устойчивости, деловой активности и рентабельности;

общей оценке ликвидности и платежеспособности.

Финансовое состояние организации с позиций краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли она своевременно и в полном объеме рассчитаться по краткосрочным обязательствам с контрагентами.

Под ликвидностью какого-либо актива понимается его способность трансформироваться в денежные средства в ходе производственно-технологического процесса, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. В таком понимании любые активы, которые можно обратить, в деньги, являются ликвидными. Тем не менее в учетно-аналитической литературе часто понятие ликвидных активов сужается до активов, потребляемых в течение одного производственного цикла (года).

Показатели ликвидности активов организации характеризуют ее способность оперативно высвободить из хозяйственного оборота денежные средства, необходимые для нормальной финансово-хозяйственной деятельности, и возможность выполнять своевременно свои текущие обязательства как в настоящий момент, так и в краткосрочном плане.

Основным признаком ликвидности служит формальное превышение (в стоимостной оценке) оборотных активов над краткосрочными пассивами. Чем больше это превышение, тем благоприятнее финансовое состояние предприятия с позиции ликвидности. Если величина оборотных активов недостаточно велика по сравнению с краткосрочными пассивами, текущее положение организации неустойчиво. Поэтому вполне может возникнуть ситуация, когда предприятие не будет иметь достаточно денежных средств для расчета по своим обязательствам и ему придется либо нарушать естественный технологический процесс (например, срочно продавать часть запасов или обременять себя новыми более дорогими долгами), либо распродавать часть долгосрочных активов. Уровень ликвидности зависит от сферы деятельности, соотношения оборотных и внеоборотных активов, скорости оборота средств, состава оборотных активов, величины и срочности текущих обязательств.

Ликвидность — это необходимое и обязательное условие платежеспособности, но термин «платежеспособность» несколько шире. Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по задолженности, требующей немедленного погашения. В то же время платежеспособность является внешним проявлением финансовой устойчивости организации. От степени ликвидности баланса, т.е. от степени покрытия долговых обязательств активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств, зависит платежеспособность.

Применение аналитических процедур при аудите ликвидности баланса имеет ключевое значение в условиях рыночной экономики. От своевременности расчетов организации по своим долгам зависят стабильность и непрерывность деятельности фирмы на долгосрочную перспективу. Систематическое погашение обязательств перед бюджетом, внебюджетными органами и персоналом организации снижает риск налоговых проверок.

Суть аудита ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Если при таком сравнении части актива дают суммы, достаточные для погашения обязательств, то баланс считается ликвидным, а предприятие — платежеспособным.

Предварительно данные баланса организации делят на группы (отдельные балансы) в зависимости от скорости превращения активов в денежные средства. При этом в экономической литературе рекомендуются различные подходы к такому делению.

По степени ликвидности активы организации можно подразделить на четыре группы:

А1 — наиболее ликвидные активы (первоклассные ликвидные средства) - денежные средства предприятия и краткосрочные финансовые вложения (с. 250 + с. 260 баланса);

А2 - быстро реализуемые (легкореализуемые) активы — дебиторская задолженность и прочие активы. Итог группы определяется вычитанием из итога второго раздела актива баланса запасов, денежных средств и краткосрочных финансовых вложений, а также дебиторской задолженности со сроком погашения более 12 месяцев (с. 290 - с. 210-с. 220-с. 230-с. 250-с. 260) или (с. 240 + + с. 270);

A3 — среднереализуемые (медленно реализуемые) активы — с. 210 «Запасы» + НДС по приобретенным ценностям + дебиторская задолженность со сроком погашения более 12 месяцев после отчетной даты (с. 210 + с. 220 + с. 230);

А4 - труднореализуемые или неликвидные (фиксированные) активы - итог раздела 1 актива баланса (с. 190).

Таким образом, первые три группы представляют собой текущие активы, а четвертая — постоянные активы.

Пассив баланса также подразделяется на четыре группы по степени срочности их оплаты:

П1 - наиболее срочные обязательства -кредиторская задолженность и прочие пассивы из раздела V пассива баланса (с. 620 + + с. 630 + с. 660);

П2 — краткосрочные пассивы — краткосрочные кредиты и займы (с. 610);

ПЗ — долгосрочные пассивы — долгосрочные кредиты и займы (с. 590);

П4 — постоянные пассивы — итог раздела III пассива, а также статьи 640 и 650 раздела V пассива баланса (с. 490 + с. 640 + с. 650).

Для определения ликвидности баланса итоги групп актива сопоставляют с итогами групп пассива. Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1 > П1, А2 > П2, A3 > ПЗ, А4 < П4.

Если одно или несколько неравенств имеют знак, противоположный знаку в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. В процессе аудита ликвидности баланса составляются обобщающие таблицы. Сопоставляя приведенные в ней наиболее ликвидные средства (А1) и быстрореализуемые активы (А2) с наиболее срочными обязательствами (Ш) и краткосрочными пассивами (П2), можно выяснить текущую ликвидность (платежеспособность). Сравнение же медленно реализуемых активов (A3) с долгосрочными пассивами (ПЗ) отражает перспективную ликвидность(платежеспособность). Кроме абсолютных величин, в таблице целесообразно указать удельные веса групп актива и пассива, которые более точно характеризуют степень платежеспособности предприятия, поскольку нейтрализуют влияние инфляции и изменение масштабов бизнеса (табл. 1).

Таблица 1. Анализ ликвидности баланса организации за отчетный год

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный излишек (+) или недостаток (-) | |||||

| сумма, тыс. руб | уд. вес, % | сумма, тыс. руб | уд. вес, % | сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | на начало года | на конец года | ||

| 1 | 2 | 3 | 4 | S | 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| А1 | 812 | 10,6 | 1359 | 14,6 | П1 | 3051 | 39,8 | 3863 | 41,6 | -2239 | -2504 |

| А2 | 383 | 5,0 | 406 | 4,4 | П2 | - | - | - | - | +383 | +406 |

| A3 | 2378 | 31,0 | 2981 | 32,1 | ПЗ | - | - | - | - | +2378 | +2981 |

| А4 | 4091 | 53,4 | 4543 | 48,9 | П4 | 4613 | 61,2 | 5426 | 58,4 | -522 | -883 |

| Итого | 7664 | 100,0 | 9289 | 100,0 | Итого | 7664 | 100,0 | 9289 | 100,0 | - | - |

Данные табл. 1 показывают, что в организации не обеспечивается текущая платежеспособность, хотя на конец года она несколько увеличилась. Так, удельный вес срочных обязательств (П1) на конец года составлял 41,6%, а наиболее ликвидных активов (А1) всего 14,6% и вместе с быстрореализуемыми активами (А2) — 19,0%.

Фактические соотношения групп статей баланса организации за отчетный год таковы:

А1 < ГП, А2 > П2, A3 > ПЗ, А4 < П4.

Проводимый по традиционной методике анализ ликвидности баланса является не совсем точным, поскольку включение отдельных статей баланса в ту или иную группу агрегированных статей условно в виду их комплексности и ориентировочности соответствия степени ликвидности активов и сроков погашения обязательств в пассиве. Поэтому необходимо перераспределение величин балансовых статей между группами актива и пассива с учетом специфики деятельности организации.

При аналитической оценке ликвидности баланса в розничных торговых организациях, особенно с преобладанием удельного веса продовольственных товаров, целесообразно, по нашему мнению, внести коррективы при отнесении части активов во вторую и третью группы. Во вторую следует включить товарные запасы, а в третью - дебиторскую задолженность, прочие активы и оставшуюся часть материальных оборотных активов. Это объясняется высокой оборачиваемостью многих товаров, причем ряд продовольственных товаров реализуется в течение одного дня.

С учетом такого деления соотношение групп актива и пассива в анализируемой организации, где основное место в товарных запасах составляют продовольственные товары, выглядит следующим образом (табл. 2).

Таблица 2. Анализ ликвидности баланса организации с учетом корректировок групп актива

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный излишек (+) или недостаток (-) | |||||

| сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | сумма, тыс. руб. | уд. вес, % | на начало года | на конец года | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| А1 | 812 | 10,6 | 1359 | 14,6 | П1 | 3051 | 39,8 | 3863 | 41,6 | -2239 | -2504 |

| А2 | 2253 | 29,4 | 2842 | 30,6 | П2 | - | - | - | - | +2253 | +2842 |

| A3 | 508 | 6,6 | 545 | 5,9 | ПЗ | - | - | - | - | +508 | +545 |

| А4 | 4091 | 53,4 | 4543 | 48,9 | П4 | 4613 | 61,2 | 5426 | 58,4 | -522 | -883 |

| Итого | 7664 | 100,0 | 9289 | 100,0 | Итого | 7664 | 100,0 | 9289 | 100,0 | - | - |

Судя по данным табл. 2, в организации обеспечена текущая платежеспособность как на начало, так и на конец года, причем на конец года платежный излишек составил 338 тыс. руб. (+2842 - 2504) вместо 14 тыс. руб. (+2253 -- 2239) на начало года, а по удельному весу он составил соответственно 3,6% вместо 0,2%.

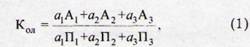

Для комплексной оценки ликвидности баланса в целом можно использовать общий показатель ликвидности, вычисляемый по формуле:

где А П. — итоги соответствующих групп по активу и пассиву; а. — весовые коэффициенты: ах = 1; а2 = 0,5; а3 = 0,3.

Снижение значения общего показателя ликвидности баланса по сравнению с началом года или базисным периодом означает сокращение уровня ликвидности и наоборот.

Таблица 3. Общий показатель ликвидности баланса организации за отчетный год

| Варианты расчета показателя | На начало года | На конец года | Отклонение |

| Традиционный | 0,563 | 0,636 | +0,073 |

| С учетом корректировок групп актива | 0,685 | 0,762 | +0,077 |

Из данных табл. 3 видно, что в анализируемой организации общий показатель ликвидности на конец года увеличился, причем с учетом предложенной корректировки групп актива его величина как на начало, так и на конец года была значительно больше, чем величина, исчисленная традиционным способом.

Отнесение статей актива баланса в ту или иную группу по степени ликвидности достаточно условно и зависит от конкретной реальной ситуации, складывающейся в каждый отчетный период деятельности организации.

Необходимо как можно более точно определить величину групп статей баланса, т.к. это повлияет на степень ликвидности деятельности организации. Например, в составе оборотных активов могут иметь место неликвидные или низколиквидные активы в виде безнадежной дебиторской задолженности, ценных бумаг, материальных запасов, готовой продукции, товаров. В отдельных случаях к краткосрочным обязательствам следует отнести те долгосрочные обязательства, частичное погашение которых должно произойти в ближайшее время (до одного года).

Отметим, что при проведении анализа ликвидности внешними пользователями им придется придерживаться осторожного подхода в оценках активов и обязательств вследствие дефицита информации. Ликвидность активов и срочность обязательств только по бухгалтерскому балансу можно определить лишь приблизительно. Повышение точности оценки ликвидности достигается в ходе внутреннего анализа на основе данных текущего бухгалтерского учета.

Ликвидность активов организации чаще оценивается при помощи различных коэффициентов. Общая идея оценки заключается в сопоставлении текущих обязательств и активов, используемых для их погашения. К текущим относятся активы (обязательства) с временем обращения (сроком погашения) до одного года.

По данным бухгалтерского баланса для характеристики ликвидности хозяйствующего субъекта в экономической литературе рекомендуется исчислять, как правило, три относительных показателя, различающихся набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств:

коэффициент абсолютной ликвидности;

промежуточный коэффициент покрытия;

коэффициент текущей ликвидности. При расчете всех этих показателей ис пользуют разные числители и один общий знаменатель - краткосрочные обязательства, представляющие собой сумму краткосрочных кредитов и займов и кредиторской задолженности (табл. 4). В торговых организациях исчисляют также коэффициент ликвидности запасов.

Таблица 4. Коэффициенты ликвидности

| Показатели | Формула расчета | Источники данных |

| 1. Коэффициент абсолютной ликвидности (Кал) | (Денежные средства и краткосрочные финансовые вложения)/(Краткосрочные обязательства) | (с. 250 + с. 260)/(с. 690 - с. 640 - с. 650) |

| 2. Промежуточный коэффициент покрытия (Кп) | (Денежные средства, краткосрочные финансовые вложения, дебиторская задолженность (в течение 12 мес.) и прочие оборотные активы)/ (Краткосрочные обязательства) | (с. 240 + с. 250 + с. 260 + с. 270 с.)/( 690 - с. 640 - с. 650) |

| 3. Коэффициент текущей ликвидности (Ктл) | (Оборотные активы)/(Краткосрочные обязательства) | с. 290/(с. 690 - с. 640 - с. 650) |

| 4. Коэффициент ликвидности запасов (Клэ) | Запасы/(Краткосрочные обязательства) | (с. 210 + с. 220)/(с. 690 - с. 640 - с. 650) |

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Включение в наиболее ликвидные активы краткосрочных ценных бумаг предполагает, что последние могут быть быстро и без труда обращены в деньги. Нормальное ограничение данного показателя следующее: 0,2 - 0,5. Этот коэффициент можно рассчитать по данным баланса по формуле:

Промежуточный коэффициент покрытия отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Этот показатель носит также название коэффициента критической, оценки или срочности. Его допустимые значения находятся в диапазоне 0,7 — 0,8. По данным баланса, коэффициент рассчитывается следующим образом:

Как было отмечено ранее, в торговых организациях целесообразно в группу А2 включать только товарные запасы. Поэтому при расчете этого коэффициента в числителе указывается величина товарных запасов.

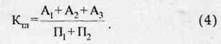

Коэффициент текущей ликвидности показывает платежные возможности предприятия, оцениваемые при условии не только своевременности расчетов с дебиторами и нормальной реализации готовой продукции (товаров), но и продажи в случае необходимости прочих элементов материальных активов. Нормальным для этого коэффициента считается значение, равное 2,0. По данным баланса, он рассчитывается по формуле:

Коэффициент ликвидности запасов показывает, какая часть краткосрочных обязательств может быть погашена за счет материальных запасов предприятия. Его исчисление целесообразно для предприятий розничной торговли, где товарные запасы составляют подавляющую часть материальных активов и всех оборотных средств.

Каждый из показателей ликвидности не только оценивает устойчивость финансового состояния предприятия с разных позиций, но и отвечает интересам различных внешних пользователей информации. Например, для поставщиков сырья, материалов и услуг больший интерес представляет первый показатель; для банков, кредитующих данные предприятия, — второй; для держателей акций и облигаций предприятия - третий.

Таблица 5. Коэффициенты ликвидности организации за отчетный год

| Показатели | Без учета корректировок | С учетом корректировок | ||

| на начало года | на конец года | на начало года | на конец года | |

| Кал | 0,266 | 0,352 | 0,266 | 0,352 |

| Кп | 0,391 | 0,457 | 1,005 | 1,087 |

| Ктл | 1,171 | 1,229 | 1,171 | 1,229 |

Обобщим исчисленные показатели в аналитической табл. 5. В ней представлены значения коэффициентов ликвидности, рассчитанные как традиционным способом, так и с учетом корректировок групп актива применительно к торговым организациям.

Из данных табл. 5 видно, что на конец года значения всех коэффициентов стали выше, следовательно, ликвидность организации увеличилась. Разница между значениями второго и третьего коэффициентов ликвидности не очень высокая, следовательно, в целом ликвидность организации обеспечивается в основном товарными запасами.

На основании данных табл. 5 можно исчислить комплексный (интегральный) коэффициент ликвидности по формуле средней геометрической из произведения этих трех коэффициентов (табл. 6).

Таблица 6. Комплексный коэффициент ликвидности за отчетный год

| Варианты расчета коэффициента | На начало года | На конец года | Отклонение |

| Без учета корректировки групп актива | 0,489 | 0,679 | +0,190 |

| С учетом корректировки | 0,583 | 0,778 | +0,195 |

Как видно, комплексный коэффициент ликвидности на конец года, так же как и общий показатель ликвидности (табл. 3), увеличился, но с учетом корректировки групп актива его величина существенно больше.

Среди рассмотренных показателей ликвидности наиболее важным является коэффициент текущей ликвидности. Уровень коэффициента текущей ликвидности может меняться за счет увеличения или уменьшения статей оборотных активов и краткосрочных обязательств. С помощью метода цепных подстановок определим влияние этих факторов на уровень ликвидности предприятия, воспользовавшись данными табл. 1:

(812 + 383 + 2378) : 3051 = 1,171;

(1359 + 406 + 2981) : 3051 = 1,556;

(1359 + 406 + 2981) : 3863 = 1,229.

Таким образом, рост оборотных активов увеличил уровень ликвидности организации на 0,385 единицы (1,556 - 1,171), а рост краткосрочных обязательств снизил на 0,327 единицы (1,229 — 1,556). Благодаря тому, что темп роста оборотных активов (132,8%) превышает темп роста краткосрочных обязательств (126,6%), в целом уровень ликвидности за отчетный год возрос на 0,058 единицы.

Способом пропорционального деления эти изменения можно разложить по факторам второго порядка. Для этого долю каждого вида оборотных активов и краткосрочных обязательств в общем изменении их сумм нужно умножить на изменение коэффициента текущей ликвидности за счет этих факторов (табл. 7).

Таблица 7. Расчет влияния факторов второго порядка на коэффициент текущей ликвидности

| Фактор | Абсолютный прирост, тыс. руб. | Доля фактора в общей сумме прироста, % | Расчет влияния | Уровень влияния |

| Изменение оборотных активов, всего | +1173 | 100,0 | 1,556-1,171 | +0,385 |

| в том числе: | ||||

| материальных запасов | +603 | +51,4 | 0,514 х 0,385 | +0,198 |

| денежных средств | +547 | +46,6 | 0,466 х 0,385 | +0,179 |

| дебиторской задолженности | +23 | +2,0 | 0,020 х 0,385 | +0,008 |

| Изменение краткосрочных обязательств, всего | +812 | 100,0 | 1,229-1,556 | -0,327 |

| в том числе: | ||||

| кредиторской задолженности | +812 | 100,0 | 1,229-1,556 | -0,327 |

Расчеты показали, что наибольшее влияние из оборотных активов оказали рост материальных запасов (+0,198) и денежных средств (+0,179). Краткосрочные обязательства полностью состоят из кредиторской задолженности, рост которой уменьшил коэффициент текущей ликвидности на 0,327 пункта.

Проведенный аудит ликвидности баланса организации с учетом и без учета отраслевой специфики показал, что в первом случае баланс нельзя считать абсолютно ликвидным, т.к. текущая ликвидность не обеспечивалась. Во втором же случае обеспечена и текущая, и перспективная платежеспособность. Однако коэффициент текущей ликвидности не соответствует нормативу.

Из алгоритма расчета коэффициента текущей ликвидности видно, что его рост в динамике достигается за счет сокращения краткосрочных обязательств либо роста оборотных активов. Однако, из балансовых соотношений известно, что уменьшение обязательств невозможно — оно всегда сопровождается таким же сокращением текущих активов, поэтому единственным средством обеспечения платежеспособности является увеличение оборотных активов за счет роста финансовых результатов (с одновременным увеличением пассивной статьи третьего раздела баланса «Нераспределенная прибыль (непокрытый убыток)».

Существуют и другие меры повышения ликвидности, однако их практическая реализация требует либо длительного времени (увеличение уставного капитала), либо нежелательна, т.к. связана с уменьшением имущества организации (продажа части основных средств). Поэтому наиболее приемлемым средством укрепления ликвидности и платежеспособности организации является увеличение оборотных активов за счет роста финансовых результатов.

Применение аналитических процедур при определении ликвидности баланса в ходе аудита финансовой отчетности торговых организаций позволяет подтвердить наличие ликвидного имущества для обеспечения текущих и долгосрочных обязательств, уровень ликвидности, организации и риск утраты платежеспособности в перспективе. Аналитическая оценка показателей ликвидности может осуществляться при проведении внешнего и внутреннего аудита финансовой (бухгалтерской) отчетности.

Список литературы

1. Губин В.Е. Анализ финансово-хозяйственной деятельности: учебник / В.Е. Губин, О.В. Губина. -М.: ИД «Форум», ИНФРА-М, 2008. - 336 с.

2. Цонцова Л.В. Анализ финансовой отчетности: учебник. 6-е изд., перераб. и доп. / Л.В. Донцова, НА. Никифорова. - М.: Издательство «Дело и сервис», 2008. - 368 с.

3. Селезнёва Н.Н. Анализ финансовой отчетности организации: учеб. пособие. 3-е изд., перераб. и доп. / Н.Н. Селезнёва, А.Ф. Ионова. - М.: ЮНИТИ-ДАНА, 2008. - 583 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ