Политика управления оборотным капиталом в холдинге

Барчуков А.В.

к. э. н., доцент кафедры «Финансы и кредит»,

Дальневосточный государственный университет путей сообщения, г. Хабаровск

Метелькова Н.В.

аспирант кафедры «Финансы и кредит»,

Дальневосточный государственный университет путей сообщения, г. Хабаровск

Журнал "Финансовый менеджмент" № 5

Интегрированные структуры, основу которых составляет холдинговая компания, формировались в Российской Федерации как в процессе преобразования государственных предприятий в акционерные общества, так и по инициативе самих хозяйствующих субъектов при осуществлении структурных реформ либо в результате приобретения крупных пакетов акций на вторичных рынках. Довольно широкое развитие получили холдинговые образования в сфере транспорта, а также нефтяной, металлургической и машиностроительной отраслях промышленности, поскольку холдинговая группа — это выигрышная организационно-правовая форма хозяйствования для сложных производственно-сбытовых цепочек от добычи первичного сырья или разработки продукции через промежуточные стадии производственного процесса и до конечных продаж. Холдинги становятся реальными «регулировщиками» рыночной экономики, имеющими возможность изменять структуру не только входящих в него предприятий, но и структуру целых отраслей: направляя свои ресурсы в наиболее выгодные сферы производства благодаря гигантской концентрации капитала и порождающей его диверсификации.

Холдинговая компания является системой коммерческих организаций, которая включает управляющую компанию, владеющую контрольными пакетами акций и/или паями аффилированных субъектов хозяйствования, и дочерние предприятия. Стандартный тип отношений на основе участия в акционерном капитале состоит в том, что дочерние предприятия сохраняют юридическое лицо и обладают оперативной самостоятельностью, а материнская компания получает прибыль на вклад в их капиталы. Однако необходимо учитывать, что даже при децентрализованном управлении ответственность основной компании по долгам дочернего общества солидарна. Что касается финансового управления в холдинге, то оно обеспечивает регулирование и координацию привлечения средств от внешних инвесторов и банковских структур, а также их размещение дочерними обществами. Поскольку холдинг — это, прежде всего, фонд денежных средств, объединение капиталов, основополагающей его функцией является финансовое обеспечение хозяйственной деятельности предприятий-участников.

Как известно, с позиции стратегии развития холдинга долгосрочное финансирование имеет существенное значение, что же касается повседневной деятельности, то ее успешность в значительной степени определяется эффективностью управления оборотными активами и краткосрочными пассивами. Мероприятия по организации долгосрочного и краткосрочного финансирования тесно взаимосвязаны, тем не менее в условиях продолжающегося кризиса необходимо обратить внимание на возможные варианты краткосрочного финансирования. Проблемы финансирования оборотных активов и управление источниками средств в целом тесно связаны между собой, это и понятно, поскольку в большинстве случаев в отношении любого пассива нельзя однозначно сказать, что он носит целевой характер, то есть является источником покрытия только определенного вида активов. Безусловно, сама по себе такая ситуация не исключена, но она не должна рассматриваться как доминирующая. Именно поэтому проблемы управления источниками средств с позиции долгосрочной и краткосрочной перспективы между собой тесно переплетены.

Политика управления оборотным капиталом должна обеспечить компромисс между рисками утраты ликвидности и потери прибыльности, что предполагает решение двух важных задач: обеспечение платежеспособности и приемлемого объема, структуры и рентабельности активов. Нахождение подобного компромисса предполагает управление риском ликвидности, который по источнику возникновения условно делят на левосторонние обусловленный изменениями в оборотных активах, и правосторонний, обусловленный изменениями в обязательствах. Политика управления оборотным капиталом как составная часть общей финансовой политики организации состоит в формировании необходимого объема и состава оборотных активов, оптимизации структуры источников их финансирования [1].

Управление оборотными активами подразумевает работу менеджеров по вы работке основного направления политики в отношении оборотных средств, в том числе источников их финансирования. Альтернативные модели финансирования оборотных активов определяются источниками финансирования их постоянной и переменной частей. Постоянная часть оборотных активов — это оборотные средства по объему и структуре, имеющиеся даже в период спада деятельности фирмы (минимальный, постоянно сохраняющийся уровень). Переменная часть оборотных средств — это прирост оборотных средств, потребность в которых возникает лишь в периоды сезонных или циклических колебаний деловой активности. Теоретически принято выделять различные варианты финансирования оборотных активов в зависимости от отношения финансиста к выбору источников покрытия варьируемой их части, то есть к выбору относительной величины чистого оборотного капитала.

Известны следующие модели финансирования оборотных активов:

1) агрессивная;

2) консервативная;

3) компромиссная.

Придерживаясь агрессивного подхода, менеджеры финансируют постоянную часть оборотных средств и порой даже часть основных средств за счет краткосрочных кредитов. В рамках консервативной модели долгосрочные займы используются для финансирования всего объема постоянной части оборотных активов и некоторой доли переменной части оборотных средств. Умеренная модель предполагает согласование в пределах возможных сроков активов и пассивов. При этом финансирование переменной части оборотных средств осуществляется за счет краткосрочных кредитов, а постоянной части оборотных, а также основных средств — при помощи долгосрочных займов, собственного капитала и спонтанных краткосрочных обязательств (торгового кредита) [2].

Ликвидность и требуемая эффективность использования оборотных активов в значительной степени определяются уровнем чистого оборотного капитала, определяемого как разница между оборотными активами и краткосрочными пассивами. Если исходить из такой реальной предпосылки, что краткосрочная кредиторская задолженность не может быть или, по крайней мере, не должна быть постоянным источником покрытия оборотных активов, то очевидно, что значение чистого оборотного капитала меняется от нуля до некоторой определенной величины. При нулевом его значении риск потери ликвидности достигает максимального значения, с ростом значения этого показателя риск убывает. Максимального значения чистый оборотный капитал теоретически может достигнуть в том случае, если отсутствует краткосрочная кредиторская задолженность. В этом случае значение величины чистого оборотного капитала равно стоимости оборотных активов, ариек потери ликвидности равен нулю [1].

Таким образом, исходя из теоретических основ финансового менеджмента целевой установкой политики управления оборотным капиталом является определение объема и структуры оборотных активов, источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности холдинга.

Для достижения этой цели требуется решение следующих задач.

Первая задача заключается в поддержании оборотных средств в размере, минимизирующем риск утраты ликвидности. Для холдинга достаточный уровень ликвидности является важнейшей основой стабильности его хозяйственной деятельности. Теоретическое решение этой задачи дает простейший вариант управления, при котором следует стремиться к наращиванию оборотного капитала: чем больше его величина, тем меньше риск потери ликвидности (рис. 1).

Из графика следует, что с ростом величины оборотного капитала риск ликвидности уменьшается. Тем не менее эта взаимосвязь имеет, безусловно, более сложный характер, так как не все оборотные активы положительно влияют на уровень ликвидности.

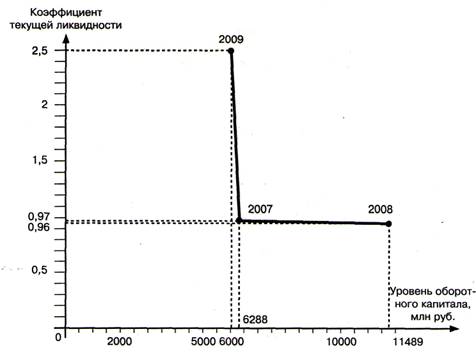

Построим для примера графическую зависимость между коэффициентом текущей ликвидности, определяющим платежеспособность, и уровнем оборотных активов для компании «X», входящей в холдинг, за 2007—2008 гг. и плановый 2009 г. (рис. 2).

Уровень оборотных активов в плановом 2009 г. был определен в размере 6 млрд. руб. на основании анализа ретроспективных данных деятельности компании и установленной сметы расходов по реконструкции. Коэффициент текущей ликвидности 2,5 в 2009 г. рассчитан с учетом прогнозной потребности в краткосрочных пассивах, которые при условии выбора компромиссной модели финансирования оборотных активов составят 2,4 млрд. руб.

Рис. 1. Взаимосвязь риска ликвидности и уровня оборотного капитала

Рис. 2. Взаимосвязь текущей ликвидности и уровня оборотного капитала компании «X»

Следовательно, рис. 2 наглядно показывает, что в компании «X» рост оборотных активов приводит к снижению коэффициента текущей ликвидности и, как следствие, росту риска неплатежеспособности. По нашему мнению, нестандартная ситуация объясняется проводимой реконструкцией производственных фондов предприятия.

Итак, оптимальный уровень оборотных активов, при котором компания будет поддерживать свою платежеспособность на должном уровне, зафиксирован на отметке 6 млрд руб.

Вторая задача политики управления оборотным капиталом состоит в поддержании оборотных средств в объеме и структуре, максимизирующих норму прибыли на капитал — рентабельность активов (прибыль до налогообложения/ средняя величина активов). При низком уровне оборотных средств производственная деятельность сопровождается перебоями и потерей прибыли, а при некотором оптимальном уровне рентабельность активов максимальна. Дальнейшее повышение величины оборотных средств ведет к появлению бездействующих активов, замедлению их оборачиваемости, излишним издержкам при финансировании, что обусловливает снижение нормы прибыли на капитал. Зависимость между прибыльней уровнем оборотных активов представлена на рис. 3.

Рис. 3. Взаимосвязь прибыли и уровня оборотного капитала

При низком уровне оборотного капитала производственная деятельность не поддерживается должным образом, вследствие этого — потеря ликвидности, периодические сбои в работе и низкая прибыль. Однако неоправданное повышение величины оборотных средств приводит к тому, что компания будет иметь временно свободные бездействующие оборотные активы, и это повлечет увеличение издержек на их финансирование и потерю прибыли.

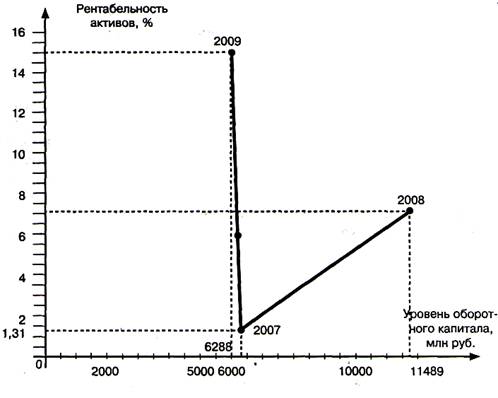

Построим график зависимости между рентабельностью активов компании «X» и уровнем оборотного капитала во время реконструкции 2007—2009 гг. (рис. 4)

Рис. 4. Взаимосвязь рентабельности активов и уровня оборотного капитала компании «X»

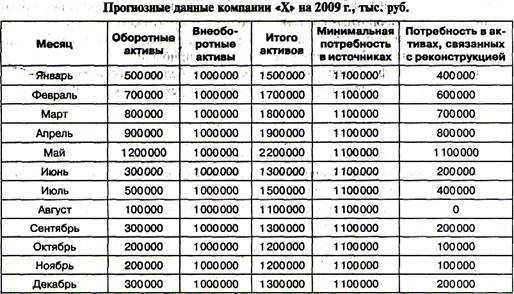

Далее проведем анализ различных вариантов финансирования оборотных активов компании «X» на прогнозный 2009 г. с учетом планируемых данных, представленных в табл. 1.

Таблица 1. Прогнозные данные компании X на 2009 г., тыс. руб.

Рентабельность активов в плановом 2009 г составит как минимум 15%, при том что прибыль до налогообложения возрастет с 902 925 тыс. руб. в 2008 г. до 1311 688 тыс. руб. в 2009 г. Следовательно, рис. 4 наглядно показывает, что в компании «X» снижение уровня оборотных активов не повлечет потерю ликвидности И низкую прибыль, а наоборот.

Таким образом, видна теоретическая противоречивость первой и второй за дач: чем больше оборотный капитал, тем больше ликвидность, а также меньше прибыльность активов. И наоборот. Однако на практике в конкретно сложившихся условиях эта доказанная закономерность не всегда действует, а именно в компании «X» снижение величины оборотных активов в плановом 2009 г. повлечет за собой рост платежеспособности и прибыльности.

Прогнозные значения были составлены на основе ретроспективных данных финансовой отчетности за последние несколько лет деятельности компании «X», а также с учетом того, что в 2008 г. был запущен инвестиционный проект стоимостью 26 млрд. руб., связанный с реконструкцией предприятия.

Вложения капитала по смете расходов компании должны происходить следующим образом:

2008 г.: 4 млрд. руб. (на проектирование, получение разрешительных документов, проведение экспертиз и т. п.) и 4 млрд. руб. (на оборудование);

2009 г.: 18 млрд. руб. на оборудование, строительство вспомогательных объектов, реконструкцию устаревших производств.

В связи с этими данными можно сделать прогноз изменения отношений долей активов, а именно существенный рост внеоборотных активов и снижение оборотных по отношению к 2008 г.

Такая ситуация связана с тем, что на конец 2009 г. по плану должна будет вырасти доля незавершенного строительства й основных средств, в том числе оборудования. Кроме того, в оборотных активах должно произойти значительное снижение выданных авансов контрагентов на поставку нового оборудования для реконструкции.

Помесячная разбивка абсолютных плановых показателей двух разделов актива баланса необходима для выявления минимальной потребности в оборотных средствах. Учитывая темпы роста активов и соотношения их долей за предыдущие годы, можно с некоторой долей вероятности предположить, что их величина в 2009 г. сложится таким образом, как сделан прогноз в табл. 1.

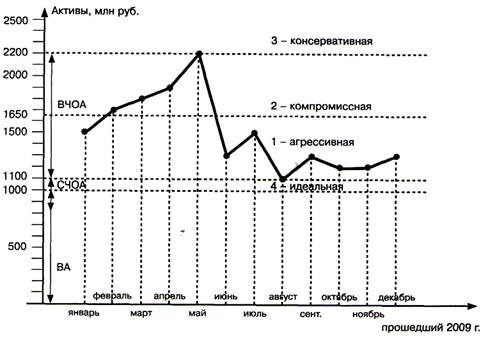

На рис. 5 представлена динамика изменения величины активов «X», а также возможные варианты финансирования его текущей деятельности.

Рис. 5. Модели финансирования оборотных активов

Системная часть оборотных активов (СЧОА) представляет собой минимальную потребность в оборотных средствах и равна 100000 тыс. руб. по данным августа, а варьирующая часть оборотных активов (ВЧОА): минимальная потребность составит 1100000 тыс. руб. в августе, максимальная — 2200000 тыс. руб. в мае.

Выбор той или иной модели сводится к выделению соответствующей доли капитала, то есть долгосрочных пассивов, которые рассматриваются как источники покрытия оборотных активов. Иными словами, алгоритм расчета величины чистого оборотного капитала определяется различными источниками покрытия оборотных активов и определяется моделями, выражающими суть того или иного варианта финансирования оборотных активов.

Выбор модели финансирования оборотных активов является ключевым моментом краткосрочной финансовой политики, определяющим характер взаимодействия компании «X» с кредиторами, а также объемы и сроки финансовых операций. Поведение финансистов в отношении привлечения и использования заемных источников финансирования зависит от следующих объективных причин:

1) масштабов деятельности. Кредиторы положительно относятся к такому крупному заемщику, как компания «X», поскольку значительную роль играет деловая репутация холдинга;

2) этапа жизненного цикла. Хозяйственная деятельность компании налажена и устойчива, несмотря на проводимую реконструкцию;

3) отраслевых особенностей. Сегмент рынка, где функционирует холдинг, влияет на структуру издержек, которые, в свою очередь, определяют силу воздействия операционного левериджа, особенности кругооборота капитала, скорость его оборота, равномерность поступления платежей и длительность финансового цикла (цикла обращения денежной наличности).

Следовательно, политика заимствования компании «X» должна быть относительно стабильной, так как вышеперечисленные причины практически неизменны в краткосрочном периоде или могут меняться незначительно.

Чтобы выбрать модель финансирования оборотных активов, рассмотрим возможные варианты на следующем примере.

Оцениваются альтернативные варианты финансовых политик: «агрессивная» предполагает финансирование деятельности за счет краткосрочных обязательств и собственных источников; «компромиссная» определяет согласование сроков своих активов и обязательств; «консервативная» — использование долгосрочных заемных источников финансирования.

Для анализа рассматриваются агрегированные балансы (табл. 2).

Таблица 2. Агрегированные балансы, тыс. руб.

Затраты (в тыс. руб.), связанные с реализацией продукции, состоят из условно-постоянных и условно-переменных: «агрессивная» — 200000 + 0,7 от выручки; «компромиссная» — 270000 + 0,65 от выручки; «консервативная» — 385000 + + 0,6 от выручки.

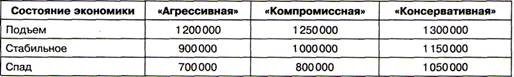

Выручка от реализации определяется состоянием экономики (табл. 3).

Таблица 3. Выручка от реализации, тыс. руб.

В основе часто используемых методов прогнозирования лежат модели, пред назначенные для изучения функциональных или жестко детерминированных связей, когда каждому значению факторного признака соответствует вполне определенное и неслучайное значение результативного признака. Наглядным их примером служит форма отчета о прибылях и убытках, представляющая собой табличную реализацию подобной модели, связывающей финансовый результат (прибыль) с факторами-аргументами (выручка от реализации, себестоимость проданных товаров, налоговые ставки и т. д.) [3].

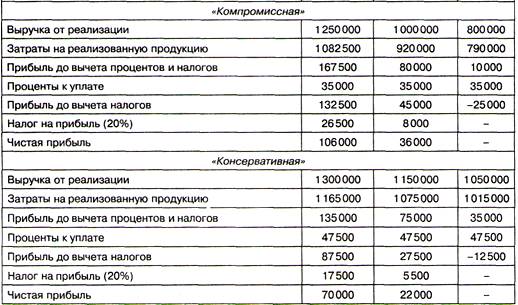

Составимпрогнозный отчет о прибылях и убытках для каждого варианта при различных состояниях экономики (табл. 4).

Таблица 4. Прогнозный отчет о прибылях и убытках, тыс. руб.

Как правило, определение финансовых результатов является обычно первым шагом финансового аналитика. Весомость обязательств фирмы и способность выплатить их можно установить путем сравнения долгов с активами компании. Подобные сравнения делаются на основе анализа коэффициентов. Таким образом, на основании сопоставления коэффициентов рентабельности определим, какой вариант финансирования оборотных активов более адекватен прогнозным состояниям экономики. Рентабельность — это результат действия множества факторов. Каждый из многочисленных финансовых коэффициентов характеризует деятельность субъекта хозяйствования с определенной стороны, и лишь коэффициенты рентабельности дают обобщенную характеристику эффективности работы предприятия в целом. Воспользуемся следующими коэффициентами рентабельности.

Коэффициент рентабельности реализованной продукции (англ. profit margin on sale, PMOS) — это отношение чистой прибыли к выручке от реализации. Характеризует способность фирмы генерировать необходимую прибыль и определяет общую эффективность использования всех экономических ресурсов.

Коэффициент генерирования доходов (англ. basic earning power, ВЕР) — это отношение прибыли до вычета процентов и налогов к сумме активов. Показывает способность организации получать прибыль до выплаты процентов по кредитам и до налогообложения.

Коэффициент рентабельности активов или совокупного капитала (англ. ге-| turn on assets, ROA) — это отношение чистой прибыли к сумме активов. Определяет, сколько чистой прибыли приносит каждая денежная единица вложенных средств.

Коэффициент рентабельности собственного капитала (англ. return on equity, ROE) — это отношение чистой прибыли к собственному капиталу. Дает представление о норме прибыли на инвестиции владельцев обыкновенных акций.

Коэффициент рентабельности инвестированного капитала (англ. return on investment, ROI) — это отношение чистой прибыли и процентов к уплате к общему капиталу. Отражает, сколько прибыли зарабатывают акционеры и кредиторы на капитал, вложенный в хозяйственную деятельность.

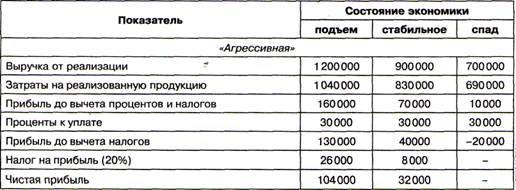

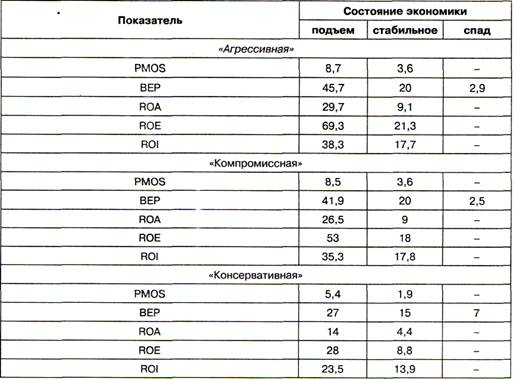

Рассчитанные значения коэффициентов рентабельности для приводимого примера представлены в табл. 5.

Таблица 5. Коэффициенты рентабельности, %

Можно заметить (табл. 5), что при заданных сценарных условиях коэффициенты рентабельности показывают: если экономика находится в состоянии подъема, то наиболее эффективна «агрессивная» политика; если экономика стабильна, то самые высокие финансовые коэффициенты при «агрессивной» политике; если в экономике наблюдается спад, то все варианты приносят убытки. Таким образом, поддержание низкого уровня оборотных средств приводит к увеличению прибыли на них. Однако если при этом возникает дефицит товарно-материальных запасов, это вызывает уменьшение объема реализации и необходимость более частого пополнения запасов малыми партиями, за счет чего увеличиваются затраты по выполнению и размещению заказов. В другой ситуации финансисты будут вынуждены согласиться с повышением процентной ставки при возобновлении кредита в случае невозможности его своевременного возврата.

Следовательно, недостатком «агрессивной» финансовой политики является более высокий уровень риска, но тем не менее цена краткосрочного кредита в большинстве случаев ниже, чем долгосрочного. И поэтому порой менеджеры жертвуют надежностью ради получения дополнительной прибыли. Основной целью других альтернатив является минимизация риска того, что фирма окажется не в состоянии рассчитаться по своим обязательствам. В силу этого с точки зрения критерия минимизации риска предпочтительнее консервативная модель финансирования оборотных активов. При этом если в экономике прогнозируется подъем, то более предпочтительна «агрессивная» альтернатива финансового обеспечения хозяйственной деятельности, в случае спада желательнее «консервативная» политика, а если экономика стабильна, следует выбрать «умеренную» стратегию.

Исходя из представленных соображений и согласно выбранной менеджерами компании «X» компромиссной модели финансирования оборотных активов, долгосрочные источники финансирования устанавливаются в размере, покрывающем внеоборотные активы, системную часть оборотных активов и половину прогнозного значения варьируемой части оборотных активов.

Итак, следуя компромиссной модели, половина варьирующей части оборотных активов финансируется за счет краткосрочных пассивов, а оставшаяся половина варьирующей части и системная часть финансируется за счет долгосрочных пассивов.

Как известно, оборотные активы компании складываются из постоянной и переменной частей, а именно запланированных показателей на 2009 г. (табл. 1):

6000000 тыс. руб. = СЧОА (100000 тыс. руб. х 12 мес.) + ВЧОА.

Следовательно, ВЧОА = 6000000 тыс. руб. - 1 200000 тыс. руб. = 4800000 тыс. руб.

Значит 0,5 ВЧОА = 0,5 х 4800000 тыс. руб. = 2400000 тыс. руб.

Из расчетов видно, что, следуя компромиссной модели финансирования оборотных активов в 2009 г., компании «X» необходимо иметь краткосрочных источников на сумму 2,4 млрд. руб., а долгосрочных источников— на сумму 3,6 млрд. руб.

Рассмотрим возможные источники средств для финансирования компанией «X» своей текущей деятельности и проводимой реконструкции. Механизм формирования фондов и финансовых потоков холдинга базируется на идее сочетания оптимального распределения ресурсов между работающими на рынке дочерними предприятиями и системой материального стимулировании персонала. Успешность хозяйствования достигается эффективным внутренним взаимным кредитованием подразделений холдинга (системы трансфертного кредитования) на условиях срочности, возвратности и платности на основе внутреннего клиринга — безналичных расчетов, основанных на зачете взаимных требований и обязательств.

Трансфертное кредитование должно приводить к оптимальному перераспределению ресурсов внутри холдинга. Из-за налоговых потерь, а также из-за отвлечения оборотных средств необходимо стремиться к тому, чтобы:

максимально производить взаимозачеты между участниками в рамках трансфертного кредитования по внутреннему клирингу;

максимально использовать денежные суррогаты (векселя и др.) для экономии оборотных средств.

Следовательно, в условиях сложившейся неблагоприятной экономической ситуации и значительных средств целесообразным является использование комбинации заемных источников — банковских и коммерческих кредитов, оформляемых векселями [4].

Компания «X» выписывает авалированный банком вексель номиналом 1 млн. руб. и далее расплачивается векселем с другой дочерней компанией «Т» за сырье. Если случится ситуация, что компании «Т» потребуются денежные средства, а срок погашения векселя еще не наступил (например, останется 100 дней), то далее компания «Т» индоссирует ценную бумагу по учетной ставке 20% годовых банку, и последний становится векселедержателем.

В нашем случае ценная бумага будет учтена с дисконтом 54794 руб., и вексель достается банку по цене 945205,5 руб., причем учетная ставка устанавливается на уровне рыночной, так как происходит реальное отвлечение средств из его оборота. В свою очередь компания «X» погашает банку свой вексель по номиналу 1 млн. руб. через 100 дней.

Что касается возможного использования таких финансовых продуктов, как эмиссия акций, выпуск облигаций, покупка фьючерсных контрактов и другие способы финансирования, то они теряют свою эффективность по отношению к внутренней системе финансирования дочерних предприятий, таких как компания «X», тем более в условиях спада экономики.

Таким образом, будет предложен ряд рекомендаций (рис. 6).

Рис. 6. Схема взаиморасчетов в холдинге в 2009 г.

Схема взаиморасчетов предполагает следующую последовательность:

1. Выдача управляющей компанией долгосрочного беспроцентного займа в размере 3,6 млрд. руб. компании «X».

2. Банк по инициативе компании «X» согласно договору авалирует выпущенный на сумму 1 млн. руб. вексель.

3. Компания «X» расплачивается с компанией «Т» векселем за сырье.

4. Компания «Т» поставляет Компании «X» сырье.

5. Компания «X» предъявляет вексель суммой 1 млн. руб. для учета в банк.

6. Банк перечисляет компании «Т» вексельную сумму за вычетом дисконта 945205,5 руб.

7. Компания «X» открывает в банке кредитную линию револьверного типа с максимальным лимитом ссуды 2,3 млрд. руб.

8. Компания «X» погашает свой вексель по номиналу 1 млн. руб.

9. Компания «X» переводит в банк в счет погашения кредита сумму долга с процентами 2,783 млрд. руб.

10. 11. Расчеты холдинга по налогам с бюджетом.

12, 13, 14, 15. Компания «X» выплачивает управляющей компании дивиденды, производит целевые перечисления или осуществляет взнос в уставный капитал.

Таким образом, компании «X» необходимо в 2009 г. поддержание оборотного капитала на уровне 6 млрд. руб., что позволит обеспечить достаточную платежеспособность и прибыльность. Для этого рационально финансирование оборотных активов с использованием компромиссной стратегии, согласно которой долгосрочные источники устанавливаются в размере, покрывающем системную часть оборотных активов и половину прогнозного значения варьируемой части оборотных активов и составляют 3,6 млрд. руб. Оставшаяся варьируемая часть оборотных активов финансируется за счет 2,4 млрд. руб. краткосрочных источников.

Использование комбинации заемных источников финансирования оборотных активов — банковских и коммерческих кредитов — будет являться оптимальным вариантом в условиях сложившейся неблагоприятной экономической ситуации и значительных средств, необходимых компании «X»:

1) открытие в банке кредитной линии револьверного типа с максимальным лимитом ссуды 2,3 млрд. руб. под залог оборудования при условии, что ставка по кредиту в среднем составит 21%;

2) долгосрочный беспроцентный заем у управляющей компании на сумму 3,6 млрд. руб.;

3) использование вексельной программы в 1 млн. руб. при расчете с другими предприятиями, входящими в холдинг.

Литература

1. Ковалев В.В. Введение в финансовый менеджмент. — М.: Финансы и статистика, 2003.

2. Бригхем Ю., Гапенски Л. Финансовый менеджмент: полный курс: В 2 т. / Пер. с англ. - СПб.: Экономическая школа, 1997.

3. Ковалев В.В. Финансовый анализ: методы и процедуры. — М.: Финансы и статистика, 2003.

4. Барчуков А.В. Решение дефицита платежных средств с использованием вексельных программ // Финансовый менеджмент. — 2008. — № 4.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ