Процентная ставка

Процентная ставка - это цена, которую заемщик платит кредитору за использование заемных денежных средств. Она выражается в годовых процентах от суммы кредита или займа и показывает, какой доход получит кредитор за предоставление этих средств в течение года.

Например, если вы берете кредит в 100 000 руб. под 10% годовых, то через год вы должны будете вернуть банку 110 000 руб. (100 000 руб. основного долга плюс 10 000 руб. процентов за пользование кредитом).

Процентная ставка по кредитам и займам устанавливается кредитной организацией исходя из нескольких факторов:

- Ключевая ставка Банка России. Это минимальный процент, под который ЦБ РФ предоставляет кредиты коммерческим банкам. Коммерческие банки, в свою очередь, устанавливают ставки для заемщиков с надбавкой к ключевой ставке, чтобы покрыть свои операционные расходы и получить прибыль.

- Уровень инфляции. Чем выше инфляция, тем больше обесцениваются деньги со временем. Поэтому банки закладывают инфляционную составляющую в процентную ставку, чтобы компенсировать обесценивание выданных кредитов.

- Срок кредита. Чем дольше срок кредита, тем выше процентная ставка, так как увеличивается риск невозврата долга.

- Сумма кредита. Для крупных кредитов ставка обычно ниже, чем для небольших займов, так как банк получает больший доход с одного клиента.

- Кредитная история и платежеспособность заемщика. Чем выше риск невозврата кредита, тем выше процентная ставка устанавливается банком для компенсации возможных потерь.

Процентные ставки по кредитам регулируются законодательством РФ. В частности, согласно статье 809 ГК РФ, максимальные ставки по потребительским кредитам не могут превышать более чем на треть среднерыночное значение полной стоимости кредита для данного вида кредита.

Рассмотрим пример расчета процентов по кредиту на сумму 500 000 руб. сроком на 3 года под 15% годовых с ежемесячным погашением равными долями:

| Период | Остаток долга | Платеж | Проценты | Основной долг |

| 1 месяц | 500 000 руб. | 18 264 руб. | 6 250 руб. | 12 014 руб. |

| 2 месяц | 487 986 руб. | 18 264 руб. | 6 100 руб. | 12 164 руб. |

| 36 месяц | 12 014 руб. | 12 014 руб. | 150 руб. | 11 864 руб. |

| Итого: | - | 657 504 руб. | 157 504 руб. | 500 000 руб. |

Как видно из таблицы, за 3 года заемщик выплатит банку 657 504 руб., из которых 157 504 руб. составят проценты за пользование кредитом.

Таким образом, процентная ставка является важнейшим показателем при оформлении кредита, определяющим его итоговую стоимость для заемщика. Чем ниже ставка, тем меньше придется переплачивать банку сверх основной суммы долга.

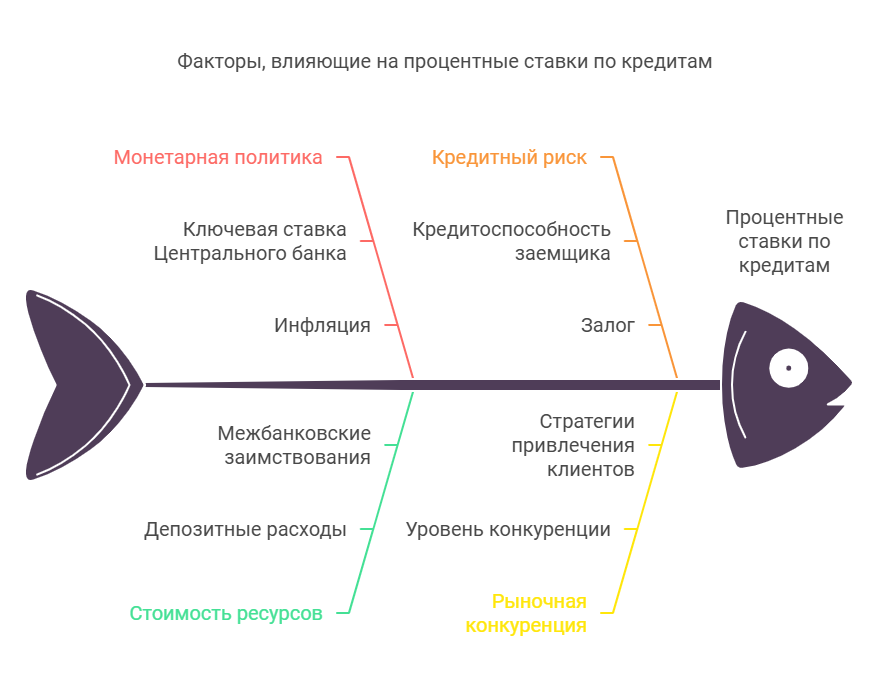

Какие факторы влияют на размер процентных ставок по кредитам?

Процентная ставка по кредиту определяется совокупностью различных факторов, которые банки тщательно анализируют и учитывают при принятии решения о выдаче займа. Рассмотрим основные из них:

1. Ключевая ставка Центрального Банка РФ

Ключевая ставка ЦБ РФ является базовой для формирования стоимости кредитных ресурсов в экономике. Она представляет собой минимальный процент, под который Банк России предоставляет кредиты коммерческим банкам. Чем выше ключевая ставка, тем дороже банкам обходятся заемные средства, и тем выше они устанавливают ставки по кредитам для компенсации своих расходов.

К примеру, на данный момент (май 2024 года) ключевая ставка ЦБ РФ составляет 7,5% годовых. Соответственно, ставки по кредитам в банках будут существенно превышать это значение, чтобы покрыть издержки и получить прибыль.

2. Стоимость ресурсов для банка

Помимо ключевой ставки, на стоимость кредитов влияет совокупная стоимость ресурсов, которые банк привлекает из различных источников: депозитов физических лиц, средств юридических лиц, межбанковских кредитов и т.д. Чем дороже обходятся банку эти ресурсы, тем выше он вынужден устанавливать процентные ставки по выдаваемым кредитам.

3. Рискованность заемщика

Одним из ключевых факторов является кредитный риск, то есть вероятность того, что заемщик не сможет вовремя погасить кредит. Банки тщательно оценивают кредитоспособность клиентов, анализируя их кредитную историю, доходы, имущество, залоговое обеспечение и другие показатели. Чем выше риск невозврата кредита, тем больше "премия за риск" закладывается в процентную ставку.

4. Срок и валюта кредита

Длительные сроки кредитования обычно предполагают более высокие ставки из-за повышенных рисков для банка. Кредиты в иностранной валюте, как правило, дороже рублевых в связи с валютными рисками.

5. Размер кредита

Крупные кредиты зачастую обходятся дешевле для заемщика в процентном отношении, поскольку банк распределяет свои издержки на большую сумму.

6. Залоговое обеспечение

Наличие ликвидного залога (недвижимости, автомобиля и т.п.) позволяет банку снизить кредитный риск, а значит, и процентную ставку по кредиту.

7. Конкуренция на рынке банковских услуг

В условиях высокой конкуренции банки вынуждены снижать ставки по кредитам для привлечения клиентов. И наоборот, при ограниченной конкуренции ставки могут быть завышены.

Таким образом, процентная ставка по кредиту формируется под влиянием множества разнонаправленных факторов и может существенно различаться в зависимости от конкретных условий кредитования.

Какие бывают виды процентных ставок?

В зависимости от условий кредитного договора, процентные ставки могут быть различных видов:

1. Фиксированная процентная ставка

Фиксированная ставка устанавливается на весь срок кредитования и не меняется вне зависимости от колебаний рыночных ставок. Это позволяет заемщику точно рассчитать сумму переплаты и размер ежемесячных платежей на весь период кредита.

Пример: Вы берете ипотечный кредит на 20 лет под 9% годовых. Ваш ежемесячный платеж составит 50 000 руб., а общая переплата за весь срок - 4 000 000 руб.

2. Плавающая (переменная) процентная ставка

Плавающая ставка привязана к определенному индикатору, например, ключевой ставке Центрального Банка РФ или ставке рефинансирования. При изменении этого индикатора ставка по кредиту также меняется. Это может как увеличить, так и уменьшить ежемесячный платеж и общую переплату.

Пример: Вы берете потребительский кредит на 5 лет под ставку, равную ключевой ставке ЦБ РФ + 3%. Изначально ключевая ставка составляет 7%, соответственно, ваша ставка - 10%. Через год ЦБ повышает ключевую ставку до 8%, и ваша ставка вырастает до 11%, увеличивая ежемесячный платеж.

3. Дифференцированная процентная ставка

Дифференцированная ставка меняется в зависимости от периода кредитования. Обычно она выше в начале срока и снижается к концу.

Пример: При оформлении ипотеки на 20 лет ставка в первые 5 лет составляет 10%, следующие 5 лет - 9%, а оставшиеся 10 лет - 8%. Это позволяет снизить нагрузку на заемщика на последних этапах выплаты кредита.

4. Регрессивная процентная ставка

Регрессивная ставка постепенно снижается по мере погашения кредита. Это характерно для кредитов с равными ежемесячными платежами, например, ипотеки или автокредита.

Пример: При оформлении автокредита на 5 лет под 12% годовых в первый год вы выплачиваете 12% от непогашенной суммы, во второй - 12% от оставшейся суммы и так далее. Таким образом, переплата уменьшается с каждым годом.

Выбор вида процентной ставки зависит от финансовых возможностей заемщика, его предпочтений и готовности к риску. Фиксированная ставка обеспечивает стабильность платежей, а плавающая может быть выгодной при снижении рыночных ставок. Дифференцированная и регрессивная ставки позволяют оптимизировать нагрузку на разных этапах кредитования.

Что такое эффективная процентная ставка и зачем она нужна?

Эффективная процентная ставка (ЭПС) - это показатель, отражающий реальную стоимость кредита для заемщика с учетом всех расходов, связанных с его получением и обслуживанием. В отличие от номинальной процентной ставки, указанной в кредитном договоре, ЭПС включает не только проценты за пользование заемными средствами, но и различные комиссии, сборы, страховые взносы и прочие платежи, которые заемщик вынужден нести в течение всего срока кредитования.

Расчет ЭПС регламентирован Указанием Банка России от 13.05.2008 № 2008-У "О порядке расчета и доведения до заемщика полной стоимости кредита". Формула для ее вычисления выглядит следующим образом:

- ПЛТ - платеж, связанный с получением и обслуживанием кредита (проценты, комиссии, страховки и т.д.);

- Дн - количество дней между датами соседних платежей;

- К - количество дней в году (365 или 366);

- ЗАЙМ - сумма полученного кредита.

Приведем пример расчета ЭПС для потребительского кредита на 300 000 руб. сроком на 3 года под 15% годовых с единовременной комиссией 3% от суммы кредита:

| Платеж | Сумма | Дата платежа | Дни до следующего платежа |

| Комиссия | 9 000 руб. | 01.06.2024 | 30 |

| Кредит | -300 000 руб. | 01.06.2024 | 30 |

| Ежемесячный платеж | 10 450 руб. | 01.07.2024 | 30 |

| ... | ... | ... | ... |

| Ежемесячный платеж | 10 450 руб. | 01.05.2027 | - |

Подставляя данные в формулу, получаем ЭПС = 17,8%. Таким образом, несмотря на номинальную ставку 15% годовых, реальная стоимость кредита для заемщика с учетом комиссии составляет 17,8% в год.

Знание ЭПС крайне важно для корректного сравнения кредитных предложений от разных банков, так как позволяет оценить их истинную стоимость. Банки обязаны доводить до сведения потенциальных заемщиков расчет ЭПС по каждому кредитному продукту.

Как снизить процентную ставку по кредиту?

Процентная ставка по кредиту является одним из ключевых факторов, определяющих его стоимость для заемщика. Чем ниже ставка, тем меньше переплата по кредиту. Рассмотрим основные способы снизить процент по кредиту.

Выбор банка с более низкими ставками

Прежде чем подавать заявку на кредит, следует изучить предложения различных банков и выбрать наиболее выгодные условия. Ставки по одному и тому же виду кредита могут существенно различаться в разных банках. Например, по данным сервиса Банки.ру, на май 2024 года диапазон ставок по потребительским кредитам наличными в ведущих банках составляет от 9,9% до 24,9% годовых.

Увеличение первоначального взноса

При оформлении кредита под залог имущества (ипотека, автокредит) увеличение первоначального взноса позволяет снизить ставку. Так, согласно калькулятору на сайте Райффайзенбанка, при покупке квартиры стоимостью 10 млн руб. ставка по ипотеке составит:

- При первоначальном взносе 10% (1 млн руб.) - 9,99% годовых

- При первоначальном взносе 30% (3 млн руб.) - 8,49% годовых

Выбор кредита в валюте дохода

Если доходы заемщика поступают в иностранной валюте, целесообразно оформлять кредит в той же валюте. Это позволит избежать валютных рисков и, как правило, получить более низкую ставку. Например, ставки по валютным ипотечным кредитам в долларах США в российских банках на 2-3 процентных пункта ниже, чем по рублевым.

Привлечение созаемщиков

Наличие созаемщиков с высокими официальными доходами повышает платежеспособность в глазах банка и позволяет рассчитывать на более низкую ставку по кредиту. Например, по данным Райффайзенбанка, при оформлении ипотеки на 5 млн руб. ставка для одного заемщика с доходом 50 тыс. руб. составит 9,99%, а для семейной пары с совокупным доходом 100 тыс. руб. - 8,49%.

Оформление кредита под залог недвижимости

Кредиты под залог недвижимости (квартиры, дома, коммерческой недвижимости) имеют более низкие ставки по сравнению с необеспеченными кредитами, так как риски банка ниже. Диапазон ставок по таким кредитам в ведущих банках составляет от 7,5% до 15% годовых в руб.х.

Повышение кредитного рейтинга

Положительная кредитная история и высокий кредитный рейтинг позволяют рассчитывать на более выгодные условия по кредиту, в том числе на сниженную процентную ставку. Для улучшения кредитного рейтинга рекомендуется:

- Вовремя вносить платежи по действующим кредитам, избегая просрочек

- Не допускать чрезмерной долговой нагрузки, ограничивая количество одновременно обслуживаемых кредитов

- Устранять негативные записи в кредитной истории путем их оспаривания или реструктуризации долгов

Таким образом, снизить процентную ставку по кредиту можно различными способами - от выбора наиболее выгодного банковского предложения до улучшения своего кредитного профиля как заемщика. Комбинация нескольких методов позволит добиться максимального снижения переплаты по кредиту.

Что происходит с процентными ставками при инфляции?

Инфляция и процентные ставки тесно взаимосвязаны. При высокой инфляции происходит обесценивание денег, и кредиторы вынуждены повышать процентные ставки, чтобы сохранить реальную доходность своих вложений. Рассмотрим этот процесс подробнее.

Представим, что годовая инфляция составляет 10%. Если банк выдает кредит под 8% годовых, то реальная доходность для кредитора будет отрицательной (-2%). Ведь через год деньги обесценятся на 10%, а доход от кредита составит лишь 8%. В такой ситуации банки вынуждены повышать процентные ставки, чтобы компенсировать инфляционные потери.

Например, при инфляции 10% банк может установить ставку по кредиту на уровне 15-18% годовых. Таким образом, реальная доходность кредитора (с учетом инфляции) составит 5-8% в год, что является приемлемым уровнем дохода. То же самое происходит и с депозитными ставками. При высокой инфляции банки повышают проценты по вкладам, чтобы сохранить привлекательность для вкладчиков. Иначе деньги на депозитах будут обесцениваться быстрее, чем приносить доход.

Центральный банк России использует ключевую ставку как один из главных инструментов борьбы с инфляцией. Повышая ключевую ставку, ЦБ РФ делает кредиты более дорогими, что сдерживает рост потребительского спроса и замедляет инфляцию. Например, в феврале 2022 года на фоне резкого скачка инфляции ключевая ставка была повышена с 9,5% до 20% годовых.

Обратная ситуация наблюдается при снижении инфляции. Когда темпы роста цен замедляются, Центробанк может постепенно снижать ключевую ставку, делая кредиты более доступными для бизнеса и населения. Это стимулирует экономический рост и потребительский спрос.

Таким образом, высокая инфляция приводит к росту процентных ставок по кредитам и депозитам, а снижение инфляции создает предпосылки для их уменьшения. Центральный банк использует ключевую ставку как инструмент воздействия на инфляционные процессы и стоимость заемных средств в экономике

Как изменение ключевой ставки ЦБ влияет на процентные ставки по кредитам?

Ключевая ставка Центрального банка России является одним из ключевых инструментов денежно-кредитной политики, оказывающим прямое влияние на стоимость кредитных ресурсов в экономике. Изменение ключевой ставки приводит к соответствующему изменению процентных ставок по кредитам для населения и бизнеса.

Повышение ключевой ставки

При повышении ключевой ставки ЦБ РФ коммерческие банки вынуждены пересматривать свои кредитные ставки в сторону увеличения, чтобы компенсировать возросшую стоимость заемных средств. Это связано с тем, что ключевая ставка является ориентиром для банков при формировании ставок по кредитам и депозитам.

Рассмотрим пример. В апреле 2022 года ЦБ РФ повысил ключевую ставку с 9,5% до 20% годовых. В результате этого решения крупнейшие российские банки существенно увеличили ставки по ипотечным и потребительским кредитам:

- Сбербанк поднял ставки по ипотеке до 24,9-27,9% годовых, по потребительским кредитам - до 25,9-29,9%;

- ВТБ установил ставки по ипотеке на уровне 26,7-28,8%, по потребительским кредитам — 25,9-29,9%.

Таким образом, повышение ключевой ставки на 10,5 п.п. привело к росту ставок по кредитам на 15-18 п.п., что существенно ограничило доступность заемных средств для граждан и компаний.

Снижение ключевой ставки

При снижении ключевой ставки ЦБ РФ банки получают возможность удешевить стоимость кредитных ресурсов. Это позволяет стимулировать кредитование и экономическую активность.

Например, в 2019-2020 гг. ЦБ РФ постепенно снизил ключевую ставку с 7,75% до 4,25% годовых. Это способствовало существенному удешевлению ипотечных кредитов - средняя ставка по ипотеке в России опустилась ниже 7% годовых, достигнув исторического минимума.

Как связаны между собой ставки по депозитам и кредитам?

Процентные ставки по депозитам и кредитам тесно взаимосвязаны, поскольку депозиты являются основным источником фондирования для банков, предоставляющих кредиты. Чем выше ставки по депозитам, тем дороже обходится банкам привлечение средств, что, в свою очередь, ведет к росту ставок по кредитам.

Механизм формирования ставок

Банки привлекают средства вкладчиков, выплачивая им проценты по депозитам. Эти средства составляют ресурсную базу для выдачи кредитов заемщикам. При этом банки должны установить ставки по кредитам на более высоком уровне, чем ставки по депозитам, чтобы покрыть свои операционные расходы и получить прибыль.

Например, если средняя ставка по депозитам составляет 8%, а операционные расходы банка равны 2%, то ставка по кредитам должна быть не менее 10%, чтобы обеспечить рентабельность бизнеса.

Согласно данным Центрального банка РФ, в апреле 2024 года средневзвешенная ставка по рублевым депозитам физических лиц составила 20,8%, а по депозитам юридических лиц - 17,5%. В то же время средневзвешенная ставка по кредитам нефинансовым организациям достигла 23,2%.

Рассмотрим конкретный пример. Сбербанк предлагает депозит для юридических лиц со ставкой 7,5% годовых. Одновременно ставка по кредиту для малого бизнеса в этом банке составляет 14,5%. Разница в 7 процентных пунктов позволяет Сбербанку покрыть свои издержки и получить прибыль.

Нормативное регулирование

В соответствии с Инструкцией Банка России от 16.01.2004 N 110-И "Об обязательных нормативах банков", кредитные организации обязаны поддерживать определенный уровень достаточности капитала, ликвидности и других нормативов. Это косвенно влияет на соотношение ставок по депозитам и кредитам, поскольку банки должны формировать резервы под возможные потери по ссудам.

Мировая практика

Взаимосвязь между ставками по депозитам и кредитам характерна для большинства стран с развитой банковской системой. Например, в США средняя ставка по депозитам составляет около 0,5%, а по кредитам - около 4,5%. В Еврозоне эти показатели находятся на уровне 0,1% и 3,5% соответственно.

Таким образом, процентные ставки по депозитам и кредитам тесно взаимосвязаны, поскольку депозиты являются основным источником фондирования для банков. Рост ставок по депозитам неизбежно ведет к повышению ставок по кредитам, чтобы обеспечить рентабельность банковского бизнеса.

Как влияет размер первоначального взноса на процентную ставку по ипотеке?

Размер первоначального взноса оказывает существенное влияние на процентную ставку по ипотечному кредиту. Чем больше сумма, которую заемщик вносит из собственных средств при покупке недвижимости, тем ниже будет процентная ставка, установленная банком.

Это объясняется тем, что первоначальный взнос снижает кредитные риски для банка. Большая доля собственных средств заемщика означает меньшую сумму заемных средств и, соответственно, меньший риск невозврата кредита. Банки заинтересованы в снижении рисков и готовы предоставлять более выгодные условия кредитования клиентам с высоким первоначальным взносом.

Рассмотрим несколько примеров из практики российских банков:

Сбербанк:

- При первоначальном взносе 20% ставка составляет 9,1% годовых.

- При взносе 50% ставка снижается до 8,4% годовых.

ВТБ:

- Первоначальный взнос 10% - ставка 10,2%.

- Первоначальный взнос 30% - ставка 9,7%.

Россельхозбанк:

- Взнос 10% - ставка 10,5%.

- Взнос 30% - ставка 9,8%.

Как видно из примеров, разница в ставках при минимальном (10-20%) и высоком (30-50%) первоначальном взносе может достигать 1-1,5 процентных пункта.

Расчет экономии при увеличении первоначального взноса

Рассмотрим, как изменится ежемесячный платеж и переплата по кредиту при увеличении первоначального взноса на примере ипотеки в 5 млн руб. на 20 лет:

| Первоначальный взнос | Ставка | Ежемесячный платеж | Переплата за весь срок |

| 500 тыс. руб. (10%) | 10,5% | 36 842 руб. | 3 842 080 руб. |

| 1,5 млн руб. (30%) | 9,8% | 34 115 руб. | 3 187 600 руб. |

Увеличение первоначального взноса с 10% до 30% позволило снизить ежемесячный платеж на 2 727 руб., а переплату по кредиту - на 654 480 руб.

Таким образом, размер первоначального взноса напрямую влияет на процентную ставку по ипотеке и итоговую стоимость кредита для заемщика. Чем больше собственных средств вкладывает клиент, тем более выгодные условия ему предлагает банк, снижая кредитные риски.

Как выбрать вариант процентной ставки по ипотеке?

При выборе процентной ставки по ипотечному кредиту необходимо учитывать несколько ключевых факторов, которые помогут определить наиболее выгодный вариант с учетом вашей финансовой ситуации и долгосрочных планов.

Горизонт планирования

Горизонт планирования - это срок, на который вы планируете взять ипотечный кредит. Чем дольше срок кредитования, тем больше вероятность изменения процентных ставок на рынке в течение этого периода. Поэтому при долгосрочном кредитовании (20-30 лет) может быть выгоднее выбрать фиксированную ставку, чтобы застраховаться от возможного роста ставок в будущем.

Например, если вы берете ипотеку на 20 лет под 9% годовых с фиксированной ставкой, то ваш ежемесячный платеж останется неизменным на весь срок кредита, независимо от колебаний рыночных ставок. С другой стороны, при плавающей ставке ваш платеж может как уменьшиться при снижении ставок, так и вырасти при их повышении.

Рост доходов и устойчивость к увеличению платежа

Если вы уверены в стабильном росте своих доходов в будущем, то можно рассмотреть вариант с плавающей ставкой, которая обычно ниже фиксированной на начальном этапе кредитования. Однако важно оценить свою устойчивость к возможному увеличению ежемесячного платежа в случае роста ставок.

Допустим, вы берете ипотеку на 15 лет под 8% годовых с плавающей ставкой. Первые несколько лет ваш ежемесячный платеж будет ниже, чем при фиксированной ставке 9%. Но если через 5 лет ставка вырастет до 10%, то ваш платеж также увеличится. Поэтому необходимо заранее просчитать свои финансовые возможности на случай такого сценария.

Прогнозы снижения ставок

Если большинство экспертов прогнозируют снижение процентных ставок в ближайшие годы, то может быть выгоднее выбрать плавающую ставку, чтобы воспользоваться этим снижением. Однако следует учитывать, что прогнозы не всегда оправдываются, и ставки могут как снизиться, так и вырасти.

Согласно прогнозу рейтингового агентства "Эксперт РА", снижения ставок по рыночной ипотеке стоит ожидать не раньше второй половины 2024 года. Поэтому если вы планируете взять ипотеку в ближайшее время, то фиксированная ставка может оказаться более выгодной на начальном этапе.

Нормативные документы РФ

В соответствии с Федеральным законом "Об ипотечных ценных бумагах" от 11.11.2003 N 152-ФЗ, кредитные организации обязаны предоставлять заемщикам полную информацию об условиях кредитования, включая порядок определения процентной ставки и возможность ее изменения.

Кроме того, Центральный банк РФ регулярно публикует указания и рекомендации для кредитных организаций, касающиеся порядка расчета полной стоимости кредита, раскрытия информации о процентных ставках и защиты прав заемщиков.

Рассмотрим пример расчета ежемесячного платежа и переплаты по ипотеке на сумму 5 млн руб. при различных вариантах процентной ставки:

| Вариант | Ставка | Срок | Ежемесячный платеж | Переплата |

| 1 | 9% фиксированная | 20 лет | 39 892 руб. | 4 574 080 руб. |

| 2 | 8% плавающая (первые 5 лет), затем 10% | 20 лет | 37 659 руб. (первые 5 лет), затем 43 877 руб. | 5 206 480 руб. |

| 3 | 7,5% плавающая (первые 3 года), затем 9,5% | 20 лет | 36 228 руб. (первые 3 года), затем 42 228 руб. | 4 994 720 руб. |

Как видно из таблицы, наименьшая переплата получается при фиксированной ставке 9%, однако ежемесячный платеж в этом случае выше, чем при плавающей ставке на начальном этапе. Выбор наиболее подходящего варианта зависит от ваших финансовых возможностей и ожиданий относительно динамики ставок.

Таким образом, при выборе процентной ставки по ипотеке необходимо тщательно проанализировать свою финансовую ситуацию, долгосрочные планы и прогнозы экспертов. Фиксированная ставка обеспечивает стабильность платежей, но может быть выше плавающей на начальном этапе. Плавающая ставка позволяет сэкономить в случае снижения ставок, но несет риск роста платежей. Окончательный выбор зависит от ваших личных предпочтений и готовности к возможным рискам.

Как банки определяют размер процентных ставок по кредитам?

Банки устанавливают процентные ставки по кредитам, тщательно анализируя множество факторов, чтобы обеспечить покрытие своих затрат и получение целевой прибыли. Рассмотрим основные факторы, влияющие на размер процентных ставок:

Стоимость фондирования

Одним из ключевых факторов является стоимость привлечения банком денежных средств для последующей выдачи кредитов. Основными источниками фондирования выступают:

- Депозиты физических лиц

- Депозиты юридических лиц

- Межбанковские кредиты

- Выпуск долговых ценных бумаг

Чем выше ставки по этим инструментам, тем дороже обходится банку фондирование, и тем выше должны быть ставки по кредитам для компенсации затрат.

Ключевая ставка Банка России

Ключевая ставка ЦБ РФ является базовой процентной ставкой, оказывающей существенное влияние на стоимость фондирования для банков. Повышение ключевой ставки приводит к удорожанию кредитных ресурсов и, как следствие, росту ставок по кредитам.

Операционные расходы банка

В процентную ставку закладываются операционные расходы банка, связанные с выдачей и обслуживанием кредитов: зарплаты сотрудников, аренда помещений, амортизация оборудования и т.д. Чем выше эти расходы, тем больше должна быть процентная ставка.

Резервные требования ЦБ РФ

Банк России устанавливает нормативы обязательных резервов, которые коммерческие банки должны формировать под кредитные риски. Чем выше резервные требования, тем больше средств банк должен зарезервировать, что увеличивает стоимость кредитования.

Профиль риска заемщика

Процентная ставка напрямую зависит от кредитного риска заемщика, определяемого его кредитной историей, финансовым положением, наличием обеспечения и другими факторами. Более рискованным заемщикам банки устанавливают более высокие ставки для компенсации возможных потерь.

Конкурентная среда

Банки учитывают ставки конкурентов по аналогичным кредитным продуктам. В условиях высокой конкуренции ставки могут снижаться для привлечения большего числа клиентов.

Государственная политика

Государство может оказывать влияние на ставки по отдельным видам кредитов (ипотека, автокредиты и др.) посредством программ субсидирования или других мер господдержки.

Таким образом, определение оптимальной процентной ставки по кредиту является сложной задачей, требующей комплексного анализа множества внешних и внутренних факторов. Банки стремятся установить ставку, которая позволит им покрыть все затраты, сформировать необходимые резервы и обеспечить целевой уровень доходности с учетом рисков.

Какие методы используются для расчета уровня процентной ставки?

Определение оптимального уровня процентной ставки имеет важное значение для финансовых организаций, поскольку от этого зависит их прибыльность и конкурентоспособность на рынке. Существует несколько основных методов расчета процентной ставки, каждый из которых имеет свои особенности и применяется в зависимости от конкретной ситуации.

Метод анализа безубыточности

Данный метод основан на определении точки безубыточности, при которой доходы организации равны ее расходам. Для этого необходимо рассчитать постоянные и переменные издержки, а также определить цену и объем продаж. Формула для расчета точки безубыточности в денежном выражении:

Например, допустим, что постоянные издержки банка составляют 10 млн руб. в год, переменные издержки на один кредит - 2000 руб., а средняя ставка по кредиту - 15%. Тогда точка безубыточности будет равна:

Это означает, что банку необходимо выдать кредитов на сумму не менее 66,7 млн руб., чтобы покрыть свои расходы.

Метод эластичности ставок по кредитам

Данный метод основан на анализе зависимости спроса на кредиты от изменения процентной ставки. Для этого рассчитывается коэффициент эластичности, который показывает, на сколько процентов изменится спрос при изменении ставки на 1%. Формула для расчета коэффициента эластичности:

Если коэффициент эластичности больше 1, то спрос на кредиты является эластичным, и повышение ставки приведет к значительному снижению спроса. Если коэффициент меньше 1, то спрос является неэластичным, и повышение ставки не окажет существенного влияния на спрос.

Метод сравнения альтернативной доходности

Данный метод основан на сравнении доходности от выдачи кредитов с доходностью от альтернативных вложений средств, например, от покупки государственных облигаций или размещения средств на депозите в другом банке. Формула для расчета альтернативной доходности:

Процентная ставка по кредитам должна быть выше альтернативной доходности, чтобы компенсировать риски, связанные с кредитованием.

Метод корректировки ставок

Данный метод предполагает корректировку базовой процентной ставки с учетом различных факторов риска, таких как кредитный риск, риск ликвидности, операционный риск и т.д. Формула для расчета скорректированной ставки:

Базовая ставка обычно определяется на основе ключевой ставки Банка России или ставки по государственным облигациям. Премии за риски рассчитываются на основе статистических данных и экспертных оценок.

Экспертный метод с учетом конъюнктуры рынка

Данный метод основан на экспертных оценках и анализе рыночной ситуации. Эксперты, опираясь на свой опыт и знания, определяют оптимальный уровень процентной ставки с учетом спроса на кредиты, конкуренции на рынке, макроэкономических факторов и других факторов.

Экспертный метод часто используется в сочетании с другими методами, поскольку позволяет учесть качественные факторы, которые сложно формализовать. Все перечисленные методы имеют свои достоинства и недостатки, поэтому на практике финансовые организации часто используют комбинацию нескольких методов для более точного определения оптимального уровня процентной ставки.

Отметим, что расчет процентной ставки регулируется нормативными документами Банка России, такими как Инструкция Банка России от 29.11.2019 N 199-И "Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с учетом рисков" и Положение № 590-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности". Эти документы устанавливают требования к формированию резервов на возможные потери по ссудам и определению рисков, которые необходимо учитывать при расчете процентной ставки.

Таким образом, расчет процентной ставки является сложным и многогранным процессом, требующим учета множества факторов и использования различных методов. Правильное определение уровня ставки позволяет финансовым организациям максимизировать прибыль и минимизировать риски, обеспечивая устойчивое развитие бизнеса.

Каковы могут быть последствия завышенных процентных ставок для экономики?

Завышенные процентные ставки оказывают существенное негативное влияние на экономический рост и развитие страны. Рассмотрим основные последствия такой политики центральных банков:

Снижение инвестиционной активности

Высокие ставки по кредитам делают заемные средства менее доступными для предприятий и организаций. Это приводит к сокращению инвестиций в основной капитал, модернизацию производства, внедрение инноваций и развитие новых проектов. В результате замедляется рост производительности труда, конкурентоспособности и эффективности экономики.

Торможение экономического роста

Дорогие кредиты ограничивают возможности бизнеса по расширению производства и созданию новых рабочих мест. Высокие процентные платежи "съедают" прибыль компаний, снижая стимулы к развитию. Сокращаются также инвестиции населения в жилье, автомобили и другие товары длительного пользования из-за дороговизны потребительских кредитов. Совокупный спрос в экономике падает, что негативно сказывается на динамике ВВП.

Рост стоимости обслуживания госдолга

Повышение процентных ставок увеличивает расходы государства на обслуживание внутреннего и внешнего долга, изымая средства из других статей бюджета - социальных расходов, инвестиций в инфраструктуру и т.д. Это ограничивает возможности правительства по стимулированию экономического роста.

Развитие теневого кредитного рынка

Из-за высокой стоимости банковских кредитов часть бизнеса и населения вынуждена обращаться к услугам нелегальных кредиторов, работающих в "серой зоне". Это подрывает устойчивость финансовой системы и создает дополнительные риски для экономики.

Таким образом, завышенный уровень процентных ставок сдерживает инвестиционную активность, потребительский спрос и экономический рост в целом. Центральным банкам необходимо тщательно взвешивать решения по изменению ключевой ставки, учитывая не только инфляционные риски, но и потребности реального сектора экономики в доступном кредитовании. Только разумный баланс денежно-кредитной политики может обеспечить устойчивое развитие страны.

Далее: номинальная ставка процента.

Еще найдено про процентная ставка

- Текущая процентная ставка Текущая процентная ставка - это величина отражающая стоимость заимствования денег на определенную дату Она фиксируется в

- Рыночная процентная ставка Рыночная процентная ставка - представляет собой стоимость заимствования средств которая устанавливается в зависимости от спроса и

- Реальная процентная ставка Реальная процентная ставка - Текущая процентная ставка за вычетом темпов инфляции Реальная процентная ставка может быть

- Эффективная процентная ставка Эффективная процентная ставка - это та ставка которая отражает реальную стоимость кредита или вклада включая все

- Межбанковская процентная ставка Межбанковская процентная ставка - это средняя величина по которой банки предоставляют краткосрочные кредиты друг другу Она

- Отрицательная процентная ставка Отрицательная процентная ставка - это явление при котором заемщик получает доход за пользование кредитом а кредитор

- Кредит с плавающей процентной ставкой Кредит с плавающей процентной ставкой - представляет собой финансовый инструмент который активно используется как в потребительском так и

- Кредит с фиксированной процентной ставкой Кредит с фиксированной процентной ставкой - это заём при котором процентная ставка остаётся неизменной на протяжении всего срока

- Реальная процентная ставка в России Предмет тема Предметом статьи является доходность срочных депозитов и государственных ценных бумаг а темой - реальная процентная ставка по этим инструментам в России в XXI в Цели задачи Целью является исследование

- Реальная процентная ставка в России Предмет тема Предметом статьи является доходность срочных депозитов и государственных ценных бумаг а темой - реальная процентная ставка по этим инструментам в России в XXI в Цели задачи Целью является исследование

- Бизнес-модель управления ванильным своп-контрактом на процентную ставку необходимая при трансформации российской финансовой отчетности в формат МСФО Рассмотрены проблемы оценки сделки с ванильным своп-контрактом на процентную ставку На основании IFRS 9 Финансовые инструменты классификация финансовых активов зависит от двух критериев

- Оценка корпоративного облигационного займа на основе средневзвешенных показателей Предлагаемая методика использует в расчетах кумулятивную барьерную процентную ставку отраслевую средневзвешенную процентную ставку и процентную ставку определяемую на основе модели CAPM Capital Asset Pricing Model Получены результаты

- Процентная политика коммерческих банков В связи с этим важная задача каждого банка разработать свою процентную политику в которой предусмотрены общие подходы в ценообразовании на оказываемые услуги рассчитываются и фиксируются на определенный период времени процентные ставки по депозитам и кредитам и ее исполнение на практике позволяет банку устанавливать ориентиры

- Учет хеджирования операциями своп Если говорить о процентном доходе то это не что иное как расчетный механизм управленческого учета позволяющий с учетом рыночных условий оценить справедливую стоимость самого свопа и рассматривать его с позиции биржевого товара Наконец использование предусмотренных в соглашениях о свопе инструментов хеджирования фиксированные процентные ставки плавающие процентные ставки LIBOR лондонская межбанковская ставка предложения курсовые разницы валют и т.д

- Соотношение рентабельности предприятий с кредитно-депозитными ставками как фактор внутреннего кредита В современной России высокий уровень процентной ставки по кредитам является по мнению многих представителей бизнеса одним из главных ограничителей инвестиционного

- Оценка влияния факторов на формирование цены кредита Банк-кредитор стремится установить достаточно высокую процентную ставку для того чтобы компенсировать свои риски и получить прибыль по сделке С другой

- Анализ процентного дохода при внутрисистемном взаимодействии подразделений многофилиального коммерческого банка Маржа разница между ставками по кредитам различных категорий заемщиков.бЧистая процентная маржа показатель прибыльности банка разница между средней процентной ставкой получаемой по кредитам и инвестициям и средней ставкой уплачиваемой по обязательствам и капиталу

- Сравнительная характеристика ломбардного и банковского кредита в условиях финансового кризиса Существенно превышает процентную ставку коммерческого банка около 150% годовых Значительно ниже процентной ставки ломбардов Срок кредитования Не

- Базовые модели для системы управления текущими и инвестиционными затратами I α - индекс процентной ставки равный α max α β 0 - доля инвестиций в развитие основных фондов

- Что предпринять для снижения затрат на обслуживание кредитов Но даже и такую небольшую наценку банки готовы снижать при формировании процентной ставки по кредиту Мы заинтересованы в том чтобы клиент воспользовался как можно большим количеством

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ