М.А. Батьковский,

кандидат экономических наук, менеджер ООО «Саргон-Н»,

И.В. Булава,

кандидат экономических наук, доцент кафедры «Финансовый менеджмент»

К.Н. Мингалиев,

кандидат экономических наук, профессор, заместитель заведующего кафедрой «Финансовый менеджмент»

Финансовая академия при Правительстве Российской Федерации

Журнал "ЭКОНОМИЧЕСКИЙ АНАЛИЗ"

31 (160) - 2009

Анализ финансового состояния предприятия и внутренние механизмы его оздоровления

Решение проблем, с которыми столкнулись российские предприятия в настоящее время, требует усиления роли анализа их финансового состояния, а также использования универсальных и типовых мероприятий, обеспечивающих вывод из финансового кризиса. Совокупности данных мероприятий, реализуемых на базе соответствующего научно-методического обеспечения, образуют механизмы финансового оздоровления предприятия. Рассмотрены сущность и инструментарий оперативного, тактического и стратегического механизмов финансового оздоровления предприятия, а также даны рекомендации по их использованию и совершенствованию в современных условиях.

Исследования проблемы анализа финансового состояния предприятия и механизмов его оздоровления широко проводились в России еще в девяностые годы XX столетия применительно к сложившимся тогда кризисным условиям хозяйствования. Работы М. И. Баканова, А. П. Градова, В. В. Ковалева, В. М. Родионовой, Р С. Сайфулина и др., посвященные данной проблеме, получили широкую известность, т. к. их результаты были остро востребованы хозяйственной практикой. Однако рассматриваемая проблема в те годы, как правило, не увязывалась с задачей инновационного развития предприятия, которая в конце прошлого века практически не исследовалась отечественными учеными.

В период роста российской экономики в 19992007 гг. во многих научных трудах стала обосновываться задача инновационной трансформации национальной экономики. Однако она рассматривалась в отрыве от проблемы финансового оздоровления предприятий, острота которой в эти годы несколько уменьшилась, так как российская экономика показывала высокие темпы своего роста (в среднем 7 % в год).

В результате сложился ошибочный, с нашей точки зрения, теоретический подход, согласно которому проблему финансового оздоровления предприятий необходимо решать в период кризиса экономики, а задачу их инновационного развития -во время ее устойчивого роста. Реализация подобного подхода в трудах многих российских ученых привела к тому, что большинство результатов их ранее проведенных исследований в современных условиях не может стать теоретической основой оживления российской экономики, предполагающего не только финансовое оздоровление предприятий, но и их дальнейшую инновационную деятельность. Такой подход соответствовал реализуемой государством «сырьевой» модели экономического развития страны. Поэтому решение проблемы финансового оздоровления предприятий не переросло в разработку механизмов их послекризисного инновационного развития.

Отмеченное обстоятельство сыграло свою негативную роль в том, что в отличие от многих стран мира основой экономического роста нашего государства в начале XXI в. являлась рента с природных ресурсов, которая давала не менее 75 % всей чистой прибыли. Темпы экономического развития России в эти годы почти на 70 % обеспечивались увеличением цен на экспортируемые сырьевые товары и скрытой инфляционной составляющей.

В то же время в высокоразвитых странах 80 % их экономического роста было обеспечено инновационной деятельностью предприятий. В результате в 2008 г. по уровню конкурентоспособности, согласно данным Всемирного экономического форума, российская экономика опустилась на 58-е место в мире. Продукция 80% российских предприятий в настоящее время конкурентоспособна только внутри страны и на рынках стран СНГ. В государствах Европейского союза конкурентоспособной являлась продукция только 5 % российских предприятий, в странах Северной Америки 3 %.

Это во многом было вызвано низкой инновационной активностью отечественных предприятий, которую наиболее полно характеризует удельный вес расходов предприятий на внутрифирменные НИОКР в объеме продаж. Поданному показателю Россия отстала не только от высокоразвитых, но и многих развивающихся стран. Например, в Китае он составлял в 2008 г. 2,5%, в Бразилии - 0,9%, в Индии - 0,46 %, а в России - лишь 0,3%. При этом более 60 % российских предприятий вообще не осуществляли последние десять лет инновационной деятельности, т. к. в нашей стране в начале XXI в. она была очень затратной и рискованной.

Проводимая государством инновационная политика оказалась недейственной, т. к. она носила в основном декларативный характер. Как следствие, российские предприятия сильно отстали по уровню эффективности своей деятельности. Например, ОАО «Северсталь» по выработке на одного занятого уступает в четыре раза китайской корпорации Shanghai Baosteel Group Corporation и в 20 раз японской компании Nippon Steel. ОАО «Автоваз» поданному показателю в 10 раз уступает индийской компании Mahindra & Mahindra и в 22 раза - германской корпорации Porsche, ОАО «Газпром» - в четыре раза бразильской компании Petrobras и т.д. [2].

Начавшийся в 2008 г. мировой финансово-экономический кризис, охвативший более 130 государств, наиболее сильно проявился в нашей стране. Ввиду того, что структурно-технологическая и институциональная трансформация российской экономики осуществлялась в начале XXI в. медленно, а также ряда других причин, Россия в 2009 г. стала лидером среди государств мира по относительным темпам падения экономики по сравнению с докризисным периодом. Спад российского ВВП относительно его прошлогоднего роста, по прогнозам Международного валютного фонда, превысит в 2009г. 12%. В остальных странах СНГ этот спад составит 9,3%, в странах Европейского союза - 6,5%, в Бразилии - 6,4%, США- 3,7 %, в Индии - 1,9%, в Китае- 1,5% [7]. По прогнозам Минэкономразвития РФ, производство в нашей стране в 2009г. сократится на 812%, в 2010г. оно начнет расти, но на докризисный уровень выйдет не ранее 2013-2014 гг. [4].

Начавшийся в 2008 г. финансово-экономический кризис однозначно показал, что российская экономика не имеет реальных перспектив роста без ее инновационной модернизации, и данное обстоятельство необходимо учитывать при выборе механизмов финансового оздоровления предприятий. Основой указанной модернизации должно стать ускоренное инновационное развитие российских предприятий.

Если не изменить модели экономического развития нашей страны, то российская экономика превратится в сырьевой придаток высокоразвитых стран, т. к. в 2008 г. удельный вес топливно-энергетических ресурсов в общем объеме экспорта российских товаров составил 68,6 %, черных и цветных металлов - 11,7 %, а машин и оборудования всего 4,9% [3]. Мировая практика свидетельствует, что экономический кризис успешнее всего преодолевается внедрением инноваций, создающих новые производственные возможности, освоение которых обеспечивает переход к росту экономики. Поэтому в Программе антикризисных мер Правительства РФ на 2009 г. отмечено: «Кризис не повод отказаться от долгосрочных приоритетов модернизации страны. Такая работа будет активизирована и< ускорена. Главная модернизационная задача Правительства смена сложившейся модели экономического роста. Вместо «нефтяного» роста мы должны перейти к инновационному» [5].

Однако в условиях экономического кризиса финансовое состояние значительной части российских предприятий является либо неустойчивым, либо кризисным, что не позволяет разрабатывать инновационные стратегии их развития. Поэтому, прежде чем рассматривать направления инновационного развития данных предприятий, необходимо максимально эффективно использовать механизмы финансового оздоровления, с помощью которых можно было бы вывести их из кризисного состояния. При этом данные механизмы следует оценивать не только с позиции их текущего эффекта, но и с точки зрения анализа создаваемых ими потенциальных возможностей для дальнейшего послекризисного инновационного развития предприятий.

В подобной системной постановке проблема выбора механизмов финансового оздоровления предприятий российскими учеными ранее не рассматривалась. Вместе с тем Программой антикризисных мер предусмотрено оказание государственной поддержки тем предприятиям, которые разработают программы не только своего финансового оздоровления, но и дальнейшего развития. Необходимость формирования программ, которые были бы научно обоснованны и практически реализуемы, превратила решение рассматриваемой проблемы в одну из важнейших задач, обладающих не только практической значимостью, но и научной новизной, которая состоит в том, что необходимо отказаться от рассмотрения финансового оздоровления предприятий как самоцели. Его необходимо исследовать как важнейшее условие инновационного развития предприятий в послекризисный период. В противном случае инновационная трансформация российской экономики не осуществима.

Переход к устойчивому росту экономики Российской Федерации возможен только на основе превращения отечественных предприятий в эффективные, конкурентоспособные субъекты хозяйствования, привлекательные для отечественных и иностранных инвесторов.

Финансовое состояние предприятия Постоянно изменяется. Для выявления причин финансовых проблем необходимо регулярно проводить анализ финансового состояния. В основе анализа финансового состояния предприятия лежит расчет ключевых параметров, дающих картину прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами и т. д.

Методы и методики анализа финансового состояния предприятия позволяют оценивать его финансовую деятельность в динамике. Однако не всегда можно корректно устранить влияние прошлого на состояние предприятия в настоящем. Действующая система анализа финансового состояния предприятия определяет текущее финансовое положение и проецирует его на ближайшую перспективу, как правило, в неизменном виде, не учитывая возможные варианты стратегического развития предприятия, включая его инновационную деятельность в послекризисный период. Следовательно, сложность прогнозирования возможных финансовых состояний предприятия в будущем является одним из основных недостатков действующей системы анализа его финансового состояния.

ешение проблем финансового оздоровления предприятия возможно при использовании универсальных и типовых мероприятий, обеспечивающих вывод его из финансового кризиса. Системы данных мероприятий, реализуемых на базе соответствующего научно-методического обеспечения и направленные на достижение определенных целей, образуют механизмы обеспечения финансовой устойчивости. Они подразделяются на внутренние механизмы, используемые самим предприятием, и внешние, реализуемые при помощи сторонних юридических или физических лиц. Основными видами внутренних механизмов финансового оздоровления предприятия являются: оперативный, тактический и стратегический. Их предназначение и содержание схематично представлено в табл. 1 [6].

Таблица 1. Внутренние механизмы финансового оздоровления предприятияя

| Этапы финансового оздоровления | Механизмы финансового оздоровления | ||

| Оперативный | Тактический | Стратегический | |

| Устранение неплатежеспособности предприятия | Система мероприятий финансового оздоровления, обеспечивающая «отсечение лишнего» | - | - |

| Восстановление финансовой устойчивости предприятия | - | Система мероприятий финансового оздоровления, осуществляющая «сжатие предприятия» | - |

| Обеспечение финансового равновесия предприятия в длительном периоде | - | - | Система мероприятий финансового оздоровления, основанная на устойчивом экономическом росте |

Оперативный механизм финансового оздоровления включает в себя мероприятия, направленные на уменьшение размера текущих финансовых обязательств предприятия в краткосрочном периоде и на увеличение объемов денежных активов, которые обеспечивают срочное погашение этих обязательств.

Сущность этого механизма заключается в сокращении размеров текущих финансовых потребностей и отдельных видов ликвидных активов. Основное содержание оперативного механизма финансового оздоровления обеспечение баланса денежных активов и краткосрочных финансовых обязательств предприятия.

Выбор тех или иных мероприятий оперативного механизма финансового оздоровления определяется уровнем неплатежеспособности предприятия, который рассчитывается обычно с помощью коэффициента чистой текущей платежеспособности (КЧТП).

КЧТП =(ОА - ОАН)/(КФО - КФОВО),

где 0АН сумма неликвидных (в краткосрочном периоде) оборотных активов предприятия; ОА - сумма всех оборотных активов предприятия; КФО - сумма всех краткосрочных (текущих) финансовых обязательств предприятия; КФОВО - сумма внутренних краткосрочных (текущих) финансовых обязательств предприятия, которая может быть отложена до завершения его финансового оздоровления.

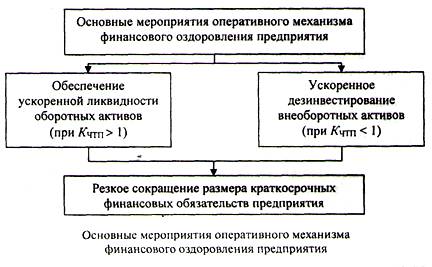

Учитывая значение коэффициента чистой текущей платежеспособности, в состав оперативного механизма финансового оздоровления предприятия могут входить мероприятия, которые представлены на рисунке.

Обеспечение ускоренной ликвидности оборотных активов предприятия способствует росту положительного денежного потока в краткосрочном периоде. Решение данной задачи возможно за счет реализации основных мероприятий финансового оздоровления:

избавления от неэффективных краткосрочных финансовых вложений;

сокращения страховых запасов товарно-материальных ценностей;

роста оборачиваемости дебиторской задолженности;

увеличения ценовой скидки при наличных расчетах за реализуемую продукцию;

уменьшения сроков предоставления товарного кредита;

уценки некоторых видов запасов товарно-материальных ценностей.

Ускоренное деинвестирование внеоборотных активов предприятия может быть достигнуто за счет следующих мероприятий финансового оздоровления: реализации высоколиквидной части инвестиционного портфеля; продажи неиспользуемого оборудования; аренды оборудования вместо его покупки; осуществления операций возвратного лизинга.

Резкое сокращение размера краткосрочных финансовых обязательств предприятия обеспечивается за счет реализации таких мероприятий финансового оздоровления: отсрочка расчетов по некоторым формам внутренней кредиторской задолженности; увеличение срока предоставления товарного кредита поставщиками; пролонгация краткосрочных финансовых кредитов; реструктуризация портфеля краткосрочных финансовых кредитов и др.

Цель реализации оперативного механизма финансового оздоровления устранение текущей неплатежеспособности предприятия. Она достигается, если объем поступления денежных средств превысит объем неотложных финансовых обязательств предприятия в краткосрочном периоде. В этом случае угроза банкротства предприятия в текущем периоде ликвидируется, но не исчезает окончательно. Для полного ее устранения необходимо использовать тактический механизм финансового оздоровления, который представляет собой систему мероприятий, способствующих достижению финансового равновесия предприятия в планируемом периоде. Цель реализации мероприятий этого механизма вывод предприятия на рубеж финансового равновесия и обеспечение его финансовой устойчивости. Необходимым условием осуществления мероприятий при этом является выполнение следующего равенства [1]:

ЧПО + АО + ΔАК + ΔСФРП = ΔИСК + ДФ + ПУП + СП + ΔРФ

где ЧПО чистая операционная прибыль предприятия; АО - сумма амортизационных отчислений; ΔАК - сумма прироста акционерного паевого) капитала при дополнительной эмиссии акций (увеличении размеров паевых взносов в уставный фонд); ΔСФРП - прирост собственных финансовых ресурсов за счет прочих источников; ΔИСК - прирост объема инвестиций, финансируемых за счет собственных источников; ДФ - сумма дивидендного фонда (фонда выплат процентов собственникам предприятия на вложенный капитал); ПУП - объем программы участия наемных работников в прибыли (выплат за счет прибыли); СП - объем социальных и других программ предприятия, финансируемых за счет прибыли; ΔРФ - прирост суммы резервного (страхового) фонда предприятия.

В упрощенном виде модель финансового равновесия предприятия может быть представлена в следующем виде:

ОГСФР = ОПСФР

где ОГСФР возможный объем генерирования собственных финансовых ресурсов предприятия; ОПСФР необходимый объем потребления собственных финансовых ресурсов предприятия.

Все мероприятия тактического механизма финансового оздоровления предприятия должны быть направлены на обеспечение неравенства:

ОГСФР > ОПСФР

Возможности увеличения объема генерирования собственных финансовых ресурсов предприятия в условиях кризиса ограничены. В это время стратегия учреждения заключается в сокращении объемов потребления собственных финансовых ресурсов. Оно связано с уменьшением объема операционной и инвестиционной деятельности и характеризуется термином «сжатие предприятия».

Обеспечить генерирование собственных финансовых ресурсов можно за счет реализации следующих мероприятий финансового оздоровления: оптимизация ценовой политики; сокращение постоянных и переменных издержек; минимизация налоговых платежей по отношению к сумме дохода и прибыли предприятия; ускоренная амортизация активной части основных средств; реализация выбывающего или неиспользуемого имущества; дополнительная эмиссия акций или привлечение дополнительного паевого капитала.

Сократить объем потребления собственных финансовых ресурсов можно следующими путями: уменьшение инвестиционной активности; обновление внеоборотных активов; осуществление дивидендной политики, соответствующей кризисному финансовому состоянию предприятия; уменьшение участия наемных работников в прибыли; отказа от непроизводственных программ, финансируемых за счет прибыли; уменьшение отчислений в резервный и другие страховые фонды, осуществляемых за счет прибыли.

Цель реализации мероприятий тактического механизма финансового оздоровления вывод предприятия на рубеж финансового равновесия и обеспечение его финансовой устойчивости.

Стратегический механизм финансового оздоровления - это система мероприятий, обеспечивающих поддержание достигнутого финансового равновесия предприятия в длительном периоде и его экономическое развитие в перспективе. Он базируется на модели устойчивого экономического роста предприятия, которая имеет различные математические формы выражения в зависимости от используемых базовых показателей финансовой стратегии. Целью реализации мероприятий стратегического механизма финансового оздоровления предприятия является повышение его рыночной стоимости в долгосрочной перспективе за счет ускорения темпов устойчивого экономического роста.

Наиболее простой модели устойчивого экономического роста предприятия можно представить в виде формулы:

ΔОР = (ЧП * КПП * А * КОА) (ОР * СК)

где ΔОР - возможный темп прироста объема реализации продукции, не нарушающий финансовое равновесие предприятия; ЧП - сумма чистой прибыли предприятия; ККП - коэффициент капитализации чистой прибыли; А - стоимость активов предприятия; КОА - коэффициент оборачиваемости активов; ОР - объем реализации продукции; СК - сумма собственного капитала предприятия.

При разложении данной модели на ее отдельные составляющие она приобретает следующий вид:

ΔОР = (ЧП / ОР) * КПП * (А / СК) * КОА

где (ЧП / ОР) - коэффициент рентабельности реализации продукции; (А / СК) - коэффициент левериджа активов.

Когда базовые показатели финансовой стратегии предприятия остаются неизменными в предстоящем периоде, расчетный параметр будет иметь оптимальное значение возможного прироста объема реализации продукции. Отклонения от этого оптимального значения будут требовать дополнительного привлечения финансовых ресурсов или генерировать дополнительный их объем, не обеспечивая эффективного использования средств.

В случае, когда предприятие не может выйти на запланированный темп прироста объема реализации продукции, ему необходимо внести коррективы в свою стратегию финансового оздоровления. Следовательно, модель устойчивого экономического роста может использоваться как регулятор оптимальных темпов развития операционной деятельности предприятия (прироста объема реализации продукции) и основных параметров его финансового развития. Она позволяет закрепить финансовое равновесие предприятия в долгосрочной перспективе его экономического развития.

При этом важны следующие моменты.

1. Длительность бескризисного развития предприятия определяется периодом соответствия темпов прироста объема реализации продукции значениям, рассчитанным по модели устойчивого экономического роста. Отклонения от этих значений приводят к потере предприятием состояния финансового равновесия.

2. Устойчивый экономический рост предприятия определяется рентабельностью реализации продукции; капитализацией чистой прибыли; формированием рациональной структуры капитала и источников финансирования активов; оборачиваемостью активов; эффективностью инвестиционной деятельности предприятия. Изменяя данные параметры стратегии финансового оздоровления, можно обеспечить приемлемые темпы экономического развития в условиях финансового равновесия.

3. Параметры модели устойчивого экономического роста необходимо периодически корректировать с учетом внутренних условий развития предприятия и изменения факторов внешней среды. Следовательно, параметры финансовой стратегии предприятия в процессе антикризисного управления должны также изменяться ввиду корректировки темпов прироста объемов реализации продукции.

Целью реализации мероприятий стратегического механизма финансового оздоровления предприятия является повышение его рыночной стоимости в долгосрочной перспективе за счет ускорения темпов устойчивого экономического роста. Выбор механизма и конкретных мероприятий финансового оздоровления предприятия зависит от его возможностей по реструктуризации имущественного положения, увеличению уставного капитала, осуществлению технического перевооружения или модернизации производства, ликвидации задолженности по заработной плате и т.д. Оказывают влияние и характер финансовых проблем, специфика деятельности предприятия, его размеры, степень риска и другие факторы (табл. 2).

Таблица 2. Характеристики основных внутренних механизмов финансового оздоровления предприятия

| Характеристики механизмов | Основные механизмы финансового оздоровления | ||

| Стратегические | Тактические | Оперативные | |

| Финансовое состояние предприятий, для оздоровления которых должны применяться механизмы | Предкризисное. Начальное кризисное. Кризисное | Начальное кризисное. Кризисное. Глубокое кризисное | Кризисное. Глубокое кризисное |

| Продолжительность реализации основных мероприятий | Долгосрочные. Среднесрочные | Среднесрочные. Краткосрочные | Краткосрочные |

| Разработанность методологических основ реализации механизмов | Низкая | Средняя | Высокая |

| Сложность реализации механизмов | Высокая | Средняя | Низкая |

Целесообразна, по нашему мнению, следующая последовательность действий при выборе мероприятий финансового оздоровления предприятия с учетом его дальнейшего инновационного развития:

анализ деятельности предприятия и выявление наиболее острых финансовых проблем;

определение допустимых вариантов решения проблем финансового оздоровления и выбор основных мероприятий повышения финансовой устойчивости;

оценка альтернативных вариантов финансового оздоровления по различным критериям;

анализ возможных последствий реализации выбранных мероприятий при различных условиях;

формирование стратегии и программы финансового оздоровления предприятия;

разработка стратегии инновационного развития предприятия.

Анализ вывода ряда российских предприятий из кризиса показывает, что они, как правило, концентрируют свои усилия на реализации краткосрочных мероприятий финансового оздоровления. Стратегические механизмы финансового оздоровления использовались ими относительно редко, т. к. в условиях кризиса неблагоприятны макроэкономические условия деятельности российских предприятий, и поэтому резко сужаются внутренние возможности выхода из него ввиду недостаточности инвестиций для реализации долгосрочных мероприятий. Однако даже в неблагоприятных экономических условиях задачи финансового оздоровления наиболее успешно решают те российские предприятия, которым удается осуществлять эффективные инвестиционные мероприятия. Они не только «выживают», но и усиливают свои позиции на рынке.

Ключевым фактором выхода из кризиса национальной экономики является устойчивое функционирование российских предприятий. Для практической реализации этого фактора необходимо активнее развивать и шире использовать внутренние стратегические механизмы финансового оздоровления предприятий и совершенствовать процесс управления финансовым оздоровлением, в первую очередь путем более широкого использования методов анализа, соединяющих ретроспективный и перспективный анализ динамических рядов, а также применения экономико-математических моделей. Они позволяют установить, в какой мере закономерны показатели, характеризующие узкие места в хозяйственной деятельности предприятия. Определенный интерес в этом плане представляет, например, методика анализа, основанная на использовании аналитических матричных моделей, системы интегральных оценок по группам показателей деятельности предприятий.

Создание математических моделей й области управления финансовым оздоровлением предприятия вызвано необходимостью формализованного анализа параметров его финансового состояния. При моделировании необходимо постоянно уточнять принятые допущения, корректировать субъективные оценки, проверять адекватность модели, так как она должна отражать вероятностный характер функционирования предприятия и многовариантность его развития.

Наряду с моделями финансового оздоровления предприятия, должны рассматриваться, с нашей точки зрения, также инвестиционная, дивидендная модели и др. При комплексном подходе к совершенствованию управления финансовым оздоровлением предприятия встает важнейшая проблема информационной увязки всех вышеназванных моделей. Кроме того, следует отметить, что моделирование задач управления финансовым оздоровлением предприятия должно базироваться на большом объеме исходной информации, а также на учете особенностей его производственно-хозяйственной деятельности, значительной неопределенности ее условий, разнообразных возмущающих воздействий на нее, сложности финансовых связей и большой размерности решаемых ' финансовых задач.

При управлении финансовым оздоровлением предприятия объединение частных детализированных моделей должно осуществляться согласно их иерархической соподчиненности. В процессе моделирования увязка частных моделей должна производиться с помощью общих информационных и организационных моделей, которые могут охватывать в соответствующем аспекте всю систему управления финансовым оздоровлением и осуществлять увязку частных моделей, отдельных их элементов. Комплексный подход к управлению финансовым оздоровлением предприятия и процессом дальнейшего инновационного развития позволяет разработать научный инструментарий ускорения выхода российских предприятий из рецессии и активизации ими инновационной деятельности в послекризисный период.

Список литературы

1. Балычев С.Ю., Батьковский М.А., Хрусталёв Ю. Е. Финансовое здоровление и развитие предприятия. М.: «Гипростроймост», 2003.- 245 с.

2. Балычев С.Ю., Булава И. В., Мингалиев К.Н. и др. Экономико-математический инструментарий финансового оздоровления российских предприятий в условиях глобализации и мирового финансового кризиса. Мл МЭСИ, 2009. 420 с.

3.Батьковский М.А., Булава И. В., Мингалиев К. Н. и др. Стратегия развития российских предприятий в современный период: теория и методология. М.: МЭСИ, 2009. 405 с.

4. Ведомости, 29 июня 2009г.

5. Программа антикризисных мер Правительства Российской Федерации на 2009 год // Российская газета, № 48, 20.03.2009.

6. Шеремет А.Д. Теория экономического анализа. М.: Инфра-М, 2002. 333 с.

7.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ