Анализ финансового состояния компании как основа управления бизнесом

Е.А. Кондратьева,

доцент кафедры «Корпоративные финансы»

Финансового университета при Правительстве РФ,

кандидат экономических наук

М.С. Шальнева,

доцент кафедры «Корпоративные финансы»

Финансового университета при Правительстве РФ,

кандидат экономических наук

Финансовый вестник, финансы, налоги,

страхование, бухгалтерский учет

№8 август 2013

В современной экономике управление финансовым состоянием компании и методы его оценки являются наиболее важными элементами успешной организации бизнеса и повышения эффективности его функционирования. Недостаточное внимание к данной проблеме может привести к убыточной деятельности компании и даже к ее банкротству.

Благополучное финансовое состояние — важнейшее условие эффективного функционирования бизнеса. Для его достижения необходимо обеспечить постоянную платежеспособность, ликвидность баланса, финансовую независимость и высокую результативность хозяйствования. Финансовое состояние отражает способность организации финансировать свою текущую деятельность и развитие, постоянно поддерживать свою платежеспособность и инвестиционную привлекательность. Для этого оно должно иметь достаточный объем капитала, оптимальную структуру активов и источников финансирования. Не менее важно использовать средства таким образом, чтобы доходы превышали расходы, обеспечивая тем самым стабильную платежеспособность и рост рентабельности.

Важнейшие составляющие, предпосылки или следствия финансового благополучия: постоянная платежеспособность, ликвидность баланса, финансовая независимость и высокая результативность хозяйствования

Финансовое состояние зависит от результатов производственной, коммерческой и финансовой деятельности компании. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое состояние. И, наоборот, в результате недовыполнения плана по производству и реализации продукции происходит рост ее себестоимости, уменьшение выручки и суммы прибыли и, как следствие, — ухудшение финансового состояния и платежеспособности, что может привести к банкротству. Так, эффективное использование производственных ресурсов, наращивание объемов производства и реализации продукции, снижение ее себестоимости являются основой для увеличения прибыли, формирования финансовых ресурсов в объеме, необходимом для расширения производственной деятельности.

Финансовая и производственная сторона

Финансовое состояние характеризуется системой показателей, отражающих реальные и потенциальные финансовые возможности фирмы, как объекта инвестирования капитала, налогоплательщика. Благополучное финансовое состояние — это эффективное использование ресурсов, способность полностью и в сроки ответить по своим обязательствам, достаточность собственных средств для исключения высокого риска, стабильные перспективы получения прибыли. Неудовлетворительное финансовое состояние выражается в низкой эффективности использования ресурсов, в неприбыльном размещении средств. Крайним случаем плохого финансового состояния компании является угроза банкротства, неспособность компании отвечать по своим обязательствам.

Имеется и обратная связь, неэффективное управление активами и отсутствие денежных средств приводят к перебоям в обеспечении производства необходимыми ресурсами и, следовательно, к снижению объема продаж и уменьшению прибыли.

Поэтому финансовая деятельность компании направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Главная цель финансовой деятельности — это решение, где, когда и каким образом использовать финансовые ресурсы максимально эффективно для развития производства и максимизации прибыли.

Финансовое состояние компании является важнейшей характеристикой его деловой активности и надежности. Оно определяет конкурентоспособность компании, ее потенциал в деловом сотрудничестве, является гарантом эффективной деятельности компании и ее партнеров. В современных условиях реальная оценка финансового состояния имеет огромное значение не только для самих субъектов хозяйствования, но и для акционеров, потенциальных инвесторов. Поэтому серьезное значение приобретает аналитическая работа, связанная с изучением и прогнозированием финансового состояния компании. Своевременное и полноценное выявление «болевых точек» финансов компании позволит осуществлять комплекс мер, предотвращающих ее возможное банкротство. Особую актуальность приобретает вопрос оценки структуры баланса, так как именно по неудовлетворенности его структуры принимаются решения о несостоятельности фирмы.

Финансовое состояние характеризуется размещением и использованием средств компании. Эти сведения представляются в балансе. Основными факторами, определяющими финансовое состояние компании, являются, во-первых, выполнение финансового плана и пополнение, по мере возникновения потребности, собственного капитала за счет прибыли и, вовторых, скорость оборачиваемости оборотных средств.

Финансовое состояние отражает способность организации финансировать свою текущую деятельность на расширенной основе, постоянно поддерживать свою платежеспособность и инвестиционную привлекательность. В этих целях предприятие должно иметь достаточный объем капитала, оптимальную структуру активов и источников их финансирования. Не менее важно использовать средства таким образом, чтобы доходы постоянно превышали расходы, обеспечивая тем самым стабильную платежеспособность и рост рентабельности.

Финансовое состояние организации показывает конечные результаты ее деятельности. Именно конечные результаты деятельности интересуют собственников (акционеров), деловых партнеров, налоговые органы. Все это предопределяет важность проведения анализа финансового состояния экономического субъекта и повышает роль такого анализа в экономическом процессе.

Оценка финансового состояния - это признанный инструмент выявления неблагополучной ситуации в экономике организации. Она дает возможность не только констатировать улучшение или ухудшение положения компании, но и измерить вероятность ее банкротства.

Применение многостороннего комплексного анализа финансового состояния компании создает реальные предпосылки для эффективного управления финансовым состоянием, позитивного влияния на основные показатели ее деятельности в целях улучшения финансового климата компании.

Анализ финансового состояния предприятия является гибким инструментом в руках руководителей компании. Цель анализа состоит в оценке финансового состояния и в проведении работы по его улучшению. Результаты анализа дают ответ на вопрос, каковы способы улучшения финансового состояния компании в конкретный период ее деятельности.

Анализ финансового состояния компании (или финансовый анализ) является важнейшим условием успешного управления ее финансами. В рыночных условиях роль управления финансовым состоянием и его оценки не только усилилась, но и качественно изменилась. Это связано, прежде всего, с тем, что финансовый анализ из рядового звена экономического анализа деятельности хозяйствующего субъекта превратился в основной метод управления финансовым состоянием компании.

Целями финансового анализа являются1:

1 Гинзбург Л.И. Экономический анализ. — СПб.: Питер.2010 — с.35.

- Определение факторов, влияющих на финансовое состояние.

- Выявление изменений показателей финансового состояния.

- Оценка количественных и качественных изменений финансового состояния компании.

- Оценка финансового положения на определенную дату.

- Определение тенденций и перспектив изменения финансового состояния компании.

- Разработка рекомендаций по укреплению финансовой устойчивости, обеспечению платежеспособности и росту рентабельности.

Структура капитала и его рентабельность

Анализ структуры капитала, при котором изучаются ликвидность, а именно достаточность денежных средств не только для осуществления текущих затрат, связанных с производством и реализацией, но и для платежей в бюджет, расчетов с кредиторами. Поэтому особое внимание уделяется анализу состава и структуры активов, эффективности их использования и выявлению причин изменения длительности производственно-коммерческого цикла. Также на этом направлении изучается достаточность финансирования и оптимальность структуры его источников. Особое внимание уделяется изучению состава и структуры источников средств, обоснованию мер по снижению финансовых рисков.

Анализ рентабельности капитала

Эффективность использования производственных и финансовых ресурсов находит отражение в сумме полученной прибыли. Она является одним из основных источников средств, направляемых на расширения бизнеса, обеспечение инвестиционной привлекательности организации. Без прибыли не может быть гарантировано длительное существование ни одного хозяйствующего субъекта. Поэтому мерой эффективности деятельности организации является рост прибыли с каждого рубля авансированного капитала.

Анализ рентабельности капитала

Эффективность использования производственных и финансовых ресурсов находит отражение в сумме полученной прибыли. Она является одним из основных источников средств, направляемых на расширения бизнеса, обеспечение инвестиционной привлекательности организации. Без прибыли не может быть гарантировано длительное существование ни одного хозяйствующего субъекта. Поэтому мерой эффективности деятельности организации является рост прибыли с каждого рубля авансированного капитала.

Анализ финансового состояния компании включает несколько этапов2:

2 Баканов М.И. Теория экономического анализа: учеб. для вузов / М.И. Баканов, М. В. Мельник, А. Д. Шеремет; под ред. М. И. Баканова. — 5-е изд., перераб. и доп. - М.: Финансы и статистика, 2008, с. 96.

- предварительной (общей) оценки финансового состояния компании и изменений ее финансовых показателей за отчетный период;

- анализ платежеспособности и финансовой устойчивости компании;

- анализ кредитоспособности и ликвидности баланса;

- анализ оборачиваемости активов;

- анализ финансовых результатов деятельности компании;

- анализ угрозы банкротства компании.

Для проведения анализа финансового состояния используются определенные методы и инструментарий.

Метод сравнения — финансовые показатели отчетного периода сравниваются либо с плановыми, либо с показателями за предыдущий период (базисными). Метод группировки — показатели группируются и сводятся в таблицы, что дает возможность проведения аналитических расчетов, выявления тенденций развития отдельных явлений и их взаимосвязи, выявления факторов, влияющих на изменение показателей. Метод цепных подстановок заключается в замене отдельного отчетного показателя базисным показателем, все остальные показатели остаются неизменными. Этот метод дает возможность определить влияние отдельных факторов на совокупный финансовый показатель.

Одна из целей анализа финансового состояния — своевременное выявление признаков банкротства. Банкротство связано с неплатежеспособностью организации. В Российской Федерации процесс признания предприятия неплатежеспособным регулируется Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»3.

3 Закон устанавливает признаки банкротства организаций и индивидуальны) предпринимателей, а именно: согласно п. 2 ст. 3 закона юридическое лице считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены (О несостоятельности (банкротстве). Федеральный закон от 26.10. 2002 г № 127- ФЗ (редакция от 30.12.2012 г. №294-ФЗ) // СПС «Консультант +»

Финансовому менеджеру предприятия необходимо постоянно держать под контролем финансовое состояние компании и признаки возможного банкротства. Менеджер должен обратить внимание на следующие моменты, которые свидетельствуют о неблагоприятном финансовом состоянии: убытки от основной хозяйственной деятельности, недостаток оборотных средств, затруднения в получении коммерчески кредитов, уменьшение поступления денежных средств хозяйственных операций, падение рыночной цены ценных бумаг, выпущенных этим предприятием, неспособность погасить срочные обязательства.

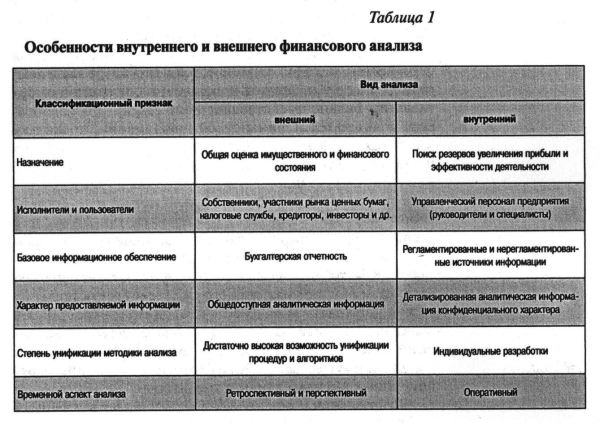

Для анализа финансового состояния по вышеуказанным направлениям используются как внутренние, так и внешние источники информации.

Основным источником информации о финансовом состоянии, финансовых результатах деятельности компании и изменениях в ее финансовом положении является бухгалтерская (финансовая) отчетность, которая оставляется на основе данных бухгалтерского учета.

Согласно Приказу Минфина РФ от 2 июля 2010 г. № 66н «О формах бухгалтерской отчетности организаций» (ред. от 4 декабря 2012 г.) в состав годовой отчетности включаются формы: Бухгалтерский баланс (форма № 1), Отчет о финансовых результатах (форма № 2), Отчет об изменениях капитала (форма N9 3), Отчет о движении денежных средств (форма № 4), Приложение к балансу (форма № 5).4

4 О формах бухгалтерской отчетности : [приказ Минфина РФ от 2.07.2010 г. № 66н в редакции от 04.12.2012г. № 154н] // СПС «Консультант +»

Информация в условиях рынка является одним из важнейших ресурсов оценки финансового состояния компании. От достоверного, надежного, объективного, своевременного и комплексного получения информации зависит деятельность любой компании.

Информация о финансовом состоянии компании важна для многих групп пользователей. Однако каждой группой пользователей преследуются различные цели и задачи при оценке финансового состояния компании. Прежде, чем приступить к проведению анализа финансового состояния организации, необходимо определиться, с чьей точки зрения будет выполняться оценка. Среди тех, кто прямо или косвенно заинтересован в получении информации о финансовом состоянии предприятия и его объективном анализе, выделяют следующие группы5:

5 Колчина Н.В. Финансовый менеджмент: учеб. пособие для вузов / Н. В. Колчина, О.В. Португалова, Е. Ю. Макеева. - М.: ЮНИТИ-ДАНА, 2008. С. 258.

1. Собственники предприятия заинтересованы в сохранении и приумножении стоимости своего вклада в предприятие и начислении доходов от владения им.

2. Среди наемных работников выделяют группу менеджеров, которые лично заинтересованы в укреплении финансового состояния и позиций компании на всех направлениях ее деятельности. Кроме того, руководители, как правило, являются и совладельцами предприятия, что увеличивает их потери в случае банкротства. Именно менеджерам доступен максимальный объем информации о состоянии и деятельности компании, на основании изучения которой происходит принятие управленческих решений в производственной, коммерческой и финансовой деятельности.

3. Работников компании интересуют перспективы сохранения их рабочего места в данной фирме, увеличение оплаты труда, пакета социальных льгот и т.д.

4. Кредиторы заинтересованы в поддержании устойчивого финансового состояния компании, позволяющего своевременно погасить кредиты. В группу кредиторов относят следующих субъектов хозяйственной деятельности:

- Банки, выдающие ссуды. Оценка финансового состояния обычно осуществляется банками самостоятельно по данным финансовой отчетности с привлечением дополнительных источников информации.

- Поставщики компании также являются кредиторами в случае отсутствия предоплаты со стороны покупателя. Данная ссуда, в отличие от банковской, выдается не в денежной, а в товарной форме.

- Покупатели продукции, кредитующие компанию-продавца на сумму предоплаты ее товаров.

- Участники рынка ценных бумаг.

Государство. Его заинтересованность выражается в:

- сохранении и росте экономического потенциала региона и страны в целом;

- росте производства товаров и услуг;

- поступлении доходов в бюджет;

- обеспечении необходимого уровня занятости населения.

В качестве инструментария для финансового анализа широко используются финансовые коэффициенты — относительные показатели финансового состояния компании, которые выражают отношение одних абсолютных финансовых показателей к другим. Финансовые коэффициенты используются, во-первых, для количественной характеристики финансового состояния, во-вторых, для сравнения показателей финансового состояния конкретного предприятия с аналогичными показателями других компаний или среднеотраслевыми показателями, в-третьих, для выявления динамики развития показателей и тенденций изменения финансового состояния предприятия, и, в-четвертых, для определения нормальных ограничений и критериев различных сторон финансового состояния.

Финансовое состояние компании характеризуется определенной структурой средств (активов) и характером источников их формирования (собственного и заемного капитала, то есть пассивов). Эти сведения предоставляются в бухгалтерском балансе и других формах бухгалтерской отчетности.

Расчет финансовых коэффициентов является одним из наиболее известных и часто используемых приемов анализа финансовой отчетности. Данный прием позволяет увидеть взаимосвязи между показателями и оценить тенденции их изменения.

Поскольку выполнение финансового плана преимущественно зависит от результатов производственной и хозяйственной деятельности в целом, то финансовое состояние определяется всей совокупностью хозяйственных факторов. Поэтому наряду с балансом также для анализа финансового состояния используются отчет о финансовых результатах и другие формы отчетности.

Задачи финансового анализа решаются путем исследования динамики абсолютных и относительных финансовых показателей. Анализ финансового состояния разбивается на следующие блоки6:

6 Ковалев В.В. Финансовый анализ: методы и процедуры. — М.: Финансы и статистика, 2006. С.27.

- Структурный анализ активов и пассивов;

- Анализ финансовой устойчивости, характеризующейся удовлетворительной и неудовлетворительной структурой баланса и отражающей финансовые результаты хозяйственной деятельности;

- Анализ ликвидности предприятия, под которой понимается степень покрытия обязательств предприятия его активами, срок превращения которых в денежные средства (ликвидность активов) соответствует сроку погашения обязательств;

- Анализ платежеспособности, то есть способности предприятия вовремя удовлетворять платежные требования поставщиков, возвращать кредиты и займы (кредитоспособность) и другие платежи.

При проведении анализа финансового состояния в условиях инфляции и частых переоценок основных фондов целесообразно использовать относительные величины.

При проведении анализа финансового состояния в условиях инфляции и частых переоценок основных фондов целесообразно использовать относительные величины.

Основная цель финансового анализа — это получение четкой и объективной информации о финансовом состоянии предприятия. При этом может рассматриваться как текущее финансовое положение, так и его проекция на перспективу, то есть ожидаемые параметры. Выделяют следующие методы работы с финансовой отчетностью 7:

7 Шеремет А.Д. Методика финансового анализа деятельности коммерческих организаций. — М., 2010. С.80.

- Горизонтальный анализ, представляющий собой сравнение каждой позиции отчетности с предшествующим периодом.

- Вертикальный (структурный) анализ, определяющий структуру итоговых финансовых показателей.

- Трендовый анализ, при котором сравнивается каждая позиция отчетности с рядом предшествующих периодов и определяется тренд, т.е. основная тенденция динамики показателя, очищенная от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда можно провести прогнозный анализ.

- Метод финансовых коэффициентов (относительных показателей) представляет собой определение отношений и взаимосвязей показателей.

- Сравнительный (пространственный) анализ — это может быть внутрихозяйственное сравнение по отдельным показателям, а также межхозяйственное сравнение показателей данной фирмы с другими субъектами или со среднеотраслевыми экономическими данными.

- Факторный анализ — это анализ влияния отдельных факторов на результирующий показатель с помощью детерминированных или стохастических приемов исследования. Он может быть как прямым, заключающимся в раздроблении основного показателя на составные части, так и обратным (синтез), когда отдельные элементы объединяют в результативный показатель.

В соответствии с законами РФ коммерческие предприятия должны предоставлять бухгалтерскую отчетность следующим пользователям: государственной налоговой инспекции, органам государственной статистики, другим государственным органам, на которые возложена проверка отдельных сторон деятельности предприятия, собственникам (участникам, учредителям) в соответствии с учредительными документами.

Все элементы бухгалтерского отчета связаны между собой в единое целое и представляют собой систему взаимоувязанных показателей, характеризующих результаты годовой деятельности предприятия. Данные, представленные в других формах, дополняют сведения, показанные в форме № 1. К бухгалтерской отчетности предъявляются определенные требования8.

8 Полнота отражения в учете за отчетный период всех хозяйственных операций и результатов инвентаризации имущества и обязательств; правильность отнесения доходов и расходов к отчетному периоду в соответствии с Планом счетов бухгалтерского учета и Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ; тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на дату проведения годовой инвентаризации; соблюдение в течение отчетного периода принятой учетной политики. Если произошло изменение учетной политики по сравнению с предыдущим периодом, то оно должно быть объяснено в пояснительной записке к годовому отчету.

Основным источником информации для проведения финансовой диагностики является бухгалтерский баланс. Баланс компании — это отражение ее финансового состояния на конкретный момент времени. Результаты движения финансовых потоков фиксируются в структуре капитала, размерах целевых фондов и активов, начисленной амортизации. Баланс представляет наибольший интерес для всех пользователей финансовой информации, поскольку именно он показывает зависимость компании от внешних и заемных источников финансирования, состояние отношений с поставщиками и покупателями, направления инвестиционной деятельности и источники ее финансирования. Данные баланса свидетельствуют о том, чем располагает компания, сколько она должна поставщикам и кредиторам, что собой представляет собственный капитал. Любая хозяйственная операция ведет к изменению баланса, и при возможности его ежедневного составления можно наблюдать зависимость проводимых мероприятий и финансового состояния. Баланс представляет собой сопоставление активов и пассивов компании, т.е. денежных средств и имущества, с обязательствами компании по от-ношению к его владельцам и кредиторам.

В управлении компанией баланс выступает важнейшим инструментом изучения и диагностики финансового со-стояния, наблюдения за потенциальными факторами его ухудшения. С помощью ликвидных активов компания должна погашать свои долги в установленные сроки, а также поддерживать функциональное равновесие между источниками и обязательствами, обеспечивая стабильность первых и целевое направление вторых. Это требование обусловливает два различных подхода в финансовом анализе: анализ ликвидности, функциональный анализ. В первом случае в качестве базы выступает традиционный бухгалтерский баланс, отражающий имущественное состояние предприятия в данный момент. Во втором — функциональный баланс, показывающий источники средств компании и направления их использования в деятельности компании.

Итак, управление любым объектом требует, прежде всего, знания его исходного состояния, сведений о том, как существовал и развивался объект в периоды, предшествовавшие настоящему. Лишь получив достаточно полную и достоверную информацию о деятельности объекта в прошлом, о сложившихся тенденциях в его функционировании и развитии, можно вырабатывать уверенные управленческие решения, программы развития объектов на будущие периоды. Высказанное положение относится к компаниям, фирмам, организациям вне зависимости от их роли, масштаба, вида деятельности, формы собственности.

Источники:

1. Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» в редакции от 30.12.2012 г. №294-ФЗ // СПС «Консультант +»

2. Приказ Минфина РФ от 2.07.2010 г. N° 66н «О формах бухгалтерской отчетности организаций» в редакции от 04.12.2012 г. № 154н// СПС «Консультант +».

3. Гинзбург А.И. Экономический анализ. - СПб.: Питер, 2010.

4. Баканов М.И. Теория экономического анализа: учеб. для вузов / М. И. Баканов, М. В. Мельник, А. Д. Шеремет; под ред. М. И. Баканова. 5-е изд., перераб. и доп.- М.: Финансы и статистика, 2008.

5. Колчина Н.В. Финансовый менеджмент: учеб. пособие для вузов / Н.В. Колчина, О.В. Португалова, Е. Ю. Макеева. - М.: ЮНИТИ-ДАНА, 2008.

6. Ковалев В.В. Финансовый анализ: методы и процедуры. - М.: Финансы и Шеремет А.Д. Методика финансового анализа деятельности коммерческих

7. Незамайкин В.Н., Юрзинова И.Л. Оценка финансового состояния корпора ции // Вестник Финансового университета. - 2011. №1. С. 22-28.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ