Методика экономического анализа финансово-хозяйственной деятельности строительной организации в целя подтверждения непрерывности развития

Н.В. Парушина,

профессор, заведующая кафедрой «Экономический анализ и статистика»

ФГБОУ ВПО «Орловский государственный институт экономики и торговли», д-р экон. наук

Р.В. Руднев,

аспирант кафедры «Экономический анализ и статистика,

ФГБОУ ВПО «Орловский государственный институт экономики и торговли»

Аудиторр

№9 2012

В статье предложена методика экономического анализа финансово-хозяйственной деятельности, соответствующая нормам российского законодательства в области бухгалтерского учета и аудита, использование которой позволяет подтвердить непрерывность деятельности строительной организации

Использование традиционных и специальных методов экономического анализа необходимо для подтверждения непрерывности и стабильности развития экономического субъекта на перспективу, что позволяет своевременно разработать комплекс мероприятий по предупреждению кризисных явлений в экономике, принять обоснованные и эффективные управленческие решения всем пользователям аналитической информации.

Допущение (принцип) непрерывности деятельности (в пер. с англ. Going concern )— одно из основных допущений бухгалтерского учета и аудита. Понимание сути категории «непрерывность деятельности» регулируется нормами российского законодательства.

В п. 5 ПБУ 1/2008 «Учетная политика организации», утвержденного приказом Минфина России от 06.10.08 № 106н, принцип непрерывности деятельности определяется следующим образом: организация будет продолжать свою деятельность в обозримом будущем, и у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности, и, следовательно, обязательства будут погашаться в установленном порядке (допущение непрерывности деятельности).

Непрерывность деятельности является объектом контроля при проведении внешних аудиторских проверок бухгалтерской (финансовой) отчетности.

В соответствии с «Рекомендациями аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2011 год» (письмо Департамента регулирования государственного финансового контроля, аудиторской деятельности, бухгалтерского учета и отчетности Минфина России от 27.01.12 № 07-02-18/01) при проведении аудита бухгалтерской отчетности особое внимание должно быть обращено на осуществление аудиторских процедур в отношении применимости допущения непрерывности деятельности аудируемого лица.

Рекомендации в отношении обязанностей аудиторов при проверке финансовой отчетности на предмет уместности допущения о непрерывности деятельности предприятия в качестве основы для составления финансовой (бухгалтерской) отчетности приведены в ФПСАД № 11 «Применимость допущения непрерывности деятельности аудируемого лица», утвержденном постановлением Правительства РФ от 23.09.02 № 696. Руководствуясь ФП САД № 11, аудитор должен исходить из того, что предприятие будет продолжать осуществлять свою финансово-хозяйственную деятельность в течение 12 месяцев года, следующего за отчетным, и не имеет намерения или потребности в ликвидации, прекращении финансово-хозяйственной деятельности или обращении за защитой от кредиторов. Активы и обязательства учитываются на том основании, что организация сможет выполнить свои обязательства и реализовать свои активы в ходе своей деятельности.

Аудитору при подтверждении достоверности отчетности следует проверить гипотезу о непрерывности деятельности фирмы. Для этого ему необходимо выявить симптомы финансовых трудностей клиента.

Если в ходе проверки обнаружено, что имущественное и финансовое положение клиента таково, что существует серьезная возможность того, что предприятие не сможет продолжать деятельность и исполнять свои обязательства в течение, как минимум, 12 месяцев, следующих за окончанием отчетного года, то аудитор в аудиторском отчете указывает, что отчетность клиента не была подготовлена исходя из допущения непрерывности деятельности организации. Если после получения положительного заключения клиент окажется неплатежеспособным, то у аудитора могут возникнуть серьезные проблемы.

При проведении контрольных процедур аудитор должен обратить внимание на наличие признаков, на основании которых может возникнуть сомнение в применимости допущения непрерывности деятельности (п. 6 ФПСАД № 11). Пунктом 3 ФПСАД № 11 организации разрешено самостоятельно оценить возможность продолжения своей деятельности на перспективу. При этом при внешнем контроле аудитору следует проверить обоснованность такой внутреннейоценки и наличие выявленных фактов прекращения деятельности (п. 11 ФПСАД № 11).

Признаки, на основании которых может возникнуть сомнение в применимости допущения непрерывности деятельности, могут быть установлены в процессе применения методов и приемов экономического анализа, Перечень таких признаков установлен в п. 6 ФПСАД № 11. Причем указанный перечень признаков не является окончательным. В частности, к ним относятся: отрицательная величина чистых активов; привлеченные заемные средства; существенное отклонение значений основных коэффициентов, характеризующих финансовое положение аудируемого лица, от нормальных (обычных) значений; неспособность погашать кредиторскую задолженность в надлежащие сроки; значительные убытки от основной деятельности; экономически нерациональные долговые обязательства; признаки банкротства и прочие признаки. Следовательно, подтверждением непрерывности деятельности организации являются стабильность и устойчивость ее развития на отчетную дату и в перспективе.

Аудиторский стандарт содержит лишь перечень признаков, по которым могут возникнуть сомнения в применимости допущения непрерывности деятельности и указывает на необходимость проведения анализа, оценки и сопоставления информации. Однако в данном стандарте не рассматриваются техника и методика применения контрольных процедур. Руководствуясь нормами законодательства, на наш взгляд, целесообразно предложить ряд аналитических процедур, способствующих подтверждению непрерывности развития фирмы, на примере условных данных бухгалтерской отчетности крупной строительной компании ОАО «Регионегрой».

Анализ непрерывности и стабильности развития деятельности экономического субъекта с целью подтверждения дальнейших перспектив его функционирования на отечественных и мировых рынках товаров и услуг целесообразно начинать с оценки качественных изменений в составе и структуре имущественного потенциала и его динамики. Суть анализа качественных изменений заключается в том, что за отчетный период изучаются изменения по статьям бухгалтерского баланса, связанные с увеличением или уменьшением активов, капитала и обязательств. Анализ динамики имущества и источников его образования позволяет сделать ряд важных выводов, необходимых для оценки текущей финансово-хозяйственной деятельности, принятия управленческих решений на перспективу и подтверждения непрерывности развития фирмы в течение 12 месяцев и более.

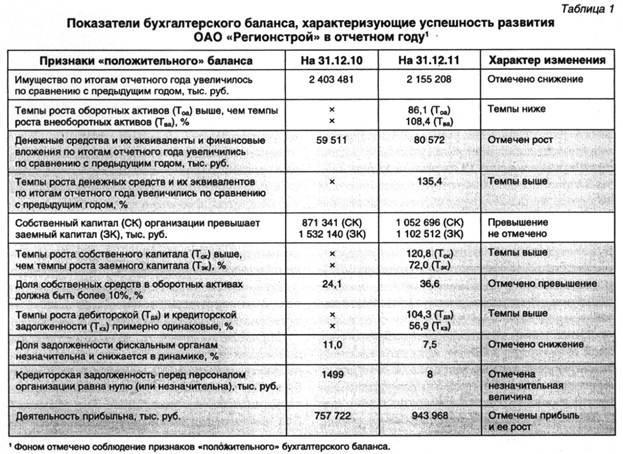

В процессе анализа имущественного потенциала фирмы следует обратить внимание на соблюдение признаков «положительного» бухгалтерского баланса, которые рекомендуется дополнить показателями, характеризующими ликвидность и платежеспособность компании по отношению к долговым обязательствам и пополнению оборотных активов.

Кроме того, новые форматы бухгалтерской отчетности требуют изменения характеристики аналитических показателей, применяемых при оценке «положительного» бухгалтерского баланса.

По нашему мнению, признаками «положительного» бухгалтерского баланса являются следующие:

1) имущество по итогам отчетного года увеличилось по сравнению с предыдущим годом

2) темпы роста оборотных активов выше, чем темпы роста внеоборотных активов;

3) денежные средства и их эквиваленты по итогам отчетного года увеличились по сравнению с предыдущим годом,

4) темпы роста денежных средств и их эквивалентов по итогам отчетного года увеличились по сравнению с предыдущим годом;

5) собственный капитал организации превышает заемный капитал;

6) темпы роста собственного капитала выше, чем темпы роста заемного капитала;

7) доля собственных средств в оборотных активах должна быть более 10%;

8) темпы роста дебиторской и кредиторской задолженности примерно одинаковые;

9) доля задолженности фискальным органам незначительна и снижается в динамике;

10) кредиторская задолженность перед персоналом организации равна нулю (или незначительна);

11) деятельность прибыльна, и величина прибыли растет.

Анализ имущественного потенциала ОАО «Регионстрой» позволяет выделить показатели, по которым баланс общества может быть признан «положительным» в плане успешности развития компании на перспективу (табл. 1).

Из 11 признаков «положительного» бухгалтерского баланса выполняются условия по 8 признакам, что свидетельствует о том, что общество в течение отчетного года развивалось успешно и стабильно, у руководства фирмы отсутствуют какие-либо объективные причины сократить масштабы основного бизнеса или прекратить деятельность.

Результаты анализа имущественного потенциала организации используются для установления величины ее чистых активов.

Определение сущности чистых активов нашло отражение в совместном приказе Минфина России и ФКЦБ РФ от 29.01.03 № 10н/03-6/пз «Об утверждении порядка оценки стоимости чистых активов акционерных обществ». Под чистыми активами понимается «величина, определяемая путем вычитания из суммы активов акционерного общества, принимаемых к расчету, суммы его обязательств, принимаемых к расчету» (п. 1 Приказа). Таким образом, чистые активы показывают, насколько активы организации превышают ее обязательства (как краткосрочного, так и долгосрочного характера), т.е. позволяют оценить уровень платежеспособности организации. По своей сути чистые активы можно идентифицировать с величиной собственного капитала, поскольку они отражают уровень обеспеченности вложенных собственниками средств активами организации.

Согласно ст. 35 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах», стоимость чистых активов не может быть меньше уставного капитала организации. Угроза ликвидации общества возникает, если по окончании второго финансового года и каждого последующего финансового года стоимость чистых активов акционерного общества окажется меньше величины минимального, установленного законодательством уставного капитала (п. 11 ст. 35 данного закона).

Величина чистых активов подлежит расчету самой организацией и, согласно приказу Минфина России от 02.07.10 № 66н «О формах бухгалтерской отчетности организаций», приводится в Отчете об изменениях капитала. На основании данных бухгалтерского баланса и отчета об изменениях капитала проведем анализ динамики изменения чистых активов ОАО «Регионстрой» (табл. 2).

Из данных табл. 2 следует, что уставный капитал организации не изменился и составил 125 тыс. руб., в то время как величина чистых активов является положительной и, более того, выросла на 20,7%.

В течение всего периода чистые активы превышали уставный капитал, что свидетельствует о соблюдении требований законодательства.

Для подтверждения выводов о непрерывности деятельности аудиторам рекомендуется рассчитывать и анализировать коэффициенты, характеризующие финансовое положение аудируемого лица, а также оценивать существенное отклонение значений полученных коэффициентов от нормальных (обычных) значений.

Таблица 2. Сравнительная характеристика чистых активов и уставного капитала

ОАО «Регионстрой» за отчетный год

|

По состоянию на конец года |

Уставный капитал | Чистые активы |

Совокупный капитал |

Сумма превышения чистых активов над уставным капиталом, тыс. руб. |

|||

|

сумма, тыс. руб. |

базисные темпы роста, % |

сумма, тыс . руб. |

базисные темпы роста, % |

сумма, тыс. руб. |

базисные темпы роста, % |

||

| 2010 г. | 125 | 100 | 873 482 | 100 | 2 403 481 | 100 | +873 337 |

| 2011 г. | 125 | 100 | 1 054 082 | 120,7 | 2 155 208 | 89,7 | +1 053 957 |

В процессе коэффициентного анализа можно комплексно оценить стабильность финансового состояния организаций любой сферы деятельности. Экономическая интерпретация основных финансовых коэффициентов, исходя из новых форматов бухгалтерской отчетности, приведена в табл. 3.

Результаты анализа коэффициентов, характеризующих финансовое положение ОАО «Регионстрой», приведены в табл. 4.

Данные анализа свидетельствуют, что на конец 2011 г. значения всех коэффициентов, характеризующих устойчивость финансового положения организации, соответствуют рекомендуемым значениям, что является

подтверждением соблюдения принципа непрерывности деятельности. Причем организация активно финансирует строительную деятельность, пополняя запасы и осуществляя финансовые вложения долгосрочного и краткосрочного характера. Угроза для прекращения деятельности такой фирмы отсутствует.

В процессе выполнения аудиторских процедур, направленных на подтверждение непрерывности деятельности, проводятся анализ и изучение блока экономических показателей, отражающих состояние задолженности, ее характер, способность организации погашать свои долги. Эти индикаторы финансово-хозяйственной деятельности применяются также при комплексном исследовании и прогнозировании несостоятельности (банкротства) организации.

Таблица 3. Порядок расчета и экономическая характеристика основных коэффициентов,

характеризующих финансовое положение организации

|

Наименование показателя |

Расчетная формула |

Экономическое содержание показателя |

|

Коэффициент автономии (финансовой независимости) |

Капитал и резервы/ ( Долгосрочные обязательства + + Краткосрочные обязательства ) |

Показывает, в какой степени используемые организацией активы сформированы за счет собственного капитала. Характеризует независимость предприятия от заемных источников. Его рост в динамике свидетельствует об увеличении финансовой независимости, снижении риска финансовых затруднений, что с позиции кредиторов повышает гарантии погашения предприятием своих обязательств. Нормативное значение коэффициента — более 1,0 |

|

Коэффициент общей платежеспособности |

Капитал и резервы/ Валюта баланса | Характеризует долю собственных средств в общем составе совокупного капитала, степень зависимости организации от внешних источников финансирования. Нормативное значение должно быть больше 0,5 |

|

Коэффициент маневренности |

Собственные оборотные средства/ Капитал и резервы |

Показывает, какую долю занимает собственный капитал, инвестированный в оборотные средства, в общей сумме собственного капитала организации или какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Оптимальная величина -0,5 |

|

Доля собственных источников финансирования оборотных активов |

Собственные оборотные средства/ Оборотные активы |

Характеризует наличие собственных оборотных средств, необходимых для финансовой устойчивости организации; показывает, какая часть оборотных активов финансируется за счет собственных источников. Рост е динамике считается положительным. Нормативное значение коэффициента — 0,1 |

|

Коэффициент обеспеченности запасов собственными источниками финансирования |

Собственные оборотные средства/ Запасы |

Показывает, в какой мере материальные запасы покрыты собственными оборотными средствами и не нуждаются в привлечении заемных источников. Нормативное значение составляет 0,6 – 0,8 |

|

Коэффициент иммобилизации |

Внеоборотные активы/ Оборотные активы |

Показывает, в какой степени мобильные активы превышают иммобилизованные; значение этого коэффициента в большой мере зависит от отраслевых особенностей предприятия |

|

Коэффициент обеспеченности долгосрочных активов собственными средствами |

(Капитал и резервы + + Долгосрочные обязательства) / Внеоборотные активы |

Характеризует отношение собственных источников формирования имущества и долгосрочных обязательств к внеоборотным активам. Изменение коэффициента зависит от отраслевых особенностей организации |

Таблица 4. Рекомендуемые и фактические значения коэффициентов финансового положения ОАО «Регионстрой»

| Наименование показателя |

Единица измерения |

Рекомендуемое значение |

На 31.12.10 |

На 31.12.11 |

Отклонение, +, - |

| Коэффициент автономии | разы | >= 1,0 | 0,569 | 0,955 | 0,386 |

| Коэффициент общей платежеспособности | разы | >= 0,5 | 0,363 | 0,488 | 0,125 |

| Коэффициент маневренности | разы | = 0,5 | 0,559 | 0,604 | 0,045 |

|

Доля собственных источников финансирования оборотных активов |

% | =10 | 24,1 | 36,6 | 12,5 |

|

Коэффициент обеспеченности запасов собственными источниками финансирования |

разы | 0,6-0,8 | 0,393 | 0,667 | 0,274 |

| Коэффициент иммобилизации | разы | 0 | 0,190 | 0,240 | 0,05 |

|

Коэффициент обеспеченности долгосрочных активов собственными средствами |

разы | 0 | 5,056 | 4,286 | -0,77 |

В этой связи для заключения о продолжении деятельности организации на перспективу целесообразно воспользоваться системой показателей и методикой расчета показателей, характеризующих платежеспособность организации по долгам, рекомендуемой при оценке несостоятельности (банкротства). Введение процедуры банкротства в отношении организации - должника является своего рода сигналом для возможного прекращения ее деятельности или полной ликвидации.

В соответствии со ст. 2 Федерального закона от 26.10 02 № 127-ФЗ «О несостоятельности (банкротстве)» несостоятельность (банкротство) — признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены (п. 2 ст. 3 Закона от 26.10.02 № 127-ФЗ).

Состояние обязательств организации, их реальность и возможность погашения характеризуют финансовые коэффициенты платежеспособности, которые рекомендованы приказом Федеральной службы России по финансовому оздоровлению и банкротству от 23.01.01 № 16 «Об утверждении "Методических указаний по проведению анализа финансового состояния организаций"». Этот приказ в связи с принятием Федерального закона «О несостоятельности (банкротстве)» фактически утратил силу. Однако данные показатели до сих пор включаются ведущими экономистами-аналитиками в систему индикаторов для проведения анализа финансового положения организации, а следовательно, позволят оценить долговые обязательства, способность рассчитаться по долгам перед кредиторами и бюджетом. Кроме того, в процессе такого анализа можно будет сделать вывод о том, что активы и обязательства организации учитываются на том основании, что она сможет выполнить свои обязательства и реализовать свои активы в ходе своей основной деятельности.

Приведем методику расчета коэффициентов платежеспособности применительно к отчетности ОАО «Регионстрой» за 2011 г. (табл. 5).

Выручка ОАО «Регионстрой» на 31 декабря 2011 г. характеризует объем доходов организации за рассматриваемый период и определяет основной финансовый ресурс строительной организации, который используется для осуществления хозяйственной деятельности, в т.ч. для исполнения обязательств перед перед фискальной системой, другими организациями, своими работниками.

Таблица 5. Коэффициенты платежеспособности ОАО «Регионстрой»

|

Наименование показателя |

Единица измерения |

Формула расчета |

На 31.12.10 |

На 31.12.11 |

Абсолютное отклонение, +, - |

|

Среднемесячная выручка |

тыс. руб. |

Среднемесячная выручка / Количество месяцев в отчетном периоде |

89 848 | 122 001 | 32 153 |

| Денежные средства | тыс. руб. |

Показатель по строке 1250 баланса «Денежные средства и денежные эквиваленты» |

39 361 | 26 639 | -12 722 |

|

Степень платежеспособности по текущим обязательствам |

мес. |

Краткосрочные обязательства / Срвднемесячная выручка |

5,115 | 3,01 9 | -2,096 |

|

Степень платежеспособности общая |

мес. |

(Долгосрочные обязательства+ + Краткосрочные обязательства) / Срвднемесячная выручка |

17,053 | 9,037 | -8,016 |

|

Коэффициент задолженности по кредитам банков и займам |

мес. |

/Долгосрочные обязательства+ + Краткосрочные заемные средства) /Среднемесячная |

14,119 | 7,792 | -6,327 |

|

Коэффициент задолженности другим организациям |

мес. |

Обязательства по строкам «Поставщики и подрядчики и «Прочие кредиторы / Среднемесячная выручка |

2,250 | 0,956 | -1,294 |

|

Коэффициент задолженности фискальной системе |

мес. |

Обязательства по строкам «Задолженность перед государственными внебюджетными фондами» и «Задолженность по налогам н сборам» / Среднемесячная выручка |

0,564 | 0,226 | -0,338 |

|

Коэффициент внутреннего долга |

мес. |

Обязательства по строкам «Задолженность перед персоналом организации». «Задолженность участникам(учредителям) по выплате доходов».прочие краткосрочные «обязательства» / Среднемесячная выручка |

0,093 | 0,035 | -0,058 |

Степень платежеспособности общая характеризует общую ситуацию с платежеспособностью организации, объемами ее заемных средств и сроками возможного погашения задолженности организации перед ее кредиторами. Показатель на 31 декабря 2011 г. уменьшился примерно в 2 раза, что свидетельствует о наметившихся тенденциях решения проблем со всеми текущими долгами.

Структура долгов и способы кредитования организации характеризуются выделением в составе общего показателя «степень платежеспособности общая» коэффициентов задолженности по кредитам банков и займам, другим организациям, фискальной системе, внутреннему долгу. Показатели платежеспособности по видам обязательств определяют в какие (в среднем) сроки ОАО «Регионстрой» может рассчитаться со своими кредиторами при условии сохранения среднемесячной выручки, полученной в отчетном периоде, если сократит текущие расходы, а всю выручку направит на расчеты с кредиторами. Данные табл. 5 наглядно демонстрируют снижение сроков погашения платежей ОАО «Регионстрой» в 2011 г. по всем текущим долгам. Причем по текущим денежным обязательствам и по исполнению обязанностей по уплате обязательных платежей по налогам и сборам сроки погашения долгов не превышают одного месяца. Таким образом, коэффициенты платежеспособности позволяют аудитору сделать вывод о том, что организация способна в установленные сроки погашать кредиторскую задолженность, долги фирмы рациональны и экономически обеспечены.

Таблица 6. Оценка неудовлетворительной структуры баланса ОАО «Регионстрой»

| Показатель | Значение показателя |

Изменение +, - |

Нормативное значение |

Соответствие фактического значения нормативному на конец периода |

|

|

на начало периода (31.12.10) |

на конец периода (31.12.11) |

||||

|

Коэффициент текущей ликвидности |

4,393 | 4,720 | 0,327 | Не менее 2 | Соответствует |

|

Коэффициент обеспеченности собственными средствами |

0,241 | 0,366 | 0,125 | Не менее 0,1 | Соответствует |

|

Коэффициент утраты платежеспособности |

х | 2,40 | х | Не менее 1 | соответствует |

Таким образом, за счет роста выручки и снижения кредиторской задолженности ОАО «Регионстрой» добилось уменьшения сроков погашения платежей по текущим долгам в целом и перед налоговыми органами и внебюджетными фондами в частности. При выполнении аналитических процедур это наглядно видно.

В целях определения признаков банкротства и неудовлетворительной структуры баланса «Методическими положениями по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса», утвержденными распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12.08.94 № 31-р, рекомендовано рассчитывать и анализировать:

— коэффициент текущей ликвидности;

— коэффициент обеспеченности собственными средствами;

— коэффициент утраты (восстановления) платежеспособности (табл. 6).

Поскольку оба коэффициента на 31 декабря 2011 г. оказались в пределах установленных нормативных значений, в качестве третьего показателя рассчитан коэффициент утраты платежеспособности. Данный коэффициент служит для оценки перспективы утраты организацией нормальной структуры баланса (платежеспособности) в течение трех месяцев при сохранении имевшей место в анализируемом периоде тенденции изменения текущей ликвидности и обеспеченности собственными средствами. Значение коэффициента утраты платежеспособности (2,40) указывает на низкую вероятность значительного ухудшения показателей платежеспособности ОАО «Регионстрой» в ближайшие три месяца, а следовательно, на низкую вероятность банкротства и ликвидации общества.

Таким образом, сравнительный и коэффициентный экономический анализ результатов финансово-хозяйственной деятельности организации, проводимый в процессе подтверждения непрерывности деятельности аудируемого лица, позволяет собрать надлежащие и достаточные аудиторские доказательства для выражения мнения аудитора и подготовки аудиторского заключения.

Список литературы

1. Губина, О.В. Критерии оптимизации структуры капитала коммерческих организаций // Вестник ОрелГИЭТ. — 2011. — № 3. — С. 16-21.

2. Парушина, Н.В. Теория и практика оценки эффективности деятельности организаций в системе комплексного экономическою анализа / Н.В. Парушина, С.В. Деминова // Экономический анализ: теория и практика.— 2012.— № 19.— С.52-56.

3. Чекулина, ТА. Инновационное развитие региона: вопросы методологии // Социально-экономические явления и процессы.— 2011.— № 3—4.— С.303-306.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ