Системы алгоритмов определения величины собственных оборотных средств

М.И. Глазунов

аспирант кафедры бухгалтерского учета и анализа хозяйственной деятельности

Всероссийский заочный финансово-экономический институт

Журнал "Экономический анализ"

В статье представлены разработанные автором алгоритмы определения величины собственных оборотных средств. Отличительной особенностью предлагаемых алгоритмов является то, что они учитывают всесторонне различные направления использования займов и кредитов. Это позволяет с высокой степенью точности определить величину собственных оборотных средств и, как следствие, дать объективную оценку финансового состояния анализируемой коммерческой организации.

Развивать организационно-методические подходы к проведению анализа финансовой деятельности российских организаций можно как посредством создания отечественных теоретических разработок и научно-практических методик, так и путем заимствования идей, мыслей иностранных авторов.

Разумеется, нет ничего предосудительного, если ученые-экономисты критически заимствуют передовой зарубежный опыт в области финансового анализа, его аналитический инструментарий. Именно для этого и переводятся книги иностранных авторов на русский язык. Однако гораздо ценнее отечественные разработки. В настоящий момент крайне необходимы научные исследования по развитию существующих и разработке новых концептуально-теоретических положений и научно-практического инструментария прикладного финансового анализа.

Целью статьи является разработка двух тождественных систем алгоритмов определения величины собственных оборотных средств, которые учитывают двенадцать различных направлений использования долгосрочных и краткосрочных займов и кредитов. Разработанными системами автор надеется внести свой посильный вклад в развитие инструментального аппарата анализа финансовой деятельности коммерческой организации.

Актуальность и практическая значимость статьи обусловлены тем, что представленные в ней системы алгоритмов учитывают различные направления использования заемного капитала. Это позволяет наиболее точно определить величину собственных оборотных средств и, как следствие, дать объективную оценку финансового состояния анализируемой коммерческой организации, что крайне необходимо, особенно в условиях финансово-экономического кризиса.

На многих предприятиях величина собственных оборотных средств, рассчитанная по общепринятым формулам, отрицательна. В этом случае, исходя из теоретических рассуждений, у предприятий нет средств для покрытия краткосрочных обязательств. Однако, как показывает практика, эти компании не только функционируют, но и развиваются. Автор считает, что алгоритм расчета собственных оборотных средств целесообразно определять индивидуально для каждой организации, принимая во внимание разработки, содержащиеся в этой статье и составляющие научную новизну. Также уместно отметить, что предлагаемые алгоритмы имеют схематическое представление, которое является отличительной особенностью настоящей научной статьи и облегчит понимание способов расчета разработанных алгоритмов.

Разработка систем алгоритмов определения величины собственных оборотных средств

Собственные оборотные средства — это часть (величина) собственного капитала (собственных средств), которая направлена на формирование оборотных активов, или, соответственно, часть (величина) оборотных активов в стоимостном выражении, которая сформирована за счет собственного капитала.

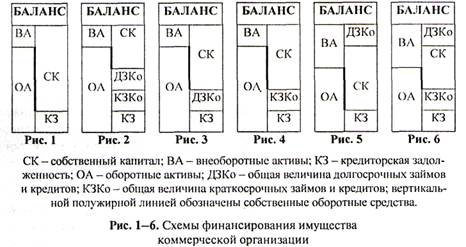

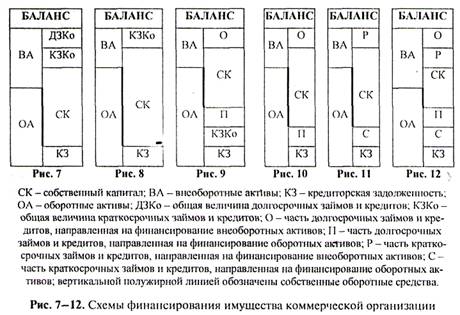

Базовые условия. При разработке систем алгоритмов определения величины собственных оборотных средств (см. таблицу) автор исходил из того, что собственный капитал организации участвует в формировании как внеоборотных активов, так и текущих средств (оборотных активов) (рис. 1-12) по следующей причине. Когда коммерческая структура весь собственный капитал использует для финансирования оборотных активов, величина собственных оборотных средств равняется величине собственного капитала организации. Если весь собственный капитал используется для финансирования внеоборотных активов, то у организации отсутствуют собственные оборотные средства. Разрабатывая алгоритмы определения величины собственных оборотных средств, автор принимал во внимание, что кредиторская задолженность является источником покрытия оборотных активов (см. рис. 1 — 12), и прежде всего дебиторской задолженности; не зря в учебной литературе и научных трудах рекомендуется рассчитывать коэффициент соотношения дебиторской и кредиторской задолженности. Дебиторская задолженность представляет собой задолженность юридических и физических лиц анализируемой коммерческой организации. К дебиторской задолженности относятся задолженность покупателей и заказчиков, дочерних и зависимых обществ; векселя к получению; выданные авансы и др. Другими словами, дебиторская задолженность представляет собой извлечение средств из оборота организации.

В свою очередь, кредиторская задолженность представляет собой приток средств в оборот организации. К кредиторской задолженности относятся задолженность поставщикам и подрядчикам, перед персоналом организации, бюджетом, внебюджетными фондами; векселя к уплате; полученные авансы и др. Очевидно, что рассмотрение дебиторской задолженности без анализа ее соотношения с кредиторской задолженностью нецелесообразно. Кредиторская задолженность должна являться источником покрытия дебиторской задолженности.

Таким образом, кредиторская задолженность является источником финансирования оборотных активов (см. рис. 7 — 12), составной частью которых, как известно, является дебиторская задолженность. Также следует иметь в виду, что в пассиве бухгалтерского баланса любой коммерческой организации, как правило, представлен определенный минимум кредиторской задолженности.

Кроме того, автор принимал во внимание, что долгосрочные и краткосрочные займы и кредиты могут использоваться как для финансирования внеоборотных активов, так и для формирования и пополнения текущих средств1.

Логика создания систем. Как известно, традиционно величину собственных оборотных средств определяют либо как разность между собственным капиталом и внеоборотными активами, либо как разность оборотных активов и краткосрочных обязательств. Взяв за основу и модернизировав указанные способы расчета рассматриваемого показателя, автор разработал две тождественные системы алгоритмов определения величины собственных оборотных средств.

Научная новизна разработанных алгоритмов заключается в том, что они учитывают различные схемы финансирования имущества коммерческой организации и позволяют наиболее точно рассчитать величину собственных оборотных средств, а значит, снизить риск становления корреспондентских отношений с финансово неустойчивым контрагентом.

Предлагаемые системы алгоритмов являются тождественными, так как они учитывают одни и те же 12 направлений использования займов и кредитов. Однако отличительной особенностью разработок является то, что у них различный фундамент, то есть базовый алгоритм. В первой системе таковым является разность между собственным капиталом и внеоборотными активами, во второй — разность между оборотными активами и кредиторской задолженностью. Для определения величины собственных оборотных средств можно использовать как первую систему алгоритмов, так и вторую. Результаты расчета будут тождественны.

1 Традиционно принято считать, что долгосрочные займы и кредиты используются для финансирования имущестиа долгосрочного пользования, а краткосрочные займы и кредиты привлекаются для формирования и пополнения оборотных средств. Однако в предыдущей работе автор обосновал, что в российской бизнес-практике долгосрочные заемные средства могут использоваться для финансирования оборотных активов, а краткосрочные заемные источники финансирования — внеоборотных средств (см.: Глазунов М.И. Оценка финансовой устойчивости коммерческой организации на основе данных бухгалтерского баланса // Экономический анализ: теория и практика. 2009. № 21. С. 58 - 65).

Системы алгоритмов определения величины собственных оборотных средств

| Алгоритмы расчета собственных оборотных средств но данным бухгалтерского баланса | |||

| А | Б | ||

| № н/н | Система алгоритмов (I) | № п/в | Система алгоритмов (II) |

| А-1 | СК- ВА | П-1 | ОА - КЗ |

| А-2 | СК-(ВА-ДЗКо) | П-2 | ОА - КЗ - ДЗКо |

| А-3 | СК-(ВА-ДЗКо-КЗКо) | п-з | ОА-КЗ-КЗКо |

| А-4 | СК-(ВА-КЗКо) | П-4 | ОА-КЗ-ДЗКо-КЗКо |

| А-5 | СК-(ВА-О) | П-5 | ОА - КЗ - КЗКо - П |

| А-6 | СК - (ВА - Р) | П-6 | ОА-КЗ-С |

| А-7 | СК - (ВА - О - Р) | П-7 | ОА-КЗ-П-С |

| - | П-8 | ОА - КЗ - П | |

Примечание. СК — собственный капитал; ВА — внеоборотные активы; КЗ — кредиторская задолженность; ОА — оборотные активы; ДЗКо - общая величина долгосрочных займов и кредитов; КЗКо — общая величина краткосрочныхзаймов и кредитов; О — часть долгосрочных займов и кредитов, направленная на финансирование внеоборотных активов; П — часть долгосрочных займов и кредитов, направленная на финансирование оборотных активов; Р — часть краткосрочных займов и кредитов, направленная на финансирование внеоборотных активов; С - часть краткосрочных займов и кредитов, направленная на финансирование оборотных активов.

В таблице представлены обе системы алгоритмов для определения величины собственных оборотных средств. Первая включает семь алгоритмов, вторая — восемь. Указанные различия обусловлены следующим. Если за основу формирования алгоритмов взять разность собственного капитала и внеоборотных средств (гр. А), то для того, чтобы описать двенадцать различных направлений использования источников средств, достаточно семи алгоритмов. Если же за основу разработки формул расчета собственных оборотных средств взять разность между оборотным и активами и кредиторской задолженностью (гр. Б), то для описания различных направлений использования источников средств необходимо восемь алгоритмов.

Комментарий к системе алгоритмов (I). Основа — разность между собственным капиталом и внеоборотными активами. Рассчитывать величину собственных оборотных средств по формуле (А-1) следует в том случае, когда долгосрочные, краткосрочные займы и кредиты отсутствуют в бухгалтерском балансе (рис. 1) либо используются для формирования оборотных активов (рис. 2).

Формулу (А-1) следует также применять, если долгосрочные займы и кредиты используются для финансирования оборотных активов, а краткосрочных займов и кредитов для финансирования активов организация не привлекает (рис. 3), или когда краткосрочные займы и кредиты используются для финансирования оборотных активов, а долгосрочные займы и кредиты не используются для формирования имущества организации (рис. 4).

Если долгосрочные займы и кредиты используются для финансирования внеоборотных активов, а краткосрочные займы и кредиты отсутствуют в бухгалтерском балансе (рис. 5) или привлекаются для формирования и пополнения оборотных активов (рис. 6), то для определения величины собственных оборотных средств следует использовать формулу (А-2).

Если долгосрочные, краткосрочные займы и кредиты используются для финансирования внеоборотных активов (рис. 7), то для определения величины собственных оборотных средств следует использовать формулу (А-3).

Формулу (А-4) следует использовать в том случае, когда долгосрочные займы и кредиты не принимают участия в формировании имущества организации, а краткосрочные займы и кредиты используются для приобретения, модернизации объектов внеоборотных активов (рис. 8). Если долгосрочные заемные средства используются как для финансирования внеоборотных активов, так и для формирования и пополнения оборотных активов, а краткосрочные заемные средства привлекаются только для финансирования оборотных активов (рис. 9), в этом случае для определения величины собственных оборотных средств следует использовать формулу (А-5).

Формулу (А-5) также следует использовать, если краткосрочные займы и кредиты отсутствуют в бухгалтерском балансе, а долгосрочные займы и кредиты привлекаются для финансирования внеоборотных и оборотных активов (рис. 10). Определять величину собственных оборотных средств по формуле (А-6) следует в том случае, когда организация не привлекает долгосрочных займов и кредитов для финансирования активов, а краткосрочные займы и кредиты использует как для финансирования внеоборотных активов, так и для формирования и пополнения оборотных средств (рис. 11).

Формулу (А-7) необходимо применять в том случае, если для финансирования внеоборотных и оборотных активов организация использует как долгосрочные, так и краткосрочные займы и кредиты (рис. 12).

Комментарий к системе алгоритмов (II). Основа — разность между оборотными активами и кредиторской задолженностью. Определять величину собственных оборотных средств по формуле (П-1) следует в том случае, когда долгосрочные и краткосрочные займы и кредиты отсутствуют в бухгалтерском балансе (см. рис. 1) либо используются для финансирования внеоборотных активов (см. рис. 7). Эту же формулу следует применять, если краткосрочные займы и кредиты отсутствуют в балансе, а долгосрочные источники средств используются для финансирования внеоборотных активов (см. рис. 5), или когда долгосрочные займы и кредиты отсутствуют в бухгалтерском балансе, а краткосрочные средства используются для финансирования долгосрочных активов (см. рис. 8).

Если краткосрочные займы и кредиты отсутствуют в бухгалтерском балансе, а долгосрочные займы и кредиты используются для финансирования и пополнения оборотных активов (см. рис. 3), то определять величину собственных оборотных средств целесообразно по формуле (П-2).

Определять величину собственных оборотных средств по формуле (П-3) следует в том случае, когда долгосрочные источники средств используются для финансирования внеоборотных активов, а краткосрочные займы и кредиты привлекаются для формирования и пополнения оборотных средств (см. рис. 6). Также эту формулу целесообразно использовать, если долгосрочные займы и кредиты отсутствуют в балансе, а краткосрочные источники средств используются для финансирования оборотных активов (см. рис. 4).

Рассчитывать величину собственных оборотных средств по формуле (П-4) целесообразно, если долгосрочные и краткосрочные займы и кредиты используются для финансирования оборотных средств (см. рис. 2).

Если долгосрочные заемные средства используются как для финансирования внеоборотных активов, так и для формирования и пополнения оборотных активов, а краткосрочные заемные средства привлекаются только для финансирования оборотных активов (см. рис. 9), в этом случае для определения величины собственных оборотных средств следует использовать формулу (П-5).

Определять величину собственных оборотных средств по формуле (П-6) следует в том случае, когда организация не привлекает долгосрочных займов и кредитов для финансирования активов, а краткосрочные займы и кредиты использует как для финансирования внеоборотных активов, так и для формирования и пополнения оборотных средств (см. рис. 11).

Формулу (П-7) необходимо применять в том случае, если для финансирования внеоборотных и оборотных активов организация использует как долгосрочные, так и краткосрочные займы и кредиты (см. рис. 12).

Рассчитывать собственные оборотные средства целесообразно по формуле (П-8), если краткосрочные займы и кредиты отсутствуют в бухгалтерском балансе, а долгосрочные займы и кредиты привлекаются для финансирования внеоборотных и оборотных активов (см. рис. 10).

Особенности реализации разработанных систем

Как известно, если нескольким счетоводам дать одно и то же задание, то результаты, как правило, будут идентичными. Однако, если нескольким аналитикам представить один и тот же бухгалтерский отчет, то результаты анализа скорее всего будут различными.

Анализ финансовой деятельности организации — это творческий процесс. Именно поэтому в статье не уточняется содержательное наполнение некоторых терминов. Каждый аналитик должен самостоятельно решать, например, учитывать ли ему в составе собственного капитала доходы будущих периодов, резервы предстоящих расходов и платежей и другие вопросы.

Автор считает, что гораздо важнее правильно учесть различные направления использования долгосрочных и краткосрочных займов и кредитов. В подавляющем большинстве случаев величина займов и кредитов значительно превышает объем доходов будущих периодов, резервов предстоящих расходов и платежей и др.

Необходимо отчетливо понимать, что каждый аналитик имеет право трансформировать исходную информационную базу анализа. Он вправе, например, перераспределять статьи баланса между его разделами, объединять отдельные статьи баланса и др. В результате, формируя аналитический баланс, одни ученые приравнивают доходы будущих периодов и резервы предстоящих расходов и платежей к собственным средствам компании и, соответственно, рассматривают их в составе собственного капитала. Другие рассматривают отмеченные статьи баланса в составе краткосрочных обязательств, приравнивая их к кредиторской задолженности в широком смысле слова. В этом нет ничего удивительного, ведь анализ — это творческий процесс; главное — чтобы аналитик мог обосновать выбранную им позицию.

Если ученые-экономисты предпочитают упрощать аналитические процедуры, ограничивая анализ расчетом преимущественно традиционных финансовых коэффициентов, то в аналитическом балансе будут представлены данные в агрегированном виде, например только общий размер собственного капитала, займов и кредитов, кредиторской задолженности, долгосрочных и оборотных средств. В результате, исходя из данных аналитического баланса, доходы будущих периодов и резервы предстоящих расходов и платежей — это часть либо собственного капитала, либо кредиторской задолженности в широком смысле, в зависимости от предпочтений аналитика. Таким же образом в составе кредиторской задолженности в широком смысле целесообразно учитывать задолженность компании участникам (учредителям) по выплате доходов, прочие краткосрочные обязательства.

Общеизвестно, что отечественные и зарубежные представители аналитической мысли для оценки финансовой устойчивости организации рекомендуют рассчитывать такие относительные показатели, как коэффициенты маневренности, обеспеченности оборотных активов и запасов собственными средствами.

Общим для перечисленных показателей является то, что при их расчете учитывается величина собственных оборотных средств. Если для расчета коэффициентов маневренности, обеспеченности собственными средствами оборотных активов и запасов использовать разработанные и представленные в статье системы алгоритмов, то указанные коэффициенты будут иметь семь или восемь способов расчета в зависимости от направлений использования займов и кредитов. Это, в свою очередь, позволит наиболее точно оценить финансовую устойчивость организации и, как следствие, снизить риск установления корреспондентских отношений с ненадежным контрагентом.

Из сказанного можно сделать вывод, что представленные алгоритмы определения величины собственных оборотных средств являются действенным способом оценки финансового состояния коммерческой организации.

При практической реализации предложенных в статье алгоритмов возникают некоторые трудности. Например, если анализ финансовой деятельности компании проводится в условиях информационной неопределенности и не представляется возможным получить информацию о направлениях использования заемного капитала, то использовать представленные алгоритмы вряд ли удастся.

К сожалению, в российской бизнес-практике не принято в бухгалтерской отчетности указывать целевую направленность использования источников средств. Например, в настоящий момент в бухгалтерском отчете некоторых крупных холдингах числятся миллионные займы, срок возврата которых наступит в 2010—2012 гг. При этом не указывается целевая направленность этих займов.

Из сказанного следует, что разработанные системы алгоритмов могут быть практически востребованы прежде всего при проведении внутрифирменного анализа финансовой деятельности компании.

Подводя итог, следует отметить, что представленные алгоритмы определения величины собственных оборотных средств могут быть использованы органами государственной власти для разработки системы показателей оценки финансового состояния организаций (предприятий).

Как известно, эти органы для оценки финансовой деятельности компаний утверждают различные методические документы. Некоторые из них регламентируют или рекомендуют рассчитывать коэффициенты финансовой устойчивости, при исчислении которых учитывается величина собственных оборотных средств. При этом для определения величины собственных оборотных средств используется только один алгоритм, который, естественно, не может учесть различных направлений использования займов и кредитов.

Сказанное, в свою очередь, отражается на точности значений коэффициентов финансовой устойчивости и, как следствие, на выводах о финансовом состоянии анализируемой компании. Для получения реальной величины собственных оборотных средств целесообразно использовать предложенные в статье разработки. Алгоритмы мо: гут представлять интерес для научных и практических работников, специализирующихся в области прикладного экономического анализа.

Список литературы

1. Анализ финансовой отчетности: учебник под ред. М.А. Бахрушиной и Н.С. Пласковой. М.: Вузовский учебник, 2009. 367 с.

2. Баканов М.И., Мельник М.В., Шеремет А.Д. Теория экономического анализа / Под ред. М. И. Баканова. 5-е изд., перераб. и доп. М.: Финансы и статистика, 2008. 536 с.

3. Глазунов М.И. Оценка финансовой устойчивости коммерческой организации на основе данных бухгалтерского баланса // Экономический анализ: теория и практика. 2009. № 21. С. 58—65.

4.Ковалёв В.В. Введение в финансовый менеджмент. М.: Финансы и статистика, 2006. 768 с.

5. Ковалёв В. В., Ковалёв Вит. В. Анализ баланса, или как понимать баланс: учеб.-практич. пособие. ML Проспект, 2008. 448 с.

6. Комплексный экономический анализ хозяйственной деятельности: учебник / Л.Т. Гиляровская и др. М.: ТК Велби, Изд-во Проспект, 2008. 360 с.

7. Комплексный экономический анализ хозяйственной деятельности: учеб. пособие / под ред. М.А. Бахрушиной. М.: Вузовский учебник, 2008. 461 с.

8. Любушин Н.П. Экономический анализ: учеб. пособие. 2-е изд., перераб. и доп. М.: ЮНИТИ-ДАНА, 2007. 423 с.

9. Мельник М.В., Герасимова Е.Б. Анализ финансово-хозяйственной деятельности предприятия: учеб. пособие. М.: ФОРУМ: ИНФРА-М, 2007. 192 с.

10. Шеремет А.Д. Теория экономического анализа: учебник. 2-е изд., доп. М.: ИНФРА-М, 2008. 367 с.

11. Экономический анализ: учебник для вузов/под ред. Л.Т. Гиляровской. 2-е изд., доп. М.: ЮНИТИ-ДАНА, 2008. 615 с.

Как сделать качественный финансовый анализ, не будучи специалистом

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ