Исследование проблем недоинвестирования и переинвестирования российских компаний в зависимости от стадии их жизненного цикла

Черкасова В.А.,

к.э.н., доцент кафедры

экономики и финансов фирмы,

научный сотрудник лаборатории

корпоративных финансов

Национальный исследовательский университет

«Высшая школа экономики»

Аудит и финансовый анализ

№6, 2013

В статье предложена модель для определения стадий жизненного «шла компаний и рассмотрены проблемы недоинвестирования и переинвестирования, которые протестированы на выборке из российских компаний. Автором исследована структура капитала на каждой стадии инвестиционного цикла организации и проанализирована инвестиционная деятельность российских компаний в разрезе проблем недоинвестирования и переинвестирования

ВВЕДЕНИЕ

Приоритеты компаний меняются от одной стадии жизненного цикла к другой, следовательно, становятся иными и мотивы инвестиционной активности компании. Концепция жизненного цикла организации (ЖЦО) помогает прояснить ключевые финансовые и нефинансовые характеристики компании на каждой стации. Опираясь на выявленные характеристики, менеджеры компаний корректируют свои финансово-экономические решения в соответствии с опытом других компаний. Любая компания сталкивается с проблемами недоинвестирования и переинвестирования, которые могут не только влиять на изменение стоимости компании и ее инвестиционную активность, но и зачастую угрожают еще существованию.

Теоретические основы проблем недоинвестирования и переинвестирования

Проблема переинвестирования рассматривает вероятность того, что менеджмент компании может эксплуатировать свои полномочия по принятию финансово-экономических решений при принятии невыгодных финансовых проектов или при выборе излишне рискованных проектов в пользу акционеров за счет повышенной нагрузки на кредиторов компании.

С одной стороны проблема переинвестирования рассматривается при предпосылке о разделении сфер владения и контроля - возникновение конфликта между менеджерами, которые принимают непосредственные решения по управлению компанией, и акционерами, которые являются ее собственниками. Менеджеры могут переоценивать свою роль, отличную от роли собственника, что дает основания для оппортунистического поведения со стороны менеджеров, снижающего общую стоимость фирмы. Выражаться это может в различных формах: например, при недостатке перспективных инвестиционных возможностей менеджеры могут не возвращать необходимую долю чистого денежного потока акционерам в виде дивидендов, а реинвестировать ее вопреки отсутствию подходящих проектов. Это в свою очередь может увеличить деловую нагрузку на менеджеров, а вместе с тем и объем их вознаграждения, который является прямым стимулом для такого оппортунистического поведения. При этом активно увеличивается размер, но не стоимость компании. Инвестирование может осуществляться даже в заведомо убыточные проекты, если менеджеры преследуют вышеупомянутые цели. Кроме того, переинвестирование может выражаться и в другой форме - менеджеры инвестируют средства в развитие собственного человеческого капитала, делая деятельность фирмы неотделимой от их умений и навыков.

Другой стороной проблемы переинвестирования является перекладывание риска: рассматривается вероятность того, что менеджеры, подписав контракт на привлечение долговых средств и действуя в интересах акционеров, начинают принимать более рискованные проекты, перенося, таким образом, финансовый риск за их неудачный исход с акционеров на кредиторов компании. Данное явление происходит из-за фундаментальных характеристик долга и акционерного капитала: поскольку платежи по обслуживанию долга осуществляются перед выплатой дивидендов, неудачная деятельность компании скажется в первую очередь на кредиторах компании. Собственники компании в свою очередь получают выигрыш от проекта, если он оказывается успешным, но не несут издержек, если проект имеет отрицательные результаты, - средства в данном случае теряют кредиторы.

Таким образом, проблема переинвестирования является результатом агентского конфликта менеджеры - собственники в одном случае и акционеры - кредиторы - в другом. Менеджеры, руководствуясь различными мотивами в обоих случаях, чрезмерно увеличивают инвестиционную активность компании, снижая ее общую стоимость.

Проблема недоинвестирования аналогично рассматривает агентские отношения менеджеров с собственниками компании, однако решения менеджеров имеют уже другие мотивы.

В первом случае, так называемом долговом навесе, менеджеры в условиях высокой долговой нагрузки на компанию отвергали инвестиционные проекты с положительным значением чистой приведенной стоимости NPV из-за нежелания привлекать дополнительный, рискованный, долг. Используется предпосылка о том, что менеджеры действуют в интересах акционеров компании, которые в свою очередь не желают финансировать проект, принимая на себя дополнительные издержки, в то время как основные выгоды данного проекта, если он окажется успешным, достанутся кредиторам компании. Фактически «рискованный» долг в таком случае будет действовать как налог на доходы от новых инвестиций, поскольку генерируемые денежные потоки будут направлены в основном на погашение обязательств. В таком случае проект будет принят, если его NPV не только положителен, но и превосходит номинальную стоимость долга - в таком случае акционеры будут иметь некоторый положительный выигрыш от проекта.

Наличие рискованного долга не всегда создает стимулы для перекладывания риска, упомянутого в проблеме переинвестирования. В некоторых случаях имеет место избегание риска, т.е. отказ от инвестирования в рискованные проекты. Если стимулы для перекладывания риска создаются за счет уверенности акционеров в ограниченности собственных обязательств, то стимулы для избегания риска возникают из-за опасений, что привлечение рискованного долга может вовсе разрушить компанию. Поскольку не существует четких границ максимально возможного объема долговых средств для компании, менеджеры сталкиваются с проблемой сложности оценки, будет ли привлечение дополнительного рискованного долга критичным для существования компании. Для этого необходимо также корректно оценивать имеющиеся возможности роста и сопоставлять с ними риски возможного провала инвестиционного проекта.

Таким образом, проблемы недоинвестирования и переинвестирования затрагивают агентские конфликты между менеджерами, собственниками и кредиторами и относятся к сфере институциональной экономики. Тем не менее, данные проблемы подлежат тщательной и корректной оценке, поскольку они не только влияют на финансовую устойчивость и развитие компании, но и могут быть причиной ее банкротства.

Несмотря на то, что проблемы недоинвестирования и переинвестирования занимают значительное место в научной литературе, их эмпирическое выявление является зачастую затруднительной процедурой: обе проблемы основаны на теории агентского конфликта, которые затрагивают фундаментальные характеристики компании. Тем не менее, существует ряд моделей, в которых данные эффекты оцениваются в численном виде.

Исследователи Парино и Вэйсбеч (Parrino и Weisbach) используют метод Монте Карло для оценки влияния конфликта между акционерами и кредиторами компании на инвестиционную активность [10, с. 8]. За основу была взята модель компании с доналоговым операционным денежным потоком в 1 000 долл. США, который соответствует процессу случайного блуждания с нормально распределенной ошибкой.

Инвестиционный проект, который также создается в качестве предпосылки для симуляции, генерирует де-нежный поток для компании в объеме 100 долл. в виде процесса случайного блуждания, ошибка которого из-меняется в ходе симуляции. Корреляция между потоком фирмы и потоком от проекта равна 0,5. В качестве базового параметра выбрано 100%-е финансирование проекта собственным капиталом. В результате подобной симуляции исследователи получили вывод о том, что с ростом долга в структуре капитала увеличивается и амплитуда колебаний инвестиций относительно базового уровня. Это говорит о том, что с ростом долга увеличиваются и издержки недоинвестирования в данный теоретический проект. Однако авторы отмечают, что данные издержки не превосходят величины налогового щита, образующегося ввиду использования большего объема долга в структуре капитала.

В работе авторов Титмана и Цыплакова (Titman и Tsuplakov) предлагается модель, в рамках которой возможна оценка издержек недоинвестирования [11, с. 410]. Исследователи предлагают динамическую концепцию принятия финансово-экономических решений: в нулевой период предприниматель привлекает капитал для финансирования инвестиций, выбирая при этом оптимальную структуру капитала, максимизирующую общую стоимость долга и собственного капитала. В каждый последующий период компания имеет денежный поток, зависящий от ряда факторов - цены продукта, производственных мощностей, определяющихся объемом инвестиций и наличием или отсутствием издержек финансовых затруднений. В свою очередь фирма принимает решение об изменении уровне долга, выплате дивидендов или прекращении деятельности. Авторы отмечают, что в том случае, если менеджеры организации действуют в интересах акционеров, то у них есть стимулы к недоинвестированию и отклонению от оптимальной стратегии финансирования. При этом конфликт между акционерами и кредиторами является менее выраженным для компаний, находящихся в условиях финансовых затруднений и выпускающих по этой причине акционерный капитал для покрытия долговых обязательств и продолжении деятельности.

Стоит отметить, что подобные концепции неприменимы для выявления проблем недоинвестирования и переинвестирования на больших выборках и панельных данных. Поэтому рассмотрим решение этих проблем на выборке из российских компаний в разрезе жизненного цикла организации.

Выбор модели для определения стадии ЖЦО

Сначала построим модель определения стадии ЖЦО для искомых эмпирических данных. Ввиду того что данное исследование проводится на панельных данных российских компаний, то необходима модель определения стадии жизненного цикла, использующая в качестве детерминант стадий какие-либо общепринятые метрики. Под данные требования попадают концепция Энтони и Рамеша (Anthony и Ramesh), а также концепция Дикинсона (Dickinson) [6, с. 15]. Дикинсон констатирует сравнительное превосходство своей модели над моделью Энтони и Рамеша, поскольку его модель выявляет абсолютные, а не относительные, стадии жизненного цикла, а также со статистической точки зрения обладает большей объясняющей силой. Однако модель автора Дикинсона требует наличия значений показателей операционного, инвестиционного и финансового денежных потоков. Данные значения, как правило, доступны не для всех российских компаний. Более того, поскольку подавляющая часть компаний отчитывается не по международной системе финансовой отчетности (МСФО), а по российской системе бухгалтерского учета (РСБУ), то методики калькуляции данных потоков могут существенно отличаться в зависимости от применяемых стандартов учета, что ставит под вопрос релевантность применения концепции Дикинсона в данном исследовании. Поэтому за основу распределения компаний по стадиям жизненного цикла будет выбрана концепция Энтони и Рамеша.

В основе модели лежит основанная на научной и бизнес-литературе предпосылка о том, что организация, находясь на различных стадиях ЖЦО, имеет раз-личные критерии эффективности. Следовательно, деление на стадии ЖЦО должно осуществляться на основе нескольких численно сопоставимых параметров. В качестве таких параметров исследователями были выбраны возраст компании, рост продаж, доля выплат дивидендов и рост капитальных затрат.

Однако она нуждается в ряде корректировок, которые необходимо внести из-за специфики исследуемых данных.

В первую очередь значительная часть компаний является акционерным обществом закрытого типа или просто не публикует информацию о выплате дивидендов. Данный факт делает неприменимым показатель выплаты дивидендов в качестве одной из детерминант стадию ЖЦО. Однако в качестве прокси-переменной для этого индикатора может служить доля нераспределенной прибыли в величине общих активов. Исследователи руководствуются научными выводами о том, что компании, как правило, в начале своего развития используют привлеченный частный капитал, однако затем начинают наращивать долю нераспределенной прибыли в активах по мере прохождения дальнейших стадий жизненного цикла. Это делается для того, чтобы расширить возможные инвестиционные горизонты, а также для создания задела финансовой прочности компании [1, с. 62].

Во-вторых, в качестве дополнительной детерминанты для определения стадии жизненного цикла будет добавлен показатель рыночной доли компании. Это сделано прежде всего для того чтобы сделать данную концепцию более бизнес-ориентированной, поскольку показатель рыночной доли является стратегообразующим для многих компаний. Так, например, этот индикатор лег в основу знаменитой матрицы BCG, которая является прикладам бизнес-инструментом: данная матрица дает рекомендации по управлению видом продукции в зависимости от ее доли рынка и потенциала роста. На наш взгляд, данная параллель может быть применима и для компании в целом, в трехфазовой концепции жизненного цикла: если рыночная доля компании растет, то компания соответствует стадии роста, если находится на устойчивом уровне - стадии зрелости, а если теряет рыночную долю - стадии спада.

Однако наличие пяти факторов в данной модели не решает главную проблему концепции Энтони и Рамеша - выявление относительных, а не абсолютных стадий жизненного цикла. Иными словами, в концепции Энтони и Рамеша в любой выборке по каждому из показателей обязательно есть компании стадии спада, стадии зрелости и стадии роста, хотя с экономической точки зрения «акая-либо из стадий (спад, рост) могут отсутствовать

Для того чтобы частично элиминировать данную не-точность, часть детерминант стадии жизненного цикла будут пронормированы относительно среднеотраслевых значений. Данная модификация позволяет учесть отраслевую разнородность панельных данных, а также имеет строгое логическое обоснование: например, если прирост выручки компании за рассматриваемый временной промежуток был значительно ниже среднеотраслевого значения, то это является признаком принадлежности наблюдения к стадии спада. Данная поправка применяется к трем индикаторам из предложенных пяти: приросту выручки, приросту капитальных затрат и прокси- переменной нераспределенной прибыли в общих активах Отраслевая специфика видится значимой и для двух последних показателей: компании из традиционно капиталоемких отраслей (промышленность) будут в среднем тлеть значительно больший прирост капитальных затрат, чем, например, компании сферы услуг, однако это ж значит, что компании сферы услуг находятся на стадии спада, а промышленные организации, напротив, на стадии роста. Отраслевые отличия могут существовать и для уровня нераспределенной прибыли в общих активах - в каких-то отраслях компании выгодно иметь запас финансовой прочности, если их операционные показатели эолатильны или сильно зависят от рыночной конъюнктуры, и тогда подобным компаниям выгодно иметь большую долю нераспределенной прибыли, для того чтобы покрывать обязательства и не ставить под угрозу существование организации.

Методика исследования проблем недоинвестирования и переинвестирования

На втором этапе необходимо определить модель для исследования проблем недо- и переинвестирования.

Для этого будет использована теоретическая работа Ла Рокка и Джераса (La Roсса и Gегасе), которая синтезирует в себе многочисленные исследования на тему недоинвестирования и переинвестирования [9, с. 3].

Авторы выделяют, что каждая из данных проблем разбивается на два типа. Каждый из полученных случаев имеет характеристику по ряду параметров - тип фирмы, объекты агентского конфликта, влияние проблемы на стоимость компании и роль долга в агентском конфликте. Но ключевым элементом является выявление авторами детерминант данных проблем - уровня финансового рычага, рыночных возможностей и объема денежного потока. Данные показатели различаются для случаев строительства империи, перекладывания риска, долгового навеса и избегания риска (табл. 1).

Таблица 1. Cводная таблица проблем недо- и переинвестирования

| Проблема | Недоинвестирование | Переинвестирование | ||

| Тип | Нависание долга | Избегание риска | Строительство империи | Перекладывание риска |

| Рычаг | Высокий | Высокий | Низкий | Высокий |

| Возможности роста | Низкий | Высокий | Низкий | Низкий |

| Денежный поток | Низкий | Низкий | Высокий | Низкий |

Вначале определим, какие метрики будут использованы для приведенных детерминант. В качестве рычага будет выбрано отношение долгосрочного долга к общей величине активов, поскольку данная трактовка часто встречается в научной литературе по корпоративным финансам. По этой же причине прокси-переменной инвестиционных возможностей будет показатель М/В ratio (market-to-book ratio), а для прокси-переменной денежного потока станет величина операционной прибыли (ЕВIT) за период, пронормированная по величине выручки. Для того чтобы данные детерминанты были практически применимы в анализе, необходимо установить алгоритм определения высокого и низкого уровней показателей. Для этого будет использована вышеописанная модификация с поправкой данных индикаторов по среднеотраслевым значениям. Если показатель находится ниже среднеотраслевого, ему будет присвоен ярлык низкий, если наоборот - высокий. Таким образом, для всех наблюдений листинговых компаний, имеющих достаточно информации для определения стадии жизненного цикла, можно будет также определить, присущи ли этим наблюдениям проблемы недоинвестирования и переинвестирования.

Определение стадий жизненного цикла российских компаний

Для исследования используем финансовую и нефинансовую информацию базы данных Ruslana Bureau Van Dijk о российских компаниях за 2002-2011 гг. В промежуточной выборке оказалось 10 801 компаний. Из данной выборки были изъяты компании, которые принадлежат к структурам холдингового типа, так как они не являются независимыми экономическими агентами (за исключением головных организаций этих холдинговых структур). По данному признаку были выявлены 324 холдинговые структуры, содержащие в общей сложности 1 340 компаний. Таким образом, итоговый размер выборки для последующего анализа - 9 785 компаний.

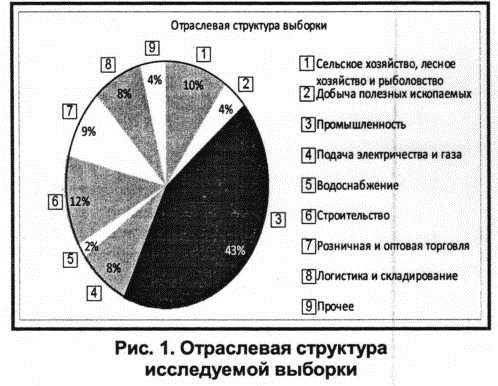

Большая часть выборки (43%) представлена промышленностью, однако значительную долю (от 8% до 12%) занимают также строительство, транспорт, компании агросектора, ритейла и газовой отрасли. Выборка является довольно разнородной с точки зрения отраслевого признака. Более 80% компаний выборки предоставляли финансовую и нефинансовую информацию за период 2009-2011 гг. Около 2/3 всех исследуемых компаний имеют данные по всему периоду исследования (2002-2011-й), а среднее значение количества лет, в течение которого информация о компаниях отражена в базе, равно 8,4 годам. Это говорит о том, что количество компаний, которые выбывали из базы и добавлялись в нее, сравнительно невелико. Например, за 2010-2011 гг. в базу были добавлены менее 100 компаний (рис. 1).

При исследовании зависимостей в рамках концепции жизненного цикла организации первоочередной задачей является сортировка компаний по стадиям жизненного цикла. Исходная методика Энтони и Рамеша выявляла лишь относительные стадии жизненного цикла: даже если выборка состоит лишь из компаний, которые демонстрируют тенденции роста, она будет все равно разделена на компании стадии спада, стадии зрелости и стадии роста. Чтобы перейти от нахождения относительных стадий к нахождению абсолютных стадий, была предпринята попытка оценки трех показателей относительно среднерыночных величин: выручки, объема инвестиций и отношения нераспределенной прибыли к величине общих активов. Для подобной корректировки сначала необходимо рассчитать общие объемы отрасли на основе отраслевого кода NACE, данное действие легко реализовать с помощью инструмента сводных таблиц. На следующем этапе нужно вычислить ежегодный прирост вышеупомянутых показателей - отдельно для каждой компании и для всей отрасли. Вычитая из ежегодного прироста того или иного показателя компании величину годового прироста отрасли, которая соответствует NACE-коду компании, мы получаем итоговое значение показателя.

Таким образом, для распределения компаний по стадиям ЖЦО использовались пять признаков:

- возраст компании (аgе);

- скорректированные относительно отрасли величины прироста инвестиций (investment growth adjusted);

- роста выручки (revenue growth adjusted);

- отношения нераспределенной прибыли к величине общих активов (RE/TA adjusted),

- изменение доли рынка (change of market share).

Age = Current Date - Date of Foundation,

где Current Date - текущая дата;

Date of Foundation - дата основания компании, фигурирующая в выгрузке данных из Ruslana Bureau Van Dijk.

Investment Growth adjustedt = Fixed Assetst / Fixed Assetst-1 - Industry Fixed Assetst/ Industry Fixed Assetst-1,

где Fixed Assets - величина основных средств компании за период;

Industry Fixed Assets - совокупная по отрасли величина основных средств за период.

Revenue Growth adjusted = Revenuet/Revenuet-1 - Industry Revenuet/ Industry Revenue t-1,

где Revenue - величина выручки компании за период;

Industry Revenue - совокупная по отрасли величина выручки за период.

(Retained Earnings / Total Assets) adjustedt = RE/TAt- Industry (RE/TAt),

где RE/TA - отношение нераспределенной прибыли к величине общих активов за период;

Industry RE/TA - среднеотраслевое отношение нераспределенной прибыли к величине общих активов за период.

Revenue Growth adjustedt = Revenuet / Industry Revenuet- Revenuet-1 / Industry Revenuet-1,

где Revenue - величина выручки компании за период;

Industry Revenue - совокупная по отрасли величина выручки за период.

На следующем этапе компании ранжируются по каждому из показателей для получения рейтинговой оценки (три, два или один балл) в зависимости от уровня того или иного показателя (высокий, средний или низкий). В приведенной табл. 2 указано соответствие уровня показателей рейтинговым баллам.

Таблица 2. Модель определения стадии ЖЦО

| Рейтинговая оценка/показатель | Возраст | Скорректированная величина прироста инвестиций | Скорректированная величина прироста выручки | Скорректированная величина отношения нераспределенной прибыли к величине общих активов | Изменение доли рынка |

| Низкий | 3 | 1 | 1 | 1 | 1 |

| Средний | 2 | 2 | 2 | 2 | 2 |

| Высокий | 1 | 3 | 3 | 3 | 3 |

Суммируя баллы по всем параметрам, высчитывался итоговый рейтинг компании, на основе которого компании распределялись по стадиям жизненного цикла. Для этого использовалась модификация модели Энтони и Рамеша, которая исключала промежуточные стадии, образовавшиеся при процедуре рейтингования. При использовании пяти факторов для сортировки в разряд промежуточных попали компании, имеющие 8 или 12 рейтинговых баллов. Итоговое распределение компаний в зависимости от рейтинга выглядит следующим образом (табл. 3).

Таблица 3. Соответствие рейтингового балла стадиям ЖЦО

| Рейтинг | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| рост | спад | спад | спад | - | зрелость | зрелость | зрелость | - | рост | рост | рост |

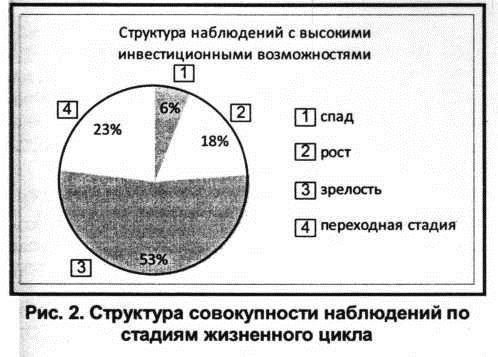

Использование пяти показателей вместо четырех базовых показателей модели Энтони и Рамеша наложило дополнительное ограничение на объем информации, который обязан присутствовать по каждой отдельно взятой компании для того чтобы итоговый рейтинг мог быть рассчитан. Тем не менее, данный рейтинг был рассчитан для 63 311 фирмалет наблюдений: более половины наблюдений находятся на стадии «зрелости», но на стадию роста и спада приходится в сумме более 25% наблюдений (рис. 2)

Проведение эмпирического исследования

После распределения компаний по стадиям ЖЦО следующим этапом является решение проблем недо- и переинвестирования. Для этого сформулируем гипотезы для дальнейшего их тестирования.

В качестве одного из видов мотивации компаний для выхода на биржу может быть необходимость привлечения большого объема денежных средств для интенсивного финансирования новых инвестиционных про¬ектов компании.

Н1: Инвестиционная деятельность компаний на стадии роста и зрелости для листинговых фирм выше, чем для не листинговых компаний.

Предполагается, что уровень долга компаний изменяется по стадиям жизненного цикла: при переходе от стадии роста к стадии зрелости компании накапливают заемные средства ввиду необходимости финансирования новых проектов, а при переходе от стадии зрелости к стадии спада уровень заемных средств снижается из-за стремления менеджеров организаций повысить финансовую устойчивость предприятий.

Н2: В течение жизненного цикла компании долговая нагрузка компании увеличивается при переходе от стадии роста к стадии зрелости и уменьшается при переходе от стадии зрелости к стадии спада.

Изменение краткосрочной задолженности компаний не влияет на инвестиционную активность компаний, поскольку инвестиционные проекты реализуются в течение длительного временного периода и сопряжены с изменением долгосрочных, а не краткосрочных обязательств компании.

НЗ: Выпуск краткосрочного долга не влияет на инвестиционную активность на всех стадиях жизненного цикла.

Как правило, увеличение финансового рычага негативно влияет на инвестиционную активность компаний: при низком уровне финансового рычага компании имеют запас финансовой прочности для инвестирования в новые проекты, а при высоком уровне рычаге инвестиционная активность сдерживается. Менеджеры компаний могут отвергать проекты с положительной чистой приведенной стоимостью NPV из-за завышенной оценки издержек банкротства, к которому может привести большой объем долговых обязательств компании.

Н4: Увеличение финансового рычага отрицательно влияет на рост инвестиций на всех стадиях ЖЦО.

На стадии роста компании, как правило, имеют значительные инвестиционные возможности, но ввиду агентской проблемы внутри организации может наблюдаться недоинвестирование, т.е. неполное использование инвестиционных возможностей. С другой стороны, менеджеры могут избыточно стимулировать инвестиционную активность для получения пропорционально большего вознаграждения за свою деятельность.

Н5: Проблема недоинвестирования может быть характерна для стадии роста и зрелости, но не для стадии спада.

На стадии зрелости для компании может быть попрежнему актуальна проблема переинвестирования, поскольку менеджеры могут быть заинтересованы в получении более высокого вознаграждения. На стадии спада для компании не характерны проблемы переинвестирования, поскольку акцент компании смещен с операционной деятельности на сохранение ресурсов, а инвестиционная деятельность находится на крайне низком уровне.

Н6: Проблема переинвестирования может быть характерна для стадии роста и зрелости, но не для стадии спада.

Тестирование гипотез осуществляется средствами надстройки анализа данных офисного приложения Excel.

Для тестирования первой гипотезы для каждого из годов по стадиям жизненного цикла были рассчитаны медианные значения показателя Скорректированная величина прироста инвестиций (Investment Growth ad-justed), как для всей выборки, так и отдельно для листинговых компаний. Выбор медианных значений был обусловлен желанием нивелировать наличие аномально высоких и аномально низких значений прироста инвестиционной активности. В целом искомая гипотеза подтверждается лишь частично, поскольку на временном промежутке 2007-2011 гг. инвестиционная активность листинговых компаний выше, чем у всех компаний выборки: при подсчете показателя ежегодно искомая гипотеза выполняется для четырех из пяти лет на стадии роста, для четырех из пяти лет на стадии зрелости и для одного года из пяти лет на стадии спада. Для стадии зрелости данные выводы наиболее состоятельны, поскольку в подвыборке листинговых компаний находи¬ось более 230 наблюдений на интервале 2007-2011 гг., что говорит о статистической устойчивости медианных значений показателя инвестиционной активности в течение каждого из годов. Выводы для стадий роста и спада менее состоятельны, поскольку на данные стадии 2007-2011 гг. в совокупности пришлось 65 и 41 фирма-лет наблюдений. Тем не менее, можно сделать вывод о том, что инвестиционная деятельность листинговых компаний в разрезе стадий жизненного цикла в среднем выше, чем у всех компаний выборки. В приведенной ниже таблице отражены значения превышения показателя Скорректированная величина прироста инвестиций у листинговых компаний над соответствующим показателем для всей выборки ежегодно (табл. 4).

Таблица 4. Капитальные вложения листинговых компаний в сравнении с нелистинговыми компаниями

| Показатель | Годы | ||||

| 2007 | 2008 | 2009 | 2010 | 2011 | |

| Спад | 0,5 | 6,6 | -6,4 | 0,3 | 0,5 |

| Зрелость | 44,5 | -2,2 | 3,3 | 2,4 | 3,2 |

| Рост | -14,1 | 7,1 | -16,5 | -4,3 | -2,9 |

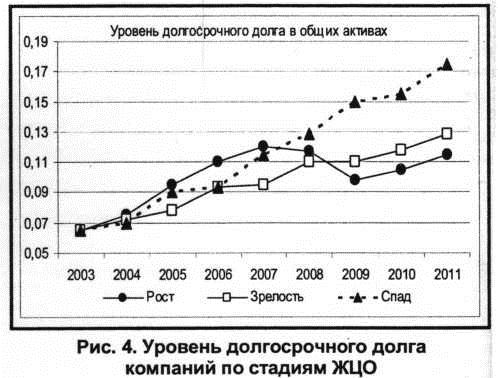

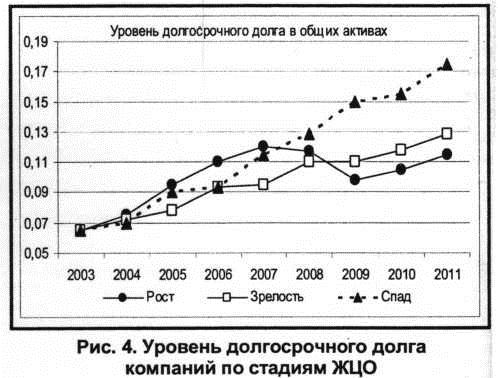

Вторая гипотеза протестирована за счет калькуляции среднего значения показателей долга по каждой из стадий жизненного цикла ежегодно в течение исследуемого периода 2002-2011 гг. Поскольку переменная инвестиций является приростной, то значения наблюдений сравниваются для временного промежутка 2003-2011 гг.

Для показателя краткосрочного долга искомая гипотеза не подтверждается, средние значения показателей инвестиционной активности различаются по стадиям жизненного цикла в течение всего исследуемого временного промежутка: отношение краткосрочного долга к величине общих активов колеблется на стадии роста относительно значения 42%, на стадии зрелости - относительно значения 45%, а на стадии спада данный показатель резко увеличился до 60%. Стоит отметить, что межвременная дисперсия данных показателей очень невелика, значения показателей устойчивые (рис. 3).

Для показателя долгосрочного долга гипотеза также не выполняется. На протяжении 2003-2008 гг. наблюдалась дивергенция отношения долгосрочного долга к величине общих активов. Если в 2003 г. данный показатель был приблизительно одинаков для компаний на всех стадиях и равен 6%, то уже к 2007 г. распределение изменилось:

- на стадии зрелости - 9%;

- на стадии спада - 12%;

- на стадии роста - 13%.

Однако в 2008 г. данная тенденция переломилась, и на протяжении трех последних лет наблюдается иная картина: наименьшее значение показателя - на стадии роста (-10%), на стадии зрелости - 12% и на стадии спада - 16% с тенденцией роста показателя для каждой из стадий. Таким образом, налицо смена экономической конъюнктуры в кризисный период - компании, сумевшие сократить долю долгосрочного долга, оказались на стадии роста, в то время как компании, продолжившие наращивать величины заемных средств, оказались на стадии спада (рис. 4).

Необходимо также заметить интересную особенность структуры баланса исследуемых компаний: велика роль краткосрочных обязательств, которые составляют примерно 50% общей величины пассивов, в то время как роль долгосрочных обязательств сравнительно меньше (10-15%), но растет в течение трех последних лет. Это может быть связано с тем, что компании в условиях нестабильной экономической обстановки предпочитают не привлекать заемные средства на длинный срок, чтобы не ухудшать собственную финансовую устойчивость. Кроме того, в течение последних трех лет наиболее растущие компании характеризуются низкой долей заемных средств в структуре баланса.

Тестирование третьей гипотезы осуществлялось по каждой из стадий жизненного цикла отдельно. Для этого все наблюдения разных лет, у которых была определена стадия жизненного цикла, были собраны воедино для регрессионного анализа зависимости между структурой капитала и инвестиционной активностью по следующей модели:

Сарехt=a+b1STDtt+et

где САРЕХ представлен либо в виде прироста основных средств за период, либо в виде переменной. Скорректированная величина прироста инвестиций, которая использовалась при сортировке компаний по стадиям жизненного цикла;

STD - отношение краткосрочных обязательств к ве-личине общих активов.

Результаты тестирования показали значимую положительную связь между показателем краткосрочного долга и инвестиционной активностью на стадиях роста и зрелости, а также незначимую положительную взаимосвязь на стадии спада (табл. 5). Это говорит о том, что компании, вероятно, отражают в учете растущую краткосрочную часть долгосрочного долга, которая активно расходуется на увеличение производственных мощностей, которые отразятся на балансе предприятия как инвестиции следующего периода.

Таблица 5. Коэффициенты регрессии краткосрочного долга на инвестиции по стадиям ЖЦО

| Стадия | Спад | Зрелость | Рост |

| Индикаторы | STD | STD | STD |

| САРЕХ | 0,18 | 1,60*** | 31,2** |

| iG adjusted | 0,20 | 1,60*** | 31,2** |

Уровень значимости: * - 10%, ** - 5%, *** - 1% Тестирование четвертой гипотезы осуществлялось аналогично предыдущей гипотезе:

Сарехt = α + β1STDt-1 + εt,

где STD - отношение долгосрочных обязательств к величине общих активов. Результаты тестирования не выявили значимой связи между показателем долго-срочного долга и инвестиционной активностью, что противоречит сформулированной гипотезе четыре (см. табл. 6). Это может быть вызвано в первую очередь тем фактом, что долгосрочные заемные средства не являются существенным элементом структуры капитала компаний на различных стадиях ЖЦО (в сравнении с краткосрочными заемными средствами).

Таблица 6. Коэффициенты регрессии долгосрочного долга на инвестиции по стадиям ЖЦО

| Стадия | Спад | Зрелость | Рост |

| Индикаторы | LTD | LTD | LTD |

| САРЕХ | -0,45 | 0,32 | -12,0 |

| IG adjusted | -0,43 | 0,35 | -12,0 |

Уровень значимости: * - 10%, ** - 5%, *** - 1%

Рост инвестиционной активности компаний на стадии роста сопровождался сравнительно меньшим увеличением краткосрочных обязательств, чем у компаний «на стадии зрелости. Это может быть вызвано тем обстоятельством, что компании на стадии роста осуществляют более мелкие инвестиционные проекты, которые требуют меньшего объема оборотного капитала. Компании на стадии зрелости, наоборот, сопровождает изменение капитальных затрат большим объемом оборотных средств из-за крупного масштаба инвестицией. На стадии спада инвестиционная активность компаний низка, и фокус деятельности компании смещен с ашестиционной деятельности на операционную или ресурсно-сберегающую, поэтому зависимость между показателями отсутствует. Необходимо заметить, что регрессионный анализ проводился на большом количестве наблюдений:

- 9114 фирма-лет наблюдений на стадии спада;

- 27 914 фирма-лет наблюдений на стадии зрелости;

- 7 985 фирма-лет наблюдений на стадии роста.

Для проверки гипотез пять и шесть был использован алгоритм, предложенный Ла Рокка и Джеросом при исследовании связи между корпоративной стратегией и структурой капитала. Авторы осветили проблемы недоинвестирования и переинвестирования и характерные для них уровни показателей экономической активности компаний, для того чтобы можно было определить, присущи ли той или иной компании данные проблемы. Обе проблемы при детальном изучении распадаются на две подгруппы, которые отличаются по сущности проблемы и значениям показателей, которые им свойственны. Так, проблема недоинвестирования распадается на проблему долгового навеса и проблему избегания риска - недоинвестирования в рискованные проекты; проблема переинвестирования распадается на проблему создания империи и проблему перекладывания риска. Все проблемы являются теоретически изученными, однако ранее их применение к эмпирическим исследованиям было затруднительным. В рамках данного подхода проблемы долгового навеса и перекладывания риска являются статистически неразличимыми.

Для исследования была использована подвыборка компаний с определенными стадиями жизненного цикла, а также доступным значением показателями market-to- book ratio. За показатель финансового рычага отвечала использованная выше перемененная LTD, за показатель возможностей роста - market-to-book ratio, а в качестве показателя доступности денежного потока будет использована прокси-переменная отношения операционной прибыли EBIT к величине выручки компании за период. По показателям LTD и EBIT к выручке рассчитывается среднеотраслевое значение по каждому из годов аналогично процедуре распределения компаний по стадиям жизненного цикла, по показателю market-to-book ratio среднее значение рассчитывается без привязки к отрасли ввиду небольшого количества наблюдений по данному параметру. Затем для каждого из наблюдений выборки соответствующие показатели поправляются на среднеотраслевые / средние значения: если показатель компании оказывается выше среднеотраслевого / среднего, то за данный показатель компания получает ярлык высо-кий (high), если наоборот - низкий (low). Таким образом, по всем трем показателям каждая из компаний подвыборки получает значение high / low, после чего можно определять наличие проблем недо- и переинвестирования в соответствии со значениями в табл. 2.

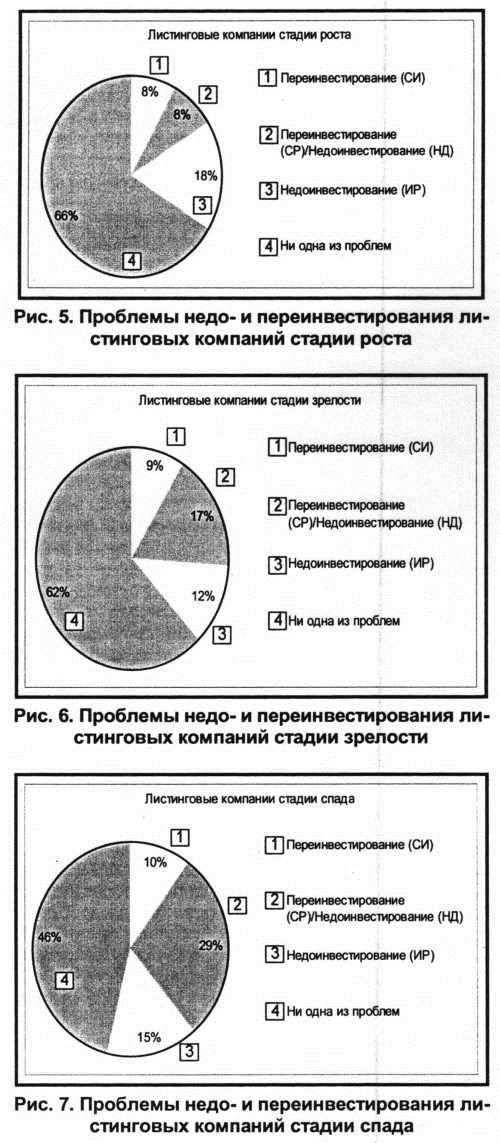

Тестирование пятой гипотезы осуществлялось посредством анализа структуры компаний на различных стадиях жизненного цикла. Для стадии роста от 18% до 26% исследуемых наблюдений могут быть подвержены проблемам недоинвестирования, причем первая проблема для них более вероятна. Для стадии зрело-сти доля наблюдений с данной проблемой составляет от 12% до 29%. Наконец, на стадии спада проблема недоинвестирования может наблюдаться для 15-44% наблюдений. Таким образом, искомая гипотеза верна лишь частично, поскольку для стадий зрелости и роста недоинвестирование является возможной и достаточ-но распространенной проблемой, но для стадии спада статистически эта проблема еще более существенна (рис. 5-7).

- ЕВ-строительство империи;

- RS - перекладывание риска;

- DO - долговой навес;

- RA - избегание риска.

Тестирование шестой гипотезы осуществлялось в рамках предложенной методики. Для стадии роста переинвестирование может быть актуальным для 8-16% наблюдений. На стадии зрелости данная проблема становится более значимой - для 9-26% исследуемых наблюдений.

Кроме того, на стадию спада приходится пик актуальности данной проблемы - от 10% до 39% наблюдений. Таким образом, данная гипотеза аналогично предыдущей выполняется лишь частично - переинвестирование возможно для стадии роста и зрелости, но также актуально и для последней стадии жизненного цикла.

Обе проблемы становятся более типичными от од-ной стадии к другой, достигая максимума на стадии спада. Это может быть вызвано небольшим количеством фирма-лет наблюдений на данной стадии.

ЗАКЛЮЧЕНИЕ

Таким образом, в данном исследовании проанализированы проблемы недоинвестирования и переинвестирования на выборке из 9 785 компаний и подвыборке из 440 фирма-лет наблюдений листинговых компаний. В качестве метода анализа был выбран регрессионный и статистический анализ. Период анализируемых данных 2002-2011 гг. На основе проведенного исследования можно сделать следующие выводы:

- при переходе от одной стадии жизненного цикла к другой увеличивается долговая нагрузка компании: растут как краткосрочные, так и долгосрочные обязательства;

- существует значимая положительная взаимосвязь между уровнем краткосрочных обязательств компании и изменением ее инвестиционной активности, причем данная связь более сильна на стадии «роста»;

- проблема недоинвестирования актуальна для компаний на каждой из стадий жизненного цикла;

- проблема переинвестирования актуальна для компаний на каждой из стадий жизненного цикла.

Полученные выводы свидетельствуют о том, что существует влияние структуры капитала на инвестиционную активность, которое проявляется не только в непосредственной зависимости одного фактора от другого, а также в сложных институциональных проблемах. Эти проблемы находят проявление в эффектах недоинвестирования и переинвестрования, которые, в свою очередь оказывают влияние на стоимость компании.

РЕЦЕНЗИЯ

Бородин А.И., д.э.н., проф., доцент кафедры теории финансов Финансового университета при Правительстве РФ

Актуальность темы. Каждой из стадий жизненного цикла организации (ЖЦО) присущи характерные ей уровень инвестиционной активности, направления и формы инвестиционной деятельности, особенности формирования инвестиционных ресурсов. Важно, чтобы на каждом этапе жизненного цикла у компании была структура капитала, позволяющая ей достичь поставленных целей. Исследование, представленное Черкасовой В.А., позволяет проследить взаимосвязь между формированием структуры капитала и стадией жизненного цикла, на которой находятся компании с позиции влияния на ее инвестиционную политику. Акцент сделан на проблеме недоинвестирования и переинвестирования. Черкасова В.А. провела глубокий и тщательный анализ эффектов долгового навеса, проблем избегания риска, создания империи, перекладывания риска, которые сопровождают проблемы недо- и переинвестирования.

Научная новизна и практическая значимость заключается во вне-црении новой модели, позволяющей разделять компании по стадиям жизненного цикла, тестировании проблем недо- и переинвестирования, и в применении данного подхода на выборке из российских компаний. В статье проведен анализ эмпирических взаимосвязей между инвестициями и структурой капитала. Статья содержит решение комплекса задач теоретического, методического и практического характера, имеющих существенное значение для управления компанией. Проведенное исследование имеет достаточное количество исходных данных, имеет пояснения, графики, расчеты.

Заключение. Статья обладает новизной, интересна для чтения, выполнена и оформлена на хорошем научном уровне, поэтому может быть рекомендована для пубпикации в журнале «Аудит и финансовый анализ».

Литература

1. Ивашковская И. Жизненный цикл организации: взгляд финансиста [Текст] / И. Ивашковская // Управление компанией. - 2006. - №11. - С. 60-67.

2. Ивашковская И. Структура капитала: резервы создания стоимости для собственников компании. [Текст] / И. Ивашковская, А. Куприянов // Управление компанией. - 2005.-№2.-С. 1-5.

3. Черкасова В. Исследование факторов, влияющих на инвестиционную активность компаний [Текст] / В. Черкасова, О. Теплова // Корпоративные финансы. - 2011. - №3.

4. Широков Г.В. и др. Особенности формирования жизненных циклов российских компаний (эмпирический анализ) [Текст] / Г.В. Широков, И.С. Меркурьева, О.Ю. Серова // Российский журнал менеджмента. - 2006. - №3. - С. 3-26.

5. Adizes I. Organizational passages: diagnosing and treating life cycle problems in organizations // Organizational dynamics. 1979. №8. Pp. 3-24.

6. Anthony J., Ramesh K. Association between accounting pera formance measures and stock prices: a test of the life cycle hypothesis // Journal of accounting and economics. 1992. №15. p. 203-227.

7. Bokpin G.A., Onumah J.M. An empirical analysis of the determinants of corporate investment decisions: evidence from emerging market firms // International research journal of finance and economics. 2009. №33. p. 134-141.

8. Dickinson V. Future profitability and the role of firm life cycle Ш Working paper. 2006.

9. La Rocca М., La Rocca Т., Gerace D. A survey of the relation between capital structure and corporate strategy // Australasian accounting business and finance journal. 2009. Vol. 2. p. 1-18.

10. Parrino R., Weisbach M.S. Measuring distortions arising from stockholder-bondholder conflict // Journal of financial economics. 1999. №53. p. 3-42.

11. Titman S., TsyplakovS. A dynamic model of optimal capital structure // Review of finance, European finance association. 2007. Vol. 11. Pp. 401-451.

12. Stenbacka R., TombakM. Investment, capital structure anc complementarities between new debt and equity // Manage-ment science. 2002. №48. p. 257-72.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ