Оценка акций и стоимости коммерческих организаций на основе новой модели финансовой отчетности

А. И. ШИГАЕВ

кандидат экономических наук,

старший преподаватель кафедры управленческого учета и контроллинга

Казанский государственный финансово-экономический институт

Экономический анализ: теория и практика

33 (198)-2010

В статье рассматривается порядок использования новой системы финансовой отчетности для оценки стоимости коммерческих организаций по моделям остаточной прибыли, остаточной операционной прибыли, аномального роста прибыли и аномального роста операционной прибыли. Методика оценки стоимости продемонстрирована на примере крупной отечественной компании.

В настоящее время многие инвесторы, финансовые аналитики и менеджеры производят оценку стоимости коммерческих организаций по данным новой системы актуарной финансовой отчетности, разграничивающей два обобщенных вида деятельности таких организаций: финансовую деятельность, в ходе которой привлекаются и возвращаются финансовые средства, и операционную деятельность, в ходе которой агенты — наемные менеджеры вкладывают привлеченные средства в те или иные операции для создания экономической стоимости и увеличения богатства собственников организации (инвесторов).

Актуарная финансовая отчетность составляется на подготовительном этапе анализа и оценки стоимости организации путем трансформации традиционной бухгалтерской отчетности, подготовленной з соответствии с МСФО. Так, при составлении актуарного отчета об изменениях в собственном капитале производятся уточнение величины собственного капитала, расчет чистого результата по операциям с акционерами (так называемого чистого дивиденда) и расчет совокупного финансового результата (совокупной прибыли или убытка).

При составлении актуарного бухгалтерского баланса разграничиваются операционные и финансовые активы, операционные и финансовые обязательства и собственный капитал. Эти виды активов и обязательств перегруппировываются и используются для расчета чистых операционных активов (разнос и между операционными активами и операционными обязательствами) и «истых финансовых активов или обязательств (разности между финансовыми активами и финансовыми обязательствами).

При составлении актуарного отчета осовокупной прибыли все статьи доходов и расходов обычного отчета о прибылях и убытках перегруппировываются по разделам операционной и финансовой деятельности для обеспечения возможности определения чистого финансового результата по каждому из этих двух видов деятельности. При этом в актуарный отчет о совокупной прибыли также включаются финансовые результаты, которые относятся непосредственно на счета учета собственного капитала и раскрываются в отчете об изменениях в собственном капитале.

Актуарный баланс движения денежных средств можно составить косвенным методом по данным актуарного бухгалтерского баланса и актуарного отчета о совокупной прибыли на основе формулы динамического балансового уравнения актуарного учета, которое имеет следующий вид [1,9]:

C - I = F + d, (1)

где С — денежный поток от операционной деятельности;

I — денежные инвестиции в долгосрочные операционные активы;

F — денежный поток по операциям с заимодавцами;

d —денежный поток по операциям с акционерами.

Пример актуарной финансовой отчетности крупного отечественного предприятия ОАО «X» (название предприятия изменено), подготовленной путем трансформации опубликованной в Интернете отчетности по МСФО, представлен в табл. 1—4.

Таблица 1. Агрегированный актуарный отчет об изменениях в собственном капитале в 2008 и 2009 гг., млн руб.

| Показатель | 2009 | 2008 |

| Собственный капитал на начало года | 4 913 099 | 4 313 097 |

| Чистый результат по операциям с акционерами | -113 577 | -75 204 |

| Совокупный финансовый результат | 846 424 | 675 206 |

| Собственный капитал на конец года | 5 645 946 | 4 913 099 |

Таблица 2. Агрегированный актуарный бухгалтерский баланс в 2008 и 2009гг., млн руб.

| Показатель | 31.12.2009 | 31.12.2008 |

| Чистые операционные. Активы | ||

| Операционные активы | ||

| Дебиторская задолженность | 1 015 043 | 834 817 |

| Товарно-материальные запасы | 286 719 | 276 954 |

| Основные средства | 4 893 918 | 4 020 522 |

| Прочие операционные активы | 1 532 756 | 1 452 313 |

| Итого операционные активы | 7 728 436 | 6 584 606 |

| Операционные обязательства | 1 091 604 | 889 829 |

| Чистые операционные активы | 6 636 832 | 5 694 777 |

| Чистые финансовые обязательства | ||

| Финансовые активы | 634 779 | 583 962 |

| Финансовые обязательства | 1 625 665 | 1 365 640 |

| Чистые финансовые обязательства | 990 886 | 781 678 |

| Собственный капитал | 5 645 946 | 4 913 099 |

| Собственный капитал и чистые финансовые обязательства | 6 636 832 | 5 694 777 |

Таблица 3. Агрегированный актуарный отчет о совокупной прибыли в 2008 и 2009 гг., млн руб.

| Показатель | 31.12.2009 | 31.12.2008 |

| Выручка от продаж | 2 999 266 | 3 289 707 |

| Себестоимость проданных товаров, продукции, работ, услуг | -1 810978 | -1 685 654 |

| Управленческие расходы | -285 948 | -244 783 |

| Прибыль от продаж до налогообложения | 902 340 | 1 359 270 |

| Расходы по налогу на прибыль. | -170 223 | -338 885 |

| Прибыль от продаж после налогообложения | 732 117 | 1 020 385 |

| Прибыль (убыток) по прочим операциям | 106 934 | -288 041 |

| Итого операционная прибыль | 839 051 | 732 344 |

| Чистый финансовый доход (расход) | 7 373 | -57 138 |

| Совокупная прибыль (убыток) | 846 424 | 675 206 |

Таблица 4. Актуарный баланс движения денежных средств в 2009 г., млн руб.

| Показатель | 2009 |

| Операционная деятельность | |

| Операционная прибыль за год | 839 051 |

| Изменение чистых операционных активов за год | 942 054 |

| Свободный денежный поток | -103 003 |

| Финансовая деятельность | |

| Операции с заимодавцами | |

| Чистый финансовый расход за год | -7 373 |

| Изменение чистых финансовых обязательств за год | 209 207 |

| Денежный поток по операциям с заимодавцами | -216 580 |

| Операции с акционерами | |

| Дивиденды за год | 9 970 |

| Изменение собственного капитала в результате операций по выпуску и выкупу собственных акций | -103 607 |

| Денежный поток по операциям с акционерами | 113 577 |

| Свободный денежный поток | -103 003 |

Оценка стоимости коммерческих организаций на основе актуарной финансовой отчетности предполагает параллельное проведение фундаментального анализа их акций. Методы фундаментального анализа позволяют выявить неверно оцененные акции. Как отмечают известные ученые У. Шарп (лауреат Нобелевской премии по экономике за 1990г.), Г. Александер и Д. Бэйли, процесс фундаментального анализа включает в себя поиск и обнаружение таких ситуаций, когда оценки финансовым аналитиком будущих доходов и дивидендов фирмы существенно отличаются от общепринятого мнения, являются (по убеждению аналитика) более точными по сравнению с общепринятыми оценками и еще не получили отражения в рыночном курсе ценных бумаг фирмы [5].

Процесс фундаментального анализа акций можно подразделить на ряд этапов [9].

Первый этап — анализ рынка . Реализация этого этапа позволяет разобраться в сложившейся рыночной ситуации, оценить перспективы развития рынка, выявить драйверы экономической стоимости, определить типовую модель взаимодействия и динамики драйверов стоимости в рассматриваемой отрасли и изучить влияние прогнозов развития экономики и отрасли на эту модель.

Второй этап — анализ стратегии развития коммерческой организации .

Третий этап — анализ информации о финансово-хозяйственной деятельности организации , в том числе анализ финансовой отчетности. Реализация второго и третьего этапов фундаментального анализа позволяет изучить отличия системы драйверов экономической стоимости рассматриваемой организации от типовой отраслевой модели драйверов стоимости, выявить основные источники роста стоимости организации и определить ключевые драйверы стоимости рассматриваемой организации. В целом первые три этапа фундаментального анализа акций направлены на формирование информационной базе для следующего этапа.

Четвертый этап — прогнозирование основных показателей деятельности организации . На этом этапе составляются взаимосвязанные прогнозы драйверов стоимости и актуарной финансовой отчетности и производится предварительная оценка их выполнимости. Если прогноз актуарной финансовой отчетности оказывается невыполнимым (например, если предприятие не может обеспечить прогнозируемый объем капитальных вложений), то прогноз драйверов стоимости должен" быть пересмотрен.

Пятый этап — оценка стоимости организации и соответствующая оценка внутренней (или справедливой) стоимости ее акций .

Шестой этап — анализ полученных результатов и принятие управленческих решений по акциям и стратегии развития организации . Решения по акциям принимаются внешними инвесторами на основе результатов сравнения рассчитанной на пятом этапе внутренней стоимости акции с ее текущей рыночной стоимостью. При этом инвесторы могут принять решение покупать (если внутренняя стоимость акции превышает текущую рыночную стоимость, как правило, более чем на 15 %), продавать (если внутренняя стоимость акции меньше ее текущей рыночной стоимости) или держать (если внутренняя стоимость акции равна текущей рыночной стоимости или, согласно распространенному критерию, превышает ее не более чем на 15%). Соответствующие рекомендации формулируются внешними финансовыми аналитиками.

Решения по стратегии развития организации принимаются ее менеджерами на основе результатов оценки прогнозируемой динамики стоимости организации и сравнения доходов с затратами. При этом менеджеры могут принять решение о реализации намеченной стратегии в случае прогнозируемого роста стоимости организации или решение об отклонении предлагаемой стратегии развития в случае прогнозируемого в результате ее исполнения разрушения экономической стоимости и соответствующего падения стоимости организации.

Оценка стоимости коммерческих организаций при проведении фундаментального анализа может основываться на использовании различных моделей, подходов и методик. При реализации доходного подхода к оценке стоимости поданным новой системы актуарной финансовой отчетности предполагается, что стоимость коммерческой организации является функцией будущих результатов ее хозяйственной деятельности и определяется исходя из балансовой стоимости ее собственного капитала или исходя из совокупного финансового результата ее деятельности. При оценке стоимости организации исходя из отраженной в актуарном бухгалтерском балансе стоимости ее собственного капитала могут быть использованы две модели: модель остаточной прибыли и модель остаточной операционной прибыли. При оценке стоимости организации исходя из совокупного финансового результата ее деятельности, отраженного в актуарном отчете о совокупной прибыли, могут быть использованы две другие модели: модель аномального роста прибыли и модель аномального роста операционной прибыли. Рассмотрим эти модели подробнее.

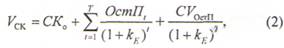

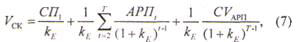

Расчет стоимости коммерческой организации для акционеров (или экономической стоимости собственного капитала организации, VCK) по данным актуарной финансовой отчетности при применении модели остаточной прибыли производится по формуле:

где СК о — величина собственного капитала организации в отчетном году;

Т— длительность периода прогнозирования в годах;

ОстП t — остаточная прибыль организации (по англоязычной терминологии Residual Earnings или сокращенно RE) в год t;

k Е — требуемая доходность собственного капитала;

СК 0стП — продленная стоимость остаточной прибыли в постпрогнозном периоде.

Величина остаточной прибыли организации в год /рассчитывается по формуле:

ОстП t = СП t - СК t-1 k Е = (ROCE - k Е ) СК t-1

где СП t — совокупная прибыль организации в год t;

СК t-1 — величина собственного капитала организации в предыдущий год (год t — 1);

ROCE — рентабельность вложенного капитала (частное от деления совокупной прибыли на величину собственного капитала).

Порядок расчета выделенной в формуле (2) продленной стоимости зависит от принимаемого допущения о динамике остаточной прибыли в постпрогнозном периоде. Наиболее распространенным является допущение о постоянном темпе прироста g, при котором расчет продленной стоимости остаточной прибыли в постпрогнозном периоде производится по формуле Гордона [2, 3]:

CV ОстП = ОстП T (1 + g) / (k Е - g)

где ОстП T — величина остаточной прибыли организации в последний год периода прогнозирования.

В соответствии со статическим балансовым уравнением актуарного учета экономическая стоимость собственного капитала организации равняется разности между экономической стоимостью чистых операционных активов V40A и экономической стоимостью чистых финансовых обязательств УЧФ0:

V СК = V ЧОА - V ЧФО

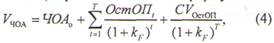

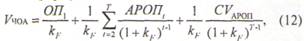

Экономическая стоимость чистых операционных активов характеризует экономическую стоимость операционной деятельности или, другими словами, экономическую стоимость фирмы (организации) и рассчитывается по формуле:

где ЧОА о — величина чистых операционных активов в отчетном году;

ОстОП t — остаточная операционная прибыль (по англоязычной терминологии Residual Operating Income или сокращенно ReOI) в год t,

k F — требуемая доходность операционной деятельности, в качестве которой обычно принимается средневзвешенная стоимость капитала (WACC);

CV 0ст0П — продленная стоимость остаточной операционной прибыли в постпрогнозном периоде.

Величина остаточной операционной прибыли находится по формуле:

ОстОП t = ОП t - ЧОА t - 1 k F = (R ЧОА - k F ) ЧОА t - 1

где ОП t — операционная прибыль организации в год t;

ЧОА t - 1 — величина чистых операционных активов организации в предыдущий год (год t—1);

R ЧОА — рентабельность чистых операционных активов (частное отделения операционной прибыли на величину чистых операционных активов).

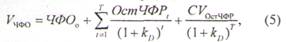

Экономическая стоимость чистых финансовых обязательств находится по формуле:

где ЧФО o — величина чистых финансовых обязательств в отчетном году;

ОстЧФР t — остаточный чистый финансовый расход в год t;

k D — чистая стоимость заимствования (стоимость долга);

CV 0стЧФР — продленная стоимость остаточного чистого финансового расхода в постпрогнозном периоде.

Расчет величины остаточного чистого финансового расхода в год t производится по формуле:

ОстЧФР t = ЧФР t - ЧФО t - 1 k D

где ЧФР t — величина чистого финансового расхода организации в год t;

ЧФО t - 1 — величина чистых финансовых обязательств организации в предыдущий год (год t-1)

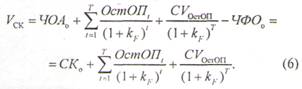

В соответствии с базовыми концепциями финансового менеджмента и инвестиционного анализа, если в условиях эффективного рынка балансовая стоимость некоторых активов (обязательств) равняется их внутренней (или справедливой) стоимости, то отдача от использования этих активов (обязательств) будет соответствовать требуемым нормам доходности (чистой стоимости заимствования) и в результате прогнозные величины будущей остаточной прибыли (остаточного чистого финансового расхода) будут равны нулю. Таким образом, если чистые финансовые обязательства отражаются в актуарном бухгалтерском балансе по справедливой стоимости, то экономическая стоимость чистых финансовых обязательств равняется их балансовой стоимости в отчетном году (УЦФ0 = ЧФОо). В этом случае расчет стоимости коммерческой организации для акционеров с учетом связи формул (2) - (5) и формулы статического балансового уравнения актуарного учета (СК = ЧОА — ЧФО) может быть представлен следующим образом:

В западной литературе формула (6) получила название модели остаточной операционной прибыли [8]. С одной стороны, эта модель позволяет существенно облегчить работу по прогнозированию и оценке стоимости коммерческих организаций, так как аналитику не нужно в ходе работы оценивать чистые финансовые обязательства и прогнозировать чистые финансовые расходы. С другой стороны, модель остаточной операционной прибыли подчеркивает важность операционной деятельности, в ходе которой создается экономическая стоимость.

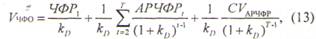

Расчет стоимости коммерческой организации для акционеров по данным актуарной финансовой отчетности при применении модели аномального роста прибыли производится по формуле:

где СП 1 — прогнозная величина совокупной прибыли организации в первый год периода прогнозирования;

АРП t — аномальный рост прибыли организации в год t;

CV AРП — продленная стоимость аномального роста прибыли в постпрогнозном периоде.

Эта формула называется моделью Олсона — Джуттнер [7,8]. Эта модель показывает, что увеличение экономической стоимости организации происходит при аномальном росте прибыли (по англоязычной терминологии abnormal earnings growth — AEG). Рост прибыли в темпе, равном доходности собственного капитала, не создает стоимости. То есть, если ожидаемый аномальный рост прибыли равен нулю, то стоимость организации для акционеров будет равняться капитализированной стоимости совокупной прибыли в первый год периода прогнозирования.

Для раскрытия содержания показателя аномального роста прибыли рассмотрим порядок его расчета. Величина аномального роста прибыли в год /находится по формуле:

АРП t = СП t d - СП t норм

где СП t d - совокупная прибыль организации в год с учетом реинвестирования дивидендов;

СП t норм — величина нормальной совокупной прибыли организации в год t.

Совокупная прибыль с учетом реинвестирования дивидендов (cum-dividend earnings) с позиции акционеров выступает в роли экономической прибыли, включающей в себя упущенную выгоду от возможного варианта реинвестирования выплачиваемых им чистых дивидендов. При расчете этого показателя под чистыми дивидендами понимается чистый результат по операциям с акционерами, который включает в себя не только выплаченные дивиденды по акциям, но и результат по различным операциям организации с собственными акциями.

Величина совокупной прибыли с учетом реинвестирования дивидендов в году t рассчитывается по формуле:

СП t d = СП t - k E d t - 1

где d t - 1 — величина чистых дивидендов (чистого результата по операциям с акционерами) в предыдущем году (году t - 1).

Величина нормальной совокупной прибыли характеризует рост совокупной прибыли в темпе, равном требуемой доходности собственного капитала. Нормальная совокупная прибыль в год / рассчитывается по формуле:

СП t норм = СП t - 1 (1 + k E ) (8)

Величина аномального роста прибыли может быть определена по формуле:

АРП t = СП t + k E d t-1 - СП t - 1 (1 + k E ) = ΔСП t + k E d t-1 - k E СП t-1 = ΔСП t - k E (СП t - 1 - d t - 1 ) (9)

где ΔСП t — изменение совокупной прибыли в год t(ΔСП t = СП t - СП t - 1 ).

Таким образом, как показывает формула (9), акционеры реинвестируют совокупную прибыль обратно в предприятие и ожидают увеличения прибыли в размере, соответствующем требуемой доходности собственного капитала. Выплачиваемые предприятием дивиденды формируют дополнительный источник дохода для акционеров, так как их тоже можно реинвестировать. При этом, поскольку дивиденды уже выплачены, дополнительный доход принимает форму упущенной выгоды от их возможного реинвестирования обратно в деятельность предприятия и рассчитывается исходя из уровня требуемой доходности собственного капитала. Создание экономической стоимости происходит, когда увеличение получаемой предприятием прибыли с учетом упущенной выгоды от реинвестирования дивидендов превосходит ожидания акционеров. В этом случае наблюдается аномальный рост прибыли в темпе, превышающем доходность собственного капитала.

Формула (9) позволяет также сформулировать иную (бухгалтерскую) интерпретацию аномального роста прибыли. Акционеры реинвестируют нераспределенную прибыль (совокупную прибыль за минусом выплаченных чистых дивидендов) обратно в предприятие и ожидают увеличения прибыли в размере, соответствующем требуемой доходности собственного капитала. Создание экономической стоимости происходит, когда увеличение получаемой предприятием прибыли превосходит ожидания акционеров и, соответственно, формируется аномальный рост прибыли.

В формуле (9) нераспределенная прибыль характеризует величину изменения собственного капитала:

ΔСК t - 1 = СК t - 1 - СК t - 2 = (СП t - 1 - d t - 1 ) (10)

Формулы (5), (9) и (10) позволяют показать, что аномальный рост прибыли равен изменению величины остаточной прибыли организации:

АРП

t

= ΔСП

t

- k

E

(СП

t - 1

- d

t - 1

) =

ΔСП

t

- k

E

ΔСК

t - 1

= ΔОстП

t

=

ОстП

t

- ОстП

t - 1

(11)

В уравнении (3) было показано, что экономическая стоимость организации для акционеров равняется разности между экономической стоимостью чистых операционных активов и экономической стоимостью чистых финансовых обязательств. Учитывая, что совокупная прибыль организации находится как разность между операционной прибылью и чистым финансовым расходом, расчет экономической стоимости чистых операционных активов (общей экономической стоимости коммерческой организации) при применении модели аномального роста прибыли может быть произведен по формуле:

где ОП 1 — прогнозная величина операционной прибыли организации в первый год периода прогнозирования;

APOП t — аномальный рост операционной прибыли организации в год t;

CV APOП — продленная стоимость аномального роста операционной прибыли в постпрогнозном периоде.

Экономическая стоимость чистых финансовых обязательств при применении модели аномального роста прибыли может быть определена по формуле:

где ЧФР 1 - прогнозная величина чистого финансового расхода организации в первый год периода прогнозирования;

АРЧФР t — аномальный рост чистого финансового расхода организации в год t;

СV АРЧФР — продленная стоимость аномального роста чистого финансового расхода в постпрогнозном периоде.

Для применения формул (12) и (13) и сопутствующего расчета показателей аномального роста операционной прибыли и чистого финансового расхода необходимо знать величины операционной прибыли и чистого финансового расхода с учетом упущенной выгоды. Механизм формирования упущенной выгоды по операционной прибыли и чистому финансовому расходу в рамках рассматриваемой модели Олсона — Джуттнер может быть раскрыт в ходе анализа содержания представленного в формуле (1) динамического балансового уравнения актуарного учета и порядка расчета величины свободного денежного потока с позиции операционной деятельности.

Согласно динамическому балансовому уравнению актуарного учета свободный денежный поток (free cash flow — FCF) с позиции операционной деятельности равен разности между денежным потоком от операционной деятельности С и денежными инвестициями в долгосрочные операционные активы /. В соответствии с механизмом косвенного метода анализа движения денежных средств денежный поток от операционной деятельности складывается из операционной прибыли, амортизации и изменения функционирующего капитала (изменения текущих операционных активов и операционных обязательств). Так как сумма снижения остаточной стоимости основных средств и нематериальных активов в результате начисления амортизации и изменения балансовой стоимости долгосрочных активов в результате осуществленных инвестиций показывает общее изменение величины долгосрочных активов, а изменение чистых операционных активов ΔЧОА складывается из изменения долгосрочных активов и изменения функционирующего капитала, расчет величины свободного денежного потока с позиции операционной деятельности может быть произведен по формуле:

FCF = C - I = ОП - ΔЧОА (14)

Свободный денежный поток размещается среди заимодавцев и акционеров организации и используется в рамках финансовой деятельности для осуществления таких финансовых операций, как уплата процентов по кредитам, погашение кредитов, выплата дивидендов и т.д.

В соответствии с содержанием формул (1) и (14) упущенная выгода по операционной прибыли возникает у организации в связи с наличием альтернативных вариантов размещения свободного денежного потока и, в частности, возможностью «реинвестирования» свободного денежного потока в операционную деятельность. Упущенная выгода по чистому финансовому расходу как компоненту денежного потока по операциям с заимодавцами возникает у заимодавцев также в связи с наличием альтернативных вариантов использования этого денежного потока и, в частности, возможностью его «реинвестирования» в операционную деятельность организации путем, например, выдачи кредита на прежних условиях.

Учитывая изложенное, величина аномального роста операционной прибыли в год /находится по формуле:

АРОП t = ОП t FCF - ОП t норм ,

где ОП t FCF — операционная прибыль организации в год t с учетом реинвестирования свободного денежного потока;

ОП t норм — величина нормальной операционной прибыли организации в год /.

Величина операционной прибыли с учетом упущенной выгоды по альтернативному варианту реинвестирования свободного денежного потока определяется по формуле:

ОП t FCF = ОП t = k F FCF t - 1

где FCF t - 1 — свободный денежный поток организации в предыдущем году (году t-1).

Величина нормальной операционной прибыли характеризует рост операционной прибыли в темпе, равном требуемой доходности операционной деятельности. Нормальная операционная прибыль в год рассчитывается по формуле:

ОП t норм = ОП t (1 + k F ) (15)

Операционная прибыль характеризует эффективность использования чистых операционных активов. Поэтому в отличие от формулы (8) в формуле (15) применяется требуемая доходность операционной деятельности, а не требуемая доходность собственного капитала.

Расчет величины аномального роста чистого финансового расхода и сопутствующих показателей производится по формулам:

АРЧРФ

t

= ЧРФ

t

F

- ЧРФ

t

норм

,

ЧРФ

t

F

= ЧРФ

t

+ k

D

F

t - 1

,

ЧРФ

t

норм

= ЧРФ

t - 1

(1 + k

D

)

где ЧРФ t F — величина чистого финансового расхода организации в год / с учетом реинвестирования денежного потока по операциям с заимодавцами;

ЧРФ t норм — величина нормального чистого финансового расхода организации в год t;

F t-1 — денежный поток по операциям с заимодавцами в предыдущем году (году t - 1).

Если чистые финансовые обязательства отражаются в актуарном бухгалтерском балансе по справедливой стоимости, то прогнозные (или ожидаемые) величины аномального роста чистого финансового расхода будут равны нулю, так как чистый финансовый расход будет возрастать в темпе, равном чистой стоимости заимствования. В этом случае экономическая стоимость чистых финансовых обязательств соответствует их балансовой стоимости в отчетном году, а расчет стоимости коммерческой организации для акционеров с учетом связи формул (3), (7), (12) и (13) может быть представлен следующим образом:

Формула (16) называется моделью аномального роста операционной прибыли. Эта модель, как и модель остаточной операционной прибыли, позволяет существенно облегчить работу по прогнозированию и оценке стоимости коммерческих организаций. При применении модели аномального роста операционной прибыли аналитику не нужно прогнозировать и оценивать показатели не создающей стоимость финансовой деятельности, так как ожидаемая величина аномального роста чистого финансового расхода обычно равняется нулю. В результате появляется возможность сконцентрироваться на анализе и оценке операционной деятельности, в ходе которой обеспечиваются условия для аномального роста прибыли и создается экономическая стоимость.

Рассмотренные четыре модели оценки стоимости коммерческих организаций взаимосвязаны между собой. Стоимость коммерческой организации, рассчитанная по модели аномального роста прибыли, будет соответствовать стоимости, определенной по модели остаточной прибыли, а аномальный рост прибыли будет равняться изменению остаточной прибыли в соответствующих периодах (формула (11)). Аналогичным образом результаты применения модели аномального роста операционной прибыли будут совпадать с результатами применения модели остаточной операционной прибыли, а аномальный рост операционной прибыли будет равняться изменению остаточной операционной прибыли в соответствующих периодах.

Процесс практической реализации рассмотренных моделей оценки стоимости коммерческих организаций обладает рядом преимуществ. Основным источником финансовых данных для этих моделей выступает финансовая отчетность. Использование финансовой отчетности для оценки стоимости коммерческих организаций позволяет при расчете создаваемой стоимости применять бухгалтерские принципы начисления и соответствия доходов и расходов. При этом прогноз финансовой отчетности достаточно ограничить прогнозом актуарного бухгалтерского баланса и актуарного отчета о совокупной прибыли, на основе которых можно рассчитать прогнозные величины денежных потоков организации. К недостаткам практической реализации рассмотренных моделей оценки стоимости коммерческих организаций можно отнести их относительную сложность и необходимость понимания пользователями принципов бухгалтерского учета и порядка составления актуарной финансовой отчетности.

Важным достоинством рассмотренных моделей оценки стоимости коммерческих организаций и, прежде всего, моделей остаточной прибыли и остаточной операционной прибыли является возможность их использования менеджерами при проведении стратегического анализа деятельности и разработке стратегических стоимостно-ориентированных планов развития организации. Эти модели позволяют выявить источники роста стоимости организации, определить драйверы стоимости, выделить соответствующие подконтрольные показатели, провести анализ влияния рассматриваемых стратегий развития и соответствующих предложений по капитальным вложениям и инвестициям на уровень подконтрольных показателей и величину стоимости организации. Таким образом, рассмотренные выше модели оценки стоимости коммерческих организаций могут использоваться менеджерами в качестве полезных инструментов стоимостно-ориентированного управления.

Процедуру оценки стоимости коммерческой организации при проведении фундаментального анализа и применении рассмотренных моделей можно рассмотреть на примере ОАО «X». Источником данных для оценки стоимости выступает приведенная в табл. 1—4 актуарная финансовая отчетность этой организации.

Упрощенный в целях сохранения коммерческой тайны прогноз драйверов стоимости ОАО «X» представлен в табл. 5.

Таблица 5. Драйверы стоимости ОАО «X» в 2009 г. и прогноз на 2010-2014 гг.

| Показатель | 2009 (отчетный год) | Прогнозный период | Постпрогнозный период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |||

| Валовая рентабельность продаж, % | 39,6 | 42 | 42 | 42 | 42 | 42 | 42 |

| Уровень управленческих расходов в выручке от продаж, % | 9,5 | 10 | 10 | 10 | 10 | 10 | 10 |

| Ставка налогообложения, % | 20 | 20 | 20 | 20 | 20 | 20 | 20 |

| Темп прироста выручки, % | -8,96 | 3 | 5 | 5 | 3 | 3 | 3 |

| Коэффициент оборачиваемости дебиторской задолженности | 3,24 | 3,3 | 3,3 | 3,3 | 3,3 | 3,3 | 3,3 |

| Коэффициент оборачиваемости запасов | 10,64 | 10 | 10 | 10 | 10 | 10 | 10 |

| Фондоотдача | 0,67 | 0,53 | 0,53 | 0,55 | 0,55 | 0,55 | 0,55 |

| Уровень прочих компонентов чистых операционных активов в выручке от продаж, % | 14,7 | 15 | 15 | 15 | 15 | 15 | 15 |

В связи с экономическим кризисом предприятие прогнозирует скромные темпы роста объемов продаж и выручки. В этих условиях для обеспечения прибыльности деятельности и создания экономической стоимости менеджеры предприятия намерены реализовать элементы стратегии лидерства по затратам и усилить контроль за формированием затрат. Соответственно в прогноз закладывается достаточно высокий уровень валовой рентабельности продаж, а доля управленческих расходов в выручке от продаж фиксируется на уровне 10%. В то же время менеджеры предприятия также намерены в прогнозируемом периоде произвести модернизацию и расширение производственных мощностей. Реализация соответствующего плана капитальных вложений способствует прогнозируемому снижению фондоотдачи в 2010—2011гг. Более высокий уровень фондоотдачи в последующие годы связан с увеличением загрузки производственных мощностей по мере роста объемов продаж. На практике целесообразно проводить более детальный анализ стратегии оцениваемого предприятия, который позволит обосновать специфическую динамику прогнозных значений драйверов стоимости.

Прогноз показателей актуарной финансовой отчетности ОАО «X» представлен в табл. 6. Отправной точкой для прогнозирования актуарной финансовой отчетности ОАО «X» послужил прогноз объемов продаж. Данные о прогнозируемых объемах продаж в сочетании с прогнозом драйверов стоимости позволяют определить показатели актуарной финансовой отчетности расчетным путем. Например, величина дебиторской задолженности находится путем деления выручки от продаж на коэффициент оборачиваемости дебиторской задолженности (в 2011 г. прогнозируемый размер дебиторской задолженности составляет 982 941 руб.: 3 243 706/3,3 = 982 941 руб.). Величина чистых операционных активов рассчитывается как сумма показателей актива актуарного баланса. Величина свободного денежного потока находится как разность между операционной прибылью и изменением величины чистых операционных активов. Прибыль по прочим операциям состоит главным образом из временных и нерелевантных компонентов прибыли. В соответствии с распространенной практикой прогнозирования при оценке стоимости коммерческих организаций ввиду неустойчивости и нерегулярности этих компонентов прибыли прогнозные значения прибыли по прочим операциям установлены равными нулю. При этом использовалось упрощенное предположение о том, что у организации либо не будет прочих операций, либо сумма доходов и расходов по прочим операциям в среднем будет равняться нулю. На практике при наличии достаточных сведений о прочих операциях можно формировать и обосновывать более конкретный прогноз прибыли по прочим операциям.

Прогноз показателей актуарной финансовой отчетности позволяет определить стоимость ОАО «X» по любой из рассмотренных моделей оценки стоимости коммерческой организации. Для оценки стоимости ОАО «X» по этим моделям были приняты два допущения в отношении ставки дисконтирования и конечного темпа роста в постпрогнозный период. Учитывая материалы аналитических обзоров предприятия, опубликованные в Интернете в Системе комплексного раскрытия информации и новостей (СКРИН) ['6], ставка дисконтирования (требуемая доходность операционной деятельности kF или средневзвешенная стоимость капитала WACC) установлена на уровне 11 %. Конечный темп роста в постпрогнозном периоде принят равным 3%, что позволило применить формулу-Гордона для расчета продленной стоимости определенных показателей.

Таблица 6. Показатели актуарной финансовой отчетности ОАО «X» в 2009 г. и прогноз на 2010-2014гг., млн руб.

| Показатель | 2009 (отчетный год) | Прогнозный период | Постпрогнозный период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |||

| Прогноз операционной прибыли | |||||||

| Выручка от продаж | 2 999 266 | 3 089 244 | 3 243 706 | 3 405 891 | 3 508 068 | 3 613 310 | 3 721 710 |

| Себестоимость проданных товаров, продукции, работ, услуг | 1 810 978 | 1 791 762 | 1 881 350 | 1 975 417 | 2 034 680 | 2 095 720 | 2 158 592 |

| Валовая операционная прибыль | 1 188 288 | 1297 482 | 1 362 357 | 1 430 474 | 1 473 389 | 1517 590 | 1563 118 |

| Управленческие расходы | 285 948 | 308 924 | 324 371 | 340 589 | 350 807 | 361 331 | 372 171 |

| Прибыль от продаж до налогообложения | 902 340 | 988 558 | 1 037 986 | 1 089 885 | 1 122 582 | 1 156 259 | 1 190 947 |

| Налог на прибыль | 170 223 | 197 712 | 207 597 | 217 977 | 224 516 | 231 252 | 238 189 |

| Прибыль от продаж после налогообложения | 732 117 | 790 846 | 830 389 | 871 908 | 898 065 | 925 007 | 952 758 |

| Прибыль (убыток) по прочим операциям | 106 934 | - | - | - | - | - | - |

| Операционная прибыль | 839 051 | 790 846 | 830 389 | 871 908 | 898 065 | 925 007 | 952 758 |

| Прогноз показателей актива актуарного баланса | |||||||

| Дебиторская задолженность | 1015 043 | 936 135 | 982 941 | 1 032 088 | 1 063 051 | 1 094 943 | 1 127 791 |

| Товарно-материальные запасы | 286 719 | 308 924 | 324 371 | 340 589 | 350 807 | 361 331 | 372 171 |

| Основные средства | 4 893 918 | 5 828 762 | 6 120 200 | 6 192 530 | 6 378 306 | 6 569 655 | 6 766 745 |

| Прочие компоненты чистых операционных активов | 441 152 | 463 387 | 486 556 | 510 884 | 526 210 | 541 997 | 558 256 |

| Чистые операционные активы | 6 636 832 | 7 537 208 | 7 914 068 | 8 076 091 | 8 318 374 | 8 567 925 | 8 824 963 |

| Прогноз свободного денежного потока с позиции операционной деятельности | |||||||

| Операционная прибыль | 839 051 | 790 846 | 830 389 | 871 908 | 898 065 | 925 007 | 952 758 |

| Изменение чистых операционных активов | 942 054 | 900 376 | 376 860 | 162 023 | 242 283 | 249 551 | 257 038 |

| Свободный денежный поток | -103 003 | -109 529 | 453 528 | 709 885 | 655 783 | 675 456 | 695 720 |

В табл. 7 и 8 представлены результаты актуарной калькуляции — оценки стоимости ОАО «X» и расчета справедливой стоимости одной акции соответственно по моделям остаточной операционной прибыли и аномального роста операционной прибыли. Стоимость ОАО «X» составляет 6 782 264 млн руб., при этом стоимость собственного капитала организации (стоимость ОАО «X» для акционеров) равна 5 791 378 млн руб., а справедливая цена акции равна 244,64 руб. за акцию. Как и ожидалось, обе модели позволили получить одинаковые результаты.

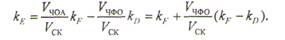

Две другие модели оценки стоимости коммерческой организации (модели остаточной прибыли и аномального роста прибыли) в качестве ставки дисконтирования используют требуемую доходность собственного капитала кР Для определения уровня требуемой доходности собственного капитала ОАО «X» формула расчета средневзвешенной стоимости капитала была перегруппирована следующим образом:

При расчете уровня требуемой доходности ОАО «X» стоимость долга установлена на уровне 7,5 %, при этом были учтены пояснения к финансовой отчетности ОАО «X», а также материалы аналитических обзоров предприятия, опубликованные в Интернете в базе данных СКРИН [6]. В качестве значений рыночной стоимости собственного капитала, долга (чистых финансовых обязательств) и всего предприятия (чистых операционных активов) использованы величины соответствующих показателей, полученные при применении моделей роста остаточной операционной прибыли и аномального роста операционной прибыли. Это позволило обеспечить соответствие и сопоставимость результатов апробации всех четырех моделей оценки стоимости коммерческих организаций. В результате требуемая доходность собственного капитала ОАО «X» составила 11,6% (точнее, 11,59883854%).

Для оценки стоимости ОАО «X» по моделям остаточной прибыли и аномального роста прибыли были приняты допущения о постоянстве структуры капитала, требуемой доходности собственного капитала кЕ, стоимости долга kD и требуемой доходности операционной деятельности кГ Эти допущения позволяют избежать необходимости перерасчета требуемой доходности собственного капитала при изменении финансового левериджа (соотношения заемного и собственного капитала) и обеспечить сопоставимость результатов всех рассматриваемых моделей оценки стоимости ОАО «X». Кроме этого, допущения позволяют составить упрощенный прогноз чистых финансовых обязательств, собственного капитала, чистого финансового расхода, совокупной прибыли и чистых дивидендов.

Таблица 7. Оценка стоимости ОАО «X» по модели остаточной операционной прибыли в 2009 г. и прогноз на 2010—2014 гг.

| Показатель | 2009 (отчетный год) | Прогнозный период | Постпрогнозный период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |||

| Операционная прибыль, млн руб. | 839 051 | 790 846 | 830 389 | 871 908 | 898 065 | 925 007 | 952 758 |

| Чистые операционные активы, млн руб | 6 636 832 | 7 537 208 | 7 914 068 | 8 076 091 | 8 318 374 | 8 567 925 | 8 824 963 |

| Рентабельность чистых операционных активов, % | - | 11,92 | 11,02 | 11,02 | 11,12 | 11,12 | 11,12 |

| Требуемая доходность операционной деятельности, % | - | 11 | 11 | 11 | 11 | 11 | 11 |

| Остаточная операционная прибыль (ОстОП), млн руб. | - | 60 795 | 1 296 | 1 361 | 9 695 | 9 986 | 10 286 |

| Текущая стоимость ОстОП, млн руб. | - | 54 770 | 1052 | 995 | 6 387 | 5 926 | - |

| Совокупная текущая стоимость ОстОП в прогнозном периоде, млн руб | 69 130 | - | - | - | - | - | - |

| Продленная стоимость ОстОП, млн руб. | - | - | - | - | - | 128 574 | - |

| Текущая продленная стоимость ОстОП, млн руб. | 76 302 | - | - | - | - | - | - |

| Стоимость чистых операционных активов, млн руб. | 6 782 264 | - | - | - | - | - | - |

| Чистые финансовые обязательства, млн руб. | -990 886 | - | - | - | - | - | - |

| Стоимость собственного капитала, млн руб. | 5 791 378 | - | - | - | - | - | - |

| Количество акций, млн шт. | 23 673,5 | - | - | - | - | - | - |

| Справедливая цена акции, руб. /шт. | 244,64 | - | - | - | - | - | - |

Таблица 8. Оценка стоимости ОАО «X» по модели аномального роста операционной прибыли в 2009г. и прогноз на 2010 - 2014 гг.

| Показатель | 2009 (отчетный год) | Прогнозный период | Постпрогнозный период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |||

| Операционная прибыль, млн руб. | 839 051 | 790 846 | 830 389 | 871 908 | 898 065 | 925 007 | 952 758 |

| Чистые операционные активы, млн руб. | 6 636 832 | 7 537 208 | 7 914 068 | 8 076 091 | 8 318 374 | 8 567 925 | 8 824 963 |

| Свободный денежный поток, млн руб. | - | -109 529 | 453 528 | 709 885 | 655 783 | 675 456 | 695 720 |

| Требуемая доходность операционной деятельности, % | - | 11 | 11 | 11 | 11 | 11 | 11 |

| Операционная прибыль с учетом реинвестирования свободного денежного потока, млн руб. | - | - | 818 341 | 921 796 | 976 153 | 997 144 | 1 027 058 |

| Нормальная операционная прибыль, млн руб. | - | - | 877 840 | 921 732 | 967 818 | 996 853 | 1 026 758 |

| Аномальный рост операционной прибыли (АРОП), млн руб. | - | - | -59 499 | 65 | 8 335 | 291 | 300 |

| Приведенная стоимость АРОП, млн руб. | - | - | -53 603 | 53 | 6 094 | 192 | - |

| Совокупная приведенная стоимость АРОП в прогнозном периоде, млн руб. | - | -44 797 | - | - | - | - | - |

| Продленная стоимость АРОП, млн руб. | - | - | - | - | - | 3 745 | - |

| Приведенная продленная стоимость АРОП, млн руб. | - | 2 467 | - | - | - | - | - |

| Текущая стоимость операционной прибыли, млн руб. | 7 189 513 | - | - | - | - | - | - |

| Текущая стоимость всего АРОП, млн руб. | -407 249 | - | - | - | - | - | - |

| Стоимость чистых операционных активов, млн руб. | 6 782 264 | - | - | - | - | - | - |

| Чистые финансовые обязательства, млн руб. | -990 886 | - | - | - | - | - | |

| Стоимость собственного капитала, млн руб. | 5 791 378 | - | - | - | - | - | - |

| Количество акций, млн шт. | 23 673,5 | - | - | - | - | - | - |

| Справедливая цена акции, руб. /шт. | 244,64 | - | - | - | - | - | |

Прогнозные величины чистых финансовых обязательств и собственного капитала ОАО «X» находятся путем умножения величин соответствующих показателей предыдущего года на темп роста чистых операционных активов. Прогнозная величина чистого финансового расхода находится путем умножения величины чистых финансовых обязательств на стоимость долга. Совокупная прибыль рассчитывается как разность между операционной прибылью и чистым финансовым расходом. Прогнозная величина чистых дивидендов (чистого результата по операциям с акционерами) находится путем вычитания величины изменения собственного капитала из совокупной прибыли.

Результаты актуарной калькуляции — оценки стоимости ОАО «X» для акционеров и расчета справедливой стоимости одной акции соответственно по моделям остаточной прибыли и аномального роста прибыли - представлены в табл. 9 и 10.

Таблица 9. Оценка стоимости ОАО «X» по модели остаточной операционной прибыли в 2009 г. и прогноз на 2010—2014 гг.

| Показатель | 2009(отчетный год) | Прогнозный период | Постпрогнозный период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |||

| Прогноз обобщенных показателей актуарного бухгалтерского баланса | |||||||

| Чистые операционные активы, млн руб. | 6 636 832 | 7 537 208 | 7 914 068 | 8 076 091 | 8 318 374 | 8 567 925 | 8 824 963 |

| Темп прироста чистых операционных активов, % | - | 13,57 | 5 | 2,05 | 3 | 3 | 3 |

| Чистые финансовые обязательства, млн руб. | 990 886 | 1 125 313 | 1 181 579 | 1 205 769 | 1 241 942 | 1 279 200 | 1317 576 |

| Собственный капитал, млн руб. | 5 645 946 | 6 411895 | 6 732 490 | 6 870 322 | 7 076 432 | 7 288 725 | 7 507 387 |

| Прогноз обобщенных показателей актуарного отчета о совокупной прибыли | |||||||

| Операционная прибыль, млн руб. | 839 051 | 790 846 | 830 389 | 871908 | 898 065 | 925 007 | 952 758 |

| Чистый финансовый расход, млн руб. | -7 373 | 74 316 | 84 398 | 88618 | 90 433 | 93 146 | 95 940 |

| Совокупная прибыль, млн руб. | 846 424 | 716 530 | 745 990 | 783 290 | 807 633 | 831 862 | 856 818 |

| Оценка стоимости компании | |||||||

| Рентабельность вложенного капитала, % | - | 12,69 | 11,63 | 11,63 | 11,76 | 11,76 | 11,76 |

| Требуемая доходность собственного капитала, % | - | 11,6 | 11,6 | 11,6 | 11,6 | 11,6 | 11,6 |

| Остаточная прибыль (ОстП), млн руб. | - | 61 665 | 2 285 | 2 399 | 10 755 | 11 078 | 11 410 |

| Текущая стоимость ОстП, млн руб. | - | 55 257 | 1 835 | 1 726 | 6 934 | 6 400 | - |

| Совокупная текущая стоимость ОстП в прогнозном периоде, млн руб. | 72 151 | - | - | - | - | - | - |

| Продленная стоимость ОстП, млн руб. | - | - | - | - | - | 132 695 | - |

| Текущая продленная стоимость ОстП, млн руб. | 76 658 | - | - | - | - | - | - |

| Стоимость собственного капитала | 5 794 755 | - | - | - | - | - | - |

| Количество акций, млн шт. | 23 673,5 | - | - | - | - | - | - |

| Справедливая цена акции, руб. /шт. | 244,78 | - | - | - | - | - | - |

Таблица 10. Оценка стоимости ОАО «X» по модели аномального роста операционной прибыли в 2009 г. и прогноз на 2010—2014 гг.

| Показатель | 2009 (отчетныйгод) | Прогнозный период | Постпрогнозный период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |||

| Прогноз дивидендов | |||||||

| Совокупная прибыль, млн руб. | 846 424 | 716 530 | 745 990 | 783 290 | 807 633 | 831 862 | 856 818 |

| Собственный капитал, млн руб. | 5 645 946 | 6 411895 | 6 732 490 | 6 870 322 | 7 076 432 | 7 288 725 | 7 507 387 |

| Чистые дивиденды, млн руб. | 113 577 | -49 419 | 425 396 | 645 457 | 601 523 | 619 569 | 638 156 |

| Оценка стоимости компании | |||||||

| Требуемая доходность собственного капитала, % | - | 11,6 | 11,6 | 11,6 | 11,6 | 11,6 | 11,6 |

| Совокупная прибыль с учетом реинвестирования дивидендов, млн руб. | - | 729 704 | 740 258 | 832 631 | 882 498 | 901 631 | 928 680 |

| Нормальная совокупная прибыль, млн руб. | - | 944 599 | 799 639 | 832517 | 874 142 | 901 309 | 928 348 |

| Аномальный рост прибыли (АРП), млн руб. | - | - | -59 381 | 114 | 8 356 | 323 | 332 |

| Приведенная стоимость АРП, млн руб. | - | - | -53 209 | - 92 | 6012 | 208 | - |

| Совокупная приведенная стоимость АРП в прогнозном периоде, млн руб. | - | -46 897 | - | - | - | - | - |

| Продленная стоимость АРП, млн руб. | - | - | - | - ' | - | 3 865 | - |

| Приведенная продленная стоимость АРП, млн руб. | - | 2 492 | - | - | - | - | - |

| Текущая стоимость совокупной прибыли, млн руб. | 6 177 601 | - | - | - | - | - | - |

| Текущая стоимость всего АРП, млн руб. | -382 847 | - | - | - | - | - | - |

| Стоимость собственного капитала | 5 794 755 | - | - | - | - | - | - |

| Количество акций, млн шт. | 23 673,5 | - | - | - | - | - | - |

| Справедливая цена акции, руб. /шт. | 244,78 | - | - | - | - | - | - |

Стоимость ОАО «X» для акционеров (стоимость собственного капитала организации) составляет 794 755 млн руб., при этом стоимость всей организации (так называемая стоимость операций) равна 785 641 млн руб. (стоимость собственного капитала плюс стоимость чистых финансовых обязательств: 5 794 755 + 990 886 = 6 785 641 млн. руб.), а справедливая цена акции равна 244,78 руб. за акцию.

Справедливая цена одной акции, рассчитанная по моделям остаточной прибыли и аномального роста прибыли, отличается от справедливой цены акции по моделям остаточной операционной прибыли и аномального роста операционной прибыли. Это расхождение цен связано с несовершенством допущения о постоянстве структуры капитала и финансового левериджа. Если составлять более сложный прогноз с пересчетом ставок дисконтирования (требуемой доходности операционной деятельности и собственного капитала) при изменении структуры капитала, то расхождение цен между разными методами оценки стоимости организации можно устранить. Однако такой подход к прогнозированию не всегда может быть реализован на практике по причине недостаточности данных.

В качестве окончательной справедливой цены акции можно использовать среднюю цену акции 244,71 руб. ((244,78 + 244,64) / 2 = 244,71 руб. за акцию). При курсе доллара 30 руб. /долл. цена акции составляет 8,16 долл. Рыночная цена акции ОАО «X» на дату подписания отчетности по МСФО (29.04.2010) согласно информации о торгах на Фондовой бирже РТС составила 173,79 руб. [4]. Потенциал роста акции равен 41 % (244,71 / 173,79 - 1 = = 0,41). Для сравнения, справедливая цена акции, рассчитанная аналитиками одного из ведущих банков России и указанная в обзоре предприятия в системе СКРИН, также составила 8,16 долл. Таким образом, результаты приведенного расчета существенно не расходятся с мнением ведущих аналитиков и подтверждают распространенное среди специалистов представление о заниженной оценке стоимости ОАО «X» на фондовом рынке.

Важным достоинством рассматриваемых моделей оценки стоимости коммерческих организаций является возможность их использования для выявления и анализа принимаемых на фондовом рынке допущений по стратегии и перспективам развития той или иной организации. Проведем такой анализ в отношении ОАО «X» и рассчитаем его стоимость исходя из альтернативного варианта прогноза драйверов стоимости, подготовленного по пессимистическому сценарию развития. Согласно этому сценарию, ОАО «X» не сможет существенно усилить контроль за формированием затрат, поэтому в прогнозе драйверов стоимости предусматривается текущий уровень валовой рентабельности продаж (39,6%), более высокий уровень управленческих расходов в выручке от продаж (11 %) и более низкий коэффициент оборачиваемости дебиторской задолженности (2,84). Кроме этого, требуемая доходность операционной деятельности повышена до уровня 12%.

При таком сценарии справедливая цена акции ОАО «X», рассчитанная по моделям остаточной прибыли и аномального роста прибыли, равна 160,19 руб., а цена, рассчитанная по моделям остаточной операционной прибыли и аномального роста операционной прибыли, равна 161,02 руб. Средняя чо рассматриваемым моделям справедливая цена составляет 160,61 руб. за акцию. Рыночная цена акции ОАО «X» после подписания и опубликования отчетности по МСФО согласно информации о торгах на Фондовой бирже РТС стала снижаться и через две недели (14.05.2010г.) составила 160,26 руб., а 22.07.2010г., т.е. через 12 недель после подписания отчетности по МСФО, цена акции ОАО «X» на бирже составила 160,07 руб., а 16.08.2010 — 160,65 руб. Таким образом, при оценке стоимости ОАО «X» на основе альтернативного более пессимистичного прогноза драйверов стоимости расчетная величина справедливой цены акций соответствует биржевым котировкам.

В целом, рассмотренные в статье новые модели оценки стоимости коммерческих организаций по данным их актуарной финансовой отчетности имеют широкую сферу применения. Они могут быть использованы внутренними и внешними аналитиками и инвесторами при оценке справедливой стоимости той или иной организации и ее акций, анализе принимаемых на фондовом рынке допущений по стратегии и перспективам развития организации, управленческом контроле за созданием стоимости. Реализация новых моделей оценки стоимости в практике управленческого учета и экономического анализа коммерческих организаций позволит существенно повысить качество учетно-аналитического обеспечения стоимостно-ориентированного управления и обеспечит важный вклад в рост стоимости этих организаций.

Список литературы

1. Ивашкевич В.Б., Шигаев А.И. Совершенствование модели финансовой отчетности по МСФО // Экономический анализ: теория и практика, 2010. № 18.

2. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. М.: Финансы и статистика, 1997.

3. Мельник М.В., Когденко В.Г. Экономический анализ в аудите. М.: ЮНИТИ-ДАНА, 2007.

4. Официальный сайт Фондовой биржи РТС // раздел «Информация о торгах». URL: http://www.rts.ru.

5. Шарп У.Ф., Александер Г.Дж., Бэйли Дж.В. Инвестиции: Пер. с англ. — М.: ИНФРА-М, 1997.

6. Электронная база данных ЗАО «Система комплексного раскрытия информации и новостей» (СК-РИН). URL: http://www.skrin.ru.

7. Ohlson J.A. On accounting-based valuation formulae // Review of Accounting Studies. 2005. Vol. 10. P. 323-347.

8. Ohlson J.A., Juettner-Nauroth В.Е. Expected EPS and EPS growth as determinants of value // Review of Accounting Studies. 2005. Vol. 10. P. 349-365.

9. Penman S.H. Financial Statement Analysis and Security Valuation. 3rd ed. McGraw-Hill/ Irwin, 2007.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ