Портфельный риск агроинвестора

Шевцов Владимир Викторович

доктор экономических наук

Реснянский Никита Сергеевич

магистрант

Кубанский государственный аграрный университет, Краснодар

APRIORI. Серия: Гуманитарные науки

№1 2016

Аннотация. Рассматриваются сущность портфельного риска и специфика такого риска в агробизнесе. Из акций Российских эмитентов, обращающихся на фондовом рынке и относящихся к аграрному сектору экономики, был сформирован портфель с целью оценить доходность и риск для потенциального агроинвестора. На основе оценки этого портфеля сформулированы выводы и предложения.

В современных условиях развития финансовых рынков и инвестиционной деятельности, актуальной проблемой является оценка влияния портфельных рисков на получение необходимой доходности от инвестиций. Инвестиционная деятельность предполагает, как получение дохода, так и возникновение риска, связанного с инвестированием в различные активы. Для инвестора риск означает неполучение той доходности от актива, которую он ожидает или же полную потерю своих инвестиций. С развитием российского финансового рынка инвесторы стали активно искать способы увеличения доходности своих инвестиций и снижения риска от инвестирования, инвестируя, в том числе и в аграрный сектор экономики [1].

Одним из самых эффективных методов инвестирования, является формирование рыночного инвестиционного портфеля. Суть такого портфеля состоит в том, что в него включается несколько активов, тем самым, инвестор диверсифицирует риск между ними. При инвестировании в один актив, инвестор подвергает себя значительному риску, связанному даже не с одним, а с несколькими факторами. Инвестиционный портфель позволяет за счет инвестиций в несколько активов снизить общий уровень инвестиционного риска. Существует ряд причин, по которым диверсификация инвестиций снижает риск. Любое действие, повышающее или понижающее ценность отдельного актива, не отражается в целом на весь инвестиционный портфель, поэтому риск инвестирования в один актив сводится к минимуму.

Оценим перспективы агроинвесторов в настоящее время исходя из того, что большинство инвесторов формируют свои портфели из акций компаний, относящихся к одному какому, то определенному сектору экономики. Основной проблемой для агроинвестора, является то, что на фондовом рынке, представлено, очень мало акций компаний из сельскохозяйственного сектора или компаний, которые связанные с аграрным сектором.

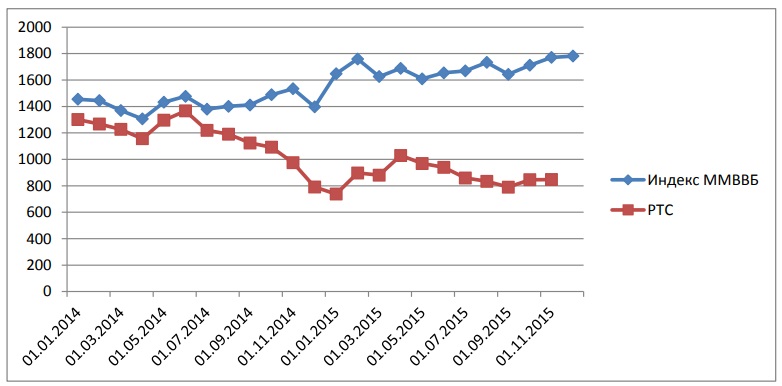

Для любого инвестора прежде чем инвестировать, нужно проанализировать рынок, посмотреть на предыдущую динамику рынка, определиться с текущим трендом, установившимся на рынке. Для иллюстрации этого рассмотрим динамику индекса ММВБ за последний год.

Из рисунка видно, что в динамике индекса ММВБ с 2014 года по настоящее время наблюдается восходящий тренд. За год индекс вырос до 1700 пунктов, хотя последние несколько месяцев наблюдается боковое движение. Но общая динамика этого показателя на данный момент остаётся восходящей. Рост индекса говорит о том, что в целом стоимость акций на российском фондовом рынке растет, а это свидетельствует о перспективности инвестирования в российскую экономику.

Рис. 1. Динамика индекса ММВБ за 2014-2015 годы [2]

Для оценки целесообразности портфельных инвестиций в агросектор, нам потребуется отобрать несколько компаний для формирования инвестиционного портфеля. На бирже совсем немного акций сельхозпроизводителей. Наиболее крупные из них это ОАО «Русагро», ОАО «Группа разгуляй», ОАО «Фосагро» и ОАО «Уралкалий». «Ру-сагро» и «Группа разгуляй» - это крупные сельскохозяйственные холдинги, занимающиеся производством и переработкой сельхоз продукции. Компании «Фосагро» и «Уралкалий», занимаются производством удобрений, но хозяйственная деятельность этих эмитентов целиком зависит от ситуации складывающейся в аграрном секторе экономики. Из акций этих эмитентов мы сформируем портфель инвестора и спрогнозируем уровни доходности и рисков.

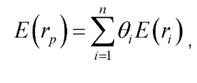

Портфель, формируемый инвестором, состоит из нескольких ценных бумаг, каждая из которых обладает своей ожидаемой доходностью. Ожидаемая доходность портфеля определяется по формуле

где E(rp) - ожидаемая доходность портфеля,

E(ri) - доходность i-го актива,

θi - удельный вес актива в портфеле.

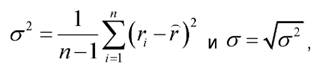

Основными мерами оценки актива являются такие показатели, как стандартное отклонение (волатильность) и дисперсия его доходности. Пусть имеются доходности акции за n равных периодов (ri,i=1, ..., n), тогда дисперсия и стандартное отклонение рассчитывают по формулам

где

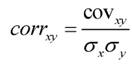

Для определения риска портфеля воспользуемся коэффициентом Вэтта, который определяется по формуле

Коэффициент Вэтта определяется как ковариация между активами, деленная на дисперсию. Знание ковариации не объясняет нам рискованный актив или нет. Но если мы разделим ковариацию на дисперсию портфеля, то мы получим обобщающий результат риска портфеля. Коэффициент Вэтта, в сущности является показателем корреляции, показывающий тесноту связи между результатами [3].

Таблица 1. Расчет доходности акций, входящих в портфель эмитентов

| Акции | Вес в %, от всего портфеля | Средняя доходность акции в % |

| ОАО «Русагро» | 30 % | 5 % |

| ОАО «Группа разгуляй» | 40 % | 14.4 % |

| ОАО «Фосагро» | 15 % | 4.6 % |

| ОАО «Уралкалий» | 15 % | 4.3 % |

Для расчета средней доходности нами была исследована доходность каждой акции за год, исходя из их значений по месяцам. Таким образом, наиболее доходными оказались акции ОАО «Группа разгуляй». Доходность остальных компаний относительно не высока, если сравнивать ее с акциями более крупных эмитентов российского фондового рынка. Их низкая доходность обусловлена тем, что предприятия агро-сектора в целом менее доходны, чем предприятия других секторов экономики. Портфель, сформированный из акций предприятий аграрного сектора и существенно зависимых от них, не обладает необходимой доходностью. Для оптимизации доходности портфеля и минимизации возможных рисков агроинвестору следует включить в портфель акции не только предприятий аграрного сектора и предприятий тесно связанных с ним, но и акции компаний из других секторов российской экономики . К сожалению, российский аграрный бизнес продолжает оставаться инвестиционно непривлекательным для широких слоев инвесторов [4; 5].

Список использованных источников

1. Дамодарян А.Е. Экономическая оценка инвестиций. 2004. 1232 с.

2. Investfuture [Электронный ресурс]. Режим доступа: http://investfuture.ru/russian_indexes/id/67 (дата обращения 22.12.2015).

3. Финансовые рынки: электронный учебник / под ред. С.В. Брюховецкой, Б.Б. Рубцова. М.: Финансовый университет, кафедра «Финансовые рынки и финансовый инжиниринг», 2013.

4. Шевцов В.В. Инвестиционный потенциал сельскохозяйственных предприятий Кубани // Экономика и современный менеджмент: теория и практика: матер. XXVIII междунар. науч.-практ. конф. (14 августа 2013 г.). Новосибирск, 2013. 216 с.

5. Шевцов Инвестиции населения - индикатор качества экономической среды в регионе // Вестник ИМСИТа. 2013. № 3-4.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ