Портфельный подход к управлению активами

И.Р. Винокур,

канд. техн. наук, доцент кафедры экономики и управления промышленным производством

ФГБОУ ВО «Пермский национальный исследовательский политехнический университет»,

А.В. Цветкова

студентка 2-го курса (магистратура) кафедры экономики и управления промышленным производством

ФГБОУ ВО «Пермский национальный исследовательский политехнический университет»,

Вестник Пермского национального исследовательского политехнического университета.

Социально-экономические науки

№4 2017

Актуальность темы исследования определена необходимостью внедрения эффективных моделей управления активами в компаниях, что обусловлено реализацией инвестиционных проектов и повышением роли российских компаний на мировом рынке. В данной статье рассмотрены различные точки зрения на понятие «управление предприятием». Также рассмотрены понятия активов, положения и критерии их формирования, портфель активов. Важной составляющей данной статьи является изучение принципов управления активами, в том числе портфельный подход, задача которого состоит в управлении всем жизненным циклом актива, начиная с момента создания и заканчивая этапом списания. Предложены этапы управления портфелем активов в виде блок-схемы с детальными шагами. Изучена модель оптимального портфеля ценных бумаг, автором которой является Марковиц. Исходя из рассмотренных проблем, возникающих в процессе формирования портфеля, предложен определенный подход к управлению активами, он осуществляется на основе портфельной стратегии, которая заключается в формировании совокупности портфелей предприятия, таких как портфель продукции, портфель финансовых вложений, портфель товаров и др. Каждый портфель есть дифференцированная совокупность элементов портфеля. Методика применима для предприятий различных отраслей экономики, дает возможность оценить как текущую, так и перспективную конкурентоспособность. Заключительной частью данной статьи является составление важных принципов при формировании портфелей активов и направлений совершенствования технологий управления активами.

Цель работы - рассмотреть понятие активов, положения и критерии формирования активов, портфель активов, раскрыть сущность управления активами как важной составляющей управления предприятием, рассмотреть портфельный подход в управлении активами и предложить направления совершенствования технологий управления активами.

В настоящее время проблемы в управлении активами наиболее важный вопрос в бизнес-деятельности любой компании, потому что наличие недостатков в управлении активами может привести к частичной или полной потере контроля над ними.

Предметом данного исследования являются активы предприятий, управление активами.

Рассмотрим понятие «Управление предприятием». Существует масса совершенно противоположных точек зрения к определению данного понятия. Это говорит о большом разнообразии точек зрения на данный вопрос и о глубоком непонимании определения. Так, об управлении говорит В. Колыхалов, директор Центра развития организационных технологий: «Управление - это борьба с отклонениями, потому что план - это прямая дорога к результату, а отклонения от плана есть отклонения от результата, который быстро и эффективно достигается при минимуме отклонений». Или, например, Питер Ф. Друкер, которого признают одним из передовых теоретиков в сфере организации и управления, утверждает, что «Управление - это особый вид деятельности, превращающий неорганизованную толпу в эффективную, целенаправленную и производительную группу» [1]. Проанализировав различные мнения и сопоставив их между собой, можно дать общее определение понятию «управление предприятием»: это совокупность способов влияния на конкретный объект управления для достижения максимальной цели при минимально затраченных ресурсах. Это определение находится в зависимости от объекта управления, целей, задач управления и других аспектов, так как предприятие - это единый организм, где все его составляющие должны быть взаимосвязаны по определенным законам логики, юриспруденции и морали.

В процессе управления предприятиями необходимо эффективное решение комплекса задач, т.е. в общем случае необходимо управлять финансами, управлять процессом производства, сбытом и снабжением, кадрами, внутренними службами [2]. Каждая выделенная составляющая в зависимости от масштабов и специфики деятельности предприятия включает в себя значительное число отдельных задач.

Одна из важных задач руководителя состоит в грамотном распоряжении ресурсами. Достаточно важной составляющей в этом процессе является умение управлять активами предприятия, так как это по существу влияет на эффективность развития производства, повышение конкурентоспособности предприятия, на улучшение финансового результата.

Трактовок определений «активы компании» множество, как в зарубежных источниках, так и в российских. Например, согласно Международной системе финансовой отчетности (МСФО), «активы» - это ресурсы, контролируемые организацией в результате событий прошлых периодов, от которых ожидается получение экономической выгоды в будущем [3]. Похожие мысли и у американских исследователей: в SFAC 6 (Statements of Financial Accounting Concepts, США) активы объясняются как вероятный будущий доход от объектов, обусловленный предшествующими хозяйственными операциями или событиями и контролируемый хозяйствующей единицей. А в России Концепцией бухгалтерского учета в рыночной экономике понятие «активы» формулируется так: «Активами считаются хозяйственные средства, контроль над которыми организация получила в результате свершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущее» [4]. Все эти трактования, как и многие другие, очень родственны друг другу. Экономические выгоды - это возможность активов в будущем прямо или косвенно способствовать поступлению денежных средств в организацию. Возможность актива принести будущие экономические выгоды появляется в случае: если он может использоваться как отдельный актив от других активов либо в совокупности с другими активами в производстве продукции, работ, услуг, либо для целей продажи; если возможен обмен актива на какой-либо другой или использование его для погашения обязательств; если существует возможность распределения его между учредителями, акционерами организации.

Одной из важных классификаций активов является классификация по характеру участия в производственном процессе. В соответствии с данной классификацией активы подразделяются на внеоборотные и оборотные, что соответствует структуре бухгалтерского баланса (или долгосрочные и краткосрочные в соответствии с классификацией GAAP).

К положениям образования активов можно отнести следующие аспекты:

- учет перспектив на развитие;

- соответствие объема и структуры формируемых активов объемам и процессам разработки, производства, реализации производимой продукции, товаров, работ, услуг и управления деятельностью;

- оптимизация затрат на формирование активов для целей эффективности использования активов;

- обеспечение ускорения оборачиваемости активов, окупаемости в процессах деятельности;

- выявление таких видов активов, которые способны на повышение уровня продуктивности, конкурентоспособности компании на рынке.

Далее рассмотрим критерии формирования активов:

- Альтернативность. Необходимо рассматривать все возможные варианты создания активов.

- Оптимальность. Существуют критерии оптимальности, которые обусловливаются предприятием для выбора наилучшего варианта.

- Обоснованность. Она должна просчитываться с разных позиций, в том числе с экономической, юридической, кадровой, рисковой и др.

- Конкурентоспособность. Сравнение с конкурентами носит обязательный характер при формировании активов предприятия.

- Соответствие любого вида актива стратегическим принципам и задачам, установленным предприятием.

- Результативность в деньгах и в товарах.

Стоит отметить, что активы могут формироваться централизованно, т.е. руководством компании, и децентрализованно - подразделениями, если права передаются от руководителя к подчиненному на основании бюджетов.

При формировании активов в первую очередь рассматривают и оценивают все существующие способы приобретения, такие как покупка, мена, разработка, создание, аренда, аутсорсинг, инвестиции и др. Далее, определяют источники привлечения активов. Они могут быть как внешними, так и внутренними, но главное, чтобы они были надежными, способными на долгосрочные отношения и обеспечивали рост бизнеса. Немаловажным этапом в формировании является анализ способов финансирования.

Источниками формирования активов являются собственный капитал -собственные источники формирования и обязательства - заемные источники формирования. И те и другие составляют пассив бухгалтерского баланса. Пассивы располагаются в противоположной активам части бухгалтерского баланса и обязательно равны им.

Перейдем к важной составляющей данной статьи - управлению активами.

Каждое предприятие имеет материальные активы, перечисленные выше, которые числятся на его балансе и находятся на каком-то этапе своего жизненного цикла. Глобальной задачей является управление всем жизненным циклом актива, начиная с момента создания (приобретения) и заканчивая этапом списания, которая с помощью специальных инструментов решается в рамках управления активами. В целом управлять активами, охватывая все этапы жизненного цикла на предприятии, очень сложно. Данная задача должна быть разбита на части в соответствии с каждым этапом жизненного цикла. Каждый этап жизненного цикла - один или несколько бизнес-процессов, связанных между собой: бизнес-процесс создания (изготовления) или приобретения актива, обслуживания, продажи (цикл жизни товара на рынке), ремонта, списания актива и т.д. Необходимо организовать эффективное управление этими бизнес-процессами, учитывая зависимости и связи между ними, чтобы повысить эффективность управления активами на предприятии.

Рассмотрим портфельный подход в управлении активами. Портфельный подход, основные элементы которого рассмотрим ниже, предполагает восприятие активов и пассивов предприятия как элементов единого целого -портфеля, сообщающих ему характеристики риска и доходности.

Портфель - это группа активов, которых объединяет ответственность за них у одного собственника. Управляющий портфелем отвечает за прибыльность портфеля в каждый момент его жизненного цикла.

Далее рассмотрим определение портфеля активов с точки зрения различных авторов.

Портфель - это набор активов (пассивов) - титулов собственности или иных благ: который представляет собой композитный (составной) актив (пассив), имеющий параметры риска и доходности (стоимости), изменяющиеся под воздействием комбинации двух факторов:

- изменения состава портфеля (выбытие активов, обмен);

- изменения риска и доходности (стоимости) составляющих портфель активов (пассивов) в связи с изменением как самих активов (пассивов), так и прочей конъюнктуры [5].

«Словарь финансовых терминов» Моргана Стэнли (Morgan Stanley) предлагает следующее объяснение термина «портфель» (portfolio).

Если вы имеете более одной ценной бумаги, у вас есть портфель инвестиций. Вы создаете портфель, покупая дополнительные акции, облигации, взаимные фонды или другие инвестиции. Ваша цель - увеличить стоимость портфеля, выбирая инвестиции, которые, по вашему предположению, будут расти в цене. Согласно современной теории портфеля, вы можете уменьшить риск ваших инвестиций, создавая диверсифицированный портфель, включающий ценные бумаги разных типов или классов, чтобы по крайней мере некоторые из них могли иметь высокую доходность при любой экономической обстановке.

Задача управления портфелем активов - это управление позиционированием товаров и услуг, других активов, которое связано с определением текущего позиционирования и выбора варианта стратегического достижения желаемой позиции на рынке [6].

Управление портфелем активов и внедрение технологий их управления должно быть не только на уровнях управляющих отделов, менеджеров и исполнителей, менеджеров проектов, оно должно быть установлено на верхних уровнях управления и соответствовать стратегическим направлениям деятельности.

При управлении портфелем менеджерам необходимо постоянно контролировать составляющие портфеля - управлять инвестициями организации (рассматривать конкурирующие инициативы) и выбирать те, которые эффективнее позволяют диверсифицировать бизнес-цели (диверсифицировать риски инвестиций, осуществлять постоянный надзор и принимать решения о продолжении, отмене или завершении определенных инициатив) [7].

Управление портфелем активов в организации является важной составляющей управления, которое предполагает постоянное отслеживание и управление всеми инициативами организации, эффективное использование и позиционирование всех ресурсов (человеческих, финансовых, технических), а также управление рисками [8].

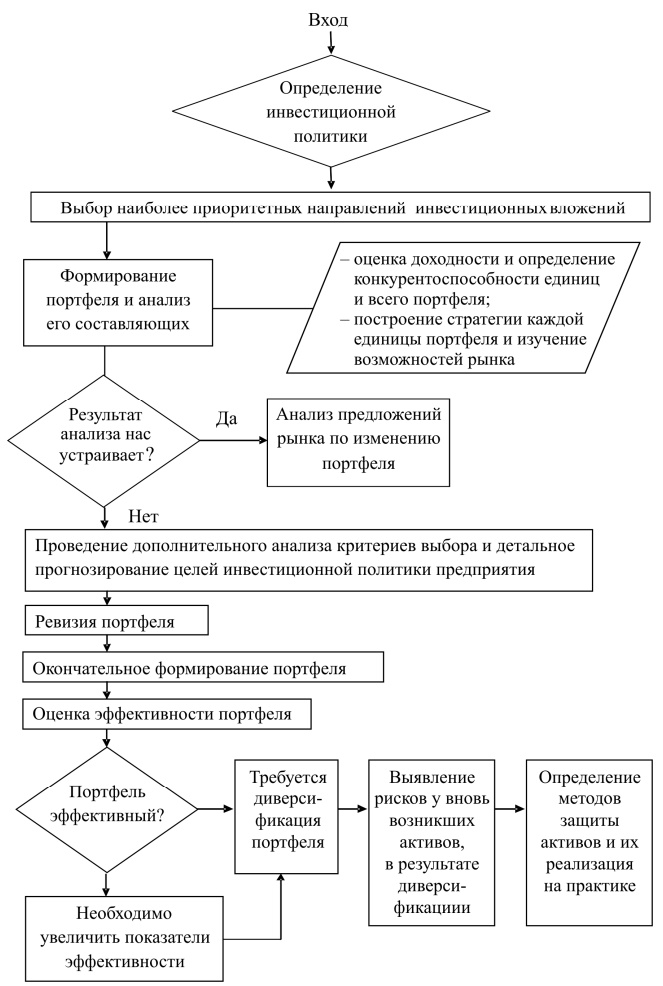

Выделим этапы управления портфелем активов: определение инвестиционной политики, проведение анализа составляющих портфеля (продуктов, товаров, ценных бумаг), формирование элементов портфеля, ревизия портфеля, оценка эффективности портфеля, диверсификация портфеля, выявление рисков, определение методов защиты активов и их реализация на практике (рис. 1).

Рис. 1. Этапы процесса управления портфелем активов

Анализ и диагностирование портфеля активов (товаров, продуктов) заключается в необходимости оценивания не только его настоящего состояния, но и перспективы как в целом всего портфеля, так и в разрезе его составляющих. Поэтому анализ портфеля должен включать совокупность следующих трех моментов: стратегических целей организации, имеющихся источников инвестирования и возможностей рынка и должен включать:

- оценку целостности и сбалансированности портфеля в целом и его составляющих (каждой группы, вида актива),

- выбор основных параметров для анализа портфеля,

- полный анализ портфеля по выбранным критериям,

- достоверный учет информации о портфеле,

- по результатам анализа портфеля составление предложений по изменению портфеля и анализ изменений [9].

Каждый актив (составляющий) портфеля проходит свой жизненный цикл, отличный от жизненного цикла других активов как по форме, так и по протяженности того или иного этапа жизненного цикла. Все активы портфеля в любой момент времени образуют определенное системное состояние портфеля, которое характеризуется суммой этапов жизненных циклов различных активов. Данное суммарное состояние портфеля обеспечивает определенный уровень доходов фирмы, затрат и прибыли, поэтому является чисто экономическим фактором. Поэтому в процессе управления портфелем необходимо решать задачи формирования портфеля, сбалансированного по этапам жизненного цикла составляющих портфеля [10].

В сегодняшнее время нет единого универсального метода формирования портфелей активов. Управляющим портфелем (портфелями) активов необходимо предложить широкий спектр инструментов в данной области. В развитие методов формирования портфелей активов, портфельной теории серьезный вклад внесли ученые: Дж. Линтнер, Г. Марковиц, Дж. Вильямс, Ф. Модельяни, М. Миллер, Дж. Тобин, У. Шарп, И. Фишер и др. Наши российские ученые также внесли достаточный вклад в совершенствование методов управления портфелями активов. Среди них: Г. Агасандян, Д. Денисов, М. Ломакин, М. Кудрявцев, А. Ерешко, В. Марков, А. Середа, Е. Царегородцев, А. Шапкин и др.

Современной проблемой теории инвестиций является выбор портфеля, поскольку управляющие инвесторы предпочитают одному активу вклады в различные активы. Смысл самого портфеля - улучшение инвестиционной политики, так как совокупности активов придаются такие инвестиционные характеристики, которые невозможно достичь с позиции отдельного актива и возможны только при их сочетании [11]. В данном случае оценка и конкретных активов, и их портфелей должна учитывать оба важнейших фактора: и риск, и доходность. Риск имеет при этом количественную оценку. Необходимо учитывать взаимные связи между доходностями активов. Данный учет позволяет существенно снизить риск всего портфеля по сравнению с риском включенных в него активов и позволяет проводить эффективную диверсификацию портфеля [12].

Проблема управления портфелем ценных бумаг (ПЦБ), активов и пассивов, финансовых инструментов является центральной в финансовой теории и практике и фундаментальной в теории принятия решений как задача управления в условиях неопределенности. Исследованиями этой проблемы занимались такие ученые, как Р. Беллман, Дж. Данциг, Р. Мертон. Ученик Данцига Г.Марковиц первым сформулировал проблему управления портфелем как задачу исследования операций и теории игр. Статья Г. Марковица, опубликованная в 1952 году в журнале по финансовым вопросам «Journal of Finance» «Выбор портфеля (Portfolio Selektion)», считается началом современной теории инвестиций. Марковиц предложил математическую модель оптимального портфеля ценных бумаг. Марковиц отмечал, что инвестор, целью которого является одновременно максимизация ожидаемой доходности и минимизация неопределенности, в итоге имеет две цели, которые противоречат друг другу и баланс которых обязательно должен быть, когда принимается решение о приобретении активов. Необходимость проведения диверсификации активов является следствием этих двух противоречащих целей, т.е. приобретения не одной, а нескольких ценных бумаг (либо других активов) [13].

В соответствии с теорией Марковица портфельный риск имеет две составляющие. Первая - это риск систематический, которого невозможно избежать, ему подвержены все финансовые вложения (в частности, ценные бумаги) в основном в равной степени. Вторая - специфический риск для конкретных финансовых вложений (ценных бумаг), который возможно спрогнозировать и даже избежать, управляя портфелем ценных бумаг [14, 15].

Марковиц постоянно усовершенствовал предложенную модель. Ученик Марковица У. Шарп занимался развитием его модели. Работы У. Шарпа называют моделями долгосрочных активов CAPM (Capital Asset Price Model). В настоящее время модель Марковица используется в основном на первом этапе формирования портфеля активов, т.е. на этапе выбора инвестирования капитала и его распределении по различным типам активов: облигациям, акциям, недвижимости и т.д. Модель Шарпа используется на втором этапе, когда капитал, уже инвестированный в определенный сегмент рынка активов, подлежит распределению между конкретными отдельными активами выбранного сегмента (т.е. по конкретным акциям, облигациям и т.д.).

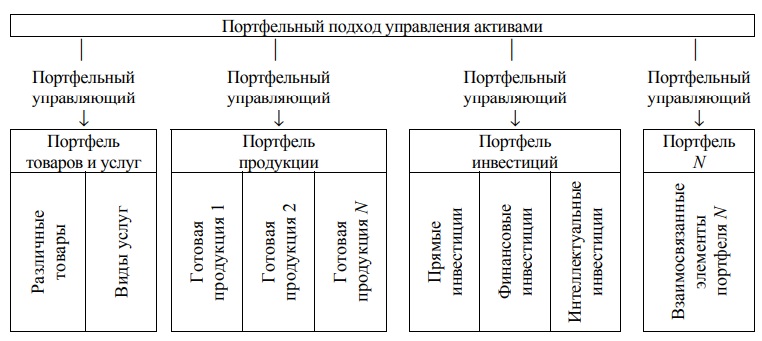

Предлагаемый данной статьей портфельный подход к управлению активами осуществляется на основе портфельной стратегии, главная цель которой заключается в формировании совокупности портфелей предприятия: портфель продукции, портфель финансовых вложений, портфель товаров и др. (рис. 2). Каждый портфель есть дифференцированная совокупность элементов портфеля.

Рис. 2. Портфельный подход управления активами

При управлении активами, в том числе и с точки зрения портфельного подхода, обозначим следующие важные моменты:

1. При формировании портфелей их управляющим необходимо исходить из портфельных соображений, которые должны основываться на том, что каждый из портфелей должен быть оптимальным, основой которой является теорема «об эффективном множестве портфелей». Поэтому портфельный управляющий должен выбрать оптимальный портфель, который должен обеспечить: максимальную ожидаемую доходность для некоторого уровня риска; обеспечить минимальный риск для некоторого значения ожидаемой доходности.

2. Не менее важные соображения - составляющие портфеля должны быть в соответствующей форме и в таком месте, чтобы была обеспечена их безопасность с целью эффективного их использования в деятельности предприятия. Так как не всегда каждому элементу портфеля соответствуют все перечисленные свойства в одинаковой мере, поэтому необходим компромисс. Важная задача при формировании портфеля - достижение наибольшего оптимального сочетания между эффективностью и безопасностью. Под безопасностью здесь следует понимать защиту активов.

3. При принятия решения о составе портфеля (элементов) необходимо обоснование критериев (параметров) выбора элементов портфеля, в том числе и их количественный состав, например, при формировании портфеля продукции критериями могут быть: рентабельность, выручка от продажи продукции, удельный вес конкретного вида продукции в объеме продаж и другие.

4. Необходимо уменьшать риск портфеля активов, создавая диверсифицированный портфель. Снижение риска достигается, когда включаются в портфель различные элементы, не связанные между собой очень тесно с целью избежания синхронности циклических колебаний их деловой активности. В этом случае небольшие доходы по одному или нескольким элементам портфеля компенсируются достаточно высоким уровнем доходов по другим. Для эффективного перераспределения элементов необходимо совершенствовать методики диверсификации.

5. Следует осуществлять постоянный анализ составляющих портфеля (продуктов, товаров, ценных бумаг), комплексную оценку эффективности портфеля в последующем.

6. Необходимо управлять инвестициями организации, выбирая те, которые лучше поддерживают и позволяют диверсифицировать риски инвестиций.

7. Надо осуществлять постоянный надзор и принимать решения о том, какие инициативы принять, какие продолжить, а какие отменить или завершить.

8. Необходимо принять правильное управленческое решение для стабилизации деятельности портфеля.

Список литературы

1. Колыхалов В. Портал «Управление производством» 05.12.2014 [Электронный ресурс]. - URL: http://www.up-pro.ru/library/opinion/ponyatie-upravle-niya.html (дата обращения: 27.01.2016).

2. Быкова Е.С., Шубина Н.Н. Особенности практики применения алгоритма мониторинга институциональной среды в стратегическом планировании системы менеджмента качества // Вестник Пермского национального исследовательского политехнического университета. Социально-экономические науки. - 2016. - № 2. - С. 154-164.

3. Международная система финансовой отчетности (МСФО) [Электронный ресурс]. - URL: http://www.minfin.ru (дата обращения: 19.01.2017).

4. Концепция бухгалтерского учета в рыночной экономике России [Электронный ресурс]: одобр. Методол. советом по бухг. учету при М-ве финансов Рос. Федерации и Президентским советом Ин-та проф. бухг. 29 дек. 1997 г. - URL: http://www.minfin.ru (дата обращения: 19.01.2017).

5. Ландреви Ж., Леви Ж., Линдон Д. Меркатор. Теория практика маркетинга: пер. с фр.: в 2 т. / Междунар. центр фин.-экон. развития. - М., 2006. - Т.1. - 330 с.

6. Бедских О.С. Разработка комплексной методики анализа и управления ассортиментом производственного предприятия // Вестник ИНЖЭКОНА. Сер. Экономика. - 2007. - № 3 (16). - С. 221-225.

7. Ассель Г. Маркетинг: принципы и стратегии: учеб. для вузов. - М.: ИНФРА-М, 2001. - 804 с.

8. Ансофф И. Стратегическое управление. - М.: Экономика, 1989. - 328 с.

9. Академия рынка: маркетинг: пер. с фр. / А. Дайан, Ф. Букерель, Р. Ланкар [и др.]; науч. ред. А.Г. Худокорков. - М.: Экономика, 1993. - 572 с.

10. Винокур И.Р., Харитонов В.А., Махлес Р.М. Развитие методов управления портфелем активов на основе нового класса моделей рынков и рыночных отношений // Вестник Пермского университета. Экономика. - 2012. - № 4 (15). - С. 89-68.

11. Рынок ценных бумаг: учеб. / под ред. В.А. Галанова, А.И. Басова. -2-е изд., перераб. и доп. - М.: Финансы и статистика, 2004. - 448 с.

12. Буренин А.Н. Управление портфелем ценных бумаг / Науч.-техн. о-во им. акад. С.И. Вавилова. - М., 2008. - 440 с.

13. Хруцкий В.Е., Корнеева И.В. Современный маркетинг: Настольная книга по исследованию рынка: учеб. пособие. - 3-е изд., перераб. и доп. - М.: Финансы и статистика, 2003. - 560 с.

14. Колтынюк Б.А. Рынок ценных бумаг: учеб. - СПб.: Изд-во Михайлова В.А., 2008. - 427 с.

15. Винокур И.Р., Мугатарова А.А. Аспекты управления портфелем активов // Формирование гуманитарной среды в вузе: инновационные образовательные технологии. Компетентностный подход: материалы Х1У Всерос. науч.-практ. конф. - Пермь: Изд-во Перм. нац. исслед. политехн. ун-та, 2014. - С. 83-89.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ