Совершенствование методики анализа платежеспособности и ликвидности организаций

Л.И. Ушвицкий

доктор экономических наук,

А.В. Савцова

кандидат экономических наук,

доцент,

А.В. Малеева

кандидат экономических наук,

профессор

Северо-Кавказский государственный технический университет

После оценки имущественного положения и структуры активов и пассивов организации оценивается эффективность ее деятельности.

Прибыль является важнейшей экономической категорией, определяющей основную цель деятельности любой организации, и ее основным элементом финансовых ресурсов. Прибыль наиболее полно отражает эффективность производства, объем и качество произведенной продукции, финансовое состояние, оказывает стимулирующее воздействие на укрепление коммерческого расчета, а значит, и платежеспособности. В целях углубления оценки платежеспособности выполняется анализ прибыли организаций (табл. 1).

Далее прибыль организации оценивается в зависимости от положительного (+) или отрицательного (-) значения ее уровня и в зависимости от сочетания приводимых характеристик (табл. 2).

Источники информации для анализа прибыли организации

На уровень и динамику показателей рентабельности оказывает влияние вся совокупность производственно-хозяйственных ресурсов: уровень организации производства и управления; структура капитала и его источников; степень использования производственных ресурсов; объем, качество и структура продукции; затраты на производство и себестоимость изделий; прибыль по видам деятельности и направления ее использования. В процессе осуществления производственно-хозяйственной деятельности производится оценка рентабельности организации. Первоначально определяется рентабельность продаж, которая характеризует полученную прибыль (ПП) на один рубль проданной продукции (РП):

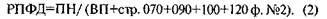

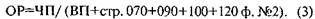

где ВП - выручка от продаж (стр. 010 ф. №2).

Рентабельность производственно-финансовой деятельности организации в целом рассчитывается как отношение прибыли до налогообложения к величине всех доходов (РПФД):

Общая рентабельность отражает итоговую эффективность деятельности организации, т.е. размер чистой прибыли на один рубль полученного дохода (ОР):

Таблица 1

| Форма № 1 | Форма № 2 |

| Стр. 470 «Нераспределенная прибыль (непокрытый убыток)» (НУ) (достаточность источников покрытия убытка означает, что 50% прибыли до налогообложения, получаемой предприятием, достаточно для покрытия убытка) | Стр. 030 «Валовая прибыль» (ВП) |

| — | Стр. 050 «Прибыль (убыток) от продаж» (ПП) |

| — | Прибыль (убыток) до налогообложения (ПН) |

| — | Стр. 190 «Чистая прибыль (убыток) отчетного периода)» |

Таблица 2 Критерии для оценки прибыли

| Значения и варианты сочетания показателей | Оценка в баллах |

| Положительные значения по всем показателям прибыли, убыток прошлых лет отсутствует, либо есть при достаточности источников его покрытия | 5 |

| Положительные значения по всем основным показателям прибыли при незначительных значениях чистой прибыли, допускается наличие непокрытого убытка прошлых лет при достаточности источников его покрытия | 4 |

| Положительные значения основных показателей прибыли при отсутствии ПОД и незначительных значениях чистой прибыли, допускается наличие непокрытого убытка прошлых лет при достаточности источников его покрытия | 3 |

| Значение прибыли от продаж или валовой прибыли отрицательное при незначительных значениях чистой прибыли, непокрытый убыток прошлых лет отсутствует | 2 |

| Значение прибыли от продаж или валовой прибыли отрицательное при незначительных значениях чистой прибыли и наличии непокрытого убытка прошлых лет; Допущен убыток отчетного периода | 1 |

Таблица 3 Критерии для оценки рентабельности

| Значения и варианты сочетания показателей | Оценка в баллах |

| Все показатели рентабельности положительные | 5 |

| Значение ОР или ПН отрицательное, значение ПП положительное | 4 |

| Значение ОР и ПН положительные, значение ПП отрицательное Значение ОР и ПН отрицательные, значение ПП положительное | 3 |

| Значение ОР и ПП отрицательные, значение ПН положительное Значение ПН и ПП отрицательные, значение ПП положительное | 2 |

| Все значения рентабельности отрицательные | 1 |

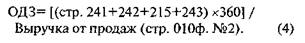

Расчеты выполняются по данным табл. 3. Ускорение оборачиваемости оборотных средств уменьшает потребность в них и позволяет организациям высвобождать часть оборотных средств. В результате ускорения оборота высвобождаются вещественные элементы оборотных средств, меньше требуется запасов сырья, материалов, топлива, заделов незавершенного производства, а следовательно, высвобождаются и денежные ресурсы, ранее вложенные в эти запасы. Высвобожденные денежные ресурсы откладываются на расчетном счете организаций, в результате чего улучшается их финансовое состояние, укрепляется платежеспособность. Оценка оборачиваемости осуществляется через систему показателей, выявляющих деловую активность организации. Оборачиваемость дебиторской задолженности (ОДЗ) — характеризует период с момента возникновения дебиторской задолженности до момента ее погашения, и чем ниже данный показатель, тем быстрее предприятие осуществляет сбыт продукции:

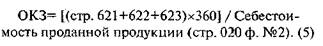

Оборачиваемость кредиторской задолженности (ОКЗ) — отражает период с момента возникновения кредиторской задолженности до момента ее погашения:

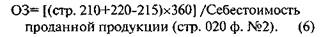

Длительность оборота запасов (ОЗ) — характеризует средний срок хранения и переработки:

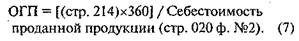

Период оборачиваемости готовой продукции (ОГП) — характеризует средний период нахождения готовой продукции на складах:

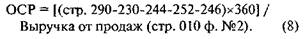

Оборачиваемость всех оборотных активов (ОСР) — характеризует длительность всего производственно-хозяйственного цикла, т. е. отражает, в течение какого периода времени денежные средства иммобилизованы в товарно-материальных запасах и расчетах:

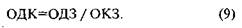

Отношение оборачиваемости дебиторской задолженности к оборачиваемости кредиторской задолженности (ОДК) характеризует превышение оборачиваемости дебиторской задолженности над оборачиваемостью кредиторской задолженности и свидетельствует о потерянных доходах организации, которые оно имело бы с одного оборота:

Таблица 4 Рекомендуемые значения показателей оборачиваемости

| Наименование показателей | Оптимальные значения |

| Период оборачиваемости дебиторской задолженности (ОДЗ) | Не более 90 дней |

| Период оборачиваемости кредиторской задолженности (ОКЗ) | Тоже |

| Период оборачиваемости запасов (ОЗ) | Тоже |

| Период оборачиваемости готовой продукции (ОГП) | Не более 30 дней |

| Период оборачиваемости оборотных активов (ОСР) | Не более 150 дней |

Таблица 5 Критерии для оценки показателей оборачиваемости

| Значения и варианты сочетания показателей | Оценка в баллах | |||||

| ОДЗ | ОКЗ | ОСР | ОГП | ОЗ | ОДЗ/ОКЗ | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| + | + | + | + | + | + | 5 |

| + | + | + | - | - | + | 4 |

| + | + | + | + | + | - | |

| + | + | - | - | - | - | 2 |

| - | + | - | - | - | Показатель не учитывается | |

| + | + | + | - | - | - | 3 |

| + | + | - | - | - | + | |

| + | - | - | - | - | Показатель не учитывается | |

| - | - | - | - | - | - | I |

Оценка показателей оборачиваемости по приведенной методике выполняется на основании данных табл, 4 и 5 и оценивается в зависимости от соответствия оптимальным значениям (+) или не соответствия им (—) и в зависимости от их сочетания.

Итоговая оценка всей группы показателей эффективности деятельности организаций вычисляется путем умножения балла, выставленного по каждому показателю группы, на все показатели в группе.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ