Ключевые аспекты управления прибылью организации

Малых Н.И.,

к.э.н., доцент кафедры

«Финансовый менеджмент»;

Борисова О.В.,

к.э.н., доцент кафедры

«Финансовый менеджмент»

Финансовый университет

при Правительстве РФ

Аудит и финансовый анализ

2-2014

В статье освещаются ключевые вопросы управления прибылью организации, приводится понятие «прибыль», раскрываются экономический и бухгалтерский подходы к ее определению, рассматриваются факторы, влияющие на ее размер. Авторами делается вывод о необходимости системного подхода к управлению прибылью на стадиях ее формирования, распредепения и использования.

Основной целью любой коммерческой организации является получение прибыли. Прибыль является главным индикатором экономического развития организации. Цель управления прибылью состоит в максимизации ее абсолютной величины и стабильности формирования во времени. Прибыль отражает:

- результат финансово-хозяйственной деятельности организации и награду за предпринимательский риск;

- эффективность управления операционной, инвестиционной и финансовой деятельностью организации;

- является наиболее дешевым источником финансирования потребности организации в капитале и занимает основное место в иерархии финансирования.

Сегодня понятие экономической и бухгалтерской прибыли четко разграничены.

- Согласно первому подходу, расчет прибыли делается по данным рынка (например, прибыль - это разница в рыночной капитализации компании на конец и начало периода).

- Согласно второму подходу, прибыль - это разница между доходами и расходами организации, признанными и отнесенными к отчетному периоду. Методика ее расчета приведена в ф. №2 бухгалтерской отчетности.

Экономическая прибыль (ЕР) определяется как результат работы капитала. По сути она является прибылью, оставшейся после расходов на обслуживание всего капитала, включая собственный. Данный показатель выступает мерой степени увеличения стоимости инвестиций акционеров. Ее расчет возможен для ор-ганизаций, акции которых участвуют в листинге.

В работе Т. Коупленда [10, с. 576] приведена следующая модель ее расчета:

ЕР = инвестированный капитал * (ROIC - WACC), (1)

где ROIC- рентабельностью инвестированного капитала;

WACC- средневзвешенная стоимость капитала.

Средневзвешенная стоимость капитала - общая сумма средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему.

WACC = ∑(n) (K i*d i ), (2)

где

WACC- цена капитала;

K i- цена i-ro источника средств;

d i - удельный вес (доля) i-го источника средств в их общей сумме;

n - количество источников средств.

Экономическая прибыль преобразует факторы стоимости, такие как рентабельность инвестиций и темпы роста в единый денежный показатель (поскольку рост связан с величиной инвестированного капитала или размером компании) и может быть определена по формуле:

EP = NOPLAT – Плата за капитал = NOPLAT – Инвестиционный капитал * WACC, (3)

где NOPLAT - посленалоговая прибыль от основной деятельности.

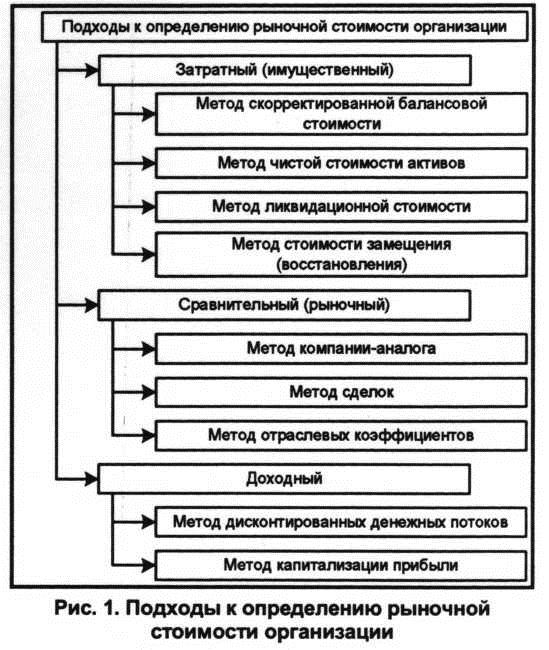

Критерий экономической прибыли используется в любом из трех основных подходов к определению рыночной стоимости организации: доходном, затратном, сравнительном (рис. 1) [2-4].

Организация «стоит больше или меньше, чем ее инвестированный капитал, лишь в той мере, в какой она зарабатывает больше или меньше своих средневзвешенных затрат на капитал, т.е. надбавка или скидка к инвестированному капиталу должна быть равна приведенной стоимости ее будущей экономической при-были» [10, с. 168].

Стоимость организации = Инвестированный капитал + Надбавка (скидка) = Инвестированный капитал + Приведенная стоимость прогнозируемой экономической прибыли. (4)

В свою очередь приведенная стоимость экономической прибыли может быть определена по формуле бессрочной ренты. Рассмотрим это утверждение на примере.

Пусть организация «X» инвестировала 20 млн. руб., рентабельность инвестированного капитала составляет 10%, а средневзвешенные затраты на капитал - 7%. Экономическая прибыль составит:

ЕР = 20 000 000 * (0,1 - 0,07) = 600 тыс. руб.

Теперь предположим, что организация «X» инвестировала капитал на длительный срок и необходимо определить ее стоимость.

Стоимость организации = 20 000 00 + 600 000 / 0,07 = 28 571 428,57 руб.

Проверим результат, воспользовавшись формулой приведенной стоимости свободного денежного потока. Для этого сначала определим чистую операционную прибыль, далее рассчитаем приведенную стоимость.

Чистая операционная прибыль = 20 000 000 * 0,1 = 2 000 000 руб.

Приведенная стоимость =2000 000 / 0,07 = 28 571 428,57 руб.

Следовательно, использование модели экономической прибыли позволяет проводить оценку стоимости организации для потенциальных инвесторов с минимальными финансовыми и временными затратами [6, с. 168, 169].

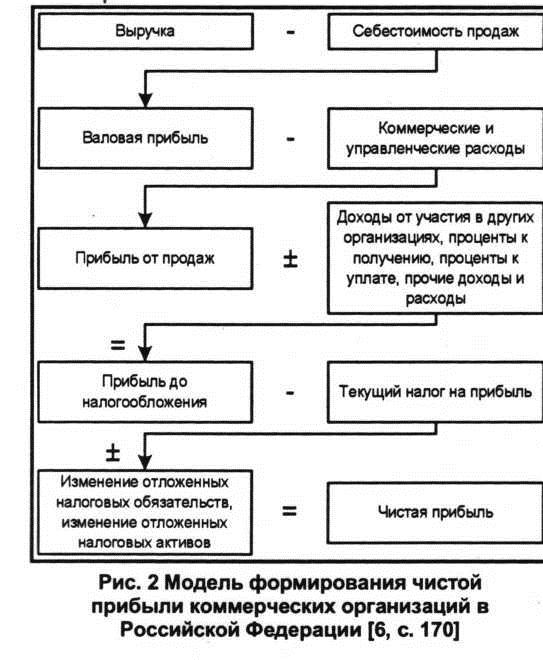

Бухгалтера весьма осторожно относятся к рыночным оценкам, они не считают их абсолютно реальными, поскольку в этих оценках присутствуют спекулятивные рыночные ожидания и нереализованные доходы и расходы. Ввиду многообразия доходов и расходов, а также различия в интересах лиц, имеющих прямое или косвенное отношение к организации, исчисляются различные показатели прибыли. В ф. №2 бухгалтерской отчетности «Отчет о финансовых результатах» приведен расчет следующих видов прибыли:

- валовая прибыль;

- прибыль от продаж;

- прибыль до налогообложения (бухгалтерская прибыль, балансовая прибыль);

- чистая прибыль;

- базовая прибыль (убыток) на акцию;

- разводненная прибыль (убыток) на акцию.

Модель формирования чистой прибыли коммерческих организаций представлена на рис. 2.

Часть чистой прибыли используется для образования (пополнения) обязательных и предусмотренных уставными документами фондов и резервов (например, резервного капитала), а оставшаяся часть потенциально может быть распределена среди собственников. Чистая прибыль, не изъятая собственниками и не использованная для формирования фондов и резервов, отражается в балансе в накопительном порядке в пассивной статье «Нераспределенная прибыль (непокрытый убыток)».

Процесс управления прибылью включает три взаимосвязанных этапа: анализ, планирование и контроль.

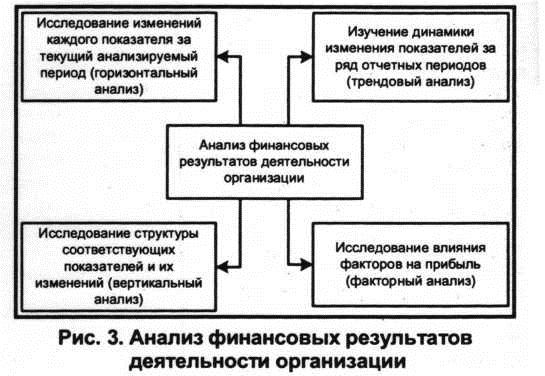

Анализ финансовых результатов включает сравнение эффективности деятельности организации с эффективностью других организаций, работающих в той же отрасли, а также оценку тенденций ее положения во времени. Схема анализ финансовых результатов деятельности организации представлена на рис. 3.

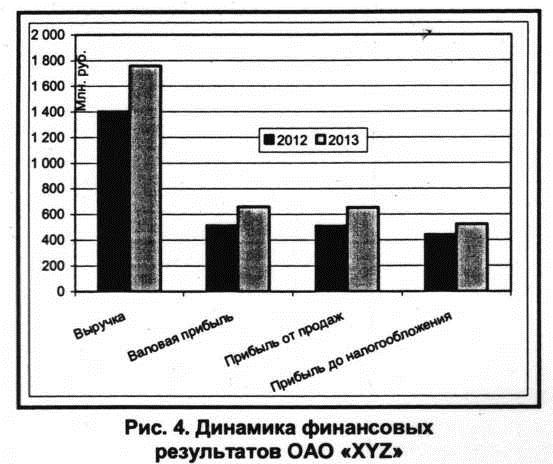

В качестве примера рассмотрим финансовые результаты деятельности ОАО «XYZ». Результаты горизонтального анализа финансовых результатов Открытого акционерного общества (ОАО) «XYZ» представлены в табл. 1.

Таблица 1. Горизонтальный анализ отчета о финансовых результатах ОАО «ХУZ»

Тыс. руб

| Показатель | 2012 г. | 2013 г. | Темп роста, % | Абсолютный прирост |

| Выручка (нетто) от реализации продукции | 1 401 630 | 1 759295 | 125,52 | 357 665 |

| Себестоимость реализованных товаров | 886 421 | 1 099477 | 124,04 | 213 056 |

| Валовая прибыль | 515 209 | 659 818 | 128,07 | 144 609 |

| Коммерческие расходы | 4 015 | 5 673 | 141,30 | 1 658 |

| Прибыль (убыток) от реализации | 511194 | 654145 | 127,96 | 142 951 |

| Проценты к получению | 395 | 2 997 | 758,73 | 2602 |

| Проценты к уплате | 30428 | 34 936 | 114,82 | 4 508 |

| Доходы от участия в др. организациях | 7 231 | 7 016 | 97,03 | -215 |

| Прочие доходы | 137415 | 107 832 | 78,47 | -29 583 |

| Прочие расходы | 184 898 | 214 496 | 116,01 | 29 598 |

| Прибыль (убыток) до налогообложения | 440 909 | 522 558 | 118,52 | 81 649 |

| Чистая прибыль (убыток) отчетного периода | 352 309 | 421 105 | 119,53 | 68 796 |

Проведенный анализ свидетельствует о положительной динамике финансовых результатов ОАО «ХУZ» (рис. 4).

Выручка ОАО «ХУZ» выросла в 2013 г. по сравнению с предыдущим годом на 25,52%. Темп прироста себестоимости составил 24,04%. Незначительное превышение роста объема продаж над ростом себестоимости обеспечило некоторое опережение роста валовой прибыли над ростом объема продаж. Валовая прибыль выросла на 28,07%. Необходимо отметить значительный рост коммерческих расходов. В абсолютном выражении коммерческие расходы выросли на 1 658 тыс. руб. (в то время как себестоимость выросла на 213 056 тыс. руб.), однако в процентном выражении их рост составил 41,3%. Прибыль от продаж, таким образом, выросла на 142 951 тыс. руб. (на 27,96%).

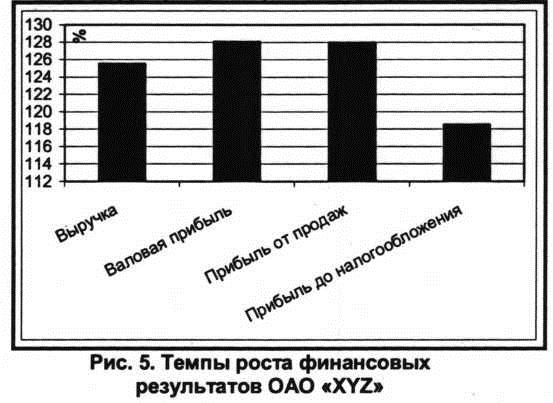

Прибыль от продаж выросла на 142 951 тыс. руб. (на 27,96%), прибыль до налогообложения выросла лишь на 81 649 тыс. руб. (на 18,52%), что представлено на рис. 5.

Рассмотрим, как изменялись показатели прибыли за период 2008-2013 гг. (табл. 2).

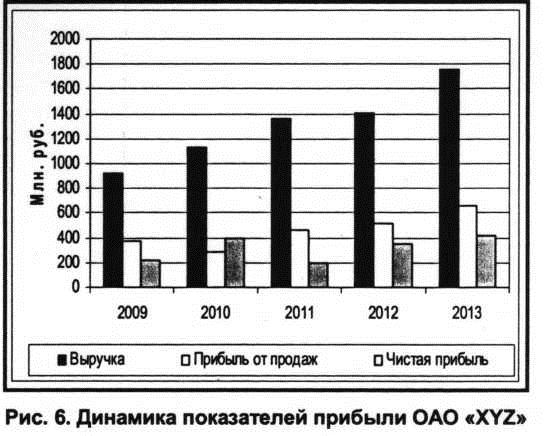

В 2009 г. произошло снижение прибыли от продаж по сравнению с предыдущим годом, однако чистая прибыль ОАО «ХУZ» выросла, что было обусловлено значительным ростом прочих доходов. Начиная с 2010 г., прибыль от продаж ежегодно увеличивается и превышает чистую прибыль организации. Выручка ОАО «ХУZ» растет на протяжении всего рассматриваемого периода. Однако темпы роста прибыли отстают от темпов роста объемов продаж, что вызвано опережающим ростом расходов над доходами (рис. 6). Объем продаж вырос за рассматриваемый период на 90,2%, прибыль от продаж - на 76,6%.

Динамика финансовых результатов от основной деятельности ОАО «ХУZ» положительна. Анализ прочие доходов и расходов организации показал общее снижение прочих доходов, включая процентные доходы и доходы от участия в других организациях, на 27 196 тыс руб. и рост прочих расходов, включая проценты к уплате, на 34106 тыс. руб. Таким образом, динамика финансового результата от прочей деятельности оказалась отрицательной (уменьшение на 61 302 тыс. руб. по сравнению с 2012 г.). Отметим, что прочая деятельность ОАО «ХУZ» убыточна и в 2012-м, и в 2013 гг. В результате в то время как прибыль от продаж выросла на 142 951 тыс. руб. (на 27,96%), прибыль до налогообложения выросла лишь на 81 649 тыс. руб. (на 18,52%), что представлено на рис. 5.

Рассмотрим, как изменялись показатели прибыли за период 2008-2013 гг. (табл. 2).

Таблица 2. Динамика показателей прибыли ОАО «ХУZ»

| Показатель | Годы | ||||

| 2009 | 2010 | 2011 | 2012 | 2013 | |

| Выручка | 924 821 | 1 130642 | 1 363 980 | 1 401 631 | 1 759 295 |

| Прибыль от продаж | 370 382 | 288 746 | 464 339 | 511 194 | 654 145 |

| Чистая прибыль | 218 732 | 400118 | 197134 | 352 309 | 421 105 |

В 2009 г. произошло снижение прибыли от продаж по сравнению с предыдущим годом, однако чистая прибыль ОАО «ХУZ» выросла, что было обусловлено значительным ростом прочих доходов. Начиная с 2010 г., прибыль от продаж ежегодно увеличивается и превышает чистую прибыль организации. Выручка ОАО «ХУZ» растет на протяжении всего рассматриваемого периода. Однако темпы роста прибыли отстают от темпов роста объемов продаж, что вызвано опережающим ростом расходов над доходами (рис. 6). Объем продаж вырос за рассматриваемый период на 90,2%, прибыль от продаж - на 76,6%.

Эффективность деятельности организации в мировой практике определяется путем расчета следующих показателей прибыли перечисленных ниже [1, 6].

1. Валовая прибыль (gross profit, GP).

2. Операционная прибыль до вычета износа основных средств и амортизации нематериальных активов (OIBDA). Показатель исключает воздействие на при-быль внереализационных доходов и расходов и является надежным индикатором стоимости организации.

OIBDA = Прибыль от продаж + Амортизация нематериальных активов + Амортизация основных средств. (5)

3. Прибыль до вычета процентов, налогов и амортизации (earnings before interest, taxes, depreciation and amortization; EBITDA) показывает финансовый резуль-тат компании, исключая влияние эффекта структуры капитала (т.е. процентов, уплаченных по заемным средствам), налоговых ставок и амортизационной политики организации:

EBITDA = Прибыль (убыток) до налогообложения + Проценты к уплате + Амортизация основных средств и нематериальных активов. (6)

4. Прибыль до вычета налогов и процентов («операционная прибыль», earnings before interest & tax, ЕВП):

EBIT = Доходы - Операционные расходы. (7)

или

EBIT = Прибыль (убыток) до налогообложения + Проценты к уплате. (8)

5. Прибыль до налогообложения или балансовая прибыль (earnings before tax, ЕВТ).

ЕВТ = Доходы - Расходы (не включая налоги) (9)

6. Чистая операционная прибыль (net operating profit less adjusted taxes, NOPLAT):

NOPLAT = EBIT * (1 - t), (10)

где f - ставка налога на прибыль.

На основе NOPLAT и стоимости капитала рассчитывается стоимость бизнеса по модели Гордона.

7. Чистая прибыль (net profit, NP):

Основные финансовые и операционные показатели ОАО «XYZ» за 2013 г. представлены в табл. 3.

Таблица 3. Основные финансовые и операционные показатели ОАО «XYZ» зa 2013 г.

| Показатель | 2013 |

| Выручка от реализации, тыс. руб. | 1 759 295 |

| Расходы по обычным видам деятельности, тыс. руб. | 1 105 150 |

| Прибыль от продаж, тыс. руб. | 654 145 |

| Прибыль до налогообложения, тыс. руб. | 522 558 |

| Амортизация, тыс. руб. | 236 700 |

| Проценты к уплате, тыс. руб. | 34 936 |

| OIBDA, тыс. руб. | 890 845 |

| OIBDA margin, % 1 | 50,6% |

| EBITDA, тыс. руб. | 794 194 |

| EBITDA margin, % 2 | 45,1 |

| Чистая прибыль, тыс. руб. | 421 105 |

| Рентабельность продаж по чистой прибыли,% | 23.9 |

1 Показатель OIBDA margin рассчитан как OIBDA / Выручка.

2 Показатель OBITDA margin рассчитан как OBITDA / Выручка.

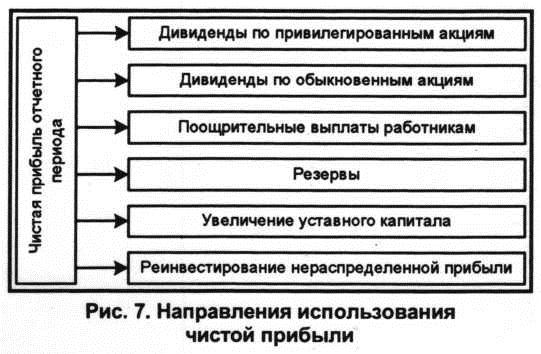

Прибыль, полученная организацией по результатам отчетного периода, подлежит распределению. Под распределением понимается направление прибыли на уплату налогов, дивидендов акционерам, формирование фондов развития и прочие цели. Распределение прибыли входит в компетенцию общего собрания акционеров. Обычно акционерам приходится решать, направить полученные средства на развитие деятельности или на выплату дивидендов. Отметим, что государство через порядок предоставления налоговых льгот может стимулировать процесс распределения прибыли на капитальные вложения, благотворительные цели, финансирование природоохранительных мероприятий, расходов по содержанию объектов социального характера и др. [9, с. 371].

Направления использования чистой прибыли представлены на рис. 7. Обычно принято выделять две группы [13, с. 137]:

использование прибыли, уменьшающее чистые активы 3 :

- дивиденды по привилегированным акциям;

- дивиденды по обыкновенным акциям;

- поощрительные выплаты работникам;

использование прибыли, не уменьшающее чистые активы:

- резервы;

- увеличение уставного капитала;

- капитализация (реинвестирование) нераспределенной прибыли.

3 Чистые активы показывают, насколько активы организации превышают ее обязательства (и краткосрочного, и долгосрочного характера). Порядок оценки стоимости чистых активов акционерных обществ утвержден приказом Министерства финансов РФ и Федеральной комиссии по рынку ценных бумаг от 29 января 2003 г. №10н, 03-6/пз.

Интересы менеджеров в управлении прибылью лежат в трех главных плоскостях: доходы - затраты - прибыль, оценке эффективности использования ресурсов и прибыли финансово-хозяйственной деятельности.

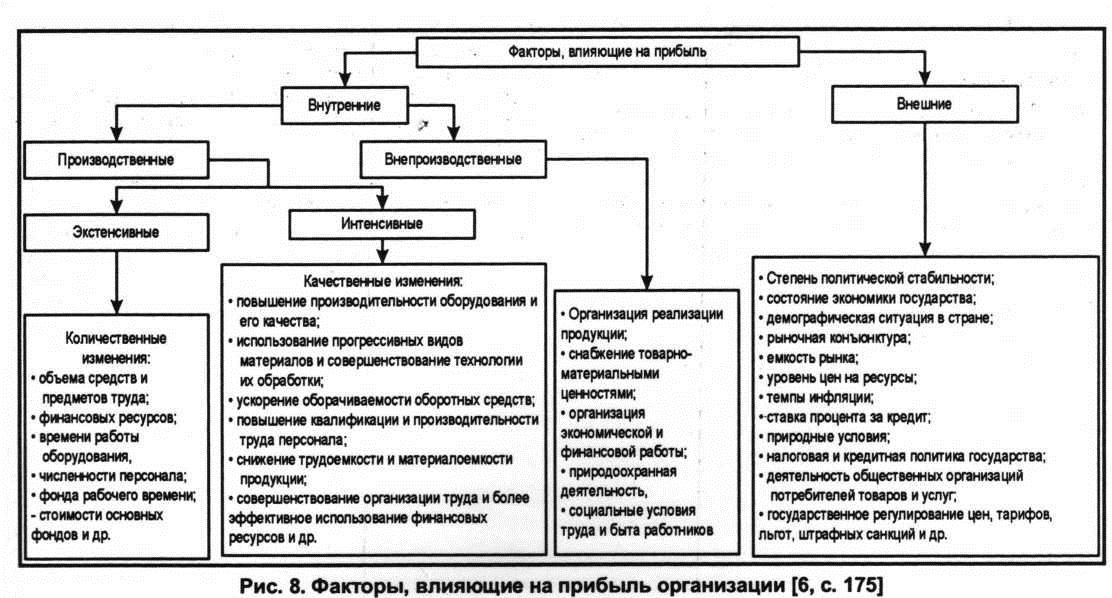

Оптимизация финансовых результатов начинается с поиска резервов увеличения выручки и прибыли, а также минимизации расходов. Для этого изучают факторы, влияющие на эти показатели (рис. 8).

При осуществлении производственно-хозяйственной деятельности эти факторы находятся в тесной взаимосвязи и взаимозависимости. Прямое влияние данные факторы оказывают на величину себестоимости и выручку, а следовательно, показывают, насколько рационально и экономно используются ресурсы.

Следует отметить влияние учетной политики на финансовый результат деятельности организации. Существующее множество способов ведения учета предоставляет свободу выбора отражения хозяйственных операций в бухгалтерском учете. Их применение ограничивается действующим законодательством, однако часто существует альтернатива выбора. Сегодня доказано, что влияние различных способов учета дохода и себестоимости может быть довольно значительным.

Эффективность финансово-хозяйственной деятельности организации отражают показатели рентабельности. Они позволяют совокупно отразить качество финансового состояния организации и перспективы ее развития.

Можно выделить следующие группы показателей рентабельности:

- рентабельность активов с детализацией на внеоборотные, оборотные и чистые активы;

- рентабельность капитала: совокупного, собственного, заемного;

- рентабельность продаж;

- рентабельность расходов.

При расчете показателей рентабельности ОАО «XYZ» использованы данные бухгалтерского баланса за 2013 г. Средняя величина показателей бухгалтерского баланса рассчитывается как сумма значений показателя на начало и конец года, деленная на два.

Таблица 4. Средняя величина основных показателей бухгалтерского баланса ОАО «ХYZ», тыс. руб.

| Показатель | Годы | |

| 2012 | 2013 | |

| Средняя величина собственного капитала | 6 566 144 | 7 122 383 |

| Средняя величина активов | 8197 710 | 8 732 487 |

| Средняя величина чистого оборотного капитала | 132 461 | 894 491 |

| Средняя величина основных средств | 5107 159 | 5 396 421 |

Динамика показателей рентабельности представлена в табл. 5.

Таблица 5. Динамика показателей рентабельности ОАО «ХУZ», %

| Показатель | Года | |

| 2012 | 2013 | |

| Рентабельность общая (основной деятельности) по прибыли от продаж 4 | 57 | 59 |

| Рентабельность продаж по чистой прибыли 5 | 25 | 24 |

| Рентабельность собственного капитала 6 | 5 | 6 |

| Рентабельность активов 7 | 4 | 5 |

| Рентабельность чистого оборотного капитала 8 | 266 | 47 |

| Рентабельность основных средств, % 9 | 7 | 8 |

4 Рассчитывается как отношение чистой прибыли к средней величине собственного капитала.

5 Рассчитывается как отношение чистой прибыли к средней величине активов.

6 Рассчитывается как отношение чистой прибыли к средней величине чистого оборотного капитала.

7 Показатель EBITDA margin рассчитан как EBITDA / Выручка.

8 Рассчитывается как отношение чистой прибыли к выручке.

9 Рассчитывается как отношение чистой прибыли к средней величине основных средств.

Проведенный анализ свидетельствует, что рентабельность основной деятельности ОАО «ХУZ» в 2013 г. пс сравнению с 2012 г. увеличилась с 57% до 59%. Однако рентабельность продаж по чистой прибыли снизилась с 25% до 24%. Отношение чистой прибыли к выручке является конечным показателем в системе показателей рентабельности продаж и отражает влияние всей совокупности доходов и расходов. Снижение рентабельности продаж по чистой прибыли при росте рентабельности основной деятельности свидетельствует о превышении прочих расходов организации над прочими доходами.

Отметим невысокие значения показателей рентабельности основных фондов, активов и собственного капитала. Однако динамика данных коэффициентов положительна. По сравнению с 2012 г. рентабельность чистых текущих активов снизилась с 266% до 47%. Это произошло на фоне роста чистой прибыли и вызвано значительным ростом величины чистого оборотного капитала. Чистый оборотный капитал - это оборотные активы, свободные от краткосрочных обязательств. Увеличение чистого оборотного капитала является благоприятной тенденцией и приводит к росту финансовой устойчивости организации.

Анализ финансовых результатов является одним из этапов управления прибылью. Важной составляющей процесса управления прибылью является ее планирование. Для организации необходимо экономически обосновать размер планируемой прибыли, поскольку это позволит своевременно и в полном объеме выполнить все обязательства, а также обеспечить дальнейшее развитие [5]. Разберем используемые в современной практике методы планирования прибыли.

Метод прямого счета

Метод прямого счета применяется при небольшом ассортименте выпускаемой продукции. Прибыль исчисляется как разница между выручкой от реализации продукции в соответствующих ценах Вр и полной ее себестоимостью за вычетом налога на добавленную стоимость (НДС) и акцизов Сп.

П р= В р - С п (11)

или

П р= П 1 + П m - П 2 , (12)

где П 1и П 2- прибыль в остатках нереализованной продукции на начало и наконец планируемого периода;

П m - прибыль по товарному выпуску планируемого периода.

Метод прост в применении, но не позволяет выявить влияние отдельных факторов на плановую прибыль и при большой номенклатуре выпускаемой продукции очень трудоемок.

Аналитический метод

Аналитический метод применяется при большом ассортименте выпускаемой продукции, а также как дополнение к прямому методу в целях его проверки и контроля. Он позволяет определить влияние отдельных факторов на прибыль. Она определяется по всей сравнимой продукции в целом, прибыль по несравнимой продукции определяется отдельно.

Алгоритм расчета прибыли на основе базовой рентабельности:

а) Определение базовой рентабельности Р 0 :

Р б= П o/С п * 100%, (13)

где П о- ожидаемая прибыль (расчет прибыли ведется в конце базового года, когда точный размер прибыли еще неизвестен);

С п - полная себестоимость товарной продукции базового года.

б) Исчисление объема товарной продукции в плановом периоде по себестоимости отчетного года Вп и определение прибыли на товарную продукцию Пр, исходя из базовой рентабельности:

П р= В п * Р б . (14)

в) Учет влияния на плановую прибыль по сравнимой товарной продукции различных факторов (объема производства, себестоимости товарной продукции, ассортимента, качества, цен на сырье и материалы, энергию, готовую продукцию и пр.).

г) Расчет прибыли по несравнимой товарной продукции, прибыли в переходящих остатках готовой продукции и прибыли от реализации товарной продукции в плановом периоде.

Метод, основанный на использовании элементов операционного анализа

Этот метод базируется на принципе разделения затрат на условно-постоянные и условно-переменные, и расчете маржинальной прибыли (валовой прибыли).

П = ∑ Р i * Q i - АVС * Q i - VС, (15)

где Р i- цена i-го изделия;

Q i- количество произведенного и реализованного i-го продукта;

АVС - переменные затраты на изделие;

VС - переменные затраты на объем выпуска.

Планирование прибыли не заканчивается расчетом ее величины на следующий период. При изменении экономической ситуации она корректируется [1, 5, 6, 9, 10, 11]. Для управления прибылью необходимо иметь полную и правдивую информацию о ходе выполнении планов и результатах хозяйственной деятельности, а также о тенденциях и характере происходящих изменений в экономике организации. Контроль выполнения планов включает сравнение прогнозов и фактических результатов по каждому элементу, формирующему прибыль т.е. объему продаж, цене, затратам, инфляции и т.д. Информация, полученная в результате анализа хода выполнения плана, может привести к пересмотру прогнозов, выявлению тех областей, в которых требуется внесение изменений в план, принятию мер для экономии затрат и т.п. Анализ отклонений фактических результатов от плановых помогает менеджерам сконцентрировать свое внимание на тех подразделениях, результаты которых отличаются от тех, что предусмотрены бюджетом, и, напротив, уделяют меньше внимания, если результаты подразделений соответствуют запланированным значениям [9].

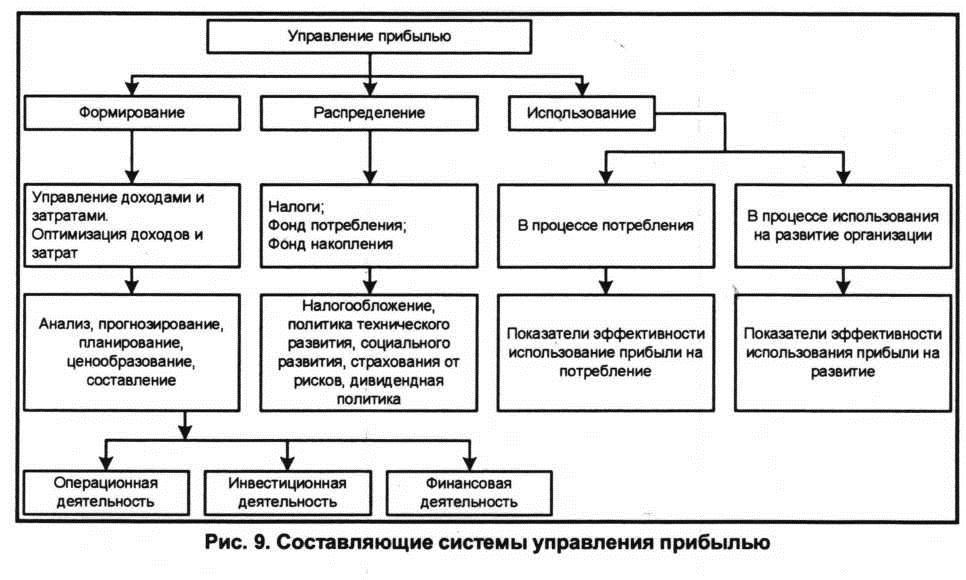

Отметим необходимость системного подхода к управлению прибылью. Такой подход предусматривает исследование способов организации подсистем в единое целое и влияние процессов функционирования системы в целом на ее отдельные участки. Управление прибылью должно происходить на стадиях формирования, распределения и использования прибыли. Схема системного подхода к управлению прибылью представлена на рис. 9.

Эффективный механизм управления прибылью организации позволяет в полном объеме реализовать стоящие перед ним цели и задачи, способствует результативному осуществлению функций этого управления.

Литература

1. Борисова О.В. Информационная база и методика финансового анализа деятельности корпораций [Текст] / О.В. Борисова // РИСК: ресурсы, информация, снабжение, конкуренция. - 2013. - №3. - С. 289-294.

2.Борисова О.В. Методические аспекты оценки объектов собственности организаций потребительской кооперации [Текст] : автореф. дисс.... канд. экон. наук / О.В. Борисова. - М., 2005.

3. Борисова О.В. Методика отбора методов для оценки объектов собственности организаций потребительской кооперации [Текст] / О.В. Борисова // Мат-лы междунар. науч. конф. профессорско-преподавательского состава, сотрудников и аспирантов кооперативных вузов стран СНГ, посвященной 175-летию потребительской кооперации России. По итогам научно-исследовательской работы в 2005 г. - М.: Наука и кооперативное образование, 2006.

4. Борисова О.В. Методы оценки инвестиционной привлекательности кооперативных предприятий [Текст] / О.В. Борисова // Традиции и инновации в кооперативном секторе национальной экономики : мат-лы Междунар. науч. конф. профессорско-преподавательского состава, сотрудников и аспирантов Российского ун-та кооперации, кооперативных вузов стран СНГ по итогам науч.-исследовательской работы в 2007 г. - М.: Российский ун-т кооперации, 2008.

5. Борисова О.В. Планирование финансовой деятельности организации: отбор методов прогнозирования [Текст] / О.В. Борисова // Сб. науч. ст. I Меэдунар. науч.-практ. конф. «Актуальные вопросы управления и развития экономики : в 3 ч. / ФГОУ ВПО «Академия бюджета и казначейства М-ва финансов РФ», каф. «Госуд. и муниципальное управление». Вып. 1. Ч. 1.-М.: АБиК, 2010.

6. Борисова О.В. и др. Корпоративные финансы: теория и практика [Текст] : учеб. для академического бакалавриат О.В. Борисова, Н.И. Малых, Ю.И. Грищенко, Л.В. Овешникова. - М. : Юрайт, 2014. - 651 с. (Бакалавр. Академис кий курс).

7. Грищенко Ю.И. Особенности влияния инфляции на финансовые результаты организации // Финансовый менеджмент. - М., 2011. - № 3.

8. Золотов М.М., Шипулин В.Ю. Особенности кредитования представителей малого и среднего предпринимательсте условиях мирового экономического кризиса - Науч аналитический журнал обозрение. Серия 1. «Экономик право» - 2012 - №1 - С. 32-36

9. Кашанина Т.В. Корпоративное право [Электронный ресурс] – М. : НОРМА ; ИНФРА-М, 1999. URL: http://www.std72.ru/dir/ehkonomicheskij_analiz/ehkonomicheskij_analiz/6_2_metody_planirovanija_pribyli_organizacii/105-1-0-1488

10. Коупленд Т. и др. Стоимость компаний: оценка и управ ние [Текст] / Т. Коупленд, Т. Коллер, Дж. Муррин ; пе| англ. - М.: Олимп-Бизнес, 2005.

11. Малых Н.И. Методика анализа исполнения бюджета предприятия / Государственная служба - 2013 - №6 - С. 45-49.

12. Малых Н.И. Краткосрочное финансовое планирование в системе управления финансами организации [Текст] / Н.И. Малых, H.A. Проданова // Аудит и финансовый анализ. - 2011. - №5. - С. 278-285.

13. Малых Н.И. Экономика гостиничного предприятия [Текст] : учеб. пособие / Н.И. Малых, Н.Г. Можаева. - М. : Форум ; ИНФРА-М, 2013.

14. Овешникова Л.В. Понятие и принципы стратегического планирования и прогнозирования инфраструктурного обеспечения предпринимательской деятельности [Текст] / Л.В. Овешникова, О.В. Борисова // Финансовая жизнь. - 2013.-№3.

РЕЦЕНЗИЯ

Проданова H.А, д.э.н., проф. кафедры финансовых и учетных дисциплин НОУ ВПО «Московский институт предпринимательства и права»

Статья Малых Н.И., Борисовой О.В. посвящена вопросам управления прибылью организаций. Актуальность представленной работы обусловлена тем, что именно прибыль является главным индикатором экономического развития организации, а эффективный механизм управления прибылью позволяет в полном объеме реализовать стоящие перед ней цели и задачи, способствует результативному осуществлению функций управления.

В статье дано понятие «прибыль», рассмотрены два существенно различающихся подхода к расчету прибыли - экономический и бухгалтерский. При этом авторами подчеркивается необходимость системного подхода к управлению прибылью.

Статья выполнена на хорошем теоретическом уровне, может вызвать интерес как у научных работников, так и у экономистов.

Научная статья Малых Н.И., Борисовой О.В. «Ключевые аспекты управления прибылью организации» соответствует всем требованиям, предъявляемым к работам такого рода, и может быть рекомендована к публикации.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ