Cпецифика формирования инвестиционного портфеля строительной компании

Саркисян Л.В.,

главный архитектор проектов ООО «Компания МИГ»

Проскурин В.К., к.э.н.,

доцент Финансового университета при Правительстве РФ

Аудит и финансовый анализ

№3, 2014

В статье рассматриваются специфические особенности формирования инвестиционного портфеля строительной компании не с точки зрения формирования оптимальной совокупности финансовых инструментов, а под углом зрения отбора наиболее перспективных и относительно безопасных объектов вложения. Приводятся рисунки, отражающие специфику управления инвестиционной деятельностью в сфере строительства. Высказывается аргументированное мнение о необходимости удешевления строительного производства через переход к инновационному пут развития.

Под инвестиционным портфелем обычно понимают выбранную инвестором (предприятием) совокупность объектов реального и финансового инвестирования, которые являются компонентами стратегического, в том числе инвестиционного, плана организации. Задача инвестора сводится к формированию такого портфеля реальных проектов, чтобы обеспечить реализацию намеченной инвестиционной стратегии через отбор наиболее эффективных и относительно безопасных объектов вложения.

В общем виде под эффективностью проекта следует понимать соотношение суммы поступающей от инвестиционной или инновационной деятельности, реализации проекта, прибыли и всех затрат на вложения, измеряемое на практике в конкретном временном периоде с учетом временной стоимости денег и меняющейся внешней среды.

В упрощенном варианте:

Эффективность проекта = ∑ CIF - ∑ COF,

где

CIF, cash inflow - поступающие денежные потоки;

COF, cash out flow - исходящие денежные потоки, затраты на обычные инвестиции или вложения инновационной направленности.

Любой инвестор стремится к формированию эффективных портфелей, чтобы из них сформировать оптимальный портфель, который бы, во-первых, обеспечивал более высокую доходность, чем любая другая комбинация проектов, имеющих тот же риск; во- вторых, меньший риск, чем другие портфели, имеющие такой же ожидаемый доход. Строительная отрасль имеет свои специфические особенности, проявляющиеся уже на стадии формирования более привлекательных для инвестора проектов.

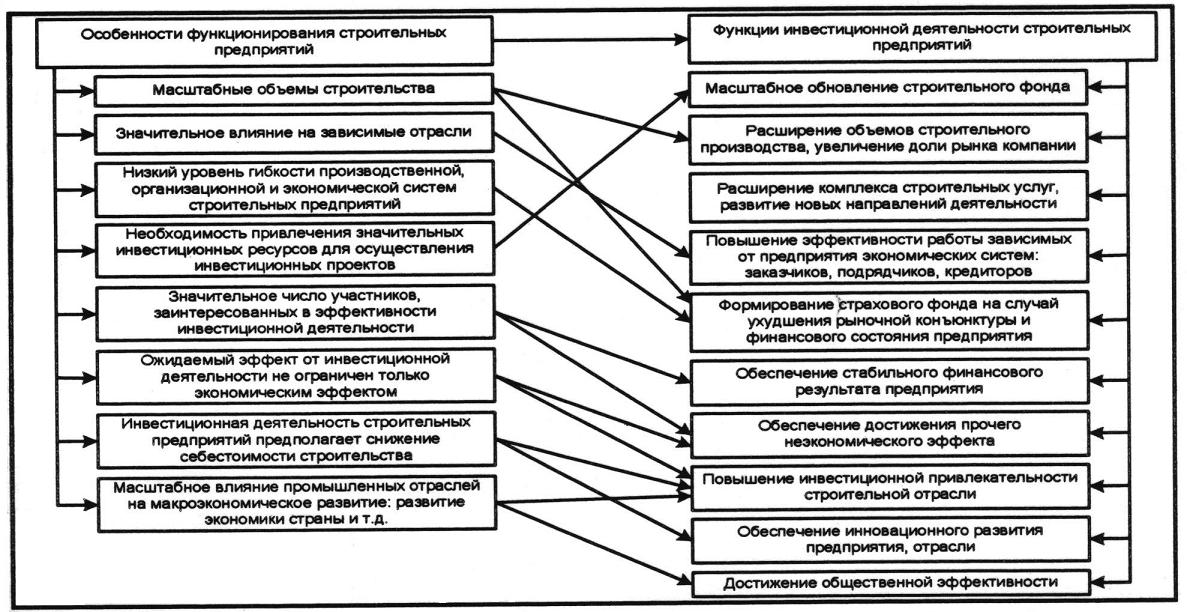

Рис. 1. Зависимость функций ИД строительного предприятия от особенностей функционирования в рамках отрасли

На рис. 1 показана взаимозависимость особенностей функционирования строительных предприятий и функций их инвестиционной деятельности:

- ожидаемая польза от инвестиционной деятельности не ограничена только экономическим эффектом, поскольку строительная отрасль оказывают существенное влияние на социальную сферу;

- инвестиционная деятельность строительных предприятий часто в качестве целевого аспекта предполагает повышение качества строительных работ и снижения их себестоимости и, тем самым, оптимизации цен и повышению спроса на недвижимость.

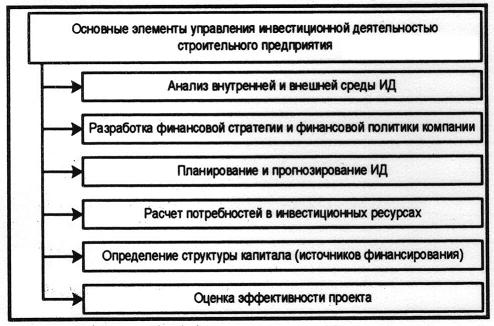

Инвестиционная деятельность строительных предприятий предполагает наличие перечня обязательных элементов, определяющих ее сущность и структуру. К основополагающим аспектам управления инвестиционной (в том числе инновационной) деятельностью, по нашему мнению, относятся:

- анализ внутренней и внешней среды, отражающий микроэкономические (внутренние) условия инвестиционной деятельности (ИД) и макроэкономические (внешние) условия осуществления;

- разработка финансовой стратегии и финансовой политики строительного предприятия, включающих процессы планирования и прогнозирования ИД;

- определение структуры капитала, возможных источников финансирования инвестиционных проектов и оценку эффективности ИД.

В качестве внешних факторов воздействия на ИД строительного предприятия можно рассматривать макроэкономические, объективные факторы:

- политическая и социально-экономическая ситуацию в стране;

- динамика инфляции;

- миграционная политика, обеспечивающая необходимую государственную защиту интересов строительных предприятий в стабилизации национальных кадров, состоящих из коренных народов Российской Федерации;

- законодательное обеспечение внутриотраслевой инвестиционной деятельности.

В настоящее время назрела потребность в правовом обеспечении льгот для инвесторов, определенных гарантий стабилизации условий в ходе осуществления инвестиционного проекта и др.

Основные элементы управления ИД строительного предприятия представлены нами на рис. 2.

Рис. 2. Основные элементы ИД строительного предприятия

1 Составлено авторами.

Особенности влияния внешних условий на инвестиционную деятельность строительных предприятия должны учитываться при формировании стратегии развития строительного предприятия. Она определяет основную траекторию движения компании в долгосрочной перспективе, сочетающую в себе определенную совокупность внешних и внутренних условий проявления специфических особенностей строительной отрасли.

Специфика формирования долгосрочных целей строительных предприятий, по нашему мнению, заключаются в следующих структурных параметрах:

- инвестиционная стратегия строительных предприятий обусловливает составление долгосрочного инвестиционного плана, предполагающего длительный период простого и дисконтированного срока окупаемости проекта;

- использование в структуре капитала строительной компании высокого удельного веса привлеченных, заемных источников капиталовложений;

- инвестиционная стратегия строительного предприятия рассчитана на извлечение в долгосрочной перспективе не только прибыли, но и иного полезного эффекта в виде спортивно-оздоровительных учреждений, библиотек, театров и прочих культурных учреждений.

Под влиянием усиливающейся конкуренции в строительном производстве инвестиционная стратегия все в большей степени приобретает элементы инновационности, что в конечном итоге может в будущем привести:

- во-первых, к росту привлекательности проекта для потенциальных инвесторов с точки зрения его удешевления;

- во-вторых, к улучшению качества строительных объектов.

Эффективность ИД строительных организаций связана с формированием стратегии, ориентированной в первую очередь на создание долговременных конкурентных инновационных преимуществ.

Кроме того, ввиду значительной социальной ориентированности строительной отрасли, инвестиционная стратегия строительного предприятия не должна противоречить основным принципам социальной ответственности менеджмента, проявляющейся «в соблюдении социальных норм и нормативов в сфере труда: правил, предписаний, регулирующих поведение людей при их совместной деятельности» [4, с. 79].

Безусловно, предусмотреть все социальные последствия реализации инвестиционных проектов и тем более рассчитать социальную эффективность этого проекта достаточно сложно. Оценка социальных результатов проекта предполагает его соответствие определенным социальным нормам и стандартам.

К основным видам социальных результатов проекта, подлежащих отражению в расчетах эффективности, можно отнести:

- изменение количества рабочих мест в регионе;

- улучшение жилищных и культурно-бытовых условий работников;

- изменение условий труда работников;

- изменение структуры производственного персонала;

- изменение состояния здоровья работников и населения региона;

- экономия свободного времени населения и др.

На наш взгляд, социальные результаты (последствия) разработки проектов сами по себе еще не говорят об их социальной эффективности. Для ее определения нужны и другие показатели, которые бы позволили осуществить стоимостную оценку социальных результатов проекта:

- соотношение доходов и расходов на строительство и эксплуатацию объектов непроизводственного назначения, составляющих социальную инфраструктуру;

- соотношение затрат организаций на расширение производственных площадей и создание новых рабочих мест с экономической и социальной выгодой;

- взаимосвязь расходов компании на улучшение санитарно-гигиенических, психофизиологических и эстетических условий труда работников с динамикой финансово- экономических показателей организации:

- ликвидности;

- платежеспособности;

- оборачиваемости активов;

- рентабельности и др.

Надо признать, что выделенные нами соотношения доходов и расходов, лежащих в основе оценки любого вида эффективности малопригодны для оценки социальной эффективности проекта. В теории и практике наиболее часто применяются показатели:

- NPV- чистая приведенная стоимость;

- IRR - внутренняя ставка доходности;

- PI- индекс рентабельности;

- DPP - дисконтированный срок окупаемости вложений и др. Для этой цели обычно используют различные методы экспертной оценки, общим недостатком которых является превалирование субъективных мнений отдельных экспертов.

На конечные результаты оценки эффективности строительного предприятия могут влиять:

- во-первых, формирование и реализация на практике долгосрочных конкурентных преимуществ, способных обеспечить строительным компаниям стабильный высокий доход и долгосрочное существование на рынке с учетом использования ими элементов инновационности;

- во-вторых, обеспечение роста социальной эффективности инвестиционного проекта;

- в-третьих, достижение прочего полезного эффекта, определенного как внутренними, так и внешними условиями инвестиционной деятельности строительного предприятия.

Ввиду специфики строительной отрасли инвестиционный портфель строительной компании следует рассматривать как совокупность инвестиционных проектов, включающих различные объекты инвестирования, направленные на достижение глобальной экономической, социальной, инновационной и прочей эффективности.

Основными объектами инвестирования строительных предприятий могут быть:

- объекты промышленного строительства (фабрики, заводы, производственные комплексы и т.д.);

- объекты жилищного строительства (многоэтажная, малоэтажная жилая недвижимость);

- объекты социальной инфраструктуры (магазины, кафе, дома быта и т.п.;

- объекты производственной инфраструктуры (автомобильные и железные дороги, водоснабжение, теплотрассы и др.).

Успешность инвестиционного проекта в строительной отрасли определяется множеством факторов, в том числе:

- эффективной системой планирования и прогнозирования отдельных этапов строительства;

- качества и эффективности инвестиционного проекта;

- оптимальности источников финансирования.

На наш взгляд, не может быть четко выраженных границ оптимальности. Под ней следует понимать приемлемую в определенном временном периоде для конкретной компании структуру и стоимость вероятных источников её финансирования и ту предельную цену, которую эта компания готова заплатить за них [5, с. 281].

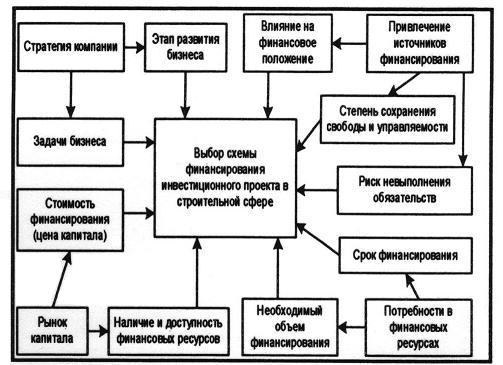

Поскольку инвестор основывает свое решение с учетом факторов, формирующих инвестиционную и инновационную привлекательность проекта, то при выборе схемы финансирования инвестиционных проектов в строительной сфере необходимо их учитывать на практике (рис. 3). В условиях постоянного дефицита собственных источников финансирования и нехватки оборотных средств строительная компания нуждается в привлечении большой доли заемного капитала и поддержки государства при создании производственной и социальной инфраструктуры.

Рис. 3. Факторы выбора схемы финансирования инвестиционных проектов в строительной сфере

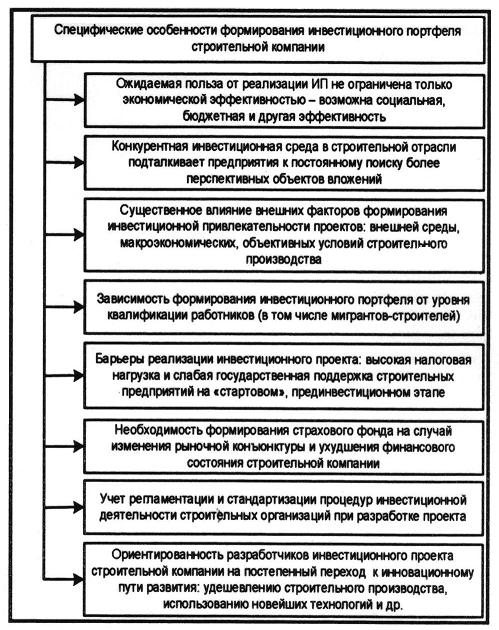

Рис. 4. Основные специфические особеннсти формирования инвестиционного портфеля строительной компании

Одним из наиболее перспективных видов финансирования инвестиционных проектов в строительной сфере является проектное финансирование. В отличие от обычного кредитования оно позволяет привлекать инвестиционные ресурсы, как правило, на более длительные сроки без предоставления гарантий погашения ссудной задолженности вплоть до окупаемости проекта из потока денежных средств (C/F), генерируемого самим проектом.

Проектное финансирование дает возможность строительным компаниям организовать финансирование проектов с нуля. При этом для инвестора более привлекательным является предприятие, если его финансовое положение стабильно, наблюдаются существенные темпы роста основных финансово-экономических показателей, предприятие имеет яркий имидж, узнаваемость бренда, экономически обоснованные инвестиционные проекты, эффективную систему контроля и хеджирования рисков и т.д.

В соответствии с исследованными инвестиционными параметрами нами были выделены отдельные специфические особенности инвестиционной деятельности строительных организаций:

- масштабность и долгосрочность окупаемости инвестиционных проектов;

- значительное влияние инвестиционной деятельности строительных предприятий на зависимые отрасли;

- относительно низкий уровень гибкости производства, организационных и экономических систем строительных предприятий;

- большое число заинтересованных участников и др.

На наш взгляд, в управленческой деятельности строительных компаний следует учитывать и другие, не менее важные моменты. Они нашли отражение в составленной нами схеме (рис. 4). Перечисленные специфические особенности формирования инвестиционного портфеля строительной организации следует принимать во внимание при разработке стратегии роста эффективности строительного производства. Это важно и для оценки привлекательности конкретного проекта, как для потенциального, так и действующего инвестора.

В рис. 4 нами не случайно была построена замкнутая модель возможностей использования компанией при формировании инвестиционного портфеля специфических черт, среди которых важнейшую значимость приобретает постепенный переход к инновационному пути развития. Надо учитывать относительно высокие производственные затраты компании при строительстве объектов производственного и непроизводственного назначения в РФ:

- неблагоприятные климатические и географические условия производства;

- большие расходы предприятия на создание производственной и социальной инфраструктуры и т.п.

Обеспечить в этих объективных условиях конкурентоспособность строительных компаний возможно лишь с переходом их на инновационный путь развития:

- создание принципиально новых видов дешевых строительных материалов;

- введение новых технологий производства;

- привлечение не гастарбайтеров с их низкой квалификацией на российские строительные объекты, а использование подготовленных внутри страны своих профессиональных кадров.

Одновременно бы решалась проблема сокращения безработицы среди коренных народов РФ.

Рациональное использование специфических особенностей формирования инвестиционного портфеля строительных компаний предполагает, на наш взгляд, особую роль государства в софинансировании проектов. Это касается прежде всего стартовых условий строительства объектов инновационной направленности. Как показывают наши наблюдения, отсутствие государственного участия в создании производственной строительной инфраструктуры привело к тому, что в Московском регионе работники энергетических, дорожных и газовых служб с помощью всякого рода по-средников устанавливают «потолочные», произвольные цены на свои услуги, тем самым увеличивая сроки окончательной сдачи объектов, особенно небольших коттеджных строений эконом-класса.

Последствия сложившейся ситуации:

- строительство объектов приобретает характер долго-строя, незавершенности и, как результат, государство недополучает налоги с готовых объектов;

- высокие цены на создание производственной инфра-структуры и резкое, соответственно, удорожание объектов строительства приводит к тому, что представителям среднего класса дешевле приобрести готовые дома за рубежом в теплых странах, чем в РФ;

- большое количество нелегальных строителей-мигрантов, контролировать которых никто не может, и др.

На наш взгляд, если государство устраняется от проблем создания благоприятных стартовых условий строительства, оказания экономической поддержки строительным компаниям, то должен тогда существовать жесткий административный и финансовый контроль правил оказания вышеназванных производственных услуг.

Безусловно, необходимость активного участия государственных структур в контроле над процессами формирования инвестиционного портфеля строительных компаний и реализации проектов вызывается (среди прочих причин) учетом объективной специфики строительного производства.

Литература

1. Группа Компаний ПИК [Электронный ресурс] : официальный сайт группы компаний. Режим доступа: http://www.pik- group.ru.

2. Лукасевич И .Я. Инвестиции [Текст]: учеб. / И .Я. Лукасевич. - М.: Вузовский учебник, ИНФРА-М, 2013.

3. Подшиваленко Г.П. и др. Инвестиции [Текст]: учеб. пособие / Г.П. Подшиваленко, Н.И. Лахметкина, М.В. Макарова. - 2-е изд., перераб. и доп. - М.: КНОРУС, 2013.

4. Проскурин В.К. Социальная ответственность менеджмента как составная часть управления финансами предприятия [Текст] / В.К. Проскурин // Финансовая жизнь. - 2013. - №1.

5. Проскурин В.К. Оптимальная структура источников финансирования предприятий [Текст] / В.К. Проскурин II Аудит и финансовый анализ. - 2013. - №3.

6. Стерник Г.М. Рынок коттеджного строительства Московской области [Текст] / Г.М. Стерник, С.Г. Стерник. - М. : Изд. РОО, 2011.

РЕЦЕНЗИЯ

Максимцoв М.М., д.э.н., проф. кафедры «Общий менеджмент и управление проектами» Финансового университета при Правительстве РФ

Тема статьи, избранная автором в качестве научного исследования, действительно представляет интерес. Задача инвестора сводится к формированию такого портфеля реальных проектов, чтобы обеспечить реализацию намеченной инвестиционной стратегии через отбор наиболее эффективных и безопасных объектов вложения.

Любой инвестор стремится к формированию эффективных портфелей, чтобы из них сформировать оптимальный портфель, который бы, во-первых, обеспечивал более высокую доходность, чем любая другая комбинация проектов, имеющих тот же риск; во-вторых, меньший риск, чем другие портфели, имеющие такой же ожидаемый доход.

Строительная отрасль имеет свои специфические особенности, проявляющиеся уже на стадии формирования более привлекательных для инвестора проектов. В рецензируемой статье авторы дают своё понимание специфических особенностей формирования инвестиционного портфеля. Они рассматривают инвестиционный портфель не как набор ценных бумаг, его составляющих, а как диверсифицированный портфель реальных проектов строительного производства.

Имея явно практический опыт работы с разработкой и реализацией инвестиционных проектов, авторы с достаточной убедительностью показывают схемы, отражающие специфику формирования этих проектов в строительном производстве. Хорошо показана взаимозависимость особенностей функционирования строительных предприятий и функций их инвестиционной деятельности. Несомненный теоретический и особенно практический интерес представляют составленные авторами схемы управления инвестиционными проектами в области строительства.

В статье верно указывается на то, что «успешность инвестиционного проекта в строительной отрасли определяется множеством факторов, в том числе: эффективной системой планирования и прогнозирования событий, оценки качества и эффективности инвестиционного проекта, совокупности внешних и внутренних факторов строительного предприятия».

Авторы дают сравнение разных форм финансирования строительных проектов, подчеркивают роль проектного финансирования, что уже имеет ценность для исследователей. Обычно эта форма финансирования рассматривается в научной литературе применительно к объектам разработки каких-либо месторождений запасов минерального сырья, а не конкретного производства.

Четко выделенные специфические особенности формирования инвестиционного портфеля строительной компании, а также практическая и теоретическая значимость научного анализа рассматриваемых вопросов, выделенных авторами статьи, будут представлять интерес для читателей.

На наш взгляд, статью Лианы Валентиновны Саркисян и Владимира Кирилловича Проскурина можно рекомендовать к печати.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ