Коэффициент наличности

Определение

Коэффициент наличности (англ. cash ratio) - финансовый коэффициент, который показывает какую часть краткосрочных заемных обязательств можно погасить в течение ближайшего времени.

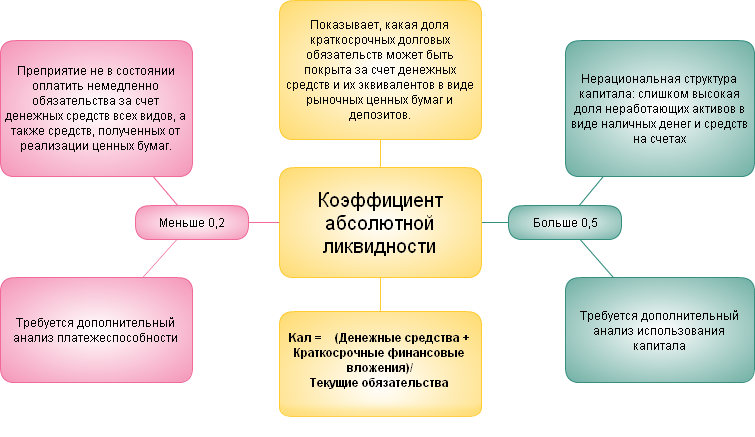

Коэффициент наличности показывает, какая доля краткосрочных долговых обязательств может быть погашена немедленно за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е. абсолютно ликвидными активами.

Коэффициент получают делением денежных средств и краткосрочных финансовых вложений на краткосрочные обязательства. Данными для расчета может быть бухгалтерский баланс компании.

Коэффициент наличности - формула

Общая формула расчета коэффициента:

Формула расчета по группам активов и пассивов:

| Kн = | А1 |

| П1 + П2 |

где

А1 - наиболее ликвидные активы; П1 - наиболее срочные обязательства; П2 - краткосрочные пассивы

Согласно бухгалтерскому учету разных стран, денежными эквивалентами, как правило, являются инвестиции и другие активы, которые могут быть конвертированы в денежные средства в течение 90 дней.

Текущие обязательства - обязательства, подлежащие погашению в течение 12 месяцев.

Формула расчета по данным бухгалтерского баланса

| Kн = | (cтр. 1240 Форма 1 + стр. 1250 Форма 1) |

| (стр. 1500 Форма 1 - стр. 1530 Форма 1 - стр. 1540 Форма 1) |

Формула расчета по данным старого бухгалтерского баланса

| Kн = | стр.250 + стр.260 |

| стр.610 + стр.620 + стр.660 |

где стр.250, стр.260, стр.610, стр.620, стр.660 - строки бухгалтерского баланса (форма №1)

Коэффициент наличности - нормативные значения

В России, нормальное значение коэффициента 0.2-0.5, о чем говорят многочисленные источники. Однако, при анализе, необходимо обращать внимание на динамику коэффициента во времени и на уровень аналогичного показателя у конкурентов.

Нормативное ограничение Кн > 0.2. Указанное нормативное ограничение применяется в зарубежной практике финансового анализа. При этом нет точного обоснования, почему для поддержания нормального уровня ликвидности российских компаний величина денежных средств должна покрывать 20% текущих пассивов.

Нормативные значения коэффициента по мнению разных авторов представлены в таблице 1.

Таблица 1. Коэффициент наличности - нормативные значения

| Автор | Вариант названия коэффициента | Численное значение | Источник |

| Л.А. Адамайтис | Коэффициент абсолютной ликвидности | 0,2-0,3 | [1, с. 67] |

| В.Г. Артеменко, М.В. Беллендир | Коэффициент абсолютной ликвидности | ≥ 0,2 | [2, с. 42-43] |

| В.И. Бариленко | Коэффициент абсолютной ликвидности | ≥ 0,2-0,25 | [3, с. 31-33] |

| Н.В. Войтоловский, А.П. Калинина, И.И. Мазурова | Коэффициент абсолютной ликвидности или платежеспособности | 0,01-0,15 | [4, с. 416-418] |

| Л.Т. Гиляровская, Д.В. Лысенко, Д.А. Ендовицкий | Коэффициент абсолютной ликвидности | 0,2-0,5 | [5, с. 271-277] |

| Л.В. Донцова, Н.А. Никифорова | Коэффициент абсолютной ликвидности | ≥ 0,1-0,7 | [6, с. 11-15] |

| В.В. Дроздов, Н.В. Дроздова | Коэффициент абсолютной ликвидности | ≥ 0,1-0,7 | [7, с. 183-184] |

| Н.Н. Илышева, С.И. Крылов | Коэффициент абсолютной ликвидности | ≥ 0,2 | [8, с. 44-47] |

| В.В. Ковалев, Вит. В. Ковалев | Коэффициент абсолютной ликвидности (платежеспособности) | 0,05-0,10 | [9, с. 510-515] |

| Н.П. Любушин | Коэффициент абсолютной ликвидности | 0,03-0,08 | [10, с. 78-90] |

| Э.А. Маркарьян, Г.П. Герасименко, С.Э. Маркарьян | Коэффициент абсолютной ликвидности | 0,2-0,25 | [11, с. 388-394] |

| Н.С. Пласкова | Коэффициент абсолютной ликвидности | ≥ 0,2 | [12, с. 213-214] |

| Т.А. Пожидаева | Коэффициент абсолютной ликвидности | 0,2-0,3 | [13, с. 46-47] |

| В.М. Радионова, М.А. Федотова | Коэффициент абсолютной ликвидности | 0,2-0,3 | [14, с. 53-54] |

| Н.Н. Селезнева, А.Ф. Ионова | Коэффициент абсолютной ликвидности | 0,2-0,5 | [15, с. 358-360] |

| А.Д. Шеремет | Коэффициент абсолютной ликвидности | ≥ 0,2 | [16, с. 245–247] |

| А.Д. Шеремет, Е.В. Негашев | Коэффициент абсолютной ликвидности | ≥ 0,2 | [17, с. 162-165] |

Средние статистические значения коэффициента по годам для предприятий РФ*

| Размер выручки | Значения по годам, отн. ед | ||||||||||

| 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.301 | 0.247 | 0.248 | 0.274 | 0.262 | 0.231 | 0.247 | 0.289 | 0.282 | 0.265 | 0.170 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.271 | 0.084 | 0.245 | 0.239 | 0.230 | 0.218 | 0.231 | 0.210 | 0.233 | 0.242 | 0.159 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.274 | 0.273 | 0.281 | 0.718 | 0.248 | 0.237 | 0.212 | 0.208 | 0.209 | 0.239 | 0.174 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.357 | 0.340 | 0.311 | 0.303 | 0.302 | 0.247 | 0.231 | 0.232 | 0.271 | 0.245 | 0.229 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.304 | 0.327 | 0.354 | 0.316 | 0.342 | 0.340 | 0.338 | 0.390 | 0.355 | 0.334 | 0.353 |

| Все организации | 0.299 | 0.244 | 0.316 | 0.365 | 0.304 | 0.291 | 0.283 | 0.307 | 0.300 | 0.290 | 0.274 |

Средние численные значения показателя по видам деятельности: коэффициент наличности по отраслям

Коэффициент наличности - пояснения

Ликвидность баланса - это совокупность его статей и разделов, которая отражает скорость возврата в оборот денег, вложенных в различные виды имущества и обязательств. Для оценки ликвидности баланса предприятия используются три относительных показателя ликвидности - коэффициент абсолютной ликвидности, коэффициент критической ликвидности и коэффициент текущей ликвидности.

Коэффициенты ликвидности представляют интерес для руководства предприятия и для внешних субъектов анализа:

- коэффициент текущей ликвидности - для инвесторов;

- коэффициент наличности - для поставщиков сырья и материалов;

- коэффициент быстрой ликвидности - для банков.

Коэффициент наличности является наиболее жестким критерием платежеспособности предприятия. Он показывает, какая часть текущих обязательств может быть погашена немедленно. Его величина говорит о том, что анализируемое предприятие не смогло бы в срочном порядке погасить свои текущие обязательства.

Росту коэффициента способствует рост долгосрочных источников финансирования и снижения уровня внеоборотных активов, запасов, дебиторской задолженности краткосрочных обязательств.

Если коэффициент наличности компании равен 1, сумма денежных средств равна сумме текущих обязательств.

Если коэффициент наличности компании составляет менее 1, значит наличных денег недостаточно для погашения краткосрочной задолженности. Но это не значит, что организация работает неэффективно. Нормальным считается значение значительно ниже единицы.

В российской практике существует неоднородность структуры текущих пассивов и сроков их погашения, поэтому нормативное значение является недостаточным.

Если коэффициент компании превышает 1, у компании больше денежных средств и их эквивалентов, чем текущих обязательств. В этой ситуации компания имеет возможность покрыть всю краткосрочную задолженность и все еще иметь свободные наличные деньги. Однако это может также указывать на то, что компания использует свой капитал не лучшим образом, поскольку он может быть инвестирован в выгодный проект, с доходом выше, чем банковская процентная ставка.

Коэффициент наличности может быть полезен, если сравнивать его со средними показателями отрасли и средними показателями конкурентов или рассматривать в динамике с течением времени.

Коэффициент наличности - схема

Синонимы

- коэффициент абсолютной ликвидности

- коэффициент денежной ликвидности

Используемые источники

- [1] Адамайтис Л.А. Анализ финансовой отчетности. Практикум: учеб. пособие / Л.А. Адамайтис. — М.: КноРус, 2007. — 400 с.

- [2] Артеменко В. Г Финансовый анализ: учеб. пособие / В.Г. Артеменко, М.В. Беллендир. — М.: Изд-во ДИС: НГАЭиУ, 1997. — 128 с.

- [3] Анализ финансовой отчетности: учеб. пособие / под общ. ред. В.И. Бариленко. — 4-е изд. перераб. — М.: КноРус, 2014. — 240 с.

- [4] Экономический анализ: учеб. для бакалавров / под ред. Н.В. Войтоловского, А.П. Калининой, И.И. Мазуровой. — М.: Юрайт, 2013. — 548 с.

- [5] Гиляровская Л.Т. Комплексный экономический анализ хозяйственной деятельности: учебник / Л.Т. Гиляровская, Д.В. Лысенко, Д.А. Ендовицкий. — М.: Велби, 2006. — 360с.

- [6] Донцова Л.В. Анализ финансовой отчетности: практикум / Л.В. Донцова, Н.А. Никифорова. — М.: Дело и сервис, 2004. — 144 с.

- [7] Дроздов В.В. Экономический анализ: практикум / В.В. Дроздов, Н.В. Дроздова. — СПб.: Питер, 2006. — 240 с.

- [8] Илышева Н.Н. Анализ финансовой отчетности коммерческой организации: учеб. пособие / Н.Н. Илышева, С.И. Крылов. — М.: Юнити-Дана, 2006. — 240 с.

- [9] Ковалев В.В. Анализ баланса, или как понимать баланс / В.В. Ковалев, Вит. В. Ковалев. — М.: Проспект, 2014. — 784 с.

- [10] Любушин Н.П. Анализ финансово-экономической деятельности предприятия: учеб. пособие для вузов / Н.П. Любушин, В.Б. Лещева, В.Г. Дьякова ; под ред. Н.П. Любушина. — М.: Юнити-Дана, 1999. — 471 с.

- [11] Маркарьян Э.А. Экономический анализ хозяйственной деятельности: учеб. пособие / Э.А. Маркарьян, Г.П. Герасименко, С.Э. Маркарьян. — М.: КноРус, 2010. — 536 с.

- [12] Пласкова Н.С. Экономический анализ: учебник / Н.С. Пласкова. — 2-е издание, перераб., доп. — М.: Эскмо, 2009. — 704 с.

- [13] Пожидаева Т.А. Анализ финансовой отчетности: учеб. пособие / Т.А. Пожидаева. — М.: КноРус, 2007. — 320 с.

- [14] Радионова В.М. Финансовая устойчивость предприятия в условиях инфляции / В.М. Радионова, М.А. Федотова. — М.: Перспектива, 1999. — 98 с.

- [15] Селезнева Н.Н. Финансовый анализ: учеб. пособие / Н.Н. Селезнева, А.Ф. Ионова. — М.: Юнити-Дана, 2002. — 479 с.

- [16] Шеремет А.Д. Анализ финансово-хозяйственной деятельности: учеб. пособие / А.Д. Шеремет. — 2-е изд., перераб. и доп. — М.: ИПБ-БИНФА, 2004. — 310 с.

- [17] Шеремет А.Д. Методика финансового анализа / А.Д. Шеремет, Е.В. Негашев. — М.: Инфра-М, 1999. — 208 с.

Еще найдено про коэффициент наличности

- Комплексный анализ В эпоху цифровизации и быстро меняющихся экономических условий умение эффективно управлять наличностью становится ключевым фактором успеха любой организации Далее Внутрифирменный анализ Микроэкономический анализ Анализ финансовой отчетности ... Анализ финансовых коэффициентов Управленческий анализ Фундаментальный анализ Портфельный анализ Регрессионный анализ Корреляционный анализ Дисперсионный анализ Кластерный анализ

- Инвестиционный портфель Драгоценные металлы 5% 6% 50 000 руб Наличные и эквиваленты 5% 2% 50 000 руб 2 Анализ ключевых показателей Инвесторы должны отслеживать ... Инвесторы должны отслеживать ключевые показатели такие как коэффициент Шарпа бета-коэффициент VaR и другие Это позволяет оценить эффективность и риск портфеля 3 Ребалансировка

- Анализ источников формирования капитала В результате этой операции в активе уменьшится сумма денежной наличности на 500 тыс руб.и соответственно увеличится сумма основных средств Отразим эту операцию в балансе ... И если отсроченные доходы показывать в составе краткосрочных обязательств то это приводит к искажению величины многих финансовых коэффициентов Потому по нашему мнению отсроченные доходы целесообразно отражать в отдельном разделе баланса Но вместе

- Анализ финансовой отчетности Практический анализ на основе бухгалтерской финансовой отчетности Таким образом новые значения коэффициентов рассчитанные с учетом рекомендуемых мероприятий табл 8.22 свидетельствуют о сокращении отвлечения свободных денежных средств ... Это позволит аккумулировать высвободившиеся наличные денежные средства которые можно направить на погашение долгов Этап 6 Формирование структуры оборотных средств

- Структура денежной массы в современной России В РФ из недостатков денежной системы можно отметить большую долю наличных денег 42-65% когда в развитых странах этот показатель едва достигает 7-10% Для отражения этой ... Для отражения этой необходимости рассчитаем коэффициент монетизации который показывает соответствие количества находящихся в обращении денег спросу на них Важнейшая характеристика

- Двойная запись Организация приобрела оборудование за наличные на сумму 50 000 руб В этом случае Счет Оборудование дебет 50 000 руб ... Расчет финансовых коэффициентов Двойная запись позволяет легко извлекать данные для расчета важных финансовых показателей Например коэффициент текущей

- Капитализированный дивиденд Пусть процентная ставка равна 5% 0.05 тогда коэффициент капитализации будет равен Коэффициент капитализации 1 0.05 10 - 1 0.744 Теперь можно вычислить капитализированный дивиденд за 10 ... Например выплата наличных дивидендов - самая распространенная способ получения дохода от дивидендов Компании выплачивают определенную сумму денег

- Особенности проведения обратного выкупа акций компаниями в России Так например в годы высоких цен на нефть доли в компании становятся премиями и средством вложения избыточной наличности В период дестабилизации экономической ситуации акции становятся господствующей высотой в рейдерских атаках В табл ... Earning per share Коэффициент отношения капитализации к годовому объему чистой прибыли Мультипликатор отражает какое количество лет понадобится компании

- Анализ использования капитала На предприятии продолжительность оборота совокупного капитала увеличилась на 5.1 дней а коэффициент оборачиваемости соответственно уменьшился на 0.019 Замедление оборачиваемости совокупного капитала произошло как за счет изменения ... Общая сумма оборотного капитала 1 957 177.5 1 989 192 32 014.5 в том числе в - запасов 1 133 051 1 188 570.5 55 519.5 - дебиторской задолженности 591 896.5 704 698.5 112 802 - денежной наличностью 232 230 95 923 -136 307 2 Выручка от продаж 2 698 145 2

- Динамическая модель цены на акцию при проведении обратного выкупа акций Предположим что за рассматриваемый период компания накопила 200 руб излишней наличности которую менеджмент считает разумным потратить на выкуп 20 % акционерного капитала по рыночной цене ... В таком случае рыночная цена акций должна достичь справедливого уровня рассчитанного на основе коэффициента P E равного 10 В результате после обратного выкупа рост курсовой стоимости акций может

- Депонирование Коэффициент депонирования денег отражает предпочтения населения в распределении денежной массы между наличными и депозитами Коэффициент депонирования денег рассчитывается по формуле Коэффициентт депонирования Наличность Депозиты до востребования

- Теоретические основы управления ликвидностью банка Наряду с методом коэффициентов в Японии США и многих европейских странах получила развитие оценка ликвидности банков на основе ... Японии США и многих европейских странах получила развитие оценка ликвидности банков на основе потока денежной наличности Большое значение за рубежом придается ограничению кредитных рисков для обеспечения ликвидности банков Список литературы

- Теоретические и практические аспекты оценки ликвидности предприятия Г.Савицкая 8 выделяет ликвидность баланса -возможность предприятия обратить свои активы в наличность и погасить свои платежные обязательства т.е это степень покрытия долговых обязательств предприятия его активами причем срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств Рассмотрев различные взгляды ученых на понятие ликвидность можно выделить ... Сопоставляя ликвидные средства и обязательства можно вычислить относительные показатели -коэффициенты ликвидности предприятия Данные коэффициенты позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение

- Коэффициент денежной ликвидности Синонимы коэффициент абсолютной ликвидности коэффициент наличности Используемые источники 1 Адамайтис Л.А Анализ финансовой отчетности Практикум учеб пособие Л.А Адамайтис

- Коэффициент абсолютной ликвидности Синонимы коэффициент денежной ликвидности коэффициент наличности Используемые источники 1 Адамайтис Л.А Анализ финансовой отчетности Практикум учеб пособие Л.А Адамайтис

- Актив бухгалтерского баланса Например наличные деньги в кассе деньги на расчетных счетах депозиты до востребования Коэффициент абсолютной ликвидности рассчитываемый

- Интерпретации коэффициента абсолютной ликвидности предприятия Если коэффициент покрытия наличности компании меньше 1 то это может означать что компания инвестирует свои денежные

- Определение по данным публикуемой отчетности степени доходности вложенного капитала Однако высокий коэффициент рентабельности собственного капитала в значительной степени гарантирует высокий уровень дивиденда не только в отчетном ... Поэтому в состав производственного оборотного капитала должна включаться не вся денежная наличность а денежная наличность за вычетом банковских вкладов Ценные бумаги тоже не должны включаться в данную группу Так

- Финансовый анализ предприятия по балансу Значение коэффициента маневренности ниже допустимого уровня т.е значительная часть собственных средств организации закреплена в ценностях иммобильного характера которые являются менее ликвидными т.е не могут быть достаточно быстро преобразованы в денежную наличность Изменение же коэффициента маневренности собственных средств свидетельствует о незначительном росте финансовой устойчивости организации За

- Расчетная дисциплина Например если в кассе учреждения установлен лимит остатка наличных в 100 000 руб а фактический остаток составляет 150 000 руб это может свидетельствовать ... Банк России отслеживает показатель Коэффициент просроченной задолженности по платежам для каждого банка Этот коэффициент рассчитывается как отношение суммы просроченных

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ