Практика хеджирования финансовых рисков

Т.Н. Флигинских,

д-р экон. наук, профессор

Х.З. Олейви,

аспирант

И.С. Бортников,

магистр

Белгородский государственный национальный

исследовательский университет (Россия, г. Белгород)

Международный журнал гуманитарных и естественных наук

№1 2018

Аннотация. В ходе деятельности Группа подвержена определенным видам финансовых рисков: рыночные риски, кредитные риски (риски контрагентов) и риски ликвидности. Особое внимание в системе управления в условиях экономической нестабильности уделяется рискам процентным и ликвидности путем их хеджирования, направленного на стабилизацию и рост доходности.

Рыночный риск - это риск колебаний справедливой стоимости будущих денежных потоков по финансовым инструментам в связи с изменением рыночных цен. К рыночным рискам, которым преимущественно подвержена Группа, относятся: риски, связанные с колебаниями процентных ставок и курсов иностранных валют. Финансовые инструменты, подверженные влиянию рыночных рисков, включают: кредиты и займы, депозиты и производные финансовые инструменты [5, с. 17].

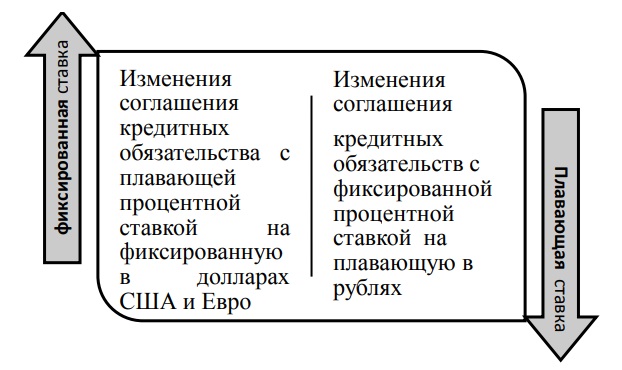

Риск изменения процентных ставок -риск колебаний справедливой стоимости будущих денежных потоков по финансовым инструментам в связи с изменением рыночных процентных ставок. Группа управляет риском изменения процентных ставок, поддерживая сбалансированный портфель займов и кредитов с фиксированными и плавающими процентными ставками (рис. 1).

Рис. 1. Изменения соглашений по процентным ставкам Группы

Риск изменения плавающих процентных ставок связан в основном с кредитными обязательствами в долларах США и Евро, которые были получены под плавающий процент. При необходимости снижения влияния изменений плавающих процентных ставок по долговым обязательствам Группа заключает соглашения процентного свопа с изменением плавающей процентной ставки на фиксированную так, чтобы каждый процентный своп полностью совпадал по датам со страхуемым обязательством для высоко эффективного хеджирования денежного потока. В совокупности для снижения влияния изменений плавающих процентньгх ставок Группа заключила соглашения процентного свопа с плавающей на фиксированную ставку.

Также, необходимо выделить риск изменения фиксированных процентных ставок. Обязательства Группы по облигациям и банковским кредитам номинированные в рублях получены преимущественно по фиксированным процентным ставкам [3, с. 359].

Для снижения влияния изменений справедливой стоимости обязательств по займам Группа заключила соглашения процентного свопа с изменением фиксированной ставки на плавающую. В совокупности для снижения влияния изменений плавающих процентных ставок Группа заключает соглашения процентного свопа с фиксированной на плавающую ставку в отношении 12,9% кредитных обязательств Группы. Номинальная стоимость производных инструментов составила 67338 млн. руб. в 2015 году и 49451 млн. руб. в 2016 году соответственно.

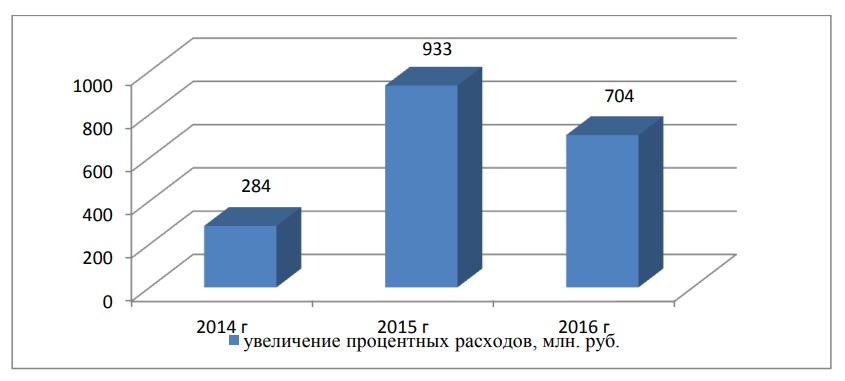

Проводимый анализ чувствительности показывает, что такое же уменьшение краткосрочных процентных ставок приведет к снижению будущих процентных расходов Группы. При этом необходимо отметить, что существенного влияния на капитал Группы изменение процентных ставок не окажет. Обоснованно возможное увеличение краткосрочных процентных ставок на 100 базисных пунктов приведет к увеличению будущих процентных расходов Группы на (рис. 2).

Рис. 2. Размер увеличения процентных расходов при увеличении процентной ставки на 100 базисных пункта в 2014-2016 г., млн. руб.

Анализ чувствительности к изменению процентных ставок был проведен, принимая допущение, что соотношение долговых обязательств с плавающими и фиксированными процентными ставками является постоянным.

Валютный риск - это риск колебаний справедливой стоимости будущих денежных потоков по финансовым инструментам в связи с изменением обменных курсов валют. Группа подвержена валютному риску преимущественно в отношении финансовой деятельности. Группа управляет валютным риском путем хеджирования будущих денежных потоков в иностранной валюте с помощью производных финансовых инструментов и инструментов денежного рынка [6, с. 122].

Группа заключила несколько кросс-валютных процентных своп-соглашений. Данные соглашения хеджируют риск изменения, как процентной ставки, так и курса валюты и предусматривают периодический обмен основных сумм и процентных выплат из сумм, выраженных в российских рублях, на суммы, выраженные в долларах США и евро, по фиксированному курсу. Курс был определен на основе рыночного спот-курса на момент заключения соглашения. Срок действия кросс-валютных процентных своп-соглашений истекает в 2019-2020 годах [4, с. 3].

Риск ликвидности определяется недостаточностью денежных средств. В соответствии с политикой Компании привлечение заемных средств осуществляется централизованно путем сочетания долгосрочных и краткосрочных кредитных инструментов. Данные заемные средства совместно с денежными средствами от операционной деятельности используются для удовлетворения ожидаемых потребностей в финансировании. Руководство Компании оценило риск по рефинансированию своей задолженности как низкий.

Таким образом, управление риском ликвидности по долгосрочным долговым обязательствам реализуется путем поддержания портфеля займов и кредитов с различными сроками погашения и необходимым размером чистого долга, что позволяет минимизировать риск рефинансирования. Сроки погашения долгосрочных займов варьируют от одного года до семи лет. Доступ к достаточному объему ликвидности осуществляется за счет поступлений от операционной деятельности и кредитных линий.

Операционная деятельность по управлению рисками проводится преимущественно на уровне головного офиса Группы сотрудниками финансовых подразделений и утверждается Советом директоров и Бюджетным комитетом. ПАО «МТС» применяет стратегию хеджирования, которая частично снижает отток денежных средств, в том числе в результате изменения курса рубля при осуществлении выплат в иностранной валюте. Все это напрямую связано с доходностью, ростом прибыльности Компании. Анализ чувствительности к изменению процентных ставок был проведен путем хеджирования с плавающими и фиксированными процентными ставками.

Библиографический список

1. Беркутова М.М. Развитие концепций управления предприятием и его конкурентоспособностью на примере компаний сотовой связи // Экономика, предпринимательство и право. - 2014. - № 1. - С. 41-46.

2. Зубкова Л.Д., Дьячков С.М. Методология инвестиционного анализа в развитии отрасли телекоммуникаций // Экономика. Бизнес. Банки. - 2017. - №2 (19). - С. 55-72.

3. Сидорова Т.В. Снижение рисков при внедрении дополнительных сервисных VAS услуг сотовой связи / В сборнике: Технологии информационного общества X Международная отраслевая научно-техническая конференция: сборник трудов. - 2016. - С. 359.

4. Стратегия развития сотовых операторов до 2022. [Электронный ресурс]. URL: http://fb.ru/article/273529/pribyil-predpriyatiya-raspredelenie-i-ispolzovanie-pribyili-formirovanie-i-uchet-pribyili (дата обращения: 08. 01.2018).

5. Студников С.С. Учет событийного риска при расчете требуемой доходности собственного капитала компании // Финансы и кредит. - 2012. - №4. - С. 16-20.

6. Тарасова О.Ю., Пахомова Ю.В. Влияние современных тенденций развития российского рынка телекоммуникаций на финансовый менеджмент предприятий сотовой связи // Социально-экономические явления и процессы. - 2015. - Т. 10. №8. - С. 124-130.

7. Флигинских Т.Н., Тарасова Т.Ю. Факторы, определяющие развитие инноваций в виде новых банковских продуктов // Креативная экономика. - 2016. - Т. 10. - С. 1157-1168. - doi: 10.18334/ce.10.10.36906

8. Fliginskih, T. Impact of structural changec in deposit operations of credit institutions on inflation / T. Fliginskih, N. Solovjeva, E. Nefedova, Z. Polunina, A. Kotsarev // Journal of Internet Banking and Commerce, Decemder 2016, vol. 21, №.S6. Pp. 1-9.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ