Финансовая диагностика российских предприятий с применением модели Альтмана для развитых и формирующихся рынков

Н.А. Львова,

кандидат экономических наук,

доцент кафедры

теории кредита и финансового менеджмента

Санкт-Петербургский государственный университет

Финансовая аналитика: проблемы и решения

№7 (241) 2015

Статья посвящена актуальным вопросам финансовой диагностики российских предприятий.

Методическую основу корпоративной финансовой диагностики составляют методы и модели прогнозирования банкротства. Одна из наиболее эффективных методик прогнозирования банкротства, основанная на методе множественного дискриминантного анализа, предложена Эдвардом Альтманом.

В России дискриминантные модели Альтмана хорошо известны и широко применяются на практике. Однако их релевантность нередко подвергается сомнению. В данной статье исследована целесообразность применения модели Альтмана для развитых и формирующихся рынков в российских условиях. В соответствии с этой целью рассмотрены особенности модели с учетом возможных направлений ее использования.

Изучены особенности методики прогнозирования банкротства, предложенной Альтманом, эволюция его моделей, завершившаяся моделью широкого спектра для развитых и формирующихся рынков. Принимая во внимание результаты тестирования модели в отношении российских предприятий, автор исследует перспективные направления ее использования по данным официальной финансовой статистики. В качестве примера оценивается финансовая устойчивость российских предприятий по отдельным видам экономической деятельности.

Модель Альтмана для развитых и формирующихся рынков преодолевает значительные ограничения более ранних моделей. Результаты последних эмпирических исследований позитивно характеризуют возможности ее применения для финансовой диагностики российских предприятий. Значения Z''-счета, полученные по сводным финансовым показателям организаций, могут выступать более эффективными индикаторами их финансовой устойчивости, чем отдельные финансовые коэффициенты.

Дискриминантная модель Альтмана, доказавшая свою высокую эффективность в предсказании банкротства на развитых и формирующихся рынках, может найти успешное применение не только в практике хозяйствующих субъектов, но и в работе регулирующих органов при обосновании решений по антикризисному регулированию.

Финансовая диагностика, направленная на установление признаков финансовой несостоятельности фирмы, выступает одним из динамично развивающихся направлений корпоративных финансов. Методическую основу корпоративной финансовой диагностики составляют методы и модели прогнозирования банкротства.

Ранние научные исследования по этой проблематике относятся к 1930-1940 гг., тогда как первые наиболее значимые работы датируются второй половиной 1960-х гг. Речь идет прежде всего о статьях Уильяма Бивера [14] и Эдварда Альтмана [11].

Эмпирическое исследование У. Бивера показало, что для прогнозирования банкротства предприятий может с успехом применяться метод традиционного коэффициентного анализа. Работы [14, 15] привлекли пристальное внимание научного и профессионального сообщества, вызвав закономерную критику.

Несмотря на очевидные преимущества коэффициентного анализа (возможность прогнозировать банкротство по общедоступной финансовой информации, несложность обоснования и практического применения соответствующих моделей), были выявлены серьезные ограничения1.

1 Во-первых, система показателей, как правило, строится на основе статистических данных. Если анализ проводится в другой стране, по другой отрасли, спустя продолжительное время, несостоятельными могут оказаться не только критические значения показателей, но и сами значимые показатели. Во-вторых, показатели невозможно однозначно нормировать: в каждом конкретном случае должна учитываться специфика деятельности, период, внешние факторы и т.д. Поэтому, как правило, можно сделать только общие выводы о динамике финансового состояния фирмы (ухудшилось или улучшилось). В-третьих, значения показателей могут приводить к противоречивым выводам, и у аналитика закономерно возникает потребность «свернуть» несколько показателей в один обобщающий, по значению которого можно с определенной долей условности однозначно судить о вероятности финансовой несостоятельности.

В качестве эффективной альтернативы Э. Альтман предложил метод множественного дискрими-нантного анализа (МДА) [11], ставший одним из наиболее популярных инструментов прогнозирования банкротства предприятий. И если на Западе в последние годы регрессионные модели (в том числе дискриминантные) отчасти уступают свои позиции структурным2, то в России значение МДА в корпоративной финансовой диагностике сложно переоценить. Причем особое признание получили модели Альтмана.

2 Структурные модели, в отличие от регрессионных эмпирических, основаны на четких теоретических представлениях о банкротстве фирмы в контексте ее финансовой структуры. Речь идет прежде всего о трактовке банкротства в модели оценки корпоративных обязательств Блэка - Шоулза - Мертона (BSM), основные положения которой изложены в статье Р. Мертона [19]. Концепция BSM получила развитие в модели оценки вероятности дефолта Васичека – Килхофера (VK model), усовершенствованной специалистами компании КМВ [18; 16, с. 7, 8]. В результате сформировался новый тип моделей прогнозирования банкротства (модели КМВ – Мертона), в отношении которых, как правило, и применяют термин «структурные» (см., например [17, с. 497]).

Стоит отметить, что в отечественной литературе на этот счет можно встретить прямо противоположные точки зрения. Как правило, вопрос о возможности применения первой и наиболее известной модели Альтмана даже не подвергается сомнению (см., например, [8, с. 86]). Однако нередко можно встретить мнение и о том, что это «если и возможно, то с очень большими оговорками» [5, с. 939].

Учитывая специфику формирующегося российского рынка [1-3, 6, 7] и особенности метода множественного дискриминантного анализа, вторая позиция представляется вполне справедливой. Однако существуют дискриминантные модели Альтмана нового поколения, результаты тестирования которых не позволяют делать столь категоричные выводы, что и определило направление данного исследования.

Зададимся вопросом о целесообразности применения модели Альтмана для развитых и формирующихся рынков в финансовой диагностике российских предприятий. Руководствуясь этой целью, автор:

- рассмотрит особенности дискриминантных моделей прогнозирования банкротства;

- проанализирует эволюцию моделей Альтмана;

- исследует возможные направления использования модели широкого спектра в российских условиях с учетом последних результатов ее тестирования на глобальной выборке компаний.

Изначально МДА нашел применение в исследованиях по биологии и психологии [11, с. 591]. Для корпоративной финансовой диагностики, как было отмечено, он впервые был апробирован Э. Альтманом в 1968 г. Соответствующий алгоритм формирования и применения дискриминантной модели прогнозирования банкротства предполагает пять основных этапов.

1. Составляется выборка схожих по характеристикам предприятий, которые либо обанкротились, либо сумели выжить в течение некоторого периода.

[19]. Концепция BSM получила развитие в модели оценки вероятности дефолта Васичека - Килхофера (VK model), усовершенствованной специалистами компании КМВ [18; 16, с. 7, 8]. В результате сформировался новый тип моделей прогнозирования банкротства (модели КМВ - Мертона), в отношении которых, как правило, и применяют термин «структурные» (см., например [17, с. 497]).

2. Обосновываются наиболее значимые для оценки вероятности банкротства финансовые коэффициенты.

3. Строится дискриминантная функция, графически делящая предприятия выборки на две группы: финансово устойчивые и потенциальные банкроты:

Z = а1*К1 + а2*К2 + ... + аn*Кn,

где Z - обобщающий (интегральный) показатель вероятности банкротства;

а1-n - некоторые параметры (коэффициенты регрессии);

K1-n - наиболее значимые для диагностики банкротства показатели (как правило, финансовые коэффициенты).

Коэффициенты регрессии рассчитываются в результате статистической обработки данных по выборке предприятий.

4. По итогам статистического анализа эмпирических данных устанавливаются критические значения функции Z1 и Z2, причем Z1 < Z2. В том случае, если рост значений факторов означает повышение финансовой устойчивости, вероятность банкротства незначительна при Z > Z2 и высока при Z < Z13. При Z1 < Z < Z2 финансовое состояние анализируемого объекта носит неопределенный характер.

3 И наоборот: если между значениями факторов и уровнем финансовой устойчивости наблюдается обратная зависимость, при Z > Z2 вероятность банкротства велика; при Z < Z1 - незначительна.

5. Оценка вероятности банкротства проводится с учетом сравнения значения Z для анализируемого предприятия и установленных критических значений.

Метод МДА обладает существенными преимуществами (высокая точность, незначительная зависимость результатов анализа от субъективного фактора, возможность прогнозирования банкротства по общедоступным сведениям, простота применения и интерпретации полученных результатов). Однако формирование эффективной дискриминантной модели требует репрезентативной выборки.

В то же время корпоративное банкротство является относительно редким событием. Кроме того, распределение финансовых характеристик не является постоянным: оно меняется со временем и в зависимости от условий хозяйственной деятельности. В итоге прогноз может оказаться неточным.

Еще одно из наиболее значимых ограничений дискриминантных моделей (которое, впрочем, успешно преодолевается с помощью регрессионных моделей, построенных другими методами4) связано с тем, что результаты оценки могут оказаться в зоне неопределенности. Отметим также, что эмпирические модели в целом характеризуются такими общими существенными ограничениями, как допущение о достоверности, гармоничности и релевантности сведений финансовой отчетности, а также недостаточно строгое научное обоснование5.

4 В частности, речь идет о логит-моделях, с 1980-х гг. составивших серьезную конкуренцию дискриминантным. Первая финансовая модель, позволяющая получить оценку вероятности корпоративного банкротства по формуле логистической регрессии, была опубликована Джеймсом А. Олсоном в 1980 г. [20].

5 Под банкротством в данном случае негласно понимается такое финансовое состояние фирмы, которое потенциально может привести ее к финансовому краху. Используемые при этом индикаторы не позволяют получить представления о природе финансовой несостоятельности. Как отмечает Дж. Олсон в комментариях к своей модели, «автор не пытался обосновать предикторы на основе строгой теории» [20, с. 118].

Методика Альтмана высоко востребована в корпоративной финансовой диагностике: разработано множество дискриминантных моделей, отвечающих страновым, отраслевым и другим особенностям финансово-хозяйственной деятельности. В этом отношении показательна эволюция Z-счета Альтмана, который в своих последних модификациях претендует на универсальное применение.

Первая дискриминантная модель Альтмана выглядела следующим образом [11, с. 594-596]:

Z = 0,012Х1 + 0,014Х2 + 0,033Х3 + 0,006Х4+ 0,999Х5,

где X1 - отношение собственных оборотных средств к активам; данный показатель объединяет такие характеристики финансового состояния фирмы, как ликвидность и размер;

X2 - отношение накопленной нераспределенной прибыли к активам - одно из возможных представлений коэффициента рентабельности активов, который в данном случае отражает возраст фирмы и уровень ее финансового риска (по мере взросления бизнеса значение коэффициента увеличивается, и чем оно выше, тем шире возможности самофинансирования и ниже финансовая зависимость);

X3 - отношение операционной прибыли к активам - более традиционный показатель рентабельности активов, характеризующий эффективность их использования без учета факторов налогообложения и финансового риска;

X4 - отношение рыночной капитализации к учетной стоимости долга - показатель, позволяющий судить об уровне финансовой устойчивости фирмы (как известно, модель Z предназначена для публичных компаний);

X5 - отношение выручки к активам - коэффициент оборачиваемости, отражающий эффективность инвестиций в активы фирмы. При Z < 1,8 вероятность банкротства высока, при Z > 2,99 - низка.

Интервал [1,81 ... 2,99] соответствует зоне неопределенности.

В 1983 г. Альтманом была обнародована Z'-мо-дель для закрытых фирм, в которой коэффициент финансирования оценивался по данным финансовой отчетности, что не ограничивало сферы ее применения исключительно публичными компаниями [10, с. 122]:

Z' = 0,717Х1 + 0,847X2 + 3,107X3 + 0,420X4 + 0,998X5,

где все показатели Хi соответствуют модели Z, за исключением X4, который рассчитывается как соотношение собственного капитала и долговых обязательств в учетной оценке.

При Z < 1,23 вероятность банкротства высока; при Z > 2,9 - низка.

Еще одной версией Z-счета стала Z''-модель для производственных и непроизводственных компаний, в которой эффект отрасли был нивелирован за счет исключения показателя оборачиваемости активов [10, с. 124]. Предполагалось, что, в отличие от предыдущих дискриминантных моделей, ориентированных на промышленные предприятия, четырехфакторная модель сможет применяться для оценки вероятности банкротства и в других отраслях:

Z'' = 6,56X1 + 3,26X2 + 6,72X3 + 1,05X4, (1)

где все показатели Хi соответствуют модели Z'.

При Z'' < 1,1 вероятность банкротства высока; при Z'' > 2,6 - низка.

В дальнейшем модель Z'' была успешно протестирована в условиях формирующегося рынка (в отношении мексиканских компаний - эмитентов еврооблигаций) [9; 12]. Возможные значения функции были приведены в соответствие с кредитными рейтингами по шкале S&P: было установлено 20 значений, которым были присвоены эквиваленты рейтингов облигаций. Чтобы нулевое значение функции соответствовало рейтингу дефолта эмитента, был добавлен свободный член, равный 3,25 [9, с. 313]. В итоге новая модификация модели Z'' приняла следующий вид:

Z'' = 3,25 + 6,56X1 + 3,26X2 + 6,72X3 + 1,05X4. (2)

Отметим, что изначально первая модификация (1) обозначалась Альтманом как Z'', а вторая (2) - как EMS (англ. emerging market score - счет для формирующегося рынка).

В более поздних публикациях, как и в приведенных формулах, применяется единое обозначение Z'' [13, c. 5]. По сути дела, речь идет об одной и той же модели широкого спектра, которую, как показывают эмпирические исследования, можно с полным правом называть моделью для развитых и формирующихся рынков.

Исследование Э. Альтмана, М. Иванич-Дроздовски, Е. Лайтинена и А. Суваса, опубликованное в 2014 г., доказало, что модель Z'' по-прежнему эффективна и, что особенно важно, не только в условиях развитых рынков. В основную выборку вошли 2 640 778 компаний из разных стран [13, с. 10, 35]6.

6 Данное исследование в основном проводилось по европейским странам. Основную выборку составили компании из Австрии, Бельгии, Болгарии, Боснии, Великобритании, Венгрии, Германии, Дании, Ирландии, Исландии, Испании, Италии, Латвии, Нидерландов, Норвегии, Польши, Португалии, Российской Федерации, Румынии, Словакии, Словении, Украины, Финляндии, Франции, Хорватии, Чехии, Швеции, Эстонии, а также Китая, Колумбии и США. Тестирование полученных результатов выполнялось на более обширной выборке, включающей данные по 3 191 743 компаниям из перечисленных и трех дополнительных стран (Греции, Литвы и Сербии). См. подробнее работу [13, с. 35].

Уровень прогнозной точности в среднем составил 74,8% - весьма высокий результат, учитывая универсальный характер модели [13, с. 40]. Для России соответствующий показатель превысил 80% [13, с. 41], что, с точки зрения автора, дает все основания применять данную модель для финансовой диагностики российских предприятий.

Область применения дискриминантных моделей прогнозирования банкротства закономерно ограничивается микроэкономическим анализом. Однако универсальный характер и высокая прогнозная точность характеризуемой модели позволяют поставить вопрос шире.

Представляется, что при определенных допущениях она может использоваться как инструмент финансовой диагностики для отраслевых и региональных сравнений. В данном случае, безусловно, нельзя говорить об оценке вероятности банкротства. Однако значения Z''-счета, полученные по сводным финансовым показателям организаций, могут выступать более эффективными индикаторами их финансовой устойчивости, чем отдельные финансовые коэффициенты (например, коэффициент автономии)7.

7 Исследования финансового положения отечественных компаний на основе агрегированных статистических данных проводились и ранее. В частности, оригинальный методический подход к оценке финансовой устойчивости российских предприятий с использованием сведений Росстата был предложен и апробирован В.В. Ивановым и Н.В. Бушуевой [4].

Сведения, необходимые для оценки финансовой устойчивости российских предприятий по модели Альтмана для развитых и формирующихся рынков, публикуются Росстатом. В частности, доступны данные по видам экономической деятельности, в территориальном разрезе, по типам предприятий и пр.

В качестве примера автор проанализировал финансовую устойчивость коммерческих организаций, не относящихся к субъектам малого предпринимательства, средняя численность работников которых превышает 15 чел. Дополнительный критерий выборки (виды деятельности) был обоснован с учетом экономического положения России в 2013 г.8.

8 Годовой отчет Центрального банка РФ за 2013 г.С. 20. URL: http://www.cbr.ru/publ/God/ar_2013.pdf.

Оценка проводилась в отношении предприятий тех отраслей, которые внесли наибольший вклад в произведенный валовый внутренний продукт (финансовая деятельность, торговля9 , операции с недвижимым имуществом), а также отраслей, продемонстрировавших снижение выпуска (строительство и обрабатывающие производства). Исходные данные по заданным критериям оказались доступны с 2011 по 2013 г. (табл. 1).

9 По методологии Росстата речь идет о таком виде деятельности, как «оптовая и розничная торговля, ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования», и далее автор будет использовать термин «торговля» именно в таком смысле.

Таблица 1. Значения базовых финансовых коэффициентов для оценки Z''-счета российских предприятий, 2011-2013 гг.

| Год | По всем видам деятельности | Финансовая деятельность | Торговля | Операции с недвижимым имуществом | Строительство | Обрабатывающая промышленность |

| Отношение собственных оборотных средств к активам X1* | ||||||

| 2011 | 0,11 | 0,10 | 0,15 | 0,00 | 0,04 | 0,16 |

| 2012 | 0,10 | 0,10 | 0,16 | 0,02 | 0,03 | 0,16 |

| 2013 | 0,08 | 0,08 | 0,14 | 0,01 | 0,02 | 0,13 |

| Отношение накопленной нераспределенной прибыли к активам X2* | ||||||

| 2011 | 0,20 | 0,30 | 0,23 | 0,05 | 0,09 | 0,25 |

| 2012 | 0,20 | 0,21 | 0,24 | 0,03 | 0,09 | 0,26 |

| 2013 | 0,19 | 0,21 | 0,24 | 0,04 | 0,08 | 0,24 |

| Отношение операционной прибыли к активам X3* | ||||||

| 2011 | 0,08 | -0,01 | 0,10 | 0,03 | 0,04 | 0,12 |

| 2012 | 0,07 | 0,01 | 0,08 | 0,03 | 0,04 | 0,10 |

| 2013 | 0,06 | 0,02 | 0,08 | 0,03 | 0,04 | 0,08 |

| Отношение собственного капитала к долговым обязательствам X4* | ||||||

| 2011 | 1,04 | 1,03 | 1,00 | 0,48 | 0,23 | 0,73 |

| 2012 | 0,96 | 0,94 | 1,01 | 0,46 | 0,20 | 0,70 |

| 2013 | 0,86 | 0,78 | 0,95 | 0,43 | 0,18 | 0,63 |

| Значение Z''-счета** | ||||||

| 2011 | 3,02 | 2,61 | 3,50 | 0,87 | 1,09 | 3,43 |

| 2012 | 2,80 | 2,45 | 3,49 | 0,96 | 1,02 | 3,28 |

| 2013 | 2,48 | 2,11 | 3,27 | 0,87 | 0,86 | 2,81 |

* Оценка Z''-счета проводилась по формуле (1) на основе точных значений факторов.

** Значения всех показателей, в том числе базовых финансовых коэффициентов, в таблице округлены.

Источник: рассчитано автором по данным Росстата.

Применение модели Альтмана для развитых и формирующихся рынков в отношении предприятий выборки позволяет сделать некоторые значимые выводы.

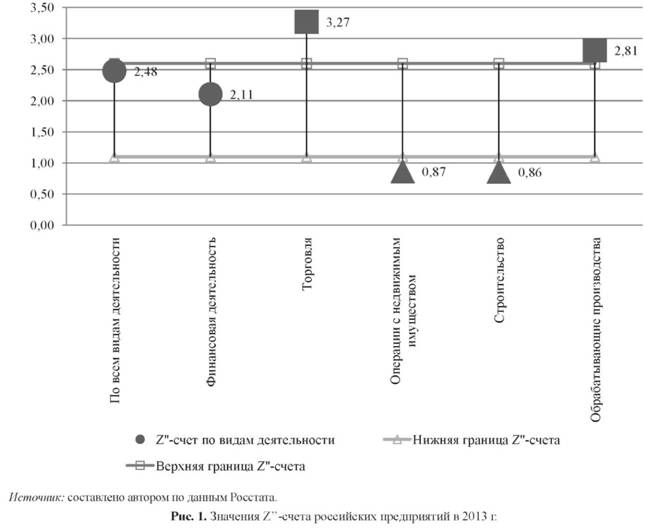

1. Относительно высокий уровень финансовой устойчивости наблюдается у предприятий торговли и обрабатывающей промышленности, демонстрирующих более благополучные показатели, чем в среднем по России. Наименьшим запасом прочности характеризуются строительные компании и предприятия, специализирующиеся на операциях с недвижимым имуществом (рис. 1).

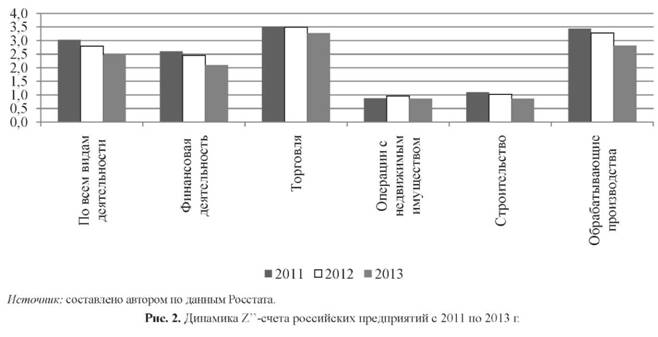

2. С 2011 по 2013 г. финансовая устойчивость российских предприятий в основном снижается. И если в 2011-2012 гг. ситуацию в целом можно было расценивать как удовлетворительную, в 2013 г. соответствующее значение Z''-счета находится в зоне неопределенности. Негативная тенденция отмечается по всем анализируемым видам деятельности, за исключением операций с недвижимым имуществом, по которым нельзя выявить однозначную динамику (рис. 2).

3. Значения Z''-счета по совокупной выборке российских предприятий обеспечены прежде всего за счет сложившегося уровня финансовой зависимости. Однако по отдельным отраслям ситуация различается. Так, в торговле сопоставимо высоко значение доли собственных оборотных средств в активах, в обрабатывающей промышленности роль данного показателя даже более значима, а в строительстве наибольший вклад вносят взвешенные коэффициенты рентабельности (выделено цветом в табл. 2).

Таблица 2. Доли взвешенных финансовых коэффициентов в значениях Z''-счета российских предприятий, 2011-2013 гг., %*

| Год, значение |

По всем видам деятельности |

Финансовая деятельность |

Торговля |

Операции с недвижимым имуществом |

Строительство |

Обрабатывающая промышленность |

| Отношение собственных оборотных средств к активам X1** | ||||||

| 2011 | 23 | 24 | 28 | ≈ 0 | 26 | 31 |

| 2012 | 24 | 27 | 30 | 17 | 22 | 31 |

| 2013 | 22 | 24 | 29 | 6 | 18 | 30 |

| Среднее | 23 | 25 | 29 | 8 | 22 | 31 |

| Отношение накопленной нераспределенной прибыли к активам X2** | ||||||

| 2011 | 22 | 37 | 22 | 19 | 26 | 24 |

| 2012 | 23 | 29 | 23 | 9 | 28 | 26 |

| 2013 | 25 | 32 | 24 | 14 | 32 | 28 |

| Среднее | 24 | 33 | 23 | 14 | 28 | 26 |

| Отношение операционной прибыли к активам X3** | ||||||

| 2011 | 19 | -3 | 20 | 24 | 25 | 23 |

| 2012 | 17 | 4 | 16 | 24 | 30 | 20 |

| 2013 | 16 | 5 | 17 | 27 | 28 | 18 |

| Среднее | 17 | 2 | 18 | 25 | 28 | 20 |

| Отношение собственного капитала к долговым обязательствам X4** | ||||||

| 2011 | 36 | 42 | 30 | 57 | 22 | 22 |

| 2012 | 36 | 40 | 30 | 50 | 21 | 22 |

| 2013 | 36 | 39 | 30 | 52 | 22 | 24 |

| Среднее | 36 | 40 | 30 | 53 | 22 | 23 |

* Доли факторов оцениваются с учетом соответствующих коэффициентов регрессии.

** Удельные веса рассчитаны на основе точных (неокругленных) значений финансовых коэффициентов.

Источник: рассчитано автором по данным Росстата.

В заключение отметим следующее. Анализируя условия применения дискриминантных моделей прогнозирования банкротства, важно учитывать как особенности их формирования, так и актуальный уровень их предсказательной точности.

Результаты последних эмпирических исследований позитивно характеризуют возможности использования модели Альтмана для развитых и формирующихся рынков при финансовой диагностике российских предприятий.

Следует подчеркнуть, что речь идет о модели нового поколения, преодолевшей серьезные ограничения первой модели Z-счета. Данная модель, как представляется, может использоваться не только аналитиками и менеджерами хозяйствующих субъектов на микроуровне, но и регулирующими органами в рамках финансового мониторинга и обоснования антикризисных решений.

Список литературы

1. Васина А.А. Финансовая диагностика и оценка проектов. СПб: Питер, 2004. 448 с.

2. Дарушин И.А., Львова Н.А. Российские эмитенты: вызовы формирующегося рынка // Финансы и кредит. 2014. № 10. С. 42-50.

3. Зимин Н.Е. Анализ и диагностика финансового состояния предприятий: учеб. пособие. М.: ЭКМОС, 2002. 238 с.

4. Иванов В.В., Бушуева Н.В. Внешние источники финансирования российских предприятий. URL: http://vestnik.unipress.ru/pdf07/s05/s05v1_07_S.pdf.

5. Ковалев В.В. Финансовый менеджмент: теория и практика. 2-е изд., перераб. и доп. М.: Проспект, 2007. 1024 с.

6.Савчук В.П. Финансовая диагностика и мониторинг деятельности предприятия. URL: http://nashaucheba.ru/docs/49/48884/conv_1/file1.pdf.

7. Савчук В.П. Финансовая диагностика предприятия и поддержка управленческих решений. URL: http://www.fascn.de/doc/rus/articles/Financial_diagnostics_enterprise.doc.

8. Федорова Е.А., Гиленко Е.В., Довженко С.Е. Модели прогнозирования банкротства: особенности российских предприятий // Проблемы прогнозирования. 2013. № 2. С. 85-92.

9. Altman E. An emerging market credit scoring system for corporate bonds // Emerging Markets Review. 2005. № 6. P. 311-323.

10. Altman E. Corporate financial distress. A complete guide to predicting, avoiding, and dealing with bankruptcy. Wiley Interscience, John Wiley and Sons. 1983.

11. Altman E. Financial ratios, discriminant analysis, and the prediction of corporate bankruptcy // The Journal of Finance. 1968. September. P. 589–609.

12. Altman E., Hartzell J., Peck M. Emerging markets corporate bonds: a scoring system. NY: Salomon Brothers Inc., 1995.

13. Altman E., Iwanicz-Drozdowska M., Laitinen E., Suvas A. Distressed firm and bankruptcy prediction in an international context: a review and empirical analysis of Altman’s Z-score model // Proceedings of the 7-th International Risk Management Conference “The safety of the financial system. From idiosyncratic to systemic risk”. 2014. URL: http://pages.stern.nyu.edu/~ealtman/IRMC2014ZMODELpaper1.pdf.

14. Beaver W.H. Financial ratios as predictors of failure // Journal of Accounting Research. Vol. 4. Empirical Research in Accounting: Selected Studies. 1966. P. 71–111.

15. Beaver W.H. Market prices, financial ratios, and the prediction of failure // Journal of Accounting Research. 1968. Vol. 6. № 2. P. 179–192.

16. Crosbie P.J., Bohn J.R. Modeling default risk. Moody’s KMV. 2002. URL: http://www.creditrisk.ru/publications/files_attached/modeling_default_risk.pdf.

17. Fabozzi F.J. Bond markets, analysis and strategies. 6-th ed. New Jersey: Pearson Prentice Hall. 2006.

18. Kealhofer S., Kurbat M. The default prediction power of the Merton approach, relative to debt ratings and accounting variables. KMV LLC, 2001. URL: http://www.prmia.org/Chapter_Pages/Data/Chicago/Kurbat_Paper.PDF.

19. Merton R. On the pricing of corporate debt: the risk structure of interest rates // Journal of Finance. 1974. Vol. 29. P. 449–470.

20. Ohlson J.A. Financial ratios and the probabilistic prediction of bankruptcy // Journal of Accounting Research. 1980. Vol. 18. № 1. P. 109–131.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ