Методологические подходы к оценке кредитоспособности геологоразведочных организаций - корпоративных эмитентов

Заернюк В.М.,

доктор экономических наук,

профессор кафедры менеджмента и финансов,

Российский государственный геологоразведочный университет

им. Серго Орджоникидзе,

Москва, Российская Федерация

Назарова З.М.,

доктор экономических наук,

заведующая кафедрой менеджмента и финансов,

Российский государственный геологоразведочный университет

им. Серго Орджоникидзе,

Москва, Российская Федерация

Ястребинский М.А.,

доктор экономических наук,

профессор кафедры экономики горного производства,

Национальный исследовательский технологический

университет «МИСиС»,

Москва, Российская Федерация

Экономический анализ: теория и практика

39 (2015) 21-31

Аннотация

Предмет и тема. Проблемы иррационального поведения внутренних инвесторов на российском фондовом рынке вызваны низким уровнем их информированности о событиях, оказывающих существенное влияние на цены акций. Это является важным фактором снижения доверия внутренних инвесторов к вложениям в рискованные активы и возможностям долгосрочных сбережений. В статье исследуются методологические особенности оценки кредитоспособности геологоразведочных организаций, являющихся эмитентами рынка ценных бумаг.

Цели и задачи. Целью работы является формирование методологических основ оценки кредитоспособности геологоразведочных организаций, действующих на фондовых рынках в качестве эмитентов. Задачами являются анализ наиболее известных зарубежных и отечественных подходов к формированию методологического базиса оценки кредитоспособности эмитентов, выработка практически исполнимой, адекватной методики оценки кредитоспособности и ее апробация.

Методология. Теоретико-методологические подходы основаны на анализе и синтезе научного знания в исследуемой области. Методика базируется на определении ключевых показателей деятельности геологоразведочных организаций в рамках качественного и количественного анализа. Используется ранжирование по признаку снижения финансового состояния эмитента, характеризуемого изменением ключевых показателей.

Результаты. Предложен подход к оценке кредитоспособности корпоративных эмитентов, включающий теоретико-методологический базис и методику проведения оценки кредитного рейтинга, являющегося комплексной характеристикой кредитного риска, связанного с данным эмитентом, отражающей вероятность несвоевременного или неполного исполнения эмитентом своих обязательств. Разработаны границы интервалов возможных значений анализируемых коэффициентов количественного анализа и распределение коэффициентов по интервалам возможных значений для оценки финансового состояния эмитента.

Выводы и значимость. Использование предложенного методического подхода к оценке кредитного рейтинга геологоразведочных организаций - корпоративных эмитентов в российской практике значимо для изучения макроэкономических параметров этой отрасли.

Проблемы иррационального поведения внутренних инвесторов на российском фондовом рынке вызваны низким уровнем их информированности о событиях, оказывающих существенное влияние на цены акций. Это является важным фактором снижения доверия внутренних инвесторов к вложениям в рискованные активы и возможностям долгосрочных сбережений.

Инвестиции в акции российских компаний всегда были рискованным мероприятием. Проблемы стагнации экономического роста и санкций добавляют дополнительные трудности для инвесторов. Восстановление инвестиционного роста и доверия к этому рынку со стороны компаний и частных инвесторов требует целенаправленных действий по формированию культуры внутренних сбережений, основанной на объективном и всестороннем информировании инвесторов - компаний и частных лиц - о возможностях и рисках инвестиционных активов.

Пример зарубежных инвесторов, инвестирующих в иностранные компании, показывает преимущества вложений на системной основе, исходя из сигналов и прогнозов стабильно работающих и прошедших проверку временем информационных источников. Российские же инвесторы, особенно частные, предоставленные самим себе в агрессивной среде информационной асимметрии, подвергаются наиболее серьезным рискам на рынке акций национальных эмитентов. Это во многом является источником растущего нигилизма юридических лиц и граждан к вложениям в рискованные активы, без преодоления которого вряд ли можно добиться возобновления инвестиционного роста.

Для оценки кредитоспособности эмитента в мировой практике в настоящее время широко используются кредитные рейтинги. Рейтинг присваивается независимым рейтинговым агентством и является выражением готовности и способности эмитента выполнять взятые на себя финансовые обязательства. В рамках процедуры присвоения кредитного рейтинга агентством выполняется детальный анализ качественных и количественных показателей деятельности, а присвоенные рейтинги показывают высокую предсказательную способность: коэффициент Джини в среднем превышает 80%.

Широкую известность в текущей практике фондовых рынков получили рейтинги независимых рейтинговых агентств Standard & Poor’s, Fitch и Moody’s. Так, международная шкала кредитного рейтинга эмитента Standard & Poor’s дает возможность выразить мнение о кредитоспособности эмитента, его способности своевременно и в полном объеме выполнять свои долговые обязательства. Кредитные рейтинги, разработанные агентством Fitch, позволяют представить мнение о способности эмитента выполнять свои финансовые обязательства, в том числе выплату процентов, выплату дивидендов по привилегированным акциям, способность урегулирования страховых убытков и выполнения обязательств перед контрагентами и др.1 . Рейтинги долгосрочных долговых обязательств корпоративных эмитентов (Long-Term Corporate Obligation Ratings), присваиваемые агентством Moody’s, показывают степень вероятности дефолта и финансовые потери в случае его возникновения.

1 Fitch Ratings. URL: http://fondovyj-rynok.ru/fitch-ratings/.

Исследователи Г.М. Гамбаров, С.В. Ивлиев и А.С. Кирилов справедливо отмечают, что проблема использования данного подхода в российской практике заключается в том, что больше 70% корпоративных эмитентов не имеют кредитных рейтингов, присвоенных международными агентствами, а более половины не имеют ни международного рейтинга, ни национального [1]. В связи с этим особую актуальность приобретает задача построения оценок внутренних кредитных рейтингов на основе данных финансовой отчетности. Эта задача является центральной в кредитном анализе. В качестве примера наибол ее известных моделей можно привести Z-модель Альтмана и ее модификацию для закрытых компаний EM-Score, в российской практике - модель оценки вероятности банкротства предприятия по финансовым показателям, модель Moody’s RiskCalc, модель FS-Score [2-17].

В российской практике используется нормативный подход к оценке финансового состояния предприятия, заключающийся в сравнении рассчитанных финансовых показателей (коэффициентов) с нормативным значением, утвержденным (рекомендованным) законодательно2. Однако данный метод, являющийся достаточно простым в практике применения, имеет существенный недостаток, связанный со спецификой отраслей.

2 Об утверждении Методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса: распоряжение Федерального управления по делам о несостоятельности (банкротстве) от 12.08.1994 № 31-р; Об утверждении Методики проведения анализа финансового состояния заинтересованного лица в целях установления угрозы возникновения признаков его несостоятельности (банкротства) в случае единовременной уплаты этим лицом налога: приказ Министерства экономического развития Российской Федерации от 18.04.2011 № 175; Об утверждении Методических рекомендаций по реформе предприятий (организаций): приказ Министерства экономики Российской Федерации от 01.10. 1997 № 118; Об утверждении Правил проведения арбитражным управляющим финансового анализа: постановление Правительства Российской Федерации от 25.06.2003 №367.

Так, исследователями Е.А. Федоровой и Я.В. Тимофеевым проверена состоятельность действующих в Российской Федерации нормативных значений коэффициентов, определяющих финансовое состояние предприятий на основании финансовой отчетности. Было проанализировано финансовое состояние 5 040 российских предприятий, относящихся к строительству, сельскому хозяйству, электроэнергетике, торговле и телекоммуникациям. Установлено, что общепринятые нормативы (в том числе установленные законодательно) правильно классифицируют только около 57% компаний. Причиной низкой классификации, как считают авторы, могут быть как неверно определенные пороговые значения по исследуемым шести коэффициентам, так и отраслевые различия [18].

Поэтому, определяющим в предлагаемом авторами данной работы подходе к оценке кредитоспособности геологоразведочных организаций - корпоративных эмитентов является сравнение рассчитанных показателей в некотором «доверительном диапазоне», содержащемся в рейтинговой методике анализа на уровне отрасли.

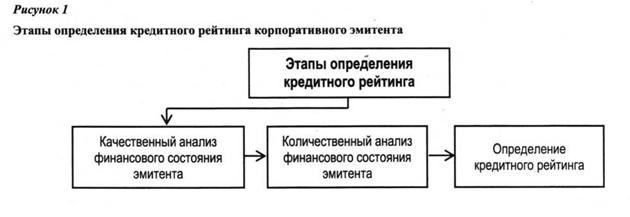

Определение кредитного рейтинга геологоразведочных организаций - корпоративных эмитентов предлагается осуществлять в три этапа (рис. 1).

Качественный анализ заключается в сборе и анализе трудно формализуемой качественной информации о деятельности эмитента, прямо или косвенно характеризующей его финансовое состояние. В отличие от качественного анализа количественный анализ заключается в сборе и анализе количественных показателей деятельности эмитента, непосредственно характеризующих его финансовое состояние.

Рассмотрим более подробно содержание качественного и количественного анализа.

Качественный анализ. Источниками информации для качественного анализа финансового состояния эмитента являются:

- правоустанавливающие документы (учредительные документы, лицензии и др.);

- годовой отчет;

- аудиторское заключение;

- материалы рейтинговых агентств;

- материалы средств массовой информации;

- ежеквартальный отчет эмитента ценных бумаг;

- прочие источники информации об эмитенте.

Направления качественного анализа финансового состояния эмитента представлены на рис. 2.

При анализе структуры собственников рассматриваются форма собственности, реестр собственников, принадлежность эмитента к финансовым группам, зависимость от аффилированных лиц и степень самостоятельности в принятии решений.

Представление о бизнесе эмитента можно получить путем анализа общей информации об эмитенте, его истории, страновых рисков, состояния отрасли, к которой относится эмитент, тенденций ее развития; оценки отраслевых рисков, конкурентного положения эмитента в отрасли, рынка сбыта, зависимости от крупных клиентов и поставщиков.

В процессе анализа тщательно изучаются рейтинги российских и международных рейтинговых агентств, присвоенные эмитенту, а также кредитная история эмитента (кредиторы, объемы и сроки кредитов, долговые обязательства, гарантии, предоставленные за эмитента).

При анализе уровня транспарентности рассматривается прозрачность структуры собственников, доступность бухгалтерской отчетности эмитента, наличие публикаций об эмитенте в средствах массовой информации.

Как показало исследование, к позитивной информации об эмитенте чаще всего относят:

- информацию о присуждении эмитенту премий, наград и т.д.;

- другую информацию, прямо или косвенно свидетельствующую об улучшении финансового состояния эмитента, а также способную оказать позитивное воздействие на финансовое состояние эмитента в перспективе.

К негативной информации об эмитенте относят:

- информацию о наличии просроченного долга перед бюджетами федерального и местного уровней, внебюджетными фондами;

- информацию о наличии долга по заработной плате перед сотрудниками предприятия (организации);

- информацию о наличии у эмитента скрытых потерь;

- информацию о фактах неисполнения, несвоевременного или неполного исполнения эмитентом своих финансовых обязательств;

- информацию о санкциях, наложенных на эмитента со стороны государственных надзорных органов;

- информацию о вовлечении эмитента в судебные разбирательства в качестве ответчика;

- информацию о конфликтах между собственниками эмитента;

- другую информацию, прямо или косвенно свидетельствующую об ухудшении финансового состояния эмитента, а также способную оказать негативное воздействие на финансовое состояние инвестора в перспективе.

Количественный анализ. Источником информации для количественного анализа финансового состояния эмитента является бухгалтерская отчетность, составленная в соответствии с российскими стандартами бухгалтерского учета (формы по ОКУД - 0710001, 0710002, 0710003, 0710004, 0710005).

Дополнительными источниками информации для анализа финансового состояния эмитента являются финансовая отчетность, составленная по Международным стандартам финансовой отчетности (МСФО, IFRS), управленческая отчетность (при наличии), а также бизнес-план эмитента либо информация о существенных событиях в части финансово-хозяйственной деятельности эмитента, произошедших в течение ближайших к дате анализа 360 календарных дней.

Направления количественного анализа финансового состояния эмитента представлены на рис. 3.

В рамках структурного анализа активов и пассивов эмитента рассматриваются основные статьи пассивов и активов, а также динамика отдельных статей баланса и общие тенденции развития.

Для оценки рентабельности эмитента рассчитываются коэффициенты рентабельности активов (Чистая прибыль / Среднегодовые активы) и капитала {Чистая прибыль / Среднегодовой капитал), а также маржа валовой (Валовая прибыль / Выручка), операционной (Прибыль (убыток) от продаж / Выручка) и чистой (Чистая прибыль / Выручка) прибыли.

Оценка эффективности использования эмитентом активов осуществляется путем расчета коэффициентов оборачиваемости активов (Выручка / Среднегодовые активы), дебиторской {Выручка / Среднегодовая дебиторская задолженность) и кредиторской {Выручка / Среднегодовая кредиторская задолженность) задолженностей, оборачиваемости запасов {Себестоимость / Среднегодовые запасы). Оборачиваемость активов характеризует эффективность использования эмитентом своих активов для генерирования выручки. Данный показатель также можно рассматривать как индикатор ценовой стратегии эмитента. Оборачиваемость дебиторской задолженности характеризует эффективность расчетов эмитента с клиентами: низкие значения этого показателя означают, что большую часть своей продукции эмитент реализует в рассрочку. Оборачиваемость кредиторской задолженности характеризует эффективность расчетов эмитента с поставщиками: низкие значения этого показателя означают, что большую часть своих производственных ресурсов эмитент приобретает в рассрочку.

Для оценки уровня долговой нагрузки эмитента рассчитываются коэффициенты уровня финансового рычага эмитента (Долг / Капитал), погашения долга за счет своей операционной прибыли (Долг / Прибыль (убыток) от продаж), покрытия процентных платежей (Прибыль (убыток) от продаж / Процентные платежи), структуры долга (Краткосрочные обязательства / Долг) и иммобилизации капитала (Низколиквидные активы / Капитал).

Оценка достаточности денежных потоков эмитента производится на основе анализа отчета о движении денежных средств за прошедшие периоды, а также прогноза движения денежных средств, подготовленного эмитентом на несколько лет вперед. Кроме того, рассчитываются показатель достаточности денежных потоков от операционной деятельности, рассчитываемый отношением чистых денежных средств от текущей деятельности к долгу, и оборачиваемости запасов (себестоимость/ среднегодовые запасы), свободных денежных потоков (Чистые денежные средства от текущей деятельности - Приобретение объектов основных средств / Долг) для погашения долга, а также достаточности денежных потоков от операционной деятельности для осуществления эмитентом капиталовложений (Чистые денежные средства от текущей деятельности / Приобретение объектов основных средств).

Для оценки ликвидности эмитента рассчитываются коэффициенты текущей ликвидности (Текущие активы / Краткосрочные обязательства), быстрой (Ликвидные активы / Краткосрочные обязательства) и мгновенной {Высоколиквидные активы / Краткосрочные обязательства) ликвидности.

По результатам качественного и количественного анализа финансового состояния эмитента определяется кредитный рейтинг эмитента по шкале, состоящей из шести уровней - от рейтинга А, характеризующего минимальный кредитный риск по обязательствам эмитента, до рейтинга D с кредитным риском по обязательствам эмитента, оцениваемым как критический (табл. 1).

Таблица 1. Уровни кредитного рейтинга геологоразведочных организаций

| Кредитный рейтинг | Содержание |

| А | Эмитент, имеющий рейтинг А, характеризуется исключительно высокой способностью отвечать по своим обязательствам в срок и в полном объеме. Вероятность изменения этой способности в худшую сторону под влиянием внешних и внутренних предсказуемых факторов крайне незначительна. Кредитный риск по обязательствам эмитента минимальный |

| ВВ | Эмитент, имеющий рейтинг ВВ, характеризуется высокой способностью отвечать по своим обязательствам в срок и в полном объеме. Вероятность изменения этой способности в худшую сторону под влиянием внешних и внутренних предсказуемых факторов незначительна. Кредитный риск по обязательствам эмитента низкий |

| В | Эмитент, имеющий рейтинг В характеризуется средней способностью отвечать по своим обязательствам в срок и в полном объеме. Вероятность изменения этой способности в худшую сторону под влиянием внешних и внутренних предсказуемых факторов невысока. Кредитный риск по обязательствам эмитента умеренный |

| СС | Эмитент, имеющий рейтинг СС, характеризуется невысокой способностью отвечать по своим обязательствам в срок и в полном объеме. Вероятность изменения этой способности в худшую сторону под влиянием внешних и внутренних предсказуемых факторов значительна. Кредитный риск по обязательствам эмитента существенный |

| С | Эмитент, имеющий рейтинг С характеризуется низкой способностью отвечать по своим обязательствам в срок и в полном объеме. Вероятность изменения этой способности в худшую сторону под влиянием внешних и внутренних предсказуемых факторов крайне высока. Кредитный риск по обязательствам эмитента высокий |

| D | Эмитент, имеющий рейтинг Д характеризуется крайне низкой способностью отвечать по своим обязательствам в срок и в полном объеме. Кредитный риск по обязательствам эмитента критический |

Результаты анализа финансового состояния эмитента. Для каждого коэффициента К на основе выборки по группе сопоставимых с анализируемым эмитентом организаций рассчитывается средний уровень по отрасли Котр. Организации признаются сопоставимыми, если они принадлежат одной отрасли и/или имеют схожую специфику бизнеса.

Средний уровень по отрасли Котр рассчитывается как среднее арифметическое полученных средних уровней по выборке сопоставимых организаций. Предварительно по каждой организации рассчитывается средний уровень значения коэффициента по данным на годовую отчетную дату. Расчет осуществляется по ближайшим трем годовым отчетным датам: на отчетную дату, на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему.

На основе среднего уровня коэффициента экспертным путем получены границы интервалов возможных значений данного коэффициента применительно к геологоразведочным организациям и предприятиям, добывающим нефть и газовый конденсат (табл. 2).

Таблица 2. Границы интервалов возможных значений анализируемого коэффициента

| Ограничение на коэффициенты | Интервал D | Интервал С | Интервал В | Интервал А |

|

Рентабельность. Оборачиваемость. Ликвидность. Достаточность денежных потоков эмитента. Покрытие процентных платежей |

К < 0,3*Котр | 0,3*Котр ≤ К < 0,7*Котр | 0,7*Котр ≤ К <1,5*К | К < 1,5*Котр |

|

Уровень финансового рычага. Погашение долга за счет операционной прибыли. Структура долга. Иммобилизация капитала |

K > 3*Котр | 3*Котр ≥ К > 1,5*Котр | 1,5*Котр ≥ К > 0,7*Котр | 0,7*Котр ≥ К |

Финансовое состояние геологоразведочных организаций и предприятий нефти и газового конденсата - корпоративных эмитентов по результатам количественного анализа предлагается оценивать в зависимости от распределения коэффициентов, рассчитанных по конкретному эмитенту, по интервалам возможных значений (табл. 3).

Таблица 3. Распределение коэффициентов по интервалам возможных значений для оценки финансового состояния эмитента по результатам количественного анализа

| Финансовое состояние | Рентабельность | Оборачиваемость | Долговая нагрузка | Ликвидность |

| Отличное |

Более чем выше средней Не менее чем выше средней |

Не ниже средней | Не более чем ниже средней | Не ниже средней |

|

Не ниже средней. Выше средней |

Выше средней | Ниже средней | Выше средней | |

| Хорошее | Не ниже средней | Не менее чем ниже средней | Не выше средней | Не менее чем ниже средней |

| Не менее чем ниже средней | Не ниже средней | Не более чем выше средней | Не ниже средней | |

| Удовлетворительное | Ниже средней | Существенно ниже средней | Не более чем выше средней | Существенно ниже средней |

| Существенно ниже средней | Не менее чем ниже средней | Существенно выше средней | Не менее чем ниже средней | |

| Неудовлетворительное | Во всех иных случаях | |||

Апробация предлагаемой методики проведена по трем из 19 действующих на рынке геологоразведочных предприятий, добывающих нефть и газовый конденсат. Это ОАО «Славнефть-Мегионнефтегазгеология» - одно из крупнейших геологоразведочных предприятий России, ОАО «Архангельское геологодобычное предприятие» - представитель группы компаний «ЛУКОЙЛ» и ОАО «ННК-Печоранефтъ», входящее в состав интегрированной нефтяной компании «Альянс» (Alliance Oil Company).

Количественный анализ финансового состояния оцениваемых геологоразведочных организаций, являющихся эмитентами рынка ценных бумаг, и средние значения по предприятиям, добывающим нефть и газ, представлены в табл. 4.

Таблица 4. Количественный анализ финансового состояния эмитентов по данным бухгалтерской отчетности по состоянию на 31.12.2013

| Ключевой показатель качественного анализа | Коэффициент | ОАО «Славнефть-Мегионнефтегазгеология» | ОАО «Архангельское геологодобычное предприятие» | ОАО «ННК-Печоранефть» | Условно среднее значение |

| Рентабельность эмитента | Рентабельность активов | 0,041 | -0,058 | -0,026 | -0,012 |

| Рентабельность капитала | 0,045 | -5,187 | -0,149 | -0,47 | |

| Маржа валовой прибыли | 0,082 | -0,036 | 0,152 | 0,073 | |

| Маржа операционной прибыли | 0,08 | -0,463 | -0,003 | -0,107 | |

| Маржа чистой прибыли | 0,07 | -1,807 | -0,037 | -0,493 | |

| Оборачиваемость | Оборачиваемость активов | 0,589 | 0,032 | 0,694 | 0,482 |

| Оборачиваемость дебеторской задолженности | 30,213 | 0,545 | 4,751 | 13,02 | |

| Оборачиваемость кредиторской задолженности | 6,804 | 0,994 | 1,633 | 3,458 | |

| Оборачиваемость запасов | 11,376 | 0,27 | 4,078 | 5,765 | |

| Уровень долговой нагрузки | Долг / Капитал | 0,213 | 88,782 | 4,738 | 34,369 |

| Долг / Прибыль (убыток) от продаж | 4,118 | -66,758 | -374,03 | -8,297 | |

| Покрытие процентных платежей | 13,431 | -0,299 | -0,042 | 4,8 | |

| Структура долга | 0,437 | 0,228 | 0,561 | 0,45 | |

| Иммобилизация капитала | 1,094 | 73,374 | 3,091 | 18,438 | |

| Ликвидность | Коэффициент текущей ликвидности | 1,28 | 0,807 | 0,997 | 0,977 |

| Коэффициент быстрой ликвидности | 0,478 | 0 | 0,247 | 0,266 | |

| Коэффициент мгновенной ликвидности | 0,476 | 0 | 0,247 | 0,229 | |

| Достаточность денежных потоков | Достаточность денежных потоков от операционной деятельности для погашения долга | 3,451 | 0,034 | 1,732 | 1,739 |

| Достаточность свободных денежных потоков для погашения долга | 2,45 | -0,242 | 1,545 | 1,189 | |

| Достаточность денежных потоков для капиталовложений | 3,448 | 0,123 | 9,267 | 2,707 |

Рассчитанные коэффициенты по ключевым показателям качественного анализа, представленные в табл. 4, показывают достаточно широкий разброс по рассмотренным компаниям. Довольно значительные отраслевые различия выявлены для коэффициентов рентабельности, оборачиваемости и уровня долговой нагрузки, в отличие от коэффициентов ликвидности.

Сравнение рассчитанных групп показателей по оцениваемым геологоразведочным организациям со средними показателями предприятий отрасли в диапазоне границ возможных значений коэффициентов (табл. 2), а также распределения коэффициентов по интервалам возможных значений для оценки финансового состояния эмитента по результатам количественного анализа (табл. 3) позволяет присвоить эмитенту ОАО «Славнефть-Мегионнефтегазгеология» рейтинг ВВ, ОАО «Архангельское геологодобычное предприятие» - рейтинг СС, а ОАО «ННК-Печоранефть» - рейтинг С.

Использование предложенной методики оценки кредитоспособности геологоразведочных организаций - корпоративных эмитентов даст возможность инвесторам получить более полную и адекватную характеристику с учетом основных параметров эмитента, оценить уровень его кредитного риска, т.е. способности отвечать по своим обязательствам в срок и в полном объеме.

Литература

1. Гамбаров Г.М., Ивлиев С.В., Бирилов А.С. Оценка внутреннего кредитного рейтинга эмитентов облигаций // Риск-менеджмент в кредитной организации. 2011. № 3. С. 1-20.

2. Абрамов А.Е., Радыгин А.Д., Чернова М.И. Регулирование финансовых рынков: модели, эволюция, эффективность // Вопросы экономики. 2014. № 2. С. 33—49.

3. Altman Е. Financial ratios, discriminant analysis, and the prediction of corporate bankruptcy // The Journal of Finance. Vol. 23. № 4. P. 589-609.

4. Altman E., Hartzell J., Peck M. Emerging Markets Corporate Bonds: A Scoring System. New York. Salomon Brothers Inc., 1995.

5. Бородин А.И., Кулакова И.С. Математическое моделирование процессов финансовой устойчивости предприятия в условиях рисков // Труды Карельского научного центра РАН. 2012. № 5. С. 4-7.

6. Giammarino R., Heinkel R., Hollifield В. Defensive Mechanisms and Managerial Discretion // The Journal of Finance. 1997. Vol. 52. Iss. 4. P. 1467-1493.

7. Зубарева В.Д., Мурадов Д.А. Анализ использования различных подходов к оценке степени банкротства компании // Нефть, газ и бизнес. 2006. № 7. С. 35-39.

8. Ivliev S. Simple Fuzzy Score for Russian Public Companies Risk of Default. URL: http://arxiv.org/abs/1004.0685.

9. Karpoff J.M., Lee D.S., Martin G.S. The Cost to Firms of Cooking the Books // Journal of Financial and Quantitative Analysis. 2008. № 43. P. 581-612.

10. Koku P.S., Qureshi A.A., Akhigbe A. The effects of news on initial corporate lawsuits // Journal of Business Research. 2001. № 53. P. 49-55.

11. Коротин В.Ю., Ульченков A.M., Исламов P.T. Оценка вероятности дефолта нефтяной компании // Проблемы экономики и управления нефтегазовым комплексом. 2014. № 11. С. 10-18.

12. Колоколова О.В., Помазанов М.В. Разработка формулы вероятности банкротства компании на базе показателей бухгалтерской отчетности // Оперативное управление и стратегический менеджмент в коммерческом банке. 2004. № 6. С. 65-84.

13. Кораблева И. Измерение риска дефолта частных российских фирм с помощью модели Макеева Е.Ю., Вакурова А.О. Прогнозирование банкротства компаний нефтегазового сектора с использованием нейросетей // Корпоративные финансы. 2012. № 3. С. 22-30.

14. Matvos G., Ostrovsky М. Cross-ownership, returns, and voting in mergers // Journal of Financial Economics. 2008. № 89. P. 391-403.

15. Mikkelson W., RubackR. Targeted repurchases and common stock returns // RAND Journal of Economics. 1991. №22. P. 544-561.

16. Назарова 3.M., Панюшева О.М. Применение теории опционов в оценке горного бизнеса // Известия высших учебных заведений. Геология и разведка. 2003. № 1. С. 87-91.

17. Новоселов А.А. Математическое моделирование финансовых рисков. Теория измерения. Новосибирск: Наука, 2001. 102 с.

18. Федорова Е.А., Тимофеев Я.В. Нормативы финансовой устойчивости российских предприятий: отраслевые особенности // Корпоративные финансы, 2015. № 1. С. 38-45.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ