Актуальные вопросы и современный опыт анализа финансового состояния организаций

Журавлева Н.В.

Болтенков А.Н.

Шипицын А.В.

Белгородскоий университет

кооперации, экономики и права

2016

В монографии представлены проблемы развития и текущего состояния анализа финансового состояния в России и за рубежом, предложены мероприятия, способствующие оптимизации аналитических процессов.

Монография предназначена магистрантам, аспирантам, другим научным исследователям, практическим работникам аналитической сферы.

3.3. Отечественная и зарубежная методики диагностики банкротства как часть политики по финансовому оздоровлению организаций антикризисного управления. Оценка мероприятий

Как правило, кризисные ситуации возникают по причине неравномерности развития как экономической системы страны, так и международной системы вследствие изменения объемов производства и сбыта, спада производства. Данные обстоятельства – это не стечение неблагоприятных ситуаций, а общая закономерность, свойственная рыночной экономике. Вместе с тем, кризисные ситуации, для преодоления которых не были приняты меры, дисбалансируют экономику организаций, приводят к неспособности продолжения финансового обеспечения своей нормальной финансово-хозяйственной деятельности.

В ходе развития рыночной экономики западными странами выработана определенная система диагностики по защите организаций от кризисных ситуаций. Данный опыт исследования антикризисных процессов доказывает их управляемость. Представим определение важнейших понятий: антикризисного регулирования и антикризисного управления.

Антикризисное регулирование представляет собой макроэкономическую категорию, включающую меры по организационно-экономическому и нормативно-правовому воздействию со стороны государства, направленные на защиту организаций от кризисных ситуаций, предотвращение банкротства или ликвидацию в случае вывода из-за дальнейшей нецелесообразности их функционирования. Антикризисное управление основано на совокупности форм и методов реализации антикризисных процедур применительно к конкретной организации и является категорией микроэкономической, отражающей производственные отношения на уровне самой организации при ее оздоровлении или ликвидации [31].

Главнейшую роль в управленческой деятельности организаций занимает проблема контролирования и управления кризисными ситуациями. Решение данной проблемы позволит избежать непредвиденных неблагоприятных тенденций и снизить негативные последствия. Современные рыночные условия, характеризующиеся тенденцией постоянного роста конкуренции, непредвиденными ситуациями хозяйствования, приводят к тому, что никакие виды деятельности не обходятся без проблем. Таким образом, основная цель управления состоит в сокращении данных проблем с помощью определения соответствующих форм, методов и средств управления, которые позволят получить определенные гарантии от вероятных ошибок и просчетов.

Недопущение кризисных ситуаций в финансово-хозяйственной деятельности организации актуализируется при следующих сигналах кризиса:

- негативной реакции потребителей, кредиторов, поставщиков, партнеров на те мероприятия, которые проводятся организацией;

- выходе на новые рынки, изменение стратегии;

- качестве и своевременности предоставления бухгалтерской отчетности, характеризующих уровень квалификации работников организации;

- росте кредиторской задолженности организации;

- трансформации и нарушении пропорциональности статей активов и пассивов бухгалтерского баланса;

- снижении доходов, падении прибыльности, чрезмерного завышения цен на продукцию.

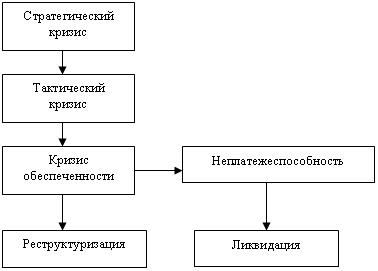

Рис. 2. Фазы кризисного процесса

Изучение структуры и закономерности развития кризисной ситуации в организациях призвано помочь в разработке соответствующих мер по ее предупреждению, а в случае возникновения – по ее преодолению. Основные фазы кризисной ситуации организации мы представили в рисунке 2 [31].

Причиной возникновения стратегического кризиса является отсутствие или недостаточное развитие системы стратегического управления в организации, а именно: отсутствие четкой структуризации стратегических целей, бессвязность стратегии с другими этапами внутриорганизационного планирования, разрешение оперативных задач в ущерб стратегических. Следствием стратегического кризиса является возникновение тактического кризиса, характеризующегося сокращением объемов деятельности организации, падением доли рынка продаж, понижением прибыли, сокращением штата работников.

Стратегический кризис порождает кризис обеспеченности, заключающийся в росте задолженности, ухудшении значений показателей финансовой устойчивости, снижении показателей ликвидности и платежеспособности – способности организации своевременно и в полном объеме отвечать по своим краткосрочным обязательствам

Дальнейшее развитие кризиса приводит к временной или длительной неплатежеспособности, получению отрицательного финансового результата, являющихся подтверждением угрозы банкротства.

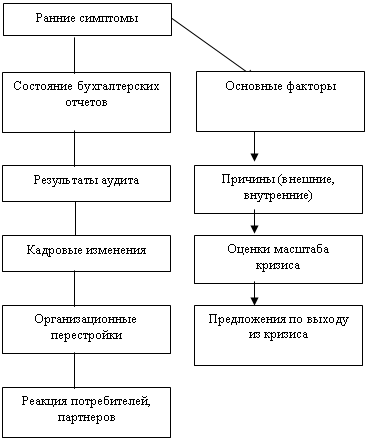

Возникновение неплатежеспособной ситуации требует безотлагательного составления и внедрения комплекса организационных и финансовых предложений по выходу организации из создавшегося кризисного положения. Восстановление платежеспособности осуществляется при помощи процесса диагностики кризисной ситуации, через использование наиболее эффективных средств стратегии и тактики, соответствующих конкретной организации и сложившейся кризисной ситуации (рис. 3) [31].

По нашему мнению, цели санации достигаются путем устранения неэффективно работающих подразделений, повышения квалификации кадров, реструктуризации, привлечения инвестиций. При невозможности восстановления ликвидности принимается решение о дальнейшей ликвидации организации.

Рис. 3. Процесс диагностики кризиса

Сбор информации, необходимой для проведения диагностики кризиса, проходит в три этапа: группировка и обобщение, обработка материала и анализ. При прохождении этих стадий информация диагностики кризиса подвергается статистической обработке, предварительно осуществляется качественный анализ параметров диагностируемого объекта, что является необходимым условием постановки диагноза, поскольку в любом объекте происходят количественные и качественные изменения.

Первый этап группировки и обобщения информации осуществляется методом кластерного анализа, суть которого заключается в классификации и определении принадлежности информации к конкретной группе, подгруппе по принципу сходства и однородности. Полученные результаты оформляются в виде аналитических матриц и обобщаются, что позволяет выявить сравниваемые между собой объекты, особенности их развития.

Этап обработки материала осуществляется при помощи расчета индексов и определения синтетических показателей для оценки состояния диагностируемого объекта, тенденций и закономерностей его развития.

Последний, заключительный этап анализа информации, призван обобщать выводы о состоянии диагностируемого объекта с использованием текстовых пояснений, таблиц, графиков, диаграмм.

Этапы сбора информации тесно связаны между собой и требуют тщательной обработки полученных данных, поскольку ошибки, допущенные в одном из этапов, повлекут за собой просчеты в последующих.

Анализ банкротств – это аналитический процесс подготовки к принятию стратегических и тактических решений в условиях экстремальных ситуаций и жесткого дефицита времени. Как информационно-аналитический модуль системы антикризисного управления, он охватывает сферу профилактических, реорганизационных и ликвидационных процедур, направленных на обеспечение успешного функционирования бизнеса в обозримой перспективе.

В настоящее время многие организации находятся в затруднительном финансовом положении. Взаимные неплатежи между хозяйственными субъектами, несовершенство налогового законодательства, непомерно высокие процентные ставки банковских кредитов, рост конкуренции, неэффективность ценовой, инвестиционной и финансовой политики приводят к подрыву устойчивого функционирования организаций и, как следствие, – к банкротству.

В соответствии с ФЗ «О несостоятельности (банкротстве)» под несостоятельностью (банкротством) организации понимается признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей [2]. Регулярное обеспечение раннего обнаружения признаков кризисного развития организации при помощи аналитических методов и приемов, принятие оперативных мер по их нейтрализации осуществляются с помощью инструментов диагностики банкротства.

Выделим основные задачи анализа банкротства:

- использование принципов и методов анализа кризисных ситуаций в организации, выбор путей предупреждения кризисных ситуаций, выход из них с минимальными потерями;

- разработка практических навыков в учетных и аналитических процедурах, которые оказывают поддержку в ходе разработки и принятия оптимальных управленческих решений в условиях неплатежеспособности организаций.

Предпосылкой к использованию моделей для диагностики финансового состояния является коэффициентный анализ финансовой отчетности организаций. Отечественные и зарубежные авторы предлагают различные процедуры анализа финансовой отчетности исходя из целей и задач анализа, информационной базы, технического обеспечения, временных ресурсов, опыта и квалификации аналитика. В настоящее время специалистами выделяются особенности относительно самостоятельных подходов в становлении и развитии систематизированного анализа финансовой отчетности, которые пересекаются и взаимодополняют друг друга.

Регулярное обеспечение раннего обнаружения признаков кризисного развития организации при помощи аналитических методов и приемов, принятие оперативных мер по их нейтрализации осуществляется с помощью инструментов диагностики банкротства. Западные и российские экономисты предлагают несколько отличающихся методик и математических моделей диагностики вероятности наступления банкротства организаций. Первые исследования аналитических коэффициентов для предсказания возможных осложнений в финансовой деятельности компаний проводились в США ещё в начале XX века. В современной практике финансово-хозяйственной деятельности зарубежных фирм для оценки вероятности банкротства наиболее широкое применение получили модели, разработанные Э. Альтманом и У. Бивером [29]. Разработанные российскими и западными специалистами различные системы диагностики банкротства основываются на расчете ключевых показателей, характеризующих финансовое состояние организаций, на основе которых рассчитывается комплексный показатель вероятности банкротства с весовыми коэффициентами у индикаторов. Данные методики и модели призваны прогнозировать возникновение кризисной ситуации и позволять использовать различные антикризисные стратегии заблаговременно, еще до появления ее очевидных признаков.

Применение западных методик банкротства для российских организаций не всегда приемлемо, поскольку разрабатывались они при исследовании условий деятельности зарубежных организаций зачастую 40–60-х лет прошлого столетия. Поэтому, если производить расчеты по методикам, предлагаемыми зарубежными учеными, необходимо учитывать и результаты расчетов, основанные на методиках отечественных исследователей. В своей работе мы произведем расчеты как по наиболее распространенным методикам западных специалистов, так и по отечественным, и на их основе сделаем обобщенные выводы.

Как показал опыт экономически развитых стран, высокая точность прогноза банкротства обеспечивается использованием двух и пятифакторной моделей, разработанных Э. Альтманом.

Наиболее простой является двухфакторная модель (Z2). Она использует два ключевых показателя, от которых зависит вероятность банкротства предприятия – коэффициент текущей ликвидности (Кт.л.) и доли заемных средств в активах (Уд.з.с.). Их умножают на соответствующие константы – определенные весовые коэффициенты:

Z2 = a + b * Кт.л. + y * Уд.з.с.(40)

Когда значение Z > 0, ситуация в анализируемой компании признается критичной, а вероятность наступления банкротства – высокой.

Вместе с тем, двухфакторная модель не обеспечивает комплексную оценку финансового положения организаций. Ввиду чего зарубежными аналитиками используется пятифакторная модель Альтмана (Z5):

Z5 = 1,2X1 + 1,4X2 + 3,3X3 + 0,6X4 + 0,999X5,(41)

где X1 – оборотный капитал к сумме активов предприятия;

X2 – нераспределенная прибыль к сумме активов предприятия, отражает уровень финансового рычага компании;

X3 – прибыль до налогообложения к общей стоимости активов. Показатель отражает эффективность операционной деятельности компании;

X4 – балансовая стоимость собственного капитала / заемный капитал;

Х5 – объем продаж к общей величине активов предприятия, характеризует рентабельность активов предприятия.

Когда значение Z < 1,23, организация признается банкротом, когда значение Z в диапазоне от 1,23 до 2,89 – ситуация неопределенная, если же значение Z более 2,9, организация относится к ряду стабильных и финансово устойчивых.

Таблица 15. Оценка вероятности банкротства организации за 2012–2014 гг. по двухфакторной и пятифакторной модели Альтмана

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| 1. Текущие активы, тыс. руб. | 314178 | 306741 | 291979 |

| 2. Текущие пассивы, тыс. руб. | 260254 | 250133 | 232566 |

| 3. Объем актива, тыс. руб. | 352732 | 342641 | 325772 |

| 4. Заемные средства, тыс. руб. | 260364 | 250243 | 232676 |

| 5. Чистая выручка от продаж, тыс. руб. | 547092 | 396663 | 378171 |

| 6. Нераспределенная прибыль, тыс. руб. | 1807 | 30 | 698 |

| 7. Прибыль до налогообложения, тыс. руб. | 1807 | 97 | 1095 |

| 8. Проценты к уплате, тыс. руб. | 8616 | 6750 | 5130 |

| 9. Прибыль до процентов и налогов, тыс. руб. | 10423 | 6847 | 6225 |

| 10. Сумма дивидендов, тыс. руб. | 0 | 0 | 0 |

| 11. Средний уровень ссудного процента, % | 9,6 | 9,9 | 9,9 |

| 12. Курсовая стоимость акций (п.10/п.11) (или стоимость чистых активов), тыс. руб. | 92368 | 92398 | 93096 |

| 13. Двухфакторная модель | -1,641 | -1,662 | -1,694 |

| 14. Пятифакторная модель Э.Альтмана | 2,05 | 1,642 | 1,685 |

Наши расчеты свидетельствуют о том, что на протяжении всего исследуемого периода итоговый показатель вероятности банкротства (Z2) ниже нуля, таким образом, вероятность банкротства организации незначительна. Более детальный анализ свидетельствует о том, что на начало исследуемого периода была очень малая вероятность банкротства, а на конец – ничтожно малая.

Таблица 16. Оценка вероятности банкротства организации за 2012–2014 гг. на основе модели Фулмера

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| 1. Нераспределенная прибыль прошлых лет, тыс. руб. | 87929 | 87959 | 88657 |

| 2. Объем актива, тыс. руб. | 352732 | 342641 | 325772 |

| 3. Чистая выручка от продаж, тыс. руб. | 547092 | 396663 | 378171 |

| 4. Прибыль до налогообложения, тыс. руб. | 1807 | 97 | 1095 |

| 5. Собственный капитал, тыс. руб. | 92368 | 92398 | 93096 |

| 6. Денежный поток, тыс. руб. | 5155 | -9770 | 7908 |

| 7. Обязательства, тыс. руб. | 260364 | 250243 | 232676 |

| 8. Долгосрочные обязательства, тыс. руб. | 110 | 110 | 110 |

| 9. Краткосрочные обязательства, тыс. руб. | 260364 | 250133 | 232566 |

| 10. Материальные активы, тыс. руб. | 244491 | 246676 | 227840 |

| 11. Оборотный капитал, тыс. руб. | 314178 | 306741 | 291979 |

| 12. Проценты к уплате, тыс. руб. | 8616 | 6750 | 5130 |

| 13. Модель Фулмера | 4,860 | 4,678 | 4,901 |

Позже Альтман вывел модифицированный вариант своей формулы для компаний, акции которых не котируются на бирже:

Zмодиф. = 0,717X1 + 0,847X2 + 3,107X3 + 0,42X4 + 0,995X5,(42)

где Х4 – коэффициент финансирования.

Значение данного показателя исследуемой организации равно 1,515 и характеризует вероятность банкротства как малую.

В отличие от модели Альтмана, которая включает показатель рыночной капитализации акций и, таким образом, может быть применена лишь к крупным компаниям и корпорациям, акции которых котируются на рынке, модель Фулмера были построена по выборке из меньшего числа организаций фирм и не содержит показателей рыночной капитализации.

Точность модели – 98% случаев на год вперед и 81% для случаев на два года вперед:

H = 5,528V1 + 0,212V2 + 0,073V3 + 1,270V4 - 0,120V5 + 2,335V6 + 0,575V7 + 1,083V8 + 0,894V9 - 3,075(43)

Когда H < 0, делается вывод о неизбежности неплатежеспособности.

Расчет и результаты вероятности банкротства организации за 2012–2014 гг. на основе модели Фулмера представлены в таблице 16. Полученные значения модели Фулмера характеризуют вероятность банкротства исследуемой организации в 2012-2014 гг. как малую. Помимо перечисленных методик с целью диагностики банкротства используется модель Годона Л.В. Стрингейта ( ZC ). Как показала практика, точность предсказания неплатежеспособности на год вперед достигает 92,5%:

ZC = 1,03X1 + 3,07X2 + 0,66X3 + 0,4X4(44)

При полученном значении ZC < 0,862 организация признается потенциальным банкротом.

Рассчитаем значение ZC исследуемой организации в таблице 17. Результаты модели ZC и предыдущих моделей свидетельствуют о том, что в исследуемой организации риск банкротства невелик.

В зарубежной аналитической практике широко используют дискриминационные факторные модели Лиса и Тафлера.

Модель Лиса, разработана исследователем в 1972 году для предприятий Великобритании:

Z = 0,063 * Х1 + 0,092 * Х2 + 0,057 * Х3 + 0,001 * Х, (45)

где Х1 – оборотный капитал / сумма активов;

Х2 – прибыль от реализации / сумма активов;

Х3 – нераспределенная прибыль / сумма активов;

Х4 – собственный капитал / заемный капитал.

Если значение Z < 0,037 – вероятность банкротства признается высокой; а если Z > 0,037 – вероятность невелика.

Таблица 17. Оценка вероятности банкротства организации за 2012–2014 гг. на основе модели Стрингейта

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| 1. Оборотный капитал, тыс. руб. | 314178 | 306741 | 291979 |

| 2. Сумма активов, тыс. руб. | 352732 | 342641 | 325772 |

| 3. Прибыль до налогообложения, тыс. руб. | 1807 | 97 | 1095 |

| 4. Проценты к уплате, тыс. руб. | 8616 | 6750 | 5130 |

| 5. Краткосрочные обязательства, тыс. руб. | 260254 | 250133 | 232566 |

| 6. Чистая выручка от продаж, тыс. руб. | 547092 | 396663 | 378171 |

| 7. Модель Стрингейта | 1,633 | 1,447 | 1,449 |

Таффлер (Taffler) – британский ученый, разработавший четырехфакторную модель в 1977 году:

Z = 0,53 * X1 + 0,13 * X2 + 0,18 * X3 + 0,16 * X4,(46)

где Х1 – прибыль до уплаты налога / текущие обязательства;

Х2 – текущие активы/общая сумма обязательств;

Х3 – текущие обязательства/общая сумма активов;

Х4 – выручка / сумма активов.

Когда Z > 0,3, делается вывод, что у организации хорошая долгосрочная перспектива, если Z < 0,2, то вероятность банкротства велика. Расчет показателей Лиса и Таффлера для исследуемой организации за 2012–2014 гг. представим в таблице 18.

Таблица 18. Оценка вероятности банкротства организации за 2012–2014 гг. на основе модели Лиса и Таффлера

| Показатель | 2012 г. | 2013 г. | 2014 г. |

| 1. Оборотный капитал, тыс. руб. | 314178 | 306741 | 291979 |

| 2. Сумма активов, тыс. руб. | 352732 | 342641 | 325772 |

| 3. Прибыль от продаж, тыс. руб. | 27911 | 19682 | 12591 |

| 4. Чистая прибыль, тыс. руб. | 1807 | 30 | 698 |

| 5. Собственный капитал, тыс. руб. | 92368 | 92398 | 93096 |

| 6. Заемные средства, тыс. руб. | 260364 | 250243 | 232676 |

| 7. Краткосрочные обязательства, тыс. руб. | 260254 | 250133 | 232566 |

| 8. Чистая выручка, тыс. руб. | 547092 | 396663 | 378171 |

| 9. Модель Лиса | 0,064 | 0,062 | 0,061 |

| 10. Модель Таффлера | 0,595 | 0,518 | 0,506 |

Проведенный анализ по модели Лиса свидетельствует о низкой вероятности банкротства, оценка вероятности банкротства методом Таффлера свидетельствует о достаточно позитивных долгосрочных перспективах исследуемой организации.

Как показали наши расчеты, результаты которых представлены в таблице 19, из семи наиболее распространенных моделей оценки вероятности банкротства 6 свидетельствуют о хорошей финансовой устойчивости организации, наличие некоторых проблем и высочайший риск отсутствуют. Исходя из этого, можно говорить об абсолютной финансовой устойчивости и абсолютной платежеспособности организации. Финансовое положение организации позволяет быть уверенными в своевременном выполнении обязательств в соответствии с договорами. Риск наступления банкротства минимален.

Помимо представленных методик, наряду с множественным дискриминантным анализом прогнозирования банкротства заемщика, могут использоваться и упрощенные модели, основанные на системе определенных показателей. Известный финансовый аналитик Уильям Бивер (W.Н. Beaver) предложил пятифакторную систему показателей для оценки финансового состояния предприятия с целью диагностики банкротства.

Система показателей Бивера включает:

- коэффициент Бивера;

- рентабельность активов;

- финансовый леверидж;

- коэффициент покрытия активов собственным оборотным капиталом;

- коэффициент текущей ликвидности.

Таблица 19. Результаты диагностики банкротства за 2012–2014 гг.

| Модели | Вероятность банкротства | ||

| низкая | средняя | высокая | |

| 1. Модель Альтмана | |||

| - 2 - факторная | V | ||

| - 5 - факторная | V | ||

| - модифицированная | V | ||

| 2. Модель Фулмера | V | ||

| 3. Модель Стрингейта | V | ||

| 4. Модель Лиса | V | ||

| 5. Модель Таффлера | V | ||

| СУММА | 6 | 0 | 1 |

Система показателей Уильяма Бивера для оценки финансового состояния предприятия представлена в таблице 20.

Таблица 20. Система показателей У. Бивера для диагностики банкротства

| Показатель | Расчет | Значение показателей | ||

| 1 группа, за 1 год до банкротства | 2 группа, за 5 лет до банкротства | 3 группа, благопо-лучные | ||

| Коэффициент Бивера | (Чистая прибыль + Амортизация) / Заемный капитал | 0,4 – 0,45 | 0,17 | 0,15 |

| Экономическая рентабельность | Чистая прибыль / Баланс | 0,06–0,08 | 0,04 | 0,22 |

| Финансовый леверидж | Заемный капитал / Баланс | меньше 0,37 | 0,4 – 0,5 | 0,8 и более |

| Коэффициент покрытия активов чистым оборотным капиталом | (Собственный капитал – Внеоборотные активы ) / Баланс | 0,4 | 0,4 – 0,3 | 0,06 |

| Коэффициент текущей ликвидности (L4) | Оборотные активы / Краткосрочные обязательства | 2 <= L4 < = 3,2 | 1 <= L4 <= 2 | L4 <= 1 |

Весовые коэффициенты для индикаторов в модели У. Бивера не предусмотрены, и итоговый коэффициент вероятности банкротства не рассчитывается. Полученные значения данных показателей сравниваются с их нормативными значениями для трех состояний фирмы, рассчитанными У. Бивером: для благополучных компаний, для компаний, обанкротившихся в течение года, и для фирм, ставших банкротами в течение пяти лет. Достоинство методики: возможность прогнозирования банкротства на временном интервале до пяти лет.

Методика Д. Дюрана представляет собой интегральную оценку финансовой устойчивости на основе скорингового анализа. В данном случае методика представляет собой суммирование трех основных показателей, характеризующих платежеспособность предприятия, с определенными весовыми коэффициентами. На основе скоринговой модели с тремя балансовыми показателями предприятия делятся на следующие классы:

I – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

II – предприятия, демонстрирующие степень риска по задолженности, но еще не рассматриваются как рискованные;

III – проблемные предприятия;

IV – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению;

V – предприятия высочайшего риска, несостоятельные.

Кризис управления характеризует показатель Аргенти (А-счет). Согласно данной методике, исследование начинается с предположений, что:

(а) идет процесс, ведущий к банкротству,

(б) процесс для своего завершения требует нескольких лет,

(в) процесс может быть разделен на три стадии.

Следуя этой логике, компании, скатывающиеся к банкротству, годами демонстрируют ряд недостатков, очевидных задолго до фактического банкротства. Вследствие накопления этих недостатков фирма может совершить ошибку, ведущую к банкротству (не имеющие недостатков не совершают ошибок, ведущих к банкротству).

Таблица 21. Группировка предприятий на классы по уровню платежеспособности

| Показатель | Границы классов согласно критериям | ||||

| I класс | II класс | III класс | IV класс | V класс | |

| Рентабельность совокупного капитала, % | 30% и выше - 50 баллов | от 29,9 до 20% - от 49,9 до 35 баллов | от 19,9 до 10% - от 34,9 до 20 баллов | от 9,9 до 1% - от 19,9 до 5 баллов | менее 1% - 0 баллов |

| Коэффициент текущей ликвидности | 2,0 и выше - 30 баллов | от 1,99 до 1,7 - от 29,9 до 20 баллов | от 1,69 до 1,4 -от 19,9 до 10 баллов | от 1,39 до 1,1 - от 9,9 до 1 балла | 1 и ниже - 0 баллов |

| Коэффициент Финансовой независимости | 0,7 и выше - 20 баллов | от 0,69 до 0,45 - от 9,9 до 10 баллов | от 0,44 до 0,3 - от 9,9 до 5 баллов | от 0,29 до 0,2-от 5 до 1 балла | менее 0,2 - 0 баллов |

| Границы классов | 100 баллов | от 99 до 65 баллов | от 64 до 35 баллов | от 34 до 6 баллов | 0 баллов |

Совершенные компанией просчеты начинают выявлять все известные симптомы приближающейся неплатежеспособности: ухудшение показателей (скрытое при помощи «творческих» расчетов), признаки недостатка денег. Эти симптомы проявляются в последние два или три года процесса, ведущего к банкротству, который часто растягивается на срок от пяти до десяти лет.

При расчете А-счета конкретной компании необходимо ставить либо количество баллов, согласно Аргенти, либо «0» – промежуточные значения не допускаются. Каждому фактору каждой стадии присваивают определенное количество баллов и рассчитывают агрегированный показатель – А-счет.

В отличие от описанных «количественных» подходов к предсказанию банкротства в качестве самостоятельного можно выделить «качественный» подход, основанный на изучении отдельных характеристик, присущих бизнесу, развивающемуся по направлению к банкротству. Если для исследуемого предприятия характерно наличие таких характеристик, можно дать экспертное заключение о неблагоприятных тенденциях развития.

Таблица 22. Оценочная шкала для модели трудноликвидных активов

| Значение коэффициента финансирования трудноликвидных активов | Вероятность банкротства |

| ВА + 3m < С | Очень низкая |

| ВА + Зm < С + Бд | Возможная |

| ВА + 3m < С + Бд + Бк | Высокая |

| ВА + Зm > С+ Бд + Бк | Очень высокая |

Зарубежный антикризисный менеджмент для оценки угрозы банкротства также использует метод расчета «коэффициента финансирования трудноликвидных активов». Анализ показателей по данной модели определяет, в какой мере сумма всех внеоборотных и оборотных активов финансируется собственными и заемными средствами (заемные средства при этом подразделяются на кредиты долго- и краткосрочного привлечения). Уровень угрозы банкротства организации в соответствии с этой моделью оценивается по шкале, представленной в таблице 22, где

ВА – средняя стоимость внеоборотных активов;

3m – средняя сумма текущих запасов товароматериальных ценностей (без запасов сезонного хранения);

С – средняя сумма собственного капитала;

Бд – средняя сумма долгосрочных банковских кредитов;

Бк – средняя сумма краткосрочных банковских кредитов.

Экономическая сущность представленной модели отражает используемую организацией политику финансирования активов (соответственно, консервативную, умеренную, агрессивную и сверхагрессивную).

Российскими экономистами Р.С. Сайфулиным и Г.Г. Кадыковым для оценки финансового состояния организации было предложено рейтинговое число:

R = 2Ко + 0,1Ктл + 0,08Коа + 0,45Крр + Крк, (47)

где Ко – коэффициент обеспеченности собственными средствами;

Ктл – коэффициент текущей ликвидности;

Коа – коэффициент оборачиваемости активов;

Крр – рентабельность реализации продукции;

Крк – рентабельность собственного капитала.

При полном соответствии финансовых коэффициентов их минимальным нормативным уровням рейтинговое число будет равно единице, а организация, соответственно, обладает удовлетворительным финансовым состоянием, и наоборот, значение менее единицы свидетельствует о неудовлетворительном результате.

Экономист О.П. Зайцева предлагает использование шестифакторной математической модели:

Ккомпл = 0,25Куп + 0,1Кз + 0,2Кс + 0,25Кур + 0,1Кфр + 0,1Кзаг, (48)

где Куп – коэффициент убыточности организации, определяемый отношением чистого убытка к собственному капиталу (0);

Кз – соотношение кредиторской и дебиторской задолженности (1);

Кс – соотношение краткосрочных обязательств и наиболее ликвидных активов, таким образом, коэффициент является обратной величиной показателя абсолютной ликвидности (7);

Кур – коэффициент убыточности реализации продукции, определяемый соотношением чистого убытка к объему реализации продукции (0);

Кфр – соотношение заемного и собственного капитала (0,7);

Кзаг – коэффициент загрузки активов – величина обратная коэффициенту оборачиваемости активов (значение Кзаг в предыдущем периоде).

Весовые значения частных показателей для организаций определяются экспертным путем, а фактический комплексный коэффициент банкротства необходимо сопоставить с нормативным, рассчитанным на основе рекомендуемых минимальных значений частных показателей.

Несовершенством данного метода явилась невозможность корректирования весовых коэффициентов и пороговых значений с учетом российских условий хозяйствования, из-за отсутствия в России статистических данных по организациям-банкротам, а определение данных коэффициентов экспертным путем не обеспечивает их должной точности.

Что касается критических значений этих критериев, то они должны быть детализированы по отраслям и подотраслям, а их разработка может быть выполнена после накопления определенных статистических данных.

П.А. Фоминым предложена методика структуризации финансовых потоков на российских предприятиях, являющаяся существенно важным инструментом восстановления платежеспособности для любого предприятия. Без проведения такого рода анализа дальнейшие действия предприятия, направленные на восстановление своей платежеспособности, выглядят сомнительными. Оригинальность предлагаемой методики состоит в том, что она применима к предприятиям любого региона, так как легко позволяет определить специфику их деятельности: особенности налогообложения, финансовых расчетов между предприятиями региона и т.д.

Методологический подход к оценке деятельности предприятий в целях структуризации финансовых потоков должен основываться на анализе финансового оборота хозяйствующего субъекта, характеризующего движение денежных средств, связанное не только с процессом производства и реализации продукции (работ, услуг), но и с операционной и внереализационной деятельностью.

Анализ финансового состояния имущества и имущественных прав должника по отечественным стандартам должен проводиться в соответствии с требованиями ФЗ-127 «О несостоятельности (банкротстве)».

В ходе анализа поквартально не менее чем за двухлетний период рассчитываются коэффициенты финансово-хозяйственной деятельности должника и показатели, используемые для их расчета.

Система критериев для оценки неплатежеспособности российских организации определяется на основе коэффициентов: текущей ликвидности (Ктл), обеспеченности собственными оборотными средствами, восстановления и утраты платежеспособности (Ку).

Коэффициент текущей ликвидности обобщает остальные два показателя. Он характеризует общую обеспеченность хозяйствующего субъекта находящимися в его пользовании оборотными средствами, наличие которых необходимо ему для текущей хозяйственной деятельности и своевременного погашения срочных обязательств. Расчет данного коэффициента мы приводили выше.

Коэффициент обеспеченности собственными оборотными средствами (Ко) определяется как отношение разности между объемами источников собственных средств и фактической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у организации оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов. Числитель дроби показывает, какая сумма собственных средств организации направлена в оборотные средства, а знаменатель — сумму всех оборотных средств. Отметим, что минимальное значение – не менее 0,1.

Если хотя бы один из коэффициентов ликвидности и обеспеченности собственными оборотными средствами имеет значение меньше норматива, то возникает необходимость в расчете коэффициента восстановления платежеспособности.

Коэффициенты восстановления платежеспособности позволяют установить, насколько реальна возможность хозяйствующего субъекта в течение определенного периода восстановить или утратить свою платежеспособность (в данном случае анализируемый период – шесть месяцев):

Квп = [Ктек.л.1 + 6/T(Ктек.л.1 - Ктек.л.0)] / Ктек.л.норм,(49)

где Т – отчетный период в месяцах.

При полученном значении данного показателя делается соответствующий вывод: в случае если Ку < 1, в ближайшие три месяца платежеспособность утратится, и наоборот, если Ку > 1, организация будет платежеспособной. При получении неудовлетворительного результата коэффициент восстановления платежеспособности рассчитывается за шесть месяцев, и если значение рассчитанного коэффициента больше 1, то это свидетельствует о наличии реальной возможности у организации восстановить свою платежеспособность в течение полугода.

Таблица 23. Оценка показателей, характеризующих вероятность наступления банкротства организации за 2012–2014 гг.

| Показатели | 2012 г. | 2013 г. | 2014 г. | Абс. откл. (+,-) | |

| 2013 г. от 2012 г. | 2014 г. от 2013 г. | ||||

| Коэффициент текущей ликвидности | 1,207 | 1,226 | 1,255 | 0,019 | 0,029 |

| Коэффициент обеспеченности собственными средствами | 0,171 | 0,184 | 0,203 | 0,013 | 0,019 |

| Коэффициент восстановления платежеспособности | - | 0,618 | 0,635 | - | 0,017 |

| Коэффициент утраты платежеспособности | - | - | - | - | - |

| Величина чистых активов | 92368 | 92398 | 93096 | 30 | 698 |

Коэффициент утраты платежеспособности определяется отношением расчетного коэффициента текущей ликвидности к его установленному значению:

Кутр.п. = [Ктек.л.1 + 3/T(Ктек.л.1 - Ктек.л.0)] / Ктек.л.норм,(50)

где 3 – период утраты платежеспособности в месяцах.

Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный на период, равный трем месяцам, подтверждает реальную возможность организации не утратить платежеспособность. Когда же данный коэффициент принимает значение менее 1, то это свидетельствует об утрате платежеспособности в ближайшее время.

Представим расчет приведенных показателей в таблице 23.

Анализ изменения коэффициентов, используемых для определения структуры баланса, по состоянию на 2012–2014 гг. показал следующее. Значения коэффициента текущей ликвидности не соответствуют нормативному значению, что говорит о недостаточной платежеспособности организации на протяжении всего периода анализа. Значения же коэффициента обеспеченности собственными средствами говорят о том, что у исследуемой организации достаточно собственных средств для обеспечения текущей деятельности. Таким образом, мы привели расчет коэффициента восстановления платежеспособности, его значение ниже нормы и свидетельствует о том, что организация в течение шести месяцев вряд ли восстановит свою платежеспособность. Величина чистых активов в динамике увеличилась, что свидетельствует об увеличении необремененных обязательствами активов.

Причины неплатежеспособности могут быть как объективными, так и субъективными: непрофессиональный менеджмент, падение спроса на товары и услуги, убытки, отвлечение средств в краткосрочные финансовые вложения, большая дебиторская задолженность и др. Поэтому для недопущения кризисной ситуации, а впоследствии банкротства, руководство организаций должно проводить систематический мониторинг текущей финансовой деятельности, при необходимости – диагностику банкротства.

Представленный ФУДН перечень коэффициентов, рассчитанных за один последний период деятельности организации, не может сделать истинных выводов о финансовом состоянии в динамике, поскольку данные показатели могут существенно изменяться до и во время анализируемого периода благодаря динамике происходящих процессов. Для восстановления реальной картины платежеспособности организации данные показатели необходимо рассчитывать за три–пять предшествующих периода (месяцев, кварталов).

Таблица 24. Критериальный уровень показателей финансового состояния организаций

| Показатели финансового состояния | Критериальный уровень и баллы | Условия снижения критериев | |

| высший | низший | ||

| 1. Коэффициент абсолютной ликвидности | 0,5 и выше – 20 баллов | менее 0,1 – 0 баллов | За каждые 0,1 снижения по сравнению с 0,5 снимается по 4 балла |

| 2. Коэффициент быстрой ликвидности | 1,5 и выше – 18 баллов | менее 1 – 0 баллов | За каждые 0,1 снижения по сравнению с 1,5 снимается по 3 балла |

| 3. Коэффициент текущей ликвидности | 3 и выше – 16,5 баллов | менее 2 – 0 баллов | За каждые 0,1 снижения по сравнению с 3 снимается по 1,5 балла |

| 4. Коэффициент общей финансовой независимости | 0,6 и выше – 17 баллов | менее 0,4 – 0 баллов | За каждые 0,01 % снижения по сравнению с 60% снимается по 0,8 балла |

| 5. Коэффициент обеспеченности СОС | 0,5 и выше – 15 баллов | менее 0,1 – 0 баллов | За каждые 0,1 снижения по сравнению с 0,5 снимается 3 балла |

| 6. Коэффициент финансовой независимости запасов и затрат | 1 и выше – 13,5 баллов | менее 0,5 – 0 баллов | За каждые 0,1 снижения по сравнению с 1 снимается по 2,5 балла |

Учитывая многообразие финансовых процессов, множественность методов платежеспособности и финансовой устойчивости, различия в уровнях их критических оценок, складывающуюся степень отклонения от них фактических значений коэффициентов и возникающие в связи с этим сложности в общей оценке вероятности банкротства, многие западные и российские экономисты рекомендуют проводить интегральную балльную оценку финансового состояния, базирующуюся на коэффициентах ликвидности и финансовой устойчивости, что позволяет определить степень вероятного банкротства организаций.

Данная методика заключается в классификации организаций по уровню риска – отнесению к определенному классу в зависимости от полученного количества баллов, исходя из фактических значений показателей ликвидности и финансовой устойчивости (табл. 24, 25).

В соответствии с представленной методикой Л.В. Донцовой и Н.А. Никифоровой, исследуемые организации относятся к определенному классу в соответствии с количеством набранных баллов:

1 класс – организации с абсолютной финансовой устойчивостью и платежеспособностью, их финансовое состояние гарантирует своевременное погашение обязательств.

2 класс – организации с нормальным финансовым состоянием, чьи финансовые показатели находятся близко к оптимальным, однако по отдельным коэффициентам допущено отставание. Как правило, у таких организаций неоптимальное соотношение собственных и заемных источников финансирования в пользу заемного капитала.

3 класс – организации со средним финансовым состоянием, имеющие слабость отдельных финансовых показателей, с платежеспособностью на грани минимально допустимого уровня и нормальной финансовой устойчивостью. Выполнение обязательств данными организациями в срок сомнительно.

4 класс – организации с неустойчивым финансовым состоянием, с неудовлетворительной структурой капитала, платежеспособностью ниже допустимого уровня, как правило, с низкой прибылью или ее отсутствием вовсе. Во взаимоотношениях с подобными организациями преобладает определенный риск.

5 класс – организации с кризисным финансовым состоянием, с отсутствием платежеспособности и финансовой устойчивости, зачастую убыточные.

Таблица 25. Группировка организаций по классам финансового состояния

| Показатели финансового состояния | Границы классов согласно критериям | |||||

| 1 класс | 2 класс | 3 класс | 4 класс | 5 класс | - | |

| 1. Коэффициент абсолютной ликвидности | 0,5 и выше =20 баллов | 0,4-0,49 =16,0 баллов | 0,3-0,39 =12,0 баллов | 0,2-0,29 =8,0 баллов | 0,1-0,19 = 4,0 балла | менее 0,1 = 0 баллов |

| 2. Коэффициент быстрой ликвидности | 1,5 и выше =18 баллов | 1,4-1,49 =15,0 баллов | 1,3-1,39 =12,0 баллов | 1,1-1,29 =6,0-9,0 баллов | 1,0 =3,0 балла | менее 1,0 =0 баллов |

| 3. Коэффициент текущей ликвидности | 2,0 и выше = 16,5 баллов | 1,7-1,99 =12-15 баллов | 1,4-1,69 =7,5 –10,5 баллов | 1,1-1,39 = 3,0-6,0 баллов | 1,0 =1,5 балла | менее 1 =0 баллов |

| 4. Коэффициент общей финансовой независимости | 0,6 и выше = 17 баллов | 0,54-0,59 =16,2-12 баллов | 0,48-0,53 =7,4-11,4 баллов | 0,41-0,47 =1,8-6,6 балла | 0,4 =1,0 балл | менее 0,4 = 0баллов |

| 5. Коэффициент обеспеченности собственными оборотными средствами | 0,5 и выше =15 баллов | 0,4-0,49 =2,0 балла | 0,3-0,39 =9,0 баллов | 0,2-0,29 = 6,0 баллов | 0,1-0,19 =3,0 балла | менее 0,1 =0 баллов |

| 6. Коэффициент финансовой независимости запасов и затрат | 1 и выше = 13,5 баллов | 0,9-0,99 =11 баллов | 0,8-0,89 =8,5 балла | 0,6-0,79 =3,5-6,0 балла | 0,5-0,59 =1,0 балл | менее 0,5 =0 баллов |

| Минимальное значение границы | 100,0 | 66-85,2 | 56,5-63,4 | 28,3-41,6 | 14,0 | |

На первый взгляд, Российской законодательство четко выработало признаки отнесения организаций к группе несостоятельных (банкротов) [2, 10, 11], однако реальное применение данных показателей показало обратное. Выводы, полученные в процессе исследования российских экономистов Е. Лютером, В. Лапенковым, В. Панагушиным, свидетельствуют о невозможности определения платежеспособности организаций по двум показателям.

Практика показала, что при догматическом использовании критериев неплатежеспособности в «черные списки» должников попадают нормально функционирующие организации, имеющие устойчивый экономический рост, а значит, определение платежеспособности организаций по трем финансовым коэффициентам имеет ряд недостатков [31].

Действительно, расчет показателей текущей ликвидности, обеспеченности собственными оборотными средствами в зарубежной практике играют главную роль в оценке финансового состояния организаций. В настоящее время в отечественной практике к наиболее ликвидным активам организации причисляют не выпущенную продукцию и производственные запасы, относимые к ликвидным за рубежом, а незавершенное строительство, административные здания и прочую недвижимость, которые в свою очередь не имеют большой ликвидности на западе. Следовательно, расчет коэффициентов ликвидности, используемых в международной практике, – не лучший показатель для российских условий хозяйствования.

То же можно сказать и о коэффициенте обеспеченности собственными оборотными средствами, поскольку существует немало организаций, не имеющих собственных оборотных средств, но они не только неубыточные, но даже развивающиеся. Также на значение данного показателя оказывает влияние отраслевая принадлежность организации, так, торговые организации зачастую формируют оборотные фонды за счет заемных источников. Что же касается основного критерия банкротства – коэффициента восстановления (утраты) платежеспособности, – его применение не известно ни в России, ни за рубежом [31].

В качестве мероприятий, способствующих восстановлению платежеспособности и поддержки эффективной хозяйственной деятельности организаций, рекомендуется использовать: инвентаризацию организаций, оптимизацию дебиторской задолженности, снижение издержек обращения и производства, реализацию излишнего оборудования, материалов, незавершенного строительства, долей в капитале других организаций, оптимизацию количества персонала и обеспечение льгот для уволенных, конверсию долгов путем преобразования краткосрочных задолженностей в долгосрочные ссуды или долгосрочные ипотеки, внедрение прогрессивных технологий, механизацию и автоматизацию производства, совершенствование организации труда, проведение капитального ремонта, модернизацию основных фондов, замену устаревших основных фондов.

Проблема диагностики кризисной ситуации, банкротства, формирования стратегии управления имеющимся потенциалом является одной из наиболее значимых и актуальных проблем как с научно-исследовательских позиций, так и с точки зрения практической значимости для организаций. Систематическое проведение диагностики банкротства позволит практически и в реальном масштабе времени определять параметры банкротства финансовой деятельности организации, устранять негативные воздействия внешних и внутренних факторов, принимать решения, способствующие восстановлению платежеспособности и поддержке эффективной хозяйственной деятельности.

Для финансового оздоровления, недопущения кризисной ситуации и, как следствие, банкротства мы предлагаем:

1. Регулярный анализ и контроль финансового состояния организаций с целью раннего обнаружения признаков их кризисного развития, вызывающих угрозу банкротства.

2. Определение масштабов кризисного состояния при помощи рейтинговых оценок и выбор механизмов защиты от возможного банкротства.

3. Исследование основных факторов, повлекших кризисное развитие организации.

4. Выбор основных механизмов антикризисного финансового управления через обеспечение финансового оздоровления организации либо за счет реализации внутренних резервов либо за счет внешней помощи.

5. Выбор и применение эффективных форм санации организации. При невозможности выхода из кризисного состояния за счет внутренних резервов и дальнейшего недопущения угрозы банкротства организации необходимо использовать наиболее эффективные формы санации, в том числе и реорганизацию.

Предложенные меры оценки текущей финансовой деятельности позволят выявить факторы по недопущению кризисной ситуации кризиса, системно прослеживать динамично меняющееся экономическое положение в организациях, проводить технико-экономическое обоснование принимаемых управленческих решений в организации.

Восстановление финансовой устойчивости – главнейший инструмент финансовой стабилизации. В качестве мер по реализации данного этапа можно предложить организациям увеличивать объем положительного денежного потока за счет: роста суммы чистого дохода с помощью проведения эффективной ценовой, налоговой политики, направленной на рост суммы чистой прибыли, своевременной реализации выбывающего в связи с износом или неиспользуемого имущества.

Намечать темп экономического роста для организаций мы предлагаем по:

- возрастанию уровня рентабельности продаж при помощи использования эффекта производственного рычага (действия проявляются в том, что любое изменение выручки от реализации приводит к сильному изменению прибыли);

- осуществлению эффективной налоговой политики (выбор уплаты налоговых платежей при альтернативных вариантах хозяйственной деятельности);

- возрастанию доли чистой прибыли, направляемой на производственной развитие;

- ускорению оборачиваемости активов при увеличении их удельного веса в общей величине активов;

- использованию эффекта финансового рычага (активы по отношению к собственному капиталу).

С учетом задаваемого темпа экономического роста необходимо внести соответствующие коррективы в финансовую стратегию организации.

Предложенные методы антикризисного управления свидетельствуют о широком диапазоне возможной стабилизации организаций за счет использования их внутренних механизмов.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ