Методы оценки стоимости компании в сделках М&А на примере поглощения ОАО «КОНЦЕРН «КАЛИНА»

Назарова Варвара Вадимовна — к. э. н

доцент кафедры финансовых рынков и финансового менеджмента

НИУ ВШЗ в Санкт-Петербурге.

Профессиональные интересы:

стратегический менеджмент, оценка стоимости компании,

риск-менеджмент (г. Санкт-Петербург)

Дмитриева Мария Борисовна —

андеррайтер управления андеррайтинга малого

бизнеса Межрегионального центра андеррайтинга

ОАО «Сбербанк России»

(г. Санкт- Петербург)

Управленческий учет и финансы

02(38) 2014

На протяжении долгого времени стратегия диверсификации подвергается критике — исследователи не могут прийти к единому мнению о ее влиянии на стоимость компании. В то же время многие международные компании активно осуществляют диверсификацию и стремятся приобретать действующие компании в этих странах, что упрощает задачу завоевания местного рынка. Статья посвящена анализу и оценке сделки по приобретению ОАО «Концерн «Калина», покупка которого отражает сущность стратегии М&А, реализуемой Unilever Group.

Любая рыночная экономика в той или иной степени характеризуется процессами слияний и поглощений компаний. Это обусловлено тем, что менеджеры и владельцы компаний сталкиваются с дилеммой, подразумевающей выбор стратегии органического или активного роста. Последняя стратегия, а именно стратегия слияний и поглощений, требует четкой, подробной и объективной разработки, поскольку последствия неудачно проведенной или завершенной сделки могут оказаться для компании крайне негативными. Объективная оценка стоимости является одним из ключевых факторов успеха завершения сделок слияний и поглощений, хотя и не единственным. Именно поэтому в качестве темы статьи была выбрана роль оценки бизнеса в процессе слияний и поглощений компаний.

Проблема, рассматриваемая в рамках настоящей работы, заключается в том, что стороны, непосредственно участвующие в сделке слияния или поглощения или заинтересованные в ней, проводя собственную оценку и анализ ее влияния на стоимость бизнеса, могут приходить к различным результатам. Актуальность данной проблемы подтверждается тем, что в условиях невысоко развит и неэффективного фондового рынка, а также недостаточного количества эмитентов и низкой ликвидности их акций российские компании не имеют адекватного ориентира в виде рыночной капитализации. Это зачастую выражается в недооценке бумаг компании, что, несомненно, затрудняет приблизительный анализ их стоимости и вызывает необходимость даже на этапе предварительного рассмотрения стратегии М&А и выбора потенциального объекта для поглощения обращаться к различным методам оценки.

В качестве объекта исследования в нашем случае выступает сделка поглощения компанией Unilever (ООО «Юнилевер Русь») ОАО «Концерн «Калина», которая была проведена осенью 2011 г. — весной 2012 г., поэтому оценка приводится именно на этот период. Данная сделка представляет собой реализацию нового плана устойчивого развития компании Unilever в части ориентира на развивающиеся рынки. Поскольку данная работа основана на информации, имеющейся в открытом доступе, то она имеет некоторые ограничения. Во-первых, оценка стоимости компании Unilever проведена лишь в первом приближении. Во-вторых, оценка синергии и ценности контроля осуществлялась с условными допущениями, которые, однако, не влияют на практическую значимость проводимой оценки, поскольку по своей сути она является лишь примером расчета.

ОАО «Концерн «Калина» выпускает и предлагает своим потребителям в России, странах Европы и СНГ разнообразную косметическую продукцию и бытовую химию. Компания обладает производственным оборудованием, соответствующим самым строгим международным стандартам. Все продукты производятся на современном оборудовании и проходят постоянный контроль качества. В их разработке принимают участие лучшие европейские косметические лаборатории. В состав концерна «Калина», кроме фабрики в Екатеринбурге, входят предприятия «Паллада-Украи- на», «Главсказка Интернешнл», Dr. Scheller Beauty Center, Kalina International SA (Швейцария), Kalina Overseas Holding B.V. (Нидерланды), DSN Cosmetics GmbH (Германия) и Rychkon Limited (Кипр).

В последние годы менеджмент компании уделял много внимания развитию сильных брендов в ключевых сегментах российского парфюмернокосметического рынка. В настоящее время анализ ОАО «Концерн «Калина» представляется интересным в связи не только с перспективностью отрасли, но с происходящими в самой компании изменениями: Unilever, второй по величине в мире производитель потребительских товаров и третий по масштабу участник рынка продуктов питания, приобрел данный концерн.

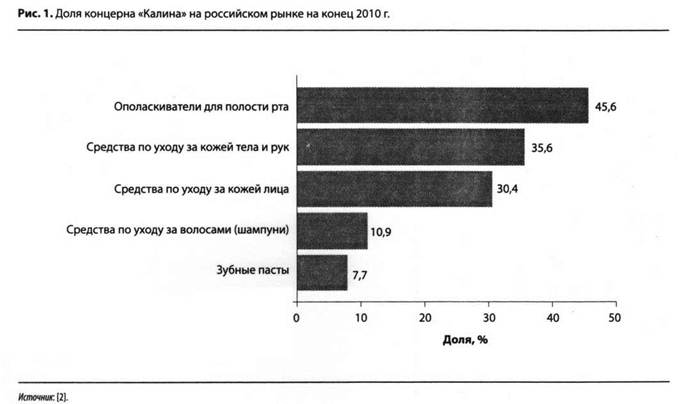

Российская компания была интересна Unilever своим дифференцированным портфелем продуктов, широкой сетью дистрибуции и значительным «послужным списком» в области маркетинговых инноваций, а также наличием хорошо известных в России торговых марок, среди которых «Чистая линия», «Черный Жемчуг» и «Бархатные Ручки». На рис. 1 представлена доля концерна «Калина» на российском рынке.

По словам П. Полмана, генерального директора Unilever, «это приобретение позволит косметическому бизнесу Unilever в России занять ведущие позиции в сегментах средств по уходу за кожей и волосами, а также войти в новый для нас сегмент средств по уходу за полостью рта. Приобретение укрепит и сбалансирует портфель Unilever и усилит наши конкурентные позиции в России — растущем рынке с большим потенциалом и одной из приоритетных для нас стран» [3-4]. Таким образом, эта сделка решает целый ряд важных для Unilever задач:

- дифференцированный портфель продуктов «Калины», растущий быстрее рынка в ключевых категориях, позволит расширить присутствие Unilever на привлекательном и быстро развивающемся рынке;

- портфель Unilever с собственными брендами Clear, Dove, Sunsilk и Timotei пополнится успешными и подлинно российскими брендами в сегментах средств по уходу за кожей, за волосами и за полостью рта, такими как «Чистая линия», «Черный Жемчуг», «Бархатные Ручки», «100 рецептов красоты» и «Лесной бальзам»;

- собственные технологии позволят Unilever вывести эти бренды на новый уровень.

Сегодня для Unilever косметическая продукция является стратегическим и быстрорастущим направлением. Десять лет назад на нее приходилось 20% оборота группы, а теперь уже более 30%. Кроме того, именно косметическая продукция занимает сильные позиции на многих развивающихся рынках мира.

Известно, что сделка готовилась несколько лет. Первыми шагами стали изменения в реестре владельцев ценных бумаг. В апреле 2011 г. концерн «Калина» осуществил выкуп собственных акций у миноритарных акционеров на сумму 2,47 млрд руб. с последующим уменьшением уставного капитала. Тогда этот шаг объяснялся оптимизацией структуры уставного капитала после продажи немецкой компании Dr. Scheller Cosmetics AG и попыткой повысить стоимость акций компании хотя очевидно, что это было сделано для увеличения доли основных акционеров с целью последующей продажи бизнеса Unilever Group.

В табл. 1 представлена структура акционеров до поглощения. До 2005 г. компанию контролировал ее основатель и председатель совета директоров Т. Горяев. В октябре 2011 г. ему напрямую принадлежало около 0,05% акций. Крупнейшим акционером концерна «Калина» являлась кипрская Prego Holdings (30,66%). «ВТБ Капиталу» принадлежали 10,8% акций «Калины». Примечательно, что руководитель управления торговых операций на рынке акций «ВТБ Капитал» отмечал: банк владел бумагами исключительно в рамках сделки репо, т.е. инвестицией это никогда не было.

Таблица 1. Структура акционеров ОАО «Концерн «Калина» после поглощения

| Акционер | Количество акций | Доля, % |

| Акционеры, владеющие более чем 5% акций | ||

| Prego Holdings Limited | 1973742 | 30,66 |

| Rychkon Limited | 1973432 | 18,6 |

| ЗАО «ВТБ Капитал» | 695895 | 10,81 |

| Deutche BankTrust Company Americas | 632859 | 9,83 |

| Renaissance Securities (Cyprus) Limited | 507922 | 7,89 |

| Акционеры, владеющие менее чем 5% акций | ||

| Топ-менеджмент | 115797 | 1/8 |

| Прочие физические лица | 165092 | 2,56 |

| Юридические лица | 1149609 | 17,85 |

| Всего | 6438348 | 100 |

Компания Unilever изначально приобретала 82% акций концерна «Калина», из них 63,25% акций принадлежали владельцам компании, а еще18,75% выступали в качестве квазиказначейских (т.е. принадлежали дочерним компаниям концерна «Калина»). В табл. 2 представлена структура акционеров компании после поглощения. Однако после выставления обязательного предложения о приобретении акций у миноритариев 16 апреля 2012 г. стало известно, что доля компании «Юнилевер Русь» в ОАО «Концерн «Калина» достигла 98,94%

По итогам 2011 г. объем продаж концерна «Калина» Unilever Group оценивала на уровне 13 млрд руб. Концерн был оценен Unilever в две прогнозные выручки и 11,7 ожидаемой EBITDA 2011 г. (до учета эффекта синергии). Мультипликаторы сделки соответствуют среднерыночным: потребительские компании в России в последние годы приобретались в среднем за 13,8 EBITDA, а в мире — за 12,6 EBITDA.

Изначально стоимость сделки соответствовала оценке 100% бизнеса компании, приблизительно составляющей 25,9 млрд руб. (€604 млн).

Цена за акцию, рассчитанная исходя из числа акций, находящихся в обращении (5,2 млн штук), составляла 4098 руб. Таким образом, сумма, которую предполагалось уплатить за приобретение 82% акций, составляла приблизительно 16,7 млрд руб. (€390 млн).

Фактически цена приобретения 82% акций составила приблизительно 17,4 млрд руб., что на 0,7 млрд руб. превышает ранее указанную сумму. Однако оценочная стоимость 100% бизнеса ОАО «Концерн «Калина» не была изменена, а корректировалась только фактическая стоимость сделки. Цена за акцию в ходе приобретения остальных акций компании составила 4267,92 руб., что соответствует наивысшей цене, уплаченной Unilever при выкупе 82%.

Перейдем к оценке стоимости концерна «Калина», основываясь на теоретическом материале, который представлен в предыдущей статье1. По результатам проведенного финансового анализа концерна «Калина» были сделаны следующие выводы:

- собственные оборотные средства значительно отличаются от нуля в положительную сторону, что говорит о неэффективности использования ресурсов;

- коэффициент автономии незначительно превышает норматив, что свидетельствует о склонности компании к снижению эффективности;

- индекс постоянного актива показывает снижение активности компании в использовании собственных средств для финансирования внеоборотных активов;

- видна тенденция к наращиванию доли долгосрочных обязательств;

- коэффициенты ликвидности находятся ниже нормативных значений, но это еще не говорит о возникновении существенного риска;

- показатели оборачиваемости демонстрируют тенденцию к росту;

- не соблюдается соотношение рентабельности продаж, активов и собственного капитала, по сравнению с предыдущими годами экономический потенциал предприятия не улучшается.

1 Назарова В.В., Дмитриева М.Б. Методы оценки стоимости компании в сделках М&А [1].

Таблица 2. Структура акционеров ОАО «Концерн «Калина» после поглощения

| Акционер | Количество акций | Доля, % |

| Акционеры, владеющие более чем 5% акций | ||

| ООО «Юнилевер Русь» | 4069482 | 63,21 |

| Rychkon Limited | 1973432 | 18,6 |

| Акционеры, владеющие менее чем 5% акций | ||

| Физические лица | 165092 | 2,56 |

| Прочие юридические лица | 1006342 | 15,63 |

| Всего | 6438348 | 100 |

Положение компании в матрице финансовых стратегий также говорит о неэффективном использовании ресурсов. Результат хозяйственной деятельности положителен, что свидетельствует о наличии у концерна возможности осуществлять инвестиции. Результат финансовой деятельности также положителен, что должно трактоваться как еще существующая у компании возможность увеличивать заимствования.

Объем выручки, полученный с помощью коэффициента устойчивого роста, превышает значение, прогнозируемое Unilever. Следуя логике модели, концерну «Калина» действительно целесообразно было проводить слияние, поскольку темп его устойчивого роста превышает фактический рост. Потребность во внешнем финансировании имеет отрицательное значение, и у компании наблюдается избыток финансирования. Однако нам известно, что в 2011 г. концерном был осуществлен выкуп собственных акций у миноритарных акционеров на сумму 2,47 млрд руб. Таким образом, часть нераспределенной прибыли, видимо, была направлена на его проведение.

Теперь проведем непосредственную оценку стоимости концерна «Калина» (оценку статусов), как если бы компанию никто не собирался приобретать. Она проводится методом дисконтированного денежного потока для компании в целом, а ставкой дисконтирования выступает средневзвешенная стоимость капитала.

Итак, требуемая ставка доходности по собственному капиталу рассчитывается по модели САРМ:

re = rf + β*ERP, (1)

где re - ожидаемая доходность собственного капитала;

rf - безрисковая ставка доходности;

β - мера систематического риска;

ERP— премия за риск.

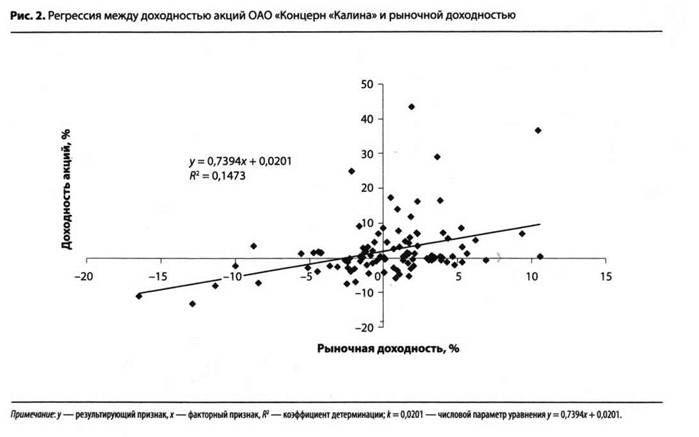

Коэффициент β был найден регрессионным методом. Для этого строилась регрессия между доходностью акций и рыночной доходностью. Были взяты недельные данные за период с 21 февраля 2010 г. по 21 февраля 2012 г. Полученная зависимость представлена на рис. 2.

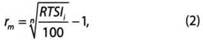

Премия за риск рассчитывалась как разница между рыночной доходностью и безрисковой ставкой доходности. В качестве безрисковой ставки была выбрана доходность по пятилетним государственным облигациям выпуска 25075, которые номинированы в рублях. Доходность по ним составляет 7,59% [4]. Рыночная доходность рассчитывалась на основе индекса РТС по формуле, приведенной ниже:

где rm - рыночная доходность;

RTSIi — значение индекса РТС на 27 декабря 2010 г.;

n — период с начала расчета индекса по настоящее время (с момента начала определения индекса РТС (на 1 сентября 1995 г.) до момента проведения расчета в нашем примере прошло 15,5 года).

В табл. 3 представлен расчет стоимости собственного капитала исследуемой компании, в табл. 4 — расчет стоимости заемного капитала.

Таблица 3. Стоимость собственного капитала ОАО «Концерн «Калина»

| Показатель | Размер | Примечание |

| βKLNA (коэффициент бета для концерна «Калина», рассчитанный из уравнения регрессии) | 0,739 | Коэффициент регрессии |

| Безрисковая ставка доходности, rrf (rate risk free), % | 7,59 | Доходность к погашению облигаций выпуска 25077 (пятилетняя) |

| Рыночная доходность, rm , % | 20,37 | Определяется по индексу РТС |

| Ожидаемая доходность собственного капитала, re, % | 17,04 | Определяется по САРМ |

Таблица 4. Стоимость заемного капитала ОАО «Концерн «Калина»

| Элемент | Значение на 2011-2015 гг., % |

| rd (ставка доходности по заемному капиталу), % | 10 |

| ref (ставка рефинансирования на момент расчета) | 8 |

| k (ставка рефинансирования с учетом корректирующего коэффициента 1,1), % (поправочный коэффициент соответствует норме, указанной в НК в главе «Налог на прибыль») | 8,8 |

| Поправка (1 — 1,1 х Ставка рефинансирования / Ставка доходности по заемному капиталу) | 0,84 |

| Эффективная ставка налога | 18,52 |

| rd adj (скорректированная стоимость заемного капитала), % | 8,37 |

В последнем случае использовалось допущение, что требуемая доходность по долгосрочному долгу для компании в прогнозном периоде будет составлять 10%. Также предполагалось, что ставка рефинансирования не изменится. В качестве ставки налога на прибыль использована эффективная налоговая ставка, рассчитанная как средняя за период с 2008 по 2010 гг.

Таким образом, была получена средневзвешенная стоимость капитала для компании. Ее расчет приведен в табл. 5. Соотношение долгосрочного заемного и собственного капитала компании рассчитано на основе прогнозной финансовой отчетности, построенной по методу процента от продаж (вычисляется фиксированная доля от прогнозируемых продаж).

Таблица 5. Средневзвешенная стоимость капитала ОАО «Концерн «Калина», % (прогнозные значения)

| Переменные для расчета | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. |

| D/Е (соотношение долга и собственного капитала компании, где D — заемный капитал, Е — собственный капитал компании) | 45 | 39 | 35 | 32 | 29 |

| D (стоимость долга — процентная ставка по долговым обязательствам) | 31,22 | 28,30 | 26,06 | 24,31 | 22,44 |

| Е (стоимость собственного капитала, рассчитанная по модели САРМ) | 68,78 | 71,7 | 73,94 | 75,69 | 77,56 |

| WACC (средневзвешенная стоимость капитала с учетом стоимости собственного и заемного капитала) | 14,33 | 14,59 | 14,78 | 14,93 | 15,09 |

Итак, для получения прогнозных значений FCFF была построена прогнозная финансовая отчетность на период с 2011 по 2015 гг. Выручка прогнозировалась исходя из закладываемого темпа роста, равного 9,32% в первые четыре года прогнозного периода, 5,96% в последний прогнозный год и 3% в постпрогнозный период. Темп роста рассчитывался как средневзвешенный. Для его вычисления использовались фактический средний темп прироста выручки, темп устойчивого роста (по модели PRAT) и средний прогнозируемый темп роста отрасли в России. В табл. 6 приведен расчет прогнозного темпа ростасоставляет 33,8 млрд руб. Полученная оценка стоимости концерна «Калина» отличается от приведенной выше оценки Unilever. Во-первых, это обусловлено различными допущениями/закладываемыми при расчетах, и степенью доступности информации. Во-вторых, различаются применяемые методы оценки. В-третьих, компания Unilever оценивала концерн «Калина» в целях приобретения его акций, а значит, рассчитывала его акционерную стоимость.

Таблица 6. Расчет темпа роста ОАО «Концерн «Калина»

| Темп роста | Фактические значения, % | Прогнозные значения, % | Вес показателей | ||||||

| Постпрогноз, % | |||||||||

|

Среднее значение |

2008 г. | 2009 г. | 2010 г. | 2011-2014 гг | 2015 г. | 2011-2014 гг. | 2015 г. | ||

| Темп прироста выручки | 15,9 | 14,08 | 20,32 | 14,04 | 15,9 | 15,9 | 0,2 | 0,1 | |

| Коэффициент дивидендного выхода | 13,36 | 24,45 | 7,51 | 12,98 | - | - | |||

| Ставка реинвестирования | - | 76 | 92 | 87 | - | - | |||

| Рентабельность собственного капитала | - | 0,18 | 0,13 | 0,28 | - | - | |||

| Темп устойчивого роста | 15,68 | 13,54 | 11,71 | 24,33 | 15,68 | 15,68 | 0,2 | 0,1 | |

| Отрасль | - | 5 | 3,5 | 0,6 | 0,8 | ||||

| Прогнозный темп роста | - | 9,32 | 5,96 | 3 | - | - | |||

Таблица 7. Оценка стоимости ОАО «Концерн «Калина» методом DCF

| Показатели | Фактические значения | Прогнозные значения | Постпрогноз | ||||||

| 2008 г. | 2009 г. | 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. | ||

| EBIT(прибыль до выплаты процентов и налогов), тыс. руб. | 1536677 | 2707852 | 3676341 | 3233123 | 3534312 | 3863560 | 4223479 | 4475109 | |

| DA (показатель амортизации материальных и нематериальных активов), тыс. руб. | 709689 | 843353 | 1015000 | 1221133 | 1446469 | 1692797 | 1962072 | 2247389 | |

| Т (величина налога на прибыль), тыс. руб. | 105649 | 190962 | 433691 | 507401 | 554669 | 606340 | 662826 | 702316 | |

| OCF (операционный денежный поток), тыс. руб. | 2140717 | 3360243 | 4257650 | 3946855 | 4426113 | 4950016 | 5522725 | 6020182 | |

| FA1 - FA0 (внеоборотные активы), тыс. руб. | -8292 | 2530 | 91026 | 343916 | 174657 | 190927 | 208714 | 145917 | - |

| NWC1 - NWC0 (приростное значение чистого оборотного капита ла), тыс. руб. | 239416 | -483857 | -245908 | 1557962 | 508210 | 555554 | 607308 | 424586 | |

| Сарех (капитал, направляемый на приобретение и модернизацию основных фондов), тыс. руб. | 940813 | 362026 | 860118 | 3123011 | 2129336 | 2439278 | 2778093 | 2817892 | |

| FCFF (свободный денежный поток компании для всех владельцев капитала), тыс. руб. | 1199904 | 2998217 | 3397532 | 823844 | 2296776 | 2510738 | 2744632 | 3202290 | |

| WACC (средневзвешенная стоимость капитала), % | 14,3 | 14,6 | 14,8 | 14,9 | 15,1 | 15,1 | |||

| DFCFF (дисконтированный показатель FCFF), тыс. руб. | 720562 | 1749238 | 1660345 | 1572945 | 1585552 | 26476400 | |||

| EV (стоимость бизнеса), тыс. руб. | 33765043 | ||||||||

Мы имеем прогнозные величины долга и денежных средств, рассчитанные с указанными допущениями. Однако у нас нет достаточной информации, чтобы внести поправку на миноритарную долю. Вследствие этих ограничений акционерная стоимость оказывается значительно заниженной и составляет приблизительно 11,7 млрд руб. Цена, предложенная Unilever, предполагала 86%-ную премию к закрытию торгов 13 октября 2011 г. [4]. Данная премия объясняется тем, что акции концерна «Калина» являются низколиквидными и недооцененными. Исходя из этого будем считать оценку стоимости компании, равную 33,8 млрд руб., подходящей для наших дальнейших расчетов. Для оценки эффективности сделки нам также необходимо определить стоимость самой группы Unilever. Поскольку она имеет довольно нестандартную структуру, то ее оценка представляется достаточно сложной. Можно оценивать ее по направлениям бизнеса, однако информации, представленной Unilever, недостаточно для этого.

Также можно отдельно оценивать подразделения компании по регионам: Западная Европа, Америка, Азия, Африка, Центральная и Восточная Европа. Однако в отчетности компании особо выделены данные по Западной Европе и Америке, а остальные регионы представлены консолидированно (Asia — Africa — CEE), поэтому данный подход также трудно применять стороннему оценщик.

Кроме того, оценить стоимость бизнеса можно на основе рыночной капитализации Unilever. Дл: этого необходимо к рыночной капитализации прибавить долг и вычесть денежные средства. Однако данный подход требует использовать справедливую стоимость долга и денежных средств. Например, на 7 июня 2012 г. стоимость Unilever в соответствии с данным подходом составляла $100,04 млрд (€80032 млрд).

Однако оценим Unilever, дисконтируя FCFF, поскольку в отчетности компании отражен расчет средневзвешенной стоимости капитала (табл. 8)

В табл. 9 можно видеть расчет темпа роста дл прогнозного периода, который используется для прогнозирования свободных денежных потоков на период с 2011 г. по 2015 г. В приведенных рас четах используются следующие веса для ретроспективных периодов: 10% — вес темпа прирос доходов, рассчитанный по модели устойчивого роста Р. Хиггинса, 90% — вес темпа прироста вы ручки.

В табл. 10 приведен расчет оценки стоимости Unilever. Таким образом, компания Unilever оценена на €92,5 млрд. На ноябрь 2011 г. компанию оценивали в €76-80 млрд [3], однако при этом применялись мультипликаторы и отдельно оценивала разные направления бизнеса. Если брать во внимание полученную нами более высокую оценка

Акционерная стоимость (Equity) = Стоимость бизнеса (Enterprise Value) - Чистый долг +

Наличные денежные средства ± Миноританая доля. (3)

Мы имеем прогнозные величины долга и денежных средств, рассчитанные с указанными допущениями. Однако у нас нет достаточной информации, чтобы внести поправку на миноритарную долю. Вследствие этих ограничений акционерная стоимость оказывается значительно заниженной и составляет приблизительно 11,7 млрд руб. Цена, предложенная Unilever, предполагала 86%-ную премию к закрытию торгов 13 октября 2011 г. [4]. Данная премия объясняется тем, что акции концерна «Калина» являются низколиквидными и недооцененными. Исходя из этого будем считать оценку стоимости компании, равную 33,8 млрд руб., подходящей для наших дальнейших расчетов. Для оценки эффективности сделки нам также необходимо определить стоимость самой группы Unilever. Поскольку она имеет довольно нестандартную структуру, то ее оценка представляется достаточно сложной. Можно оценивать ее по направлениям бизнеса, однако информации, представленной Unilever, недостаточно для этого.

Также можно отдельно оценивать подразделения компании по регионам: Западная Европа, Америка, Азия, Африка, Центральная и Восточная Европа. Однако в отчетности компании особо выделены данные по Западной Европе и Америке, а остальные регионы представлены консолидированно (Asia — Africa — CEE), поэтому данный подход также трудно применять стороннему оценщику.

Кроме того, оценить стоимость бизнеса можно на основе рыночной капитализации Unilever. Для этого необходимо к рыночной капитализации прибавить долг и вычесть денежные средства. Однако данный подход требует использовать справедливую стоимость долга и денежных средств. Например, на 7 июня 2012 г. стоимость Unilever в соответствии с данным подходом составляла $100,04 млрд (€80032 млрд).

Однако оценим Unilever, дисконтируя FCFF, поскольку в отчетности компании отражен расчет средневзвешенной стоимости капитала (табл. 8)

В табл. 9 можно видеть расчет темпа роста для прогнозного периода, который используется для прогнозирования свободных денежных потоков на период с 2011 г. по 2015 г. В приведенных рас четах используются следующие веса для ретроспективных периодов: 10% — вес темпа прирос доходов, рассчитанный по модели устойчивого роста Р. Хиггинса, 90% — вес темпа прироста вы ручки.

В табл. 10 приведен расчет оценки стоимости Unilever. Таким образом, компания Unilever оценена на €92,5 млрд. На ноябрь 2011 г. компанию оценивали в €76-80 млрд [3], однако при этом применялись мультипликаторы и отдельно оценивала разные направления бизнеса. Если брать во внимание полученную нами более высокую оценку концерна «Калина» и Unilever, то можно сделать вывод о том, что метод дисконтированного денежного потока дает более высокую оценку стоимости.

Таблица 8. Средневзвешенная стоимость капитала Unilever

| Показатель | Величина | Вес в коэффициенте | Ожидаемая стоимость |

| Справедливая стоимость собственного капитала | €93197 млн | 0,83 | 11,36% |

| Справедливая стоимость заемного капитала | €19200 млн | 0,17 |

2,73% (используемая для расчета ставка налога — 25,97%) |

| WACC | 9,89% | ||

Таблица 9. Расчет темпа роста для Unilever

|

Показатели роста |

2007 г. | 2008 г. | 2009 г. | 2010 г. |

| Выручка, € млн | 40187 | 40523 | 38823 | 44262 |

| Чистая прибыль, € млн | — | 5285 | 3659 | 4598 |

| Активы, € млн | 37302 | 36142 | 37016 | 41167 |

| Собственный капитал, € млн | 12819 | 10372 | 12536 | 15078 |

| Дивиденды, € млн | 2086 | 2106 | 2323 | |

| Коэффициент рентабельности продаж (ROS), % | 0,13 | 0,09 | 0,10 | |

| Ставка дивидендных выплат (DPR), % (от обязательств) | 0,39 | 0,58 | 0,51 | |

| Ставка реинвестирования прибыли (Rinv), % | 0,61 | 0,42 | 0,49 | |

| Коэффициент оборачиваемости активов (ATR) | 1,09 | 1,07 | 1,19 | |

| Коэффициент собственного капитала (Ke) | 2,91 | 3,48 | 2,95 | |

| Темп прироста (PRATg), % (рассчитано по формуле Р. Хиггинса) | — | 24,96 | 14,97 | 18,15 |

| Средний темп прироста (gavg), % (рассчитано по формуле Р. Хиггинса) | — | 18,93 | ||

| Темп роста выручки (Tпр выручки ), % | — | 0,84 | -4,20 | 14,01 |

| Средний темп роста выручки (gavg ), % | — | 3,55 | ||

| Темп роста на прогнозный период (gпрогноз), % | 5,09 | |||

| Темп роста на постпрогнозный период (gпостпрогноз), % | 3 | |||

Таблица 10. Оценка стоимости Unilever

| Период оценки | FCFF, € тыс. | FCFF, тыс. руб. |

DFCFF (при ставке дисконтирования 9,89%), € тыс. |

DFCFF (при ставке дисконтирования 9,89%), тыс. руб. |

| 2010 г. (базовый год для последующих расчетов) | 3929000 | - | - | - |

| 2011 г. | 4129000 | 171731705 | 3757452 | 156281985 |

| 2012 г. | 4339000 | 183389443 | 3593395 | 183389443 |

| 2013 г. | 4560000 | 194392810 | 3757452 | 194392810 |

| 2014 г. | 4792000 | 206056378 | 3593395 | 206056378 |

| 2015 г. | 5036000 | 218419761 | 3757452 | 218419761 |

| Постпрогнозная цена (TV) | 75323000 | 3267194133 | ||

Примечание: EV = €9254000 тыс., или 3794148000 тыс. руб.

Далее введем ряд допущений и рассчитаем ценность контроля. Пусть концерн «Калина» будет считаться оптимально управляемым, если соотношение долгосрочного заемного капитала и собственного капитала будет равняться 0,6.

В этом случае β - коэффициент компании достигнет значения 0,8. Требуемая доходность по собственному капиталу составит 17,81 %, требуемая доходность по долгу — 10,25%, но эффективная налоговая ставка снизится до 18%. Средневзвешенная стоимость капитала составит 14,38%. Расчеты представлены в табл. 11.

При данных допущениях оценка стоимости оптимально управляемой компании составит 39,7 млрд руб. (табл. 12). Таким образом, ценность контроля составляет 5,9 млрд руб.

Ценность объединенной фирмы при отсутствии синергии составляет 3833 млрд руб., или €93,5 млрд. Отметим, что на середину июня 2012 г. оценка стоимости компании Unilever составляла приблизительно $100-102 млрд (около €82 млрд).

Теперь оценим эффект синергии. Исходя из озвучиваемых представителями Unilever мотивов, повлекших поглощение концерна «Калина», можно предположить, что синергия вызовет увеличение темпа роста выручки Unilever, которая является элементом денежного потока предприятия. Это будет вызвано не только расширением портфеля парфюмерно-косметической продукции компании (влияющим на рост стоимости нематериальных активов), но и возможностью использовать производственные мощности поглощенной компании для выпуска собственных товаров. Допустим, что темп роста для объединенной компании в прогнозном периоде будет составлять 6%, а в постпрогнозном он останется равным 3%

Таблица 11. Расчеты для оценки ценности контроля

| Показатели | Значение |

| Стоимость собственного капитала | |

| βKLNA | 0,8 |

| rrf, % | 7,59 |

| rm, | 20,37 |

| re, % | 17,81 |

| Стоимость заемного капитала | |

| rd, % | 10,25 |

| ref, % | 8 |

| k, % | 8,8 |

| Поправка | 0,85 |

| Налог, % | 18 |

| rd adj | 8,67 |

| Средневзвешенная стоимость капитала | |

| D/E | 0,6 |

| D, % | 37,5 |

| Е, % | 62,5 |

| WACC, % | 14,38 |

Таблица 12. Ценность контроля над ОАО «Концерн «Калина»

| Показатели | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. | Постпрогноз |

| FCFF, тыс. руб. | 838134 | 2312398 | 2527815 | 2763300 | 3222070 | - |

| WACC, % | 14,38 | 14,38 | 14,38 | 14,38 | 14,38 | 13 |

| gпрогноз, % | - | - | - | - | - | 3 |

| DFCFF, тыс. руб. | 732741 | 1767402 | 1689096 | 1614259 | 1645571 | 32220698 |

| EVKLNA опт упр, тыс руб | 39669766 | - | - | - | - | |

| EVKLNA статус-кво, тыс. руб. | 33765042 | - | - | - | - | |

| Ценность контроля, тыс. руб. | 5904723 | - | - | - | - | |

| EVUN статус-кво, тыс руб | 3794147906 | - | - | - | - | |

| EVKLNA+UN, тыс руб | 3833817672 | - | - | - | - | |

Кроме того, будем считать, что данная сделка не повлияет на величину средневзвешенной стоимости капитала, а значит, свободные денежные потоки дисконтируются по ставке 9,89%. В табл. 13 представлена оценка синергии для изучаемой сделки. Там же показана приведенная ценность синергии при условии, если объединенной компании понадобится три года для ее создания.

В табл. 14 приведен расчет оценки стоимости концерна «Калина» с учетом ценности контроля и эффекта синергии. Итак, максимально допустимая цена покупки составляет приблизительно 431,6 млрд руб., или €10,5 млрд. Поскольку многие допущения были введены довольно условно, то не стоит считать, что Unilever грубо недооценила приобретаемую компанию.

Однако из проведенных расчетов все же видно, что фактическая цена предложения может значительно отличаться и от подлинной, и от справедливой стоимости. Тем не менее поглоща-ющая компания действительно должна знать те потенциальные выгоды, которые ей может принести сделка М&А, поэтому очевидно, что озвучиваемые оценки стоимости не включают в себя те будущие потенциальные выгоды, которые компания прогнозирует в случае успешного завершения сделки. Подчеркнем, что для поглощающей компании успешной сделка может быть названа только после завершения интеграции.

Несмотря на достаточно условную оценку, проведенную в статье, она позволяет нам сделать ряд выводов, которые могут оказаться небесполезными в рамках написания других работ.

1. Оценка стоимости в целях слияний и поглощений должна концентрировать внимание на адекватности методов, применяемых в конкретной ситуации.

Таблица 13. Ценность синергии

| Показатель | Значение |

| gпрогноз, % | 6 |

| gпостпрогноз, % | 3 |

| WACC, % | 9,89 |

| EVKLNA+UN(c синергией), тыс. руб. | 4225734511 |

| EVKLNA+UN c синергией), € тыс. | 103066695 |

| EVKLNA+UN(без синергии), тыс. руб. | 3833817672 |

| EVKLNA+UN (без синергии), € тыс. | 93507748 |

| Ценность синергии, тыс. руб. | 391916839 |

| Ценность синергии, € тыс. | 9558947 |

| PVsynergy(приведенное значение эффекта синергии), тыс. руб. | 295371941 |

| PVsynergy(приведенное значение эффекта синергии), € тыс. | 7204194 |

Таблица 14. Элементы оценки концерна «Калина»

| Элементы оценки | Сумма, тыс. руб. | Сумма, € тыс. |

| Стоимость компании — статус-кво | 33765043 | 823538 |

| + Стоимость контроля | 5904723 | 144018 |

| Стоимость компании с учетом ценности контроля | 39669766 | 967556 |

| + Ценность синергии | 391916839 | 9558947 |

| Общая стоимость концерна «Калина» с учетом эффекта синергии | 431586605 | 10526503 |

2. Метод дисконтированных денежных потоков предполагает введение в расчет значительного количества корректировок и допущений, которые должны быть спрогнозированы объективно и реалистично. Это требует высокого уровня открытости информации и может быть достигнуто в случае обоюдной заинтересованности компаний в успешном проведении сделки.

3. Оценка стоимости действительно должна начинаться с анализа наиболее вероятных источников получения эффекта синергии, хотя, вполне возможно, стоит в какой-то мере вообще отойти от его поиска в сделках слияний и поглощений. Вероятно, необходимо применять нефинансовые инструменты и подходы, в частности методы стратегического менеджмента. Это позволяет взглянуть на оценку стоимости как поглощаемой, так и приобретающей компании с другой стороны и дополнить эту процедуру новыми методами, которые будут содействовать получению более реалистичной картины.

Поскольку группа Unilever в целом и входящие в ее состав подразделения в частности являются активными участниками рынка слияний и поглощений, то возникает вопрос о том, как на самом деле влияют проводимые компанией М&А-сделки на ее стоимость. Как показало изучение базы сделок М&А Zephyr, дате объявления о сделке с концерном «Калина» предшествовало объявление о другом приобретении (на два дня раньше). Кроме того, нельзя не учитывать, что и продажи (disposals) Unilever осуществляет не менее активно.

В статье была проведена оценка сделки приобретения концерна «Калина» методом дисконтирования денежного потока для компании в целом.

В результате исследования было установлено, что полученная в рамках работы оценка стоимости существенно отличается от фактической стоимости, определенной Unilever. Это объясняется как различиями в методах оценки и допущениях, так и, конечно, уровнем доступности информации, которая требуется для получения адекватной оценки.

Литература

1. Назарова В.В., Дмитриева М.Б. Методы оценки стоимости компаний в сделках М&А // Управленческий учет и финансы. — 2014. — №1. —С. 66-81.

2. ОАО «Концерн «Калина». — http://investors.kalina.org.

3. ООО «Юнилевер Русь». — http://www.unilever.ru.

4. Cbonds. — http://www.cbonds.info/ru.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ