Анализ финансовых результатов деятельности предприятий как источник информации при принятии управленческих решений на примере ОАО «Нижнекамскнефтехим»

Габдуллина Г.К.

Кандидат экономических наук,

доцент кафедры экономики и менеджмента

Нижнекамского института информационных

технологий и телекоммуникаций

Казанского национального исследовательского

технического университета

им. А.Н. Туполева - КАИ

Вестник экономики, права и социологии

№ 3, 2014

В представленной статье автором рассмотрен традиционный подход к оценке финансовых результатов предприятия ОАО «Нижнекамскнефтехим», представлены алгоритм и последовательность его проведения.

Крупнейшим предприятием, работающим в составе группы компаний ОАО «ТАИФ» с 2006 г., является ОАО «Нижнекамскнефтехим» (ОАО «НКНХ»). Предприятие производит свыше 120 наименований продукции в четырех основных категориях: синтетические каучуки, пластики, мономеры и прочие продукты. Около половины от объемов производства продукции компании экспортируется в 51 страну Европы, Америки, Юго-Восточной Азии. Общество занимает лидирующие позиции по производству синтетических каучуков и пластиков в Российской Федерации. Благоприятное географическое расположение, наличие развитой сети железнодорожных и автомобильных дорог обеспечивают надежность и своевременность доставки продукции компании отечественным и зарубежным потребителям.

В структуре компании 10 производственных предприятий (заводы бутил-каучука, синтетического каучука, полистиролов, СПС; олигомеров; окиси этилена; ДБ и УВС; ИМ; полиолефинов; этилена), функциональные подразделения в составе главного инженера и его службы; заместителя генерального директора по коммерческим вопросам; заместителя генерального директора по промышленному строительству и реконструкции; начальников управлений: юридического, финансового, сбыта, экспорта, по корпоративной собственности и стратегии развития; главного бухгалтера и их подразделения. Оперативное руководство компанией осуществляет генеральный директор; стратегическое - общее собрание акционеров.

Цепочка формирования ценности компании реализуется в трех бизнес-процессах: снабжение, производство и сбыт продукции, организация которых отличается степенью централизации управления. Снабжение и производство сосредоточено в соответствующих подразделениях компании, сбыт же построен по традиционной схеме: производитель -посредник - покупатель, отношения, которых регулируются рыночными условиями. Попустительское отношение к последнему этапу создания ценности компании определяет армию мелких посредников, искажающих единообразие корпоративной политики и принципов ценообразования и реализации продукции.

Работа предприятия по указанной схеме позволила обеспечить ежегодный рост объемов производства и реализации продукции. Положительная динамика технико-экономических показателей деятельности предприятия является предпосылкой повышения его финансовых результатов. Для диагностики указанной составляющей анализа используют традиционные методы: вертикальный, горизонтальный, коэффициентный.

Информационной базой такого анализа является отчет о прибылях и убытках предприятия, а именно показатели валовой пребыли, прибыли от продаж, налогооблагаемой прибыли и чистой прибыли.

Согласно п. 23 ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденная приказом Минфина России от 06.07.1999 г. № 43н, валовая прибыль - это разность показателей «Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)» и «Себестоимость проданных товаров, продукции, работ, услуг» [1, с. 116]. Другими словами, валовая прибыль рассчитывается разницей между выручкой от продажи товаров и затратами на их производство. Прибыль от продаж рассчитывается как разность между валовой прибылью и суммой коммерческих и управленческих расходов. В то же время управленческие расходы включают затраты на осуществление мероприятий, сопровождающих производственные процессы, что ведет к искусственному завышению значения валовой прибыли предприятия. Налогооблагаемая прибыль - величина прибыли (убытка) за определенный период, которая рассчитывается в соответствии с правилами налогообложения для целей определения налога на прибыль, подлежащего к уплате (к возмещению). Чистая прибыль отчетного года - часть налогооблагаемой прибыли предприятия, которая остается в его распоряжении после уплаты налогов, сборов, отчислений, обязательных платежей в бюджет.

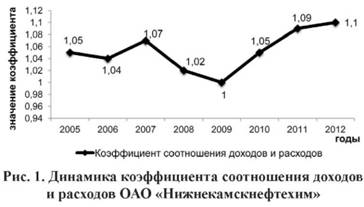

Доходы ОАО «Нижнекамскнефтехим» за время работы компании в составе холдинга ОАО «ТАИФ» (2005-2012 гг.) выросли на 323,2 %, или 141662,5 тыс. руб., при этом увеличение расходной части составило 404,2 % или - 126783,7 тыс. руб. Последнее определило снижение финансового результата предприятия. Динамика значения коэффициента соотношения доходов и расходов на протяжении анализируемого периода имела примерно одинаковое значение, только в 2011 г. он составил 1,10: совокупные доходы превышали совокупные расходы на 10 % (рис. 1).

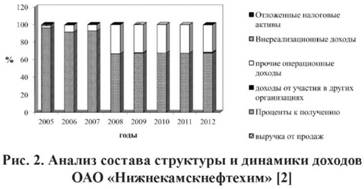

Изменение коснулось и структуры доходов предприятия (рис. 2), которые в 2005 г. на 96,2 %, а в 2012 г. лишь на 67,5 % были сформированы за счет выручки от реализации и, соответственно, на 2,2 % и 31,3 % - за счет прочих операционных доходов.

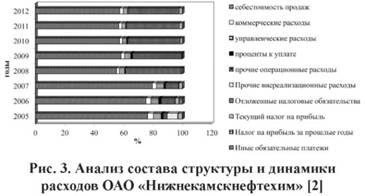

Аналогичные, но не столь глубокие изменения произошли в структуре расходов Общества, где центральное место принадлежит себестоимости производимой продукции (см. рис. 3).

Её доля за анализируемый период сократилась с 76,2 % в 2005 г. до 57,4 % - в 2012 г. Доля же операционных расходов, напротив, выросла с 2,8 % в 2005 г. до 34,9 % в 2012 г. Сравнительный анализ опережения темпов роста анализируемых показателей не позволяет говорить об эффективности политики в области оптимизации затрат предприятия: если выручка от реализации выросла на 297,1 %, то затраты - на 304,74 %.

Как видно из рисунка 4, в структуре доходов ОАО «Нижнекамскнефтехим» в 2005 г. большая доля приходилась на валовую прибыль (23,7 %) и прибыль от продаж (14,9 %), а в 2012 г. - на долю прочих доходов (31,3 %). Доля налогооблагаемой прибыли в составе доходов предприятия за анализируемый период изменилась с 8 % до 11,2 %, что отражает вклад в формировании конечного результата в 2012 г. доходов от прочих видов деятельности и свидетельствует о низком качестве прибыли, сформированной за счет случайных источников. В результате вес чистой прибыли в 2005 г. составил 4,9 %, в 2012 г. - 9,1 %.

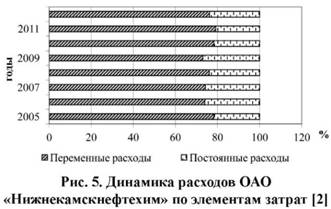

Относительно расходов предприятия (рис. 5), в его структуре наибольшая доля отводится условно-переменным расходам, которые в 4 раза превышают долю условно-постоянных расходов. Условность тех и иных расходов обусловлена отсутствием в финансовой отчетности и системе учета российских компаний точной информации по ним.

В то же время учет расходов в указанном разрезе позволяет определить величину операционного рычага (левериджа) и исследовать взаимосвязь величины прибыли и операционного риска. Значение показателя операционного левериджа дает количественную оценку колебания прибыли при однопроцентном изменении объема реализации, т.е. показывает, на сколько процентов изменится прибыль от продаж на один процент отклонения выручки.

Расчет значения операционного рычага для Общества, представленный в таблице 1, свидетельствуют о низкой величине силы действия операционного рычага, что говорит о невысокой степени риска взаимосвязи прибыли от объема продаж. Чем больше удельный вес постоянных расходов и выше уровень операционного рычага, тем больше возможные колебания операционной прибыли и тем ниже ее качество. В ОАО «НКНХ» же, напротив, удельный вес постоянных расходов в 4 раза ниже переменных и возможность колебания операционной прибыли незначительна, что говорит о ее качестве.

Таблица 1. Анализ и оценка операционного рычага

| Показатели | Годы | |||||||

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| Валовая прибыль, тыс. руб. | 10391,0 | 10204,8 | 11646,0 | 13144,0 | 8342,0 | 18636,8 | 27652,1 | 28463,3 |

| Прибыль от продаж, тыс. руб. | 6521,4 | 5845,9 | 7029,2 | 7495,6 | 2551,4 | 12300,9 | 20076,5 | 19683,6 |

| Операционный рычаг | 1,59 | 1,75 | 1,66 | 1,75 | 3,27 | 1,52 | 1,38 | 1,45 |

Понятие операционного рычага тесно связано с понятием коммерческой надежности, раскрываемом в отличии фактического объема продаж от критического. Чем больше запас коммерческой надежности, тем качественнее прибыль, поскольку при снижении объема продаж у организации больше шансов не попасть в зону убытков.

Очередным показателем нестабильности прибыли или уровня финансового риска является значение финансового рычага, изменение величины которого прямо пропорционально колебанию чистой прибыли. Изменение структуры пассивов в сторону увеличения доли заемного капитала приводит к увеличению процентных платежей по займам и кредитам, что несет в себе риск снижения чистой прибыли при возмещении процентов за пользование привлеченными средствами. Риск многократно возрастает в условиях спада производства. Незначительное снижение операционной прибыли в условиях высокого финансового левериджа (отношение заемного капитала к собственному) может привести к заметному уменьшению чистой прибыли. Высокое значение финансового левериджа само по себе является фактором риска непогашения обязательств.

Показателями уровня финансового риска служат коэффициент финансового левериджа (Кфл) и уровень финансового левериджа (Уфл), характеризующий процентное изменение чистой прибыли по отношению к однопроцентному изменению прибыли до выплаты процентов и налогов. Уровень финансового левериджа принято измерять отношением темпов прироста чистой прибыли (АРЧ%) к темпам прироста прибыли до выплаты процентов и налогов. Анализ указанных показателей для ОАО «НКНХ», представленный в таблице 2, говорит не только о высоком качестве прибыли, но и незначительном финансовом риске, поскольку более чем на 70 % деятельность предприятия осуществляется за счет собственного капитала (см. таблицу 2).

Таблица 2. Анализ и оценка финансового рычага

| Показатели | Годы | |||||||

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| Собственный капитал, тыс. руб. | 22710,8 | 25141,2 | 28239,9 | 29036,8 | 28878,4 | 36063,6 | 48304,1 | 59386,6 |

| Заемный капитал, тыс. руб. | 23751,6 | 20781,8 | 22332 | 28639,7 | 28200,6 | 22650,9 | 20106,8 | 15668,6 |

| Коэффициент финансового левериджа | 1,05 | 0,83 | 0,79 | 0,99 | 0,98 | 0,63 | 0,42 | 0,26 |

| Чистая прибыль, тыс. руб. | 2151,2 | 3323,7 | 4096,4 | 1763,8 | 424,3 | 7174,4 | 14413,6 | 16953,5 |

| Темп прироста, % | 54,5 | 23,2 | -56,9 | -75,9 | 1590,9 | 100,9 | 17,6 | |

| Прибыль до налогообложения, тыс. руб. | 3500,9 | 4692,6 | 5616,5 | 2756,7 | 699,0 | 9361,4 | 18324,1 | 20803,0 |

| Темп прироста, % | - | 34,0 | 19,7 | -50,9 | -74,6 | 1239,3 | 95,7 | 13,5 |

| Уровень финансового левериджа | - | 1,60 | 1,18 | 1,12 | 1,02 | 1,28 | 1,05 | 1,30 |

Финансовый и операционный рычаги тесно связаны между собой и могут усиливать друг друга. Высокое значение операционного рычага вызывает ускоренное увеличение прибыли по сравнению с повышением объема реализации (выручки). Рост заемного капитала приводит к увеличению постоянных затрат за счет процентов по кредиту, способствуя наращиванию эффекта финансового рычага. Совокупное действие операционного (Уол) и финансового (Уфл) рычагов выражается в сопряженном эффекте объединенного влияния обоих рычагов при их перемножении [1, с. 567]:

Уофл = Уол х Уфл (1)

Уровень операционно-финансового левериджа характеризует степень общего риска, обусловленного недостатком финансовых ресурсов для покрытия текущих расходов производственной деятельности и расходов на обслуживание внешнего долга, и показывает, на сколько процентов изменится чистая прибыль при изменении выручки от реализации на 1 %.

Мультипликативный эффект, образующийся при сочетании этих факторов, может быть особенно опасным, когда оба рычага имеют высокие значения в условиях сокращающихся объемов продаж. Снижение совокупного риска может быть достигнуто при соблюдении одного из следующих сочетаний: при высоком уровне финансового рычага ослабляется воздействие операционного рычага; при сильном операционном рычаге снижается уровень финансового рычага; сочетание умеренных значений уровней воздействия финансового и операционного рычагов.

Расчет степени воздействия операционно-финансового левериджа для анализируемого предприятия, представленный в таблице 3, указывает на низкую степень общего риска и достаточности финансовых ресурсов для обеспечения производственной деятельности и расходов на обслуживание внешнего долга.

Таблица 3. Совокупное действие операционного и финансового рычага для ОАО «Нижнекамскнефтехим»

| Показатели | Годы | |||||||

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| Операционный рычаг | 1,59 | 1,75 | 1,66 | 1,75 | 3,27 | 1,52 | 1,38 | 1,45 |

| Финансовый рычаг | - | 1,60 | 1,18 | 1,12 | 1,02 | 1,28 | 1,05 | 1,30 |

| Совокупный операционный и финансовый рычаг | - | 2,80 | 1,96 | 1,96 | 3,34 | 1,95 | 1,45 | 1,89 |

Значение и роль проведенного анализа обусловлено целевым ориентиром коммерческого предприятия на получение высоких финансовых результатов и обосновывает необходимость развития учета затрат в разрезе переменных и постоянных расходов в себестоимости продукции. В то же время такой анализ не дает точной информации о наличии денежных накоплений у предприятия. Поэтому логичным дополнением финансовой диагностики предприятия является анализ денежных потоков, чаще, чем в России, проводимый за рубежом.

Литература:

1. Толпегина О.А., Толпегина Н.А. Комплексный анализ прибыли и оценка управления финансовыми результатами. - М.: Изд-во Юрайт, 2013. -672 с.

2. Официальный сайт ОАО «Нижнекамскнефтехим». - URL: www.nknh.ru

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ