Развернутый анализ финансово-экономического состояния предприятия

А.В. Грачёв

Фрагмент книги

Анализ и управление финансовой устойчивостью предприятия

2002 г.

Внедрение экономического учета на предприятии предполагает, что развернутый анализ финансово-экономического состояния предприятия проводится на основе исследования движения добавленной стоимости, поскольку данный показатель выступает как важнейший оценочный показатель работы предприятия за весь отчетный период.

Принимая во внимание, что добавленная стоимость проходит этапы образования, распределения и использования, то ключ к пониманию финансово-экономического состояния предприятия в целом надо искать как раз в оценке этого состояния на каждом этапе.

Вследствие этого необходимо различать добавленную стоимость образованную, распределенную и использованную. Общая же величина добавленной стоимости на каждом из этапов остается неизменной, но ее внутреннее наполнение, безусловно, различается.

В свою очередь, движение добавленной стоимости непосредственно затрагивает движение имущества по форме и содержанию. Поэтому для этого анализа используется основное положение унифицированного формата баланса — движение активов отражается на фоне движения капитала, а движение капитала — на фоне движения активов.

Следует отметить, что все необходимые данные для анализа движения добавленной стоимости имеются в бухгалтерском учете, но эти данные представлены не в явном виде. Для их извлечения необходимо провести определенные преобразования.

С этой целью в рассмотрение вводятся формулы расчета валового выпуска и промежуточного потребления, а сама добавленная стоимость предстает двумя составляющими — в денежной и неденежной форме. В результате формулируется основное уравнение экономического учета — баланс движения добавленной стоимости. Это уравнение дает возможность установить условие экономического роста и финансовой устойчивости, провести факторный анализ элементов добавленной стоимости, выявить причины улучшения или ухудшения финансово-экономического состояния предприятия, оценить вес налоговой составляющей и других элементов добавленной стоимости.

Проводя такой анализ в реальном режиме времени на основе бухгалтерских программ, директор предприятия, а вместе с ним финансово-экономическая служба, инвесторы и акционеры получают исчерпывающую информацию, которая понятна и читабельна, в ней сохраняется вся системность бухгалтерского учета, но форма представления этой информации совсем иная.

5.1. Баланс образования, распределения и использования добавленной стоимости

Анализ финансовой устойчивости в разрезе движения добавленной стоимости проводится с таким расчетом, что финансово-экономическое состояние предприятия определяется на каждом этапе этого движения. Причины, приводящие к улучшению или ухудшению финансового благополучия, предстают в явном виде, а оценка этих причин получает количественное и качественное выражение.

Для проведения такого анализа построим баланс движения добавленной стоимости. С этой целью рассмотрим добавленную стоимость образованную, распределенную и использованную, а финансово-экономическое состояние будем оценивать по показателю денежного капитала (ДК).

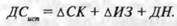

Добавленная стоимость на стадии образования (ДСобр) получается как разность между валовым выпуском (ВП) и промежуточным потреблением (ПП):

и представляет собой стоимость обработки, созданной непосредственно на данном предприятии.

Действительно, если валовой выпуск — это суммарная стоимость всех материальных благ (в основном, прирост незавершенного производства и строительства, готовой продукции, товаров отгруженных, с одной стороны, и реализованная продукция, с другой), произведенных за отчетный период, то промежуточное потребление — это стоимость всех продуктов и услуг, которые трансформируются или полностью потребляются с целью производства других продуктов и услуг (при этом износ и амортизация в промежуточное потребление не входят).

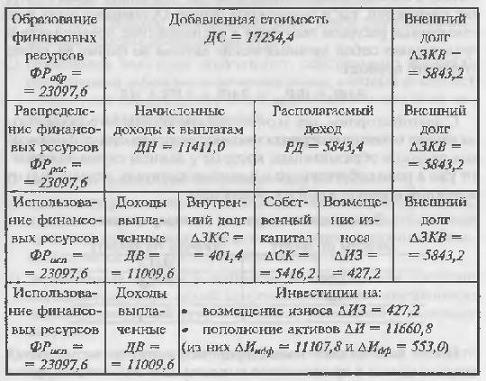

В то же время, добавленная стоимость представляет собой собственный финансовый ресурс, а в сочетании с приростом заемных ресурсов извне формируются финансовые ресурсы образованные (ФРобр). В итоге у предприятия на стадии образования финансовых ресурсов имеются два источника — собственный и заемный:

Эти ресурсы в дальнейшем будут сначала распределяться, а затем направляться в использование, причем общая величина этих ресурсов остается всегда неизменной.

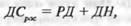

Добавленная стоимость на стадии распределения (ДСрас) разделяется на располагаемый доход (РД) и начисленные доходы к выплатам (ДН):

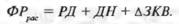

при этом располагаемый доход остается в распоряжении предприятия, а начисленные доходы к выплатам меняют собственника, создавшего этот доход, и становятся внутренним долгом — долгом предприятия перед теми, кто участвует в распределении полученного дохода предприятия. В целом величина финансовых ресурсов на этой стадии (включает располагаемый доход, начисленные доходы к выплатам и прирост заемного капитала внешнего:

Располагаемый доход, в свою очередь, разделяется на прирост собственного капитала (ΔСК) и прирост износа (ΔИЗ):

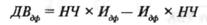

а начисленные доходы к выплатам образуют начисления по всем основаниям. Часть этих начислений выплачивается в течение отчетного периода — это доходы выплаченные (ДВ), а оставшаяся часть формирует прирост заемного капитала внутреннего (ΔЗСК):

Эти изменения происходят уже на стадии использования финансовых ресурсов (ФРисп)

Кроме того, на этой стадии окончательно формируется капитал предприятия (ΔЭАС) для финансирования активов:

и добавленная стоимость (ДСисп) по методу использования:

и добавленная стоимость (ДСисп) по методу использования:

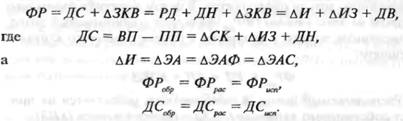

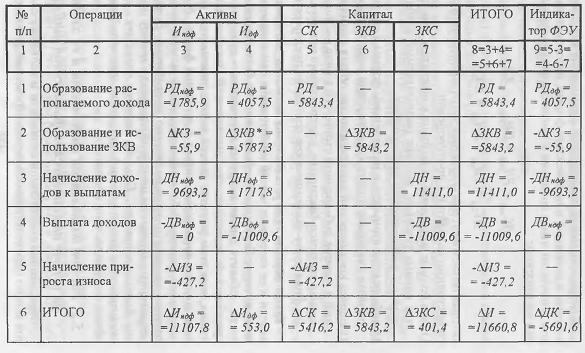

В целом можно сформулировать основное правило экономического учета: в отчетном периоде финансовые ресурсы (ФР) предприятия образуются за счет двух источников собственного (ДС) и внешнего заемного (ΔДКЗ). В дальнейшем собственные ресурсы распределяются на располагаемый доход (РД) и начисленные доходы к выплатам (ДН). При этом одна часть всех поступивших ресурсов направляется на погашение внутреннего долга (ДВ), а другая часть остается на предприятии в виде собственного и заемного имущества (ΔИ) — экономических активов, которые принимают форму долгосрочных и текущих активов, финансовых и нефинансовых, в денежной и неденежной форме (см. табл. 5.1):

Из приведенного баланса движения дохода, имущества и финансовых ресурсов предприятия видно, что баланс экономических активов, а в привычном виде — форма № 1 бухгалтерской отчетности, является результатом образования, распределения и использования добавленной стоимости. В то же время при таком представлении наиболее наглядно прослеживается зависимость прироста валюты баланса и валовой добавленной стоимости.

Таблица 5.1.

Баланс движения дохода, имущества и финансовых ресурсов, тыс. руб.

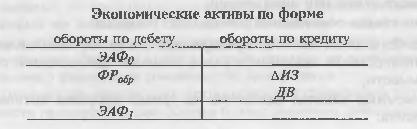

Действительно, если изменения в экономических активах по форме представить в виде T-образного счета, то очевидно, что их пополнение происходило исключительно в размере финансовых ресурсов образованных, причем эти активы являются реальными, независимо от собственных и заемных составляющих:

В свою очередь, все поступившие активы в совокупности с уже имеющимися активами на начало отчетного периода подлежат распределению и направляются на возмещение прироста износа и выплату начисленных доходов, что может происходить как в денежной, так и неденежной форме. Оставшаяся часть всех совокупных ресурсов поступает в распоряжение предприятия и представляет собой экономические активы по форме на конец отчетного периода:

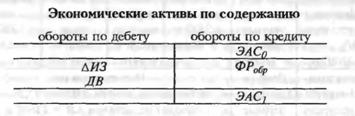

С другой стороны, все экономические активы по содержанию на начало отчетного периода увеличиваются на сумму финансовых ресурсов образованных, которые в данном случае выступают уже в роли собственного и заемного капитала, независимо от денежной и неденежной составляющих:

После чего за счет пополнившегося капитала возмещается прирост износа и производятся выплаты. Для этого используется как собственный, так и заемный капитал, а оставшаяся часть экономических активов по содержанию формирует в окончательном виде собственный и заемный капитал предприятия:

Отсюда следует, что изменения в валюте баланса напрямую зависят от той или иной стадии: □ на стадии образования финансовых ресурсов:

1) собственный капитал предприятия достигает наибольшего приростного значения и равен величине добавленной стоимости;

2) заемный капитал находится на уровне прироста внешнего долга;

3) в дальнейшем собственная составляющая имущества в приростном анализе будет уменьшаться, а заемная — наоборот, увеличиваться;

на стадии распределения финансовых ресурсов:

1) часть собственного капитала переходит в виде доходов начисленных в состав заемного капитала;

2) оставшаяся величина полученного собственного капитала представляет собой располагаемый доход, который поступает в распоряжение предприятия и в дальнейшем может быть направлен на пополнение активов;

3) в составе заемного капитала появляется внешний и внутренний долг;

на стадии использования финансовых ресурсов:

1) одна часть располагаемого дохода возмещает прирост износа, а другая часть остается в распоряжении предприятия в виде прироста собственного капитала, величина которого совпадает с данными бухгалтерской отчетности;

2) начисленные доходы к выплатам полностью или частично погашаются, что, с одной стороны, уменьшает внутреннюю задолженность, а с другой стороны, уменьшает и величину активов;

3) полностью формируется приростная составляющая заемного имущества.

Таким образом, окончательная величина прироста валюты баланса, зафиксированная в бухгалтерской отчетности, есть алгебраическая сумма соответствующих приростов валюты баланса на каждой из стадий движения добавленной стоимости. Вследствие этого можно сказать, что суммарный прирост валюты баланса является в широком смысле функцией от финансовых ресурсов образованных, распределенных и использованных, а в узком смысле — функцией от добавленной стоимости. Вот почему именно добавленная стоимость, при прочих равных условиях, оказывает решающее влияние на валюту баланса, а следовательно, на платежеспособность и финансовую устойчивость предприятия.

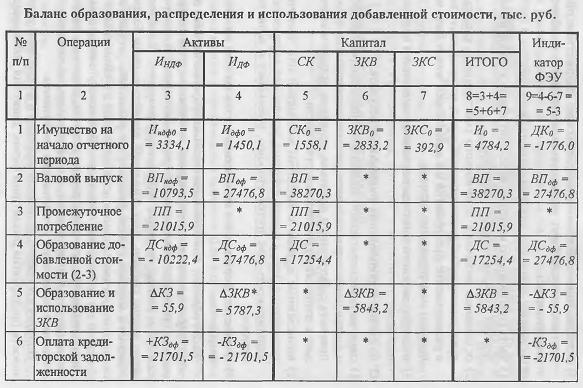

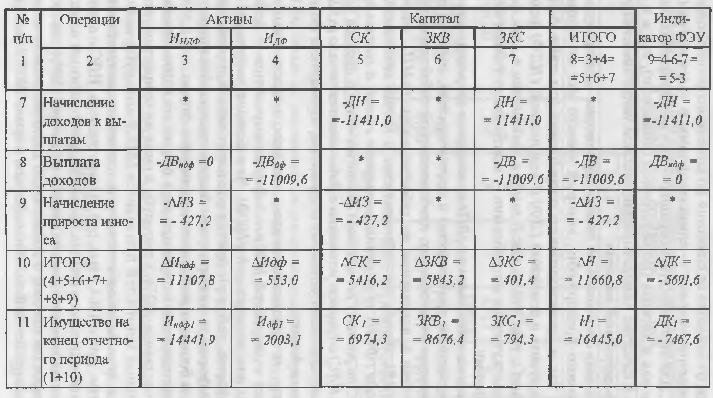

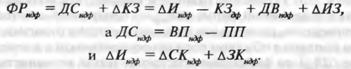

Таблица 5.2.

Баланс образования, распределения и исользования добавленной стоимости, тыс. руб

Окончание таблицы

Поэтому для оценки платежеспособности и финансовой устойчивости предприятия рассмотрим баланс движения добавленной стоимости от момента ее создания до конечного использования при соблюдении условия — единства формы и содержания (см. табл. 5.2). Для этого каждую операцию будем анализировать одновременно как в активах (по остаточной стоимости), так и в капитале, а в качестве индикатора финансовой устойчивости будет выступать денежный капитал.

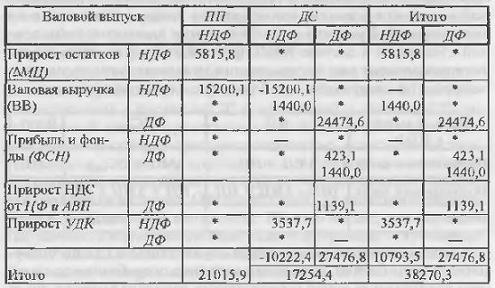

Добавленная стоимость на стадии образования — это результат работы самого предприятия, который зависит как от валового выпуска, так и промежуточного потребления (см. табл. 5.3), и может выступать в денежной (ДФ) и неденежной (НДФ) форме. Это связано с тем, что валовой выпуск измеряется в двух формах, а промежуточное потребление — всегда имеет только неденежную форму.

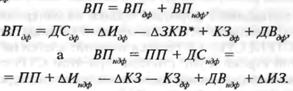

В состав валового выпуска (ВП) включаются приросты остатков незавершенного производства и строительства, готовой продукции, товаров отгруженных, представляющие собой материальные ценности и измеряемые по себестоимости (ΔМЦ), валовая выручка (ВВ), доходы от собственности и прочие безвозмездные поступления (ФСН) за вычетом повторного счета, а также прирост НДС по расчету от целевого финансирования и авансов полученных (ΔНДС) и прирост уставного и добавочного капитала (ΔУДК), вызванный изменением уставных документов, переоценкой фондов, эмиссионным доходом.

Понятно, что состав элементов, входящих в валовой выпуск, определяет влияние той или иной формы выражения — денежной (ДФ) или неденежной (НДФ). Чем больше выручка в денежной форме, тем, при прочих равных условиях, преобладает денежная форма и наоборот: чем больше товарообменных операций, тем больше преобладает неденежная форма.

Действительно, в нашем примере общая величина валового выпуска составила 38270,3 тыс. руб., из них на прирост остатков материальных ценностей приходится 5815,8 тыс. руб., валовая выручка и доходы от собственности достигают соответственно 25914, 6 тыс. руб. и 1863,1 тыс. руб. В свою очередь, НДС с авансов полученных и целевого финансирования, уменьшенный на величину сторнированных сумм, находится на уровне 1139,1 тыс. руб., а весь прирост уставного и добавочного капитала вызван исключительно переоценкой основных фондов в сумме 3537,7 тыс. руб.

Таблица 5.3.

Баланс валового выпуска, промежуточного потребления и добавленной стоимости, тыс. руб.

* - эти клетки не заполняются

— - эти операции возможны, но их в отчетном периоде не было.

Принимая во внимание состав элементов, образующих валовой выпуск, видим, что денежная составляющая не превышает 27476.8 тыс. руб., а неденежная — 10793,5 тыс. руб.

С другой стороны, все промежуточное потребление достигает 21015.9 тыс. руб., что определяет структуру добавленной стоимости: денежная составляющая положительна и довольно весома (27476,8 тыс. руб.), а неденежная является величиной отрицательной (-10222,4 тыс. руб.), поскольку собственная продукция предприятия реализуется, и на место натурально-вещественной формы приходит денежная.

Необходимо отметить, что в балансе валового выпуска

ВП = ПП + ДС

не все промежуточное потребление и не вся добавленная стоимость возмещаются полностью. Это связано с тем, что часть добавленной стоимости остается в составе АМЦ (АМЦ х ДС поскольку эти ТМЦ оцениваются как по производственной (приросты незавершенного производства и строительства), так и по полной (прирост готовой продукции) себестоимости. А раз так, то эти себестоимости включают в себя отдельные элементы добавленной стоимости (скажем, износ, оплату труда и начисления на оплату труда). При этом возмещение этих элементов добавленной стоимости в составе АМЦ произойдет только тогда, когда наступит момент уже их реализации (в зависимости от учетной политики) в следующем или ближайшем отчетном периоде:

| Валовой выпуск в НДФ | ПП | ДСндф | Итого |

| Переходящая часть | ΔМД х ПП | ΔМД х ДСндф | ΔМД |

| Возмещаемая часть | ПП - ΔМД х ПП | - ПП + ΔМД х ПП | * |

| Итого | ПП | - ПП + ΔМД | ΔМД |

Соответствующие рассуждения справедливы и для промежуточного потребления. Ведь промежуточное потребление по своей сути представляет собой себестоимость валового выпуска, но за вычетом всех элементов добавленной стоимости, вошедших в состав этой себестоимости. При этом одна часть промежуточного потребления возмещается в результате реализации продукции (работ, услуг), а другая часть остается в составе приростов незавершенного производства, строительства и готовой продукции.

Действительно, если рассмотреть упрощенную модель производства продукции, то становится понятным, что валовой выпуск (ВП) представляет собой сумму реализованной продукции (ВВ) и прироста остатков незавершенного производства (ΔНЗП) и готовой продукции (ΔГП):

ВП = ΔНЗП + ΔГП

Оценивая данный валовой выпуск только по себестоимости и раскрывая приростные значения показателей как разности между дебетовыми и кредитовыми оборотами по счетам учета затрат на производство и готовой продукции, приходим к выводу, что валовой выпуск представляет собой исключительно суммарный дебетовый оборот по счетам учета затрат на производство. С другой стороны, этот суммарный дебетовый оборот легко разбивается на прямые материальные затраты, включаемые в промежуточное потребление, и прямые трудовые затраты, включаемые в производственную добавленную стоимость. В дальнейшем эти прямые, а также прочие косвенные затраты частично возмещаются за счет валовой выручки, в то время как оставшаяся их часть находится в составе (ΔНЗП) и (ΔГП).

Если же в составе валового выпуска валовая выручка оценивается в отпускных ценах, а (ΔМЦ) — по себестоимости (по производственной в случае (ΔНЗП) и пополной в случае (ΔГП)), то весь валовой выпуск представляет собой сумму дебетового оборота по счетам учета затрат на производство, а также начисленных налогов с оборота и прибыли от данного вида деятельности.

Принимая во внимание, что при расчете элемента добавленной стоимости в составе (ΔМЦ) (ΔМЦ х ДСндф) возникают определенные методические сложности, то, наш взгляд, для упрощения расчетов следует сделать одно важное допущение — в отчетном периоде возмещается вся добавленная стоимость, причем даже и та ее часть, которая находится в составе (ΔМЦ) :

| Валовой выпуск в НДФ | ПП | ДСндф | Итого |

| Переходящая часть | ΔМЦ | * | ΔМЦ |

| Возмещаемая часть | ПП - ΔМЦ | - ПП + ΔМЦ | * |

| Итого | ПП | - ПП + ΔМЦ | ΔМЦ |

Данное допущение хотя и затрагивает отдельные элементы ПП и ДСндф, но никак не влияет на их итоговые значения. Не меняется при этом итоговая строка и итоговый столбец «Баланса валового выпуска, промежуточного потребления и добавленной стоимости» (см. табл. 5.3). Эти изменения приводят лишь к завышению ПП в части ΔМЦ и занижению ПП в части возмещения на одну и ту же величину (ΔМЦ x ДСндф).

Это обстоятельство означает, что часть реального ПП, подлежащего возмещению, в сумме ΔМЦ x ДСндф возвращается назад — в ту часть ПП, которая не подлежит возмещению. А поэтому вся добавленная стоимость может быть принята к возмещению.

Понятно, что конкретная величина составных частей добавленной стоимости непосредственно влияет на финансово-экономическое состояние предприятия. Показатель денежного капитала (см. табл. 5.2) как индикатор финансово-экономической устойчивости чутко реагирует на это: у предприятия имеется столько собственных средств в денежной форме, сколько составляет величина добавленной стоимости в денежной форме. Это самый высокий показатель финансовой устойчивости, который в дальнейшем будет уменьшаться, но необязательно ухудшаться, если не управлять финансовой устойчивостью.

Влияние внешнего долга представлено приростом заемного капитала внешнего (ΔЗКВ) и его составными частями — приростом кредиторской задолженности за поставленные товарно-материальные ценности и услуги (ΔКЗ) и приростом заемных денежных средств (ΔЗКВ*) в виде кредитов, целевого финансирования и авансов полученных. Разумеется, такое деление определяет и размещение этих видов капитала в активах — кредиторская задолженность располагается в имуществе в неденежной форме, а все денежные заемные средства — в денежных активах. Если часть товарно-материальных ценностей по тем или иным причинам подлежит возврату, то на сумму возврата уменьшается общий приход, т.е. прирост кредиторской задолженности дается всегда с учетом возврата.

Финансовое состояние предприятия от увеличения внешнего долга ухудшается, причем исключительно за счет роста кредиторской задолженности, в то время как заемные денежные средства никакого влияния не оказывают. С уменьшением прироста кредиторской задолженности финансовое состояние будет, наоборот, улучшаться.

Оплата кредиторской задолженности вносит существенные изменения и в структуру активов, и в финансовое состояние. При этом денежные средства предприятия уменьшаются (независимо от того, чьи эти средства в момент оплаты — свои или чужие), а имущество в неденежной форме увеличивается, причем на всю сумму прихода КЗобр, поскольку:

В целом финансовое положение предприятия от этой операции ухудшается и ухудшается на величину оплаченного долга.

Начисление доходов к выплатам означает, что определенная часть добавленной стоимости переходит в состав внутреннего долга, а в распоряжении предприятия остается только располагаемый доход, что ухудшает индикатор финансовой устойчивости на величину этих начислений.

Последующая выплата этих начислений, наоборот, улучшает финансовое состояние предприятие, поскольку снижается сумма долга. Это улучшение будет тем больше, чем больше будет выплат в неденежной форме (ДВндф) — продукцией собственного производства, различными товарами, ценными бумагами. Если же эти выплаты в обычном порядке осуществляются в денежной форме (ДВдф), то финансовое состояние никак не меняется, а в целом выплаты в денежной и в неденежной форме уменьшают активы предприятия.

Что касается прироста износа, то источником его возмещения выступает располагаемый доход. На величину возмещения уменьшается и имущество в неденежной форме, поскольку оценка этого имущества проводится по остаточной стоимости.

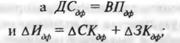

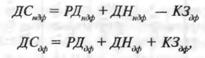

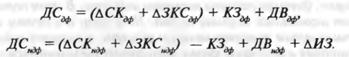

Таким образом, баланс образования, распределения и использования добавленной стоимости увязывает движение имущества по содержанию с формированием имущества по форме. Сложив последовательно элементы, формирующие активы, получаем уравнения взаимосвязи добавленной стоимости с имуществом в денежной и неденежной форме.

Эти уравнения существенно раскрывают основное положение экономического учета:

все финансовые ресурсы в денежной форме (ФРдф) сначала формируются из собственного (ДСдф) и заемного (ΔЗКВ*) источника, а затем направляются на оплату кредиторской задолженности (КЗдф) и начисленных доходов (ДВдф), а оставшаяся часть — на пополнение денежных средств (ΔИдф), в составе которых имеются собственные (ΔСКдф) и заемные (ΔЗКдф)

все финансовые ресурсы в неденежной форме (ФРндф) складываются из собственных (ДСндф) и заемных (ΔКЗ) источников, после чего направляются на формирование собственного (ΔСКндф) и заемного (ΔЗКндф)имущества (ΔИндф), а также возмещение износа (ΔИЗ) и выплату начисленных доходов (ДВндф), если предусмотрена неденежная форма:

Однако движение добавленной стоимости может быть рассмотрено и в другом аспекте — на основе движения располагаемого дохода и начисленных доходов к выплатам, что приближает такое рассмотрение к бухгалтерскому учету (см. табл. 5.4).

Из анализа движения составных частей добавленной стоимости видно, что:

1) располагаемый доход охватывает и активы, и капитал, при этом активы являются собственными, а собственный капитал достигает своего максимального значения;

2) появление внешнего долга отражается в активах в неденежной форме — в виде прироста кредиторской задолженности и в активах в денежной форме — в виде прироста кредитов, целевого финансирования и авансов полученных;

3) образование доходов начисленных также одновременно приводит к увеличению активов и внутреннего долга, а структура внутреннего долга полностью повторяет структуру активов;

4) выплата начисленных доходов непосредственноуменьшает, с одной стороны, активы в денежной и неденежной форме, а с другой стороны, — сам внутренний долг;

5) возмещение прироста износа, в свою очередь, уменьшает как активы в неденежной форме, так и общую величину располагаемого дохода.

Таблица 5.4.

Движение составных частей добавленной стоимости

В результате между добавленной стоимостью и ее составными частями в денежной и неденежной форме, располагаемым доходом и начисленными доходами к выплатам устанавливается тесная взаимосвязь:

которая показывает, что составные части добавленной стоимости постоянно находятся в противоречии:

1) чем больше начисленных доходов к выплатам, тем, при прочих равных условиях, меньше располагаемый доход, остающийся в распоряжении предприятия;

2) добавленная стоимость с разделением формы в обязательном порядке учитывает оплату кредиторской задолженности;

3) оплата кредиторской задолженности, общая сумма начислений и остаток добавленной стоимости в виде располагаемого дохода являются факторами, улучшающими или ухудшающими финансово-экономическое состояние предприятия.

Таким образом, для установления величины добавленной стоимости и ее составных частей необходимо к тем приростным данным, которые берутся непосредственно из бухгалтерской отчетности, добавить данные из других источников — сумму оплаченной кредиторской задолженности, выплаченных доходов и прироста износа, при этом решение данной задачи упрощается, если выплата доходов проводилась только в денежной форме. В качестве встречного расчета добавленной стоимости может быть расчет валового выпуска и промежуточного потребления. Естественно, результаты расчетов по методу образования и методу использования должны совпадать. Если же расчеты проводятся на основе аналитической финансовой таблицы, то возможно подтверждение одного способа расчета другим.

5.2. Расчет добавленной стоимости и ее элементов на основе аналитической финансовой таблицы

Образование добавленной стоимости и величину ее элементов можно определить на основе аналитической финансовой таблицы (см. табл. 4.2). Для этого необходимо рассчитать следующие показатели:

- валовой выпуск (ВП);

- ромежуточное потребление (ПП);

- добавленная стоимость (ДС);

- начисленные доходы к выплатам (ДН) и фактическая сумма выплаченных доходов (ДВ);

- оплата кредиторской задолженности (КЗдф).

В целях избежания ошибок при заполнении и анализе аналитической финансовой таблицы сразу оговоримся, что:

1) возможные возвраты товарно-материальных ценностей, авансов полученных, выручки, доходов от собственности, налогов, отрицательные курсовые разницы и т.д. показываются как приход (поступление), но со знаком «минус»;

2) в нижеприводимых формулах ссылки на конкретные значения клеток аналитической финансовой таблицы обозначаются как CTРi X CTБj, т.е. берется значение клетки на пересечении i-той строки и j-ro столбца, при этом CTPi обозначает дебетовый оборот хозяйственной операции в корреспонденции с кредитовым оборотом CTБj.

Принимая во внимание эти особенности, рассмотрим расчет каждого из элементов добавленной стоимости.

Валовой выпуск валовой выпуск (ВП) из аналитической финансовой таблицы может быть определен как совокупность отдельных групп:

в первую группу входят приросты остатков материальных ценностей валовой выпуск (ΔМД), складывающиеся из незавершенного производства и строительства, готовой продукции и товаров отгруженных. Это те товарно-материальные ценности, которые созданы или еще создаются на данном предприятии, получили признаки готовой продукции или находятся в пути к покупателю, если реализация определяется по моменту оплаты. Данные по этой группе берутся из бухгалтерского учета;

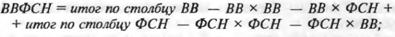

вторая группа представляет собой сумму кредитовых оборотов (ВВФСН) по счетам реализации (ВВ) и доходов от собственности по всем основаниям (ФСН) за вычетом повторного счета (элементов столбцов (ВВ) и (ФСН):

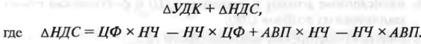

третья группа объединяет прирост от изменений в уставном и добавочном капитале (ΔУДК) и прирост от НДС (ΔНДС) по расчету от авансов полученных и целевого финансирования:

Таким образом, общая величина валового выпуска состоит из:

при делении валового выпуска на денежную (ВПдф) и неденежную (ВПндф) получаем:

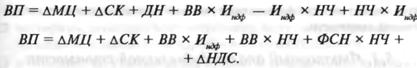

Установление промежуточного потребления (ПП) проводится на основе анализа имущества в неденежной форме. В его состав включается та часть товарно-материальных ценностей, которая относится на себестоимость (ВВ x Индф), и та часть, которая перерабатывается или переработана (ΔМЦ), но за вычетом прироста износа (ΔИЗ), а также начисления по всем основаниям в неденежной форме,

которые увеличивают себестоимость:

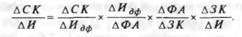

В результате общая величина добавленной стоимости (ДС) по методу образования корреспондируется с ее расчетом по методу использования:

откуда появляются еще две возможности расчета валового выпуска:

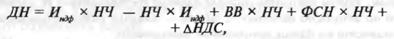

В свою очередь, определение начисленных доходов к выплатам (ДН) может быть осуществлено как

куда входят начисления по всем основаниям, относимые на себестоимость продукции, балансовую или чистую прибыль — оплата труда, налоги, неналоговые платежи и сборы, пошлины, штрафы, пени, неустойки, проценты за кредит, страховые и прочие платежи.

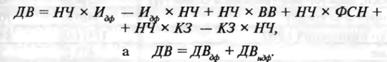

Что касается фактически выплаченных доходов (ДВ), то их величина устанавливается по следующим данным:

Откуда нетрудно узнать ту часть выплат, которая имеет денежную форму (ДВдф):

и ту часть, которая имеет неденежную форму (ДВндф):

Оплата кредиторской задолженности (КЗдф) учитывает всю сумму платежа, но за вычетом возврата излишне перечисленных сумм:

Таким образом, расчет добавленной стоимости, учет элементов ее образующих и составляющих на основе приведенных формул преследует главную цель — управление финансовой устойчивостью предприятия в реальном режиме времени. Данные для этого расчета имеются в бухгалтерском учете, а для их извлечения стро ится аналитическая финансовая таблица и баланс движения добавленной стоимости.

5.3. Факторный анализ добавленной стоимости

Цель факторного анализа добавленной стоимости заключается в том, чтобы показать сначала влияние составляющих ее элементов на итоговую величину, а затем — влияние самой добавленной стоимости на другие приростные показатели.

Таблица 5.5.

Состав и структура добавленной стоимости

| Показатель | Сумма, тыс. руб. | Удельный вес, % |

| Оплата труда | 4404,0 | 32,1 |

| Налоги, неналоговые платежи и сборы (Н) | 5596,2 | 40,8 |

| Проценты за кредит | 1410,8 | 10,3 |

| Итого начислений (ДН) | 11411,0 | 83,2 |

| Износ | 427,2 | 3,1 |

| Прирост собственного капитала* (АСК) | 1878,5 | 13,7 |

| Добавленная стоимость* (ДС) | 13716,7 | 100 |

* Без прироста УДК.

Состав и структура добавленной стоимости (см. табл. 5.5) наглядно показывают, что 83,2% полученного валового дохода направляются за пределы предприятия. Понятно, что наибольшее влияние оказывают налоговая составляющая (40,8%), затем оплата труда (32,1%) и проценты по кредиту (10,3%).

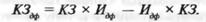

Опираясь на эти исходные данные, построим первую цепочку показателей, раскрывающих величину налоговой составляющей (Н/ДС):

Из условий рассматриваемого примера видно, что:

во-первых, половина всех начислений практически приходится на налоги, а налоговый «пресс» достигает более 40%;

во-вторых, на каждый рубль прироста собственного капитала приходится шесть рублей, отдаваемых на сторону по разным основаниям;

в-третьих, в распоряжении предприятия остается не более 14% от созданного дохода.

Очевидно, что все эти факторы не способствуют укреплению финансово-экономического благополучия предприятия.

Его экономический потенциал резко снижается, прежде всего, за счетналоговой составляющей. И только в анализе добавленной стоимости налоговая составляющая получает качественную и количественную оценку.

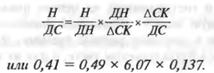

С другой стороны, соотношение прироста собственного капитала и добавленной стоимости может быть рассмотрено самостоятельно. Вследствие этого влияние данного показателя на структуру баланса играет решающую роль при определении платежеспособности и повышении собственной составляющей имущества предприятия:

В нашем примере более половины добавленной стоимости направляется на пополнение имущества (за вычетом ДУДК), в то время как приростная собственная составляющая имущества остается на довольно низком уровне.

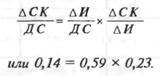

В свою очередь, собственная составляющая имущества, как уже отмечалось, может быть развернута в следующую цепочку:

Задача такого представления — выявить влияние собственных денежных средств, как надежного источника покрытия долгов и

обязательств и дальнейшего развития. При достаточности этого источника данное предприятие характеризуется как финансово устойчивое, а структура баланса удовлетворительной.

Проследить структуру капитала теперь можно на основе унифицированного формата баланса (см. табл. 5.6), в котором собственный капитал объединяется с внутренним долгом, а внешний долг представляется самостоятельно. Объединение собственного капитала и внутреннего долга вызвано тем, что внутренний долг по своей природе — часть собственного капитала, перешедшая к другим собственникам, а поэтому их сумма показывает такую величину собственного капитала, как если бы размер начисленных доходов находился на уровне фактических выплат.

Таблица 5.6.

Динамическая структура имущества, тыс. руб.*

| ЭАС ЭАФ | Дебетовый остаток на начало периода | Собственный капитал и внутренний долг | Внешний долг | Дебетовый остаток на конец периода |

| Кредитовый остаток на начало периода | 4784,2 | 1951,0 | 2833,2 | |

| Имущество в неденежной форме | 3334,1 | 11051,9 | 55,9 | 14441,9 |

| Имущество в денежной форме | 1450,1 | -5234,3 | 5787,3 | 2003,1 |

| Кредитовый остаток на конец периода | 7768,6 | 8676,4 | 16445,0 |

* По остаточной стоимости.

Проведя разбиение активов и капитала в динамике, видим, что в нашем примере дефицит собственных денежных средств составляет 5234,3 тыс. руб. (27476,8 — 21701,5 — 11009,6), а это приводит и к дефициту денежного капитала (ΔДК = -5691,6 тыс. руб.) за счет отсутствия средств на оплату кредиторской задолженности (ΔКЗ = 55,9 тыс. руб.) и внутреннего долга (ΔКЗС = 401,4 тыс. руб.).

Что касается разделения остатков собственного и заемного капитала в статике, то для определения их денежной и неденежной составляющей необходимо построить динамическую аналитическую финансовую таблицу — с первого дня работы предприятия по отчетный день. В этом случае приростные значения будут совпадать со значениями на конец отчетного периода, а структура собственного капитала и добавленной стоимости получает временную оценку.

В конечном счете анализ добавленной стоимости сводится, при прочих равных условиях, к анализу собственного капитала и его составных частей:

Однако необходимо помнить, что наличие собственного источника в денежной форме полностью зависит от оперативного управления финансовой устойчивостью предприятия. Величина этого источника не всегда бывает достаточной, а поэтому и платежеспособность не всегда может быть в денежной форме.

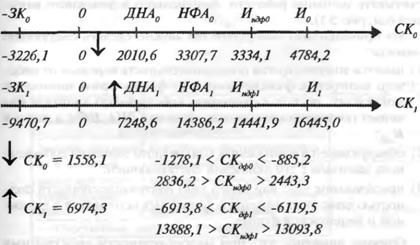

Факторный анализ собственного капитала на начало и конец отчетного периода дает четкий ответ на этот вопрос собственных средств в денежной форме явно недостаточно из-за невысокого значения всего собственного капитала.

В целом при проведении развернутого анализа финансово-экономического состояния предприятия можно точно установить момент появления собственных средств в денежной форме, если на векторе собственного капитала найти точку, соответствующую фактическому значению его неденежной составляющей (в этой точке СКдф = 0 , поскольку СК = СКндф. Если же проводится экспресс-анализ, когда особая точность не требуется, а важно определить только тенденции, то вполне достаточно на том же векторе отметить интервал изменения собственного капитала в неденежной форме, формула расчета которого известна. В этом интервале и будет находиться искомая точка. Но в том, и в другом случае найденная точка является началом области, в которой собственный капитал в денежной форме постепенно увеличивается.

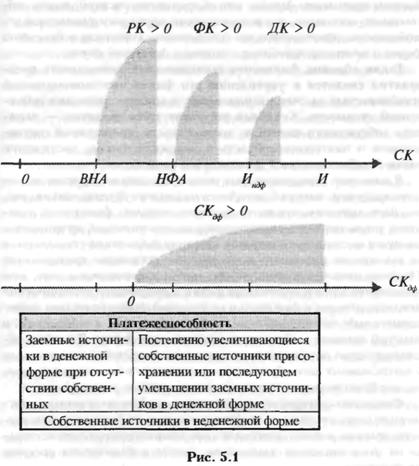

Поэтому для достижения как достаточности этого источника, так и платежеспособности в денежной форме необходимо при проведении анализа финансово-экономического состояния предприятия и анализа добавленной стоимости постоянно сопоставлять величину собственного капитала с активами, т.е. рассчитывать значения рабочего, финансового и денежного капитала (см. рис. 5.1).

Из приведенного сопоставления можно сделать следующие выводы:

1) имеется вполне строгая последовательность перехода от рабочего капитала к финансовому и от финансового капитала к денежному, поскольку величина собственного капитала начинает постепенно превышать значения ВНА, НФА, а затем и Индф

2) обнаруживается взаимосвязь конкретного значения собственного капитала с его денежной составляющей;

3) преобладание того или иного вида платежеспособности полностью зависит от наличия собственных источников в денежной и неденежной форме.

Отсюда понятно, что при недостаточности собственных средств в денежной форме активно привлекаются кредитные ресурсы, если нельзя расплатиться своим имуществом в неденежной форме. По мере появления и последующего накопления денежной составляющей собственного капитала отпадает необходимость или уменьшается потребность в кредитных ресурсах. Происходит это в той момент, когда собственный капитал приближается к точке финансово-экономического равновесия (СК = НФА), а платежеспособность исключительно в денежной форме появляется только после достижения точки достаточной устойчивости

В целом при соблюдении условия (СКдф) > 0 у предприятия появляется возможность выбора в реальном режиме времени того или иного источника собственных средств для погашения долгов и обязательств, причем приоритет, безусловно, отдается собственным средствам в денежной форме, если для этого создаются необходимые предпосылки.

Следовательно, достижение такой экономической ситуации полностью зависит от выполнения важнейшего условия — расходы не должны превышать доходы, что обеспечивает высокий уровень собственного капитала, его экономический рост, зону финансовой устойчивости, достаточность собственного капитала в денежной форме и платежеспособность также в денежной форме.

Таким образом, финансово-экономическая деятельность предприятия сводится к управлению его финансово-экономической устойчивостью за счет планирования и анализа движения добавленной стоимости. Конечный результат этого движения — величина собственного капитала, достаточность его денежной составляющей и платежеспособность в денежной форме, достижение точки безубыточности и финансового равновесия.

В качестве инструментария такого анализа выступает экономический учет, который находится на стыке с другими видами учета, дает экономическое прочтение бухгалтерской, финансовой, налоговой, управленческой, оперативной и статистической отчетности, а также всесторонне оценивает величину добавленной стоимости и ее влияние на финансово-экономическое состояние предприятия. Основное отличие экономического учета заключается в том, что происходит явное воссоединение формы и содержания экономических активов: активы в денежной и неденежной форме получают содержание в виде собственной и заемной составляющих, а собственный и заемный капитал — денежную и неденежную форму. Последнее обстоятельство наиболее важно при анализе собственного капитала и его составных частей, что ярко проявляется в экономическом учете, а в бухгалтерском учете скрыто не требует расшифровки.

Финансово-экономическое состояние предприятия теперь можно оценивать не столько на фоне остатков по бухгалтерским счетам, величине рабочего капитала и коэффициентных расчетов, сколько на фоне движения имущества, дохода и финансовых ресурсов предприятия.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ