Нормативы финансовой устойчивости российских предприятий: отраслевые особенности

Федорова Е.А.

Д-р эконом, наук,

профессор кафедры финансового менеджмента

Финансового университета при Правительстве

Российской Федерации;

НИУ Высшая школа экономики, департамент финансов.

Тимофеев Я.В.

Финансовый университет при правительстве РФ,

кафедра финансового менеджмента.

Корпоративные финансы

№1 2015

Нормативный подход в прогнозировании банкротства предприятия заключается в сравнении рассчитанного финансового показателя с нормативным значением (или по вхождению рассчитанного показателя в некоторый «доверительный диапазон»), утвержденным либо законодательно, либо содержащимся в рейтинговых методиках анализа, принимаемых к исполнению на самом предприятии (например, определение платежеспособности организаций-заемщиков скоринговыми системами или службами банка). Если значение отдельного показателя находится вне такого доверительного диапазона, то предполагается, что финансовое положение предприятия плохое.

Цель данной работы - проверить состоятельность действующих в Российской Федерации нормативных значений коэффициентов, определяющих финансовое состояние предприятий на основании финансовой отчетности 5040 российских предприятий, относящихся к следующим отраслям: строительство, сельское хозяйство, электроэнергетика, торговля и телекоммуникации.

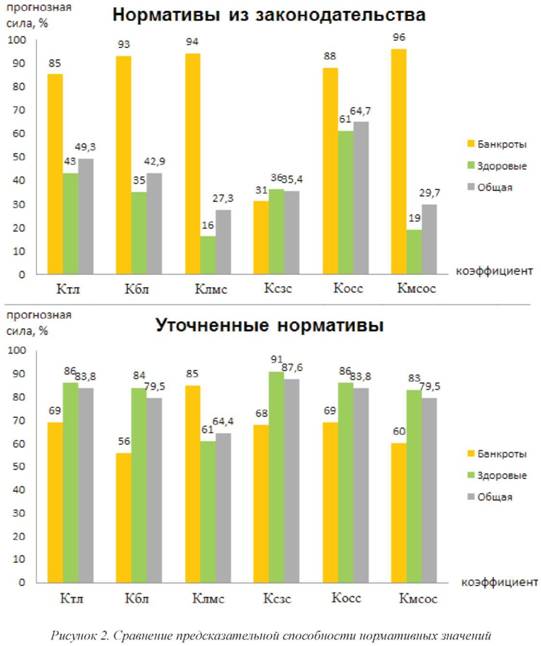

Наши результаты выявили невысокую общую прогностическую силу коэффициента текущей ликвидности (49,3%), коэффициента быстрой ликвидности (42,9%), коэффициента ликвидности при мобилизации средств (27,3%), коэффициента соотношения заемных и собственных средств (35,4%), коэффициента обеспеченности собственными оборотными средствами (64,7%), коэффициента маневренности собственных оборотных средств (29,7%) с помощью действующих нормативных значений.

Уточненные с помощью бинарных деревьев классификации и статистического метода нормативы для всех пяти отраслей позволили добиться повышения прогностической силы указанных коэффициентов от 19,1 п.п. (для коэффициента обеспеченности собственными оборотными средствами) до 49,8 п.п. (для коэффициента маневренности собственных оборотных средств). Выявлены отраслевые различия разработанных нормативов по отраслям телекоммуникаций, строительства, сельского хозяйства, электроэнергетики, торговли. Довольно значительные отраслевые различия выявлены для коэффициентов финансовой устойчивости, в отличие от коэффициентов ликвидности.

Проблема прогнозирования банкротства занимает особое место среди теоретических и практических проблем управления предприятиями. Россия является страной с развивающейся экономикой, характеризующейся нестабильностью многих факторов внешней среды предпринимательства. В результате для обеспечения эффективного управления необходимо не только осуществлять финансовый анализ предприятия в целях определения его состояния на заданном этапе развития, но и проводить диагностику на предмет возможного банкротства в будущем. Таким образом, определение нежелательных тенденций развития предприятия, прогнозирование кризисной ситуации и банкротства приобретают первостепенное значение. Существует несколько подходов к прогнозированию банкротства предприятий. В целом подходы прогнозирования банкротства подразделяются на три категории: количественные, качественные и нормативные.

Количественными моделями как инструментом диагностики финансовой устойчивости предприятий пользовались такие авторы, как В. Бивер (Beaver, 1966), Э. Альтман (Altman, 1968), Д. Фулмер (Fulmer, 1984), Р. Таффлер (Taffler, 1977), О.П. Зайцева (Зайцева, 1998), Е.А. Федорова (Федорова, 2013), М.А. Федотова (Федотова, 1995), А.Д. Шеремет (Шеремет, 1966), а также многие другие. Особенность количественных методик состоит в том, что акцент делается на возможных экономико-математических проявлениях банкротства, причем для анализа берется как один из таких факторов, так и множество.

Суть качественного подхода заключается в том, что эксперт изучает характеристики предприятий банкротов и причины их банкротства, а затем делает вывод о возможности банкротства предприятия.

Нормативный подход в прогнозировании банкротства предприятия заключается в сравнении рассчитанного финансового показателя с нормативным значением (или по вхождению рассчитанного показателя в некоторый «доверительный диапазон»), либо утвержденным законодательно, либо содержащимся в рейтинговых методиках анализа, принимаемых к исполнению на самом предприятии (например, определение платежеспособности организаций-заемщиков скоринговыми системами или службами банка). Если значение отдельного показателя находится вне такого доверительного диапазона, то предполагается, что финансовое положение предприятия плохое.

Таким образом, нормативы различных финансовых коэффициентов представляют собой классификационные модели, применимость и точность которых можно оценить. В нашей работе мы будем рассматривать именно нормативный подход на примере российских предприятий. Так как норматив чаще всего определяется по определенному коэффициенту финансового состояния предприятия, рассмотрим шесть коэффициентов, которые чаще остальных используются при нормативном подходе определения финансовой устойчивости предприятия.

Рассмотрим наиболее распространенные коэффициенты платежеспособности и ликвидности. При почти повсеместном использовании коэффициента текущей ликвидности (Ктл), как индикатора финансового состояния организации, отметим и существенные расхождения в отношении его нормативного значения. Так, например, «Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса», утвержденные Распоряжением ФСФО России от 12 августа1994 г. № 31-р (далее - Распоряжение № 31-р от 12.08.1994) и методика оценки абсолютной и относительной финансовой устойчивости коммерческой организации, желающей участвовать в реализации проектов, имеющих общегосударственное, региональное и межрегиональное значение, с использованием бюджетных ассигнований Инвестиционного фонда Российской Федерации (далее - Методика Инвестиционного фонда) в качестве норматива принимают значение Ктл от 1 до 2. В Федеральном законе от 9 июля 2002 г. № 83-ФЗ «О финансовом оздоровлении сельскохозяйственных товаропроизводителей» (далее - закон № 83-ФЗ Предполагается более жесткое ограничение Ктл ≥ 2) а Приказ Минэкономразвития Российской Федерации от 18 апреля 2011 г. № 175 «Об утверждении Методики проведения анализа финансового состояния заинтересованного лица в целях установления угрозы возникновения признаков его несостоятельности (банкротства) в случае единовременной уплаты этим лицом налога» (далее - Приказ № 175 от 18.04.2011). напротив, определяет нормативным значение Ктл > 1, фактически допуская возможность равенства текущих активов и текущих обязательств для продолжения бесперебойной операционной деятельности.

Рассмотрим коэффициент быстрой (абсолютной) ликвидности (Кбл). Методические рекомендации по реформе предприятий (организаций) - приложение к Приказу Минэкономики Российской Федерации от 1 октября 1997 г. № 118 «Об утверждении Методических рекомендаций по реформе предприятий (организаций)» (далее - Рекомендации № 118) устанавливают нормативное значение Кбл > 1.

Правила проведения арбитражным управляющим финансового анализа, утвержденные Постановлением Правительства Российской Федерации от 25 июня 2003 г. № 367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа» (далее - Правила № 367) утверждают, что состояние компании стабильно, если Кбл > 0,2-0,3. Закон № 83-ФЗ и Методика оценки финансовой устойчивости и платежеспособности страховой организации (ОТП БАНК, 2012) (далее - Методика ОТП Банка) поднимают финансовую планку до Кбл = 0,5. Поскольку Методика ОТП Банка составлена для анализа платежеспособности организаций, осуществляющих страхование рисков заемщиков банка, столь высокое нормативное значение Кбл можно объяснить политикой минимизации риска невозврата денежных средств заемщиками, которой придерживается банк. Заметим, однако, что нормативное ограничение Кбл > 0,2 означает, что каждый день подлежат погашению не менее 20% краткосрочных обязательств компании. И хотя указанное нормативное ограничение применяется и в зарубежной практике финансового анализа, точного обоснования, почему для поддержания нормального уровня ликвидности российских компаний величина денежных средств должна покрывать 20% текущих пассивов, не существует. Учитывая имеющую место в российской практике неоднородность структуры краткосрочной задолженности и сроков ее погашения, указанное нормативное значение следует считать явно недостаточным. Менее распространен коэффициент ликвидности при мобилизации средств (Клмс). Нормативное значение Клмс, согласно Рекомендациям № 118, должно превосходить 0,5-0,7. Следующий блок коэффициентов относится к финансовой устойчивости предприятия. Первым коэффициентом, взятым для анализа, был коэффициент соотношения собственных и заемных средств (Ксзс). И в данном случае также нет единого мнения относительно нормативного значения Ксзс:

- согласно Рекомендациям № 118, нормативное значение Ксзс < 0,7;

- согласно Правилам № 367, сигналом о неплатежеспособности компании для арбитражного управляющего будет Ксзс ≤ 0,5.

- заявка коммерческой организации, желающей участвовать в реализации проектов, имеющих общегосударственное, региональное и межрегиональное значение с использованием бюджетных ассигнований Инвестиционного фонда Российской Федерации, с наибольшей вероятностью не будет одобрена, если значение Ксзс не превысит 0,8, в то время как «Единые отраслевые методические указания по расчету обеспеченности финансовыми ресурсами участников закупок» в редакции приказа Госкорпорации «Росатом» от 17 сентября 2013 г. № 1/983-П (далее - Указания Росатома № 1/983-П) допускают участие в госзакупках компания, у которой Ксзс > 0,08.

Рассмотрим коэффициент обеспеченности собственными средствами (Косс). Согласно Рекомендациям № 118, значение Косс > 0,1. Требования «Росатома» к коэффициенту обеспеченности собственными средствами Косс ниже значения, задаваемого Методическими положениями ФСФО (> 0,03 и > 0,1 соответственно). Возможно, это связано с тем, что в атомной отрасли большинство высокотехнологичных компаний относятся к венчурным, в результате чего доля собственных средств в активе меньше, нежели в традиционных компаниях. Коэффициент маневренности собственных оборотных средств (Кмсос) является следующим рассмотренным коэффициентом. Рекомендации № 118 устанавливают нормативное значение Кмсос > 0,2-0,5 (чем ближе коэффициент к 0,5, тем более мобильным считается рабочий капитал предприятия), однако значение данного коэффициента зависит от структуры капитала и специфики отрасли, поэтому универсальные рекомендации по его величине и тенденции к изменению вряд ли возможны.

Как следует из вышеописанного, нормативные значения отличаются от источника к источнику, что объяснимо отраслевыми различиями, поэтому применительно к рассматриваемым в настоящей работе отраслям была выявлена необходимость индивидуального подхода к определению нормативных значений.

Цель данной работы - предложить нормативные значения по шести вышеописанным коэффициентам с учетом отраслевой специфики работы предприятий. Для достижения данной цели были выгружены фактически все действующие предприятия-банкроты по отраслям c использованием информационных систем «СПАРК» и «Ruslana» (дата обращения - июль 2014 г.):

- 1378 предприятий строительства (378 из них - банкроты);

- 1412 предприятий сельского хозяйства (412 из них - банкроты);

- 338 предприятий электроэнергетики (88 из них - банкроты);

- 491 предприятий телекоммуникаций (32 из них - банкроты);

Полученная бухгалтерская отчетность была сведена в пять отдельных единообразных совокупностей расчетных показателей (по одной на каждую отрасль) и обработана с использованием программного продукта R, распространяемого по Стандартной общественной лицензии GNU. Для придания набору входных данных сбалансированности был использован подход отбора проб с уменьшением частоты мажоритарного класса. После балансировки данных на основе случайного выбора и удаления выбросов итоговые выборки по отраслям были разделены на обучающие и тестовые в отношении 9 к 1 (при сохранении сбалансированности по классам банкрот - небанкрот).

Наша методология исследования состояла из нескольких этапов:

- На основе построения бинарных деревьев классификации и коэффициента Джинни, таблиц классификации были сформированы нижние границы коэффициентов финансовой ликвидности и финансовой устойчивости.

- Верхние границы для трех рассматриваемых коэффициентов были выявлены статистическим способом: на диаграммах распределения компаний по значениям финансовых показателей определены значения, при которых начинается преобладание либо появление компаний-банкротов.

- Для сравнения разработанных нормативных значений были проверены нормативные значения коэффициентов на основе Рекомендаций № 118. Фактически данное положение уже принято давно и имеет ряд недостатков, однако на текущий момент это единственный законодательный документ, в котором определены нормативные значения исследуемых показателей. Лишь Приказ № 175 от 18.04.2011 вносит небольшие коррективы в коэффициент текущей ликвидности, устанавливая в качестве нормативного значения Ктл > 1, что и будет выбрано в качестве действующего норматива.

- Рассмотрены отраслевые различия полученных показателей.

Рассмотрим первый этап. Для более точной оценки классифицирующей способности нормативных значений исследуемых показателей была построена таблица и диаграмма классификации. На следующем шаге были предприняты попытки найти по каждому показателю такое пороговое значение, которое наилучшим образом разделяло бы нашу выборку на два класса, то есть образовывало бы две наиболее однородных группы внутри себя: преимущественно банкроты или небанкроты. Для этого были использованы деревья классификации и коэффициент Джини.

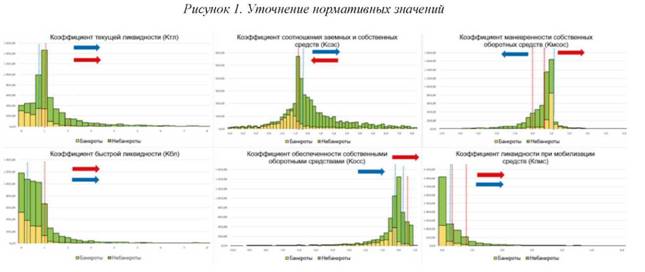

На рисунке 1 приведены гистограммы распределения значений данных показателей, а также наложены границы нормативных значений из законодательства, чтобы визуально оценить, насколько хорошо эти значения умеют классифицировать компании. По оси абсцисс представлены значения каждого из факторов, по оси ординат - число компаний. Красная линия - это значение норматива из законодательства, а стрела - направление действия норматива. То есть, например, если значение коэффициента маневренности собственных оборотных средств больше 0,2, то это говорит об удовлетворительной структуре баланса предприятия. Синие линии и стрелы показывают границы и направление действия предлагаемых нормативов. Недостатком метода бинарных деревьев классификации можно признать выявление нормативного значения в качестве простого неравенства. Такое представление нормативного значения может быть применимо, к коэффициенту текущей ликвидности (Ктл), коэффициенту быстрой ликвидности (Кбл), коэффициенту ликвидности при мобилизации средств (Клмс), так как в теории и на практике встречаются успешно функционирующие компании с коэффициентами текущей ликвидности, быстрой ликвидности и ликвидности при мобилизации средств, существенно превосходящими 0,79, 0,33 и 0,42 соответственно. Однако заключение о финансовом состоянии организации, основанное на сравнении полученных значений коэффициента соотношения заемных и собственных средств (Ксзс), коэффициента обеспеченности собственными оборотными средствами (Косс), коэффициента маневренности собственных оборотных средств (Кмсс) лишь с некими нормативными значениями указанных коэффициентов будет некорректным, так как при превышении некоторого порогового значения будет наблюдаться обратный эффект. Так, скажем, в случае анализа финансовой устойчивости торговых предприятий при превышении коэффициентом соотношения заемных и собственных средств значения 6,5 количество предприятий-банкротов было подавляющим.

С учетом анализа выборок, три из шести предлагаемых нормативов - коэффициент соотношения заемных и собственных средств (Ксзс), коэффициент обеспеченности собственными оборотными средствами (Косс), коэффициент маневренности собственных оборотных средств (Кмсс) - представлены в виде интервалов (табл. 1), верхние границы которых определены статистическим способом: на диаграммах распределения компаний по значениям финансовых показателей определены значения, при которых начинается преобладание либо появление компаний-банкротов.

Можно видеть, что пороговые значения уже изменили направление своего влияния и захватывают большинство здоровых компаний, а не банкротов, как это было ранее. Данный факт свидетельствует о том, что, даже несмотря на жесткие ограничения нормативных значений законодательными актами, существуют успешно функционирующие компании, для которых рассматриваемые коэффициенты существенно отличаются от нормативных значений (находятся в области компаний-банкротов).

Предлагаемые нормативы могут быть объяснены с точки зрения отраслевой особенности финансов предприятия. Наиболее жесткие требования к коэффициенту текущей ликвидности и коэффициенту быстрой ликвидности предъявляет нормативное значение для строительной отрасли. Данный факт можно объяснить тем, что на рынке строительных услуг ликвидность является базисом (составной частью) бизнес-потенциала компании, который формирует рыночную стоимость компании через постоянную оценку ликвидности активов. А чем выше рыночная стоимость компании, тем выше и доверие потенциальных инвесторов к ней. Разброс предлагаемых нормативных значений коэффициента ликвидности при мобилизации средств от отрасли к отрасли невелик: > 0 и > 0,25. В то же время предлагаемые нормативы отличаются от «законодательных», фактически допуская возможность успешного функционирования телекоммуникационной, строительной и электроэнергетической компании при Клмс > 0. Что касается коэффициента соотношения собственных и заемных средств (Ксзс), то для строительной и электроэнергетической компании характерно преобладание заемных средств над собственными, поэтому указанные отрасли характеризуются наиболее широким интервалом нормативных значений Ксзс: [0; 10] и [0; 8] соответственно. Слишком высокая величина заемных средств для сельскохозяйственного товаропроизводителя, напротив, скорее приведет к банкротству.

Отрицательное значение коэффициента обеспеченности собственными оборотными средствами является фактом превышения краткосрочных обязательств над оборотными активами. Структура оборотных активов компании и принципы управления ими зависят от отрасли. К примеру, если компания управляет недвижимостью и получает доход от сдачи ее в аренду, то объем оборотных активов по отношению к валюте баланса компании будет минимальным.

В то же время финансово-экономическое состояние производственных и торговых предприятий во многом зависит от эффективного управления объемом запасов и размером дебиторской задолженности, поэтому предлагаемые нормативы для отраслей «торговля», «строительство» и «электроэнергетика» являются наиболее жесткими по сравнению с отраслями «телекоммуникации» и «сельское хозяйство».

В отношении коэффициента маневренности собственных оборотных средств наблюдаются те же отраслевые особенности, что и для коэффициента обеспеченности собственными оборотными средствами.

В работе был выполнен прогноз предлагаемых нормативных значений и нормативных значений из законодательства.

Можно видеть, что для нормативных значений из законодательства имеет место крайне сильное смещение в сторону банкротов, то есть практически по всем компаниям - и банкротам, и здоровым - данные нормативы показывают, что у них неудовлетворительная структура баланса. В среднем данные пороговые значения правильно классифицируют только около 57% компаний. С другой стороны, с помощью уточненных значений может быть получена более сбалансированная классификация и точность предсказания, равная в среднем 75%. Наивысшую прогнозную силу показали уточненные нормативы для коэффициента соотношения заемных и собственных средств (87,6%), коэффициента текущей ликвидности и коэффициента обеспеченности собственными оборотными средствами (по 83,8%). Наибольший прирост общей прогнозной силы (49,8 п.п.) получил коэффициент маневренности собственных оборотных средств.

Таблица 1. Текущие и предлагаемые нормативы отраслей

| Финансовый показатель | Обозначение | Текущие нормативы | Предлагаемые нормативы | ||||

| телекоммуникации | строительство | сельское хозяйство | торговля | электроэнергетика | |||

| Коэффициент текущей ликвидности | Ктл | >1 | >0,75 | >0,8 | >0,75 | >0,75 | >0,5 |

| Коэффициент быстрой ликвидности | Кбл | >1 | >0 | >0,5 | >0,25 | >0,25 | >0,25 |

| Коэффициент ликвидности при мобилизации средств | Клмс | 0,5-0,7 | >0 | >0 | >0,25 | >0,25 | >0 |

| Коэффициент соотношения заемных и собственных средств | Ксзс | <0,7 | [0; 6] | [0; 10] | [0; 3,25] | [0; 6,5] | [0; 8] |

| Коэффициент обеспеченности собственными оборотными средствами | Косс | >0,1 | [-2; 1] | [-0,25; 1] | [-1,75; 1] | [0; 1] | [-0,5; 1] |

| Коэффициент маневренности собственных оборотных средств | Кмсос | 0,2-0,5 | [-0,5; 1] | [-0,25; 0,75] | [-1; 0,75] | [-0,25; 0,75] | [-0,25; 0,75] |

Таким образом, с помощью метода деревьев классификации, а также индекса Джини были найдены пороговые значения по показателям, рекомендуемым законодательством, которые обладают более высокой и сбалансированной классифицирующей способностью. Однако совершенно очевидно, что уточненные нормативные значения показателей из законодательства могут различаться ввиду особенностей отраслевых финансов. В связи с этим были последовательно проанализированы все пять рассмотренных отраслей и предложены уточняющие нормативы для каждой отрасли в отдельности. На основе проведенного исследования можно сделать ряд выводов:

- Общепринятые нормативы (в т.ч. и из законодательства) правильно классифицируют только около 57% компаний. Причиной низкой классификации могут быть как неверно определенные пороговые значения по исследуемым шести коэффициентам, так и отраслевые различия.

- В работе разработаны нижние нормативные значения по шести коэффициентам на основе построения бинарных деревьев классификации. Три из шести предлагаемых нормативов - коэффициент соотношения заемных и собственных средств (Ксзс), коэффициент обеспеченности собственными оборотными средствами (Косс), коэффициент маневренности собственных оборотных средств (Кмсс) представлены в виде интервалов, верхние границы которых определены статистическим способом на диаграммах распределения.

- Выявлены отраслевые различия разработанных нормативов по отраслям телекоммуникаций, строительства, сельского хозяйства, электроэнергетики, торговли. Довольно значительные отраслевые различия выявлены для коэффициентов финансовой устойчивости, в отличие от коэффициентов ликвидности. Разработанные нормативные значения предсказывают банкротов в среднем на 75%.

Список литературы

1. Зайцева О.П. Антикризисный менеджмент в российской фирме // Аваль. (Сибирская финансовая школа). 1998. № 11-12.

2. Единые отраслевые методические указания по расчету обеспеченности финансовыми ресурсами участников закупок. В редакции приказа Госкорпорации «Росатом» от 17 сентября 2013 г. № 1/983-П // Справочно-правовая система «Консультант Плюс».

3. Постановление Правительства Российской Федерации от 25 июня 2003 г. № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа» // Справочно-правовая система «Консультант Плюс».

4. Приказ Министерства регионального развития Российской Федерации от 17 апреля 2010 г. № 173 «Об утверждении Методики расчета показателей абсолютной и относительной финансовой устойчивости, которым должны соответствовать коммерческие организации, желающие участвовать в реализации проектов, имеющих общегосударственное, региональное и межрегиональное значение, с использованием бюджетных ассигнований Инвестиционного фонда Российской Федерации» // Справочно-правовая система «Консультант Плюс».

5. Приказ Минэкономики Российской Федерации от 1 октября 1997 г. № 118 «Об утверждении Методических рекомендаций по реформе предприятий (организаций)» // Справочно-правовая система «Консультант Плюс».

6. Распоряжение ФУДН при Госкомимуществе России от 12 августа 1994 г. №31-Р «Об утверждении методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса» // Справочно-правовая система «Консультант Плюс».

7. Федеральный закон «О несостоятельности (банкротстве)» от 26 октября 2002 г. № 127-ФЗ // Справочно-правовая система «Консультант Плюс».

8. Федотова М.А. Как оценить финансовую устойчивость предприятия // Финансы. 1995. № 6.

9. Федорова Е.А., Гиленко Е.В., Довженко С.Е. Модели прогнозирования банкротства:особенности российских предприятий/Проблемы прогнозирования. 2013. № 2. С. 85-92.

10. Шеремет А.Д., Сайфуллин P.C. Методика финансового анализа. М.: ИНФРА-М, 1996.

11. Altman, E.I. (1968), Financial ratios, discriminant analysis, and the prediction of corporate bankruptcy, The Journal of Finance, 1 (1968) 589-609.

12. Beaver, W.H. (1966), Financial ratios As predictors of failure. Journal of Accounting Research, 4 (1966) 71-111.

13. Fulmer, J.G., Jr., Moon, J.E., Gavin, T.A., Erwin, M.J. (1984), A Bankruptcy Classification Model for small firms, Journal of Commercial Bank Lending, 7 (1984) 25-37.

14. Taffler, R.J., Tisshaw, H. (1977), Going, Going, Gone - Four Factors which Predict, / Accountancy, 3 (1977) 50-54.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ