Формирование релевантной информации о дебиторской задолженности взаимосвязанных торговых организаций

Зайцева О. П., доктор экономических наук,

профессор, заведующая кафедрой аудита

Шахманова Б. А.,аспирантка кафедры аудита

Сибирский университет потребительской кооперации

Экономичесеский анализ: теория и практика

12 (363) - 2014

В статье представлен авторский подход к формированию информации о дебиторской задолженности компаний, входящих в группу взаимосвязанных торговых организаций. Особенностью подхода является учет влияния типа взаимосвязанных организаций, системы налогообложения, характера договорных отношений на процессы формирования значимой информации для контроля и управления дебиторской задолженностью

Дебиторская задолженность - одна из самых неоднозначных характеристик деятельности компании. Динамика величины и состояния дебиторской задолженности может влиять на ликвидность, имущественное и финансовое положение предприятия в различных направлениях, что осложняет ее аналитическую оценку и управление [1]. Кроме того, ее суммарная величина является яркой характеристикой общего фона неплатежеспособности на макроэкономическом уровне.

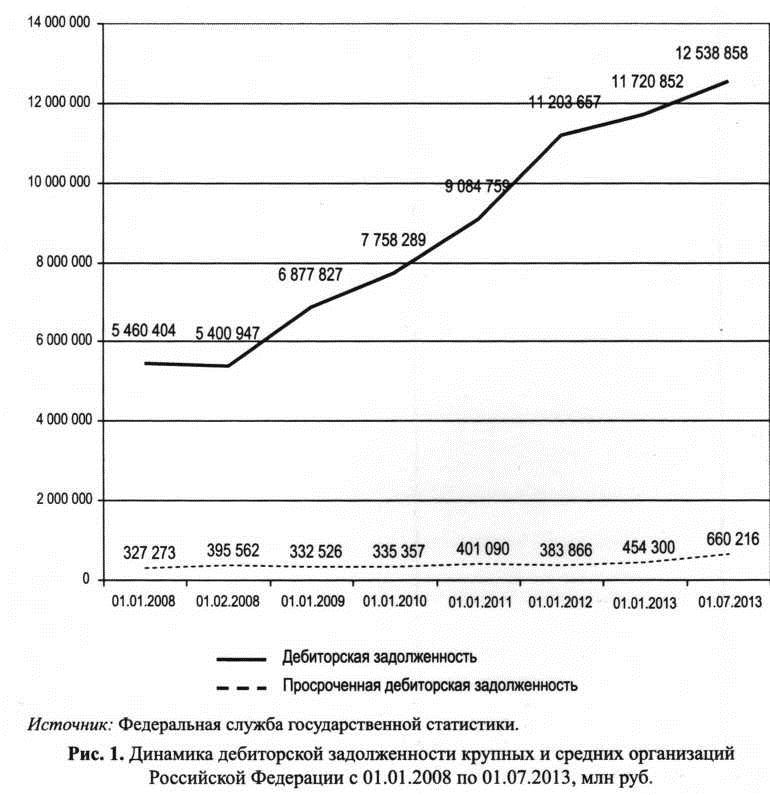

По данным Росстата, на 01.01.2013 сумма дебиторской задолженности составляла 11 720 852 151 тыс. руб., в том числе просроченной - 454 299 638 тыс. руб. (доля - 3,9%), а на 01.07.2013 - уже 12 538 858 159тыс. руб., в том числе просроченной - 660 215 608 тыс. руб. (доля - 5,3 %). При этом статистические данные демонстрируют тенденцию резкого роста дебиторской задолженности за последние полтора года, особенно просроченной, темпы роста которой с 01.01.2012 по 01.07.2013 составили 177,2% в сравнении с общей динамикой в 111,9% (рис. 1). В этой ситуации необходимость формирования релевантной информации о дебиторской задолженности становится все более очевидной.

Эта задача усложняется для интегрированных структур, так как специфика их деятельности предопределяет особенности формирования и структуры дебиторской задолженности. Интегрированные образования - динамично развивающийся сегмент экономики. На протяжении последних трех лет более 60% налоговых платежей, поступающих в бюджет Российской Федерации, составляют платежи интегрированных компаний. А в отчете Счетной палаты РФ о результатах анализа проблем и перспектив доходной базы субъектов Российской Федерации подчеркивается, что наполнение доходной базы консолидированных бюджетных субъектов Российской Федерации во многом зависит от деятельности крупнейших налогоплательщиков и организаций, входящих в вертикально интегрированные компании. В 2009 г. указанными компаниями исчислено к уплате налога на прибыль организаций в сумме 673275,9 млн руб., или 53,3 % от общей суммы исчисленного налога в целом по Российской Федерации, за 9 мес. 2010 г. - 631 407,1 млн руб., или 52,2%.

Таблица 1. Динамика выручки крупнейших интегрированных компаний за 2010 - 2012 гг., млрд руб.

| Компания | Вид экономической деятельности | 2010 | 2011 | 2012 |

| ОАО «Полюс Золото» | Цветная металлургия | 49,3 | 68,3 | 83,3 |

| ОАО «ГМК «Норильский никель» | Металлургия | 370,5 | 423,7 | 374,0 |

| ОАО «АК «Транснефть» | Топливно-энергетический комплекс | 447,0 | 633,0 | 687,0 |

| ЗАО «Евроцементгруп» | Проижвдство строительных материалов | 39,8 | 55,7 | 58,0 |

| ООО «Стройгазмонтаж» | Строительство | 154,4 | 244,8 | 324,7 |

| ЗАО «СУ-155» | Строительство | 2,1 | 16,7 | 36,5 |

* Источник: по данным официальных сайтов указанных компаний.

Таким образом, формирование информации о дебиторской задолженности в условиях функционирования интегрированных объединений, с одной стороны, является актуальной научной и практической проблемой, с другой стороны, имеет специфические черты, требующие определенной систематизации.

На территории России действует значительное число интегрированных и холдинговых структур, влияние которых на институциональную структуру национального хозяйства подтверждается тенденциями роста доходов крупнейших компаний, осуществляющих свою деятельность в различных сферах экономики. Так, по данным опубликованной отчетности некоторых интегрированных компаний, наблюдаются значительные темпы роста выручки от реализации товаров, работ, услуг (табл. 1).

Динамика дебиторской задолженности крупнейших интегрированных компаний отличается разной направленностью, так как складывается под влиянием множества общих и специфичных факторов. Например, в ОАО «АК «Транснефть» на 31.12.2012 она составляла 86 млрд руб., на 31.12.2011-71 млрд руб. В ОАО «Полюс Золото» дебиторская задолженность на 31.12.2012-12,9 млрд руб., на31.12.2011 - 6 млрд руб.

Для определения сущностных характеристик информации о дебиторской задолженности в условиях группы взаимосвязанных организаций требуется выделить основные регулятивные положения, влияющие на формирование такой информации.

Важно отметить, что организация бухгалтерского учета, а также формирование отчетности в условиях функционирования интегрированных структур слабо регламентированы. Основными документами, создающими законодательную базу бухгалтерского учета и аудита, являются Федеральный закон от 27.07.2010 № 208-ФЗ (в ред. от 23.07.2013) «О консолидированной финансовой отчетности», приказ Минфина России от 29.07.1998 № 34н (в ред. от 24.12.2010) «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации», приказ Минфина России от 29.04.2008 № 48н «Об утверждении Положения по бухгалтерскому учету «Информация о связанных сторонах» (ПБУ 11/2008)», Правило (стандарт) № 9 «Связанные стороны» [5], Международный стандарт финансовой отчетности (IAS) 24 «(Раскрытие информации о связанных сторонах» [3].

Перечисленные документы объединяет признание их норм обязательными для применения экономическими субъектами, аудиторскими организациями и индивидуальными аудиторами. Анализ их содержания позволил установить, что для организации бухгалтерского учета и составления отчетности в условиях функционирования интегрированных структур традиционно применяются следующие термины: «дочерние», «зависимые общества», «союзы», «ассоциации», «группа организаций», «связанные стороны». В юридической литературе для обозначения различных форм интеграции, кооперирования, экономической взаимосвязи и взаимозависимости предпринимателей чаще используется понятие «объединение», а для отличия этих форм объединений от других коллективных образований их называют предпринимательскими объединениями, поскольку целью их создания является осуществление согласованной деятельности, направленной на систематическое извлечение прибыли. Предпринимательским объединением является не обладающая статусом юридического лица совокупность экономически взаимосвязанных субъектов, совместно участвующих в осуществлении предпринимательской деятельности, которое может быть создано как на добровольной основе, так и вследствие экономического контроля одного участника над другими.

В соответствии с российским законодательством предпринимательские объединения создаются в форме холдингов, финансово-промышленных групп, простого товарищества, ассоциаций, союзов и некоммерческих партнерств.

Важно отметить, что закон, регулирующий функционирование самой распространенной формы предпринимательских объединений-холдингов, до настоящего времени находится в статусе проекта. Федеральный закон от 30.11.1995 № 190-ФЗ «О финансово-промышленных группах» утратил силу в 2007 г.

В настоящее время гражданское законодательство лишь фрагментарно регламентирует деятельность взаимосвязанных организаций нормами Гражданского кодекса РФ в отношении простого товарищества, ассоциации (союза), нормами федеральных законов, регулирующих деятельность некоммерческих партнерств и союзов потребительских обществ. В результате на территории Российской Федерации в соответствии с законодательными актами действуют следующие типы взаимосвязанных организаций: юридические лица и индивидуальные предприниматели, объединенные простым товариществом; юридические лица и (или) граждане, объединенные ассоциацией (союзом); объединение граждан и (или) юридических лиц в некоммерческом партнерстве; объединения потребительских обществ в союзы. Важно отметить, что из четырех перечисленных образований только два (союзы потребительских обществ и простые товарищества) могут осуществлять предпринимательскую деятельность.

В наибольшей степени учитывает ситуацию, сложившуюся в сфере объединения юридических лиц и индивидуальных предпринимателей для осуществления согласованной экономической деятельности, Федеральный закон от 26.07.2006 № 135-ФЭ (в ред. от 23.07.2013) «О защите конкуренции». В нем выделены признаки объединения юридических и (или) физических лиц, свидетельствующие о функционировании группы, а также сформулировано определение группы лиц, под которой понимается совокупность физических и (или) юридических ЛИЦ, соответствующих одному или нескольким признакам. Особенности формирования дебиторской задолженности в группе юридических лиц и индивидуальных предпринимателей представлены в табл. 2.

Таблица 2. Особенности формирования дебиторской задолженности в группе юридических лиц и индивидуальных предпринимателей

| Содержание признака в соответствии с законодательством | Особенности формирования информации о дебиторской задолженности |

| Участие в уставном капитале | |

| Хозяйственное общество (товарищество, хозяйственное партнерство) и физическое лицо или юридическое лицо, если такое физическое лицо или такое юридическое лицо имеет в силу своего участия в этом хозяйственном обществе (товариществе, хозяйственном партнерстве) либо в соответствии с полномочиями, полученными, в том числе на основании письменного соглашения, от других лиц, более чем 50% общего количества голосов, приходящихся на голосующие акции (доли) в уставном (складочном) капитале этого хозяйственного общества (товарищества, хозяйственного партнерства) | Состав дебиторской задолженности представлен сальдо расчетов с участниками по формированию уставного капитала и распределению прибыли |

| Осуществление функций исполнительного органа | |

| Хозяйственное общество (товарищество, хозяйственное партнерство) и физическое лицо или юридическое лицо, если такое физическое лицо или такое юридическое лицо осуществляет функции единоличного исполнительного органа этого хозяйственного общества (товарищества, хозяйственного партнерства) | Состав дебиторской задолженности представлен сальдо расчетов с исполнительным органом (внутрихозяйственные расчеты) |

| Действие на основании договора | |

| Хозяйственное общество (товарищество, хозяйственное партнерство) и физическое лицо или юридическое лицо, если такое физическое лицо или такое юридическое лицо на основании учредительных документов этого хозяйственного общества (товарищества, хозяйственного партнерства) или заключенного с этим хозяйственным обществом (товариществом, хозяйственным партнерством) договора вправе давать этому хозяйственному обществу (товариществу, хозяйственному партнерству) обязательные для исполнения указания | Состав дебиторской задолженности представлен сальдо расчетов с участниками по формированию уставного капитала и распределению прибыли, сальдо расчетов с исполнительным органом (внутрихозяйственные расчеты) |

| Единство состава коллегиального исполнительного органа и (или) совета директоров | |

| Хозяйственное общество (товарищество, хозяйственное партнерство), в котором более чем 50% количественного состава коллегиального исполнительного органа и (или) совета директоров (наблюдательного совета, совета фонда) составляют одни и те же физические лица | Не оказывает влияния на состав дебиторской задолженности |

Систематизация законодательных основ функционирования групп взаимосвязанных юридических и физических лиц, являющихся участниками предпринимательской деятельности, позволяет сделать следующие выводы. Во-первых, прямых норм, регулирующих деятельность холдинговых образований, в законодательстве Российской Федерации не предусмотрено. Во-вторых, независимо от первого факта такие образования объективно функционируют и оказывают существенное влияние на развитие национальной экономики. В-третьих, функционирование групп взаимосвязанных организаций представляет особую область регулирования исключительно с позиции защиты конкуренции на территории Российской Федерации.

В бухгалтерском учете и аудите дебиторской задолженности целесообразно применение термина «взаимосвязанные организации» как совокупности юридических лиц и индивидуальных предпринимателей, объединенных наличием у сторон общего экономического интереса и согласованной цели функционирования, определяемых отраслевой принадлежностью, договорными отношениями и отношениями собственности.

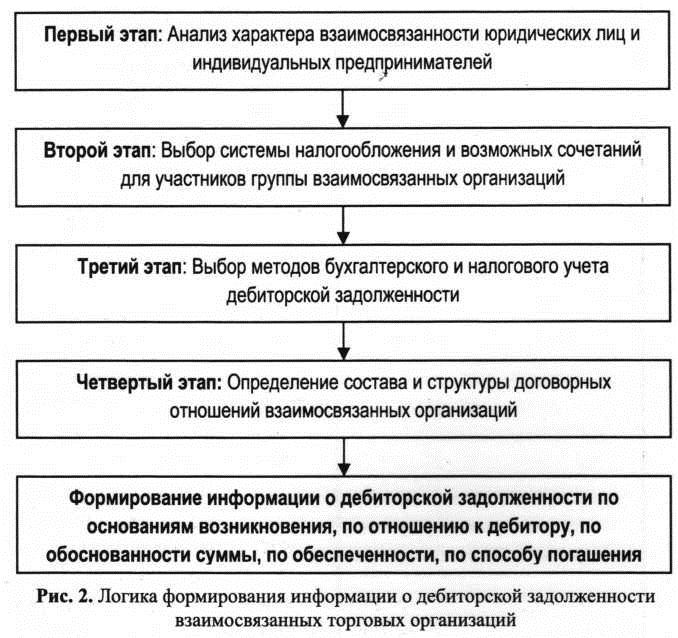

По мнению авторов, в условиях деятельности группы взаимосвязанных организаций формирование информации о структуре и величине дебиторской задолженности определяется следующими основными факторами:

- характер взаимосвязанности организаций, их организационно-правовая форма;

- система налогообложения организаций, входящих в группу; г

- учетная политика организаций, входящих в группу;

- структура договорных отношений между участниками группы и третьими лицами. Предлагается последовательность формирования информации о дебиторской задолженности взаимосвязанных торговых организаций (рис. 2).

Для характеристики взаимосвязанных организаций, формирующих группу взаимосвязанных компаний, необходимо определиться с критериями, определяющими отнесение той или иной группы к определенному типу взаимосвязанных организаций (табл. 3).

Характер взаимосвязанности участников группы, их организационно-правовая форма оказывают наиболее существенное влияние на формирование информации о дебиторской задолженности. В свою очередь организационно-правовая форма, виды и масштабы экономической деятельности, структура уставного капитала и состав учредителей (участников) экономических субъектов определяют параметры применения системы налогообложения. Исследование их влияния на формирование информации о дебиторской задолженности акцентирует обязательности применения внимание на обязательности применения конкретной системы налогообложения либо возможности ее выбора.

Таблица 3. Характеристика влияния типа взаимосвязанных организаций на формирование информации о дебиторской задолженности

| Типы групп взаимосвязанных организаций | Описание | Влияние на формирование информации о дебиторской задолженности |

| В зависимости от характера отношений и способа объединения | ||

| Горизонтальный | Группа юридических лиц, действующих на одном рынке, объединенных единой системой поставщиков | Дебиторская задолженность каждого экономического субъекта однородна по составу |

| Вертикальный | Группа юридических лиц, объединенных единым технологическим циклом |

Дебиторская задолженность разнообразна по составу. Для экономического субъекта, осуществляющего функции сбыта, преобладает дебиторская задолженность покупателей, функции снабжения - дебиторская задолженность поставщиков по выданным авансам, функции обеспечения инфраструктурой - дебиторская задолженность участников группы |

| Смешанный | Вертикально и горизонтально интегрированная группа лиц, объединенных общим бизнесом | Дебиторская задолженность одновременно разнообразна и однородна по составу |

| В зависимости от права собственности, типа зависимости | ||

| Имущественный | Владение контрольными пакетами акций (долей) в обществах | В составе дебиторской задолженности присутствует задолженность дочерних (зависимых) обществ, учредителей (участников) по формированию уставного капитала |

| Договорной | Подчиненность одного общества другому в течение периода и на условиях, определенных договором | Состав дебиторской задолженности определяется видами договоров, заключенных между участниками группы, характером предмета конкретного договора |

| Организационный | Подчиненность в сил исполнения норм действующего законодательства | Состав дебиторской задолженности определяется видами договоров, заключенных между участниками группы, и характером предмета конкретного договора |

| В зависимости от экономической деятельности | ||

| Производственный | Организации заняты в производстве и, как правило, имеют в собственности основные производственные фонды | Состав и структура дебиторской задолженности различна: покупатели и заказчики, поставщики, внутренние дебиторы, дебиторы группы взаимосвязанных организаций |

| Банковский | Сектор банковских услуг. С учетом гражданского законодательства банковскую деятельность осуществляют кредитные учреждения с ограничениями | Дебиторами банковского сектора являются организации, обслуживающиеся в банках, дебиторы группы взаимосвязанных организаций |

| Сфера услуг | Оптимизация налоговой нагрузки при оказании услуг в результате дробления бизнеса для применения упрощенной системы налогообложения | Организации и физические лица, являющиеся заказчиками, дебиторы группы взаимосвязанных организаций, внутренние дебиторы |

| Торговый | Выделение юридических лиц, осуществляющих розничную, оптовую и мелкооптовую торговлю, специализирующихся на определенном ассортименте | Состав и структура дебиторской задолженности различны: покупатели, поставщики, внутренние дебиторы, дебиторы группы взаимосвязанных организаций |

Для организаций, осуществляющих розничную торговую деятельность, обязательной системой налогообложения, определяемой видом экономической деятельности, является специальный налоговый режим в форме уплаты единого налога на вмененный доход. Обязательным условием применения системы налогообложения в виде единого налога на вмененный доход является торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 м2 по каждому объекту организации торговли, и торговля, осуществляемая через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети [2]. Данное условие предоставляет возможность экономическим субъектам в условиях функционирования группы взаимосвязанных торговых операций применять специальный режим при осуществлении розничной торговли. Однако объединение экономических субъектов в рамках исполнения условий договоров купли-продажи, поставки, комиссии исключает применение такого режима, так как в соответствии с требованиями Налогового кодекса РФ единый налог не применяется в следующих случаях:

- в отношении налогоплательщиков, отнесенный к категории крупнейших налогоплательщиков;

- в случае осуществления розничной торговли в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

- для организаций и индивидуальных предпринимателей, у которых среднесписочная численность работников превышает 100 чел.;

- для организаций, в которых доля участия других организаций составляет более 25%. Указанное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда - не менее 25 %.

Следовательно, применение специального ре-жима в форме уплаты единого налога на вмененный доход можно признать наименее употребляемой системой налогообложения для групп взаимосвязанных организаций, так как предполагает одновременное использование общего режима налогообложения или упрощенной системы.

Если юридическое лицо или индивидуальный предприниматель осуществляют торговую деятельность, на которую не распространяется обязательность применения специального налогового режима в форме уплаты единого налога на вмененный доход, то налоговое законодательство оставляет за налогоплательщиком право выбора между общим режимом налогообложения и специальным налоговым режимом в форме упрощенной системы налогообложения. Анализ основных элементов упрощенной системы налогообложения выявил ограниченный характер ее использования в условиях деятельности взаимосвязанных организаций как по количественным параметрам, так и по структуре уставного капитала. Вывод о совмещении налоговых режимов для взаимосвязанных организаций подтверждаете еще одним аргументом.

Применение общего режима налогообложения предполагает уплату торговыми организациями совокупности следующих налогов: налога на прибыль, НДС и налога на имущество.

Рассмотрим возможные сочетания систем налогообложения организаций и индивидуальных предпринимателей, формирующих группу взаимосвязанных экономических субъектов, осуществляющих торговую деятельность.

Во-первых, если группа взаимосвязанных организаций осуществляет розничную торговлю, то экономические субъекты могут являться плательщиками единого налога на вмененный доход, единого налога при упрощенной системе налогообложения и уплачивать налоги в соответствии с общим режимом налогообложения. В этом случае организация с общим режимом налогообложения заключает договоры с контрагентами группы взаимосвязанных организаций, которым необходимо приобретение товаров с НДС. Организация, входящая в группу взаимосвязанных организаций с классической системой налогообложения, как правило, является организацией, занимающейся закупкой товаров, работ, услуг с внешними контрагентами, находящимися на общем режиме налогообложения. Участник группы взаимосвязанных организаций, уплачивающий единый налог на вмененный доход, осуществляет реализацию товара без НДС по договорам розничной купли-продажи. Организация, находящаяся на упрощенной системе налогообложения, может осуществлять реализацию товара внешним и внутренним контрагентам по договорам купли-продажи. Организации, находящиеся на вмененной и упрощенной системах налогообложения, могут являться покупателями товара у поставщика, применяющего специальный режим налогообложения. Такая схема взаимоотношений участников группы и внешних контрагентов позволяет минимизировать затраты на приобретение товаров и увеличивать доходность сделок с учетом влияния налогов.

Во-вторых, если одна или несколько организаций, входящих в группу, осуществляют розничную торговлю в рамках договора простого товарищества, то единый налог на вмененный доход не может применяться, при этом организации вправе перейти на упрощенную систему налогообложения. В таком случае организация, на которую возложено ведение дел в соответствии с договором, может применять упрощенную систему налогообложения, но доходы, распределяемые между участниками, облагаются налогами в соответствии с системой налогообложения, применяемой получателем дохода.

В-третьих, организация - участник группы взаимосвязанных организаций, занимающаяся сбытом и реализацией товара сторонним контрагентам, может находиться на упрощенной системе налогообложения. Доходом для такой организации является агентское комиссионное вознаграждение, при этом, отгружая товар от своего имени, но за счет комитента, принципала, продавец (агент, комиссионер) выделяет НДС покупателям. В таком случае плательщиком НДС является комитент, принципал, т. е. организация, занимающаяся закупками товаров. Как правило, такая организация по объему выручки ограничена в праве применения специального налогового режима.

В-четвертых, организация, оказывающая услуги участникам группы для минимизации налогообложения по НДС, может применять упрощенную систему налогообложения при условии, что выручка не превышает 60 млн руб. в год.

В-пятых, организация - балансодержатель основных производственных фондов, помещений, транспортных средств по договорам аренды предоставляет имущество участникам группы. Если организация-балансодержатель находится на упрощенной системе налогообложения, то она освобождается от уплаты налога на имущество, при этом остаточная стоимость основных средств должна быть не более 100 млн руб.

Таким образом, система налогообложения, применяемая участниками группы взаимосвязанных организаций, оказывает существенное влияние на формирование информации о дебиторской задолженности (табл. 4).

Таблица 4 Характеристика влияния системы налогообложения взаимосвязанных организаций на формирование информации о дебиторской задолженности

| Система налогообложения | Описание системы налогообложения для группы взаимосвязанных организаций | Влияние на формирование информации о дебиторской задолженности |

| Общий режим налогообложения | Обязанность по ведению бухгалтерского, налогового учета, начисление НДС, налога на прибыль, налога на имущество | Дебиторская задолженность отражается в бухгалтерском учете и отчетности с учетом НДС. В составе дебиторской задолженности учитываются авансовые платежи по налогу на прибыль, переплата НДС и налога на имущество |

| Общий режим налогообложения, упрощенная система налогообложения | Для некоторых участников: обязанность по ведению бухгалтерского, налогового учета, начисление НДС, налога на прибыль, налога на имущество. Для некоторых участников: ведение налогового учета кассовым методом, сдача налогового отчета один раз в год | Дебиторская задолженность отражается в бухгалтерском учете и отчетности с учетом НДС. В составе дебиторской задолженности учитываются авансовые платежи по налогу на прибыль, переплата НДС и налога на имущество Дебиторская задолженность без учета НДС, авансовые платежи по упрощенному налогу |

| Общий режим налогообложения, упрощенная система налогообложения, единый налог на вмененный доход | Для некоторых участников - обязанность по ведению бухгалтерского, налогового учета, начисление НДС, налога на прибыль, налога на имущество. Для некоторых участников - ведение налогового учета кассовым методом, сдача налогового отчета один раз в год. Расчет налогов исходя из базовой доходности, реализация товара, работ, услуг без НДС | Дебиторская задолженность отражается в бухгалтерском учете и отчетности с учетом НДС. В составе дебиторской задолженности учитываются авансовые платежи по налогу на прибыль, переплата НДС и налога на имущество. Дебиторская задолженность без учета НДС, авансовые платежи по упрощенному налогу. Дебиторская задолженность покупателей практически отсутствует, так как договоры розничной торговли предусматривают оплату товара в момент его получения |

| Общий режим налогообложения, единый налог на вмененный доход | Обязанность по ведению бухгалтерского, налогового учета, начисление НДС, налога на прибыль, налога на имущество. Расчет налогов исходя из базовой доходности, реализация товара, работ, услуг без НДС | Дебиторская задолженность отражается в бухгалтерском учете и отчетности с учетом НДС. В составе дебиторской задолженности учитываются авансовые платежи по налогу на прибыль, переплата НДС и налога на имущество. Дебиторская задолженность покупателей практически отсутствует, так как договоры розничной торговли предусматривают оплату товара в момент его получения |

| Упрощенная система налогообложения, единый налог на вмененный доход | Для некоторых участников - ведение налогового учета кассовым методом, сдача налогового отчета один раз в год. Расчет налогов исходя из базовой доходности, реализация товаров, работ, услуг без НДС | Дебиторская задолженность без учета НДС, авансовые платежи по упрощенному налогу. Дебиторская задолженность покупателей практически отсутствует, так как договоры розничной торговли предусматривают оплату товара в момент его получения |

Сочетание налоговых режимов или выбор одного режима для всех участников группы требует отражения в учетной политике для бухгалтерского и налогового учета. При этом в соответствии с учетной политикой бухгалтерский и налоговый учет могут различаться. Так, необходимым условием создания резервов на сомнительную дебиторскую задолженность в соответствии с Налоговым кодексом РФ является наличие любой задолженности: возникшей в связи с реализацией товаров, выполнением работ, оказанием услуг; задолженности, не погашенной в сроки, установленные договором, не обеспеченной залогом, поручительством, банковской гарантией. Из этого следует, что, в случае если договор не заключен или в договоре не указаны сроки погашения задолженности, то срок погашения определяется в соответствии с нормами Гражданского кодекса РФ иди в соответствии с учетной налоговой политикой. При этом создание резервов в отношении дебиторской задолженности, возникшей на основании решений суда, авансов поставщикам, налоговым законодательством прямо не предусмотрено.

Единственным документом, определяющим резервирование сомнительных долгов в бухгалтерском учете, является Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. В соответствии с п. 70 этого документа организация создает резервы сомнительных долгов в случае признания дебиторской задолженности сомнительной с отнесением сумм резервов на финансовые результаты организации. Условие, *что организация создает резерв только по долгам, возникшим от реализации продукции и товаров (выполнения работ, оказания услуг), с 2011г. отменено. В бухгалтерском учете организация может создавать резервы по сомнительной задолженности и в случае выявления просроченной задолженности контрагента по договору процентного займа и дебиторской задолженности, возникшей при перечислении предоплаты подрядчику в счет будущего выполнения работ. В налоговом учете организация не вправе создавать резерв по сомнительным долгам в случае выявления указанной дебиторской задолженности, поскольку она не связана с реализацией товаров, работ, услуг. Также следует учесть ограничение суммы создаваемого резерва в налоговом учете, установленное в размере 10% от выручки. Данное обстоятельство является причиной возникновения временных разниц, требующих отражения в бухгалтерском учете организаций, применяющих нормы Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 [4].

Учетная политика для организации бухгалтерского учета требует отражения механизма учета такого важного инструмента стимулирования покупателей, как скидки, бонусы, премии, так как величина дебиторской задолженности может быть уменьшена и отражена в бухгалтерской отчетности с учетом скидок, премий, вознаграждений, ретробонусов.

Существенное влияние на формирование информации о дебиторской задолженности оказывает широкий спектр договорных отношений, применяемых для оформления отношений между участниками группы и третьими лицами. В рамках функционирования группы взаимосвязанных торговых организаций, объединенных общими собственниками, взаимовлиянием и проникновением, договорами, информация о дебиторской задолженности должна отражать как взаимные обязательства участников группы, так и обязательства третьих лиц перед участниками группы. Механизм влияния применяемых договоров на отражение информации о дебиторской задолженности участников группы представлен в табл. 5.

Таблица 5 Влияние договорных отношений взаимосвязанных организаций на формирование информации о дебиторской задолженности

| Вид договора | Влияние на формирование информации о дебиторской задолженности |

| Агентский | Порядок отражения дебиторской задолженности покупателей у агента в соответствии с отпускной ценой принципала |

| Простого товарищества (совместной деятельности) | Порядок отражения операций по объединению вкладов товарищей, а также по осуществлению совместной деятельности в бухгалтерском учете и отчетности |

| Оказания услуг, в том числе аутсорсинг, аутстаффинг | Определение функционального назначения каждого участника группы и определение источников покрытия расходов каждого участника группы (выручка, средства, выделяемые головной организацией, займы) |

| Купли-продажи, в том числе с особыми условиями о переходе права собственности | Определение условий о переходе права собственности для обеспечения сопоставимости показателей отчетности (дебиторская задолженность, товары отгруженные, активы, отраженные на забалансовых счетах) |

| Факторинга | Осуществление переуступки дебиторской задолженности в счет финансирования, но востребованной первоначальным кредитором в силу регресса |

| Предполагающий реализацию давальческих схем: процессинг, толлинг | Информация о результатах применения договоров с учетом достижения целей их использования: перераспределение финансовых потоков между участниками группы, оптимизация налогообложения и обеспечение диверсификации бизнеса |

Авторский подход к формированию информации о дебиторской задолженности позволил дополнить ее традиционную классификацию признаками, существенными для взаимосвязанных организаций:

- основания возникновении дебитторской задолженности: договорная, внедоговорная вследствие деликта;

- по отношению к дебитору: внутренняя, внешняя, внутригрупповая;

- обоснованность суммы задолженности: подтвержденная, неподтвержденная, подтвержденная с разногласиями;

- обеспеченность суммы: обеспеченная и не обеспеченная залогом, поручительством. Таким образом, создается релевантная информация, позволяющая конструктивно управлять дебиторской задолженностью в условиях угрозы кризиса неплатежей и усиливать внутрикорпоративный контроль за деятельностью взаимосвязанных организаций.

Литература

1. Зайцева О. П. Анализ ликвидности как инструмент финансового управления предприятием // Аудитор. 2003. № 8. С. 29-31.

2. Налоговый кодекс РФ (часть вторая): Федеральный закон от 05.08.2000 № 117-ФЗ (в ред. от 23.07.2013).

3. О введении в действие Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности на территории Российской Федерации: приказ Минфина России от 25.11.2011 № 160н. http://www.rg.ru/2011/12/09/finansi-dok.html – comments

4. Об утверждении Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02: приказ Минфина России от 19.11.2002 № Ц4н.

5. Об утверждении федеральных правил (стандартов) аудиторской деятельности: постановление Правительства РФ от 23.09.2002 № 696 (в ред. от 22.12.2011).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ