Оценка влияния факторов на показатели рентабельности

Н.В. Климова

доктор экономических наук,

профессор, заведующая кафедрой экономического анализа и налогов,

Академия маркетинга и социально-информационных технологий,

г. Краснодар

Экономический анализ: теория и практика

20 (227) – 2011

Предложена методика расчета показателей рентабельности, раскрыт факторный анализ рентабельности по модели Du Pont и рентабельности продаж, в том числе по отдельным видам товаров, приведены примеры оценки влияния налоговых факторов на рентабельность капитала, перечислены закономерности роста показателей рентабельности, и даны предложения по их повышению.

Рентабельность отражает экономическую эффективность деятельности организации, она показывает соотношение результата к затратам. Для расчета уровня рентабельности необходимы значения показателей прибыли, затрат, выручки, активов, капитала.

Показателей рентабельности достаточно много, их можно рассчитывать по отношению к любому виду ресурсов. Например, рентабельность использования материальных ресурсов определяется делением прибыли до налогообложения на стоимость материальных ресурсов.

Рентабельность использования оборотных средств рассчитывается делением прибыли до налогообложения на величину оборотных активов. Или если примерить метод сокращения (числитель и знаменатель поделить на выручку), то можно использовать следующую факторную модель: рентабельность продаж умножить на коэффициент оборачиваемости оборотных активов. Прибыль от продажи, умноженная на коэффициент оборачиваемости всех активов формирует показатель рентабельности активов.

Рентабельность использования основных средств определяется делением прибыли до налогообложения на среднегодовую стоимость основных средств, и результат умножается на 100%. Если числитель и знаменатель разделить на выручку, то факторная модель будет выглядеть как отношение рентабельности продаж к фондоемкости.

Рентабельность функционирования организации исчисляется делением прибыли до налогообложения или величины чистой прибыли на полную себестоимость (себестоимость в совокупности с коммерческими и управленческими расходами), результат умножается на 100%.

Расчетное значение показывает, какую величину прибыли до налогообложения имеет фирма с каждого рубля, затраченного на производство и реализацию продукции.

Рентабельность производства находится делением прибыли от продажи на полную себестоимость, результат умножается на 100%. Она может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции (работ, услуг).

Рентабельность продаж рассчитывается делением прибыли от продажи продукции (работ и услуг) на выручку, результат умножается на 100 %. Показатель характеризует эффективность предпринимательской деятельности и показывает, сколько прибыли имеет предприятие с одного рубля, полученного при продаже товаров. Этот показатель рассчитывается в целом по предприятию и отдельным видам продукции.

Факторный анализ показателей рентабельности проводится методом цепных подстановок. Например, рентабельность производства Лзависит от трех основных факторов первого порядка: изменения структуры реализованной продукции УД, ее себестоимости С и средних цен реализации Ц. Факторная модель этого показателя имеет вид:

где П - величина прибыли от продажи;

ПС - полная себестоимость;

i - конкретный вид продукции (работ, услуг).

Комплексный анализ рентабельности целесообразно проводить по методике Дюпона, его модель отражает экономический рост организации (темп прироста собственного капитала, следовательно, и рост организации будет тем выше, чем больше активов сформировано на один рубль вложенного собственного капитала, выше оборачиваемость активов, выше маржа прибыли и больше заработанной прибыли остается в организации в качестве нераспределенной).

Трехфакторная модель Du Pont выглядит следующим образом:

где А — активы;

К с - собственный капитал;

В - выручка;

П ч - чистая прибыль;

А/К - мультипликатор собственного капитала;

В/А — оборачиваемость активов;

П ч /В — чистая маржа.

Алгоритм факторного анализа:

1) прирост рентабельности собственного капитала за счет мультипликатора собственного капитала:

где ΔФ — прирост мультипликатора в абсолютном исчислении;

Ф 0 — значение мультипликатора в предыдущем (базовом) периоде;

R 0 — рентабельность собственного капитала в предыдущем (базовом) периоде;

2) прирост рентабельности за счет оборачиваемости:

где Δk - прирост оборачиваемости в абсолютном исчислении;

k 0 - оборачиваемость в предыдущем (базовом) периоде;

3) Прирост рентабельности за счет чистой маржи:

где ΔM - прирост маржи в абсолютном выражении;

М 0 - маржа в предыдущем (базовом) периоде.

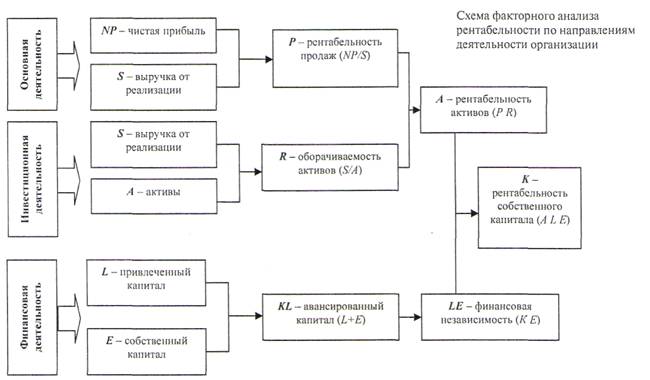

На рисунке представлена схема факторного анализа рентабельности, в которой органично увязаны показатели, характеризующие каждое направление деятельности организации.

Методика Du Pont позволяет дать комплексную оценку основным факторам, влияющим на эффективность деятельности организации, оцениваемой через рентабельность собственного капитала, а именно таким факторам, как мультипликатор собственного капитала, деловая активность и маржа прибыли. Стратегия повышения рентабельности за счет трех перечисленных факторов тесно связана со спецификой деятельности организации. Поэтому в процессе анализа эффективности управления организацией необходимо оценивать адекватность применяемой руководством стратегии внешним и внутренним факторам функционирования организации.

За счет маржи может повышать рентабельность организация, которая выпускает высококачественную продукцию для сегмента, характеризующегося достаточно высокими доходами и низкой ценовой эластичностью спроса по цене. При этом очевидно, что удельный вес постоянных расходов должен быть достаточно низким, поскольку высокая маржа обычно сопровождается низким объемом производства и реализации. Кроме того, поскольку высокая маржа — это всегда стимул конкурентам войти на рынок, стратегия повышения рентабельности собственного капитала за счет маржи применима при достаточной защищенности рынка от потенциальных производителей.

Если направлением повышения рентабельности собственного капитала является оборачиваемость активов, то обслуживаемый сегмент рынка должен характеризоваться высокой эластичностью спроса по цене и невысокими доходами потенциальных покупателей, т.е. в этом случае речь идет о массовом рынке. Следовательно, производственные мощности должны быть достаточны для удовлетворения спроса.

Повысить рентабельность собственного капитала за счет мультипликатора, т.е. за счет наращивания обязательств, можно только в том случае, если, во-первых, рентабельность активов организации превышает стоимость привлекаемых обязательств и, во-вторых, в структуре ее активов внеоборотные занимают небольшой удельный вес, что позволяет организации в структуре источников финансирования иметь значительный удельный вес непостоянных источников.

Для факторного анализа маржи (рентабельности продаж) можно использовать следующую модель:

где k пр - коэффициент производственных затрат (отношение себестоимости проданных товаров к выручке);

k у - коэффициент управленческих затрат (отношение управленческих расходов к выручке);

k к - коэффициент коммерческих затрат (отношение коммерческих расходов к выручке).

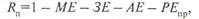

В процессе интерпретации полученных значений и анализа их динамики необходимо учитывать, что увеличение коэффициента производственных затрат свидетельствует о снижении эффективности в сфере производства вследствие повышения ресурсоемкоемкость продукции, а какие именно ресурсы используются менее эффективно, показывает анализ зависимости маржи от показателей ресурсоемкости:

где ME - материалоемкость (отношение затрат на сырье и материалы к выручке);

ЗЕ - зарплатоемкость (отношение затрат на оплату труда с отчислениями к выручке);

АЕ - амортизациоемкость (отношение суммы амортизационных отчислений к выручке);

РЕ пр — ресурсоемкость по прочим затратам (отношение величины прочих затрат к выручке).

Увеличение коэффициента управленческих затрат свидетельствует об относительном удорожании функции управления организаций, предельным считается значение 0,1—0,15. При этом существует следующая закономерность: доля управленческих затрат в выручке на стадии роста и развития снижается, на стадии зрелости стабилизируется, а на заключительной фазе спада возрастает. Увеличение коэффициента коммерческих затрат свидетельствует об относительном повышении маркетинговых расходов, что может быть оправдано в том случае, если оно сопровождается заметным ростом выручки от продажи, выходом на новые рынки сбыта, продвижением новых товаров на рынке.

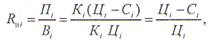

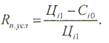

Для более детального анализа проводится оценка влияния факторов на уровень рентабельности продаж по отдельным видам продукции по факторной модели:

где П i - прибыль от продажи i-го товара;

В i - выручка от продажи i-го товара;

Ц i - цена реализации i-го товара;

С i - себестоимость проданного i-го товара.

Алгоритм расчета количественного влияния факторов на изменение рентабельности продаж по отдельным видам товаров:

1. Определяется рентабельность продаж за базисный (0) и отчетный (1) годы.

2. Рассчитывается условный показатель рентабельности продаж.

3. Определяется общее изменение уровня рентабельности продаж

4.Определяется изменение рентабельности продаж за счет изменения:

- цены единицы продукции:

- себестоимости единицы продукции:

По результатам расчетов можно выявить степень и направления влияния факторов на рентабельность продаж, а также установить резервы ее повышения.

Закономерности роста показателей рентабельности:

- рост рентабельности продаж при условии роста объема реализации свидетельствует о росте конкурентоспособности продукции, причем за счет таких факторов, как качество, сервис в обслуживании покупателей, а не ценового фактора;

рост рентабельности активов является индикатором повышения эффективности их использования, кроме того, рентабельность активов отражает степень кредитоспособности организации: организация кредитоспособна, если рентабельность ее активов превышает процент по привлекаемым финансовым ресурсам;

- рост рентабельности собственного капитала отражает повышение инвестиционной привлекательности организации: рентабельность собственного капитала должна превышать отдачу от альтернативных вложений с сопоставимым уровнем риска. Необходимо отметить, что рентабельность капитала — это тот показатель, который имеет тенденцию к выравниванию в масштабах всей-экономики, т.е. низкое значение этого показателя в течение длительного времени может рассматриваться как косвенный признак искажения отчетности;

- рост рентабельности инвестированного капитала отражает увеличение способности бизнеса создавать стоимость, т.е. повышать благосостояние собственников; рентабельность инвестированного капитала должна превышать средневзвешенную цену капитала предприятия, рассчитанную с учетом рыночных цен на источники финансовых ресурсов. Рентабельность капитала лежит в основе темпов устойчивого роста организации, ее способности развиваться за счет внутреннего финансирования.

При оценке влияния налоговых факторов на показатель рентабельности капитала особое внимание следует уделить налогу на прибыль. Рентабельность капитала может быть рассчитана как по прибыли до налогообложения, так и по чистой прибыли. Сопоставление темпов роста этих двух показателей позволит дать предварительную общую оценку влияния налогового фактора.

Пример 1.

Величина плановой и фактической прибыли до налогообложения одинакова и составляет по данным бухгалтерского учета 3 500тыс. руб. Налоговая база по прибыли: по плану — 3 850тыс. руб., фактически -4 200тыс. руб. Ставка налога на прибыль — 20 %. Среднегодовое значение величины капитала было неизменным и составляло 24 6ОО тыс. руб. Оценим влияние налога на прибыль на уровень рентабельности капитала.

1. Налог на прибыль составит:

- по плану: 3 850 * 0,24 = 924 тыс. руб.;

- фактически: 4 200 * 0,24 = 1 008 тыс. руб.

2. Чистая прибыль будет равна:

- по плану: 3 500 — 924 = 2 576 тыс. руб.;

- фактически: 3 500 — 1 008 = 2 492 тыс. руб.

3. Отклонение фактической прибыли от ее планового значения составляет: ΔП = 2 492 - 2 576 = - 84 тыс. руб.

4. Рентабельность капитала составит:

- по плану: 2 576 / 24 600 • 100%= 10,47%;

- фактически: 2 492 / (24 600 - 84) 100% = = 10,16%.

Анализ полученных результатов показал, что рост фактической прибыли, принимаемой в качестве налоговой базы, по сравнению с ее плановым значением на 9,09 % (4 200 / 3 850 • 100 %) привел к снижению рентабельности капитала на 0,31 %.

Пример 2.

Оценим влияние снижения налоговых издержек, входящих в состав себестоимости проданных товаров, а также коммерческих и управленческих расходов, связанных с их реализацией, для организации-налогоплательщика на рентабельность продаж.

Налоговые издержки организации составляли 7 537тыс. руб. и снизились за анализируемый период на 563 тыс. руб.

Выручка (нетто) от продажи товаров за анализируемый период у этой организации составляет 55 351 тыс. руб. Себестоимость проданных товаров без названных налогов составляет 23 486тыс. руб., величина коммерческих и управленческих расходов (без налогов) — 3 935тыс. руб.

Решение.

1. Определим планируемые налоговые издержки: 7 537 - 563 = 6 974 тыс. руб.

2. Общие затраты планируемого периода: 23 486 + 3 935 = 27 421 тыс. руб.

3. Планируемая прибыль: 55 351 - 27 421 - 6 974 = 20 956 тыс. руб.

4. Планируемая рентабельность продаж: 20 956 / 55 351 * 100% = 37,86%.

5. Рентабельность продаж за отчетный период: (55 351-23 486 - 3 935 - 7 537) / 55 351 • 100% = 20 393/55 351 • 100% = 36,84%.

6. Планируемый прирост рентабельности: 37,86 -36,84= 1,02%.

Вывод. В результате снижения налоговых издержек на 563 тыс. руб. рентабельность продаж увеличится на 1,02%.

Для повышения показателей рентабельности можно предложить сокращение необязательных затрат (лишние офисные площади, избыточные компенсационные пакеты, представительские расходы, снижение расходов по закупке мебели, офисной техники, расходных материалов и т. п.), разработку грамотной ценовой политики, дифференциацию ассортимента. Не менее важным является оптимизация бизнес-процессов (выделить и оптимизировать ключевые в условиях кризиса внутренние бизнес-процессы компании; подобрать на рынке труда лучших специалистов, оптимизировать кадровый состав; ужесточить процессы контроля за расходованием средств, пресечь злоупотребления).

К ключевым бизнес-процессам, по мнению автора, следует отнести: сценарное планирование; маркетинг и продажи; обслуживание клиентов; закупки; управление персоналом; повышение прозрачности и ликвидности бизнеса.

В посткризисных условиях организациям необходима стратегия атаки, которую нельзя заменить долгосрочным планированием и мероприятиями по экономии затрат, так как они не приведут к успеху. Нужны борьба за победу на новых рынках, особый режим финансирования, специальный маркетинговый план и усиленные меры по активизации продаж.

Список литературы

1. Бондарчук Н.В. Финансово-экономический анализ для целей налогового консультирования / Н. В. Бондарчук, М. Е. Грачева, А.Ф. Ионова, 3. М. Карпасова, Н. Н. Селезнева. М.: Информбюро, 2009.

2. Донцова Л. В., Никифорова Н.А. Анализ финансовой отчетности: Учебник / Л. В. Донцова, Н. А. Никифорова. М.: ДИС, 2006.

3. Мельник М. В., Когденко В. Г. Экономический анализ в аудите. М.: Юнити-Дана, 2007.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ