Анализ финансовых потоков предприятий черной металлургии

Л. А. КУЛИКОВ

адъюнкт кафедры налогового контроля и проверок финансово-хозяйственной деятельности

Академия экономической безопасности Министерства внутренних дел Российской Федерации

ЭКОНОМИЧЕСКИЙ АНАЛИЗ: теория и практика

17 (182)-2010

Автор на примере предприятий черной металлургии анализирует движение финансовых потоков, а также источники денежных средств. Рассмотрены направления движения денежных потоков на основных стадиях производственного процесса и способы распределения прибыли внутри группы.

Металлургическая промышленность является одной из базовых отраслей российской экономики, обеспечивающей конструкционными материалами более чем на 95 % другие отрасли, и второй по величине бюджетообразующей отраслью, приносящей значительные налоговые поступления. Доля металлургии в налоговых платежах бюджетов всех уровней — 12,1 %, в промышленном производстве — 16,4%.

Самой распространенной формой предпринимательских объединений в современной российской экономике являются холдинги. Черная металлургия — не исключение. Предпосылки формирования мощных металлургических холдингов сложились исторически. Образование холдинговых структур в черной металлургии позволяет существенно увеличить свои активы, наращивать инвестиционный капитал, оптимизировать налогообложение с помощью дочерних предприятий, используя внутрифирменные инструменты. В деятельности холдингов концентрируются огромные финансовые, производственные и человеческие ресурсы, присутствует большой оборот денежных средств.

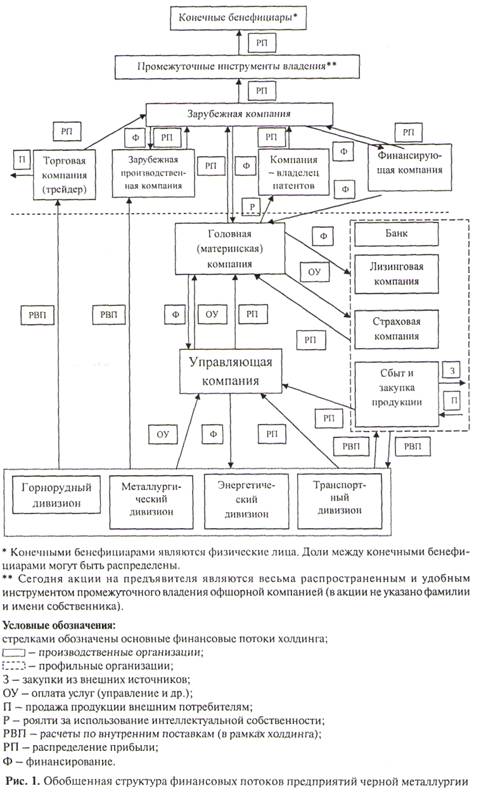

Для анализа необходимо правильно представить естественную схему движения финансовых потоков (рис. 1), а также определить, что представляют собой денежные потоки в рамках предприятий черной металлургии, источники их образования и порядок формирования.

В научной и учебной литературе немало внимания уделяется вопросам денежных потоков. Однако общепризнанного определения этой категории до сих пор не выработано. Например, наряду с соответствующими экономической сущности денежных потоков словосочетаниями «денежный поток» или «движение денежных средств» используется более широкое понятие «финансовый поток».

Под финансовыми потоками организации следует понимать не только ее денежные потоки, но и потоки прочих активов коммерческой организации в стоимостном выражении, потоки источников средств (пассивов) коммерческой организации, а также финансовые результаты деятельности коммерческой организации и определяющие их факторы (доходы, расходы, налоговые платежи). Иными словами, понятие «финансовые потоки» является более общим, чем понятие «денежные потоки».

Денежный поток предприятия представляет собой совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью.

Так, в «Финансово-кредитном энциклопедическом словаре» представлена трактовка денежного потока наличных («cash flow») как распределение по времени поступлений и выплат экономического агента.

Более широкое представление дает трактовка денежных потоков как целенаправленного движения денежных средств в текущей, инвестиционной и финансовой деятельности хозяйствующего субъекта. В качестве резюмирующего положения можно принять следующую теоретическую позицию, представляющую финансовый поток как перераспределенную часть денежных потоков, аккумулированных в различных фондах.

Для определения порядка формирования денежных потоков необходимо рассмотреть основные подходы к их классификации.

Во-первых, денежные потоки классифицируются на входящие и исходящие. Входящие потоки формируют денежные ресурсы предприятия и обеспечивают либо возмещение израсходованных средств, либо формирование дохода(потоки прибыли, амортизации). Исходящие потоки — это использование денежных ресурсов за анализируемый период на товарном или фондовом рынке.

Во-вторых, денежные потоки можно классифицировать по видам деятельности организации:

- денежные потоки, связанные с текущей (основной) деятельностью предприятия;

- денежные потоки, связанные с инвестиционной деятельностью;

- денежные потоки, связанные с финансовой деятельностью;

- денежные потоки, связанные с прочей деятельностью.

Первую группу денежных потоков образуют средства, связанные с текущими операциями хозяйствующих субъектов. Этот вид денежных потоков имеет наибольший удельный вес для организации по объемам поступлений и расходованию денежных средств.

Притоки по основной деятельности составляют:

- денежная выручка от реализации товаров и услуг за наличные деньги в текущем периоде;

- доходы от аренды;

- авансы покупателей; поступления от дебиторов; поступления от перепродажи бартера.

Оттоки по основной деятельности составляют:

- платежи по счетам поставщикам и подрядчикам;

- выплата заработной платы, премий; отчисления в бюджет и внебюджетные фонды;

- оплата страховки, коммунальных услуг, аренды;

- выплаты субконтракторам; уплата процентов за кредит;

- налоги, пошлины, сборы, акцизы;

- отчисления на социальную сферу;

- штрафные санкции и налоги.

Денежный поток по инвестиционной деятельности обслуживает инвестиционную деятельность предприятия.

Здесь к притокам относятся:

- продажа основных средств, нематериальных активов и иной собственности;

- продажа ценных бумаг с длительным сроком погашения;

- проценты из всех источников;

- возврат займов, предоставленных ранее другим предприятиям или лицам.

В оттоки входят:

- приобретение основных средств, нематериальных активов и иной собственности;

- покупка ценных бумаг с длительным сроком погашения;

- предоставление долгосрочных денежных займов другим предприятиям или лицам.

Денежный поток по финансовой деятельности состоит из поступлений и выплат, связанных с осуществлением внешнего финансирования хозяйственной деятельности предприятия.

Здесь притоки составляют:

- долгосрочные и краткосрочные кредиты и займы;

- выпуск и продажа за наличные деньги акций, облигаций;

- бюджетное или иное целевое финансирование.

В оттоки входят:

- погашение векселей, облигаций, закладных и т.п.;

- выкуп акций предприятия у акционеров;

- выплата дивидендов акционерам.

Денежные потоки по прочей финансовой деятельности связаны с обеспечением получения и использования целевого финансирования на цели неинвестиционного характера; использования резервов предстоящих расходов и платежей; расчетов по операциям, связанным с договорами доверительного управления имуществом и т.д.

В-третьих, денежные потоки классифицируются по методу расчета — прямой и косвенный.

Прямой метод основан на анализе движения денежных средств по счетам предприятия. Он позволяет показать основные источники притока и направления оттока денежных средств; дает возможность делать оперативные выводы относительно достаточности средств для платежей по текущим обязательствам; устанавливает взаимосвязь между реализацией и денежной выручкой за отчетный период.

Косвенный метод основан на анализе статей баланса и отчета о финансовых результатах. Он позволяет показать взаимосвязь между разными видами деятельности предприятия, устанавливает взаимосвязь между чистой прибылью и изменениями в активах предприятия за отчетный период. В долгосрочной перспективе косвенный метод позволяет выявить наиболее проблемные «места скопления» замороженных денежных средств и, исходя из этого, разработать пути выхода из сложившейся ситуации.

В-четвертых, по объему обслуживаемых операций денежные потоки также могут быть различными. Денежный поток может обслуживать одну хозяйственную операцию либо структурное подразделение предприятия. Денежные потоки всех вместе взятых структурных подразделений предприятия образуют совокупный (комплексный) денежный поток по предприятию в целом.

В-пятых, по экономическому содержанию и назначению можно выделить следующие денежные потоки: связанные с извлечением прибыли — потоки, обслуживающие хозяйственную деятельность предприятия; не связанные с извлечением прибыли — потоки, направляемые на потребление (социальные расходы, благотворительные платежи); потоки принудительного характера — платежи фискальной системе.

В-шестых, осуществляться финансовые потоки могут в безналичной и наличной денежной форме. Особенностью безналичного денежного потока является его формирование на предприятии только в виде корреспонденции бухгалтерских счетов. Наличный денежный поток характеризуется получением или выплатой предприятием денежных купюр и монет.

В-седьмых, в зависимости от сферы обращения финансовый поток предприятия может быть внешним или внутренним. Внешний финансовый поток характеризуется поступлением денежных средств от юридических и физических лиц, а также выплатой денежных средств юридическим и физическим лицам. Он способствует увеличению или уменьшению остатка денежных средств предприятия. Внутренний финансовый поток характеризуется сменой места нахождения и формы денежных средств, которыми располагает предприятие. Он не влияет на их остаток, так как составляет внутренний оборот.

В-восьмых, денежные потоки классифицируются в зависимости от срока вложения в хозяйственные объекты. Так, денежные средства, вложенные на срок до одного года, составляют краткосрочный финансовый поток. Если срок превышает один год, то финансовый поток характеризуется как долгосрочный.

В-девятых, в зависимости от объемов поступления и расходования денежных средств финансовый поток предприятия может быть избыточным, дефицитным или оптимальным. Избыточный финансовый поток характеризуется превышением поступления денежных средств над текущими потребностями предприятия. Его свидетельством является высокая положительная величина чистого остатка денежных средств, не используемого предприятием в процессе осуществления финансово-хозяйственной деятельности. Когда поступающих денежных средств недостаточно для удовлетворения текущих потребностей предприятия, формируется дефицитный финансовый поток. Даже при положительном значении суммы чистого остатка денежных средств он может характеризоваться как дефицитный, если эта сумма не обеспечивает плановой потребности в денежных средствах по всем предусмотренным направлениям финансово-хозяйственной деятельности предприятия. Отрицательное же значение суммы чистого остатка денежных средств автоматически делает этот поток дефицитным. Оптимальный финансовый поток характеризуется сбалансированностью поступления и использования денежных средств, способствующей формированию их оптимального остатка, позволяющего предприятию своевременно выполнять свои обязательства, которые требуют расчетов только в денежной форме, и при этом поддерживать максимально возможную рентабельность.

В-десятых, движение денежных средств предприятия характеризуется как финансовый поток в национальной валюте, если единицей счета выступает денежная единица той страны, на территории которой расположено предприятие. Финансовый поток в иностранной валюте формируется на предприятии, если единицей счета выступает денежная единица другой страны.

В-одиниадцатых, финансовый поток можно разделить на планируемый и непланируемый. Планируемый финансовый поток характеризуется возможностью прогнозирования, в какой сумме и когда поступят денежные средства на предприятие или будут им использованы. Движение денежных средств, которое возникает на предприятии внепланово, характеризуется как непланируемый финансовый поток.

В-двенадцатых, в зависимости от непрерывности формирования на предприятии может существовать регулярный финансовый поток и дискретный финансовый поток. Регулярный поток характеризуется поступлением и использованием денежных средств, которые в рассматриваемом периоде времени осуществляются постоянно по отдельным интервалам. Дискретный поток характеризуется движением денежных средств, связанным с осуществлением единичных финансово-хозяйственных операций предприятия в рассматриваемом периоде времени. Поступление или использование денежных средств, осуществляемое через равные промежутки времени, характеризуется как регулярный финансовый поток с равномерными временными интервалами. Если интервалы поступления и расходования денежных средств изменяются и не равны друг другу, то финансовый поток характеризуется как регулярный с неравномерными временными интервалами.

В-тринадцатых, в зависимости от оценки во времени следует различать текущий финансовый поток и будущий финансовый поток. Текущий поток характеризуется как движение денежных средств, приведенное по стоимости к текущему моменту времени. Будущий поток характеризуется как движение денежных средств, приведенное по стоимости к конкретному предстоящему моменту времени.

Все блоки рассмотренной классификации денежных потоков предприятия взаимосвязаны и взаимообусловлены. Например, элементы блока классификации по видам деятельности состоят из входящих и исходящих потоков (классификация по направлению движения), они обслуживают одну операцию или структурное подразделение или предприятие в целом (классификация по объему обслуживаемых операций).

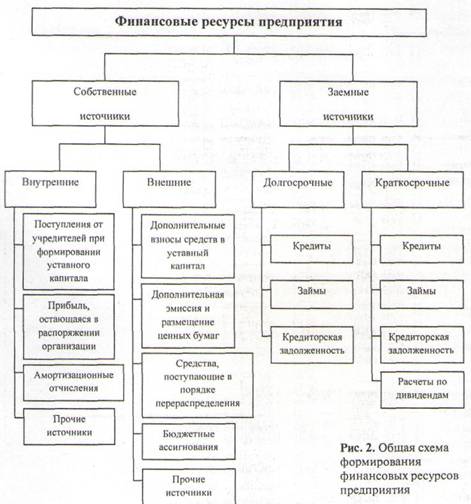

Источники денежных средств аккумулируются предприятием для формирования необходимых ему активов в целях осуществления всех видов деятельности как за счет собственных доходов, накоплений и капитала, так и за счет различного рода поступлений. Общая схема источников образования денежных потоков предприятия представлена на рис. 2.

Существующие подходы позволяют сформировать основные факторы денежных потоков, подразделив их на внутренние и внешние (рис. 3).

Так, под воздействием внутренних и внешних факторов формируются денежные потоки на предприятиях черной металлургии.

Специфика их движения обусловлена особенностью организации хозяйственной деятельности на предприятиях черной металлургии, которая заключается в вертикальной интеграции структур по производству, передаче и сбыту продукции. Под вертикально интегрированными компаниями черной металлургии принято понимать объединение групп организаций (например по состоянию на 01.07.2009 группа ОАО «Магнитогорский металлургический комбинат» включает в себя 104 общества), осуществляющих весь производственный цикл: от добычи сырья до его переработки и последующей реализации. Данное определение во многом условно, поскольку в российском законодательстве отсутствуют нормативные правовые акты, регламентирующие деятельность указанных компаний.

Схемы движения денежных потоков в холдинге определяются спецификой внутрикорпоративных финансовых взаимоотношений между центральной и дочерними компаниями:

- финансово-кредитные взаимоотношения головной и дочерних компаний, в том числе способы взаимодействия по минимизации налоговых платежей, а также взаимодействия в инвестиционной сфере;

- взаимоотношения по производству и реализации готовой продукции.

Денежные потоки холдинга следует рассматривать как совокупность всех потоков:

- внутри материнской компании;

- по отдельной дочерней компании; между дочерними компаниями;

- между дочерними и головной компаниями; между холдингом как единым хозяйствующим субъектом и окружающей средой (государство, контрагенты, финансовая инфраструктура).

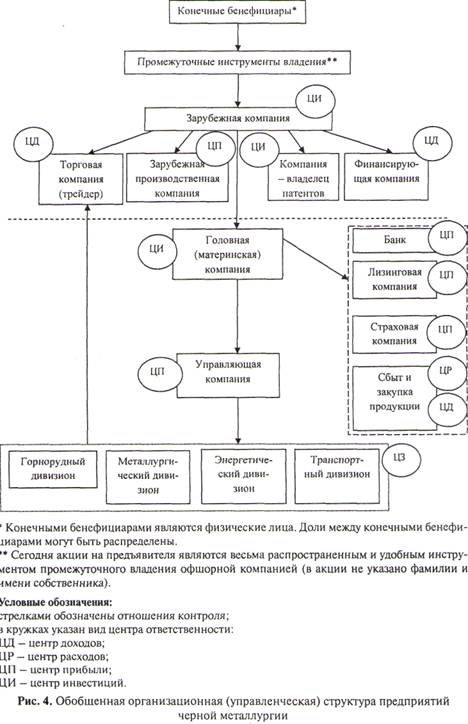

Денежные потоки циркулируют между центрами финансового управления холдинга — центрами прибыли, центрами финансовой ответственности и центрами затрат (рис. 4).

В центрах прибыли формируется большая часть доходов холдинга. Они обычно совпадают с крупнейшими дочерними фирмами. Центры прибыли действуют как самостоятельные субъекты налогообложения, имеют собственные рейтинги платежеспособности и ценных бумаг и часто являются головными предприятиями отраслевой группы холдинга. В некоторых холдингах создаются и вспомогательные центры прибыли. Они используются в схемах налогового планирования и для решения других задач управления его финансовыми и материальными потоками.

Наряду с центрами прибыли для управления финансовыми потоками и оценки результатов хозяйственной деятельности в структуре холдинга создаются центры финансовой ответственности. Они вправе распоряжаться частью полученной ими прибыли, но ее размер зависит от методов калькуляции и нормативов, установленных головной компанией холдинга.

Центрами финансовой ответственности обычно выступают филиалы и обособленные подразделения, а также функциональные службы, чье финансирование напрямую определяется результатами их деятельности. Центром финансовой ответственности может быть и дочерняя компания с ограниченным финансовым режимом. Однако в большинстве случаев они действуют в пределах одного юридического лица.

Центры затрат контролируют затраты в отдельных подразделениях компании. Характерная особенность этого центра - наличие собственного расходного бюджета. Он определяется на вышестоящем управленческом уровне по согласованию с руководством самого центра затрат. Центрами затрат могут быть цеха, отделы, рабочие группы.

Денежные потоки, циркулирующие между центрами финансового управления, для дочерних фирм являются внешними, а для всего холдинга — внутренними (внутрифирменными.

Важным механизмом перераспределения финансовых ресурсов в рамках холдинга является трансфертное ценообразование. Под трансфертным ценообразованием понимают реализацию товаров или услуг в рамках группы связанных между собой лиц по ценам, отличным от рыночных. Так, производственная или добывающая компания холдинга может реализовывать продукцию сбытовой компании того же холдинга по внутренним (низким) ценам; сбытовая компания затем занимается реализацией товара конечным потребителям по рыночным (более высоким) ценам. В результате финансовые ресурсы концентрируются в едином центре прибыли (сбытовой компании) и затем могут перераспределяться в соответствии с потребностями холдинга в целом. Трансфертное ценообразование может использоваться для минимизации налогообложения. Если центр прибыли пользуется теми или иными налоговыми льготами, общая налоговая нагрузка на холдинг в целом снижается.

Рассмотрим направления движения денежных потоков на основных стадиях производственного процесса металлургических холдингов.

Добывающую деятельность в вертикально интегрированных холдингах осуществляют дочерние предприятия, акции которых принадлежат, как правило, материнским компаниям. Именно добывающие дочерние предприятия являются собственниками лицензий на разработку месторождений, а значит, плательщиками роялти. Предприятия, осуществляющие добычу, имеют статус центров затрат, поскольку именно в рамках этих предприятий имеется возможность организовать нормирование, планирование и учет издержек производства с целью наблюдения, контроля и управления затратами производственных ресурсов, а также оценки их использования.

Для определения специфики этой стадии производства вертикально интегрированной компании целесообразно рассмотреть структуру входящих и исходящих финансовых потоков.

Входящий денежный поток по текущей деятельности определяется:

- как поток выручки от реализации сырья перерабатывающим предприятиям холдинга. В данном случае реализация происходит по установленным внутрикорпоративным ценам, обеспечивающим добывающим предприятиям покрытие производственных затрат, т. е. позволяющих осуществлять деятельность не ниже точки безубыточности. Таким образом, размер входящего финансового потока добывающих предприятий определяется принятой в холдинге системой перераспределения прибыли между предприятиями посредством использования механизма внутрикорпоративных цен;

- как поток выручки от реализации сырья внешним по отношению к предприятиям холдинга покупателям.

Как показывает практика, такая ситуация характерна для металлургических холдингов. Часть экспортного потока дочерних добывающих компаний минует счета материнской компании и образует собственную прибыль, которая остается в распоряжении добывающих компаний и направляется на финансирование собственных социальных программ и инвестиционных проектов. Остальной поток за вычетом «самостоятельного» экспорта предприятий переходит в собственность материнской компании.

«Структура исходящих денежных потоков определяется спецификой рассматриваемой стадии производства, а именно высокой долей расходов на оплату труда (и, соответственно, отчислений во внебюджетные фонды), что связано с большой материальноемкостью и трудоемкостью производственного процесса в секторе добычи. Значительную величину составляют расходы по аренде оборудования и производственных помещений, а также налоговые платежи, основную долю которых составляют налог на добычу полезных ископаемых и налог на добавленную стоимость.

Металлопереработка сырья. Координацией всех операций, связанных с переработкой сырья, занимаются также специально созданные дочерние структуры. Поскольку переработанное сырье реализуется исключительно на внутрикорпоративном рынке, соответственно входящий финансовый поток от текущей деятельности перерабатывающих, как и добывающих, предприятий жестко регулируется и контролируется материнской компанией через использование механизма внутрикорпоративных цен.

Реализуя экономический механизм управления стоимостью продукции, холдинг в состоянии сформировать собственный внутренний рынок, базирующийся на регулируемых затратах, внутрикорпоративных ценах, различных фиксированных платежах и т. д. Такой механизм в условиях отсутствия режима благоприятствования со стороны государства на федеральном и региональном уровнях создает для холдинговой группы ряд преимуществ.

Формируемый таким образом уровень внутрикорпоративных цен должен учитывать в большей степени характеристики конкретного предприятия, чем совокупную прибыль холдинга, и соответствовать рентабельности инвестированного капитала.

Таким образом, формирование денежных потоков по основной деятельности внутри холдинга определяется созданными внутри группы рамочными экономическими условиями и своего рода внутренним рынком продукции и услуг. Для дочерних добывающих и перерабатывающих компаний подобная структура финансового управления означает возникновение некоторого организационного компромисса между плановыми и рыночными условиями осуществления хозяйственной деятельности.

Сбыт готовой продукции, а также полуфабрикатов осуществляется компаниями, созданными непосредственно для реализации продукции на внутреннем и мировом рынках. Анализ финансово-хозяйственной деятельности сбытовых подразделений показывает, что именно на этой стадии формируется основная часть валового дохода от реализации продукции. Поскольку затраты в этом секторе производства не превышают 10—15 % совокупных затрат, то будет логичным утверждать, что именно в сбытовых дочерних компаниях формируется прибыль объединения и концентрируются входящие финансовые потоки по текущей деятельности всего холдинга.

Входящий финансовый поток в сбытовых структурах является ключевым показателем, поскольку его величина является индикатором эффективности финансово-хозяйственной деятельности всего холдинга. Особенностью финансового потока в данных компаниях является его мультивалютный характер, что связано с экспортно-ориентированной направленностью сбытовой политики холдинга.

Величина входящего финансового потока определяется влиянием следующих факторов:

- объемом реализуемой продукции в натуральном выражении;

- характером взаиморасчетов с покупателями;

- ценами на продукцию на мировых товарных биржах;

- валютным курсом национальной денежной единицы.

Таким образом, владея информацией об источниках формирования денежных потоков на предприятиях металлургического комплекса и их структуре, можно проследить систему перераспределения денежных средств внутри вертикально интегрированной компании, а также определить подразделения, аккумулирующие финансовые ресурсы и осуществляющие сокрытие денежных средств от налогообложения.

Рассмотрим способы распределения прибыли в организациях черной металлургии (рис. 5).

Важным аспектом при анализе финансовых потоков по основной деятельности в вертикально интегрированной компании является выбор механизма внутрикорпоративных расчетов за реализуемую продукцию. Исследования российской практики функционирования холдингов позволяют выделить два способа проведения расчетов внутри группы, определяющие синхронность движения материальных и финансовых потоков каждой дочерней компании холдинга:

1) специализированные по видам деятельности дочерние предприятия реализуют добытое ими сырье или переработанный продукт, последовательно становясь собственником сырья или готовой продукции. Это и обусловливает цепной механизм взаиморасчетов или «технологическую цепочку». В конце «цепочки», когда она замыкается на потребителе продукции, происходит начало нового исходного финансового потока, т.е. сбытовые компании рассчитываются с предприятиями переработки, а те, в свою очередь, с добывающими предприятиями.

Основным фактором в определении момента времени поступления средств на счета производственных компаний становится принятый сбытовыми компаниями механизм расчетов с внешними покупателями. При этом любые задержки в поступлении средств на счета торговых компаний могут стать причиной цепочки неплатежей у производственных дочерних предприятий. Следовательно, увеличивается вероятность нарушения сроков по обязательным платежам в бюджет и внебюджетные фонды;

2) дочерние компании не осуществляют расчетов между собой, и вся произведенная ими продукция поступает в головную компанию. Таким образом, все предприятия холдинга находятся под одной «крышей». В этой схеме распорядителем финансовых ресурсов на каждой стадии технологического цикла выступает головная компания - управляющая компания холдинга. Дочерние предприятия в данном случае оказывают головной компании услуги по добыче и переработке сырья.

Реализация продукции на внешнем рынке осуществляется, как правило, через специально созданного для этого посредника, с которым заключается договор комиссии. Торговая компания за комиссионное вознаграждение (0,5—2 % от выручки) заключает от своего имени контракты с покупателями продукции на поставку продукции. Все средства за реализованную продукцию числятся на счетах сбытовых компаний (комиссионеров), и использование их происходит по поручениям головной компании (комитента). При данном варианте денежные потоки от реализации продукции холдинга концентрируются в материнской компании и на основе утвержденного бюджета движения денежных средств по каждой дочерней структуре и принятого в группе механизма централизованного распределения средств переводятся на счета дочерних компаний.

Большое значение с точки зрения движения денежных потоков имеет анализ структуры источников финансирования капитальных вложений, позволяющий определить особенности формирования и использования финансовых средств от инвестиционной и финансовой деятельности в рамках холдинговой структуры.

Сфера управления инвестициями для большей части крупных холдингов является централизованной. Центром инвестиций выступает холдинг в целом. Это необходимо для того, чтобы обеспечить эффективный механизм внутреннего перелива капитала и не допустить нерационального использования ресурсов в подразделениях. Централизованное инвестиционное планирование в крупной компании невозможно вследствие большого масштаба деятельности, полномочия в отношении локальных инвестиций могут делегироваться на места. Как правило, для дочерних предприятий, входящих в состав, устанавливаются верхние лимиты по капитальным вложениям.

Важно отметить, что основными источниками инвестиций для производственного холдинга в черной металлургии являются прибыль и амортизационные отчисления, за счет которых производится разработка новых месторождений, ремонт перерабатывающего оборудования, расширение торговой сети. При этом внутреннее перераспределение потоков прибыли позволяет им поддерживать самостоятельное функционирование с точки зрения источников капитальных вложений и осуществлять инвестиционные проекты внутри страны.

Одним из проблемных вопросов при функционировании холдингов, учитывая их специфику, в условиях действующих цен и реальных затрат по переделам технологической цепочки является распределение прибыли между участниками производственного процесса.

Мировой практике известно несколько основных механизмов финансового взаимодействия основного и дочернего хозяйственных обществ в системе холдинга. Согласно первому, все подконтрольные организации осуществляют свою деятельность на основе единого консолидированного бюджета, утверждаемого основным обществом; финансирование дочернего общества осуществляется на основе базовых нормативов. Бюджетный процесс при подобном варианте финансового механизма в холдинге основан на периодическом обсуждении финансовых заявок дочерних обществ, т. е. доходы всего холдинга консолидируются в едином учетном центре и по решению руководства основного общества распределяются между участниками холдинга. Этот вариант финансового планирования предполагает высокий уровень финансово-бухгалтерских технологий и менеджмента участников холдинга.

Второй способ организации финансового взаимодействия между основным и дочерними обществами основывается на принципе оперативной самостоятельности дочерних обществ в пределах, установленных основным обществом. В этом случае подконтрольные организации имеют собственный бюджет, в значительной степени зависящий от результатов их работы. Уровень самостоятельности дочерних обществ определяется долей доходов, которой она может распоряжаться без согласования с основным обществом. Этот способ движения финансовых потоков можно квалифицировать как децентрализованный, основанный на предоставлении дочернему обществу определенного объема автономии.

Проанализировав возможности различных способов построения финансовых механизмов в холдинге, можно заключить, что для российских условий более актуален комбинированный подход, который предполагает организацию формально независимых дочерних юридических лиц при условии надежного контроля за их оперативно-хозяйственной и финансовой деятельностью.

Список литературы

1. Бланк И. А. Управление денежными потоками. М.: Ника-центр, 2007.

2. Бочаров В.В., Леонтьев В. Е. Корпоративные финансы. СПб: Питер, 2004.

3. Буряк А.С. Вертикально интегрированные компании: проблемы построения товарного баланса// Налоговая политика и практика, 2007. № 5.

4. Горбунов А. Дочерние компании, филиалы, холдинги. М.: Глобус, 2005.

5. Крылов С. И. Концепция стратегического финансового анализа деятельности коммерческой организации // Экономический анализ: теория и практика, 2007. № 19.

6. Кузовлева Н. Ф., Иванов А. А. Финансы организаций (предприятий): учеб. пособие. М.: Академия экономической безопасности МВД России, 2005.

7. Никулина Н. Н., Березина С. В. Анализ денежных потоков в организации // Экономический анализ: теория и практика, 2007. № 6.

8. Официальный сайт ОАО «Магнитогорский металлургический комбинат» / URL: http//www.mmk.ru

9. Румянцева Е. Е. Новая экономическая энциклопедия. 3-е изд. М.: ИНФРА-М, 2008.

10. Финансово-кредитный энциклопедический словарь / под общ. ред. А. Г. Грязновой. М.: Финансы и статистика, 2002.

11. Финансы и кредит / под ред. проф. М. В. Романовского, проф. Т. Н. Белоглазовой. М.: Юрайт-Издат, 2003.

12. Хахонова Н. Н. Учет, аудит и анализ денежных потоков предприятий и организаций. М.: ИК1Д «МарТ», 2003.

13. Шишкина И. С. Холдинги: правовое регулирование экономической зависимости. Управление в группах компаний. М.: Волтерс Клувер, 2008.

14. Штанский В. А. Конкурентоспособность металлургического комплекса России в долгосрочной перспективе // Металлург, 2008. № 11.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ