Риски банковского сектора

В.А. Фатуев,

д-р техн. наук, проф.,

Россия, Тула, Тульский государственный университет,

М.А. Бакаева

ст. аудитор УВА,

Россия, Тула, ОАО Сбербанк

Известия Тульского государственного университета.

Экономические и юридические науки

№3-1 2016

Рассматриваются основные банковские риски в текущей экономической ситуации. Рассматриваются факторы, влияющие на устойчивость кредитного потенциала.

Ухудшение внешнеэкономической ситуации, действие двусторонних торговых и финансовых санкций в течение всего 2015 года оказывали отрицательное влияние на ситуацию в российской экономике. Вместе с тем, значительно снизился спрос на иностранные активы со стороны российских компаний и банков, население перестало накапливать наличную иностранную валюту. В результате по сравнению с 2014 годом сократился отток частного капитала из России, несмотря на чистое погашение внешней задолженности российским частным сектором.

Несмотря на спад российской экономики, в 2015 году банковский сектор в целом сохранял свою устойчивость. Активы кредитных организаций выросли на 6,9% (с исключением влияния валютного курса - снизились на 1,6%), до 83,0 трлн руб. (за 2014 год активы в номинальном выражении выросли на 35,2%).

По итогам 2015 года, большая часть в совокупных активах банковского сектора - 58,6% - приходилась на банки, контролируемые государством (на 01.01.2015 их доля составляла 58,4%). Доля крупных частных банков за год выросла с 28,5 до 29,8%. При этом снизился удельный вес банков с участием иностранного капитала - с 9,6 до 8,8%. На протяжении большей части 2015 года темпы прироста кредитования снижались. При этом в структуре совокупного кредитного портфеля банков произошли изменения в пользу корпоративного сектора.

«Доля кредитов физическим лицам в активах банковского сектора за год сократилась с 14,6 до 12,9%; в общем объеме кредитов - с 21,9 до 18,7%. Население по-прежнему предпочитает брать рублевые кредиты, удельный вес которых в общем объеме за отчетный период не изменился (97,3%). По удельному весу кредитов физическим лицам в активах на 01.01.2016 выделяются банки с участием иностранного капитала (20,0%), региональные малые и средние банки (13,8%), а также банки, контролируемые государством (13,6%)»[6].

В 2015 году чистая прибыль кредитных организаций составила 192 млрд руб. (в 2014 году - 589 млрд руб.). 64,4% которой внесли банки, контролируемые государством, а также банки, контролируемые иностранным капиталом (38,7%). Факторами снижения прибыли банковского сектора в 2015 году стали снижение чистого процентного дохода, чистые расходы по операциям с производными финансовыми инструментами, и увеличение объемов формируемых банками резервов на возможные потери, по причине роста кредитного и процентного рисков. Динамика ЧПД во многом определялась его снижением по операциям с физическими лицами (на 630 млрд руб., или почти на 65%). Процентные доходы по кредитам, предоставленным физическим лицам, сократились на 2,3%, в то же время процентные расходы выросли на 68,2%, отражая повышение ставок по вкладам населения с целью не допустить оттока вкладов3.

3 Источник Банк России

Снижение качества кредитного портфеля банков в 2015 году объясняется такими факторами, как падение цен на нефть, санкции, закрытие рынков капитала, - в этих условиях ухудшалось финансовое положение многих заемщиков, ухудшалось качество обслуживания ими задолженности по банковским кредитам. «За 2015 год удельный вес просроченной задолженности в общем объеме кредитов экономике (нефинансовым организациям и физическим лицам) повысился с 4,7 до 6,7%, как из-за снижения качества ссуд, так и по причине замедления роста кредитного портфеля. При увеличении объема кредитов на 7,6% просроченная задолженность по ним возросла на 53,3% и по состоянию на 01.01.2016 составила 2,9 трлн руб. Удельный вес просроченной задолженности в общем объеме кредитов экономике за 2015 год увеличился у всех групп банков. Уровень кредитного риска, принятого российскими банками, в значительной степени определялся качеством портфеля корпоративных кредитов, на долю которых на 01.01.2016 приходилось 75,7% общего объема кредитов экономике. За отчетный год просроченная задолженность по корпоративным кредитам увеличилась на 66,0% при росте объема предоставленных кредитов на 12,7%» [6].

По причине высокого риска кредитования малых предприятий, недостаточной прозрачности заемщиков данной категории, доля просроченной задолженности по кредитам субъектам малого и среднего предпринимательства достигла 13,8% на 01.01.2016 (в 2014 она составила 7,7%).

Соотношение средней величины наиболее ликвидных активов со средней величиной совокупных активов банковского сектора повысилось с до 8,0% в 2015 (на 0,3 п.п.). Более 30% наиболее ликвидных активов приходились на средства на депозитных и корреспондентских счетах кредитных организаций в Банке России.

За 2015 год собственные средства (капитал) кредитных организаций выросли на 13,6% и достигли 9 трлн руб. Отношение собственных средств кредитных организаций к ВВП по итогам 2015 года составило 11,1%, что на 1 п.п. превышает аналогичный показатель по итогам 2014 г. Структура источников капитала в 2015 году по сравнению с 2014 годом несколько изменилась. Доля полученных субординированных кредитов в источниках роста собственных средств увеличилась с 22 до 27%. В наибольшей степени сократилась доля прибыли и фондов на ее основе - с 40 до 37%. Вырос удельный вес уставного капитала в источниках базового и основного капитала с 28 до 31% и с 27 до 30% соответственно, а доля таких источников, как прибыль и эмиссионный доход, несколько снизилась.

Эффективность работы КБ определяется максимизацией прибыли при соблюдении достаточного уровня рисков. Максимизация прибыли необходима для покрытия издержек банка (в том числе убытков, связанных с невозвратом банковских активов) и создания источников роста собственного капитала банка.

Таким образом, для определения эффективности управления ресурсами КБ, используя балансовое уравнение (активы = заемный капитал + собственный капитал) можно оценить банковскую деятельность по качеству структуры активов, привлеченных и собственных средств.

Цель анализа при контроле параметров финансовых результатов - выявить резервы роста прибыльности банковской деятельности и сформировать на этой основе рекомендации по дальнейшей работе банка.

Оценка кредитного риска является одной из существенных задач образования портфеля кредитов юридическим и физическим лицам в коммерческом банке.

Для уменьшения кредитного риска банки создают резерв на возможные потери, которым покрывается как кредитный риск вследствие дефолтов заемщиков, так и (частично) вследствие ухудшения кредитного качества (снижения рейтинга) заемщиков [2].

Требования к резерву для каждого актива зависят только от риска этого актива и не зависят от состава портфеля, в который он входит. Требования к резерву на покрытие риска по всему портфелю банка определяются путем суммирования по составляющим его активам.

Методику (формулу) расчета капитала на покрытие риска дефолта задает Базельский комитет, а банки могут использовать свои оценки основных параметров, рассчитанные по своим внутренним статистическим данным.

Капитал и резервы банка в совокупности должны покрывать потери вследствие кредитного риска с вероятностью не ниже 99,9%.

Организацию процесса управления кредитными рисками в Банке можно представить таким образом [1] (рис. 1).

Практика ведущих российских банков демонстрирует подход к организации кредитного процесса, который позволяет снизить риски и улучшить качество кредитного портфеля. «В этот подход входит новая процедура принятия решений и порядок рассмотрения заявок, вводится система андеррайтинга, использование моделей, комплексно характеризующих финансово-хозяйственную деятельность заемщиков и перспективы развития бизнеса, рейтингование заемщиков» [7].

Для оценки кредитного риска заемщика - юридического лица берётся набор параметров (в т.ч. PD, LGD), значения которых позволяют определить уровень риска для банка4.

4 Методические рекомендации для банков, принявших решение осуществлять расчет кредитного риска на базе подхода на основе внутренних рейтингов, изложены в Письме Банка России от 29.12.2012 N 192-Т "О Методических рекомендациях по реализации подхода к расчету кредитного риска на основе внутренних рейтингов банков"

Для рассмотрения заявки заемщика кредитный инспектор использует различные модели (рис.2).

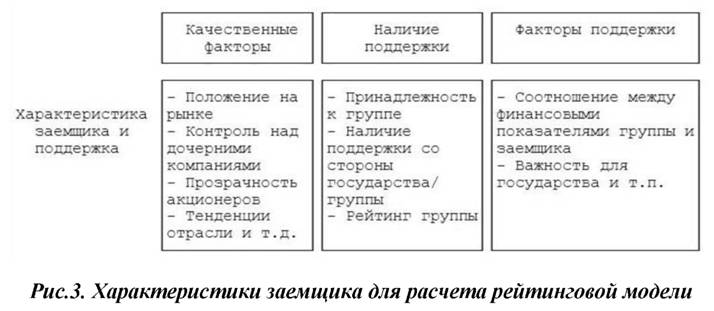

Рейтинговая модель (PD) позволяет рассчитать рейтинг заемщика или проекта на основании данных о заемщике (рис. 3).

Прибыль - результат того, насколько компания ориентирована на свои ключевые заинтересованные стороны.

Все большее воздействие на эффективность банков, оказывает эффект непосредственной связи между качеством внутрифирменных процессов, качеством внешнего сервиса (удовлетворенность потребностей клиентов) и прибылью.

Под привлеченными ресурсами понимаются пассивные операции банков, благодаря которым происходит рост денежных средств, находящихся на пассивных счетах или активно-пассивных счетах.

Пассивные операции играют значительную роль в деятельности банков, с помощью которых приобретаются кредитные ресурсы на рынке.

Имеется четыре формы пассивных операций коммерческих банков:

- депозитные операции;

- получение кредитов от других юридических лиц;

- отчисления от прибыли банка на формирование или увеличение фондов;

- первичная эмиссия ценных бумаг коммерческого банка.

Первые две формы пассивных операций создают группу кредитных ресурсов - заемные, или привлеченные, кредитные ресурсы. Следующие формы создают - собственные ресурсы.

Одним из источников «длинных» пассивов служат депозиты юридических лиц и вклады физических лиц, размещенные на срок до трех лет.

На стоимость банковских ресурсов влияет изменение стоимости главных статей банковских пассивов, то есть ставок по депозитам предприятий и населения. С целью поддержания своей деятельности коммерческие банки не могут выдавать ссуды под меньший процент, чем ставки по депозитам. Ставки в экономике определяются уровнем инфляции, созданием стимулов к сбережению и уровнем риска.

В настоящее время в банковской сфере клиентские отношения переживают период активного развития.

Основные недостатки сферы клиентских отношений: низкий профессионализм сотрудников, непосредственно ведущих работу с клиентами банка; отсутствие должной мотивации и нехватка времени на работу с клиентами; отсутствие продуманной системы взаимодействия между подразделениями банка в работе по привлечению и удержанию клиентов

Для привлечения депозитов необходимо развитие клиентоориенти-рованного подхода на основе тесного взаимодействия менеджеров банка с клиентами.

Любой успешный банк на рынке должен быть клиентоориентиро-ванным.

Факторы, присущие клиентоориентированному банку:

- Деятельность по постоянному привлечению новых клиентов

- Наличие клиентской политики

- Наличие конкурентоспособных бизнес-технологий работы с клиентами на рабочих местах

- Сегментация клиентской базы

- Проведение постоянных оценок качества обслуживания клиентов посредством опросов и мониторинга

- Развитие взаимовыгодных отношений с клиентами посредством помощи клиентам в их коммерческой и других видах деятельности

Качество банковского обслуживания нередко становится решающим фактором при выборе банка. При низкой оценке банковского обслуживания для сохранения прежних позиции процентные ставки и дополнительные сервисы банка должны радикально отличатся от конкурентов, а это практически невозможно в современной банковской системе. Поэтому проведение качественной клиентоориентированной политики является необходимым фактором для успешного развития банка.

Список литературы

1. Куликова Е.Е. Управление рисками. Инновационный аспект. М.: Бератор Паблишинг, 2008. 204 с.

2. Грюнинг Х., Братанович С.Б. Анализ банковских рисков. Система корпоративного управления финансовым риском / пер. с англ. М.: Изд-во «Весь Мир», 2007. 304 с.

3. Рябова А.Ф. Банковское дело: учебник 2-е изд., перераб. И доп. / А.Ф.Рябова, Ю.И. Коробов, Г.Г. Коробова / под ред. Г.Г. Коробовой. М.: Издательство Экономисть, 2009. - 751с.

4. Финансовый менеджмент: учеб. пособие / Е.А. Федорова [и др.]; ТулГУ. Тула: Изд-во ТулГУ, 2009. 346 с.

5. Электронная версия «Статистического бюллетеня Банка России», 2015 г., №4

6. Центральный банк Российской Федерации. [Электронный ресурс]. Режим доступа: http://www.cbr.ru. (дата обращения: 09.10.2016).

7. Финансовый менеджмент. Основы, предмет и задачи банковского менеджмента. [Электронный ресурс]. Режим доступа: http://finance-banks.ru (дата обращения: 09.10.2016)

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ