Оптимизация учета и контроля расчетов с подотчетными лицами на предприятии

О.Н. Кузнецова

к.э.н., доцент, доцент кафедры

бухгалтерского учета и налогообложения

Брянского государственного университета

м. академика И.Г. Петровского (г. Брянск)

Финансовый журнал

№2 (42) 2018

Аннотация

В статье дана оценка методическим и практическим аспектам учета расчетов с подотчетными лицами. Диагностируются ключевые проблемы в рамках обозначенного учетного сегмента, предлагаются возможные способы их устранения. В процессе исследования проблем учета расчетов с подотчетными лицами автор приходит к выводу о необходимости внедрения регламентов и осуществления грамотных контрольно-ревизионных мероприятий в рамках системы внутреннего контроля организации. Основа проверок — выявление просроченных долгов подотчетных лиц и содействие в разработке грамотных локальных нормативных актов в области организации данных расчетных операций. Особое внимание уделяется трактовке новаций в нормативно-правовом регулировании учета расчетов с подотчетными лицами, неправильное понимание которых может привести к возникновению претензий со стороны налоговых органов. Результат исследования — авторская модель оптимизации учета и контроля расчетов с подотчетными лицами на предприятии.

Расчеты с подотчетными лицами на предприятии могут приводить к возникновению просроченной дебиторской задолженности. Причина — несвоевременный возврат сотрудниками остатков подотчетных сумм. В табл. 1 представлены некоторые показатели, характеризующие состояние расчетов с подотчетными лицами в отдельных организациях Брянской области (выборка при обследовании включала 15 предприятий).

Таблица 1

| Показатель | 2014 г. | 2015 г. | 2016 г. | Отклонения | |

| 2015 г. от 2014 г. (+/-) | 2016 г. от 2015 г. (+/-) | ||||

| 1. Средний удельный вес задолженности подотчетных лиц в структуре дебиторской задолженности, % | 7,5 | 8,1 | 7,8 | +0,6 | -0,3 |

| 2. Средний удельный вес просроченных долгов подотчетных лиц в общей структуре их задолженности, % | 10,1 | 9,3 | 8,2 | -0,8 | -1,1 |

| 3. Средняя длительность просрочки невозвращенных в срок остатков подотчетных сумм, календарных дней | 12 | 13 | 16 | + 1 | +3 |

Источник: составлено автором по результатам обзорного анализа учета расчетов с подотчетными лицами на отдельных предприятиях Брянской области.

Некоторые характеристики системы расчетов с подотчетными лицами в организациях Брянской области

Особо следует отметить, что в течение 2014-2016 гг. наблюдалась тенденция к росту средней длительности просрочки невозвращенных в срок остатков подотчетных сумм. Самым максимальным сроком просрочки за этот период среди обследованных организаций Брянской области был период 24 календарных дня (в ПАО «Снежка» в 2016 г.).

Однако любая, а тем более просроченная дебиторская задолженность — это средства, отвлеченные из хозяйственного оборота. Кроме того, просроченные долги подотчетных лиц могут грозить хозяйствующему субъекту дополнительными расходами и штрафными санкциями при налоговых проверках [1]. Поэтому в рамках системы бухгалтерского учета чрезвычайно важно тщательно контролировать правильность и своевременность расчетов с подотчетными лицами.

Методика учета расчетов с подотчетными лицами на предприятии

Денежные средства подотчетным лицам выдаются в наличной или безналичной форме для оплаты:

- хозяйственных расходов (например, с целью приобретения материальных ценностей, возмещения представительских расходов и пр.);

- командировочных расходов (на проезд, проживание, оплату суточных, покупку ценностей и т.д.).

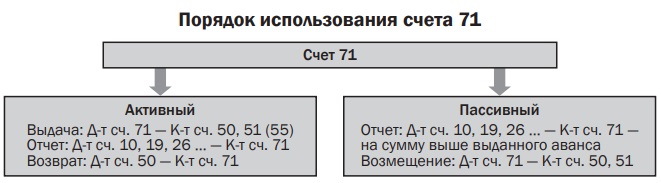

Синтетический учет расчетов с подотчетными лицами ведется на активно-пассивном счете 71 «Расчеты с подотчетными лицами». Чаще всего счет 71 — активный. Пассивным он становится при осуществлении подотчетным лицом перерасхода средств (рис. 1).

Рисунок 1

Источник: составлено автором на основе Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций.

Аналитический учет необходимо осуществлять по каждой сумме, выданной под отчет. Документальное оформление расчетов с подотчетными лицами необходимо четко организовать:

- в расходных кассовых ордерах обязательно должна присутствовать подпись подотчетного лица, получившего аванс;

- в локальном акте предприятия требуется определить, в каком документе будет оформляться выдача и возврат корпоративной карты при расчетах с подотчетными лицами в безналичной форме (например, эти операции могут фиксироваться в журнале выдачи корпоративных карт [2]);

- в локальном документе организации следует установить сроки сдачи неиспользованного остатка подотчетных сумм (если они не прописаны, неиспользованные авансы необходимо сдавать в день их выдачи [3]); при расчетах по командировочных расходам данный срок определен законодательно — три дня после возвращения работника из командировки;

- требуется наличие полного комплекта оправдательных документов к авансовому отчету подотчетного лица.

Особое внимание следует уделить порядку расчетов с подотчетными лицами по командировочным расходам. Служебная командировка представляет собой выезд работника в местность, отдаленную от его основного места работы, для выполнения служебных функций. Следует учитывать, что:

- день выезда и день приезда сотрудника определяются датами, зафиксированными в проездных билетах [4];

- размер суточных устанавливается внутренними документами предприятия1; при этом, в соответствии с налоговым законодательством, применяются лимиты, сверх которых по суточным необходимо начислять НДФЛ: 700 руб. (для внутренних командировок) и 2500 руб. (для зарубежных командировок)2;

- общий размер суточных рассчитывается исходя из количества дней пребывания сотрудника в командировке [5].

1 Трудовой кодекс Российской Федерации (ст. 168).

2 Налоговый кодекс Российской Федерации (ст. 217).

Новации в нормативно-правовом обеспечении учета расчетов с подотчетными лицами на предприятии

С 19.08.2017 несколько изменился порядок расчетов с подотчетными лицами при выдаче им наличных денежных средств. Основанием является Указание Банка России от 19 июня 2017 г. № 4416-У «О внесении изменений в Указание Банка России от 11 марта 2014 года № 3210-У "О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства"».

В целом утвержденные изменения должны упростить работу бухгалтеров. В частности, новации касаются порядка выдачи денежных средств подотчетному лицу.

- Заявление на выдачу денежных средств подотчетному лицу можно не писать.

- Для получения новой денежной суммы в наличной форме сдавать предыдущий остаток не требуется.

Так, ранее работник для получения подотчетной суммы должен был обязательно писать заявление. Далее руководитель ставил на данном заявлении разрешающую визу или издавал соответствующий приказ (распоряжение). Только после таких предварительных документальных процедур кассир выдавал сотруднику подотчетный аванс денежных средств. В настоящее время основанием для выдачи подотчетной суммы будет являться распорядительный документ руководителя экономического субъекта.

Ранее при расчетах с подотчетными лицами необходимо было выполнять обязательное требование: работник организации имел право получить новый аванс денежных средств только при условии возврата ранее выданных подотчетных сумм3. Сейчас указанное требование полностью исключено.

3 Указание Банка России от 11.03.2014 № 3210-У (абз. 3 подп. 6.3 п. 6).

В результате нововведения при расчетах с подотчетными лицами должны быть удобны, например, в следующих ситуациях:

- если одному подотчетному лицу необходимо выдать денежные средства на различные хозяйственные нужды в короткий интервал времени (сегодня, завтра, послезавтра и пр.);

- если подотчетному лицу не хватает первоначально выданной суммы аванса для оплаты хозяйственных целей (по приобретению материальных ценностей, оплате работ, услуг): получив денежные средства, сотрудник выясняет, что цены возросли, и на следующий день кассир имеет право выдать ему недостающую сумму.

До 19.08.2017 в данных ситуациях:

- пришлось бы выдавать денежные средства разным подотчетным лицам;

- подотчетному лицу, ранее получившему аванс, следовало бы сначала вернуть подотчетные средства, а затем получить необходимую сумму денег, или ему пришлось бы доплатить за хозяйственные нужды из личных средств, а затем ждать утверждения авансового отчета с целью возврата осуществленного перерасхода.

Кроме того, следует отметить, что с внедрением онлайн-касс у бухгалтеров часто возникает вопрос: можно ли принять к учету в качестве оправдательного документа от подотчетного лица кассовые чеки старого образца, пробитые не с помощью онлайн-кассы? Ведь согласно Федеральному закону от 03.07.2016 № 290-ФЗ4 отдельные экономические субъекты до 01.07.2018 имеют право не применять контрольно-кассовую технику (ККТ) или использовать ККТ старого образца (то есть не онлайн-кассу). Следовательно, в качестве оправдательных документов от подотчетных лиц можно принимать бланки строгой отчетности и кассовые чеки старого образца, но только до 1 июля 2018 г.

4 Федеральный закон от 3 июля 2016 г. № 290-ФЗ «О внесении изменений в Федеральный закон "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт" и отдельные законодательные акты Российской Федерации» (ст. 7).

Реальные и потенциальные проблемы при учете расчетов с подотчетными лицами на предприятии

Анализ практики учета расчетов с подотчетными лицами в российских организациях показывает, что по-прежнему существует проблема сомнительного обналичивания денежных средств (табл. 2).

Таблица 2. Проблемы при учете расчетов с подотчетными лицами в организациях Брянской области (выборка — 15 экономических субъектов)

| Показатель | 2014 г. | 2015 г. | 2016 г. | Отклонения | |

| 2015 г. от 2014 г. (+/-) | 2016 г. от 2015 г. (+/-) | ||||

| 1. Удельный вес организаций, в которых ранее выданные подотчетные суммы не возвращались сотрудниками в установленный срок, % | 20,0 | 26,7 | 33,3 | +6,7 | +6,6 |

| 2. Удельный вес организаций, в которых выдача подотчетных сумм работникам осуществлялась с целью соблюдения лимита кассы на конец рабочего дня, % | 13,3 | 13,3 | 6,7 | 0,0 | -6,6 |

| 3. Удельный вес организаций, в которых не установлен срок возврата неиспользованных подотчетных авансов при их выдаче не для целей командировок, % | 33,3 | 33,3 | 33,3 | 0,0 | 0,0 |

Источник: составлено автором по результатам обзорного анализа учета расчетов с подотчетными лицами на отдельных предприятиях Брянской области.

В частности, в период с 2014 по 2016 г. наблюдалась тенденция по увеличению экономических субъектов, в которых не соблюдались сроки своевременного возврата неиспользованных денежных средств подотчетными лицами. Заметно ниже была доля тех предприятий, в которых оформлялась выдача наличности как подотчетных авансов в конце рабочего дня, чтобы соблюсти лимит кассы. На следующий день эти подотчетные суммы возвращались сотрудниками в кассу. На одном и том же уровне (33,3 %) находился удельный вес организаций, в которых локальные акты не содержали конкретных сроков по возврату и отчету для подотчетных лиц по операциям, не связанным с командировками. Фактически это создавало почву для появления невозвращенных в срок подотчетных авансов.

Следует отметить, что просроченная дебиторская задолженность подотчетных лиц в обследованных организациях отражалась по дебету счета 71 «Расчеты с подотчетными лицами». Таким образом, ее величина не рассматривалась как недостача.

Новации в области упрощения расчетов с подотчетными лицами, вступившие в силу после 19.08.2017, способны усугубить проблему сомнительного вывода наличных денежных средств из хозяйственного оборота предприятий. Можно утверждать, что данные нововведения имеют признаки разночтения. Ведь отмена требования об обязательном возврате подотчетным лицом ранее выданной суммы аванса для получения новых сумм денежных средств вступает в противоречие с нормами налогового законодательства.

Так, некорректное отражение в бухгалтерском учете организации расчетов с подотчетными лицами может грозить штрафными санкциями со стороны налоговых органов (в части начисления НДФЛ и обязательных страховых взносов во внебюджетные фонды). В соответствии с Налоговым кодексом Российской Федерации5 выплаты работникам предприятия, признаваемые в качестве подотчетных средств, нельзя считать вознаграждениями в их пользу. Ведь подотчетные лица не получают никакой материальной выгоды, а все денежные средства, потраченные на хозяйственные нужды, при этом подтверждаются соответствующими документами [6].

5 Налоговый кодекс Российской Федерации (гл. 23, ст. 207; гл. 34, ст. 419).

Следовательно, подотчетные средства не учитываются при расчете НДФЛ, обязательных страховых взносов во внебюджетные фонды, в том числе на страхование от несчастных случаев на производстве и профессиональных заболеваний («за травматизм»). Исключение — сверхлимитные суточные (они облагаются и НДФЛ, и обязательными страховыми взносами, кроме взносов «за травматизм» [7]).

Однако если работник не вернул вовремя неиспользованный аванс подотчетной суммы, невозвращенный остаток может быть расценен как вознаграждение данному сотруднику организации. Ведь ему выданы деньги, а хозяйственные расходы, подтвержденные документально, фактически отсутствуют. Следовательно, такие суммы должны приниматься в расчет при начислении НДФЛ, обязательных страховых взносов, в том числе «за травматизм». Например, невозвращенный в срок аванс подотчетной суммы в размере 1000 руб. как минимум может привести к начислению: НДФЛ — 130 руб., обязательных страховых взносов (30,2 %) — 302 руб., штрафных санкций в размере 20 % от неуплаченных сумм — 86,4 руб. и в виде пеней.

Получается, что организация должна принять решение простить задолженность подотчетному лицу в объеме выданных и невозвращенных денежных средств. Соответственно, подотчетная сумма включается в доход работника и облагается в общеустановленном порядке (так же как, например, заработная плата). Датой присоединения дохода к зарплате сотрудника будет являться число, с которого стало невозможным взыскание подотчетной суммы, или дата принятия организацией решения о прощении долга [8].

Если работник уволился из организации и истек срок давности, то возникает ситуация, когда удержать невозвращенные подотчетные авансы нельзя. В результате предприятие обязано в течение 30 дней письменно сообщить о возникшей ситуации в налоговый орган [9]. При этом полная сумма невостребованной задолженности подотчетного лица может быть признана в составе внереализационных расходов как безнадежная дебиторская задолженность (при расчете налога на прибыль организаций).

Совершенствование учета и контроля расчетов с подотчетными лицами на предприятии

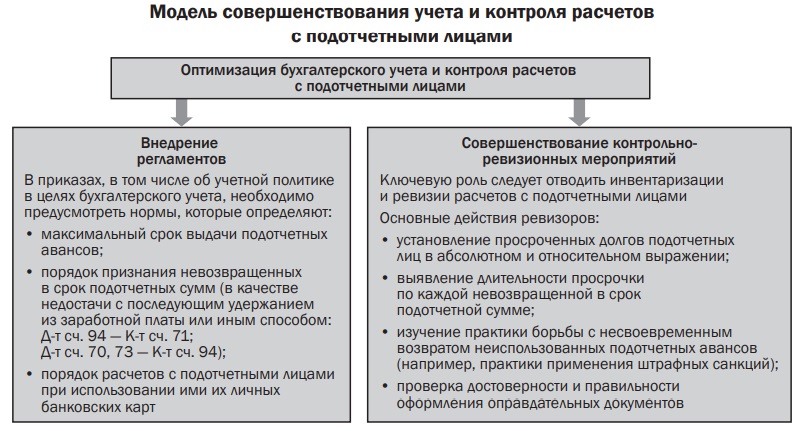

Оптимизация бухгалтерского учета и контроля расчетов с подотчетными лицами на предприятии возможна при использовании ряда инструментов, что отражено в авторской модели (рис. 2).

Рисунок 2

Источник: составлено автором.

Внедрение регламентов можно осуществлять посредством издания приказов руководителя, в том числе приказа об учетной политике в целях бухгалтерского учета. Однако целесообразнее использовать отдельные приказы. Ведь учетная политика организации утверждается на финансовый год, поэтому изменить процедуру расчетов с подотчетными лицами в случае необходимости будет труднее.

Следует отметить, что установление конкретного срока для выдачи подотчетных сумм может иметь как позитивные, так и негативные последствия, ведь данные сроки придется строго соблюдать. Но таким образом и будет достигаться главная цель — ликвидация просроченных долгов при расчетах с подотчетными суммами. Максимальный срок выдачи подотчетных авансов должен быть экономически обоснован, чтобы налоговые органы не смогли переквалифицировать такую операцию, например в выдачу беспроцентного займа.

Важным положением в учетной политике предприятия должен стать пункт о механизме расчетов с подотчетными лицами посредством их личных банковских карт. В частности, возникают случаи, когда подотчетные лица рассчитываются безналичным путем с помощью личной банковской карты, несмотря на то что получили авансы на хозяйственные нужды из кассы в виде наличных денег. Налоговые органы допускают указанные ситуации. Однако они должны быть регламентированы.

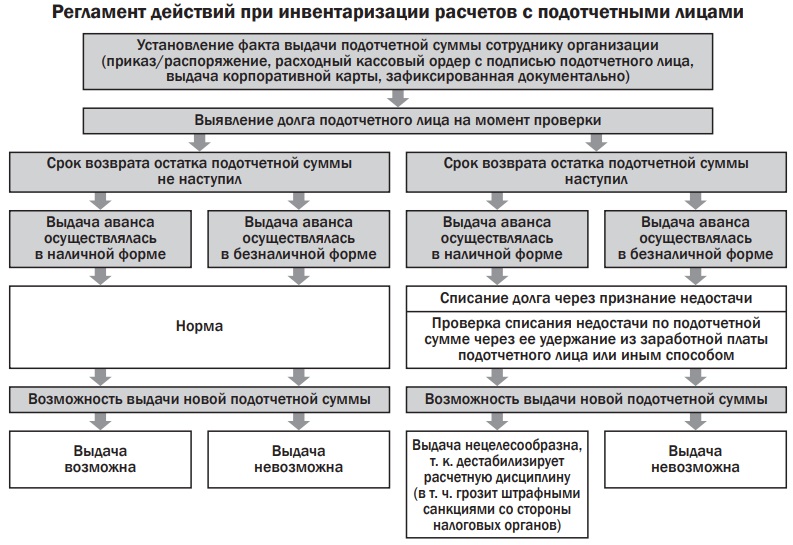

При проведении инвентаризации расчетов с подотчетными лицами особое внимание необходимо уделять адекватной трактовке новаций в области их нормативно-правового регулирования, действующих с 19.08.2017 (при выдаче подотчетных авансов только из кассы).

В табл. 3 отражен соответствующий алгоритм действий для ревизоров.

Рисунок 3

Важно учитывать, что сумма удержания из заработной платы невозвращенной в срок подотчетной суммы не должна превышать 20 % от зарплаты работника6. Поэтому остальную часть долга необходимо отразить через счет 73 «Расчеты с персоналом по прочим операциям» (Д-т сч. 73 — К-т сч. 94).

6 Трудовой кодекс Российской Федерации (ст. 138).

Штрафные санкции при нарушении подотчетными лицами сроков возврата неиспользованных авансов необходимо закрепить в соответствующем приказе руководителя организации. Они могут включать:

- фиксированную сумму штрафа (в абсолютном или относительном выражении, например, 10 % от суммы долга);

- пени за каждый день просрочки (исходя как минимум из ключевой ставки Банка России).

Начисление указанных штрафных санкций необходимо отражать посредством бухгалтерской записи: Д-т сч. 73 — К-т сч. 91/1.

При проведении ревизии учета расчетов с подотчетными лицами особое внимание следует уделять проверке достоверности оправдательных документов, приложенных к авансовому отчету (товарных накладных, счетов-фактур, квитанций и др.). При этом целесообразно использовать метод встречной проверки, обращаясь с запросами к поставщикам, которые оформляли отгрузку материальных ценностей и пр. [10].

Кроме того, необходимо следить, чтобы счета-фактуры от таких поставщиков были правильно сформированы (с целью получения налоговых вычетов по «входным» НДС). В частности, в качестве покупателя должен выступать хозяйствующий субъект, а не его подотчетное лицо.

Заключение

В заключение отметим основные результаты исследования:

- грамотная организация бухгалтерского учета расчетов с подотчетными лицами в первую очередь должна обеспечивать ликвидацию и предотвращение просроченных долгов сотрудников предприятия (во избежание штрафных санкций со стороны налоговых органов и для повышения эффективности управления дебиторской задолженностью);

- обзорное исследование практики учета расчетов с подотчетными лицами в отечественных организациях показало наличие ряда проблем, в их числе: наличие невоз-вращенных в срок подотчетных авансов, выдача подотчетных сумм работникам с целью соблюдения лимита кассы на конец рабочего дня, отсутствие регламентации в локальных документах срока возврата неиспользованных подотчетных авансов при их выдаче не для целей командировок;

- нововведения в нормативно-правовом регулировании учета расчетов с подотчетными лицами, осуществляемых в налично-денежной форме, могут быть восприняты двояко; как результат возможно усугубление проблемы сомнительного обналичивания денежных средств в хозяйствующих субъектах;

- для решения обозначенных проблем автором предложена модель оптимизации учета и контроля расчетов с подотчетными лицами, в качестве главных инструментов в которой предусмотрены внедрение регламентов, совершенствование контрольно-ревизионных мероприятий (особое внимание уделяется алгоритму действий для ревизоров при проведении инвентаризации указанных расчетных операций).

Борьба с просроченными долгами подотчетных лиц должна привести к повышению качества культуры расчетов на предприятии и улучшению его финансовой позиции.

Библиография

1. Данчиков Е.А., Малых Н.И., Проданова Н.А. Налоговый контроль как составляющая государственного финансового контроля // Экономика и предпринимательство. 2017. № 5-1 (82-1). С. 66-71.

2. Жуков В.Н. Информационные стратегии во внутреннем финансовом контроле корпораций // Бухгалтерский учет. 2015. № 9.С. 89-92.

3. Кузнецова О.Н., Мишина М.Ю., Леонова Е.В. Минимизация бухгалтерских рисков — фактор повышения финансовой безопасности организации // Дискуссия. 2016. № 2 (65). С. 23-27.

4. Курятников Ю.В., Иноземцева А.Е. Расчеты с подотчетными лицами. Учет, документирование и налогообложение // Налоговая политика и практика. 2014. № 7 (139). С. 32-41.

5. Никифорова О.В. Бухгалтерский учет командировочных расходов // Вестник Казанского государственного университета культуры и искусств. 2015. № 2-2. С. 76-79.

6. Постникова Л.В., Елтунова И.Ц. Бухгалтерский учет расчетов с подотчетными лицами в сельскохозяйственных организациях // Бухучет в сельском хозяйстве. 2015. № 5-6. С. 46-55.

7. Русских Е.В. Порядок бухгалтерского и налогового учета расходов по заграничным командировкам в коммерческих организациях // Экономика и менеджмент инновационных технологий. 2015. № 1 (40). С. 71-79.

8. Сивак А.А., Рюмшин А.В., Овчинникова О.А., Корзун Л.Н. Организация раздельного учета расчетов с поставщиками, покупателями и подотчетными лицами на торговом предприятии // Конкурентоспособность в глобальном мире: экономика, наука, технологии. 2017. № 7-4 (54). С. 84-87.

9. Слабинская И.А., Атабиева Е.Л., Ковалева Т.Н. Учет расчетов с подотчетными лицами // Белгородский экономический вестник. 2017. № 2 (86). С. 212-219.

10. Титова Е.Н. Риск-ориентированный подход к учету и внутреннему контролю на малых предприятиях // Журнал исследований по управлению. 2016. Т.2. № 6.С. 3.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ