Формирование и развитие финансовой стратегии предприятия на основе капитализации прибыли

И.И. Хасьянов

кафедра экономики,

Самарский государственный университет,

443011, Российская Федерация, г. Самара, ул. Акад. Павлова, 1.

Вестник СамГУ

№8 (119) 2014

В статье подчеркнута значимость формирования финансовой стратегии на основе капитализации прибыли, рассмотрены положительные и отрицательные аспекты данного метода развития бизнеса.

Финансовая стратегия — это один из основных видов функциональной стратегии предприятия, который обеспечивает все существенные направления развития его финансовой деятельности и финансовых взаимоотношений с помощью формирования долгосрочных финансовых целей, избрания более эффективных путей достижения целей, адекватной корректировки линий формирования и применения финансовых ресурсов при трансформации обстоятельств внешней среды.

Финансовую стратегию можно представить как долговременный курс целенаправленного управления финансами для достижения общеорганизационных стратегических целей.

Формирование финансовой стратегии является особой областью планирования, поскольку, выступая в качестве составной части общей стратегии экономического развития, она обязана быть скоординированной с целью и направлением, сформулированным общей стратегией [1].

В настоящее время существует большое разнообразие способов стимуляции развития бизнеса, но наиболее распространенный — капитализация.

К. Маркс указывал: «Капитализация прибыли — это превращение части прибыли (дохода) или всей прибыли (дохода) в добавочный капитал, добавочные факторы производства (средства труда, предметы труда, рабочую силу и т.д.) и использование его на расширение производства» [2].

Капитализация предполагает следующее: полученная предприятием прибыль идет на финансирование создания новых материальных и нематериальных активов, которые, в свою очередь, увеличивают стоимость имущества предприятия. При рассмотрении процесса капитализации важно обеспечить денежный эквивалент прибыли, так как она может выступать и в других формах, например, в форме дебиторской задолженности.

Данный метод капитализации прибыли (дохода) является видоизмененным вариантом доходного подхода к оценке предприятия как развивающегося бизнеса. Сущность метода выражается формулой

EVA = NOPAD / R,

где EVA — текущая стоимость предприятия (бизнеса);

NOPAD — объем чистой прибыли;

R — ставка капитализации.

Методика оценки капитализации прибыли в наибольшей мере подходит для тех случаев, когда предполагается, что оцениваемое предприятие в течение определенного (длительного) срока будет генерировать приблизительно одинаковые объемы прибыли, т.е. темпы увеличения прибыли будут постоянными. К этому стремятся все компании, но данный факт реализуем только при правильно сформированной стратегии [3].

Капитализацию предприятий в долгосрочном аспекте следует рассматривать как интегрированный показатель реализации стратегий, осуществляемых во всех сферах деятельности. Вместе с тем необходимо учитывать, что особую роль в повышении капитализации предприятия в долгосрочном периоде играет именно финансовая стратегия. Это объясняется тем, что все сферы деятельности предприятия обеспечиваются финансовыми ресурсами. Результирующие показатели предприятия также формируются в финансовой сфере.

Блок целей финансовой стратегии предприятия, связанных с управлением его капитализацией, должен содержать минимизацию рыночного непостоянства акций предприятия, максимизацию рыночной добавленной стоимости (MVE), формирование позитивных ожиданий участников фондового рынка относительно деятельности предприятия в будущий период, обеспечение прироста интеллектуального капитала предприятия как основы его конкурентоспособности, достаточность финансовых ресурсов предприятия.

Вышеуказанные цели входят в общий перечень целей финансовой стратегии предприятия. Однако выделение их в отдельный блок представляется необходимым по причине их особой роли для организации долгосрочного управления капитализацией. Ориентация текущей деятельности предприятий на достижение указанных целей обеспечивает согласованность всего комплекса целей финансовой стратегии и корпоративной стратегии в целом. Их непротиворечивость способствует достижению синергетического эффекта, выражающегося в росте экономической добавленной стоимости (EVA) [5].

Осуществление финансовой стратегии фирмы, направленной на рост капитализации, гарантируется внедрением следующих финансовых методов:

- максимизация доходности инвестированного капитала;

- оптимизация пропорций между собственным и заемным капиталом;

- минимизация издержек привлечения заемного капитала;

- сбалансированность активов и пассивов по срокам, суммам, видам валют;

- стабильность дивидендной политики.

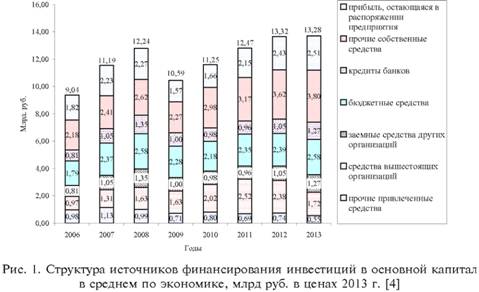

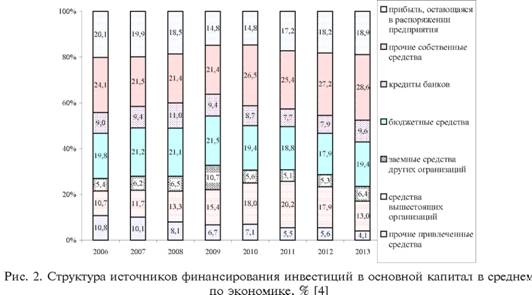

Как видно на рис. 1, к 2013 г. в части структуры источников финансирования инвестиций в среднем по экономике РФ сохранилась тенденция, оформившаяся в посткризисный период, — неуклонный рост значимости собственных средств, при этом темп роста прибыли, направленной предприятиями РФ на развитие своего производства, за 2006—2013 гг. составил 37,9 % (в процентах к 2006 г.), и в 2013 г. данный показатель был на уровне 2,51 млрд руб. Анализируя долю прибыли, направленной на расширение производства, в структуре источников финансирования инвестиций в основной капитал в среднем по экономике РФ (рис. 2), отметим, что данный показатель с посткризисного 2009 г. имеет стабильную тенденцию к повышению: с 14,8 % до 18,9 % к 2013 г., что подтверждает эффективность капитализации прибыли на предприятии [7].

Историческая миссия капитализации предприятия в ходе рыночной трансформации состоит из нескольких важных моментов.

Во-первых, она открывает хозяйствующим субъектам доступ к современным технологиям и обеспечивает их функционирование. Капитал — это тот генетический код, который в скрытом виде присущ большинству современных технологических решений, делающих их принципиально совместимыми, способными к взаимодействию и образованию так называемых кластеров — структурных единиц современного типа. Это заставляет любые субъекты выполнять явные и латентные установки, требования и нормы организации производства, капиталистические (в широком смысле) по своему происхождению и содержанию [7].

Во-вторых, капитализация предприятий формирует корпоративную культуру как часть современной культуры в широком смысле.

В-третьих, капитализация предприятий создает систему дополнительных стимулов и интересов в виде получения прибыли в разных видах (промышленном, монопольном, среднем), способствует снижению расходов, являющихся существенным фактором технологических изменений и повышения национальной конкурентоспособности.

В-четвертых, капитализация предприятий формирует адекватный профессиональный менеджмент [10].

Главным преимуществом капитализации является простота. Воплощение данной экономической политики не требует точных расчетов, сложных инновационных решений или нестандартных идей, достаточно только инвестировать прибыль в развитие предприятия (приобретение оборудования, строительство новых помещений, увеличение штата и т.д.). Второй плюс — это минимум риска, ведь вывод прибыли предприятия является безопасным процессом, в отличие от кредитов, займов и т.п. Также данный метод финансирования бизнеса позволяет сохранить над ним контроль, ведь он не подразумевает продажу акций, т.е. части потенциальной прибыли, другим лицам. Вследствие этого при капитализации весь будущий доход остается в руках прежних владельцев, что и привлекает к данному методу расширения бизнеса множество перспективных бизнесменов [9].

В числе недостатков развития бизнеса капитализацией можно отметить относительно низкий темп роста, так как капитализация не обеспечивает разовый большой капитал, а накапливает его в течение определенного времени, что не позволяет приумножить бизнес в короткий промежуток времени. Вторым недостатком капитализации является несовместимость этой политики с убыточными предприятиями, поскольку если предприятие не получает прибыль, то капитализация невозможна в принципе. Поэтому убыточные предприятия, которые, разумеется, нуждаются в средствах, финансируются другими способами [8]. К недостаткам относится и временная потеря прибыльности предприятия для его владельца, что является сдерживающим фактором для тех предпринимателей, которые хотят получить доход прямо сейчас. Также при расширении бизнеса посредством капитализации прибыли не остается резервных средств, которые можно использовать в случае крайней необходимости, вследствие того, что весь капитал уходит на расширение бизнеса, и при возникновении финансовых проблем такое предприятие, скорее всего, может стать банкротом.

Таким образом, метод капитализации прибыли бизнеса — это эффективный способ расширения предприятия, подходящий предпринимателям, которые хотят свести риск к минимуму, сохранить полный контроль над организацией и согласны на медленное и поэтапное расширение бизнеса, а также на временное отсутствие прибыли [11].

Библиографический список

1. Когденко В.Г., Мельник М.В., Быковников И.Л. Краткосрочная и долгосрочная финансовая политика: учеб. пос. для студентов вузов. М.: ЮНИТИ-ДАНА, 2012. 471 с.

2. Маркс К. Капитал. Критика политической экономии. Т. I, кн. 1. М.: Политиздат, 1967. 908 с.

3. Кисельников Е.А., Сорочайкин А.Н., Тюкавкин Н.М. Оценка стратегии повышения эффективности функционирования предприятий машиностроения на основе капитализации прибыли // Вестник СамГУ. 2013. № 4 (105). С. 34-42.

4. Сальников В.А. Основные итоги и тенденции развития промышленности в 2013 г. // Центр макроэкономического анализа и краткосрочного прогнозирования. URL: http:// www.forecast.ru/_ARCHIVE/Monitoring/2014/2014prom.pdf (дата обращения: 16.10.2014 г.).

5. Зонова А.В., Адамайтис Л.А. Бухгалтерский учет и анализ. Комплексный подход к принятию управленческих решений. М.: Эксмо, 2009. 512 с.

6. Сараев А.Л., Сараев Л.А. Модель оптимизации прибыли предприятия, учитывающая сверхпропорциональные производственные и трансакционные затраты // Вестник Самарского государственного университета. 2013. № 10 (111). С. 230—237.

7. Сараев А.Л., Сараев Л.А. Прогнозирование эффективных характеристик затрат неоднородного производства // Вестник Самарского государственного университета. 2012. № 4 (95). С. 109—114.

8. Тренев Н.Н. Стратегическое управление: учеб. пос. для вузов. М.: ПРИОР, 2010. 512 с.

9. Тюкавкин Н.М. «Государственная» революция и приватизация в России // Аудит и финансовый анализ. 2008. № 3.

10. Тюкавкин Н.М. Экономический феномен Китая // Вестник Самарского государственного экономического университета. 2007. № 3 (29). С. 138—142.

11. Экономическая стратегия фирмы: учеб. пос. / под ред. А.П. Градова. СПб.: Специальная литература, 2011. 389 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ