Основные направления оптимизации налогообложения сельскохозяйственных организаций

И.Н. Хромова

к.э.н., доцент кафедры «Бухгалтерского учета»

ФГБОУ ВО «Кубанский государственный аграрный

университет им. И.Т. Трубилина»,

И.Д. Щербина

магистрант 2 курса учетно-финансового факультета

ФГБОУ ВО «Кубанский государственный аграрный

университет им. И.Т. Трубилина»,

г. Краснодар, Российская Федерация

Символ науки

№01-1 2017

Аннотация. Данная статья посвящена вопросу поиска оптимальных законных путей по снижению налогообложения сельскохозяйственных организаций. Рассматривается возможность применения различных налоговых режимов с целью снижения налоговых выплат.

Оптимизация налогообложения является важной частью налогового планирования любого хозяйствующего субъекта. Это комплекс организационных мероприятий в рамках действующего законодательства, позволяющий эффективные схемы минимизации налогов.

Что выгоднее для сельскохозяйственных организаций: общий режим, упрощенка или же использование системы налогообложения для сельскохозяйственных товаропроизводителей? Этот вопрос задают себе как новые организации и предприниматели, так и давно работающие. С одной стороны, плательщики НДС выглядят солиднее в глазах контрагентов, с другой - на УСН и ЕСХН меньше налогов. А если все-таки выбрать УСН, то с каким объектом налогообложения? "Доходы" или "доходы минус расходы"?

Налоговый кодекс предлагает на выбор пять специальных налоговых режимов: единый сельхозналог; упрощенная система налогообложения; ЕНВД; система налогообложения при выполнении соглашений о разделе продукции и патентная система. Но не все они общедоступны. К примеру, воспользоваться патентной системой могут только ИП. Поэтому выбор чаще всего стоит между общим, упрощенным (УСН) и использованием режима для сельскохозяйственных товаропроизводителей (ЕСХН).

Рассмотрим целесообразность перехода на УСН или же на ЕСХН для сельскохозяйственной организации ООО «АПК Сельхоз-Контракт». В данный момент организация находится на общем режиме налогообложения, согласно данным учетной политики в целях налогового учета. Начнем с анализа возможности перехода на УСН.

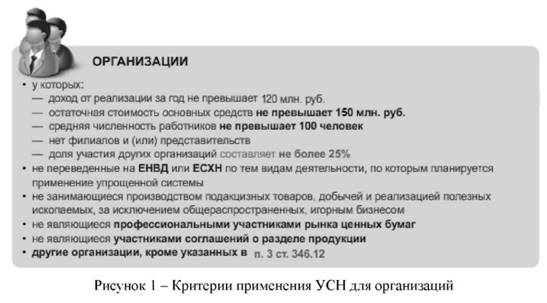

В соответствии с п. 2 ст. 346.12 НК РФ ООО «АПК Сельхоз-Контракт» имеет право перейти на УСН, т.к. по итогам девяти месяцев 2016 г., в котором организация подает заявление о переходе на упрощенную систему, доходы, определяемые в соответствии со ст. 248 НК РФ, не превысили 59 805 000 руб. При определении доходов из них исключались суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав). С 2017 года организации получили право переходить на УСН, если по итогам девяти месяцев года, в котором подается уведомление о переходе на «упрощенку», доходы не превышают 112,5 млн. руб. (без ежегодной индексации на коэффициент-дефлятор, которая приостановлена до 1 января 2020 года). Новый лимит не применяется при подаче уведомления о переходе до 31 декабря 2016 года, поскольку изменения вступили в силу только 1 января 2017 года.

В организации величина доходов составила 44 951 тыс. руб. за 9 месяцев 2016 года, что соответствует первому из допущений возможности применения УСН (рисунок 1). Таким образом, предельная величина доходов определяется по тем видам деятельности, налогообложение которых осуществляется в соответствии с общим режимом налогообложения.

Вторым критерием применения УСН является определение численности сотрудников. В силу пп. 15 п. 3 ст. 346.12 НК РФ не имеют право применять УСН организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период превышает 100 человек. В ООО «АПК Сельхоз-Контракт» данный порог соблюдается, по состоянию на 2016 г. среднегодовая численность сотрудников составила 72 человека.

Следующим критерием является величина остаточной стоимости основных средств. Организации, у которых остаточная стоимость основных средств, определяемая в соответствии с законодательством о бухгалтерском учете, превышает 150 000 000 руб., не могут перейти на УСН. Данный лимит (согласно новой редакции пп. 16 п. 3 ст. 346.12 НК РФ) установлен для организаций, применяющих УСН в 2017 г. В ООО «АПК Сельхоз-Контракт» данный порог также соблюдается, размер остаточной стоимости основных средств по состоянию на конец 2016 г. составил 34 728 тыс. руб. При этом действующее ограничение составляло 100 млн. руб.

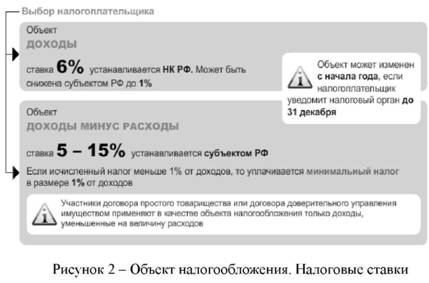

«Упрощенка» имеет ряд присущих только ей особенностей. Ни общая система, ни другие специальные налоговые режимы не предоставляют право выбирать объект налогообложения. А вот при УСН всегда есть выбор - либо платить налог с доходов, либо с разницы между доходами и расходами (п. 1 ст. 346.14 НК РФ). Причем есть возможность менять объект налогообложения хоть каждый год с начала нового календарного года (п. 2 ст. 346.14 НК РФ). Поэтому если выбран не самый удобный объект налогообложения, то можно его поменять со следующего года. И решение об этом нужно принять именно в последнем квартале года уходящего [2, с. 651].

Первый показатель, который влияет на выбор объекта налогообложения, - это ставка налога (рисунок 2).

При объекте доходы ставка налога во всех регионах сейчас едина - 6% (п. 1 ст. 346.20 НК РФ). Однако с 2016 года субъекты РФ могут понижать ставку «упрощенного» налога при объекте доходы до 1%. То есть 6% - это будет максимальный тариф. Конкретные налоговые ставки будут устанавливаться в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности.

При объекте доходы минус расходы ставка налога составляет от 5 до 15%. Льготные ставки налога (меньше 15%) могут быть установлены законом субъекта РФ. С каждым годом регионов, которые существенно снижают ставку налога при этом объекте налогообложения, становится все больше. Данный объект налогообложения обычно привлекателен, когда в предпринимательской деятельности задействован большой оборот денежных средств, а чистая прибыль небольшая. Например, это торговля, производство и т.д. [4, с. 125].

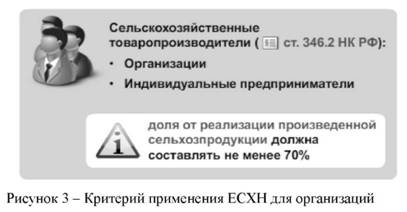

Далее рассмотрим возможность перехода на ЕСХН для ООО «АПК Сельхоз-Контракт» согласно основных критериев применения данного налогового режима.

Переход на уплату ЕСХН является добровольным и требует соблюдения ряда условий. ООО «АПК Сельхоз-Контракт» может быть признана сельхозпроизводителем, так как удовлетворяет следующим характеристикам (п. 2 ст. 346.2 Налогового кодекса РФ):

- производит сельскохозяйственную продукцию;

- проводит ее первичную и промышленную переработку (в том числе на арендованных основных средствах);

- продает ее.

В общем доходе от реализации доля дохода от продажи произведенной ООО «АПК Сельхоз-Контракт» сельхозпродукции, включая продукцию ее первичной переработки, составляет не менее 70%. Организация производит сельхозпродукцию и только осуществляют ее первичную переработку, данное условие разрешено согласно критериям применения ЕСХН.

Чтобы установить, укладывается ли организация в 70-процентный лимит, нужно определить (ст. 346.2 НК РФ):

- общую сумму дохода от реализации товаров (работ, услуг);

- сумму дохода от реализации произведенной сельскохозяйственной продукции, включая продукцию ее первичной переработки, произведенную самой организацией из сельскохозяйственного сырья собственного производства.

Далее необходимо рассчитать долю реализации сельхозпродукции, включая продукцию первичной переработки, в общей сумме дохода от реализации. Если она не меньше 70%, можно применять ЕСХН.

Организация занимается выращиванием и реализацией продукции растениеводства (озимые зерновые, кукуруза, подсолнечник и сахарная свекла). При этом выручка составила 58 633 920 руб.

Доход от посева культур и их первичной переработки составит 54 680 300 руб. В этом случае доля дохода равна 0,933 (54 680 300 руб. / 58 633 920 руб.). Таким образом, компания вправе уплачивать ЕСХН.

Единый сельскохозяйственный налог (далее - ЕСХН) относится к специальным налоговым режимам, установленным НК РФ (пп. 1 п. 2 ст. 18 НК РФ). На основании ст. 17 НК РФ в главе 26.1 "Единый сельскохозяйственный налог" НК РФ определены налогоплательщики и элементы налогообложения налогом, уплачиваемым в связи с применением ЕСХН (таблица 1).

Таблица 1. ЕСХН. Налогоплательщики и элементы налогообложения

| Элементы налогообложения | Значения | Статьи |

| Налогоплательщики | Организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату ЕСХН | НК РФ п. 1 ст. 346.2 НК РФ |

| Объект налогообложения | Доходы, уменьшенные на величину расходов | ст. 346.4 НК РФ |

| Налоговая база | Денежное выражение доходов, уменьшенных на величину расходов | п. 1 ст. 346.6 НК РФ |

| Налоговый период | Календарный год | п. 1 ст. 346.7 НК РФ |

| Налоговая ставка | 6% | ст. 346.8 НК РФ |

| Порядок исчисления налога | Соответствующая налоговой ставке процентная доля налоговой баз | п. 1 ст. 346.9 НК РФ |

| Порядок и сроки уплаты налога |

Сроки уплаты налога: - не позднее 31 марта года, следующего за истекшим налоговым периодом; - в случае прекращения предпринимательской деятельности, в отношении которой применялась ЕСХН - не позднее 25-го числа следующего месяца |

п. 5 ст. 346.9 НК РФ, п. 2 ст. 346.10 НК РФ |

При ЕСХН вместо большинства налогов налогоплательщик уплачивает только один налог, установленный главой 26.1 НК РФ. В таблице 2 приведен перечень налогов, от уплаты которых освобождены организации и ИП в период применения ЕСХН (п. 3 ст. 346.1 НК РФ).

Таблица 2. Налоги, уплачиваемые при применении ЕСХН

| Отменяются | Сохраняются |

| Налог на прибыль организаций (кроме доходов в виде дивидендов и отдельных видов долговых обязательств) | Страховые взносы на обязательное пенсионное страхование, на случай временной нетрудоспособности и в связи с материнством, медицинское страхование |

| Налог на доходы физических лиц, приходящийся на предпринимательскую деятельность, все иные доходы НДФЛ облагаются, включая доходы, облагаемые по ставкам 9 % и 35 %) | Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

| НДС (кроме НДС при ввозе товаров, при осуществлении операций в соответствии с договором простого товарищества) | Другие федеральные, региональные и местные налоги (транспортный налог, земельный налог) |

| Налог на имущество организаций | Функции налогового агента |

Организации перешедшие в соответствии с главой 26.3 НК РФ на уплату ЕНВД по одному или нескольким видам предпринимательской деятельности, вправе перейти на уплату ЕСХН в отношении иных осуществляемых ими видов предпринимательской деятельности. При этом ограничения, установленные п. 5 ст. 346.2 НК РФ, по объему дохода от реализации произведенной ими сельскохозяйственной продукции и (т. п.), определяются исходя из всех осуществляемых этими лицами видов деятельности. При этом в отношении реализации налогоплательщиками ЕСХН произведенной ими сельскохозяйственной продукции (и т.п.) через свои магазины, торговые точки, столовые и полевые кухни система налогообложения в виде ЕНВД в соответствии с главой 26.3 НК РФ не применяется.

Организации, перешедшие на систему налогообложения ЕСХН в соответствии с главой 26.1 НК РФ, не вправе перейти на упрощенную систему налогообложения (пп. 13 п. 3 ст. 346.12 НК РФ) [7, с. 271].

Показатель, который используется для сравнения налоговых режимов, - это размер налоговой нагрузки. Под налоговой нагрузкой понимается отношение начисленных налогов к доходам. В качестве исходных данных для расчета налоговой нагрузки берутся три показателя: выручка, расходы и фонд оплаты труда (таблица 3).

Таблица 3. Расчет налоговой нагрузки для разных режимов налогообложения

| Показатель | Методика расчета | Режим налогообложения | |||

| Высокий уровень затрат | |||||

| ОСНО | УСНО 6% | УСНО 15% | ЕСХН | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Выручка | С трока 1 | 58 633 | 58 633 | 58 633 | 58 633 |

| в том числе НДС | Строка 2 = стр. 1 х 18 / 118% | 8 903 | |||

| Материальные затраты | Строка 3 = стр. 1 х 75% (10%) | 43 775 | 43 775 | 43 775 | 43 775 |

| в том числе НДС | Строка 4 = стр. 3 х 18 / 118% | 6 677 | |||

| Заработная плата | Строка 5 | 7 642 | 7 642 | 7 642 | 7 642 |

| Социальные взносы | Строка 6 = стр. 5 х 30% | 2 293 | 2 293 | 2 293 | 2 293 |

| Прибыль | Строка 7 = стр. 1 - стр. 2 - стр. 3 + стр. 4 - стр. 5 - стр. 6 | 2 697 | 4 923 | 4 923 | 4 923 |

| НДС к уплате | Строка 8 = стр. 2 - стр. 4 | 2 226 | 0 | 0 | 0 |

| Налогооблагаемая база | Строка 9 | 2 697 | 58 633 | 4 923 | 4 923 |

| Ставка налога | Строка 10 | 20% | 6% | 15% | 6% |

| Налог с облагаемой базы | Строка 11 = стр. 9 х стр.10 | 539 | 1 759*(1) | 738 | 295 |

| Налоговое бремя | Строка 12 = стр. 6 + стр. 8 + стр. 11 | 5 058 | 4 052 | 3 031 | 2 588 |

| Чистая прибыль | Строка 13 = стр. 7 - стр. 11 | 2 158 | 3 164 | 4 185 | 4 628 |

| Налоговое бремя | Строка 14 = стр. 12 / стр.13 | 234 % | 128 % | 72 % | 56 % |

|

*(1) 1 759 = 58 633 х 6% - 1 759 Налог на УСНО 6% уменьшен на сумму взносов в обязательные социальные фонды 1 759 тыс. руб. (не более чем на 50% суммы рассчитанного к уплате налога). |

|||||

Рассмотрим величину налоговых нагрузок при нынешнем использовании общего режима налогообложения и специальных налоговых режимов.

Величина данных показателей за 12 месяцев 2016 г. в ООО «АПК Сельхоз-Контракт» составила соответственно:

Доходы = 58 633 тыс. руб.

Расходы = 41 043 тыс. руб.

ФОТ = 7 642 тыс. руб.

Как и ожидалось, самой высокой налоговой нагрузкой отличается ОСНО. Налоговая нагрузка малорентабельной деятельности при УСНО с объектом "доходы минус расходы" (графа 5) ниже, чем при УСНО с объектом "доходы" (графа 4). Для высокорентабельной деятельности наоборот: налоговая нагрузка при УСНО с объектом "доходы" (графа 7) ниже, чем при УСНО с объектом "доходы минус расходы" (графа 8). ЕСХН отличается самой низкой налоговой нагрузкой (графа 6) в зоне малорентабельных предприятий, что обусловлено ставкой налога 6%.

Список использованной литературы:

1. Бородина В. Бухгалтерский учет для субъектов малого и среднего предпринимательства. Об организационных формах ведения бухгалтерского учета // Финансовая газета. 2015 N 4, 5.

2. Кругляк З. И. Система аналитических показателей налогообложения экономических субъектов / З. И. Кругляк, М. В. Калинская // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. - 2015. - № 106. - С. 649-667.

3. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 04.10.2014 ФЗ N 285-ФЗ)

4. Налоговый учет и отчетность в современных условиях / З. И. Кругляк, М. В. Калинская. - 2-е изд. - М.: ИНФРА-М, 2015. - 352 с.

5. О развитии малого и среднего предпринимательства в Российской Федерации: Федеральный закон от 24.07.2007 N 209-ФЗ

6. Турбина О. Расходы при УСН: быть или не быть / Малая бухгалтерия. 2015. N 2.

7. Тюпакова Н.Н. Актуальные проблемы совершенствования ЕСХН / Н.Н. Тюпакова // Налоги и финансовое право. - 2014. - N 6. С. 269-274.

8. Хромова, И.Н. Организационно-методические аспекты формирования финансовых результатов в системе управленческого учета сельскохозяйственных организаций / И.Н. Хромова, Е.С. Мячева // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. - 2015. - №109. - С.160-170.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ