Методика анализа формы № 3 «Отчет об изменениях капитала» бухгалтерской (финансовой) отчетности

С.И. Крылов,

профессор кафедры учета, анализа и экономики труда Уральского федерального университета

имени первого Президента России Б.Н. Ельцина, доктор экономических наук

Финансовый Вестник: Финансы. Налоги. Страхование. Бухгалтерский Учет,

11-2010

Анализ формы № 3 «Отчет об изменениях капитала» занимает немаловажное место в анализе финансовой отчетности коммерческой организации (предприятия), поскольку предполагает изучение состава и движения ее собственного капитала и резервов, расчет и оценку коэффициента устойчивости экономического роста и нормы распределения чистой прибыли на дивиденды, а также исследование стоимости чистых активов.

Анализ начинается с изучения движения собственного капитала коммерческой организации в целом и ведется в разрезе основных факторов, определяющих его поступление и выбытие, в сравнении с данными предыдущего года (табл. 1). При этом выделяются две группы факторов, определяющих поступление и выбытие собственного капитала:

факторы первого порядка: уставный капитал, добавочный капитал, резервный капитал и нераспределенная прибыль;

факторы второго порядка, определяющие изменения факторов первого порядка: изменения в учетной политике, результат от переоценки объектов основных средств, результат от пересчета иностранной валюты, чистая прибыль, дивиденды, дополнительный выпуск акций, увеличение номинальной стоимости акций, реорганизация юридического лица, уменьшение номинала акций, уменьшение количества акций. Структура поступления и структура выбытия собственного капитала анализируются в отдельности.

Таблица 1. Анализ движения собственного капитала в целом

| Показатель | Предыдущий год | Отчетный год | Отклонение | Темп роста, % | Темп прироста, % | |||

| Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | |||

| 1. Поступление собственного капитала, всего, в том числе за счет | 100 | 100 | - | |||||

| 1.1. Поступления уставного капитала, в том числе за счет | ||||||||

| 1.1.1. Дополнительного выпуска акций | ||||||||

| 1.1.2. Увеличения номинальной стоимости акций | ||||||||

| 1.1.3. Реорганизации юридического лица | ||||||||

| 1.2 Поступления добавочного капитала в том числе за счет | ||||||||

| 1.2.1. Результата от переоценки объектов основных средств | ||||||||

| 1.2.2. Результата от перерасчета иностранной валюты | ||||||||

| 1.3. Поступления резервного капитала (отчислений в резервный фонд) | ||||||||

| 1.4. Поступления нераспределенной прибыли в том числе за счет | ||||||||

| 1.4.1. Изменений в учетной политике | ||||||||

| 1.4.2. Результата от переоценки объектов основных средств | ||||||||

| 1.4.3. Чистой прибыли | ||||||||

| 1.4.4. Реорганизации юридического лица | ||||||||

| 2. Выбытие собственного капитала, всего, в том числе за счет | 100 | 100 | - | |||||

| 2.1. Выбытие уставного капитала, в том числе за счет | ||||||||

| 2.1.1. Уменьшения номинала акций | ||||||||

| 2.1.2. Уменьшения количества акций | ||||||||

| 2.1.3. Реорганизации юридического лица | ||||||||

| 1.2.Выбытия нераспределенной прибыли, В том числе за счет | ||||||||

| 2.2.1. Дивидендов | ||||||||

| 2.2.2. Отчислений в резервный фонд | ||||||||

| 2.2.3. Реорганизации юридического лица | ||||||||

| 2.Изменение (прирост, убыль) собственного капитала (стр. 1-2) | ||||||||

По итогам аналитических расчетов делается вывод по поводу основных факторов, обусловивших поступление и выбытие собственного капитала коммерческой организации, и их влиянии на изменение его величины в отчетном году в сравнении с данными предыдущего года.

Далее рассчитываются и анализируются коэффициенты, характеризующие движение (поступление, выбытие, прирост) собственного капитала коммерческой организации в целом, а также определяющих его факторов первого порядка: уставного капитала, добавочного капитала, резервного капитала и нераспределенной прибыли (табл. 2).

Таблица 2. Коэффициенты, характеризующие движение собственного капитала н его факторов первого порядка

| Наименование коэффициента | Расчетная формула | |

| Числитель | Знаменатель, остаток | |

| Поступления | Поступило | На конец года |

| Выбытия | Выбыло | на начало года |

| Прироста | Прирост (поступило - выбыло) | На начало года |

Анализ указанных коэффициентов ведется в динамике. По итогам анализа делается вывод по поводу их изменений. Кроме того, целесообразно сопоставить значения коэффициентов поступления и выбытия. Если значения коэффициентов поступления превышают значения коэффициентов выбытия, значит, в коммерческой организации идет процесс наращивания собственного капитала, и наоборот.

На основании данных отчета об изменениях капитала могут быть рассчитаны два достаточно важных для оценки финансового состояния коммерческой организации показателя:

коэффициент устойчивости экономического роста;

норма распределения чистой прибыли на дивиденды.

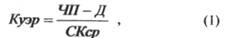

Коэффициент устойчивости экономического роста характеризует возможности развития коммерческой организации за счет внутренних источников (чистой прибыли) и показывает, какими темпами в среднем увеличивается собственный капитал за счет финансово-хозяйственной деятельности без привлечения внешних источников финансирования (дополнительного акционерного капитала). Его расчетная формула следующая:

где Куэр— коэффициент устойчивости экономического роста;

ЧП — чистая прибыль;

Д — дивиденды (если предприятие неакционерное, то это чистая прибыль, остающаяся в распоряжении собственников);

СКср — средняя сумма собственного капитала за период.

Необходимо отметить, что определение допустимых и экономически оправданных темпов развития предприятия — одна из важнейших задач его финансового менеджмента, а коэффициент устойчивости экономического роста является одним из инструментов, используемых при ее решении.

Анализ коэффициента устойчивости экономического роста ведется в динамике, в сравнении с плановыми данными, данными предприятий, относящихся к той же отрасли экономики, а также среднеотраслевыми данными. По итогам анализа разрабатываются предложения по оптимизации его значения с целью обеспечения наибольшей эффективности финансово-хозяйственной деятельности коммерческой организации.

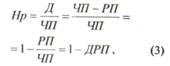

Норма распределения чистой прибыли на дивиденды характеризует дивидендную политику в целом коммерческой организации и показывает удельный вес дивидендов в чистой прибыли коммерческой организации. Ее расчетная формула имеет следующий вид:

где Нр — норма распределения чистой прибыли на дивиденды;

Д — дивиденды;

ЧП — чистая прибыль.

Величина данного показателя определяется видом дивидендной политики предприятия (например, постоянного дивиденда, остаточного дивиденда и т.д.), однако, наиболее его оптимальным значением считается 0,4-0,6.

Преобразуем формулу (2) следующим образом:

где Нр - норма распределения чистой прибыли на дивиденды;

Д - дивиденды;

ЧП - чистая прибыль;

РП - реинвестируемая прибыль (часть чистой прибыли, оставшаяся на предприятии после выплаты дивидендов);

ДРП - доля реинвестируемой прибыли.

Доля реинвестируемой прибыли характеризует инвестиционную политику коммерческой организации и показывает удельный вес реинвестируемой прибыли в чистой прибыли коммерческой организации.

Норма распределения чистой прибыли на дивиденды и доля реинвестируемой прибыли — сопряженные показатели, их сумма равна 1.

Рекомендуемое значение доли реинвестируемой прибыли такое же, как и нормы распределения чистой прибыли на дивиденды, — 0,4-0,6.

Примерное равенство рекомендуемых значений этих показателей объясняется необходимостью достижения своего рода баланса между инвестиционными решениями и решениями по выплате дивидендов. Следует особо подчеркнуть, что нахождение наиболее оптимального соотношения между инвестиционными решениями и решениями по выплате дивидендов — один из важнейших вопросов финансового менеджмента коммерческой организации.

Анализ нормы распределения чистой прибыли на дивиденды и доли реинвестируемой прибыли ведется в сравнении с рекомендуемыми значениями, в динамике и в сравнении с планом. По итогам анализа разрабатываются предложения, направленные на оптимизацию дивидендной и инвестиционной политик предприятия.

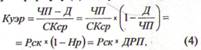

Между коэффициентом устойчивости экономического роста и нормой распределения чистой прибыли на дивиденды либо долей реинвестируемой прибыли существует определенного рода взаимосвязь. Для ее выявления преобразуем формулу (1) следующим образом:

где Куэр — коэффициент устойчивости экономического роста;

ЧП — чистая прибыль;

Д — дивиденды (если предприятие неакционерное, то это чистая прибыль, остающаяся в распоряжении собственников);

СКср — средняя сумма собственного капитала за период;

Нр — норма распределения чистой прибыли на дивиденды;

ДРП — доля реинвестируемой прибыли;

Рек — рентабельность собственного капитала.

Таким образом, норма распределения чистой прибыли на дивиденды и доля реинвестируемой прибыли могут рассматриваться в качестве факторов, оказывающих влияние на коэффициент устойчивости экономического роста, расчет которого может быть выполнен соответственно способами цепных подстановок и абсолютных разниц. Из формулы (4) видно, что рост нормы распределения чистой прибыли на дивиденды (снижение доли реинвестируемой прибыли) приводит к уменьшению значения коэффициента устойчивости экономического роста, и наоборот —снижение нормы распределения чистой прибыли на дивиденды (рост доли реинвестируемой прибыли) приводит к увеличению значения коэффициента устойчивости экономического роста.

Анализ резервов коммерческой организации начинается с изучения их объема, состава и структуры за предыдущий и отчетный годы в разрезе основных групп, к которым относятся резервы:

образованные в соответствии с законодательством;

образованные в соответствии с учредительными документами;

оценочные;

предстоящих расходов.

Аналитические расчеты оформляют ся в виде таблиц (табл. 3—6).

Таблица 3. Анализ объема, состава и структуры резервов, образованных в соответствии с законодательством

| Показатель | На начало года | На конец года | Изменение | |||

| Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | |

|

Резервы, образованные в соответствии с законодательством, всего, в том числе: (разбивка по составляющим) |

100 | 100 | - | |||

Таблица 4. Анализ объема, состава и структуры резервов, образованных в соответствии с учредительными документами

| Показатель | На начало года | На конец года | Изменение | |||

| Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный | |

|

в соответствии с учредительными документами, всего, в том числе: (разбивка по составляющим) |

100 | 100 | - | |||

Таблица 5. Анализ объема, состава и структуры оценочных резервов

| Показатель | На начало года | На конек года | Изменение | |||

| Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный | |

|

Оценочные резервы всего, в том числе: (разбивка по составляющим) |

100 | 100 | - | |||

Таблица 6. Анализ объема, состава и структуры резервов предстоящих расходов

| Показатель | На начало года | На конец года | Изменение | |||

| Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | |

|

Резервы предстоящих расходов, всего, в том числе: (разбивка по составляющим) |

||||||

По итогам расчетов делаются выводы о влиянии на отклонение общей величины резервов каждой группы изменения каждой их составляющей, а также дается оценка структурным изменениям по каждой группе резервов в предыдущем и отчетном годах.

Следующим этапом анализируется движение резервов коммерческой организации. Анализ ведется по группам резервов в целом и по каждому резерву в отдельности. В ходе анализа выполняется расчет и оценка коэффициентов поступления, использования и прироста (табл. 7).

Таблица 7. Коэффициенты, характеризующие движение резервов

| Наименование коэффициента | Расчетная формула | |

| Числитель | Знаменатель, остаток | |

| Поступления | Поступило | На конец года |

| Поступления | Поступило | На конец года |

| Прироста | Прирост (поступило использовано) | На начало года |

Анализ указанных коэффициентов ведется в динамике. По итогам анализа делается вывод по поводу их изменений. Кроме того, целесообразно сопоставить значения коэффициентов поступления и использования. Если значение коэффициента поступления превышает значение коэффициента использования, значит, в коммерческой организации идет процесс наращивания резервов, и наоборот.

Анализ чистых активов включает в себя две составляющие:

1) изучение динамики стоимости чистых активов за несколько лет;

2) сравнение стоимости чистых активов с величиной уставного капитала.

Снижение стоимости чистых активов рассматривается как негативное явление, свидетельствующее о том, что величина реального собственного капитала предприятия снижается, и наоборот.

Сравнение стоимости чистых активов (ЧА) с уставным капиталом (УК) обусловлено тем, что в соответствии с Гражданским кодексом РФ (ст. 90 и 99) организация обязана уменьшить уставный капитал до величины чистых активов, если по итогам года стоимость чистых активов будет меньше уставного капитала. В этой связи рекомендуемым соотношением между стоимостью чистых активов и величиной уставного капитала является следующее:

ЧА >= УК. (5)

По итогам анализа чистых активов делается вывод по поводу изменения их стоимости и соотношения с величиной уставного капитала.

По окончании анализа формы № 3 «Отчет об изменениях капитала» бухгалтерской (финансовой) отчетности формулируется заключение, обобщающее сделанные ранее промежуточные выводы, в котором дается итоговая оценка всем изменениям капитала, произошедшим в отчетном году.

Литература

1. Анализ в управлении финансовым состоянием коммерческой организации / Н.Н. Илышева, С.И. Крылов. М.: Финансы и статистика; ИНФРЛ-М. 2008. 240 с: ил.

2. Илышева Н.Н., Крылов С.И. Анализ финансовой отчетности коммерческой организации: Учеб. пособие дли студентов вузов, обучающихся по специальности «Бухгалтерский учет, анализ и аудит». М.: ЮНИТИ-ДАНА, 2006. 240 с.

3. Крылов С.И. Совершенствование методологии анализа в системе управления финансовым состоянием коммерческом организации: Монография. Екатеринбург: ГОУ ВПО УГГУ-УПИ, 2007. 357 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ