Экономический анализ влияния изменений порядка исчисления налога на имущество и земельного налога на эффективность деятельности ВУЗов

Дмитрий Александрович Ендовицкий

доктор экономических наук,

профессор кафедры экономического анализа и аудита,

Воронежский государственный университет,

Воронеж, Российская Федерация

Юлия Игоревна Бахтурина

кандидат экономических наук,

доцент кафедры бухгалтерского учета,

Воронежский государственный университет,

Воронеж, Российская Федерация

Артем Вадимович Кривошеев

аспирант кафедры экономического анализа и аудита,

Воронежский государственный университет,

Воронеж, Российская Федерация

Наталья Эдуардовна Спиридонова

студентка магистратуры экономического факультета,

Воронежский государственный университет,

Воронеж, Российская Федерация

Экономический анализ: теория и практика

№5 2018

Аннотация

Предмет. Изменение порядка исчисления налога на имущество, земельного налога в текущем году существенно увеличивает налоговую нагрузку вузов, при которой они могут значительно утратить платежеспособность, а также возможность эффективно осуществлять деятельность по формированию социально-культурной, научной, инновационной среды регионов и страны в целом.

Цели. Экономический анализ влияния изменений порядка исчисления налога на имущество и земельного налога на эффективность деятельности вуза с использованием апробированной методики расчетов.

Методология. Использован комплексный подход к обоснованию предложений по уточнению норм налогообложения вузов с применением методов экономического анализа.

Результаты. Проведен обзор исследований отечественных авторов по налогообложению вузов, свидетельствующий о его особенностях, отсутствии системности льготирования, риске существенного увеличения налоговой нагрузки в связи с введением кадастровой оценки имущества. Выделены проблемные положения исчисления налога на имущество, земельного налога. Апробирована методика оценки влияния изменений порядка исчисления налога на имущество и земельного налога на эффективность деятельности вуза Воронежской области.

Выводы. Предлагаемые инициативы по льготированию налогообложения имущества и земли могут способствовать не столь существенному увеличению налоговой нагрузки вузов. Местным, региональным органам власти, вузам целесообразно предпринимать совместные усилия по реализации этих инициатив для снижения экономических рисков образовательных учреждений в условиях изменения нормативных актов налогового администрирования и бухгалтерского учета.

Анализ влияния изменения величины налога на имущество и земельного налога на эффективность деятельности вуза приобретает в текущем году особую актуальность и имеет практическое значение для управления денежными потоками, финансовыми результатами, а также обоснования предложений по оптимизации его налоговой нагрузки. Это обусловлено тем, что с 1 января 2018 г. существенно увеличивается налогооблагаемая база по налогу на имущество вследствие изменения балансовой оценки недвижимого имущества с применением кадастровой стоимости; изменения порядка применения налоговой льготы по приобретенному после 1 января 2013 г. движимому имуществу. Кроме того, местные и региональные органы власти не всегда предлагают равные условия льгот по земельному налогу для учреждений различных уровней бюджета. В настоящее время широко известны труды ведущих отечественных ученых, в которых затрагивается ряд вопросов, касающихся налогообложения некоммерческих организаций, порядка исчисления налога на имущество и земельного налога, льготирования имущественных налогов. Однако отсутствуют работы, в которых с использованием практических данных обоснованы выводы о возможном изменении показателей эффективности деятельности вуза ввиду увеличения налога на имущество при вступлении в силу новых правил бухгалтерского учета и отмены льготы по движимому имуществу на федеральном уровне. Недостаточно исследований о проблемах применения льготы по земельному налогу на местном уровне. Указанные положения подтверждают актуальность и практическую значимость темы нашего исследования.

Для разработки предложений по решению проблем исчисления налога на имущество и земельного налога сформирована логика исследования, которая включает обзор содержания научных публикаций отечественных авторов по вопросам налогообложения вузов, изложение проблемных для них положений по исчислению налога на имущество и земельного налога и осуществление анализа влияния изменений налоговой нагрузки на эффективность деятельности, разработку практических рекомендаций, направленных на снижение степени влияния увеличения налога на имущество и земельного налога на кассовые расходы вузов. В табл. 1 представлен обзор работ отечественных авторов по налогообложению вузов в хронологической последовательности публикаций [1-12].

Таблица 1. Обзор публикаций по налогообложению вузов

| Автор | Содержание основных результатов исследования |

| Савельева О.А. [1] | Обоснованы изменения нормативных актов субъектов Российской Федерации и муниципальных образований, предусматривающие для федеральных вузов право не исчислять, не уплачивать авансовые платежи по налогу на имущество, земельному налогу в течение налогового периода; отмену отчетных периодов для сокращения финансовых потерь от пени по итогам отчетных периодов. Предложено уточнение статьи «Пеня» Налогового кодекса Российской Федерации о неначислении пени на сумму недоимки у налогоплательщика - бюджетного учреждения в случае задержки финансирования или недофинансирования по налогам, денежные средства для уплаты которых были зарезервированы в составе расходов федерального бюджета |

| Гринкевич Л.С., Князева М.В. [2] | Отмечена значительная роль некоммерческих организаций (НКО) в экономике страны. Отражена проблема отсутствия системного подхода к налогообложению НКО, системности в предоставлении налоговых льгот. Обоснована необходимость реформы системы налогообложения некоммерческого сектора в России. Исследованы мнения специалистов по увеличению налоговых льгот, введению специального режима для НКО. Рекомендовано внедрить положительный зарубежный опыт. Предложен авторский подход к систематизации НКО с использованием многокритериальной классификации |

| Смирнов Д.А. [3] | Обоснована значимость льготирования в российской системе имущественного налогообложения. Отмечена важность учета социальной стороны налогообложения. Проведен анализ практики льготирования и возможных направлений повышения ее эффективности. Предложены меры по дифференциации налогообложения имущества через установление налогового предохранителя |

| Мануилова Л.Б. [4] | Обозначено центральное место налога на имущество в системе имущественного налогообложения и исследована практика его расчета на примере ФБУ «Севводпуть». Обоснована роль налога на имущество как стабильного источника формирования доходной части бюджета |

| Никиткова У.О. [5] | Исследованы исторические аспекты налогообложения земли. Рассмотрены причины недополучения местными бюджетами земельного налога и предложены меры по увеличению доходов |

| Спесивцева А.Л. [6] | Рассмотрены особенности налогообложения бюджетных, казенных, автономных учреждений в условиях реформирования бюджетной сферы. Исследованы особенности исчисления налога на добавленную стоимость, налога на прибыль, транспортного налога, земельного налога, налога на имущество. Сделан вывод о том, что бюджетные автономные учреждения уплачивают значительную долю налогов в бюджет |

| Короева М.Р. [7] | Исследована зависимость эффективности деятельности учреждений образования от обоснованно построенной налоговой системы. Обоснована необходимость планирования и прогнозирования налоговых отчислений в бюджет, оценки влияния на деятельность учреждений налоговой политики государства. Рассмотрены законные способы оптимизации налогообложения, связанные с ней налоговые риски, инструменты их минимизации. Приведены основные проблемы налогообложения учреждений. Предложены меры повышения стабильности налоговой системы |

| Сюбарева И.Ф. [8] | Раскрыты основные аспекты налогообложения образовательных учреждений, включая налог на имущество и земельный налог. Исследована практика арбитражных судов по налоговым спорам. Обозначена необходимость оптимизации налогообложения. Сделан вывод о важности расширения перечня льготируемых образовательных организаций, предложены меры поддержки развития их инновационной деятельности |

| Золотарева А.Б., Малинина Т.А. [9] | Отмечена значимость НКО для развития гражданского общества. Определена роль налоговых льгот как фактора, отражающего государственное признание общественной полезности НКО. Произведено сравнение условий налогового администрирования в России, США, Франции |

| Ильина А.В., Ильин А.С. [10] | Исследованы последствия введения кадастровой стоимости в качестве налоговой базы по налогу на имущество: резкое увеличение налога, уклонение от его уплаты. Проанализирована история применения налога на имущество и мировая практика его функционирования. Указано на несоответствие остаточной стоимости имущества реальной стоимости, что приводит к снижению доходов бюджета. Выявлено занижение кадастровой стоимости в Свердловской области, отсутствие выгоды от ее сплошного применения. Рассчитаны оптимальное значение ставки налога на имущество и прогнозные доходы региона с применением нового механизма. Рекомендовано проведение переоценки кадастровой стоимости для предотвращения уменьшений налоговых поступлений. Обоснована необходимость анализа изменений налоговой нагрузки отдельных категорий налогоплательщиков в разрезе муниципальных образований |

| Князева М.В., Баландина А.С., Баннова К.А. [11] | Рассмотрены применение льгот по налогу на имущество и направления оценки их эффективности. Приведены виды существующих льгот и проведен анализ практики их применения в Томской области. Проведен анализ недополученных доходов при действии льгот. Выявлена существенная доля льгот по налогу на имущество в общей сумме налоговых льгот Томской области. Сделан вывод об эффективности налоговых льгот, применяемых на территории Томской области |

| Зиновьев И.П., Колесников Ю.А., Мельников В.Ю. [12] | Исследованы особенности кадастровой оценки земли и раскрыта проблема ее несоответствия реальной стоимости. Рассмотрены опыт налогообложения земли и кадастровой оценки зарубежных стран. Приведены юридические аспекты осуществления кадастровой оценки, судебная практика по вопросам ее завышения. Обозначена невозможность применения кадастровой оценки для управления недвижимостью |

Источник: авторская разработка

Обзор научных исследований позволяет установить, что большинство авторов обращают внимание на существующие особенности в налогообложении некоммерческих организаций. Необходимость поддержки сферы образования специалисты обусловливают социальной значимостью образовательных учреждений, а также тем, что бюджетные и автономные учреждения уплачивают в бюджет значительную долю налогов. Так, А.Б. Золоторева и Т.А. Малинина определяют роль налоговых льгот как фактора, отражающего государственное признание общественной полезности деятельности некоммерческих организаций [9]. При этом ряд специалистов отмечают отсутствие системности в льготировании налогообложения. Авторами исследуется зарубежный опыт налогообложения [13-15], приводится судебная практика по ошибочному применению налоговых льгот, а также рассматриваются различные инструменты оптимизации налогообложения. Налог на имущество, по мнению ряда специалистов, играет ведущую роль среди имущественных налогов. При этом А.В. Ильина и А.С. Ильин в своем исследовании обращают внимание на то, что при введении кадастровой стоимости для объектов недвижимости налогооблагаемая база по налогу на имущество может вырасти в десятки раз [10]. В свою очередь И.П. Зиновьевым, Ю.А. Колесниковым, В.Ю. Мельниковым обозначена невозможность применения кадастровой оценки для целей управления недвижимостью, а также раскрыта проблема несоответствия кадастровой оценки и реальной стоимости земельного участка [12]. Ряд авторов исследуют проблему земельного налога с точки зрения интересов бюджета [5, 16]. Так, О.У. Никиткова рассматривает его как источник доходов местных бюджетов и считает необходимым обеспечение прироста поступлений от уплаты земельного налога [5].

Перейдем к рассмотрению проблемных положений по исчислению земельного налога и налога на имущество на примере вуза, расположенного в Воронежской области, а также обоснованию предложений по оптимизации его налоговой нагрузки, состоящих в уточнении действующих нормативных актов.

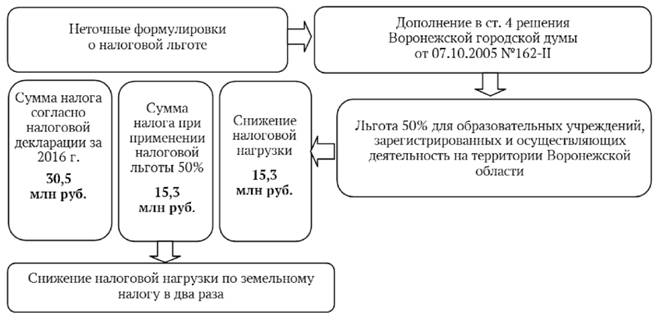

В части земельного налога действует решение Воронежской городской думы от 07.10.2005 № 162-II (ред. от 28.06.2017) «О введении в действие земельного налога на территории городского округа город Воронеж» (вместе с «Положением о порядке исчисления и уплаты земельного налога на территории городского округа город Воронеж»), согласно п. 5 ст. 4 которого от уплаты земельного налога в размере 50% освобождаются государственные автономные, бюджетные и казенные учреждения Воронежской области в отношении земельных уча стков, предназначенных для размещения объектов образования, здравоохранения и социального обеспечения, культуры и искусства (за исключением доли земельного участка, приходящейся на площадь объекта, используемого не по профилю). Приведенное положение не вносит ясности в части возможности применения льготы в отношении федеральных государственных автономных, бюджетных и казенных учреждений, земли которых расположены на территории Воронежской области.

Для обеспечения равных условий применения льготы по налогу на землю для учреждений различных уровней бюджета считаем необходимым внести дополнение в ст. 4 упомянутого решения Воронежской городской думы, предоставив налоговую льготу по земельному налогу в размере 50% для государственных образовательных учреждений, зарегистрированных и осуществляющих деятельность на территории Воронежской области в отношении земельных участков, предназначенных для размещения объектов образования (за исключением доли земельного участка, приходящейся на площадь объекта, используемого не по профилю).

Результаты снижения налоговой нагрузки вуза с учетом реализации предложения по уточнению муниципального нормативного акта по земельному налогу представлены на рис. 1.

Рисунок 1. Экономический эффект вуза от уточнения муниципального нормативного акта по земельному налогу

Источник: авторская разработка

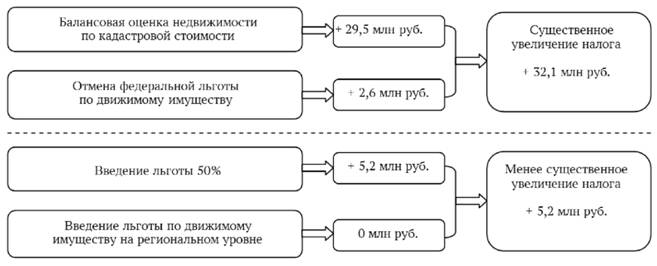

Проблемные положения по исчислению налога на имущество обусловлены тем, что с 1 января 2018 г. существенно увеличивается его налогооблагаемая база (табл. 2) в виду следующих обстоятельств:

- изменения балансовой оценки недвижимого имущества с применением кадастровой стоимости;

- изменения порядка применения налоговой льготы по движимому имуществу, приобретенному после 1 января 2013 г.

Таблица 2. Динамика налога на имущество вуза вследствие увеличения налогооблагаемой базы с 1 января 2018 г.

| Налогооблагаемое имущество | Налог на имущество | Изменение, млн руб. | Темп роста,% | |

| по данным налоговой декларации, млн руб. | с учетом изменений нормативных актов, млн руб. | |||

| Налогооблагаемое имущество вуза, всего | 19,1 | 51,2 | 32,1 | 268 |

|

В том числе: - налогооблагаемое имущество вуза, расположенное на территории Воронежской области |

19,1 | 51 | 31,9 | 267 |

| - налогооблагаемое имущество вуза, расположенное на территории Липецкой области | 0,01 | 0,25 | 0,24 | 3 083 |

Источник: авторская разработка

Изменение балансовой оценки недвижимого имущества с применением кадастровой стоимости обусловлено вступлением в силу федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства» (далее - ФСБУ ОГС «Основные средства») (приказ Минфина России от 31.12.2016 № 257н). Расчет налогооблагаемой базы по налогу на имущество (его остаточная стоимость), которой в соответствии с установленным порядком ведения бухгалтерского учета согласно этому стандарту с 1 января 2018 г. является кадастровая стоимость, выполнен для сравнения с данными налоговой декларации по налогу на имущество за 9 мес.

Таблица 3. Расчет стоимости налогооблагаемого имущества вуза (без учета стоимости имущества филиала) по территориальному признаку с учетом изменений нормативных актов, введенных с 1 января 2018 г., млн руб.

| № п/п | Дата | Воронежская область | ||

| Недвижимое имущество | ||||

| Кадастровая стоимость | Амортизация | Остаточная стоимость | ||

| 1 | 2 | 3 | 4 | 5 |

| 1 | На 1 января | 2 901 | 0 | 2 901 |

| 2 | На 1 февраля | 2 901 | 8 | 2 893 |

| 3 | На 1 марта | 2 901 | 5 | 2 888 |

| 4 | На 1 апреля | 2 901 | 5 | 2 883 |

| 5 | На 1 мая | 2 901 | 5 | 2 878 |

| 6 | На 1 июня | 2 901 | 5 | 2 873 |

| 7 | На 1 июля | 2 901 | 5 | 2 868 |

| 8 | На 1 августа | 2 901 | 5 | 2 863 |

| 9 | На 1 сентября | 2 901 | 5 | 2 858 |

| 10 | На 1 октября | 2 901 | 5 | 2 853 |

| 11 | Итого... | - | 48 | 28 758 |

| № п/п | Воронежская область | |||

| Движимое имущество, принятое на учет в качестве основных средств |

Итого остаточная стоимость налогооблагаемого имущества |

|||

| Балансовая стоимость | Амортизация | Остаточная стоимость | ||

| 1 | 6 | 7 | 8 | 9 |

| 1 | 168 | 0 | 64 | 2 965 |

| 2 | 168 | 2 | 63 | 2 956 |

| 3 | 168 | 2 | 61 | 2 949 |

| 4 | 168 | 2 | 59 | 2 942 |

| 5 | 168 | 2 | 57 | 2 935 |

| 6 | 168 | 2 | 56 | 2 929 |

| 7 | 168 | 2 | 54 | 2 922 |

| 8 | 168 | 2 | 52 | 2 915 |

| 9 | 168 | 2 | 51 | 2 908 |

| 10 | 168 | 2 | 49 | 2 902 |

| 11 | - | 18 | 566 | 29 323 |

| № п/п | Липецкая область |

Всего остаточная стоимость налогооблагаемого имущества (гр. 9 + гр. 12) |

||

| Недвижимое имущество | ||||

| Кадастровая стоимость | Амортизация | Остаточная стоимость | ||

| 1 | 10 | 11 | 12 | 13 |

| 1 | 16 | 0 | 16 | 2 981 |

| 2 | 16 | 0,215 | 15 | 2 971 |

| 3 | 16 | 0,027 | 15 | 2 964 |

| 4 | 16 | 0,027 | 15 | 2 957 |

| 5 | 16 | 0,027 | 15 | 2 950 |

| 6 | 16 | 0,027 | 15 | 2 944 |

| 7 | 16 | 0,027 | 15 | 2 937 |

| 8 | 16 | 0,027 | 15 | 2 930 |

| 9 | 16 | 0,027 | 15 | 2 923 |

| 10 | 16 | 0,027 | 15 | 2 917 |

| 11 | - | 0,431 | 151 | 29 476 |

Источник: авторская разработка

Таблица 4. Оценка изменения налогооблагаемой базы и величины налога на имущество с учетом положений нормативных актов, введенных с 1 января 2018 г.

| № п/п | Показатель | Воронежская область | Липецкая область | Всего | ||

| Недвижимое имущество | Движимое имущество, принятые на учет основные средства до 1 января 2013 г. | Итого | Недвижимое имущество | |||

| 1 | Среднегодовая стоимость налогооблагаемого имущества за отчетный период, млн руб. (стр. 11 табл. 3 / (9 + 1) | 2 875,7 | 56,6 | 2 932,3 | 15,3 | 2 947,6 |

| 2 | Налогооблагаемая база по налогу на имущество по данным налоговой декларации, млн руб. (стр. 120 разд. 2 ф. по КНД 1152028) | - | - | 1 158,7 | 0,5 | 1 159,2 |

| 3 | Темп роста налогооблагаемой базы, % (стр. 1 /стр. 2 • 100) | - | - | 253 | 3 083 | 254 |

| 4 | Сумма налога на имущество по данным налоговой декларации, млн руб. (стр. 180 ф. по КНД 1152028 • 9 мес.) | - | - | 19,1 | 0,01 | 19,1 |

| 5 | Сумма налога на имущество с учетом вводимых с 1 января 2018 г. изменений, млн руб. (стр. 1 • 2,2% / 12 мес. • 9 мес.) | - | - | 48,4 | 0,2 | 48,6 |

| 6 | Изменение суммы налога на имущество, млн руб. (стр. 5 - стр. 4) | - | - | 29,3 | 0,2 | 29,5 |

| 7 | Сумма налога с учетом льготы 50%, млн руб. (стр. 5 • 50%) | - | - | 24,2 | 0,1 | 24,3 |

| 8 | Изменение суммы налога с учетом льготы 50% по отношению к сумме налога по данным налоговой декларации, млн руб. (стр. 7 - стр. 4) | - | - | 5,1 | 0,1 | 5,2 |

Так, как если бы положения ФСБУ ОГС «Основные средства» были введены с 1 января 2017 г.

Для расчета изменения налогооблагаемой базы (табл. 3, 4) использованы значения следующих показателей:

- кадастровая стоимость объектов недвижимости по данным Федеральной службы государственной регистрации кадастра и картографии;

- амортизация объектов недвижимости, рассчитанная согласно требованиям ФСБУ ОГС «Основные средства»;

- налоговая база по данным налоговой декларации на 1 октября 2017 г.

Опишем методику обоснования предложений по изменению норм регионального законодательного акта по налогу на имущество. Согласно п. 58 ФСБУ ОГС «Основные средства» объекты недвижимого государственного (муниципального) имущества, соответствующие критериям признания объекта основных средств, отражаются при первом применении этого нормативного акта в бухгалтерском учете на соответствующих балансовых счетах по их кадастровой стоимости, которая признается балансовой стоимостью указанных объектов основных средств.

Кадастровая стоимость имущества вуза на 1 января 2017 г. включает:

- стоимость объектов недвижимости по данным Федеральной службы государственной регистрации кадастра и картографии (без учета стоимости имущества филиала);

- балансовую стоимость объектов, кадастровая стоимость которых пока еще не определена.

Так как согласно п. 59 ФСБУ ОГС «Основные средства» в случае, если кадастровая оценка для объекта недвижимости по каким-либо причинам недоступна на дату первого применения стандарта, субъектом учета отражаются такие активы по балансовой стоимости, сформированной на дату первого применения стандарта, до момента, когда кадастровая оценка по такому объекту недвижимости будет определена. Таким образом, кадастровая стоимость объектов недвижимости вуза на 1 января 2017 г. составляет 2 900,9 млн руб.

При определении налоговой базы как среднегодовой стоимости имущества, признаваемого объектом налогообложения, такое имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации (ст. 375 Налогового кодекса Российской Федерации). Исходя из этого налогооблагаемую базу формирует также сумма начисленной амортизации. При определении амортизации учтены положения третьего абзаца п. 39 ФСБУ ОГС «Основные средства», согласно которым на объект основных средств стоимостью до 10 000 руб. включительно, за исключением объектов библиотечного фонда, амортизация не начисляется. Поэтому в целях начисления амортизации балансовая стоимость уменьшена на стоимость объектов с кадастровой стоимостью до 10 000 руб. Сумма начисленной амортизации на 1 февраля 2017 г. по объектам имущества вуза увеличена на стоимость имущества с кадастровой стоимостью от 10 000 до 100 000 руб., так как в соответствии с пятым абзацем п. 39 ФСБУ ОГС «Основные средства» на такие объекты основных средств амортизация начисляется в размере 100% первоначальной стоимости при выдаче его в эксплуатацию. Расчет общей суммы амортизации, начисленной за период с 1 января по 1 октября 2017 г., произведен по усредненному проценту, чтобы исключить влияние накопленной на начало 2017 г. амортизации.

Согласно ст. 374 Налогового кодекса Российской Федерации объектами налогообложения для российских организаций помимо недвижимого, признается движимое имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета. Следовательно, в налогооблагаемую базу по налогу на имущество включена остаточная стоимость движимого имущества вуза, принятого на учет в качестве основных средств до 1 января 2013 г.

Расчет изменения налогооблагаемой базы и суммы налога на имущество вуза (без учета стоимости имущества филиала) по территориальному признаку с учетом изменений, введенных с 1 января 2018 г., представлен в табл. 4.

Среднегодовая стоимость имущества, признаваемого объектом налогообложения, за отчетный период (строка 1 табл. 4) определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу (п. 4 ст. 376 Налогового кодекса Российской Федерации).

В результате сопоставления величины налогооблагаемой базы по данным налогового расчета по авансовому платежу по налогу на имущество организаций (ф. по КНД 1152028), отражаемой по стр. 120 разд. 2 (стр. 2 табл. 4) с ее величиной, рассчитанной с учетом изменений, вводимых с 1 января 2018 г. (стр. 1 табл. 4), выявлено увеличение налогооблагаемой базы:

- по налогу на имущество вуза (без учета стоимости имущества филиала) более чем в 2,5 раза (стр. 3 гр. 7 табл. 4);

- по налогу на имущество, расположенное на территории Воронежской области, более чем в 2,5 раза (стр. 3 гр. 5 табл. 4);

- по налогу на имущество, расположенное на территории Липецкой области, более чем в 30 раз (стр. 3 гр. 6 табл. 4).

Согласно п. 1 ст. 1 закона Воронежской области от 27.11.2003 № 62-ОЗ «О налоге на имущество организаций» ставка налога на имущество организаций устанавливается в размере 2,2% от налоговой базы, определяемой в соответствии с Налоговым кодексом Российской Федерации.

В результате сопоставления суммы налога на имущество по данным налоговой декларации, отражаемой по стр. 180 налогового расчета по авансовому платежу по налогу на имущество организаций (ф. по КНД 1152028) (стр. 1 табл. 4), и суммы налога, рассчитанного с учетом вводимых с 1 января 2018 г. изменений, установлено, что налоговая нагрузка вуза увеличится на 29,5 млн руб. (стр. 6 гр. 7 табл. 4).

Таким образом, с 1 января 2018 г. существенно увеличивается сумма налога на имущество вузов в связи с тем, что по правилам бухгалтерского учета остаточную стоимость на эту дату будет составлять кадастровая стоимость имущества - объектов недвижимости.

В связи с этим предлагаем рассмотреть возможность принятия решения правительством Воронежской области о введении налоговой льготы по уплате налога на имущество в размере 50% для государственных образовательных учреждений, зарегистрированных и осуществляющих деятельность на территории Воронежской области.

По проблеме исчисления налога на имущество, которая обусловлена изменением порядка применения налоговой льготы по приобретенному после 1 января 2013 г. движимому имуществу, приведем следующие положения. Согласно Федеральному закону от 27.11.2017 № 335-ФЗ «О внесении изменений в Налоговый кодекс Российской Федерации» с 1 января 2018 г. отменяется льгота по этому имуществу, а решение о сохранении или отмене льготы будет приниматься на региональном уровне.

В настоящее время имеются примеры сохранения такой льготы в регионах России. Льготу решили сохранить в Липецкой, Ивановской, Смоленской областях, Санкт-Петербурге, Чеченской Республике. Нулевую ставку налога на 2018-2020 гг. установили в Московской области. В Пензенской, Рязанской, Тульской, Тюменской областях, а также в Еврейской автономной области принято решение о снижении ставки налога на имущество.

Кроме того, федеральные законодатели предусмотрели возможность введения дополнительных региональных льгот по движимому имуществу, с даты выпуска которого прошло не более трех лет, а также по имуществу, отнесенному к инновационному высокоэффективному оборудованию. Так, организации Нижегородской области, занимающиеся научными исследованиями и разработками, освобождаются от уплаты налога в отношении движимого имущества, принятого на учет после 1 января 2016 г.

Закон Воронежской области от 27.10.2017 № 136-ОЗ «О внесении изменений в закон Воронежской области «О налоге на имущество организаций» обоснованно не содержит соответствующих новой редакции Налогового кодекса Российской Федерации положений в отношении движимого имущества, которые введены более поздней датой. И, к сожалению, не предусматривает льгот по налогу или снижения ставки для образовательных учреждений в отличие от следующих экономических субъектов:

- организаций, осуществляющих производство сельскохозяйственной продукции (ставка налога 1,7%);

- медицинских организаций, оказывающих высокотехнологическую помощь (ставка налога 0,4%);

- экономических субъектов, освобождающихся от налога на имущество: религиозных организаций, имущества, используемого для производства изделий народных художественных промыслов;

- санаторно-курортных учреждений;

- общественных объединений пожарной охраны;

- организаций, осуществляющих управление и содержание инфраструктурных объектов на территориях индустриальных парков;

- организаций, осуществляющих финансовый лизинг авиационной техники.

Таким образом, уже сейчас имеются основания для включения образовательных учреждений в перечень льготируемых экономических субъектов.

В случае отказа от льготы ставка налога в 2018 г. по движимому имуществу, приобретенному после 1 января 2013 г., должна быть не выше 1,1%. Следовательно, в результате отсутствия решения Воронежской областной думы о сохранении льготы, налог на имущество вуза в расчете на 9 месяцев 2017 г. увеличится с нуля до 2,6 млн руб.

Поэтому весьма своевременно сформирована инициатива Совета ректоров вузов Воронежской области: направить предложение в правительство Воронежской области о возможности внесения изменений в ст. 2.1 закона Воронежской области от 27.11.2003 № 62-ОЗ «О налоге на имущество организаций» в части предоставления налоговой льготы: освободить от налогообложения образовательные учреждения, зарегистрированные и осуществляющие деятельность на территории Воронежской области, в отношении движимого имущества, принятого с 1 января 2013 г. на учет в качестве основных средств.

Изменение налоговой нагрузки вуза по налогу на имущество по сравнению с данными налоговой декларации за 9 месяцев 2017 г., начиная с 1 января 2018 г., и с учетом предлагаемых льгот схематично представлено на рис. 2.

Рисунок 2. Изменение налоговой нагрузки вуза по налогу на имущество с 1 января 2018 г. и с учетом предлагаемых льгот

Источник: авторская разработка

К сожалению, пока ни одна из приведенных инициатив не поддержана ни на местном, ни на региональном уровнях в связи со значительным объемом для соответствующих бюджетов выпадающих налоговых доходов. Отсутствие решения, которое бы устраивало и органы власти, и образовательные учреждения, создает для вузов определенные налоговые и финансовые риски.

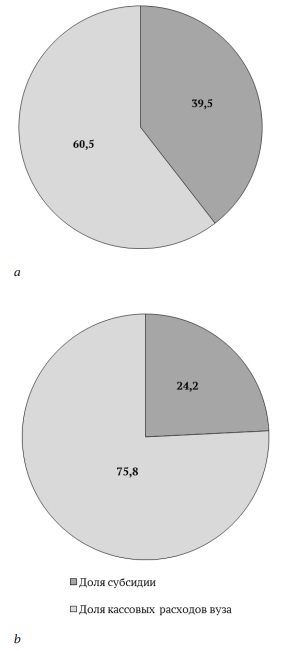

Одним из аргументов в пользу необходимости изменения налогового администрирования вузов является то, что при ожидаемом общем увеличении субсидий Минобрнауки России в 2017 г. наблюдалось снижение объемов субсидий, выделяемых вузам на содержание имущества. По итогам 9 мес. 2017 г. в кассовых расходах вуза на оплату земельного налога и налога на имущество их доля составила 39,5%. С учетом изменений норм налогообложения и бухгалтерского учета кассовые расходы вуза на оплату земельного налога и налога на имущество, которые не компенсированы субсидией, увеличиваются более чем на 15% (рис. 3).

Рисунок 3. Доля субсидии на содержание имущества в кассовых расходах вуза на оплату налога на имущество и земельного налога за 9 месяцев 2017 г. и расчетная величина с учетом изменений, введенных с 1 января 2018 г., %: а - фактически; b - с учетом изменений

Источник: авторская разработка

Министерство образования и науки Российской Федерации полностью разделяет озабоченность вузов по увеличению налоговой нагрузки и намерено субсидировать соответствующие расходы, но доля финансирования пока еще до вузов не доведена в связи со сбором необходимой информации.

Итак, нами обоснована необходимость и возможность налоговых льгот для государственных образовательных учреждений, зарегистрированных и осуществляющих деятельность на территории Воронежской области:

- по земельному налогу в размере 50% в отношении земельных участков, предназначенных для размещения объектов образования;

- по уплате налога на имущество в размере 50%;

- освобождение от налогообложения движимого имущества, принятого с 1 января 2013 г. на учет в качестве основных средств.

Предлагаемые инициативы по уточнению положений действующих местных и региональных нормативных актов по налогу на имущество и земельному налогу реализованы в предложениях Совета ректоров вузов Воронежской области, которые были представлены на совместном заседании с общественным советом УФНС России по Воронежской области 12 декабря 2017 г. Деятельное влияние на содержание предложений по совершенствованию налогообложения образовательных учреждений оказало участие в заседании посредством видеоконференции первого заместителя министра образования и науки В.В. Переверзевой. Практическое их использование может во многом способствовать не столь существенному увеличению налоговый нагрузки на высшие образовательные учреждения. Местным и региональным органам власти и вузам целесообразно предпринять совместные усилия для реализации этих инициатив, учитывая, что изменение нормативно-правовых актов, вступивших в силу с 1 января 2018 г., могут создать условия, при которых существенно снизится эффективность деятельности образовательных учреждений, выполняющих ведущую роль в социально-культурной, научной и образовательной системе региона.

Список литературы

1. Савельева О.А. Высшие учебные заведения: земельный налог и налог на имущество организаций (актуальные вопросы правоприменительной деятельности) // Налоги. 2008. № 2.С. 9-10.

2. Гринкевич Л.С., Князева М.В. Теоретико-методические подходы к реформированию системы налогообложения некоммерческих организаций в Российской Федерации // Вестник Томского государственного университета. 2010. № 338. С. 140-142.

3. Смирнов Д.А. Льготирование в налогах на имущество: проблемы и возможности для совершенствования // Финансовая аналитика: проблемы и решения. 2011. № 19. С. 22-26. URL: https://cyberleninka.ru/article/v/lgotirovanie-v-nalogah-na-imuschestvo-problemy-i-vozmozhnosti-dlya-sovershenstvovaniya

4. Мануилова Л.Б. Налог на имущество организаций (на примере ФБУ «Севводпуть») // Проблемы развития транспортной инфраструктуры Европейского Севера России. Котлас: Санкт-Петербургский государственный университет водных коммуникаций, 2012. С. 69-76.

5. Никиткова У.О. Земельное налогообложение в России // Налоги и налогообложение. 2012. № 2.С. 70-75.

6. Спесивцева А.Л. Налогообложение государственных (муниципальных) учреждений в условиях реформирования бюджетной сферы // Проблемы учета и финансов. 2012. № 2.С. 44-47.

7. Короева М.Р. Влияние налогового фактора на финансовое положение государственных и муниципальных учреждений образования // Вестник Финансового университета. 2013. № 6.С. 48-58.

8. Сюбарева И.Ф. Правовой режим налогообложения образовательных организаций в Российской Федерации // Вестник Балтийского федерального университета им. И. Канта. 2013. № 3.С. 136-143.

9. Золотарева А.Б., Малинина Т.А. Подходы к налогообложению некоммерческих организаций // Финансы. 2015. № 9.С. 23-30.

10. Ильина А.В., Ильин А.С. Сбалансированное применение нового механизма взимания налога на имущество // Проблемы современной экономики. 2015. № 2.С. 237-240.

11. Князева М.В., Баландина А.С., Баннова К.А. Оценка эффективности предоставления налоговых льгот по налогу на имущество (на примере Томской области) // Управление экономическими системами. 2015. № 11. URL: http://uecs.ru/teoriya-sisteite822-2015-11-24-06-34-33

12. Зиновьев И.П., Колесников Ю.А., Мельников В.Ю. Кадастровая оценка имущества как новый элемент налогообложения // Финансовое право и управление. 2016. № 4.С. 274-282. URL: https://doi.org/10.7256/2310-0508.2016.4.20804

13. Хейфец Е.Е. Современная система земельно-правовых отношений и налогов на недвижимость в Китае // Имущественные отношения в Российской Федерации. 2017. № 5.С. 19-33.

14. Нурматов М.М. Плата за землю: сравнительно-правовой анализ законодательства Республики Узбекистан и Российской Федерации // Журнал зарубежного законодательства и сравнительного правоведения. 2017. № 3.С. 107-110.

15. Григорьева Л.Г. Налогообложение объектов недвижимости в России и за рубежом. М.: Российская газета, 2017. 144 с.

16. Вербина О.Л. Отдельные проблемы взимания земельного налога в Российской Федерации // Муниципальная служба: правовые вопросы. 2017. № 3.С. 19-22.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ