Оптимизация структуры капитала организации с использованием метода минимизации его средневзвешенной цены

Е.Ф. Сысоева,

доктор экономических наук, профессор,

заведующая кафедрой финансов и кредита

Воронежский государственный университет

Финансы и кредит

№18 (594) 2014

В статье приводится понятие «оптимальная структура капитала организации», обосновываются возможности использования метода оптимизации структуры капитала по критерию минимизации его средневзвешенной цены в российских условиях с учетом агентских издержек (издержек менеджмента) на основе предельной и чистой предельной цены капитала организации.

Одним из основных индикаторов оптимальной структуры капитала организации служит его средневзвешенная цена. Финансовому менеджеру целесообразно остановиться на таком соотношении элементов капитала, при котором его средневзвешенная цена будет минимальной. Кроме принципа минимизации цены капитала следует учитывать также и принцип достаточности финансовой отдачи от капитала, авансированного в активы организации, которая должна быть выше его цены. Поэтому финансовый менеджер должен выбирать такие источники финансирования, которые не исчерпывают всех доходов организации, а позволяют ей развиваться.

По мнению автора, оптимальная структура капитала представляет собой такое соотношение источников собственного и заемного капитала организации, при котором обеспечивается наилучшее значение критериев оптимизации при заданном уровне ее финансовой устойчивости в целях достижения ее максимальной рыночной стоимости.

Метод минимизации средневзвешенной цены капитала организации предполагает поиск таких значений удельного веса элементов его структуры, которые обеспечивали бы минимальное значение их средневзвешенной цены.

На взгляд автора, в связи с несовершенством финансового рынка (в том числе его информационного обеспечения), наличием инфляционной составляющей, высокой долей транзакционных расходов, связанных с привлечением капитала, а также, учитывая нерациональное поведение менеджеров и собственников организаций, достижение минимального значения средневзвешенной цены капитала невозможно на практике. Представляется, что оптимизация структуры капитала только по критерию минимизации его средневзвешенной цены не совсем корректно отражает практику финансирования российских организаций. В условиях, когда большинство из них используют бесплатную кредиторскую задолженность как источник финансирования своей деятельности, имеющий минимальную цену, попытка снизить средневзвешенную цену капитала может привести к увеличению доли кредиторской задолженности, что, в свою очередь, может привести к снижению финансовой устойчивости. Поэтому основные задачи финансового менеджера - найти не только оптимальное соотношение между собственным и заемным капиталом, минимизирующее средневзвешенную цену капитала (WACC), но и создать необходимые условия для сохранения или увеличения финансовой устойчивости организации [2], а также учесть наиболее широкий спектр агентских издержек:

- издержек мониторинга (monitoring costs), связанных с анализом действий менеджмента, с прямым контролем за его действиями;

- гарантийных издержек (bonding costs), связанных с предотвращением операций менеджмента, наносящих вред акционерам, с возмещением причиненных убытков;

- остаточной потери (residual loss) - денежного эквивалента потери благосостояния собственников вследствие существования различия между решениями, принимаемыми менеджерами, и решениями, которые максимизируют благосостояние собственников.

В работе под редакцией И. Ивашковской отмечено, что необходимость минимизации агентских издержек связана с тем, что компания не является замкнутым механизмом, а представляет собой постоянный поток взаимодействий различных контрагентов - менеджеров, собственников, кредиторов, противостояние интересов которых может сказаться на снижении ее стоимости [1].

По мнению автора, разновидностью агентских издержек (кроме перечисленных) являются издержки менеджмента, которые возникают в связи с недостаточной квалификацией и нерациональными действиями менеджеров по формированию структуры капитала организации. Представляется, что данные издержки можно определить как разницу между предельной ценой капитала (МСС) и чистой предельной ценой капитала организации (Net Marginal Cost of Capital - NMCC).

Предельная цена капитала организации представляет собой отношение прироста средневзвешенной цены капитала организации к приросту капитала, необходимого для ее финансирования в сложившихся условиях финансового рынка в настоящее время и в будущем при невозможности финансовых менеджеров организации в силу каких-либо обстоятельств минимизировать текущие и прогнозные значения средневзвешенной цены капитала

МСС = (WACCпр - WACCтек)/ΔК,

где МСС - предельная цена капитала организации, %

WACCпр - прогнозная средневзвешенная цена капитала организации, %;

WACCтек - текущая средневзвешенная цена капитала организации, %;

ΔК - изменение величины капитала организации, д.е.

Чистую предельную цену капитала организации определяем как отношение прироста минимальной средневзвешенной цены капитала организации к приросту капитала в сложившихся условиях финансового рынка в настоящее время и в будущем при минимизации текущих и прогнозных значений средневзвешенной цены капитала (что отражает высокую квалификацию финансового менеджера и рациональность его действий)

NMCC = (WACCпрmin - WACCтекmin)/ΔК,

где NМСС - чистая предельная цена капитала организации, %,

WACCпрmin - минимальная прогнозная средневзвешенная цена капитала организации, %;

WACCтекmin - минимальная текущая средневзвешенная цена капитала организации, %.

Минимальная текущая и минимальная прогнозная средневзвешенные цены капитала организации могут быть рассчитаны на основе компьютерной программы, реализованной при помощи встроенной библиотеки среды MatLab: Optimization Toolbox™.

Таким образом, текущая средневзвешенная цена капитала организации в случае привлечения финансовых ресурсов из внешних источников (например, при реализации инвестиционного проекта) представляет собой сумму теоретической минимальной средневзвешенной цены капитала компании и издержек менеджмента

WACCтек = WACCтекmin + Издержки менеджмента.

Издержки менеджмента могут быть рассчитаны по следующей формуле:

Издержки менеджмента = МСС - NМСС.

Величина издержек менеджмента зависит от следующих факторов:

- профессионализм финансовых менеджеров организации;

- их квалификация;

- опыт работы, связанной с формированием структуры капитала компании;

- скорость реакции менеджеров на изменение условий финансового рынка.

Для определения текущей средневзвешенной цены капитала организации в случае привлечения дополнительного финансирования из внешних источников предлагается следующая экономико-математическая модель, построенная с использованием симплекс-метода и представленная интерфейсом компьютерной программы.

Аналитически целевые функции модели могут быть представлены определенной системой

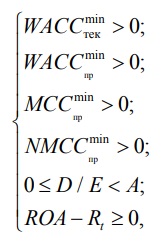

Ограничения модели, которые отражают необходимые условия эффективного привлечения финансовых ресурсов, представлены системой неравенств

где D - величина заемных средств организации, д.е.;

Е - величина собственных средств организации, д.е.;

D/E - плечо финансового рычага, коэффициент;

А - максимально возможное целевое значение плеча финансового рычага, определяемое финансовым менеджером, коэффициент;

ROA - фактическая или прогнозируемая рентабельность активов, %;

Rt - фактическая или прогнозируемая средняя расчетная ставка по кредитам и займам, проценты по которым относятся на расходы организации, %;

ROA-Rt - дифференциал финансового рычага, %

Представленная модель основана на следующих допущениях:

- цены источников финансирования деятельности организации в конце прогнозного периода могут быть достаточно точно определены;

- объем привлечения дополнительных заемных финансовых ресурсов не зависит от степени профессионализма менеджмента.

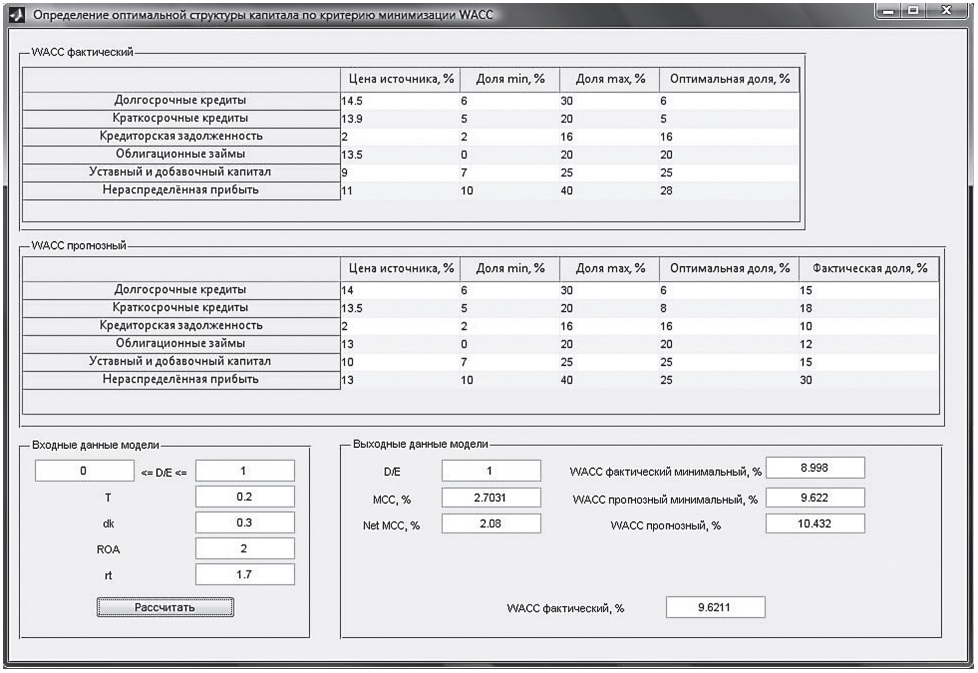

Последовательность действий финансового менеджера при использовании данной модели может быть следующей.

1. Финансовым менеджером в специально отведенные ячейки интерфейса вводятся значения существующих на данный момент времени цен источников финансирования (в процентах), соответствующие им максимальные и минимальные доли элементов собственного и заемного капиталов, определяемые финансовым менеджером, исходя из желаемого уровня ликвидности баланса и платежеспособности организации, склонности к риску, а так же ставка налогообложения прибыли организаций (коэффициент). При этом финансовый менеджер задает целевое значение плеча финансового рычага DIE для обеспечения приемлемого уровня финансовой устойчивости организации.

В модели представлены следующие источники финансирования деятельности организации:

- долгосрочные и краткосрочные банковские кредиты;

- кредиторская задолженность;

- облигационные займы;

- уставный и добавочный капиталы;

- нераспределенная прибыль.

На первом этапе реализации модели компьютерная программа рассчитывает:

- оптимальные значения долей элементов собственного и заемного капиталов, минимизирующие значение его текущей средневзвешенной цены;

- минимальное теоретическое значение средневзвешенной цены капитала организации.

2. Финансовым менеджером в специально отведенные ячейки интерфейса вводятся:

- значения прогнозных цен внешних источников финансирования (в процентах);

- соответствующие им максимальные и минимальные прогнозируемые доли элементов собственного и заемного капиталов;

- планируемые значения долей элементов собственного и заемного капиталов организации в конце прогнозного периода;

- ставка налогообложения прибыли организаций в конце прогнозного периода, равного периоду реализации инвестиционного проекта;

- необходимый прирост суммы капитала для финансирования инвестиционного проекта (коэффициент).

На втором этапе реализации модели компьютерная программа рассчитывает:

- оптимальные прогнозные доли элементов собственного и заемного капиталов, минимизирующие их прогнозную средневзвешенную цену в случае реализации инвестиционного проекта;

- прогнозную средневзвешенную цену капитала организации в случае осуществления инвестиционного проекта;

- текущую средневзвешенную цену капитала организации в случае осуществления инвестиционного проекта;

- значение плеча финансового рычага.

Интерфейс модели с примером решения задачи оптимизации структуры капитала по критерию минимизации его средневзвешенной цены представлен на рисунке, составленном автором.

Согласно приведенному примеру, издержки менеджмента, определяемые как разность предельной и чистой предельной цен капитала организации, составляют 0,6231%. Это означает увеличение цены каждого привлекаемого дополнительного рубля нового капитала на 0,6231% из-за ошибок менеджмента по привлечению финансовых ресурсов для реализации инвестиционного проекта. Именно на эту величину фактическое значение текущей средневзвешенной цены капитала организации больше ее минимально возможного значения при заданных условиях прироста ее капитала, ставки налогообложения прибыли и уровня финансовой устойчивости организации.

Для определения прогнозных значений цен элементов капитала предлагается использовать данные Бюллетеня банковской статистики, публикуемого Банком России на его официальном сайте [3], отражающие средние цены долгосрочных и краткосрочных банковских кредитов, а также облигационных займов. Цена кредиторской задолженности предполагается относительно неизменной в краткосрочном периоде времени или изменяющейся в результате внесения изменений:

- в Налоговый кодекс Российской Федерации в части определения размера штрафов и пени за нарушение сроков исполнения обязательств перед бюджетом и государственными внебюджетными фондами;

- в договоры с контрагентами в части определения размеров штрафов и пени за нарушение сроков исполнения обязательств перед поставщиками и подрядчиками;

- в Трудовой кодекс Российской Федерации в отношении кредиторской задолженности организации перед работниками по оплате труда.

Цена уставного и добавочного капиталов организации может быть определена величиной рентабельности ее собственного капитала ROE, поскольку этот показатель отражает уровень отдачи на каждый рубль капитала, вложенного собственниками. И, если собственники не изымают своих средств из организации, чтобы вложить их в другие активы с сопоставимым уровнем риска, то показатель ROE (фактический или прогнозный) отражает величину требуемой ставки дохода собственников. Цена добавочного капитала равна цене уставного капитала, поскольку для ее расчета целесообразно использовать ту же норму прибыли, которую собственники считают приемлемой для инвестирования в данную организацию. Цена нераспределенной прибыли определяется на основании принципа вмененных потерь и составляет величину, которая не может быть меньше цены уставного капитала.

Интерфейс модели оптимизации структуры капитала организации по критерию минимизации его средневзвешенной цены

Кроме того, рекомендуется при определении прогнозных значений цен внешних источников капитала использовать информацию, отраженную в основных направлениях единой государственной денежно-кредитной политики на соответствующий период, в которых, как правило, представлены несколько сценариев макроэкономического развития экономики.

Представляется, что использование приведенной модели позволит адаптировать классические теории средневзвешенной цены капитала и агентских издержек к практике финансового менеджмента российских организаций и оценить не только целесообразность осуществления инвестиционного проекта, но и уровень квалификации финансовых менеджеров компании.

Список литературы

1. Корпоративные финансовые решения. Эмпирический анализ российских компаний (корпоративные финансовые решения на развивающихся рынках капитала): монография I под ред. Ивашковской И.В. М.: ИНФРА-М. 2013. 281 с.

2. Сысоева Е.Ф. Структура капитала и финансовая устойчивость организации: практический аспект II Дайджест-Финансы. 2007. № 7.С. 11-16.

3. URL: http://www.cbr.ru/publ/?Prtid=bbs

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ