Просроченная дебиторская задолженность организации: анализ качества, пути предупреждения и урегулирования

Оксана Викторовна Касачева,

кандидат экономических наук,

экономист первой категории финансового управления,

ООО «Газпром трансгаз Томск», Томск, Российская Федерация

Ответственный автор

Виктор Анатольевич Удод

доктор технических наук,

профессор кафедры информационных технологий и бизнес-аналитики,

Институт экономики и менеджмента,

Томский государственный университет, Томск, Российская Федерация

Финансы и кредит

№4 2018

Аннотация

Предмет. Риск непогашения контрагентами задолженности в установленные сроки. Своевременное выявление просроченной дебиторской задолженности, ее оценка и разработка перечня мероприятий для ее урегулирования позволит сохранить активы, повысить эффективность использования и распределения ресурсов организации. Цели. Разработка методических положений и практических рекомендаций по совершенствованию механизма оценки задолженности контрагентов, ориентированного на повышение результативности и доходности совершаемых организацией операций.

Методология. Использованы системный подход и анализ статистических данных. Основными методами стали обобщение, синтез, анализ.

Результаты. На основании анализа данных о дебиторской задолженности за 2004-2016 гг. выявлен устойчивый рост нарушения контрагентами сроков исполнения своих обязательств. Данный факт обусловил актуальность разработки и внедрения показателей дебиторской задолженности, которые позволят управлять кредитным риском, оптимизировать денежные потоки и осуществлять оперативный мониторинг ликвидности организации. Представлены пять ключевых показателей. Введен дополнительный классификационный признак детализации просроченной задолженности контрагентов. На основании данного признака предложено осуществлять анализ качества просроченной дебиторской задолженности.

Область применения. Разработанные показатели могут быть использованы любой организацией независимо от размера и организационно-правовой формы, а также в случае необходимости адаптированы и автоматизированы в соответствующие бизнес-процессы.

Функционирование любой организации неразрывно сопряжено с формированием дебиторской задолженности. С одной стороны, дебиторская задолженность представляет собой часть оборотных активов, иммобилизированных из оборота в качестве предоставления контрагенту отсрочки исполнения своих обязательств. Поэтому она является ничем иным, как кредитным риском организации. С другой стороны, дебиторская задолженность — это стандарт делового оборота, являющийся неотъемлемым следствием борьбы организации за клиента, за нишу рынка. Вследствие этого вполне закономерно возникает задача анализа дебиторской задолженности организации с целью оптимизации ее величины, содержания и структуры.

Оценке эффективности управления дебиторской задолженностью посвящено немалое количество научных исследований, среди которых работы Т.Р. Валинурова, Т.В. Трофимовой [1], А.Р. Галяутдиновой [2], М.Ю. Гинзбурга, Л.Н. Красновой, Р.Р. Садыковой1, М.А. Дашука, Л.И. Егоровой [3], Е.А. Кожиной2, А.В. Колодкиной, М.А. Салтыкова [4], А.П. Котовича [5], Ю.В. Мездрикова [6], Н.Ф. Мормуля, С.А. Еникеевой [7], Т.С. Науменко [8], С.В. Овчинниковой [9], Е.А. Романовой [10], С.В. Фроловой [11], Б.А. Шахмановой [12, 13], С.А. Шелковникова, М.Н. Федорова, А.В. Кокорина [14] и др.

1 Гинзбург М.Ю., Краснова Л.Н., Садыкова Р.Р. Финансовый менеджмент на предприятиях нефтяной и газовой промышленности. М.: Инфра-М, 2017. 287 с.

2 Кожина Е.А. Факторы, влияющие на оборачиваемость дебиторской задолженности // Финансы и кредит. 2017. Т. 23. Вып. 21. С. 1258—1272. URL: https://doi.org/10.24891/fc.23.21.1258

Анализ многообразия подходов к управлению дебиторской задолженностью показал, что для оценки эффективности работы с нею наибольшее распространение на практике среди коммерческих организаций получило использование следующих показателей, рассматриваемых в динамике:

- доля отвлечения оборотных активов в дебиторскую задолженность;

- средний период инкассации дебиторской задолженности;

- оборачиваемость дебиторской задолженности;

- средневзвешенный срок долга;

- интервальный показатель дебиторской задолженности;

- коэффициент погашения дебиторской задолженности;

- наличие просроченной дебиторской задолженности и ее объем (как в абсолютном, так и в относительном выражении) и пр.

Каждая организация имеет возможность устанавливать для них свои пороговые значения и в зависимости от тенденции развития дебиторской задолженности корректировать свою кредитную политику3.

3 Касачева О.В. Разработка модели контрольных показателей дебиторской задолженности в ООО «Газпром трансгаз Томск» // Сборник статей «Материалы VIII научно-практической конференции молодых ученых и специалистов «Современная газотранспортная отрасль: перспективы, проблемы, решения». Томск: Офсет Центр, 2017. С. 219—223.

Однако современная экономическая конъюнктура диктует новые требования к управлению дебиторской задолженностью. Это обусловлено усилением негативных явлений в российской экономике и, как следствие, постепенном нарастании проблем с платежной дисциплиной4.

4 Гуща П. Развитие ситуации с дебиторской задолженностью в России. URL: http://ruicm.ru/media/publication/razvitie_situacii_s_DZ_v_Rossii.pdf; Кравцов А. Анализ данных Федеральной службы государственной статистики по просроченной дебиторской задолженности организаций на 1 января 2017 г. URL: https://zakon.ru/blog/2017/4/20/analiz_dannyh_federalnoj_sluzhby_gosudarstvennoj_statistiki_po_prosrochennoj_debitorskoj_zadolzhenno

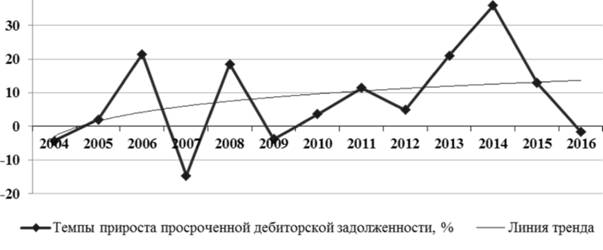

С данными факторами коррелирует отрицательная тенденция относительно устойчивого роста просроченной дебиторской задолженности (рис. 1).

Рисунок 1. Динамика темпов прироста просроченной дебиторской задолженности организаций в Российской Федерации (2004—2016 гг.)

Источник: рассчитано на основании данных, опубликованных на официальном сайте Единой межведомственной информационно-статистической системы (ЕМИСС). URL: https://www.fedstat.ru/indicator/31372

Неоправданно зависшая дебиторская задолженность резко сокращает оборачиваемость оборотных средств и тем самым уменьшает доход организации [2].

Если в 2012 г. темпы прироста просроченной дебиторской задолженности составили 4,9%, то в 2013 г. они достигли 21,1%, в 2014 г. — 36%, в 2015 г. — 12,9%. Только в 2016 г. наблюдается отрицательный прирост (снижение составило 1,5%).

Проблема контроля просроченной задолженности обусловливает актуальность разработки и внедрения таких ключевых показателей дебиторской задолженности, которые позволят управлять кредитным риском, оптимизировать денежные потоки и осуществлять оперативный мониторинг динамики ликвидности организации.

Ключевые показатели — количественно выраженные финансовые коэффициенты, отражающие результат и эффективность работы с дебиторской задолженностью как на уровне отдельного договора (отдельного куратора договора), так и организации в целом.

Ключевые показатели дебиторской задолженности разработаны в целях повышения уровня:

- исполнительной дисциплины кураторов договоров в организации;

- контроля над дебиторской задолженностью за счет обеспечения комплексного подхода и координации деятельности структурных подразделений организации;

- эффективности работы, направленной на предупреждение возникновения и ликвидацию просроченной дебиторской задолженности.

В современной научной литературе представлены следующие классификации просроченной дебиторской задолженности:

- исковая (которая в свою очередь делится на исполнительные листы и судебные иски), неотработанная, мораторная и безнадежная к взысканию [15, 16];

- истребованная и неистребованная [17];

- надежная, сомнительная и безнадежная [18] и др.

В настоящей статье анализ качества просроченной дебиторской задолженности предполагает детализацию информации по ней с позиции вероятности (возможности) ее погашения: ликвидная, субнеликвидная, неликвидная. Ликвидная означает росроченную задолженность, погашение которой практически достоверно. Возникновение данной задолженности, как правило, обусловлено задержкой финансирования контрагента бюджетирующей компанией, некорректным оформлением документов, задержкой поставки контрагентом оборудования по причине дальнего расстояния пункта назначения (в случае просроченного аванса) и т.п. К субнеликвидной просроченная задолженность относится в случае постоянных длительных задержек исполнения контрагентом своих обязательств (контрагент объявлен банкротом и в отношении него начато конкурсное производство и пр.). Неликвидная — это просроченная задолженность, которая с высокой вероятностью (практически достоверно) не будет погашена в связи с истечением срока исковой давности (при условии, что в отношении контрагента не ведется конкурсное производство и организация не стоит в очереди кредиторов) и/или ликвидацией контрагента.

Для оценки качества дебиторской задолженности нами предлагаются следующие ключевые показатели, применение которых позволит очертить значимые области контроля задолженности и добавит информационную прозрачность в выводы и заключения:

- уровень сокращения дебиторской задолженности (УСдз);

- уровень ликвидной просроченной дебиторской задолженности (удзпрЛик);

- уровень субнеликвидной просроченной дебиторской задолженности нелик. (удзпрНелик);

- уровень неликвидной просроченной дебиторской задолженности (удзПрНелик.);

- уровень оптимизации (урегулирования) просроченной дебиторской задолженности (уопрдз);.

Уровень сокращения дебиторской задолженности (УСдз) отражает временной запас до критической точки перехода дебиторской задолженности из текущей в просроченную (так называемую зону безопасности). Оценка данного показателя позволяет контролировать соблюдение контрагентом сроков по погашению своих обязательств перед организацией. Формально мы предлагаем его описать следующим образом:

УСДЗ = 100% - ДФакт / ДДог - 100%, (1)

где ДФакт — фактическое количество дней предоставления контрагенту отсрочки исполнения своих обязательств;

ДДог — максимальное количество дней предоставления контрагенту отсрочки исполнения своих обязательств, предусмотренное условиями договора.

При этом ДДог. может быть увеличено в случае получения от контрагента гарантийного письма о погашении задолженности, предоставления контрагентом графика погашения задолженности (при условии, что отсрочка принимается руководством организации) и т.п. (табл. 1).

Таблица 1. Характер дебиторской задолженности

| УСдз* | Категория дебиторской задолженности | Нарушение контрагентом сроков исполнения своих обязательств | Реакция системы |

| ≥ 0% | Текущая | — | — |

| От -30% до 0% | Просроченная ликвидная | Допустимое | — |

| От -100% до -30% | Серьезное | Претензионная работа | |

|

От -3 650% до -100% |

Просроченная субнеликвидная | Грубое | Судебная работа, расторжение договора, создание резерва по сомнительным долгам, постоянный мониторинг очередности погашения обязательств в случае банкротства контрагента и пр. |

| Ниже -3 650% и/или внесены записи в ЕГРЮЛ (ЕГРИП) о ликвидации контрагента | Просроченная неликвидная | — | Вынесение вопроса о списании задолженности как нереальной к взысканию |

* Приведенные пороговые значения УСдз определены императивным путем для хозяйственных операций, срок закрытия дебиторской задолженности по которым не должен превышать 30 календарных дней. Данные пороговые значения носят рекомендательный характер и могут быть скорректированы исходя из особенностей взаимоотношений с контрагентом.

Источник: авторская разработка

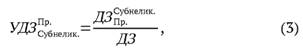

Уровень ликвидной просроченной дебиторской задолженности (УДЗЛикПр) отражает долю просроченной дебиторской задолженности, которая практически достоверно будет погашена:

где ДЗ, ДЗЛикПр — общая дебиторская задолженность и ликвидная просроченная дебиторская задолженность организации соответственно.

Наличие дзЛикПр является допустимым фактом финансово-хозяйственной деятельности организации, однако ее размер не должен превышать 5% всей дебиторской задолженности организации5.

5 Каждая организация может устанавливать свой допустимый объем ликвидной просроченной дебиторской задолженности.

Уровень субнеликвидной просроченной дебиторской задолженности:

где ДЗСубнелик.Пр. - субнеликвидная просроченная дебиторская задолженность организации.

Уровень неликвидной просроченной дебиторской задолженности (УДЗНПрНелик) характеризует долю дебиторской задолженности, которая нереальна к взысканию:

УДЗНПрНелик = ДЗПрНелик / ДЗ, (4)

где ДЗПрНелик - неликвидная просроченная дебиторская задолженность организации.

Наличие ДЗСубнеликПр и ДЗПрНелик является отрицательным фактом финансово-хозяйственной деятельности организации и предполагает необходимость разработки перечня мероприятий по их урегулированию и полной ликвидации.

При этом следует иметь в виду, что соотношение ДЗПрЛик, ДЗСубнеликПр и ДЗПрНелик характеризует структуру просроченной дебиторской задолженности и предопределяет целесообразность пересмотра кредитной политики организации:

На основании анализа качества просроченной дебиторской задолженности у организации появляется возможность проведения кредитного рейтинга контрагентов, то есть оценки способности (надежности) рейтингуемого контрагента исполнять принятые на себя перед организацией обязательства. Кроме того, результатом данного анализа является возможность своевременного выявления негативных изменений уровня кредитного риска организации, его переоценка, разработка и реализация перечня превентивных мероприятий, направленных на смягчение отрицательных последствий реализации кредитного риска. В качестве последних могут быть рассмотрены и применены такие мероприятия, как предоставление контрагентом независимой гарантии, поручительства, залога ликвидного актива, переход на предоплатную систему расчетов (обеспечительный платеж по доходным договорам) либо на оплату по факту (в случае расходных договоров), включение в договор ковенант, условий страхования от возможного дефолта контрагента и т.п.

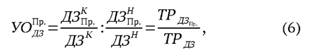

Уровень оптимизации (урегулирования) просроченной дебиторской задолженности отражает эффективность процесса принятия решений по реагированию на реализацию кредитного риска через оценку соотношения скорости роста просроченной дебиторской задолженности и общего объема дебиторской задолженности:

где ДЗНПр, ДЗКПр — объем просроченной дебиторской задолженности на начало и конец анализируемого периода;

ДЗН, ДЗК — общий объем дебиторской задолженности на начало и конец анализируемого периода;

ТРДЗ, ТРДЗПр — темпы роста общей и просроченной дебиторской задолженности за анализируемый период.

Превышение темпов роста просроченной дебиторской задолженности над темпами роста всей дебиторской задолженности свидетельствует об увеличении кредитного риска организации и неэффективности проводимой кредитной политики.

Использование предлагаемых нами показателей (1), (2), (3), (4), (6), а также соотношения (5) даст возможность обеспечить комплексный подход при разработке и проведении мероприятий, направленных на предупреждение и ликвидацию просроченной дебиторской задолженности, что в свою очередь позволит повысить эффективность использования оборотных средств организации. Заметим, что данные показатели являются живыми, динамичными, находящимися в постоянном развитии, усовершенствовании, поиске и реализации новых идей и возможностей.

Список литературы

1. Валинуров Т.Р., Трофимова Т.В. Специфика оценки дебиторской и кредиторской задолженностей предприятия // Международный бухгалтерский учет. 2015. № 31. С. 12 — 23. URL: https://cyberleninka.ru/article/n/spetsifika-otsenki-debitorskoy-i-kreditorskoy-zadolzhennostey-predpriyatiya

2. Галяутдинова А.Р. Проблемы управления дебиторской задолженностью на предприятии и пути их решения // Российское предпринимательство. 2015. № 16. С. 3425 — 3440. URL: https://doi.org/10.18334/rp.16.20.1997

3. Дашук М.А., Егорова Л.И. Управление дебиторской задолженностью // Актуальные проблемы гуманитарных и естественных наук. 2016. № 2-3. С. 32—34.

4. Колодкина А.В., Салтыков М.А. Дебиторская задолженность: понятие, методы анализа, управление // Проблемы науки. 2017. Т.1. № 5.С. 48 — 51.

5. Котович А.П. Управление дебиторской задолженностью малого предприятия // Международный научно-исследовательский журнал. 2013. № 4-2. С. 38—40. URL: https://research-journal.org/wp-content/uploads/2011/10/4-11-2.pdf

6. Мездриков Ю.В. Аналитическое обеспечение управления дебиторской задолженностью // Экономический анализ: теория и практика. 2008. № 5.С. 39—45.

URL: https://cyberleninka.ru/article/n/analiticheskoe-obespechenie-upravleniya-debitorskoy-zadolzhennostyu

7. Мормуль Н.Ф., Еникеева С.А. Системный подход к управлению дебиторской задолженностью // Экономические и социально-гуманитарные исследования. 2015. № 2.С. 85—89.

8. Науменко Т.С. Основные этапы комплексного анализа дебиторской задолженности // Научный вестник ЮИМ. 2016. № 3.С. 50 — 54.

9. Овчинникова С.В. Разработка организационно-экономических мероприятий по управлению дебиторской задолженностью коммерческого предприятия // Экономика и предпринимательство. 2015. № 12-4. С. 723—727.

10. Романова Е.А. Разработка методов эффективного управления дебиторской задолженностью предприятий АПК // Наука, техника и образование. 2016. № 1.С. 112 — 113. URL: https://3minut.ru/images/PDF/2016/19/NTO-1-19.pdf

11. Фролова С.В. Управление дебиторской задолженностью строительной организации // Экономика и предпринимательство. 2016. № 1-2. С. 834—838.

12. Шахманова Б.А. Оценка договорной политики в аудите дебиторской задолженности взаимосвязанных торговых организаций // Вестник НГУЭУ. 2014. № 1.С. 145 — 156. URL: https://nsuem.ru/science/publications/herald/archive/2014_1_145.pdf

13. Зайцева О.П., Шахманова Б.А. Формирование релевантной информации о дебиторской задолженности взаимосвязанных торговых организаций // Экономический анализ: теория и практика. 2014. № 12. С. 57—66. URL: https://cyberleninka.ru/article/n/formirovanie-relevantnoy-informatsii-o-debitorskoy-zadolzhennosti-vzaimosvyazannyh-torgovyh-organizatsiy

14. Шелковников С.А., Федоров М.Н., Кокорин А.В. Способы управления дебиторской и кредиторской задолженностью в целях улучшения финансового состояния предприятия (на примере ООО «НКХП») // Экономика и предпринимательство. 2015. № 12-4. С. 677 — 680.

15. Дронова Ю.В., Владимирова О.А. Дебиторская задолженность в теплоэнергетике: причины возникновения и пути решения проблемы // Экономика и предпринимательство. 2016. № 2-1. С. 274—280.

16.Селиверстова О.В., Владимирова О.А. Дебиторская задолженность и причины ее появления // Плехановский барометр. 2017. № 1.С. 106 — 110.

17.Евдокимов П.О. Исследование понятия дебиторской задолженности хозяйствующего субъекта // Известия Томского политехнического университета. 2006. Т. 309. № 6.С. 168 — 173. URL: http://www.lib.tpu.ru/fulltextA/Bulletin_TPU/2006/v309/i6/39.pdf

18. Тарасова Е.Ю. Управление дебиторской задолженностью // Управление. 2015. № 4.С. 41—48. URL: https://doi.org/10.12737/16696

Информация о конфликте интересов

Мы, авторы данной статьи, со всей ответственностью заявляем о частичном и полном отсутствии фактического или потенциального конфликта интересов с какой бы то ни было третьей стороной, который может возникнуть вследствие публикации данной статьи. Настоящее заявление относится к проведению научной работы, сбору и обработке данных, написанию и подготовке статьи, принятию решения о публикации рукописи.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ