Современные тенденции функционирования негосударственных пенсионных фондов в системе обязательного пенсионного страхования

Фатхлисламова Гульнара Фадисовна

канд. экон. наук, ФГБОУ ВО «Российская академия

народного хозяйства и государственной службы

при Президенте Российской Федерации»,

г. Москва, Российская Федерация

Управление

№1 2019

Аннотация

В данной статье проведено обобщение и систематизация ключевых тенденций развития негосударственных пенсионных фондов (НПФ) при осуществлении функций по доверительному управлению средствами пенсионных накоплений граждан за период с 2005 по 2017 годы. Участие негосударственных пенсионных фондов в системе обязательного пенсионного страхования привело к становлению их в качестве крупнейшего страховщика, так, начиная с 2016 года, НПФ как крупный институциональный инвестор стали сконцентрировать больше половины всех переданных в управление всем субъектам средств пенсионных накоплений. Количественный анализ институциональной структуры российской системы доверительного управления средствами пенсионной системы позволяет определить основные направления ее трансформации; четко проявляется тенденция к сокращению: общего числа НПФ, действующих в системе ОПС. В статье определена стратегия инвестирования НПФ в различные классы активов на протяжении исследуемого периода, выявлено, что из всего объема вложенных средств пенсионных накоплений в корпоративные ценные бумаги 2/3 из них приходится на вложения НПФ. За последний анализируемый период наблюдается резкий прирост вложения пенсионных накоплений НПФ в государственные ценные бумаги, что в большей частью объясняется ужесточением регуляторных требований к уровню риска портфельного инвестирования. Важным направлениям проведенного исследования является оценка эффективности функционирования НПФ в системе обязательного пенсионного страхования с позиции сравнения накопленной доходности по портфелю НПФ с накопленной инфляцией за анализируемый период, а также по критерию фактически накопленного инвестиционного дохода с проиндексированными доходами на уровень инфляции.

Принятые в 2002 г. ряд федеральных законов, заложившие основы перехода от распределительной модели пенсионной системы к накопительно-распределительной, определили современную конструкцию доверительного управления пенсионными накоплениями в России. Данные изменения предоставили возможность всем застрахованным лицам формировать и распоряжаться накопительной пенсией, что реализовалось в форме выбора застрахованным лицом субъекта управления накопительной пенсией: частная управляющая компания, отобранная по конкурсу Пенсионным фондом России (далее — ПФР), негосударственные пенсионные фонды (далее — НПФ), осуществляющие деятельность по обязательному пенсионному страхованию (далее — ОПС), Государственная управляющая компания «Внешэкономбанк» (далее — ГУК ВЭБ). Таким образом, сложилось два института страховщиков в системе обязательного пенсионного страхования:

- Пенсионный фонд Российской Федерации;

- НПФ, осуществляющие деятельность по ОПС.

По итогам 2018 г. в распоряжении ПФР находится порядка 1,8 трлн руб. пенсионных накоплений, в управлении НПФ по данным на 3 квартал 2018 г. 2,6 трлн руб [7; 8]. Таким образом, НПФ за период функционирования накопительной компоненты ОПС стали крупнейшим институциональным инвестором пенсионных накоплений.

В системе доверительного управления пенсионными накоплениями передача средств пенсионных накоплений возможна следующим страховщикам [1, ст. 31]:

-

I страховщик — ПФР при условии, если застрахованное лицо осуществит выбор в пользу: %

- любого инвестиционного портфеля управляющей компании, заключившей договор доверительного управления с ПФР. Это могут быть частные управляющие компании, отобранные по конкурсу или ГУК ВЭБ;

- либо в случае отказа формировать накопительную пенсию через НПФ.

- II страховщик — НПФ, осуществляющий деятельность по ОПС, если застрахованное лицо откажется от формирования накопительной пенсии через ПФР.

Пенсионные накопления застрахованных лиц были впервые переведены в НПФ в 2005 г. [6].

Проведенное исследование позволило выявить основные тенденции при осуществлении функций по доверительному управлению средствами пенсионных накоплений граждан НПФ за период с 2005 г. по 2017 г.

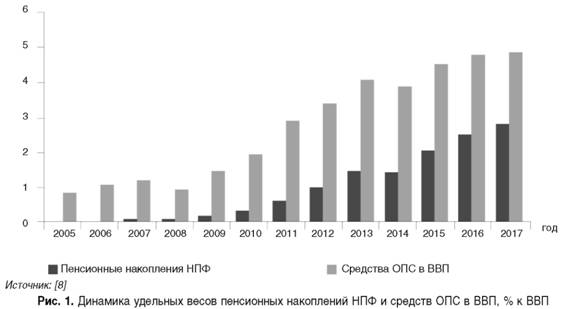

1. По объему переданных средств пенсионных накоплений НПФ стали крупнейшим страховщиком в системе ОПС. Представленная динамика пенсионных накоплений, переданная ПФР в управление НПФ, и их доля в валовом внутреннем продукте (далее — ВВП) наглядно демонстрирует возрастание роли НПФ в управлении накопительной пенсией застрахованных лиц (рис. 1). Так, средства пенсионных накоплений по итогам 9 месяцев 2018 г. достигли 2,5 трлн руб., заняв лидирующую позицию по объему пенсионных накоплений в системе ОПС [8]. На сегодняшний день НПФ обладает 56 % всех пенсионных средств в ОПС, и данное лидерство НПФ удерживают на протяжении последних трех лет.

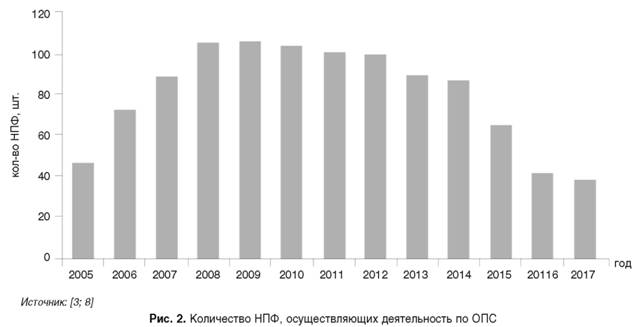

2. Консолидация и концентрация среди НПФ, осуществляющих деятельность по ОПС. Данная тенденция, во-первых, проявляется в сокращении количества НПФ, участвующих в ОПС. На момент передачи первых пенсионных накоплений в НПФ только 47 фондов имели лицензию по ОПС. В последующем с ростом аккумулированных средств пенсионных накоплений увеличивалось количество НПФ, включенных в систему ОПС. Максимальное количество НПФ в системе ОПС наблюдалось в конце 2009 г., когда пенсионные накопления были переданы 106 НПФ (рис. 2).

Условия финансового кризиса 2008года и дальнейшая стагнация фондового рынка в 2011 г. с одновременным введением дополнительных требований регуляторов к НПФ вызвали сокращение количества НПФ в системе ОПС. В настоящее время по данным на 3 квартал 2018 г. количество НПФ с лицензией по ОПС насчитывает 38 [8].

Основными факторами сокращения количества НПФ в ОПС послужили следующие ключевые факторы:

- конъюнктура рынка. Сокращение числа НПФ, участвующих в ОПС произошло в результате воздействия последствий финансовых кризисов 2008 г. и 2014 гг. Так, ситуация финансового кризиса 2008 г. привела к наибольшей, за весь период функционирования НПФ в ОПС, убыточности их большинства — общий объем убытков составил почти 9 млрд руб., из 101 НПФ, осуществлявших деятельность по ОПС, только 9 НПФ продемонстрировали положительные доходы, в целом общие доходы данных НПФ составили чуть более 300 млн руб. В итоге большинство НПФ, участвующих в ОПС, в связи с отрицательной доходностью компенсировали потери, использовав в качестве средств для погашения убытков средства на счетах своих клиентов. Однако граждане — участники ряда НПФ не согласились с подобной ситуацией и подали иски в суд на НПФ, которые не выполнили обязательств по сохранности пенсионных накоплений и добились выигрыша в суде [4, с. 68].

- ужесточение регуляторных требований, среди основных из которых являются требование акционирования НПФ, введенное в 2010 г., обязательное вступление в систему гарантирования пенсионных накоплений, введенное в 2015 г., а также внедрение дополнительных требований к организации системы риск-менеджмента и обязательного проведения стресс-тестирования НПФ. Наибольший темп сокращения числа НПФ как в целом, так и действующих в ОПС наблюдался в 2016 г., так количество НПФ, осуществляющих деятельность по ОПС, сократилось на 37 % по сравнению с аналогичным показателем в 2015 году, сокращение общего количества НПФ составило чуть более четверти (27 %) по сравнению с количеством НПФ в 2015 г. Данное сокращение в большей степени произошло за счет ужесточения требований к деятельности НПФ со стороны мегарегулятора и введения дополнительных гарантий сохранности пенсионных накоплений НПФ.

Во-вторых, концентрация рыночной власти среди НПФ наблюдается по динамике показателей концентрации — индексу Херфиндаля-Хиршмана (индекс ХХ) и показателей концентрации.

Таблица 1. Показатели концентрации среди НПФ, осуществляющих деятельность по ОПС

| Период (год) | Индекс ХХ |

Количество НПФ, управляющих 80% пенсионных накоплений, ед. |

Доля НПФ, управляющих 80% пенсионных накоплений,% |

CR3 | CR5 | CR10 |

| 2005 | 1 927 | 7 | 15 | 65 | 73,7 | 86,9 |

| 2006 | 1 164 | 10 | 14 | 52,8 | 65,3 | 79,0 |

| 2007 | 1 182 | 12 | 13 | 50,2 | 62,8 | 77,0 |

| 2008 | 930 | 14 | 13 | 45,1 | 55,9 | 73,1 |

| 2009 | 811 | 14 | 13 | 41,7 | 52,9 | 71,1 |

| 2010 | 785 | 15 | 15 | 40,3 | 52,1 | 70,3 |

| 2011 | 686 | 14 | 13 | 36,7 | 48,3 | 70,5 |

| 2012 | 627 | 14 | 14 | 32,6 | 44,6 | 69,6 |

| 2013 | 581 | 15 | 15 | 29,9 | 42,3 | 69,1 |

| 2014 | 587 | 15 | 17 | 29,9 | 42,7 | 69,1 |

| 2015 | 737 | 11 | 15 | 36,6 | 50,8 | 76,7 |

| 2016 | 880 | 9 | 22 | 40,5 | 57,0 | 83,9 |

| 2017 | 1 167 | 7 | 18 | 49,7 | 68,0 | 92,4 |

Составлено автором по материалам [8]

Как видно из представленных данных таблицы 1 степень усиления рыночной власти среди НПФ ужесточается, это проявляется в росте индекса ХХ. Исходя из определения типа рыночной структуры по значению индекса ХХ:

- чистая монополия — индекс ХХ=10 000;

- монополистическая конкуренция — 1 800 < индекс ХХ < 10 000;

- олигополия — 1 000 < Индекс ХХ < 1 800;

- совершенная конкуренция — Индекс ХХ < 1 000. В 2005 г. — ситуация монополистической конкуренции;

В период с 2008—2016 гг. — конкуренция среди НПФ была близка к совершенной;

В период 2006—2007 гг. и 2017 г. — олигополистический рынок.

По результатам 2017 г. три крупнейших НПФ контролируют почти половину рынка пенсионных накоплений — АО «НПФ ГАЗФОНД пенсионные накопления», АО «НПФ Сбербанка» и АО «НПФ «БУДУЩЕЕ». По итогам 9 месяцев 2018 г. на эти три НПФ приходится уже 60 %. Следует отметить, что предположение о дальнейших слияниях и поглощениях находят свое подтверждение, например лидер-НПФ в ОПС «Лукойл-гарант» в августе 2018 г. вошел в группу «Открытие» [5]. Следующей характерной чертой происходящих консолидационных процессов выступает проникновение банковского капитала в систему управления пенсионными накоплениями. В последнее время все активнее на рынок доверительного управления пенсионными накоплениями заходят крупнейшие банки — Газпромбанк, Сбербанк, Россельхозбанк и другие. Одновременно с тенденцией проникновения банковского капитала в активы НПФ расширяются размеры государственного сектора в капитале НПФ.

Представленные в таблице 1 показатели демонстрируют высокий уровень концентрации активов среди НПФ, при этом количество субъектов, обладающих 80 % пенсионных накоплений сокращается, а их доля на рынке растет. В подтверждении обозначенной выше тенденции укрепления монопольной власти на рынке коллективных инвестиций происходит дальнейшая консолидация активов среди НПФ. Консолидация активов НПФ в большей степени связана с повышением требований к деятельности НПФ на финансовом рынке и ярко проявляется, начиная с 2013 г.

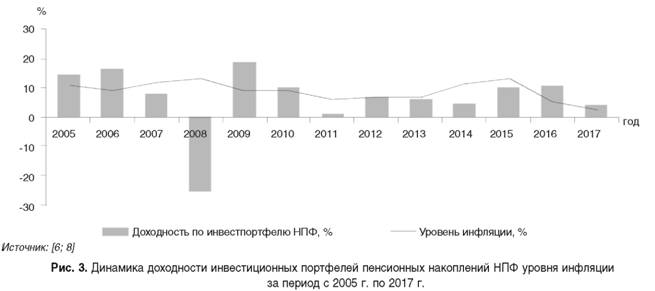

3. Негосударственный пенсионный фонд как наиболее эффективный инвестор в системе доверительного управления средствами пенсионных накоплений. Динамика доходности инвестиционных портфелей НПФ также не демонстрирует четкого тренда изменения при этом наибольшая эффективность инвестирования средств пенсионных накоплений НПФ наблюдалась в 2009 г., а наименьшая — в 2017 г. (рис. 3).

Проведенное исследование в рамках работы [2] показало, что использование классических подходов к оценке эффективности инвестирования — критерий доходности, а также критерий сопоставления уровня накопленной инвестиционной доходности с накопленной инфляцией за определенный период является не совсем достаточным. Представляется возможным использовать критерий сопоставления накопленных фактических инвестиционных доходов в абсолютном выражении с доходами, которые могли быть получены в результате индексации этих доходов на уровень инфляции, за исследуемый период. В результате использования предлагаемого подхода, за исследуемый период общие доходы, проиндексированные на уровень инфляции, могли бы составить 704 млрд. руб., но фактические инвестиционные доходы НПФ по портфелю пенсионных накоплений оказались на уровне 714 млрд руб. (табл. 2).

Таблица 2. Показатели доходности и доходов НПФ по ОПС за период с 2005 г. по 2017 г.

| Субъект | 2005-2017 гг., % | Инфляция, % | Доходы НПФ, млн руб. | Проиндексированные доходы, млн руб. |

| НПФ по ОПС | 85,25 | 114,1 | 713 552 | 703 890 |

Составлено автором по материалам [8]

За весь анализируемый период 2005-2017 гг., НПФ продемонстрировали наибольший уровень доходности инвестирования средств пенсионных накоплений в период 2005-2007 гг., а также в 2014 г. В остальных периодах частные управляющие компании, отобранные ПФР по конкурсу, показали наибольший уровень эффективности использования средств пенсионных накоплений по сравнению с уровнем эффективности инвестирования НПФ и ГУК ВЭБ. При этом в 2017 г. и НПФ, и ГУК ВЭБ, и частные управляющие компании обеспечили доходность от инвестирования средств пенсионных накоплений выше уровня инфляции. Следует отметить, что наибольший уровень инвестиционной доходности наблюдаются по небольшим по объему переданных пенсионных средств инвестиционным портфелям. Несмотря на процесс укрупнения НПФ на основе консолидации их активов, наибольший уровень доходности показывают небольшие по размеру активов НПФ, которые обладают незначительными по объему пенсионными накоплениями.

5. Негосударственный пенсионный фонд - один из институциональных инвесторов корпоративного сектора рынка ценных бумаг. Средства пенсионных накоплений выступили дополнительным источником расширения финансовой базы рынка ценных бумаг и банковского сектора экономики. Средства пенсионных накоплений, находящихся в управлении НПФ, обеспечили приток средств на государственный сегмент рынка ценных бумаг в сумме 587 млрд руб., что эквивалентно 0,6 % ВВП, на корпоративный сектор — 1,6 трлн руб. или 1,7 % ВВП, в банковский сектор — 274 млрд руб или 0,3 % ВВП. По итогам 2017 г. на долю НПФ приходится 68 % всех вложений средств пенсионных накоплений в корпоративные ценные бумаги, почти 45 % -в государственные ценные бумаги и 37 % - на банковские депозиты и 49 % всех средств пенсионных накоплений на банковских счетах (табл. 3).

Таблица 3. Структура вложений НПФ, осуществляющих деятельность по ОПС, в различные виды активов инвестиционных портфелей, % к рыночной стоимости соответствующего класса активов к общему объему вложений в данный актив всех субъектов

| Год | Государственные ценные бумаги | Корпоративные ценные бумаги | Депозиты кредитных организаций | Денежные средства на счетах кредитных организаций | Прочие активы |

| 2005 | 0,7 | 23,7 | 20,9 | 0,1 | 4,7 |

| 2006 | 1,4 | 51,2 | 7,4 | 2,3 | 12,9 |

| 2007 | 2,0 | 67,5 | 25,6 | 1,9 | 25,8 |

| 2008 | 1,8 | 78,4 | 80,9 | 26,2 | 39,1 |

| 2009 | 3,0 | 58,4 | 69,1 | 9,0 | 36,4 |

| 2010 | 3,0 | 44,3 | 29,6 | 47,1 | 23,6 |

| 2011 | 4,5 | 52,6 | 39,4 | 25,7 | 28,9 |

| 2012 | 6,4 | 45,8 | 50,0 | 34,9 | 29,8 |

| 2013 | 11,5 | 42,7 | 71,5 | 35,6 | 43,6 |

| 2014 | 9,4 | 46,0 | 55,8 | 79,4 | 49,3 |

| 2015 | 16,1 | 58,3 | 49,7 | 82,7 | 37,2 |

| 2016 | 23,2 | 65,3 | 49,0 | 40,6 | 60,7 |

| 2017 | 44,7 | 68,0 | 36,8 | 49,3 | 82,9 |

Исчтоник: [7; 8]

Самым крупным инвестором средств пенсионных накоплений на рынке корпоративных ценных бумаг остаются НПФ, которые вкладывали на протяжении всего исследуемого периода не менее 1/5 всего объема совокупного портфеля, доведя данную долю к 2017 г. до 2/3 пенсионных накоплений в корпоративные бумаги. Однако трансформация законодательных портфельных ограничений в последнее время привела к резкому приросту вложений в государственные бумаги и последовательному сокращению вложений в банковские пассивы со стороны НПФ. Установление дополнительных регуляторных требований по структуре и составу инвестиционных портфелей НПФ по ОПС было начато Банком России в 2014 г. Далее, с 2016 г. происходит ужесточение требований со стороны регулятора и ограничение инвестиционных рисков НПФ. С середины 2017 г. изменяются дополнительные требования на инвестирование пенсионных накоплений НПФ, а именно: ужесточение требований к вложениям пенсионных накоплений в банковские активы — ценные бумаги и депозиты кредитных организаций. С 1 января 2019 г. доля вложений в кредитные организации должна снизиться с 35 % до 30 %.

Таким образом, за период функционирования ОПС негосударственные пенсионные фонды приобрели значительное место в системе доверительного управления пенсионными накоплениями, аккумулировав большую часть средств ОПС. Также сложилась определенная система государственного регулирования деятельности НПФ в качестве страховщика в ОПС, включая установленные законодательные портфельные требования, а также двухуровневую систему гарантирования сохранности пенсионных накоплений.

Библиографический список

1. Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации: Федеральный закон от 24.07.2002 г. № 111-ФЗ / Справочная правовая система «КонсультантПлюс» [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/document/cons (дата обращения: 06.02.2019).

2. Горбачева, Т.А. Роль частных управляющих компаний в современной пенсионной системе России / Горбачева Т.А., Фатхлисламова Г.Ф. // Вестник университета. 2018. № 6.С. 118-126.

3. Данишевская, И.В. Этапы реформирования системы пенсионных накоплений и возрастание роли негосударственных пенсионных фондов / И.В. Данишевская // Финансовая аналитика: проблемы и решения. 2011. № 4 (46). С. 37-46.

4. Сорокин, А.И. Влияние финансового кризиса 2008—2009 гг. на структуру, динамику и эффективность негосударственных пенсионных фондов в России / А.И. Сорокин // Финансы и кредит. 2013. № 30. С. 66-75.

5. Фатхлисламова Г.Ф. Итоги функционирования обязательного пенсионного страхования в России / Г.Ф. Фатхлисламова // Вестник университета. 2018. № 11. С. 36—43.

6. Министерство финансов Российской Федерации [Электронный ресурс]. — Режим доступа: http://www.minfln.ru/ (дата обращения: 29.01.2019).

7. Пенсионный фонд Российской Федерации [Электронный ресурс]. — Режим доступа: http://www.pfrf.ru/ (дата обращения: 29.01.2019).

8. Центральный банк Российской Федерации [Электронный ресурс]. — Режим доступа: http://www.cbr.ru (дата обращения: 29.01.2019).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ