Современная практика корпоративного управления в России Пелевина К. А. (Российская Федерация)

Пелевина Ксения Анатольевна

специалист бухгалтерии, филиал АО «Евракор»

Строительно-монтажный трест № 2 Западный, г. Тюмень

Economics

№4 (13) 2016

Аннотация: в статье изложены основные характеристики корпоративного управления в условиях экономического кризиса. Предложены разнообразные направления совершенствования взаимодействия компаний-эмитентов со своими инвесторами, сближения интересов менеджмента и акционеров.

Экономический кризис показал неподготовленность российских компаний и банков к серьезным изменениям во внешней среде. Значительное снижение рентабельности на фоне ухудшения экономической ситуации обострило необходимость внедрения систем эффективного стратегического развития и корпоративного управления.

По данным исследования, проведенного Национальным советом по корпоративному управлению, две трети участников (66 %) сошлись во мнении, что в условиях кризиса роль корпоративного управления в вопросах стратегии и приоритетов развития компаний и банков возросла. Ощутимое меньшинство экспертов (20 %) убеждено в обратном — в том, что его роль понизилась либо, в лучшем случае, осталась на прежнем уровне. Следует отметить точку зрения 14 % респондентов, считающих, что корпоративное управление никогда, ни прежде, ни в настоящее время, не играло существенной роли в определении стратегии ведения бизнеса (рис. 1).

Отношение российских компаний к стратегии и выделению приоритетов развития начинает меняться. У собственников компаний появляется интерес к оценке влияния управленческих решений на будущую стоимость компании и к тому, какой эффект произведут эти решения на инвесторов, в том числе потенциальных. При этом в 47 % случаев руководство компаний, признавая важность корпоративного управления, не придает ему приоритетного значения, а в 40 % и вовсе оценивают его роль как несущественную.

Показатель эффективности корпоративного управления — более важный критерий при оценке компании с точки зрения ее инвестиционной привлекательности, чем ее финансовые показатели. Сложившаяся практика корпоративного управления в компаниях влияет не только на текущие доходы владельцев, но и на будущие инвестиции.

Можно выделить следующие проблемы, возникающие при изучении связи корпоративного управления с показателями финансовой эффективности компании. На развитых и развивающихся рынках наблюдаются расхождения в оценке приоритетов тех или иных аспектов корпоративного управления. В развитых экономиках особенно важны отношения с собственниками (акционерами) и прочими заинтересованными лицами, а также необходимость соблюдения деловой этики; для развивающихся рынков характерно внимание к деятельности совета директоров, соблюдению прав акционеров и вопросам корпоративного контроля и аудита [1, с. 94]. На развивающихся рынках корпоративное управление показывает относительно высокий уровень взаимосвязи с финансовой эффективностью.

Также существует принципиальное различие качественного состояния институтов корпоративного управления. На развитых рынках благодаря влиянию различных групп заинтересованных лиц сильны системы корпоративного контроля; на развивающихся рынках доминирует одна группа заинтересованных лиц — группа влияния (собственники).

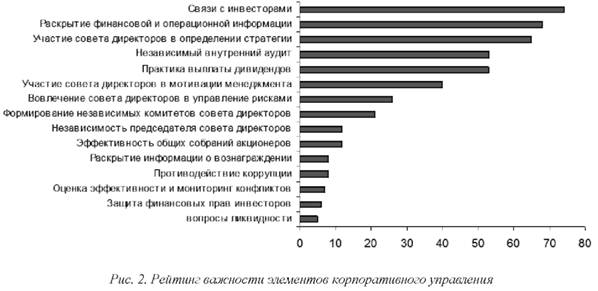

В настоящее время менеджмент компаний и представители крупных акционеров наиболее значимыми считают такие элементы повседневной практики корпоративного управления, как поддержание конструктивных взаимоотношений с инвесторами, раскрытие финансовой и операционной информации и участие совета директоров в определении стратегии развития компании (рис. 2).

Согласно Принципам корпоративного поведения ОЭСР [2] выделяются такие черты эффективного корпоративного управления, как «честность» (уверенность инвесторов в защите своих средств); «прозрачность» (своевременное раскрытие компанией достоверной и полной информации о своем финансовом положении); «подотчетность» (менеджеры подотчетны собственникам компании); «ответственность» (соблюдение компанией законов и этических норм).

Данные категории не поддаются количественному анализу, поэтому оценить качество корпоративного управления можно по косвенным признакам: наличию кодекса корпоративного поведения; наличию независимых директоров; доле прибыли, направляемой на выплату дивидендов; степени прозрачности информации о деятельности компании.

Эффективность корпоративного управления зависит, в частности, от соблюдения стандартов корпоративного управления. Однако, в России далеко не все крупные компании уделяют должное внимание внедрению таких стандартов и повышению эффективности корпоративного управления.

Эксперты считают, что сложившиеся традиционные механизмы корпоративного управления далеко не исчерпали своих возможностей. По их мнению, основными резервами корпоративного управления можно считать:

- повышение эффективности работы совета директоров,

- увеличение доли акций в свободном обращении и их ликвидности,

- повышение ответственности менеджмента,

- расширение прав акционеров и инвесторов,

- защита финансовых интересов акционеров и инвесторов,

- коммуникация целей и обязательств крупных инвесторов.

Повысить эффективность работы советов директоров отечественных компаний можно путем привлечения к работе в советах высокопрофессиональных экспертов с доказанным опытом управления в конкретной отрасли, а также отказа от делегирования собственниками компаний функций, касающихся обеспечения должного корпоративного управления, нанятым непрофессиональным директорам. Следует улучшать навыки функционального управления, коллегиального принятия и реализации решений с учетом интересов, как собственников, так и иных внутренних и внешних заинтересованных сторон, а также осваивать инновационные управленческие технологии.

Автор считает, что одним из магистральных направлений развития корпоративного управления в ближайшей перспективе станет управление рисками. В последнее время именно риск-менеджмент стал самым слабым звеном как российских, так и зарубежных корпораций. Основными рисками корпоративного управления, с которыми инвесторы чаще всего сталкиваются в области соблюдения своих прав, эксперты считают:

- неполучение достоверной и своевременной информации для принятия решений;

- использование менеджментом некомпетентных решений или действий, идущих вразрез со стратегией компании.

Среди иных рисков также часто присутствует нарушение менеджментом прав акционеров, а также снижение цены и ликвидности акций.

Совершенствуя управление рисками, следует внедрять систему корпоративного управления как финансовыми и операционными рисками, так и рисками внутренними и внешними, связанными с экономической, социальной и технологической средами, интегрируя эту систему во все уровни управления — от совета директоров до должностных лиц и работников производственных подразделений [3, с. 108].

На решение проблем корпоративного управления в России направлена и разработка новой редакции Кодекса корпоративного управления. Среди основных новаций Кодекса следует отметить:

- предоставление советам директоров более широких полномочий в сфере контроля над менеджментом и деятельностью дочерних обществ,

- приближение критериев независимости директоров к международным стандартам.

В качестве возможных инструментов дальнейшего повышения эффективности корпоративного управления и инвестиционной привлекательности можно выделить в Кодексе следующее [3, с. 221].

- Усилена роль совета директоров.

- Более четко прописана политика вознаграждения.

- Сформулированы принципы построения и работы системы управления рисками и внутреннего контроля, включая описание роли совета директоров в этом процессе.

- Дано описание процедур подготовки и проведения общего собрания акционеров.

- Фиксируются регулярность и оперативность, доступность, достоверность и сравнимость данных как основные принципы раскрытия информации, а также рекомендуется раскрывать всю важную информацию, даже если ее публикация не предусмотрена законодательством.

- Даны подробные рекомендации по раскрытию дополнительной информации о стратегии компании, ее финансовой деятельности, структуре капитала, социальной и экологической ответственности, практике корпоративного управления.

Следует заметить, что всего треть участников исследования Национального совета по корпоративному управлению полагает, что во многих российских компаниях уже есть разумный баланс между интересами эмитентов и портфельных инвесторов.

Среди компаний и банков, в которых выстроены наиболее конструктивные отношения менеджмента с акционерами и инвесторами, эксперты чаще всего называли Сбербанк, компании МТС, «Северсталь» и «Магнит». Среди лидеров в данной «номинации» упоминались также «Газпром», «Роснефть», «Трансконтейнер», НЛМК, Банк ВТБ, АФК «Система», ГМК «Норильский никель», «Уралкалий», «Мегафон», «М-Видео», Магнитогорский металлургический комбинат и Кузбасская топливная компания.

Основываясь на данных исследования практики корпоративного управления в России можно сформулировать ряд предложений по совершенствованию механизмов взаимодействия компаний-эмитентов с акционерами и инвесторами, среди которых можно выделить следующие:

- обеспечение информационной открытости эмитента и ясности стратегии крупных акционеров.

- на уровне Федерального закона «Об акционерных обществах» необходимо прописать современные механизмы предоставления акционеру документов эмитента по его запросу (например, Интернет).

- совершенствование системы мотивации менеджмента с учетом принимаемых рисков.

- введение опционных программ в государственных корпорациях.

- разработка регламента регулярных встреч менеджмента с ключевыми инвесторами и инвестиционным сообществом.

Особенно важно, в условиях экономического кризиса, совершенствовать дивидендную политику и систему мотивации менеджмента, привязывая ее к финансово-экономическим результатам деятельности компании.

В заключение отметим, что в последнее время российские компании и банки достаточно активно разрабатывают и утверждают кодексы корпоративного управления, которые влияют на дальнейшую стратегию компаний и способствуют выделению приоритетов развития.

Литература

1. Национальный доклад по корпоративному управлению. Выпуск V. / М.: Национальный Совет по корпоративному управлению, 2014. С. 333.

2. Национальный доклад по корпоративному управлению. Выпуск IV. / М.: Национальный Совет по корпоративному управлению, 2015. С. 230.

3. Чумакова Е.В. Инструменты повышения эффективности системы корпоративного управления // Бизнес. Образование. Право. Вестник института бизнеса. 2014. № 2 (23). С. 220-226.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ